Процессирование возврата что это

Вернуть деньги на карту при ошибке платежа

Есть ситуации, когда платеж с карты может быть признан ошибочным и деньги будут возвращены тому с карты кого были списаны.

Причины возвратного платежа (chargeback)

Возвратный платеж — процедура опротестования транзакции банком-эмитентом (в целях защиты прав плательщика), при которой сумма платежа безакцептно списывается с получателя (банка-эквайера) и возвращается плательщику, после чего обязанность доказательства истинности транзакции возлагается на получателя. Технология возврата платежа используется в системах взаиморасчетов по пластиковым картам.

В соответствии с правилами систем платежей заявление на чарджбэк подается в четырех ситуациях: неавторизованный платеж, спор плательщика с продавцом, мошенничество, некорректно обработанный платеж. Неавторизованный платеж совершается, если эквайер не запрашивал у эмитента авторизацию, но затем прислал клиринг с некой суммой платежа. Здесь эмитент не вправе отказать в платеже, но вправе запросить возврат данного платежа. Чаще происходит, что итоговый клиринг оказывается больше суммы начальной авторизации, в этом случае можно возвратить неавторизованную разницу.

Неавторизованный платеж

Причиной неавторизованного платежа может стать техническая проблема на стороне эквайера. Такая проблема может возникнуть, к примеру, при оплате аренды машины, когда автопрокат авторизует на карточке клиента какую-то условную сумму, но в результате ущерб, причиненный автомобилю клиентом, вынуждает списать большую сумму. Исходя из правил платежных систем, авторизованную сумму разрешается превысить на 15%. При большем превышении остаток можно запросить по процедуре чарджбэк.

Есть еще варианты, при которых осуществляется неавторизованный платеж, но в таких случаях необходимость возвратного платежа обычно легко доказуема.

Мошенничество в платежных системах

Мошеннические операции подразумевают, что списание произошло без участия держателя пластиковой карты. В некоторых случаях успех чарджбэку можно обеспечить с помощью принципа переноса ответственности, но в большинстве случаев дело заканчивается арбитражем (а еще чаще кредитная организация просто не отправляет подобный чарджбэк). В последнее время подобные мошенничества стали очень популярны, поэтому необходимо проявлять бдительность, когда приходится пользоваться банкоматами, не стоящими на территории банка: в торговых центрах, на вокзалах и тому подобное, именно там чаще всего мощенники устанавливают считывающие устройства для получения информации по карте.

Спор плательщика с магазином или комнанией оказывающей услуги начинается, когда он не получил услугу (товар) или же услуга (товар) ненадлежащего качества. Главная сложность состоит в необходимости доказать факт неудовлетворительного качества товара или услуги или факт их неполучения. Обычно это сделать не получается: эквайер обращается к продавцу, тот уверяет, что выполнил абсолютно все свои обязательства, эквайринговая организация отбивает чарджбэк, и арбитраж решает спорную ситуацию в пользу эквайера, поскольку нет веских доказательств. Успеха можно добиться, если продавец по своей воле или на основе требований ФЗ «О правах потребителей» возвращает средства. Старайтесь сохранять все документы по сделке, когда оплачиваете товар или услугу пластиковой картой.

Ошибки в обработке платежей с карты

Ошибки в обработке платежей случаются, причем они бывают довольно неприятными – допустим, у банков иногда задваивается клиринг, и оплата покупателя может внезапно повториться. Данная проблема тоже решается с применением chargeback. «При обнаружении расхождений между транзакциями, указанными в выписке, и реально произведенными транзакциями клиент всегда имеет возможность обратиться в банк за разъяснениями или для подачи заявления, – рассказал Андрей Борискин, являющийся главой департамента розничного сегмента в Росгосстрах Банке. – Наиболее часто картодержатели оспаривают транзакции неполучения денег в банкомате, неполучение товаров и двойное процессирование операции».

В целом, постоянный мониторинг операций с картой при помощи интернет банкинга и даже смс на мобильный защитит вас от потери значительных сумм.

Можно регулярно получать выписку по движению средств на счету, но для этого надо будет ее заказывать и забирать в отделении банка, где вы оформляли карту.

Банковская операция процессирование что это такое

Как сообщили в Ассоциации компаний интернет-торговли (АКИТ), интернет-эквайринг становится популярнее за счет роста безналичной выручки у интернет-компаний. В 2021 году на безналичные платежи в среднем приходилось около 60%, то в 2021-м — 65%, заявил изданию президент АКИТ Артем Соколов.

Процессинговая система: особенности организации

О том, что происходит в России и какие изменения стоит ожидать в ближайшее время, рассказал Павел Божреев, руководитель проектов департамента развития рынка в Mastercard: «Российский рынок эквайринга развивается колоссальными темпами. По итогам 2021 года доля безналичных платежей составила более 50%, из которых более 50% — бесконтактные транзакции.

Их иногда путают с платежными шлюзами. Процессинговый центр анализирует и передает платежные данные, в то время как платежный шлюз проверяет правильность и безопасность всей информации, а затем разрешает или отклоняет транзакцию.

Процессинговый центр — это провайдер платежной системы. То есть компания, выбранная продавцом для безопасной обработки денежных транзакций с использованием различных способов оплаты, чтобы клиенты могли без проблем покупать товары.

3D Secure

Платежные системы принимают оплату через серию платежных шлюзов, а затем либо одобряют, либо отклоняют покупку в течение нескольких секунд. Если процессинговый центр одобряет покупку, деньги переводятся на банковский счет продавца.

Технологические компании изначально специализировались на разработке таких продуктов, а то время как банки были заняты другими задачами, а сейчас либо покупают технологию, либо пытаются создать ее самостоятельно на примере действующих протоколов.

За привычными действиями по передаче и приему платежей стоит сложная система, которая связывается с различными участниками, проверяет, передает и фиксирует данные. Поскольку платежи каждый человек производит по несколько раз в день, а предприятие производит тысячи и миллионы операций, можно представить себе, как сложно и разветвленно работает процессинг.

Механизм процессинга карт

Комиссия за процессинг платежей складывается из нескольких составляющих: комиссия банка, комиссия процессингового центра и interchange fee (комиссия за межбанковский взаимообмен). Как правило, зависит она от типа бизнеса и оборотов в месяц и рассчитывается индивидуально.

«Запрос Chargeback имеет смысл направлять в платежную систему, если существуют основания для получения от платежной системы средств, списанных с карты нашего клиента в результате ошибки или мошенничества,– рассказал Юрий Божор, вице-президент, начальник управления пластиковых карт банка «Открытие». – Например, если карта банка подверглась атаке на сайте, не поддерживающем технологию 3DSecure, то вероятность получения возмещения от банка – эквайера по данной операции практически равна 100%. Аналогичная ситуация, если по чиповой карте в России прошла операция снятия средств в банкомате, не оборудованном устройством чтения чипа. С другой стороны, если клиент сам сообщил мошенникам данные карты и одноразовые пароли и средства у него похитили на сайте, поддерживающем технологию 3D Secure, то направление в платежную систему запроса Chargeback бессмысленно».

Что Такое Процессирование Платежа

Процессинг способен делать деньги двумя путями – принимать и обрабатывать платежи, а также осуществлять урегулирование счетов. Некоторые процессинговые центры, как Vantiv, также работают с финансовыми учреждениями для интеграции других сервисов.

Банк должен обучить сотрудников компании работе с устройством, обеспечить бесперебойное функционирование терминалов и круглосуточную техническую поддержку. Обязанность продавца — уплачивать банку комиссию, размер которой определяется договором.

Платежи принимаются через установленное на смартфон или планшет приложение, к которому по блютусу или кабелем подключается mPOS-терминал (от англ. mobile point of sale — мобильная точка продажи). Его можно использовать в любом месте, где есть стабильный мобильный интернет, в отличие от стационарных POS-систем в торговом эквайринге.

Мобильный эквайринг

На сумму выплат влияют оборот и сфера деятельности. Например, для продуктового магазина комиссия ниже, чем для гипермаркета бытовой техники: во втором случае вероятность возврата товара выше. Если это произойдёт, придётся проводить операцию обратного эквайринга — возвращать деньги на карту покупателя. Это дополнительные затраты для банка, которые покрывает продавец.

Стремлению к созданию собственного процессинга, обусловленному вышеописанными институциональными причинами, всегда противодействовало иное, не менее сильное, а иногда более весомое стремление: снижение затрат на построение карточного бизнеса и уменьшение операционных издержек.

1.16. Обеспечительные меры как со стороны налоговых органов, так и со стороны налогоплательщиков

Процессинг транзакций Процессинг — собственный или третьесторонний: за и противПроцессинговый центр (ПЦ) — организационно-технологическое подразделение финансового института или специализированной компании, осуществляющее поддержание жизненного цикла банковских

ВЫБОР ФИРМЫ ДЛЯ ОКАЗАНИЯ УСЛУГИ

ВЫБОР ФИРМЫ ДЛЯ ОКАЗАНИЯ УСЛУГИ Кратко изложив потенциальным поставщикам услуг суть задачи, следует выяснить, что они могут предложить. Чтобы обеспечить себе возможность выбора, необходимо обратиться к трем или четырем поставщикам. В предложении должно быть подробно

Для того, чтобы кредитными картами банка можно было оплачивать услуги в любой точке страны и мира, деятельность внутренних процессинговый центров должна соответствовать правилам российских и международных платёжных систем. Наиболее известные процессинговые системы общемирового масштаба — VISA и MasterCard. Не являясь банками, они совершают подавляющее число расчётов по всему миру. Таким образом, создаётся единое международное финансовое пространство.

Процессинг в рамках платёжных систем

Типы процессинговых систем

— Переводы внутри одного банка в рамках Системы быстрых платежей невозможны согласно правилам Системы быстрых платежей. Таким образом, из приложения «Сбербанк Онлайн» через СБП можно сделать перевод только в другой банк, — отметил официальный представитель госбанка.

Во-первых, Сбербанк подключился к СБП очень хитро: по умолчанию клиент Сбербанка сразу не подключён к СБП, и если не делать специальных настроек, то все переводы по номеру телефона своего получателя найдут, но выполнены будут в рамках собственной системы Сбербанка. То есть если средства будут переведены со счёта клиента Сбербанка на счёт клиента Сбербанка, то без комиссии это можно выполнить в рамках лимита 50 тысяч рублей, а если перевод осуществляется в другой банк, то с отправителя будет списана комиссия сразу независимо от лимита. Чтобы понять, как подключить систему, нужно пройти целый квест — без инструкции даже опытный пользователь вряд ли поймёт, как это сделать. Само собой, те, кто не разобрался в дебрях приложения, отправляют переводы в другие банки, платя комиссию, как и клиенты других банков платят Сбербанку (минимум 30 рублей) за каждый перевод по номеру телефона на счёт без подключенной СБП.

Банковская система в России самая удивительная в мире. Ну где ещё возможно, чтобы конфронтация между крупнейшим банком страны и главным финансовым регулятором не прекращалась ни на минуту? Сбербанк стремится заработать деньги для своих акционеров, ЦБ пытается раскулачить и ослабить госбанк самыми экстравагантными мерами. В соревновании пули и брони выигрывает пока Сбербанк. Но, покуда два пана дерутся, проигрывают обычные клиенты.

Пока мегарегулятор предпринимает усилия, чтобы вытеснить Сбербанк из монополизированных им областей банковского рынка, в самом госбанке придумывают новые уловки, чтобы обойти пожелания ЦБ и ещё на этом заработать. С запуском Системы быстрых платежей (СБП) от Центробанка и принудительным подключением к этой системе Сбербанка прогнозировалось, что монополия Сбербанка, который ранее обеспечивал до 80% переводов с карты на карту, будет ослаблена. И вполне логично, что от конкуренции Сбербанка с СБП конечные потребители должны только выиграть, поскольку такая ситуация должна способствовать и снижению комиссий за пересылку денег, и развитию технологических возможностей. Сбербанк долго сопротивлялся и не хотел становиться участником системы, напрямую конкурирующей с его собственной. Впрочем, Герман Греф всегда настаивал на том, что дело не в конкуренции, а просто СБП недостаточно надёжна. И оказался не так уж и неправ: на днях выяснилось, что в СБП есть критические уязвимости, которые позволяют мошенникам переводить деньги со счёта жертвы на свои.

Если США введут санкции, российские банки, которые под них попадут, просто отключат от доступа к этим процессинговым центрам. Если же они будут использовать центры «национальной платежной системы», то их, конечно, не отключат, но о работе таких карт за рубежом можно забыть. Равно как и о покупках с помощью таких карт во всех зарубежных интернет-магазинах.

В отличие от коллег из «Яндекс.Денег», Божор считает, что процессинговый центр на территории России, который построила бы, например, Visa, мог бы решить проблему санкций. «Если ЦОД будет на территории России, управляться российским юридическим лицом, действующим по российскому законодательству и подконтрольным российским органам надзора, то любая команда извне может быть не исполнена. Особенно, если этот процесс будет описан в нормативных документах», — объясняет эксперт.

Как это работает

Процессинговые центры бывают разные. Во-первых, есть клиринговые центры платежных систем — именно их имели ввиду депутаты, предлагая обязать платежные системы иметь такие объекты на территории России. Во-вторых, есть процессинговые центры банков, которые подключаются к разным платежным системам. В-третьих, есть центры особых процессинговых компаний, к которым подключаются банки, не имеющие своих процессинговых центров (такие компании оказывают аутсорсинг услуг по доступу к процессингу платежных систем).

Эта услуга подходит для торговых онлайн-площадок. Устанавливать терминал не нужно, списание происходит бесконтактно. Покупатель выбирает товар на сайте и нажимает кнопку «оплатить». Далее вводятся данные карты, и отправляется команда «перевести деньги» со счета покупателя на счет магазина.

Виды эквайринга

Подключение и настройка

Процессинг электронных платежей: что это и как работает процессинговый центр

Благодаря современным технологиям бизнес практически не имеет границ. Даже небольшой бизнес может вырасти и стать глобальным, но для этого как минимум должен быть веб-сайта с возможностью онлайн-оплаты. Что касается сайта, здесь помогут платформы электронной коммерции. Они дают возможность собрать интернет-магазин самостоятельно, даже если вы не IT-специалист. А с онлайн-оплатой на сайте помогут провайдеры платежных услуг, которые разрабатывают решения для приема и обработки платежей.

Чтобы настроить удобный прием платежей, важно выбрать правильный процессинговый центр. Но для начала разберемся, что это и как именно работают провайдеры платежных онлайн-платежей.

Что такое процессинг

Процессинг – это, по сути, автоматизация электронных переводов между продавцом и покупателем.

Технология помогает обрабатывать, проверять, принимать или отклонять транзакции по кредиткам и электронным кошелькам с помощью специального аппаратного и программного обеспечения.

Обработка платежей происходит с помощью программного обеспечения, которое клиенты и предприниматели используют для покупок, где задействованы пластиковые карты и электронные кошельки.

Прошли те дни, когда покупатели всегда и везде должны были платить только наличкой. Теперь в ходу кредитные карты и виртуальные деньги. Интернет-магазины должны приспосабливаться к росту мобильных платежей и цифровых кошельков – системы процессинга помогают в этом.

Платежные системы принимают оплату через серию платежных шлюзов, а затем либо одобряют, либо отклоняют покупку в течение нескольких секунд. Если процессинговый центр одобряет покупку, деньги переводятся на банковский счет продавца.

Процессинг пластиковых карт

В обработке платежей есть три ключевых участника. Понимание роли каждого поможет разобраться, как на самом деле работает карточный процессинг.

Продавцы – это компании электронной коммерции, которые распространяют свои товары и услуги через интернет. Чтобы покупатели могли удобно и в несколько кликов оплатить продукт, предпринимателю необходимо настроить на сайте прием платежей с дебетовых и кредитных карт.

Для этого понадобится банковская карта и банк, который принимает платежи от вашего имени, а после доставит их на счет, который предлагает обработчик платежей.

Чтобы делать покупки и платить безналично в интернет-магазине покупателю достаточно иметь банковскую карту. Дальше процесс оплаты зависит от того, какие платежные решения подключил продавец на сайт.

Это может быть классический расчет банковской картой, когда клиент вводит платежные данные в форму, оплата в два клика через Google/Apple Pay или платеж по QR-коду.

Технология обработки платежей обеспечивает все этапы транзакции между продавцом и покупателем — от ввода платежных данных до сообщения об успешной оплате.

Если коротко описать процесс оплаты, то сначала информация о карте проходит через платежный шлюз, после через процессинговый центр для завершения сделки.

Как работает обработка платежей

Обработка онлайн-платежей проходит через ряд цифровых шлюзов. Если транзакция соответствует требованиям каждого отдельного платежного шлюза, она переходит к следующему. Последний шлюз – это банк торговца, куда зачисляются деньги.

Платежные шлюзы используются, чтобы безопасно передавать данные клиентов в процессе обработки платежей.

Много всего происходит за кулисами в считанные секунды после оплаты кредитной картой на сайте. Понимание того, как проходит передача средств в интернете, поможет продавцам лучше разбираться в теме онлайн-платежей и быстрее найти подходящего провайдера.

Как работает процессинг платежей? Структуру процесса поможет понять список из 6 шагов ниже.

1. Клиент покупает онлайн

Любой может попытаться купить что угодно в интернете. Но нет гарантии, что операция будет одобрена. После того, как клиент ввел данные кредитки, информацию обрабатывает платежный процессор.

2. Платежный шлюз шифрует информацию о переводе

Шифрование информации исключает кражу данных. Платежный шлюз кодирует платежные данные заказчика, чтобы они не попали в руки мошенникам.

3. Процессинговый центр проверяет детали перевода

После того, как платежный шлюз зашифрует все данные клиента, он передаст информацию обработчику платежей, чтобы убедиться в возможности транзакции. Как только определит, что запрос действителен, то передаст данные в компанию или банк-эмитент.

4. Банк-эмитент принимает решение о переводе

Банк, выпустивший карту, подтверждает возможность сделки. Как только обработчик платежей передает запрос на перевод средств, банк решает, следует ли авторизовать транзакцию.

Обычно, если на платежном шлюзе или процессоре платежей нет «красных флажков», авторизация проходит быстро.

Однако, если что-то кажется подозрительным – например, тот факт, что покупатель обычно не тратит больше определенной суммы или оплата совершается из другой страны, – обработчик платежей может заблокировать транзакцию.

Другие причины, по которым отклоняются транзакции:

5. Платежная система запрашивает перевод средств

После того, как процессинговый центр сообщит платежному шлюзу, что сделка одобрена, деньги нужно доставить продавцу.

Платежная система, как связующее звено, запрашивает перевод денег из банка клиента в банк продавца. Поскольку транзакция уже одобрена, перевод выполняется, и поставщик получает платеж.

6. Продавец получает деньги

Средства теперь находятся на банковском счете продавца и он может приступать к выполнению заказа.

Процессинговые центры VS платежный шлюз

Процессинговый центр — это провайдер платежной системы. То есть компания, выбранная продавцом для безопасной обработки денежных транзакций с использованием различных способов оплаты, чтобы клиенты могли без проблем покупать товары.

Процессинговые центры обычно являются сторонними поставщиками и взимают с продавцов определенные сборы, основанные на разных моделях.

Их иногда путают с платежными шлюзами. Процессинговый центр анализирует и передает платежные данные, в то время как платежный шлюз проверяет правильность и безопасность всей информации, а затем разрешает или отклоняет транзакцию.

Причина, по которой люди путают эти две вещи, заключается в том, что программное обеспечение для обработки платежей включает или интегрируется с платежными шлюзами.

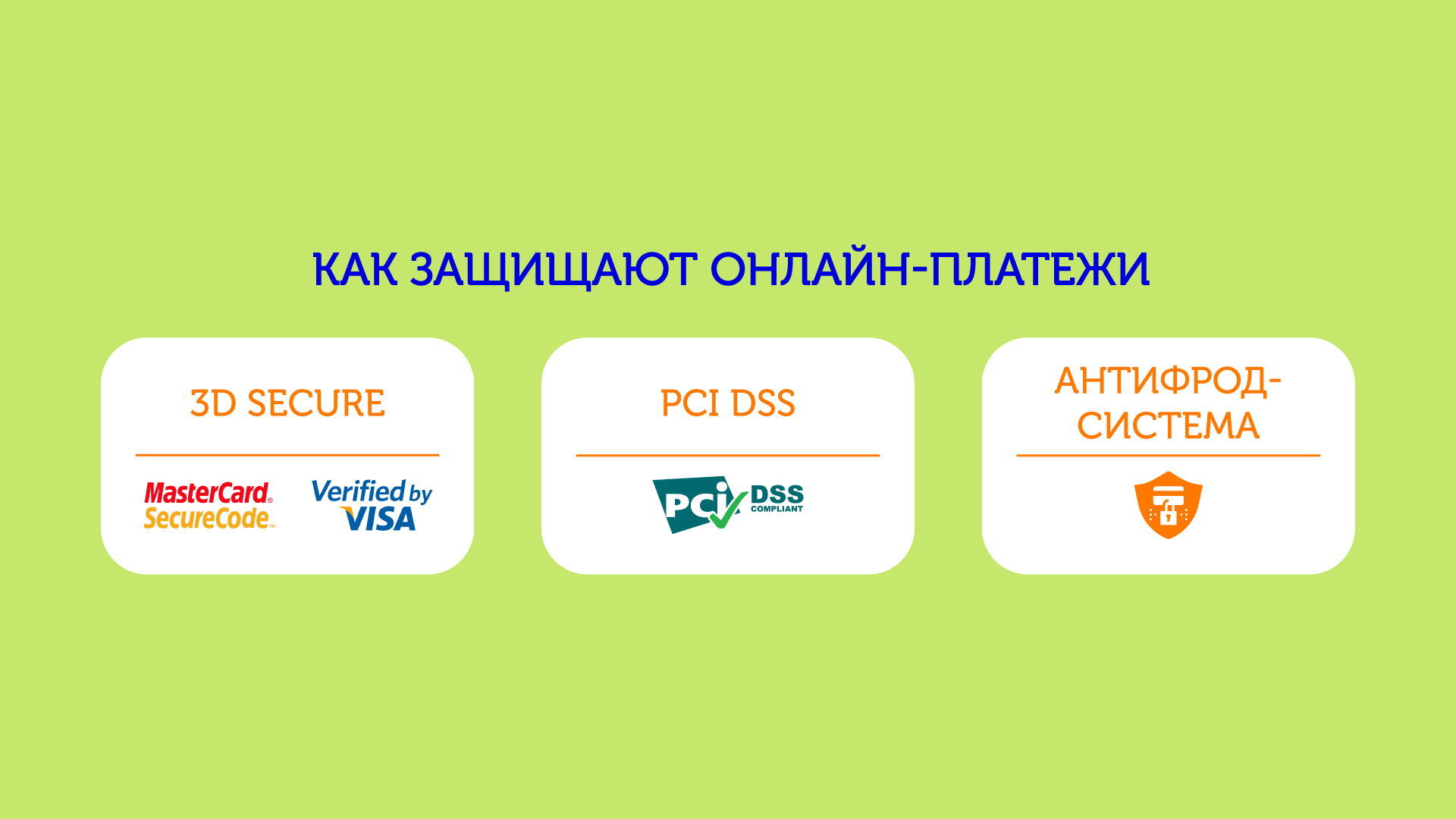

Безопасность платежей

Услуга перевода денег через процессинговые центры достаточно безопасна. Это достигается несколькими способами.

3D Secure

Метод дополнительной защиты платежей, установленный Visa, Mastercard и другими международными платежными системами.

3D Secure работает следующим образом: клиент оформляет заказ и нажимает “Оплатить”. Перед тем, как транзакция будет одобрена и с покупателя спишутся деньги, владельцу карты нужно подтвердить транзакцию. Например, через мобильное приложение банка или с помощью одноразового пароля, который приходит в sms.

Это снижает риск мошенничества и помогает убедиться, что картой пользуется действительно ее владелец.

Служба проверки адресов (AVS)

AVS — это система для проверки платежного адреса держателя карты. Способ заключается в проверке достоверности информации, которая была предоставлена банку-эмитенту. AVS снижает риск мошенничества. Поддерживается Visa, MasterCard, Discover и American Express.

Чарджбэк

Это еще один способ борьбы с мошенниками в интернете. Он помогает вернуть деньги, если мошенническая транзакция все-таки произошла. Например, клиент купил товар, а продавец ему ничего не прислал или прислал продукт плохого качества и не хочет менять.

Правда в этом случае клиенту придется доказать, что у него есть основания для чарджбека — подтвердить сам факт покупки и предоставить доказательства, что продавец неправ. Например, что он нарушил закон, правила платежных систем или условия пользовательского соглашения.

Шифрование

Процесс, в котором кодируется личная информация клиента и транзакции для безопасной передачи данных в процессе обработки платежа. Шифрование также является важной частью соответствия PCI DSS.

PCI DSS

Международный стандарт безопасности платежных карт.

Это правила, которым должны следовать продавцы для предотвращения мошенничеств с кредитными картами. Если продавец принимает онлайн-платежи через провайдера услуг, то о PCI DSS можно не беспокоится. В этом случае проходить сертификацию по стандарту PCI DSS должен не продавец, а компания-провайдер. Она же и гарантирует безопасность и защиту платежных данных покупателей.

Подводим итог

Обработка платежей – это неотъемлемая часть онлайн-торговли. Соответственно, выбор платежного провайдера, который будет обрабатывать ваши платежи, определяет успех предприятия.

Благо, что рынок переполнен процессинговыми компаниями, которые обеспечивают безопасный прием и обработку платежей. Например, Interkassa предоставляет все must-have способы оплаты, среди которых банковские карты, QR-платежи, покупка в один клик, оплата в мессенджерах и другие.

Доверив свой интернет-магазин надежному провайдеру, вы сможете подключить к своему магазину разные способы оплаты и обеспечить бесперебойный прием платежей. Как подключиться к Interkassa, вы можете узнать подробнее на странице по ссылке.

Если у вас остались вопросы касательно работы процессингового центра, обращайтесь к нам в службу поддержки. Мы работаем 24/7 для вашего удобства.

Что такое процессинг платежей, и как он работает

Развитие финансовых технологий дало преимущества всем сферам, связанным с приемом платежей: торговле, банковскому сектору, государственным структурам. Но особо влияние финтех оказал на электронную коммерцию.

Раньше бизнес был ограничен покупателями региона, в котором работал. А когда продажи перешли в онлайн, у предпринимателей появилась возможность предлагать свой продукт клиентам из любых городов и стран. Сегодня, чтобы охватить потенциальных покупателей, достаточно создать сайт, подключить к нему систему платежей и позаботиться о доставке.

Это стало возможным благодаря трем факторам:

Именно о глобальном факторе развития безналичных оплат — технологии процессинга платежей — пойдет речь дальше.

Что такое процессинг платежей

Процессинг — это технология автоматической обработки безналичных транзакций между стороной, которая отправляет деньги, и участником, принимающим перевод.

В этих ролях могут выступать:

Различают банковский процессинг и небанковский. В первом случае речь идет именно об обработке карточных транзакций. Небанковский — это процессинг платежей без участия банковской карты. Например, операции между электронными кошельками.

Пластиковые карты, электронные деньги, криптовалюта позволяют покупателям оплачивать товары и услуги, находясь где угодно. Чтобы дать такую опцию клиенту, интернет-магазины подключают сервисы для приема и обработки таких финансовых операций.

Как проходит обработка онлайн-платежей

Процессинг электронных платежей выглядит как секундная операция. Клиент нажал на сайте кнопку «Оплатить», ввел данные карты, подтвердил списание — платеж прошел успешно. А что именно происходило за кулисами с момента ввода реквизитов до информации об успешной оплате, мы и разберем дальше. Начнем с участников процесса.

Кто участвует в процессинге платежей

Покупатель: заказывает товар или услугу онлайн и платит за заказ дебетовой или кредитной картой.

Мерчант: бизнес, который продает продукт через интернет и принимает онлайн-платежи.

Платежный шлюз: предоставляет мерчанту платежную страницу, передает зашифрованные данные плательщика в процессинговый центр.

Эквайер: банк, который отвечает за перечисление денег от покупателя продавцу после успешной транзакции.

Эмитент: банк, который выпустил карту покупателя.

Процессинговый центр (ПЦ): принимает данные от платежного шлюза и дальше обращается за подтверждением транзакции к банку-эмитенту.

Международная платежная система (МПС): Visa, Mastercard или другая МПС выступает как связующее звено между процессинговым центром и банком-эмитентом.

Процессинговый центр и платежный шлюз: в чем разница?

Часто этих участников путают, а сами термины используются как синонимы. Так что проясним их роли, прежде чем говорить об этапах обработки платежа.

Шлюз предоставляет продавцу страницу оплаты, а вместе с ней — возможность подключить одновременно несколько платежных методов. Это могут быть стандартные карточные платежи, Google/Apple Pay, Masterpass, Visa Checkout, оплата по QR-коду или через онлайн-банкинг. Когда покупатель вводит реквизиты карты на платежной странице, шлюз их шифрует и передает процессинговому центру для дальнейшей обработки финансовой операции.

Процессинговый центр не взаимодействует с плательщиком и работает за кулисами. Он получает данные от шлюза и дальше с этой информацией обращается к другим участникам платежной инфраструктуры, чтобы согласовать списание с карты. А когда платеж проходит успешно, зачисляет деньги на счет мерчанта. То есть, по сути, процессинговый центр обеспечивает весь процесс обработки транзакции.

Бывает, что мерчант подключается к ПЦ напрямую, например, когда такую услугу предоставляет банк-эквайер. С одной стороны, это удобно: и шлюз, и процессинг предлагает одна компания. Но с другой — в этой ситуации продавец ограничен возможностями конкретно этого процессингового центра. Например, если выбранный ПЦ по какой-то причине недоступен, то у мерчанта останавливается прием платежей.

Со шлюзом такая ситуация практически исключена, потому что он работает с несколькими процессингами. Если основной процессинговый центр не может обработать транзакцию, шлюз автоматически отправит ее на другой. Так обеспечивается бесперебойность онлайн-оплат: покупатель в любом случае сможет рассчитаться за заказ, а бизнесу не приходится отрабатывать негативные отзывы и беспокоиться о снижении конверсии платежей.

Конечно, предприниматель может сотрудничать сразу с несколькими процессинговым центрами, но в этом случае с каждым ПЦ нужно отдельно согласовывать условия и заключать договор. А когда мерчант решает работать через шлюз, то ему нужно подписать только один договор — со шлюзом.

Учитывая сказанное выше, бизнес, в большинстве случаев, выбирает модель работы именно через шлюз.

Цепочка обработки онлайн-платежа

Теперь, когда мы разобрались с тем, кто обеспечивает обработку транзакции, посмотрим на сам процесс. Представим, что у вас есть онлайн-магазин и вы принимаете оплату картами через такой сервис как Tranzzo.

Вот что происходит после того, как ваш клиент положил товар в корзину и перешел к оплате:

Мы рассмотрели сценарий, когда оплата проходит без проблем. Но бывают и ситуации, когда на каком-то из этапов процессинга транзакцию отклоняют. Чаще всего это случается, когда платеж не одобряет эмитент.

Вот некоторые распространенные причины отклонения платежа:

Безопасность онлайн-платежей: как это работает

Платежные сервисы и их партнеры используют разные методы, чтобы предотвращать мошенничество и защищать платежные данные. Рассмотрим основные из них.

3D Secure

Это дополнительная мера защиты банковской карты от мошенников. Суть 3DS заключается в следующем: в момент онлайн-оплаты появляется отдельный шаг — подтверждение платежа. Владельцу карты присылают в смс одноразовый код, который нужно ввести на странице оплаты. Другой вариант — просят картхолдера одобрить списание через приложение банка. Таким образом банк-эмитент может убедиться, что платеж проводит именно держатель карты.

Сейчас платежная индустрия переходит на 3DS 2.0 — более современный вариант протокола. Вторая версия, в отличие от досмартфонной 3D Secure, уже адаптирована под мобильные устройства. А подтвердить платеж с телефона можно не только кодом, но и через биометрию.

Сертификация по стандарту PCI DSS

Международный стандарт PCI DSS разработанный, чтобы обеспечивать безопасность данных в платежной индустрии. Стандарт представляет собой список требований, которым должна соответствовать организационная и IT-инфраструктура компании.

Проходить сертификацию PCI DSS обязаны все организации, которые собирают, обрабатывают или передают данные банковских карт. Например, Tranzzo каждый год подтверждает соответствие требованиям PCI DSS. У нас самый высокий уровень сертификации — первый, — что дает Tranzzo возможность обрабатывать от 6 млн транзакций в год.

Антифрод-система

У банков и платежных провайдеров есть свои системы, которые отслеживают и предотвращают мошеннические действия. В базу такой системы заложенные критерии оценки каждой транзакции, а также фрод-паттерны — определенные сценарии поведения, на которые антифрод-инструмент должен отреагировать.

Например, Tranzzо использует свою антифрод-систему X-Ray. Она в режиме реального времени мониторит и проверяет платежи по 200+ фильтрам. Правила проверки гибкие и адаптивные, их можно настроить с учетом специфики и сферы бизнеса.