Соллерс рекомендации по акциям

Соллерс акции

Объясните для тех кто не в теме по этой акции, объявлен выкуп, а она все ниже и ниже, в чем подвох выкупа?

Совет директоров Соллерс Авто на заседании 8 декабря согласовал выкуп 1,713 млн акций группы (5% общего объема) по 240,5 руб. за штуку. Заявления акционеров о продаже акций будут приниматься с 1 января по 31 января включительно. Премия к текущей цене составляет 5,2%.

Авто-репост. Читать в блоге >>>

🇷🇺#SVAV

Соллерс выкупает 1 713 507 акций по цене 240 руб. 50 коп. за одну Акцию🥳

Это 5% от общего количества, заявления можно подавать с 1 января по 31 января 2022 года включительно.

Если все предъявят акции к выкупу, то выкупят 18,5% от предъявленного🧐

Если в результате выкупа Вадим Швецов увеличит долю выше 75%, то ему придётся делать оферту по цене выкупа.

Роман Ранний, вижу неточность в тексте «Если все предъявят акции к выкупу, то выкупят 18,5% от предъявленного»

«Все» это значит и Вадим Швецов, а это значит первоначальные 5%, а не 18,5%.

🇷🇺#SVAV

Соллерс выкупает 1 713 507 акций по цене 240 руб. 50 коп. за одну Акцию🥳

Это 5% от общего количества, заявления можно подавать с 1 января по 31 января 2022 года включительно.

Если все предъявят акции к выкупу, то выкупят 18,5% от предъявленного🧐

Если в результате выкупа Вадим Швецов увеличит долю выше 75%, то ему придётся делать оферту по цене выкупа.

«Соллерс Авто» вновь объявил обратный выкуп, намереваясь приобрести 5% своих акций с премией к рыночной цене.

Общий объем выкупа может составить около 400 млн руб.

Заявления акционеров о продаже акций будут приниматься с 1 января по 31 января 2022 года включительно.

Годом ранее компания уже проводила buyback также примерно на 5% и сейчас готовится погасить эти бумаги.

В результате погашения основного акционера компании Вадима Швецова превысит 75%.

По словам юристов, в данном случае ему не придется объявлять оферту остальным акционерам. Free-flow все еще будет составлять около 20%, а для объявления обязательной продажи бумаг миноритариями одному акционеру нужно собрать 95% и более.

Авто-репост. Читать в блоге >>>

09.12.2021, 21:21

«Соллерс» дорожает на свои

Компания проводит новый обратный выкуп акций

.

«Соллерс Авто» Вадима Швецова вновь объявил обратный выкуп, намереваясь приобрести 5% своих акций с премией к рыночной цене. Общий объем выкупа может составить около 400 млн руб. Годом ранее компания уже проводила buyback также примерно на 5% и сейчас готовится погасить эти бумаги. В результате погашения основного акционера компании Вадима Швецова превысит 75%. Однако, по словам юристов, в данном случае ему не придется объявлять оферту остальным акционерам.

Совет директоров ПАО «Соллерс» одобрил обратный выкуп собственных обыкновенных акций. Речь идет об 1,7 млн бумаг, цена выкупа — 240,5 руб. Заявления акционеров о продаже акций будут приниматься с 1 января по 31 января 2022 года включительно.

Цена выкупа выше, чем текущие котировки бумаг на Московской бирже. На момент закрытия торгов 7 декабря акции стоили 212 руб. за бумагу, а после объявления о планах рассмотреть вопрос обратного выкупа к открытию 8 декабря котировки достигали максимума 239,5 руб., закрывшись на отметке 219,5 руб. На момент открытия торгов 9 декабря, когда стало известно о параметрах buyback, бумаги стоили 220 руб., к закрытию — 219,5 руб., максимум — 238,5 руб. Объем торгов составил 26,3 млн руб.

«Соллерс Авто» (на тот момент «Соллерс») уже проводил обратный выкуп 1,7 млн бумаг в 2020 году, тогда цена выкупа составляла 267 руб. и была ниже рыночных котировок на тот момент. На эти цели концерн направил 457 млн руб. Тогда в «Соллерсе» говорили, что buyback проводится на «корпоративные цели». Сейчас компания вовсе не уточняет цели. Как писал «Ъ» 23 октября 2020 года, аналитики называли обратный выкуп предоставлением возможности миноритариям выйти из компании, а также прогнозировали погашение выкупленных акций в течение года.

Как следует из опубликованного 9 декабря сообщения, 3 февраля «Соллерс Авто» проведет внеочередное собрание акционеров, на котором рассмотрит вопрос уменьшения уставного капитала. В «Соллерс Авто» уточняют, что речь идет о погашении акций, приобретенных в ходе предыдущего обратного выкупа.

Сейчас уставный капитал «Соллерс Авто» разделен на 34,27 млн обыкновенных акций номиналом 12,5 руб. за штуку. По данным «СПАРК-Интерфакс», сейчас 72,87% компании принадлежит ООО «Соллерс Груп» (ранее «Эрфикс») Вадима Швецова. На 31 декабря 2020 года доля составляла 73,35%. Еще 0,046% доли в прямом владении господина Швецова. При погашении примерно 5% акций доля ООО «Соллерс Груп» превысит 75%.

Формально достижение 75% потребует от господина Швецова предъявить оферту миноритариям, однако источники “Ъ” в аналитическом сообществе считают, что вряд ли он в этом заинтересован из-за необходимости искать средства на выкуп.

При этом free-flow все еще будет составлять около 20%, а для объявления обязательной продажи бумаг миноритариями одному акционеру нужно собрать 95% и более.

Кроме того, руководитель практики рынков капитала адвокатского бюро «Линия права» Александр Кузнецов говорит, что российское законодательство не требует от мажоритарного акционера направлять оферту миноритариям в ситуации, когда порог в 75% был превышен в результате корпоративных действий по погашению компанией собственных акций. Поэтому он полагает, что в данном случае Вадим Швецов не будет обязан делать оферту, даже если его доля в компании превысит 75%.

Основной актив «Соллерс Авто» — Ульяновский автомобильный завод. В ноябре «Соллерс Авто» объявила о завершении реорганизации УАЗа, что аналитики связывали с возможной подготовкой к заключению партнерства с другим производителем. Из существующих партнерств у «Соллерс Авто» есть СП «Соллерс Форд» с производством Ford Transit в Елабуге, а также СП с Isuzu.

www.kommersant.ru/doc/5119393

🇷🇺#SVAV

Соллерс выкупает 1 713 507 акций по цене 240 руб. 50 коп. за одну Акцию🥳

Это 5% от общего количества, заявления можно подавать с 1 января по 31 января 2022 года включительно.

Если все предъявят акции к выкупу, то выкупят 18,5% от предъявленного🧐

Если в результате выкупа Вадим Швецов увеличит долю выше 75%, то ему придётся делать оферту по цене выкупа.

Напомню, что 23 октября 2020 года, уже был один выкуп, но доля выше 75% не выросла 🤔

www.sollers-auto.com/ru/investors/share_performance/share_capital/

3.1. Определить цену приобретения обыкновенных акций Публичного акционерного общества «СОЛЛЕРС Авто» (регистрационный номер выпуска акций Общества 1-01-02461-D) в сумме равной 240 руб. 50 коп. за одну акцию.

3.2. Приобрести в соответствии с пунктом 2 статьи 72 Федерального закона № 208-ФЗ от 26.12.1995 «Об акционерных обществах» размещенные обыкновенные акции Публичного акционерного общества «СОЛЛЕРС Авто» (далее – «Общество») номинальной стоимостью 12,5 рублей каждая, регистрационный номер выпуска акций Общества 1-01-02461-D (далее – «Акции») в количестве 1 713 507 (один миллион семьсот тринадцать тысяч пятьсот семь) Акций за цену, равную 240 руб. 50 коп. за одну Акцию.

Авто-репост. Читать в блоге >>>

📈Соллерс +5.5% Содержание решений, принятых Советом директоров эмитента:

По пункту 3 повестки дня:

3.1. Определить цену приобретения обыкновенных акций Публичного акционерного общества «СОЛЛЕРС Авто» (регистрационный номер выпуска акций Общества 1-01-02461-D) в сумме равной 240 руб. 50 коп. за одну акцию.

3.2. Приобрести в соответствии с пунктом 2 статьи 72 Федерального закона № 208-ФЗ от 26.12.1995 «Об акционерных обществах» размещенные обыкновенные акции Публичного акционерного общества «СОЛЛЕРС Авто» (далее – «Общество») номинальной стоимостью 12,5 рублей каждая, регистрационный номер выпуска акций Общества 1-01-02461-D (далее – «Акции») в количестве 1 713 507 (один миллион семьсот тринадцать тысяч пятьсот семь) Акций за цену, равную 240 руб. 50 коп. за одну Акцию.

Предусмотреть оплату приобретаемых Акций денежными средствами в валюте Российской Федерации (рублях) в форме безналичного перевода на расчетные/банковские счета акционеров, отчуждающих Акции, в срок не позднее 15 дней с даты истечения срока, предусмотренного для поступления или отзыва заявлений акционеров.

Определить, что заявления акционеров о продаже Обществу принадлежащих им Акций или отзыв таких заявлений должны поступить в период с 1 января по 31 января 2022 года включительно (срок, предусмотренный для поступления или отзыва заявлений акционеров).

Авто-репост. Читать в блоге >>>

«СОЛЛЕРС Авто» Решения совета директоров

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «СОЛЛЕРС Авто»

1.

Авто-репост. Читать в блоге >>>

«СОЛЛЕРС Авто» Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «СОЛЛЕРС Авто»

1.

Авто-репост. Читать в блоге >>>

Автомобильный рынок в России в ноябре сократился на 20,4%, за 11 месяцев рост составил 6,9%

Ноябрь 2021 г. ознаменовался падением уровня продаж новых автомобилей на 20,4%, или на 32 114 штук по сравнению с ноябрем 2020 года, продажи составили 125 466 автомобилей — сообщает АЕБ

Авто-репост. Читать в блоге >>>

Соллерс и РусГидро создали СП для проекта каршеринга электромобилей во Владивостоке

«Соллерс Груп» и «РусГидро» зарегистрировали юрлицо совместного проекта каршеринга электромобилей во Владивостоке.

Компания «РусГидроВайз» была зарегистрирована 30 ноября. Ее совладельцами в равных долях являются «ГидроИнвест» (дочерняя компания «РусГидро») и «Соллерс Груп»

Сервис заработает во Владивостоке во II квартале 2022 года.

Сначала в проекте появятся 140 электромобилей с поминутным прокатом и гибкими тарифами и возможностью аренды машин на выходные.

Авто-репост. Читать в блоге >>>

УАЗ возобновляет поставки в Анголу

Ульяновский автомобильный завод (УАЗ) возобновляет поставки автомобилей в Анголу после 18-летнего перерыва.

Поставка первой коммерческой партии запланирована на 2022 год.

Стратегия экспортного развития УАЗа предусматривает дальнейшую экспансию на африканский континент

Авто-репост. Читать в блоге >>>

Российская сторона проинформировала иностранных партнеров об интересе «УАЗа» в поставках собранных автомобилей для государственных и частных пакистанских заказчиков, а также о заинтересованности компании в реализации проекта крупноузловой (SKD) сборки автомобилей в Пакистане.

Авто-репост. Читать в блоге >>>

В марте 2022 года мы также намерены представить пикап 4×4 Pickup. После этого планируем размещать заказы на производство автомобилей у Ульяновского автозавода для наших дилеров. Говорить о планах продаж пока преждевременно, но спрос говорит сам за себя

На прошлой неделе на автосалоне в Лос-Анджелесе впервые представили УАЗ «Патриот». В течение первых 24 часов компания Bremach — официальный дистрибьютор УАЗ в США — получила 136 полностью предоплаченных предзаказов, включая налоги, на общую сумму 3,8 миллиона долларов.

Авто-репост. Читать в блоге >>>

УАЗ уже в I квартале 22 г рассчитывает найти партнера для производства автомобилей на новой платформе

«Соллерс Авто» завершил реорганизацию УАЗа, в рамках которой завод избавили от непрофильных активов.

Основная цель реорганизации — сделать УАЗ интересным как актив, таким образом площадку готовят к продаже.

УАЗ уже в первом квартале 2022 года рассчитывает найти партнера, с помощью которого сможет запустить производство автомобилей на новой платформе. У компании уже есть СП с Isuzu, а в специнвестконтракте последнего даже фигурирует совместный продукт, но перспективы сотрудничества туманные.

УАЗ предлагали КамАЗу, однако концерн не заинтересовался.

Из состава УАЗ выделяется ООО «Промфининвест», куда вошли непрофильные активы и инфраструктура, находившиеся на промышленной площадке. Его владельцем будет напрямую «Соллерс Авто». Речь идет о индустриальном парке на базе УАЗа.

До этого из УАЗа были выделены компонентные производства, а также «Соллерс

Авто-репост. Читать в блоге >>>

Реорганизация «УАЗа» является частью стратегии развития компании и проходит в преддверии переговоров о структурировании партнерства с глобальным автопроизводителем

«УАЗ» вступило в завершающий этап комплексной трехлетней программы реструктуризации

На заключительном этапе реструктуризации из состава предприятия выделяется новое общество — ООО «Промфининвест». Единственным участником «Промфининвест», владеющим долей в размере 100%, станет ПАО «Соллерс Авто». «Промфининвест» сфокусируется на содержании и модернизации непрофильных активов и инфраструктуры, находившихся на промышленной площадке «УАЗа», а также сопровождении вспомогательных операций. Основная цель создания новой компании — развитие указанных активов через привлечение сторонних инвесторов, переориентацию на новые отраслевые направления, а также формирование перспективных форм развития, в том числе индустриальных парков и технопарков для субъектов МСП

Авто-репост. Читать в блоге >>>

Соллерс цель 300-320р написал у себя в телеге. Но потенциал +30% это не ракета.

Сегодня на нашем рынке кроме татнефтей может и еще штук 5-7 акций делать нечего рублевом, все на СПб.

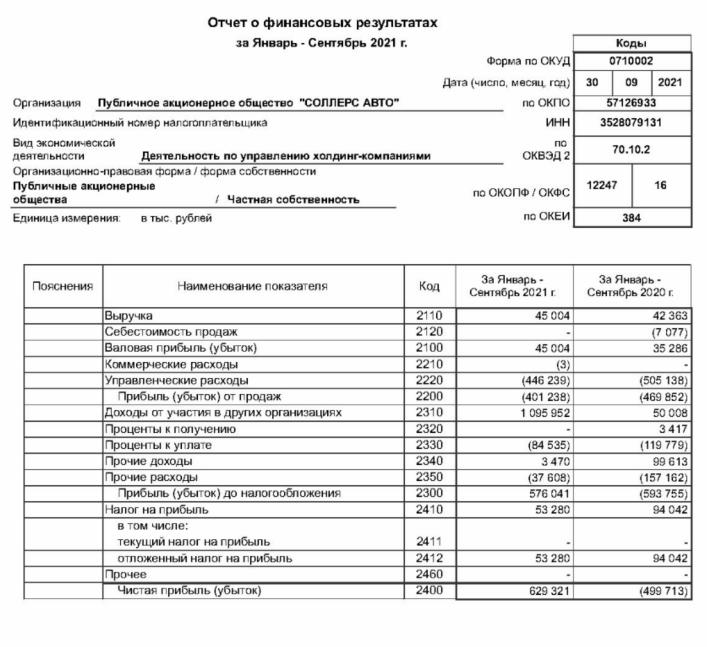

Соллерс – рсбу/ мсфо. Див история

Соллерс – рсбу/ мсфо

34 270 159 обыкновенных акций

sollers-auto.com/ru/investors/share_performance/share_capital/

Капитализация на 09.11.2021г: 8,191 млрд руб

Общий долг на 31.12.2018г: 38,06 млн руб/ мсфо 31,643 млрд руб

Общий долг на 31.12.2019г: 2,607 млрд руб/ мсфо 37,982 млрд руб

Общий долг на 31.12.2020г: 2,590 млрд руб/ мсфо 42,320 млрд руб

Общий долг на 30.06.2021г: 2,316 млн руб/ мсфо 42,970 млрд руб

Общий долг на 30.09.2021г: 2,381 млрд руб

Выручка 2018г: 188,07 млн руб/ мсфо 39,479 млрд руб

Выручка 1 кв 2019г: 44,10 млн руб

Выручка 6 мес 2019г: 86,56 млн руб/ мсфо 15,107 млрд руб

Выручка 9 мес 2019г: 120,17 млн руб

Выручка 2019г: 129,35 млн руб/ мсфо 57,839 млрд руб

Выручка 1 кв 2020г: 34,80 млн руб

Выручка 6 мес 2020г: 42,19 млн руб/ мсфо 23,140 млрд руб

Выручка 9 мес 2020г: 42,36 млн руб

Выручка 2020г: 42,79 млн руб/ мсфо 65,985 млрд руб

Выручка 1 кв 2021г: 15,00 млн руб

Выручка 6 мес 2021г: 30,00 млн руб/ мсфо 36,812 млрд руб

Выручка 9 мес 2021г: 45,00 млн руб

Авто-репост. Читать в блоге >>>

Соллерс – рсбу/ мсфо

34 270 159 обыкновенных акций

sollers-auto.com/ru/investors/share_performance/share_capital/

Капитализация на 09.11.2021г: 8,191 млрд руб

Общий долг на 31.12.2018г: 38,06 млн руб/ мсфо 31,643 млрд руб

Общий долг на 31.12.2019г: 2,607 млрд руб/ мсфо 37,982 млрд руб

Общий долг на 31.12.2020г: 2,590 млрд руб/ мсфо 42,320 млрд руб

Общий долг на 30.06.2021г: 2,316 млн руб/ мсфо 42,970 млрд руб

Общий долг на 30.09.2021г: 2,381 млрд руб

Выручка 2018г: 188,07 млн руб/ мсфо 39,479 млрд руб

Выручка 1 кв 2019г: 44,10 млн руб

Выручка 6 мес 2019г: 86,56 млн руб/ мсфо 15,107 млрд руб

Выручка 9 мес 2019г: 120,17 млн руб

Выручка 2019г: 129,35 млн руб/ мсфо 57,839 млрд руб

Выручка 1 кв 2020г: 34,80 млн руб

Выручка 6 мес 2020г: 42,19 млн руб/ мсфо 23,140 млрд руб

Выручка 9 мес 2020г: 42,36 млн руб

Выручка 2020г: 42,79 млн руб/ мсфо 65,985 млрд руб

Выручка 1 кв 2021г: 15,00 млн руб

Выручка 6 мес 2021г: 30,00 млн руб/ мсфо 36,812 млрд руб

Выручка 9 мес 2021г: 45,00 млн руб

Прибыль 2017г: 872,36 млн руб/ Прибыль мсфо 999 млн руб

Прибыль 1 кв 2018г: 8,36 млн руб

Убыток 6 мес 2018г: 4,37 млн руб/ Прибыль мсфо 443 млн руб

Убыток 9 мес 2018г: 8,95 млн руб

Прибыль 2018г: 99,11 млн руб/ Прибыль мсфо 46 млн руб

Прибыль 1 кв 2019г: 100,88 млн руб

Убыток 6 мес 2019г: 141,35 млн руб/ Убыток мсфо 136 млн руб

Убыток 9 мес 2019г: 331,83 млн руб

Прибыль 2019г: 347,37 млн руб/ Прибыль мсфо 1,349 млрд руб

Убыток 1 кв 2020г: 250,83 млн руб

Убыток 6 мес 2020г: 380,03 млн руб/ Убыток мсфо 1,058 млрд руб

Убыток 9 мес 2020г: 499,71 млн руб

Убыток 2020г: 794,69 млн руб/ Убыток мсфо 1,745 млрд руб

Прибыль 1 кв 2021г: 463,00 млн руб

Прибыль 6 мес 2021г: 769,07 млн руб/ Прибыль мсфо 820 млн руб

Прибыль 9 мес 2021г: 629,32 млн руб

e-disclosure.ru/portal/files.aspx?id=1324&type=3

sollers-auto.com/ru/information_disclosure/report/otchet_kvartal/

Соллерс – Дивидендная история

Период ** Объявлены * Реестр дата * Дивиденд

2020 год * 27.04.2021 * дивиденды не выплачивать

2019 год * 00.00.2020 * дивиденды не выплачивать

2018 год * 00.00.2019 * дивиденды не выплачивать

2017 год * 00.00.2018 * дивиденды не выплачивать

sollers-auto.com/ru/investors/figures/dividends/

Соллерс Отчет РСБУ за 9 месяцев

Соллерс Отчет РСБУ за 9 месяцев

СОЛЛЕРС

* Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа.

Описание

С момента основания компании в 2002 году мы стремимся создавать для наших клиентов первоклассные решения во всем что касается автомобилей. Именно поэтому мы запускаем новые модели и строим заводы, открываем дилерские центры и просто придумываем хорошие идеи, которые дают нашим потребителям новые возможности и вдохновляют их двигаться вперед. За годы существования нам удалось занять лидирующие позиции на российском автомобильном рынке, вывести на рынок более пятнадцати новых продуктов, совместно с нашими партнерами создать производственные мощности для выпуска около 550 тысяч автомобилей в год и стать одной из наиболее эффективных компаний в своей отрасли.

* Прогнозы инвестдомов доступны только авторизированным пользователям. Зарегистрируйтесь или войдите

Идеи для инвестиций*

На фоне панических распродаж, охвативших российский рынок в декабре, акции АФК Системы потеряли более 20% с начала месяца. При этом фундаментальный кейс компании остается устойчивым, что позволяет рассматривать ее акции для покупки.

Торговый план: Текущая ситуация дает возможность рассмотреть покупку бумаг по привлекательным ценам ниже 20 руб. за акцию с потенциалом восстановления в район 26 руб. на горизонте 6 месяцев. Потенциал роста составляет около 30%

• АФК Система традиционно торгуется с дисконтом к стоимости своих активов. В период распродаж мы видим расширение этого дисконта, что позволяет ожидать опережающей динамики за счет его восстановления к обычным уровням в будущем.

• Система остается одной из немногих историй роста. Компания активно развивает свои дочерние предприятия, главным образом непубличные, что способствует росту финансовых показателей.

• В 2022–2023 гг. при благоприятной рыночной конъюнктуре компания может вывести на IPO одну или несколько своих непубличных дочек, что кристаллизует их стоимость и обеспечит положительную переоценку капитализации Системы. Ближе всего к IPO предприятия Биннофарм Групп, Медси и Агрохолдинг Степь.

Ключевым риском сейчас является возможность продолжения панических распродаж на фоне обострения внешнеполитической ситуации.

БКС Мир инвестиций

Предлагаю рассмотреть для покупки бумаги финской транснациональной компании Nokia (NOK) — одного из лидеров в сфере технологий 5G/6G.

Причины для покупки

• Nokia является одним из лидеров в сфере технологий 5G/6G. Обладает наибольшим количеством патентов на технологию на территории Eвропа/Северная Америка. Входит в топ-3 компаний направления, конкурируя с Ericsson и Huawei. Процесс смены стандартов связи с 4G на 5G еще находится в середине цикла, поэтому запас роста адресного рынка сохраняется.

• Новый CEO компании Пекка Лундмарк, принявший управление в середине 2020 г., провозгласил обновленную стратегию развития. Позитивные изменения уже заметны в последних отчетностях компании — операционная маржа значительно выросла, свободный денежный поток стал положительным. Впервые за последние пять лет Nokia получала чистую прибыль три квартала подряд и по итогам года перестанет быть убыточной.

• У Nokia нет проблем с обслуживанием долга. Более того, в случае необходимости есть возможность для наращивания заимствований — Net Debt/EBITDA отрицательный. Размер наличных средств и краткосрочных инвестиций, которые могут быть быстро конвертированы в кэш, вырос до рекордных значений за последние 5 лет.

• Компания в течение последних кварталов наращивала расходы на R&D. Ожидается, что выручка в сегменте мобильных сетей перестанет стагнировать и перейдет к росту благодаря внедрению новых продуктов, прежде всего на основе чипсета ReefShark (5G PBR). Обновление портфолио сегмента завершится к концу 2022 г., а к 2023 г. компания планирует выпуск чипсетов следующего поколения Next Gen ReefShark SoC.

• CAGR глобального рынка мобильных сетей прогнозируется около 2%. Менеджмент рассчитывает, что продажи будут расти быстрее рынка как минимум до 2023 г. Одним из главных драйверов будет сегмент беспроводных частных сетей — CAGR около 29% до 2030 г.

• Большинство прогнозов аналитиков также подтверждают ожидание умеренных темпов роста выручки, сохранение тенденции увеличения чистой прибыли и значительного увеличения свободного денежного потока. Ускорение темпов роста всех показателей ожидается со второй половины 2022 г.

• Nokia потенциально может стать бенефициаром принятого в США инфраструктурного плана. На руку будет играть и новый закон о запрет на установку нового оборудования для американских сетей связи со стороны китайских компаний, таких как Huawai и ZTE.

• Техническая картина также находится на стороне продолжения роста котировок.

• Одним из главных рисков для деятельности Nokia являются проблемы с цепочками поставок. По словам CEO, компания в целом смогла справиться с нехваткой компонентов в предыдущие кварталы, но ситуация остается непростой.

• Конкуренция на рынке 5G высока — возможность удовлетворить спрос будет одним из ключевых факторов, который может повлиять на занимаемые компанией доли рынка.

• Если нехватка компонентов начнет обостряться, вырастут риски снижения маржинальности бизнеса, снизится и прогноз по чистой прибыли и выручке на следующий год.

• Масштабная коррекция на широком рынке. Но хотел бы отметить, что во время недавней распродажи на европейском рынке котировки были устойчивы

БКС Мир инвестиций

Причины для покупки

• Компания является одним из лидеров направления разработки лекарств на основе процесса РНК-интерференции, за открытие которого двое ученых Эндрю Файр и Крейг Мелло были удостоены Нобелевской премии по физиологии и медицине в 2006 г. Подробнее о технологии и ее перспективах можно узнать в отдельном материале.

• Компания разработала собственную платформу Targeted RNAi Molecule Platform (TRiMTM) для создания лекарств на основе технологии RNAi. На создание платформы ушло более 10 лет.

• В портфеле компании находится 16 препаратов на разных фазах исследований, 5 — на II фазе. Биотех не зависит от одобрения только одного ключевого лекарства (siRNA).

• 8 препаратов биотеха уже нашли поддержку со стороны Big Farma — Janssen Pharmaceuticals (Johnson & Johnson), Amgen, Takeda, GlaxoSmithKline.

• По предварительным данным исследований, ключевые препараты компании превосходят аналоги у конкурентов. Например, препарат для лечения-сайленсинга гепатита B JNJ-3989 лучше, чем разрабатываемый аналог от Vir Biotechnology.

• Возможность поглощения компании крупными игроками сектора, например со стороны Johnson & Johnson. Поглощение биотехов в области RNAi фармгигантами вполне может стать трендом.

• Техническая картина на месячных графиках также находится на стороне долгосрочного роста

• Ассиметричное соотношение риск/потенциальная доходность

• Классические риски, связанные с бумагами биотехнологический компаний: остановка испытаний, неполучение одобрения от FDA, выпуск более эффективных препаратов конкурентами и т.д.

• В случае с Arrowhead пока сохраняется риск возможности получить от FDA полное одобрение препаратов, созданных на основе Targeted RNAi Molecule Platform. Однако партнерство с крупными корпорациями обнадеживает.

• Сильная коррекция на широком рынке США

БКС Мир инвестиций

Покупка акций Лукойла от уровня 6780 руб. с целью 7300 руб. на срок до 6 месяцев. Потенциальная доходность сделки до 7,7%. За это время ожидается поступление дивидендов в размере 340 руб. на акцию. С их учетом совокупная доходность ожидается на уровне 12,7%. Стоп-лосс можно установить на 5–10% ниже входа без учета будущего дивидендного гэпа.

Высокие цены на нефть. На текущий момент цены на баррель Brent в рублях находятся на уровне 6150 руб. — вблизи рекордных значений за всю историю. В среднем в IV квартале стоимость бочки на 10,6% выше, чем в III квартале 2021 г. Сохраняющиеся высокие цены на нефть позволяют ожидать сильных финансовых результатов нефтегазовых компаний в 2021 г.

Текущее отношение стоимости акций Лукойла к нефти в рублях находится на минимальных уровнях за последний год.

Крупные дивиденды по итогам года. На 21 декабря назначено закрытие реестра акционеров для получения дивидендов за I полугодие 2021 г., которые составят 340 руб.

Кроме того, 24 ноября Лукойл опубликовал финансовые результаты по МСФО за III квартал 2021 г. Свободный денежный поток вырос в 2 раза относительно II квартала и достиг 227,7 млрд руб. Скорректированный показатель FCF, выступающий дивидендной базой, составил 213,8 млрд руб., что в 2,4 раза выше уровня предыдущего квартала и в 2,3 раза выше уровня III квартала 2020 г. В пересчете на потенциальные дивиденды это соответствует 309 руб. на акцию или около 4,5% дивидендной доходности за III квартал.

Учитывая рекордные цены на нефть, IV квартал также обещает стать для компании успешным. Совокупная дивдоходность по итогам 2021 г. может превысить 12%.

Удобный момент. Сейчас акции Лукойла постепенно восстанавливаются после просадки последних дней из-за геополитики. Ранее такие коррекции довольно быстро выкупались по мере стабилизации сентимента. Падение не было связано с фундаментальными причинами, так как цены на нефть оставались высокими, а рубль ослаб, что позитивно для компании. Таким образом, текущая просадка создает хорошую возможность войти в бумагу в расчете на отскок.

— Коррекция в ценах на нефть

— Рост геополитической напряженности

БКС Мир инвестиций

Инфляция в США показывает рекорд за последние 30 лет. Индекс потребительских цен (CPI) достиг роста в 6,2%. Инфляция растет темпами выше прогнозных. Нестабильная ситуация в секторе девелоперов в Китае также несет определенные риски.

Золото как защитный актив может пользоваться повышенным спросом на этом фоне.

Barrick Gold имеет показатели финансовой эффективности выше чем по индустрии, а значение долговой нагрузки на общем уровне.

Дополнительным плюсом служит дивидендная доходность, которая составляет 1,7% годовых.

Технически бумага выглядит интересно ввиду завершения нисходящей тенденции последних месяцев, о чем в частности сигнализировало обновление максимумов октября.

Главным риском является снижение цен на добываемые металлы.

БКС Мир инвестиций

Покупка привилегированных акций Татнефти от уровня 522 руб. с целью 580 руб. на срок до 6 месяцев. Потенциальная доходность сделки — до +11,1%. За это время не исключено поступление дивидендов по итогам 9 месяцев 2021 г. в размере 10–20 руб. на акцию. Совокупная доходность может достичь 13,1–15%. Стоп-лосс можно установить на 2–6% ниже цены открытия.

Отставание от нефти. Акции в 2021 г. выросли на 9,6% против роста отраслевого индекса на 33,6%. Отрыв от цен обусловлен сокращением дивидендов — последние выплаченные дивиденды соответствовали 50% от чистой прибыли по РСБУ, хотя в предыдущие годы компания распределяла 100% от прибыли. Тем не менее даже при снижении payout ratio отставание бумаг от рынка и отраслевых аналогов выглядит чрезмерным.

Сравнительная оценка. По основным мультипликаторам акции Татнефти выглядят сравнительно дешево относительно российских нефтяных компаний, учитывая отсутствие долга и высокую рентабельность EBITDA.

В «префах» дополнительный потенциал. Средний уровень отношения цены обыкновенных акций Татнефти к привилегированным в 2021 г. составляет 1,06х при текущем значении 1,09х. Разрыв произошел из-за того, что на рост цен на нефть и притоки капитала на российский рынок сначала реагируют более ликвидные обыкновенные бумаги и лишь затем догоняющее движение начинается в «префах». Для восстановления соотношения к средним значениям привилегированные акции должны опередить в динамике цены обыкновенные бумаги на 3%.

Техническая картина. Сейчас акции консолидируются вблизи локальных максимумов после импульса роста. Формация на дневном интервале похожа на флаг — паттерн продолжения подъема. Сильных сопротивлений на пути вплоть до 580 руб. нет.

— Коррекция в ценах на нефть

— Отказ от выплаты дивидендов за 9 месяцев 2021 г.

БКС Мир инвестиций

Три причины вложиться в эти акции:

— Экстремально низкие мультипликаторы

Toyota серьезно недооценена на фоне западных конкурентов. Соотношение капитализации и прибыли (P/E) составляет всего 9, что вдвое ниже, чем у Ford (=18). Актуальная рыночная стоимости бумаги составляет один размер годовой выручки (P/S=1) и лишь на 10% выше ее балансовых активов (P/B=1,1).

— Двузначный рост выручки и прибыли

— Акции уверенно взяли восходящий тренд

Toyota одна из первых в составе индекса Nikkei развернулась к росту после коррекции рынков в августе и сентябре. У акции высокий технический потенциал: на 4,5% выше 200-дневной скользящей средней, немногим выше 6-месячной поддержки ($170 за штуку), и при этом она остается перепроданной (RSI=42).

Компания реализует большую часть автомобилей за пределами Японии и, как следствие, зависит от темпов роста мировой экономики. Если они замедлятся вследствие любых причин (пандемия, долговые кризисы в США, Китае, Европе), то рост компании затормозится.

Toyota держит ключевые производства внутри Японии, поэтому сильно зависит от колебаний курса иены. С января преобладает тренд на рост доллара и ослабление японской валюты, что играет в пользу Toyota. Если тренд прервется, это скажется на динамике акций.

Компания справилась с дефицитом чипов лучше, чем западные конкуренты, и держит курс на электрификацию своей линейки. Если крупные концерны получат существенное преимущество в производстве электромобилей, то это также может ударить по акциям Toyota.

БКС Мир инвестиций

Предлагаем рассмотреть спекулятивную идею в акциях АЛРОСА от уровня 140 руб. с целью 152 руб. на срок до 3 месяцев. Потенциальная доходность составляет 8,6% + дивиденды — около 6,3%.

Важно отметить, что в середине октября ожидается дивидендный гэп, из-за чего в акциях может вырасти волатильность и спекулятивная составляющая. Поэтому после него можно установить стоп-заявку ниже гэпа на 5–6%.

Почему интересны акции

• В условиях низких запасов продукции у производителей и огранщиков, а также при высоком спросе, ценовая конъюнктура остается благоприятной для компании.

• Приближающийся праздничный сезон может поддержать высокие цены на алмазы.

• Из-за сохранения влияния пандемии у потребителей остаются высокие запасы свободных денег, которые могут быть направлены на покупку ювелирных изделий в праздничный сезон, что поддерживает сохранение спроса и дефицита — позитивно для стоимости алмазов и бриллиантов.

• Компания ожидает увеличение добычи в конце года.

• Высокий спрос также подтверждается и сильными отчетами о продажах по месяцам. Хотя в последние месяцы наблюдается сезонное снижение, результаты остаются выше среднеисторических и допандемийных.

• Компания исторически выплачивает стабильные и достаточно высокие дивиденды. Из-за низкого уровня чистого долга/EBITDA компания может позволить выплачивать весь FCF на дивиденды.

• С технической стороны котировки с начала июля движутся строго в рамках среднесрочного восходящего канала. Недавнее снижение к его нижней границе после обновления максимумов дает новые возможности роста. Идея и заключается в возвращении выше 150 руб. Рассчитывать на более существенный подъем пока сложно.

• Ухудшение финансовых результатов на фоне снижения спроса, что может привести к снижению дивидендов в будущем.

• Общая рыночная коррекция.

• Рост предложения со стороны небольших алмазодобывающих компаний и общее охлаждение рынка ювелирных изделий и бриллиантов.

• С технической стороны устойчивый спуск ниже 130 руб. может послужить сигналом к более значительной коррекции акций АЛРОСА.

БКС Мир инвестиций

Стоит отметить, что в ноябре и феврале ожидаются дивиденды, что добавит дополнительные 1,3% доходности за весь срок идеи.

Почему интересны акции

• В условиях полупроводникового кризиса компания нацелилась на расширение производства, что является одним из главных долгосрочных драйверов роста.

• Компания активно развивает технологии IoT, 5G и облачные вычисления, технологии центров обработки данных, которые активно внедряются в повседневную жизнь и являются стимулами для увеличения выручки в будущем.

• Intel оптимизирует производственный процесс, отдав малую долю на аутсорсинг в TSMC. При этом сама компания сосредоточилась на агрессивной политике возвращения технологического превосходства, собственном контрактном производстве и исследованиях.

• Текущий показатель P/E немного ниже форвардного и весьма ниже значений AMD и NVIDIA, что говорит о сильной недооценке. Результатом этого стали слабые финансовые результаты и потеря долей на разных рынках из-за технологического отставания, что привело к распродаже акций и их дешевизне. Компания планирует наверстать эти упущения с помощью нового генерального директора.

• Недавно компания получила контракт от Минобороны США, что поддерживает зарождающийся контрактный бизнес. В будущем это может сказаться положительно и увеличить привлекательность работы с Intel.

• С технической стороны акции находятся в боковике уже длительное время. При этом более глубокое снижение сдерживается покупателями. Дневной и недельный RSI не сообщает о перекупленности. Стоит отметить, что недельные кривые MACD начали разворачиваться вбок, что потенциально может привести к их пересечению и новой фазе роста.

• Слабые финансовые результаты и продолжение сокращения доли на ключевых рынках из-за увеличения конкурентоспособности со стороны AMD и NVIDIA

• Новые задержки в производстве и, как следствие, увеличение технологического отставания. Это также относится и к нарушению цепочек поставок.

• Общая коррекция на рынке США ввиду перекупленности рынка в целом.

• Общеэкономический спад с дальнейшим снижением спроса.

БКС Мир инвестиций

Покупка от уровня 2770 руб. с целью 4500 руб. на срок до 3 лет. Потенциальная доходность сделки может достичь 62,5% без учета дивидендов.

Стоп-лосс инвестор может выставить самостоятельно, исходя из своего риск-профиля. При этом нужно учитывать, что ликвидность инструмента невысокая, поэтому есть повышенный риск срабатывания стоп-сигнала на краткосрочных высоковолатильных движениях.

Амбициозные планы. Согласно стратегии развития, Белуга намерена нарастить выручку в 2 раза к 2024 г., до 130 млрд руб. Рост выручки до 130 млрд руб. предполагает среднегодовой темп увеличения выручки на уровне 20%, что заметно превышает среднее значение по отрасли. Этого планируется достичь благодаря расширению розничной сети, росту онлайн-продаж.

В прогнозах до 2024 г. довести розничную сеть до 2500 магазинов, а выручку увеличить до 80 млрд руб., что предполагает 3,2х рост к уровню конца 2020 г. Доля ритейла в выручке группы ожидается на уровне 45%.

Достичь стремительных темпов роста выручки ритейла планируется в том числе благодаря развитию онлайн-продаж. Под онлайном подразумевается формат click&collect, на который сейчас приходится 3% выручки. В 2024 г. группа планирует довести этот показатель до 10–15%.

Одно из важных направлений развития — увеличение поставок алкоголя на экспорт. Перспективным рынком Белуга выделяет США. В 2020 г. объемы продаж в страну выросли на 30%, в I квартале 2021 г. компания сообщила о росте поставок на 59%. При этом валовая маржа на рынке была в 2 раза выше показателей на российском рынке.

SPO акций. Белуга разместила 2 млн акций по цене 2800 руб. за бумагу. Важный момент, что это бумаги, входившие в казначейский пакет, то есть существующие акционеры свои бумаги не продавали.

SPO — отличный драйвер для акций Белуги в долгосрочной перспективе, так как ключевая проблема компании на текущий момент — низкая ликвидность и показатель free-float. После размещения ситуация должна улучшиться, что благоприятно скажется на привлекательности бумаг. Кроме того, у компании еще остается часть казначейского пакета, которая может быть размещена в будущем.

Привлекательная оценка. По основным мультипликаторам после просадки котировок акции Белуги оценены дешевле компаний-аналогов с развивающихся рынков. Причин для подобного расхождения сложно обозначить — Белуга отличается планами по опережающему рынок росту, невысокой долговой нагрузкой, превышающими средние значения показателями рентабельности. Компания платит дивиденды, дивдоходность по итогам 2020 г. составила 3,3%. Сейчас, когда ликвидность и free-float должны вырасти, отставание бумаг от конкурентов должно начать постепенно сокращаться.

— Отставание от планов по росту бизнеса

— Снижение доходов населения

Стоит еще раз отметить, что компания сравнительно небольшая, с невысокой ликвидностью. Под позицию не стоит выделять значительную долю портфеля.

БКС Мир инвестиций

Покупка от уровня 2440 руб. с целью 2850 руб. на срок до 9 месяцев. Потенциальная доходность сделки — до +16,8%. За это время ожидается поступление дивидендов по итогам 2020 г. в размере 110,49 руб. на акцию и около 70–80 руб. на акцию за 9 месяцев 2021 г. Совокупная доходность может достичь 24,2–24,6%.

Дивиденды растут. Дивиденды X5 Retail Group по итогам 2020 г. увеличились в 1,5 раза относительно выплат за 2019 г. Увеличение размера выплат традиционно воспринимается инвесторами позитивно и должно поддержать бумаги. Кроме того, компания недавно улучшила дивидендную политику, увеличив частоту выплат и их прогнозируемость.

Онлайн-ритейл. X5 Retail на текущий момент лидер российского рынка продуктового онлайн-ритейла. В будущем компания может лишь усилить позиции в этом быстрорастущем сегменте за счет разветвленной розничной сети и выстроенной логистики. Только лишь сообщения о том, что компания в отдаленной перспективе обсуждает IPO своих онлайн-сервисов привело к росту бумаг. В дальнейшем новости по развитию данного направления также могут стать драйверами для подъема акций.

Защита от влияния COVID-19. Продуктовый ритейл прошел острый период пандемии безболезненно и даже сумел нарастить финансовые результаты. Эпидемиологическая ситуация на текущий момент улучшилась — жестких локдаунов, как было весной 2020 г., в России уже не ожидается — однако она все еще остается напряженной. В данной ситуации поведение потребителей остается смещенным с посещения кафе и ресторанов в пользу домашнего питания. При поддержке данного фактора финансовые показатели X5 Retail могут оставаться сильными в ближайшее время.

Техническое отставание. С начала 2021 г. акции потеряли 11% против роста индекса МосБиржи на 7%. Очевидных фундаментальных причин для такого сильного отставания не прослеживается. Можно предположить, что более слабая динамика X5 — временное явление и спред относительно конкурентов должен постепенно сократиться. Сейчас на дневном таймфрейме заметна выраженная бычья дивергенция по RSI — это может быть сигналом к смене сентимента в бумаге.

— Снижение доходов населения

— Коррекция на российском фондовом рынке в целом

БКС Мир инвестиций

Покупка от уровня 40,15 руб. с целью 42,5 руб. на срок до 15 месяцев. Смысл идеи в получении крупных дивидендов за 2020 г. и закрытии гэпа. Потенциальный рост курсовой стоимости акций — до 6%. За этот период должна произойти выплата дивидендов за 2020 г. — по предварительным оценкам около 6,9 руб. на акцию, что по цене открытия идеи соответствует 17,2% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 23%.

Если уровень 42,5 руб. будет взят до прохождения отсечки в 2021 г. — идея не закрывается. Для исполнения идеи целевая цена должна быть достигнута после прохождения дивидендного гэпа в 2021 г.

Привилегированные акции Сургутнефтегаза можно назвать защитным инструментом от роста геополитической напряженности и девальвации рубля. В условиях обострения санкционной повестки рубль, как правило, слабеет к доллару США. Рост пары USD/RUB приводит к позитивной переоценке валютных депозитов компании и увеличению чистой прибыли. Многие инвесторы используют бумаги в качестве инструмента для хеджирования рисков по портфелю, что поддерживает спрос на акции.

Высокие цены на нефть

Текущая стоимость нефти в рублях в 1,5 раза выше уровней, наблюдавшихся в 2020 г. Исходя из текущих уровней нефти в рублях прибыль от продаж Сургутнефтегаза может увеличиться в 2–3 раза в годовом сопоставлении.

Благодаря ожидаемой высокой дивидендной доходности в 2022 г. акции могут закрыть дивидендный гэп 2021 г. быстрее среднеисторических значений.

Устойчивый растущий тренд

Привилегированные акции Сургутнефтегаза 13-й год находятся в устойчивом восходящем тренде. Причин для слома тенденции не просматривается.

— Укрепление рубля в свете ужесточения политики ЦБ РФ

— Смягчение санкционной риторики

— Снижение цен на нефть

БКС Мир инвестиций

Покупка от уровня 2,72 руб. с целью 3,1 руб. на срок до 12 месяцев. Потенциальная доходность сделки — до +14%. За этот период должна произойти выплата дивидендов ориентировочно 0,317 руб. на акцию, что по цене открытия идеи соответствует 11,7% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 25,7%.

Высокие дивиденды. В 2021 г. Юнипро планирует направить на дивиденды до 20 млрд руб. — рост в годовом сопоставлении до 43%. Увеличение выплат связано с ожидаемым запуском энергоблока №3 на Березовской ГРЭС. Благодаря этому компания начнет получать повышенные платежи по программе ДПМ и сможет увеличить дивиденды. В базовом сценарии дивидендные выплаты за 2021 г. достигнут 0,317 руб. на акцию. Это соответствует 11,7% дивидендной доходности по цене 2,72 руб.

Запуск энергоблока №3 близко. 16 декабря компания сообщила, что на энергоблоке №3 Березовской ГРЭС проведена первая растопка котла и запущен процесс пароводокислородной очистки. Успешное завершение процесса позволит выйти на завершающий этап капитального ремонта энергоблока с выходом на комплексные испытания энергоблока №3. Таким образом, вероятность отсрочки запуск блока снижается.

Низкие процентные ставки. В условиях низких процентных ставок стабильные дивидендные фишки могут позитивно переоцениваться. Как только появится полная уверенность в росте дивидендов до обозначенных 20 млрд руб. в 2021 г. благодаря потенциально высокой дивидендной доходности, в бумагах может появиться высокий спрос.

— Перенос сроков запуска энергоблока №3 Березовской ГРЭС

— Негативное влияние COVID-19 на операционные и финансовые результаты

— Мягкая зима и сокращение отпуска тепла

БКС Мир инвестиций

• Ключевой фактор, способствующий росту проникновения безналичных расчетов – существенный рост рынка online-торговли. Мировой рынок online-торговли растет в 5 раз быстрее, чем классический retail. Проникновение eCommerce в США ниже, чем в мире (11% vs 14%), особенно существенный разрыв наблюдается по сравнению с Китаем, UK и Южной Кореей (доли online-продаж 35%, 22% и 22% соответственно). Пандемия 2020 существенно поддержала тренд перетока торговли в online. Мы ожидаем среднегодовой темп прироста eCommerce на уровне 21%.

• Благодаря стратегически важным партнерствам, GPN поддерживает стабильность бизнеса (поглощение TSYS – процессингового провайдера на платежном рынке), а также расширяет долю рынка за счет лидеров eCommerce (партнерство с Amazon во 2к20).

• Вышеупомянутые тренды обеспечат GPN среднесрочный рост выручки на 9-11% ежегодно. Поглощения последних лет будут способствовать сохранению высокой рентабельности и снижению долга с 3,5х до приемлемых 1,7x.

Global Payments – одна из лидеров на рынке эквайринга. Бизнес разделен на 3 основных сегмента: корпоративные платежные решения (программное обеспечение, защита данных, управление платежными терминалами и отчетность), сервисы для финансовых институтов (процессинг и обработка платежей) и прочие сервисы. GPN работает более, чем в 30 странах мира и предлагает 2,5 млн клиентам более 140 методов приема и обработки платежей. 80% выручки эквайер зарабатывает в США и Канаде. Компания фокусируется на обслуживании клиентов из сферы малого и среднего бизнеса. Количество сотрудников составляет 24 тыс. человек.

1) Высокая конкуренция: платежная индустрия развивается очень стремительно. В долгосрочной перспективе возможна потеря доли рынка, снижение маржинальности или среднего чека крупных компаний.

2) Регуляторные риски: сектор платежей является объектом особого внимания регуляторов. Ужесточение надзора способно негативно повлиять как на объемы реализации услуг, так и на рентабельность бизнеса.

3) Макроэкономические риски: снижение темпов роста мировой экономики негативно сказывается на объеме расчетов.

17% ежегодному росту отрасли. На долю Amazon приходится 10% мировых онлайн продаж. На наш взгляд, Amazon сможет не только сохранить, но и нарастить рыночную долю в глобальных онлайн продажах до 13% на горизонте 10 лет.

• Облачное подразделение AWS (Amazon Web Services), ключевой драйвер роста компании. Amazon занимает лидирующую рыночную долю на рынке облачных вычислений – 33% (Microsoft Azure составляет 18%, Google Cloud – 5%). В ближайшие 5 лет рынок облачных вычислений будет показывать 20% темпы роста. Мы ожидаем что Amazon сохранит лидерство и нарастит рыночную долю до 35%. Отметим, что AWS является самым высокомаржинальным сегментом бизнеса Amazon (опер. маржа 26% vs маржа компании 5%).

• Компания обладает скрытым потенциалом в медиа. В портфолио активов Amazon входят Prime Video, Amazon Music, Twitch, Audible, Amazon Studios, которые на наш взгляд, учитывая более высокую маржинальность и темпы роста недооценены рынком и представляют дополнительный upside к нашей оценке.

1) Рост конкуренции со стороны традиционного ритейла, который выходит в онлайн, а также крупных китайских компаний.

2) Конкуренция в облачных сервисах со стороны Microsoft Azure и Google и замедление темпов роста AWS.

3) Антимонопольное регулирование может представлять возможную преграду на пути международной экспансии.

ТЕХАНАЛИЗ

Идеи для инвестиций*

Последние новости

Каждую неделю мы высылаем актуальную аналитику и самые свежие новости. Коротко, емко и по делу.

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.