Сколько акций должно быть в портфеле уоррен баффет

7 лучших компаний в портфеле Уоррена Баффетта в 2021 году

Уоррен Баффетт — успешный инвестор, который полагается на долгосрочную стоимостную стратегию. Многие считают его подход устаревшим, а когда весной 2020 года Баффетт распродал акции авиакомпаний по минимальным ценам, скепсис в его отношении усилился.

Тем не менее Баффетт — легендарный инвестор. Его компания Berkshire Hathaway (BRK.B) с начала 2021 года опережает индекс S&P 500, дав 17,7% полной доходности против 15,9% у бенчмарка. В этом материале — 7 акций в портфеле Berkshire Hathaway, которые в этом году показали наибольший рост.

Wells Fargo (WFC)

Представитель финансового сектора, который в последние годы чувствовал себя не очень: в 2018 году ФРС ограничила рост компании, а в начале 2020 года оштрафовала банк на 3 млрд долларов за манипуляции с данными и фейковыми аккаунтами.

Но в 2021 году банки на подъеме из-за восстановления экономики и ожидания роста ключевой ставки. У Berkshire Hathaway сейчас 675 тысяч акций банка на сумму 29,4 млн долларов

Капитализация: 193,2 млрд долларов

Коэффициент P / E: 13,7

Рост с начала 2021 года: 55,24%

RH (RH)

Производитель и поставщик мебели, декора, предметов роскоши для дома.

Баффетт впервые приобрел акции этой компании в третьем квартале 2019 года, и с того момента они выросли на 474% с учетом реинвестирования дивидендов, в то время как S&P 500 — на скромные 55%.

Berkshire владеет 1,75 млн акций RH на сумму около 1,24 млрд долларов

Капитализация: 13,8 млрд долларов

Коэффициент P / E: 37

Рост с начала 2021 года: 49,02%

Bank of America (BAC)

Баффетт всегда был поклонником банковского сектора, и после распродажи большей части акций WFC этот банк стал его любимчиком.

Сейчас Berkshire Hathaway владеет 1,03 млрд акций BAC на сумму 38,9 млрд долларов. Это вторая по величине позиция в его портфеле после Apple

Капитализация: 366,6 млрд долларов

Коэффициент P / E: 14,7

Рост с начала 2021 года: 42,05%

American Express (AXP)

Финансовый гигант, известный своими кредитными картами. Еще в августе 1991 года Berkshire Hathaway приобрела акции этой компании на 300 млн долларов.

За прошедшие 30 лет полная доходность акций составила более 4281%, в то время как S&P 500 дал 1917%.

Сейчас Berkshire Hathaway владеет 151,6 млн акций компании на сумму 26,3 млрд долларов

Капитализация: 137,1 млрд долларов

Коэффициент P / E: 20,2

Рост с начала 2021 года: 39,83%

Aon (AON)

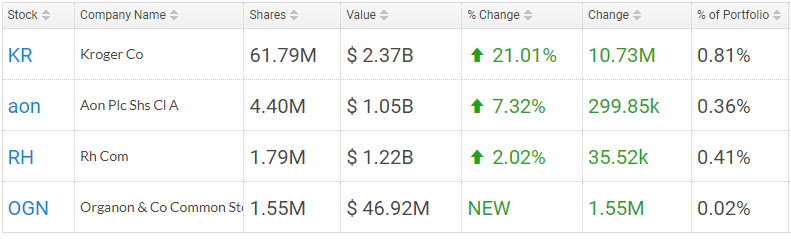

Berkshire Hathaway владеет 4,4 млн акций Aon на сумму 1,05 млрд долларов

Капитализация: 66,4 млрд долларов

Коэффициент P / E: 32,4

Рост с начала 2021 года: 36,11%

Marsh & McLennan (MMC)

Международная компания, которая занимается инвестиционным консалтингом и профессиональным управлением рисками.

Berkshire Hathaway владеет 4,2 млн акций MMC на сумму 590,4 млн долларов

Капитализация: 79,4 млрд долларов

Коэффициент P / E: 32,3

Рост с начала 2021 года: 30,94%

Kroger (KR)

Сеть американских супермаркетов — второй по величине розничный продавец в США после Walmart. Также это один из крупнейших частных работодателей в США.

Сейчас Berkshire Hathaway владеет 61,79 млн акций KR на сумму 2,37 млрд долларов

Капитализация: 29,5 млрд долларов

Коэффициент P / E: 26,4

Рост с начала 2021 года: 29,24%

Разбираем портфель гуру: 10 акций от Уоррена Баффета

Может, стоит последовать примеру Уоррена Баффета и купить топ-10 акций его инвестпортфеля? А потом просто наблюдать за активами и снимать прибыль, как это будет делать сам Баффет? Очевидно, не все так просто, и суммы, которыми оперирует его Berkshire Hathaway, простому инвестору недосягаемы. Но, по крайней мере, приглядеться к действиям инвестиционного гуру полезно.

Посмотрим, что стало с этими акциями за последний год и каков прогноз по ним на следующие 12 месяцев.

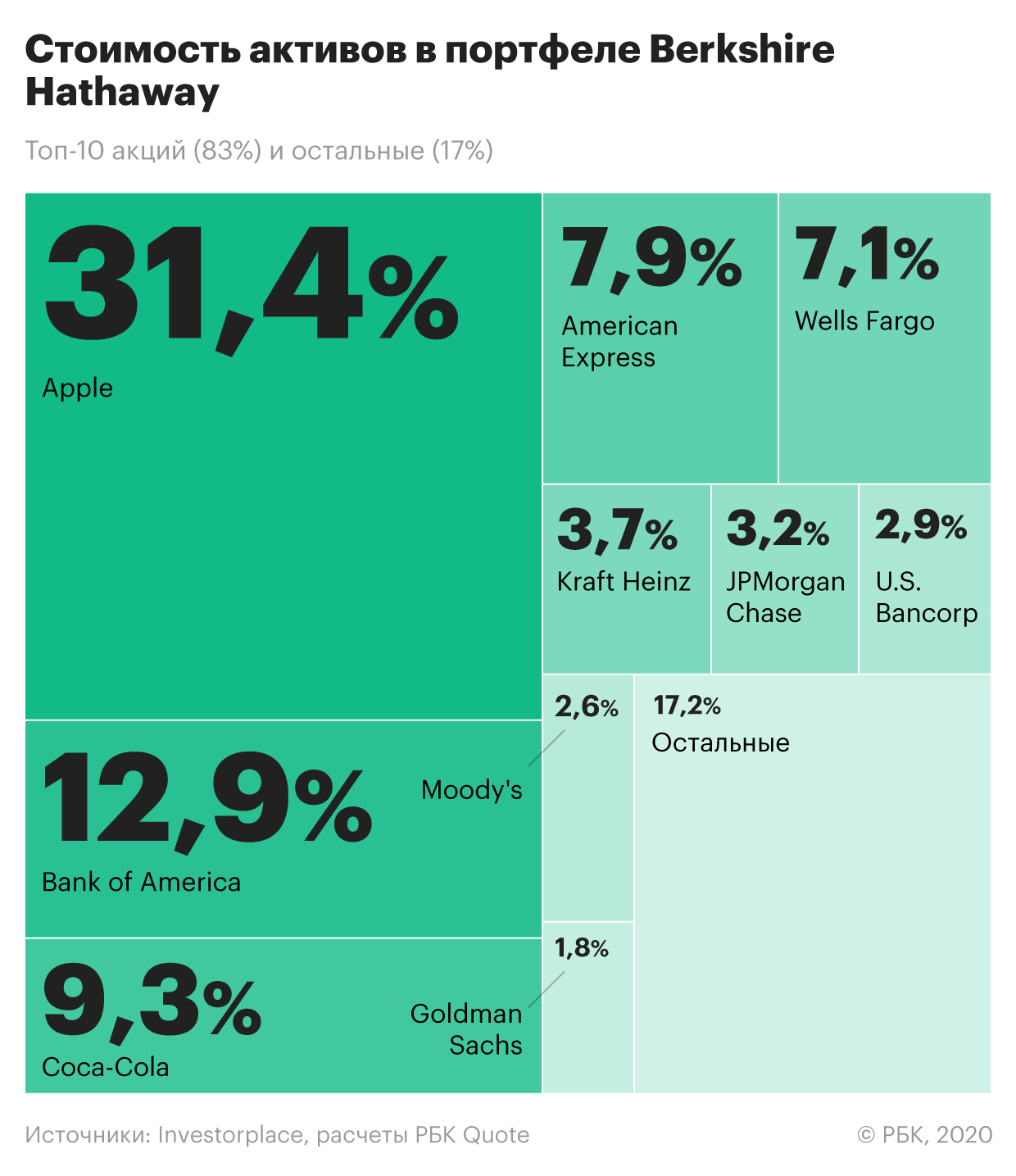

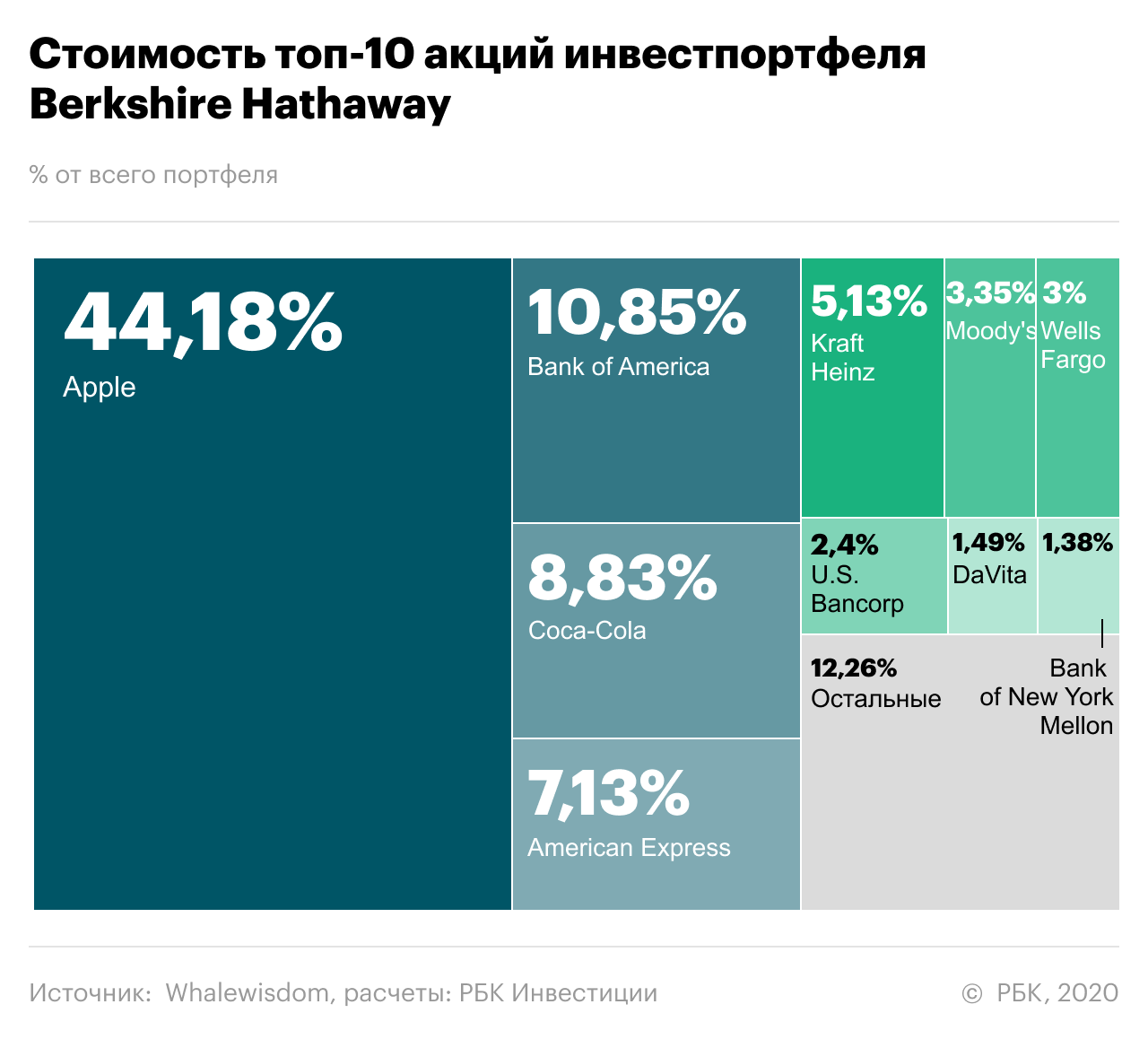

Топ-10 акций инвестпортфеля Berkshire Hathaway

Компания Баффета владеет акциями Apple давно и уже имеет запас прочности этих вложений. Вопрос — стоит ли вкладываться в Apple сейчас, остался ли потенциал роста у бумаг технологического гиганта? Аналитики с Уолл-стрит считают, что да.

Согласно консенсус-прогнозу сервиса Refinitiv, акции Apple в течение года подорожают на 4,6%. Большинство экспертов рекомендуют покупать бумаги — 27 из 43 опрошенных. И только двое советуют избавиться от них.

По оценкам отраслевых аналитиков, бумаги Bank of America будут расти в цене и дальше. По данным Refinitiv, потенциал их роста от текущего уровня составляет 7,5%. Рекомендации на покупку дают 15 аналитиков, тогда как продавать советуют только двое. Еще 11 экспертов советуют продолжать держать бумаги банка, если вы их купили раньше.

Опросы Refinitiv показали, что на Уолл-стрит позитивно настроены на бумаги производителя прохладительных напитков: 14 аналитиков рекомендуют покупать акции, а восемь — держать их в портфеле. И нет ни одной рекомендации на продажу бумаг. Но средний потенциал роста акций Coca-Cola не слишком высок — 6,6% в течение года.

4. American Express

По мнению аналитиков, опрошенных Refinitiv, акции American Express подорожают на 5,8%. Из 28 опрошенных экспертов 12 рекомендуют бумаги покупать, а 15 — держать, и есть только одна рекомендация на продажу.

По данным опросов Refinitiv, в этом году котировки Wells Fargo могут подняться на 5,7%.17 аналитиков рекомендуют придержать их в инвестпортфелях. Покупать акции Wells Fargo советуют лишь три аналитика, а восемь дают рекомендации на их продажу.

Еще год назад сам Уоррен Баффет признал, что сильно переплатил за Kraft Heinz. И потенциал роста у бумаг, по оценкам аналитиков с Уолл-стрит, не очень высок.

Бумаги превзошли все ожидания Уолл-стрит и сейчас торгуются на 8% выше годовой цели, установленной консенсусом Refinitiv. И тем не менее ни один из опрошенных аналитиков не дает рекомендации «продавать». А рекомендаций «покупать» и «держать» в консенсусе поровну.

Несмотря на удорожание за 13 месяцев на 41,6%, акции Goldman Sachs сохранили потенциал роста. Аналитики оценили его в 13,4%, согласно консенсус-прогнозу Refinitiv. Из 26 опрошенных экспертов 16 рекомендуют бумаги покупать, восемь — держать и только двое — продавать.

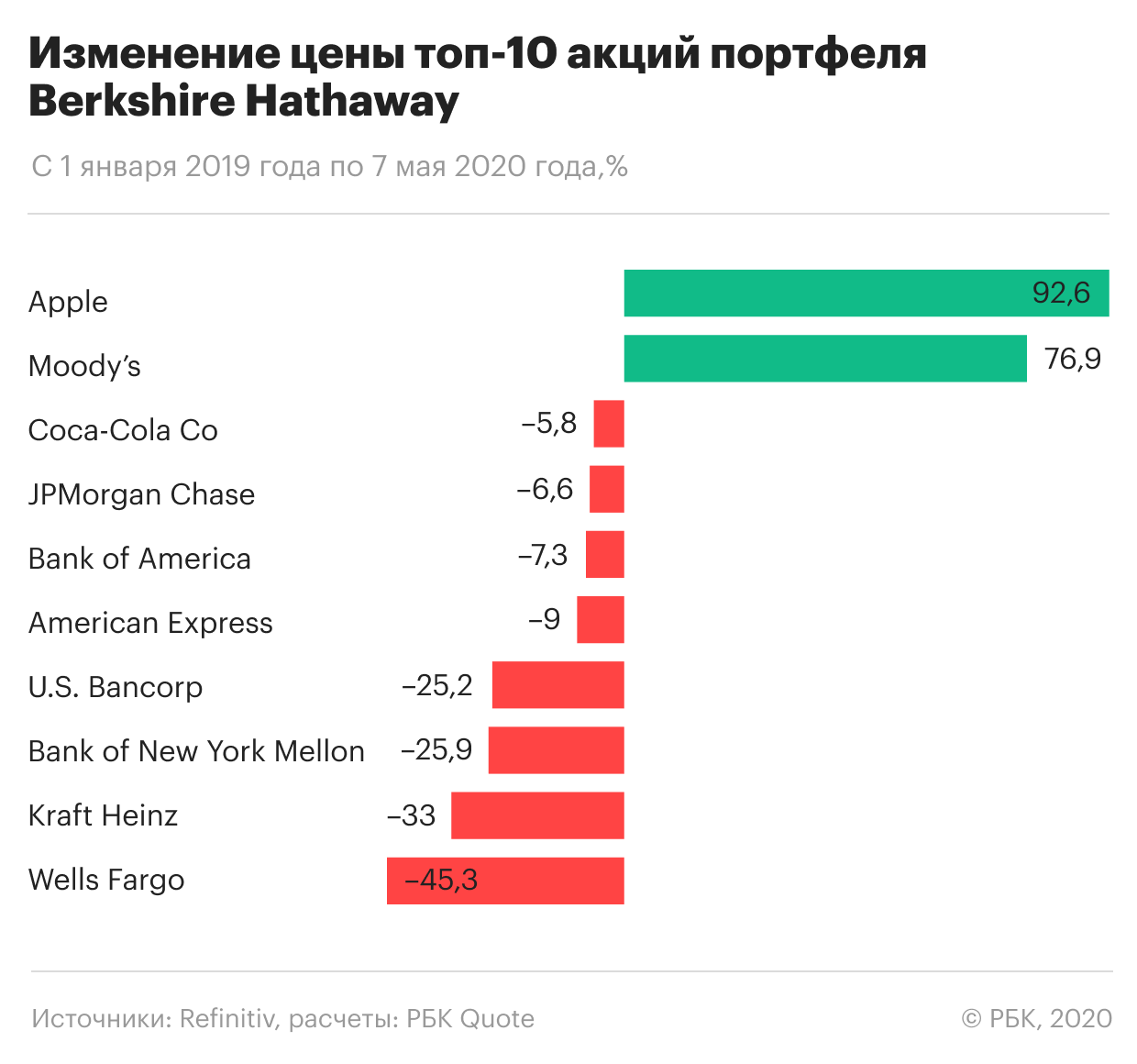

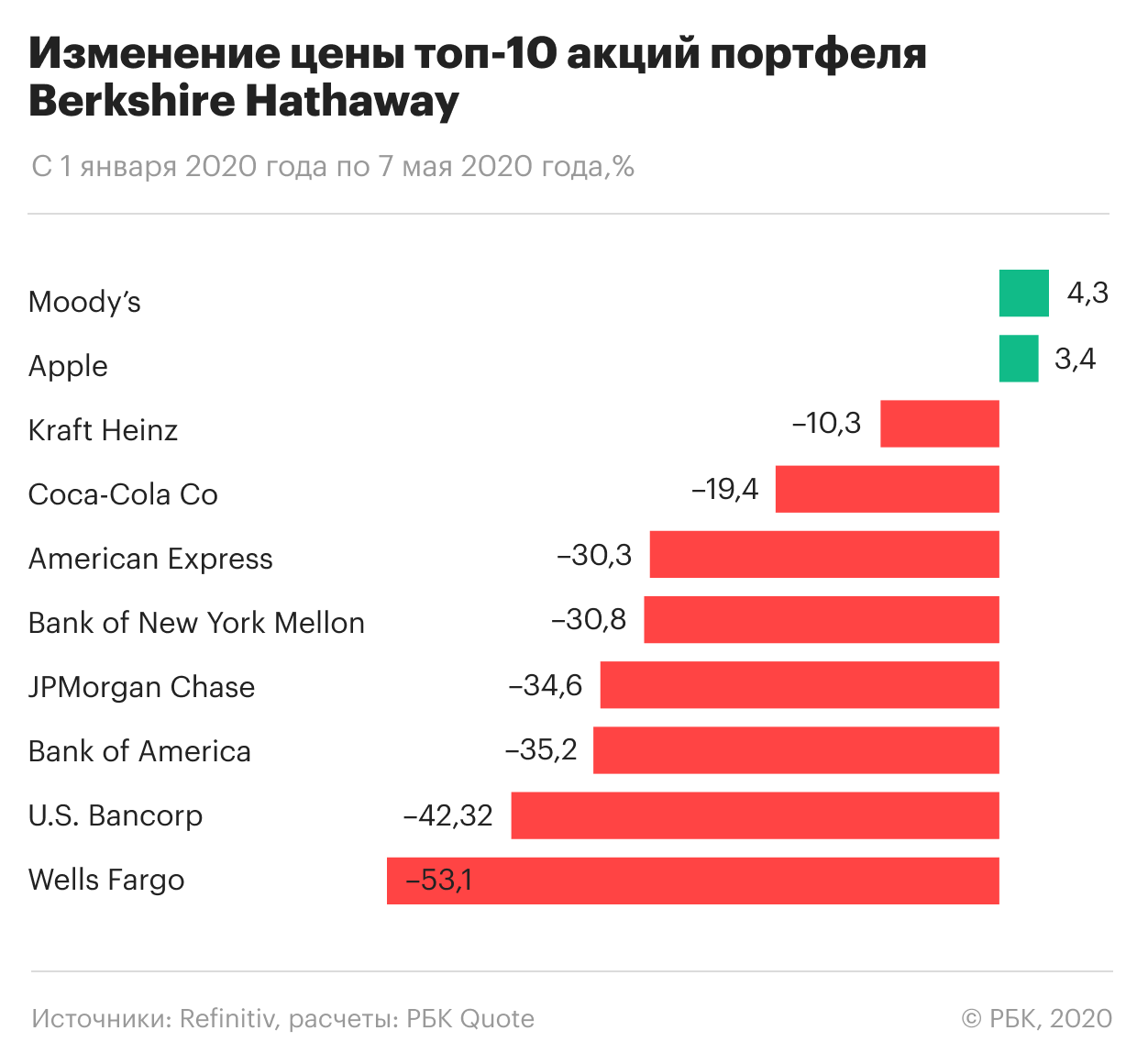

Резюме: топ-10 активов инвестиционного портфеля Berkshire Hathaway принесли компании за 13 последних месяцев $59,3 млрд. На 1 января 2019 года их суммарная стоимость составляла $153,2 млрд. Сегодня этот пакет акций оценивается на рынке в $212,5 млрд. Таким образом, доходность пакета составила порядка 38,7%. Из десяти акций потери принесла лишь одна. Мы рассчитали изменение рыночной стоимости топ-10 акций инвестпортфеля, отследив только изменение цены этих активов. Дивиденды в расчетах не учитывались.

Купить акции из портфеля Уоррена Баффета можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Разбираем портфель гуру: инвестиционные рецепты от Баффета в пандемию

Еще в феврале в интервью каналу CNBC Баффет назвал Apple «не просто акцией, а третьим крупнейшим бизнесом» своей Berkshire Hathaway. «Полагаю, это лучший бизнес в мире», — так отозвался легендарный инвестор о компании Тима Кука.

Акциями старейшего американского производителя безалкогольных напитков Coca-Cola Уоррен Баффет владеет более 30 лет, с 1988 года. Как-то в интервью Fortune миллиардер признался, что кола его любимый напиток. «Я на четверть состою из Coca-Cola», — сказал он. — «Из 2700 калорий, потребляемых мною в день, четверть приходится на колу».

4. American Express

Второй по величине финансовый актив в портфеле Berkshire Hathaway — American Express. Холдинг Баффета вложился в компанию, известную во всем мире своими кредитками и дорожными чеками, почти 20 лет назад. Сейчас он владеет долей American Express в размере 18,8%

Kraft Heinz — не самое удачное вложение Баффета. С тех пор как инвестор купил долю в продовольственном холдинге, его акции упали в цене вдвое. Баффет даже признал, что сильно переплатил за производителя кетчупов и майонеза. Но в последние пять месяцев — с тех пор как рынок развернулся вверх после «коронавирусного» обвала — акции Kraft Heinz сильно подорожали.

Разбираем портфель гуру: как COVID-19 изменил топ-10 акций Баффета

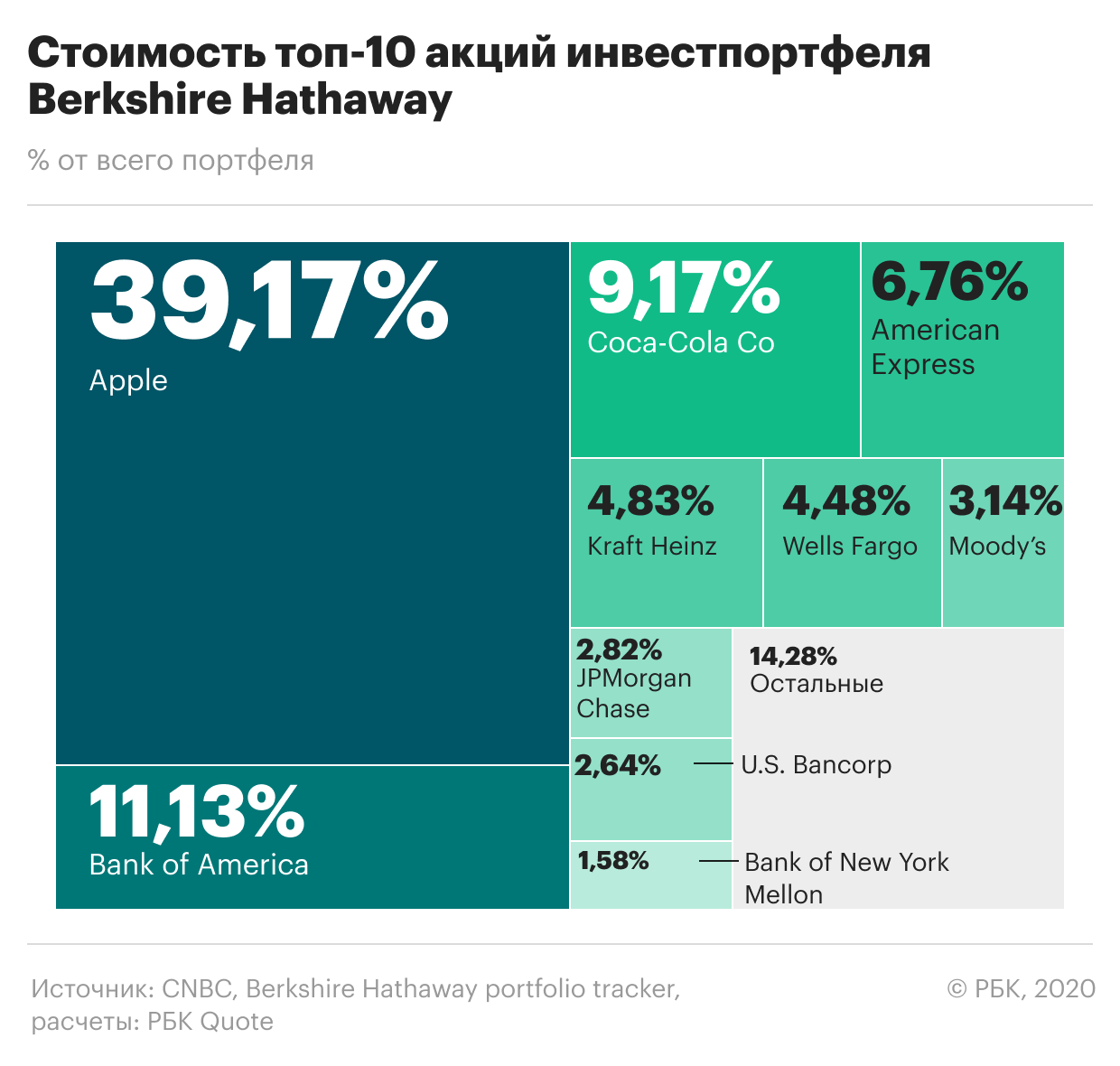

Посмотрим, как изменился состав топ-10 акций инвестиционного портфеля Berkshire Hathaway. Изучим динамику этих акций — насколько сильно они пострадали от пандемии и каков их потенциал на ближайший год?

Согласно консенсус-прогнозу сервиса Refinitiv, акции Apple практически исчерпали свой потенциал роста. Тем не менее большинство экспертов рекомендует покупать бумаги — 29 из 39 опрошенных. И только трое советуют избавиться от них.

Отраслевые аналитики прогнозируют рост акций Bank of America. По данным Refinitiv, потенциал составляет более 15%. Из 26 опрошенных аналитиков 15 рекомендуют покупать акции банка, а остальные 11 — продолжать держать купленные ранее бумаги.

4. American Express

Еще один финансовый актив в портфеле Berkshire Hathaway — American Express. Компания известна во всем мире своими кредитными картами и дорожными чеками. Компании Баффета принадлежит 18,8% капитала American Express.

Еще год назад Уоррен Баффет признал, что сильно переплатил за Kraft Heinz. С тех пор акции продовольственного холдинга стали еще дешевле — за последние 16 месяцев они снизились на 33%. С началом пандемии COVID-19 падение бумаг усилилось, но с тех пор как в середине марта рынок стал восстанавливаться после сильного обвала, акции сумели сократить потери в цене. В результате снижение бумаг с начала этого года составило 10,3%.

Третий по величине финансовый актив Berkshire Hathaway — банк Wells Fargo. Доля Berkshire Hathaway в капитале банка составляет 8,5%. Это 4,48% от стоимости всего инвестиционного портфеля.

Актив Moody’s — один из старейших в инвестпортфеле компании Баффета. Впервые холдинг вложился в него в 2001 году. Сейчас пакет международного рейтингового агентства насчитывает более 24,6 млн акций. Доля Berkshire Hathaway в капитале Moody’s превышает 13%.

Бумаги превзошли все ожидания Уолл-стрит и сейчас торгуются на 3,8% выше годовой цели, установленной консенсусом Refinitiv. В то же время ни один из опрошенных аналитиков не дает рекомендации «продавать». А рекомендаций «покупать» и «держать» в консенсусе поровну.

Начиная с января 2019 года акции JP Morgan росли вплоть до 19 февраля 2020-го. Но на общей волне падения рынка бумаги обвалились на 44%. Сейчас акции банка восстанавливаются, но по сравнению с началом года их цена все равно ниже на 34,6%.

Акции U.S.Bancorp подорожали за 2019 год почти на 30%, но с начала 2020 года растеряли весь этот рост, подешевев на 42,3% на фоне общего обвала рынка.

10. Bank of New York Mellon

Пакет акций Bank of New York Mellon (1,5% от стоимости всего портфеля) вытеснил из десятки крупнейших активов портфеля Berkshire Hathaway акции другого американского банка — Goldman Sachs (1,21% стоимости портфеля).

Анализ динамики топ-10 акций портфеля показывает, что все бумаги, за исключением акций Kraft Heinz, росли в течение 2019 года. Их рост прервала вспышка коронавируса, ставшая причиной глобального обвала рынка с середины февраля до середины марта этого года. Восстановить потери после так называемого «коронавирусного» падения и показать положительную динамику с начала года удалось только двум акциям из топ-10 — Apple и Moody’s.

В составе топ-10 активов портфеля Баффета произошло только одно изменение — банк Goldman Sachs уступил десятую позицию банку Bank of New York Mellon.

В сравнении с началом года в портфеле Berkshire Hathaway стало на четыре акции меньше. В апреле Уоррен Баффет продал все доли в авиакомпаниях American Airlines, Delta Air Lines, United Airlines и Southwest Airlines. Однако ни одна из авиакомпаний не входила в топовую десятку активов портфеля, поэтому продажа бизнеса авиаперевозок не отразилась на совокупной стоимости крупнейших активов портфеля.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Куда инвестирует Уоррен Баффет? Портфель Баффета 2021: доходность, стратегия, новые покупки

Приветствую, друзья. Сегодня у нас очень интересный разговор о портфеле Уоррена Баффета. Вряд ли кто-то его не знает.

В каждой индустрии есть свои “гуру” – лучшие в своём деле. В маркетинге и технологиях таким был Стив Джобс, который создал Apple. а в электронной коммерции это Джефф Безос, отец Амазон. Наш сегодняшний герой – Уоррен Баффет. Ему, кстати, 90 лет. И он один из богатейших людей в мире.

Баффет – основатель и генеральный директор инвестиционной компании Berkshire Hathaway. Уоррен Баффет считается величайшим инвестором всех времён, и с него, конечно же, можно брать пример.

Как Баффет начал свой путь к успеху? В 1965 году он купил предприятие Berkshire, которое в то время было небольшой текстильной фабрикой. Со временем он превратил её в одну из крупнейших компаний в мире с помощью инвестиций и приобретений.

Сегодня Уоррен Баффет – один из самых богатых людей на планете. Он стал таким благодаря своему таланту правильно выбирать: во что инвестировать, а во что нет. В итоге он обогатился сам и обогатил миллионы инвесторов . Ведь акции его компании Berkshire росли на 20% каждый год, а это практически вдвое превышает среднерыночный показатель.

Портфель Баффета: доходность

Для начала надо знать, что он считается «стоимостным инвестором» (value investor). Что это значит? Что он он десятилетиями покупал акции, которые стоили слишком дешево относительно характеристик бизнеса. То есть, недооцененные акции.

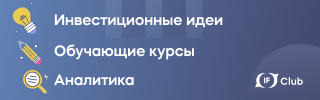

У каждой акции есть своя доходность. Наиболее доходные акции имеют свои характеристики, которые и обеспечивают им повышенную доходность. Эти характеристики называют факторами. Давайте я расскажу про самые основные.

Value — недооцененные акции. Они в среднем доходнее высоко оцененных бумаг. Такие инвесторы, как Баффет и Грэм, ассоциируются именно с value. Size — размер компании. Акции компаний с малой капитализацией обычно доходнее акций крупных компаний. Momentum — то, что происходит с акциями сейчас. Дорожающие акции, скорее всего, продолжат дорожать, а дешевеющие продолжат дешеветь. Low volatility — низкая волатильность, то есть отсутствие резких колебаний цены. Менее волатильные акции показывают себя лучше волатильных. Profitability и quality — акции компаний с устойчивым бизнесом, стабильной прибылью, высокой маржинальностью. Они показывают себя лучше, чем акции компаний, которые такими преимуществами не обладают.

Также факторами могут считаться growth (акции растущих компаний), dividend yield (акции компаний со стабильными дивидендами) и другие.

Разные аналитики выделяют разные наборы факторов, но самые базовые мы с вами разобрали. Их вы видите на картинке.

Николас Рабенер, управляющий директор Factor Research, изучил результаты Баффета с 1991 по 2019 год. Его успехи он объяснил с помощью факторов. Выяснилось, что больше всего Баффет полагался на недооцененные акции (value) и бумаги с пониженной волатильностью. А также на акции небольших компаний и бумаги качественного, прибыльного бизнеса.

А вот акции роста (growth) Баффета не привлекали.

Но, друзья, как всю эту теорию перевести в практику? Вот новичок заходит на рынок и видит сотни предложений разных акций. Легко ли самому определить, что надо сейчас покупать, а что не надо? Конечно же, нет! Но каждый инвестор может инвестировать вместе с Баффетом.

Для этого можно просто приобрести акции компании Berkshire – компании Баффета.

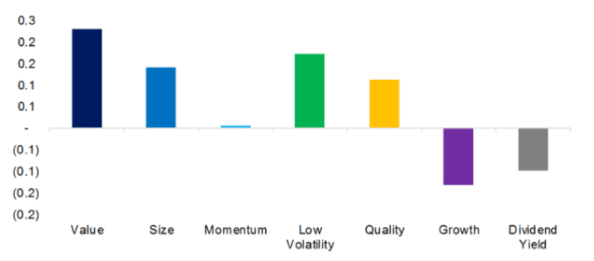

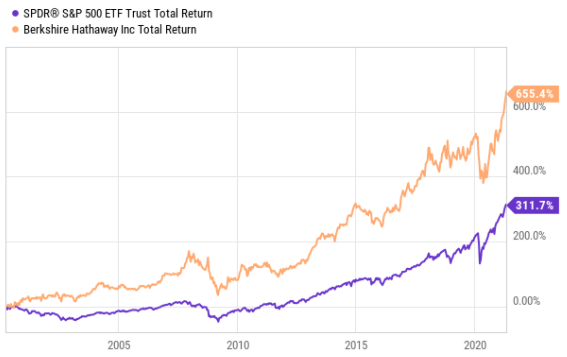

Теперь перейдем непосредственно к сравнению процента доходности портфеля Баффета с индексом S&P 500.

В ежегодном письме Уоррена Баффета акционерам Berkshire было опубликовано сравнение годовых показателей Berkshire и S&P 500 с 1965 года.

Смотрите на картинку.

Акции Berkshire показали среднегодовую доходность 20,0% по сравнению с 10,2% роста индекса S&P 500 именно в период с 1965 года. То есть, у нас тут двойная доходность. Но мы видим также и то, что в последние годы Баффету все реже удается переигрывать индекс. Посмотрите на график и вы увидите отдельные точки, когда S&P превосходил Berkshire.

Но тут более правильным будет взять отдельные отрезки времени и сравнить их доходности в разные периоды. Давайте сравним показатель «Общего дохода». Общий доход – это прирост капитала и дивиденды, вместе взятые.

Уоррен Баффет долгосрочный инвестор, ориентированный на покупку и удержание. Я тоже! Berkshire выигрывает в долгосрочной перспективе, но это очень долгосрочная перспектива.

Мы видим, что показатель Berkshire больше чем в два раза обошёл фонд SPDR S&P 500 ETF Trust.

В долгосрочной перспективе очевидно, что Berkshire является победителем. В этом нет никаких сомнений. Цифры здесь безоговорочные.

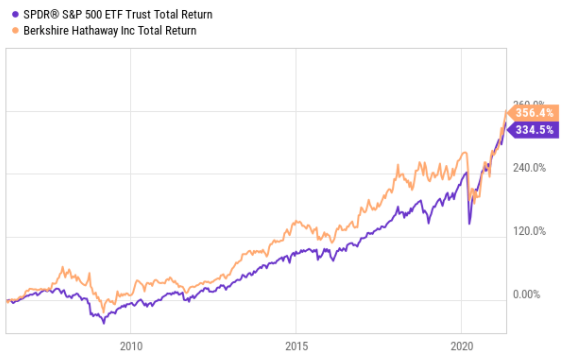

Здесь разрыв явно сократился и они почти сошлись вровень. Это говорит о проблемах портфеля Баффета, которые как раз таки начались после 2005 года. Здесь S&P 500 выглядит уже совсем не отстающим.

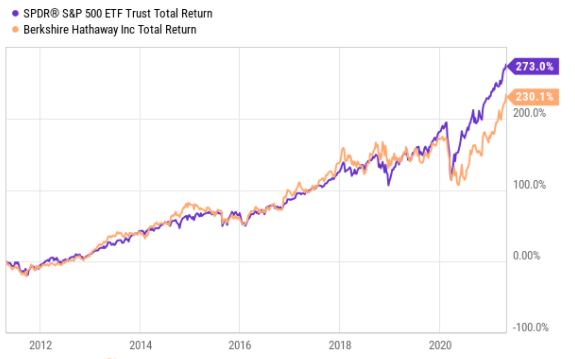

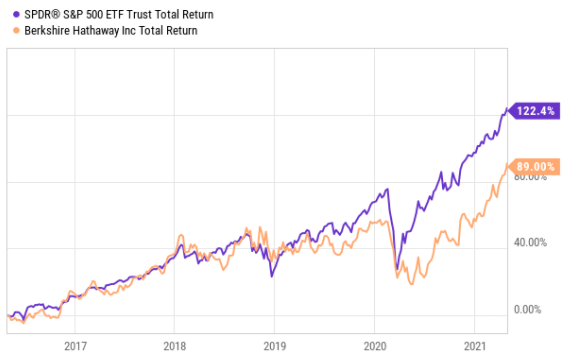

Давайте ещё уменьшим. Теперь 10 лет. Тут уже S&P 500 обгоняет и занимает первую строчку, а Berkshire от него начинает отставать. Разрыв, конечно же, произошел в начале 2020 года. В этой диаграмме много доказательств того, что именно COVID-19 разорвал их соперничество. Не все правильно среагировали на пандемию, и Баффет тоже принял ряд решений, которые оказались не самыми прибыльными.

Возможно, время “Оракула из Ямахи” уже прошло? Как вы думаете?

Сколько денег у Баффета?

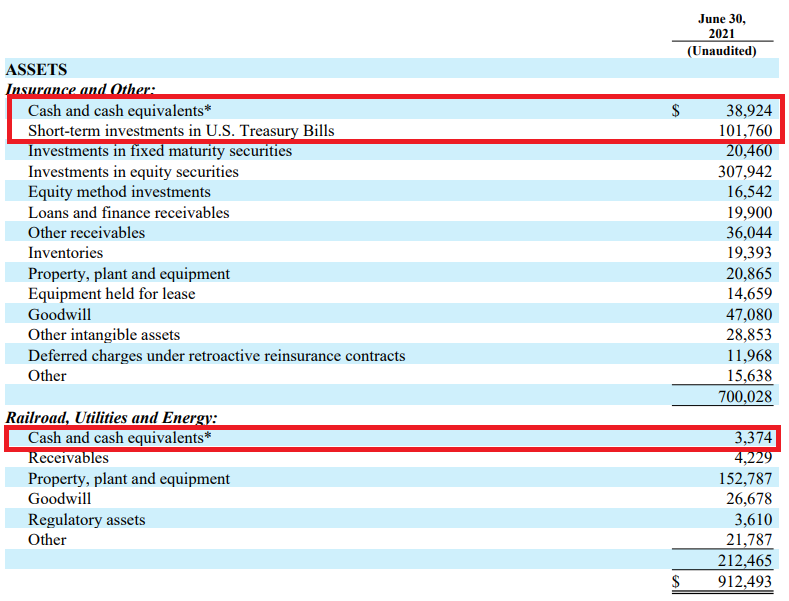

Исходя из отчета за второй квартал 2021 года, Berkshire имеет на балансе 144 млрд долларов. Это деньги как таковые и их эквиваленты. Эквивалентов при этом около 16%.

Из этой суммы 101 млрд долларов – это краткосрочные вложения в казначейские векселя США, то есть в долговые ценные бумаги. В первом квартале 2021 года эта цифра составляла 145,4 млрд долларов, а векселей было 85,4 млрд. То есть, векселей постепенно становится больше, но всё равно их доля незначительна.

В 2020 году всё человечество столкнулось с вызовом – пандемией. К этому вызову никто не был полностью готов, даже такой оракул, как Баффет.

Баффет про коронакризис

«Обществу трудно подготовиться к отдаленным ситуациям, которые возможны, и произойдут рано или поздно», – это перевод его цитаты.

Он также заявил, что экономические последствия пандемии непропорционально сильно сказываются на малом бизнесе. То есть, именно малый бизнес страдает в первую очередь. А непредсказуемость Covid-19 еще далека от завершения.

«Экономическое воздействие было чрезвычайно неравномерным, когда миллионы малых предприятий пострадали ужасным образом, но большинство крупных компаний в целом преуспели». Так сказал Баффет на специальном выпуске CNBC.

То есть, нам нужно признать, что в мире полно “чёрных лебедей” – тех событий, которые никто не мог предвидеть при всём желании.

Портфель Баффета: последние изменения

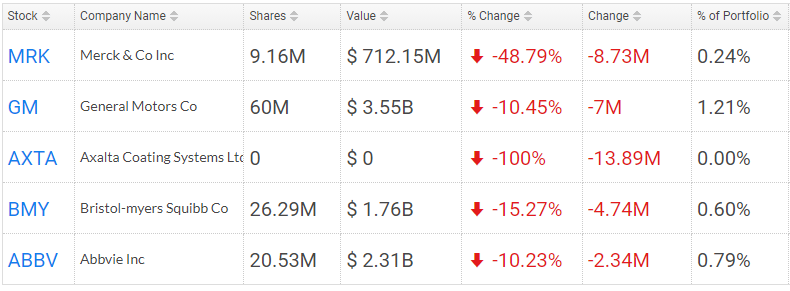

В третьем квартале 2020 года Berkshire купила около 22 миллионов акций фармацевтической компании Merck. В следующем квартале она докупила их до 29 миллионов акций на общую сумму 2,3 миллиарда долларов.

Однако в первой половине этого года компания продала большую часть этого актива: из 29 млн акций осталось всего 9 миллионов.

Компания Баффета поступила так же с другими фарм предприятиями: AbbVie и Bristol Myers Squibb. Она вложилась в них в третьем квартале 2020 года, увеличила позиции в четвёртом, а затем сократила свои доли в первой половине этого года.

Что в итоге? Акции Merck практически не изменились в цене с начала года, в то время как акции AbbVie и Bristol Myers Squibb выросли примерно на 12%. Смотрите на картинке.

То есть, Berkshire заработала деньги на своих недавних продажах.

Почему Баффет принимал такие решения?

Ранее он подчеркивал свой интерес к фармацевтическим акциям. Но недавние продажи показывают, что он не чувствует уверенность в этих компаниях. Более того, ранее Баффет сокращал позиции в Biogen и Pfizer. И в то же время, Berkshire купила 1,55 млн акций в компании Organon, которая отделилась от Merck в начале июня.

Всё это говорит о том, что Баффет изменяет своей философии инвестора. Короткие периоды владения акциями идут вразрез с ней. Он всегда говорил: «Если вы не хотите владеть акциями в течение 10 лет, даже не думайте о том, чтобы владеть ими в течение 10 минут».

Рассмотрим другие сегменты. Berkshire Hathaway владеет долей автопроизводителя General Motors более девяти лет. Но в последние кварталы она и там сокращает свои доли. Во 2-ом квартале 2021 года Berkshire Hathaway продала 7 млн акций Дженерал Моторс, оставив 60 миллионов акций.

А ещё в конце второго квартала 2021 года Уоррен снова докупил акции продуктового гиганта Kroger, розничного продавца элитной мебели RH и страховой брокерской компании Aon. Мы видим это в таблице ниже.

Итак, что же сегодня лежит в портфеле Баффета?

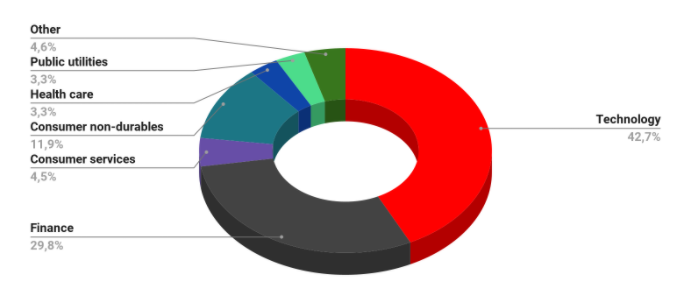

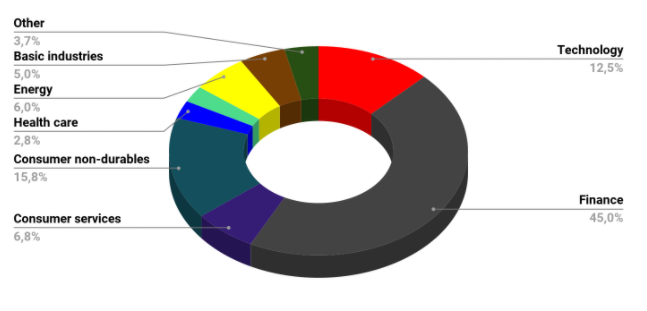

В данный момент доминирует технологический сектор – 42,7%. В основном это Apple – 41,47%. Но так было не всегда. 7 лет назад львиную долю портфеля Баффета составлял финансовый сектор.

Итак, что мы видим? 4 компании занимают почти 72% от всего портфеля великого инвестора Баффета! Смотрите на диаграмму.

Портфель Баффета во втором квартале 2021 года

Анализ последних покупок Баффета

Мы уже говорили, что во втором квартале 2021 года Уоррен Баффет продал бумаги фармацевтической компании Merck и автопроизводителя General Motors. Взамен он докупил акции других компаний: The Kroger Co(KR), Aon plc (AON), RH (RH).

Итак, первое. The Kroger Co (KR).

Так же как и Магнит, он испытывал кризис роста в последние несколько лет. Но пандемия позволила компании показать отличные финансовые результаты.

Акции Kroger с начала года выросли больше, чем в среднем по отрасли.

Компания вкладывает средства в повышение свежести и качества продуктов, открывает новые склады. а также в цифровизацию.

Kroger сосредоточился на модернизации решений для доставки и оплаты.

Всё это позволило показать хорошие финансовые результаты за второй квартал 2021 года.

Руководство повысило прогноз на 2021 финансовый год, считая, что тренд на приготовление домашней пищи не угаснет. Kroger по-прежнему стремится удвоить свой цифровой бизнес и прибыльность к концу 2023 года.

Большой плюс таких акций: Kroger сможет расти как при второй волне пандемии так и при затянувшемся спаде экономики.

В продуктовом ритейле сильная конкуренция и в онлайне, и в офлайне.

Второй на очереди: Aon plc (AON)

Компания работает более чем в 120 странах мира.

Сегодня Aon отказывается от непрофильных операций. Были сделаны шаги в сторону реструктуризации, сокращения штата и рационализации технологий. Акции Aon за год превзошли свою показатель по отрасли. Прибыль компании во втором квартале выросла за счет увеличения выручки.

Компания возобновила план обратного выкупа акций. Но её платёжеспособность под вопросом. Причины – высокая долгосрочная задолженность по сравнению с остатком денежных средств.

Ну и третий лакомый кусочек Баффета, это RH.

RH (RH)

Компания работает в двух сегментах. Первый – сегмент RH. На него приходится 95,8% чистой выручки в 2020 финансовом году. Второй – сегмент гидротехнических сооружений (4,2%). В обоих сегментах разные каналы продаж: через каталоги, сайты компании, магазины.

В этом году акции RH показали лучшие результаты по отрасли. Эта тенденция, вероятно, сохранится. Ведь во втором квартале 2021 финансового года были отличные результаты: прибыль и выручка превысили прогноз аналитиков.

Чистая прибыль +73%, выручка + 39% к прошлому году. Они выросли благодаря более высокому спросу: растёт рынок недвижимости, растёт и спрос на мебель и интерьер.

Поэтому RH сегодня показывает хорошую прибыльность, которая может сохраниться и в будущем. Компания планирует развиваться и увеличивать прибыль, добавляя в свои шоурумы интерьер для ресторанов и кафе.

Итак, друзья. Сегодня мы обсудили портфель одного из крупнейших инвесторов Уоррена Баффета. Убедились, что он порой отступает от своей стратегии “только долгосрочное инвестирование”, а в портфеле у него значительно выросла часть технологических компаний. При этом доходность портфеля Баффета хоть и сохраняется, но постепенно падает.

Как вы думаете, не потерял ли чутьё “оракул из Омахи”? И стоит ли на него ориентироваться, составляя свой собственный инвестпортфель?

Мне будет очень интересно почитать ваши комментарии!