Разгон акций на бирже reddit

Пользователи Reddit вновь начали «разгонять» акции GameStop и AMC

Розничные инвесторы с платформы Reddit вновь начали «разгонять» стоимость акций GameStop и AMC Entertainment, обратил внимание Bloomberg.

Акции сети кинотеатров продемонстрировали более активную динамику — в среду на пике бумаги дорожали на 21,6%, а с начала недели — на 65%. Бумаги достигли максимальных уровней с 27 января ($20,36).

По данным MarketBeat, доля акций GameStop и AMC, проданных в шорт, к общему количеству бумаг в обращении составляет 21%. Как отмечает Bloomberg, величина показателя указывает на вероятность шорт-сквиза в акциях.

Ранее аналитики S3 Partners предупредили о вероятности шорт-сквиза в акциях Virgin Galactic. Инвесторы «зашортили» более 20% бумаг компании в обращении.

Один из наиболее ярких примеров шорт-сквиза за последние годы произошел в начале 2021-го. Пользователи социальной сети Reddit заметили акции нескольких американских компаний, по которым было открыто большое количество коротких позиций. Участники форума решили начать скупку акций, чтобы вызвать убытки у хедж-фондов, которые ставили против этих компаний.

Институциональным игрокам, которые оказались держателями «шортов», пришлось выкупать акции с рынка, чтобы ограничить свои убытки. В результате этих процессов акции сети магазинов видеоигр GameStop выросли на 1600% за несколько недель.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Можно ли заработать на пампах от WSB с Reddit?

Не утихают страсти по поводу космического взлета акций GME и разорения хедж-фондов. Давайте разберемся поподробнее, кто и как на этом заработал, и почему участвовать в таких разгонах невыгодно.

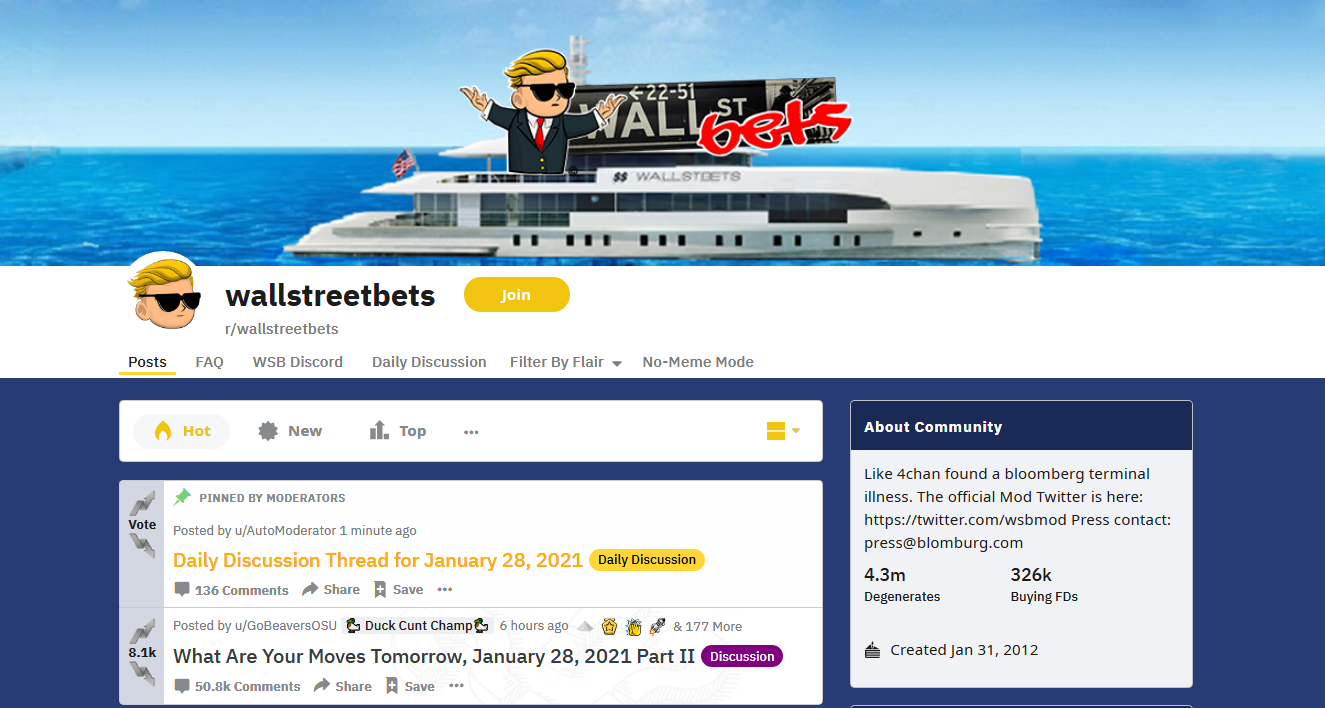

В Reddit была создана группа Wall Street Bets, которую возглавил пользователь с ником Roaring Kitty — 34-летний финансовый консультант. Он и был координатором всех действий. Идея была в том, чтобы наказать хедж-фонды, которые ставят на понижение акций (найти акции с большой долей шортов в ней (short interest)).

Обнаружив большой Short-interest (134%) в компании GME (GameStop), Roaring Kitty активно начал призыв покупать данный актив. Простые ритейл инвесторы «за компанию» начали покупки, не глядя на анализ актива.

Это помогло акциям вырасти за месяц в 16 раз без какого-либо фундаментала, просто за счет огромного объема покупок по любым ценам и вынужденного закрытия шортов хедж-фондов. По мере роста акций росли убытки фондов и в моменты превышения допустимых риск параметров фонды были вынуждены закрываться по любой цене. А закрытие шорта — это покупка, то есть экстренные закрытия шортов еще больше разгоняли котировки.

Pump&Dump дает заработать организатору пампа

Pump & Dump — широко популярная стратегия в 2000-х на Американском рынке, основанная на манипулятивном повышении цены активов с последующим обвалом. Преимущественно, схема работает на компаниях с малой капитализации, так как в них не нужен большой капитал чтобы сильно сдвинуть цену. Данная схема была распространена на рынке криптовалют из-за отсутствия регуляции на данном рынке. Разберемся поподробнее, как же работает Pump & Dump.

Те, кто просто участвует в пампе, то есть выступает в роли топлива для роста, не получают прибыль гарантированно. Потому что большинство инвесторов покупает акцию не по адекватной, а по уже разгоняющейся цене. При этом момент, когда рост закончится, и начнется обвал, предсказать невозможно. Как правило, обвал начинается после самый больших покупок от толпы на самом верху движения, потому что именно эти объемы начинают пугаться и сбрасывать акции по любой цене, чтобы не получить большой убыток.

В фильме «Бойлерная» и «Волк с Уолл-стрит», как раз, и показывали схему Pump & Dump в действии. Недавно Netflix, на волне шумихи, удалил данные фильмы со своей базы.

Важно отметить, что «Робингудовцы» выбирали, преимущественно, слабые компании с огромным short-interest и действовали не против друг друга, а против Хедж-фондов. Под руководством их лидера они начали массово скупать акции Gamestop и планировали закрываться, когда Хедж-фонды начали бы откупать свои шорты. Некоторым это удалось, но многие спекулянты, зашедшие на верхушке, потеряли до 75%. В свою очередь, хедж-фонд (Melvin Capital), занимавший большие объемы шортов GME в январе, потерял до 53% своих инвестиций.

Рассмотрим последние случаи пампов и оценим потенциальные прибыли и убытки

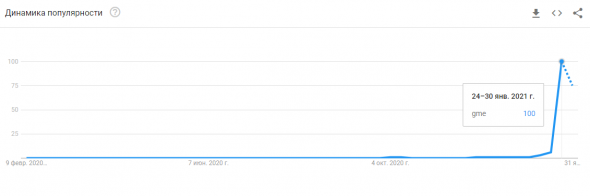

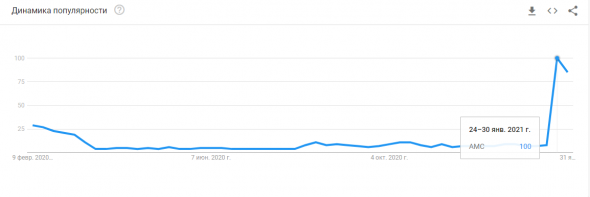

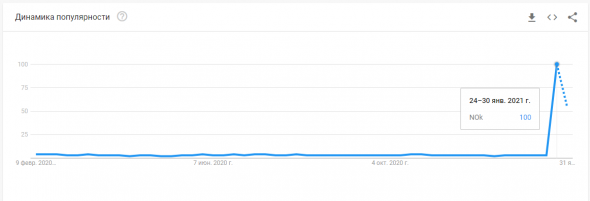

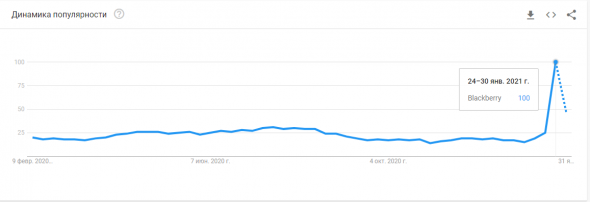

Мы будем судить о том, где заходило большинство, по пику популярности запросов в Google Trends.

Пик популярности пришелся на 24-30 января:

По ценовой динамике в эти дни акция сходила от 77 до 325$.

Организаторы в плюсе. Обратим внимание, что до пампа акция стоила 20$ — то есть к пику популярности она уже выросла в 4 раза, и все эти дни организаторам пампа было логично фиксировать кратные прибыли, закрываясь об покупающую толпу (и об фонды, закрывающие свои шорты).

Простые трейдеры в минусе. Если мы возьмем среднюю цену за период пиковой популярности среди толпы, то получим около 200$. Получается, уже спустя неделю после покупки они теряют более 50%.

Тут важно упомянуть — не все и каждый трейдер-новичок потерял на пампе, тысячи людей на нем заработали, кому повезло вовремя выйти в плюсе. Но большинство людей в минусе (если наша предпосылка по аппроксимации трендов Гугла на активность покупок справедлива). Это говорит о том, что участие в таких разгонах — игра с отрицательным матожиданием, если вы не профессиональный спекулянт.

AMC

Nokia

До момента пампа Nokia торговалась в районе 4$. Первый памп поднял цену до 4,5$, а в пиковой точке цена составляла в районе 8,8$ за акцию. Таким образом, средняя цена входа толпы примерно составлял 6$. Закрываясь 29 января, организаторы смогли бы заработать около 15%, в то время как основная толпа потеряла бы от трети до половины своих спекуляций.

Blackberry

Цена до пампа примерно составляла 7,4$. Первый всплеск поднял цену до 19,5$, а в пике стоимость акции вырастала до 28,7$. Ориентировочная средняя цены толпы составляла 24$. Закрываясь 29 января (последний пиковый день), в среднем, толпа бы потеряла около 40%, а организаторы смогли бы заработать 90%. В последующую неделю акции продолжили корректироваться до 12$.

Участвовать в пампах — значит оплачивать прибыль для их организаторов за счет своего риска

Можно было бы заработать, когда вы запрыгнули в ракету в самом начале. Однако с большей вероятностью вы бы купили акции вышеописанных компаний на хаях (в момент самой большой популярности идеи разгона котировок), когда топливо закончилось и потеряли бы до 60-80% своих инвестиций.

На графиках видно, что Nokia и Blackberry почти упали до своих прежних значений, за ними в скором времени подтянутся и GME с AMC, то есть в действии наблюдается обратный эффект (Dump). Таким образом, мы не рекомендуем участвовать в подобных историях из-за риска больших потерь.

Шортить пампы опасно, но все же прибыльно, если по фундаменталу, т.к. цена не может быть задрана вечно, хотя просадка может составлять до сотен % от ставки.

По этой причине инвесторы обходят стороной все такие случаи, а шорт или лонг по ним — вроде азартной игры. Можно побаловать свое эго если невтерпеж, но лучше не рисковать капиталом.

Чтобы зарабатывать кратные прибыли на акциях, нужно опираться на сильный фундаментал в виде быстрого роста рынка, на котором работает компания, и роста доли на рынке самой компании за счет каких-то конкурентных преимуществ. Чтобы находить такие истории, требуется аналитический труд — и он вознаграждается долгосрочной высокой доходностью.

Статья написана в соавторстве с аналитиком Александром Сайгановым

Трейдеры с Reddit разоряют шортистов на акциях GameStop. Что происходит?

Еще пару лет назад в такое бы никто не поверил, но причина происходящего — флешмоб в интернете: разогрев котировок устроили пользователи социальной платформы Reddit из тематического форума про инвестиции. Все настолько серьезно, что комментарии уже дают власти США: пресс-секретарь Белого дома Джен Псаки 27 января заявила, что министр финансов Джанет Йеллен и другие члены администрации Байдена следят за огромными движениями средств в акциях GameStop и некоторых других.

GameStop — представитель традиционного ретейла: она продает консоли, диски с играми и фильмами и другие товары в обычных магазинах. В последние годы, по мере того как рынок все больше уходил в онлайн, продажи сети постоянно падали вместе с котировками — с октября 2015-го до осени 2020-го она потеряла почти 90% рыночной стоимости. В Bloomberg ожидают, что компания будет убыточной в 2021 и 2022 годах. Но это не помешало ее акциям прибавить более 1600% за последние пару недель — и возможно, это не предел. Как это вообще возможно?

Пользователи Reddit объявили войну «жадным хедж-фондам». И пока громят их

Все началось еще в конце ноября с поста пользователя u/ronoron в r/wallstreetbets: он выразил недовольство хедж-фондом Melvin Capital, открывавшим короткие позиции по акциям GameStop. Юзер считал компанию недооцененной и перспективной.

Участники форума в комментариях поддержали пользователя и решили начать скупку акции GameStop, чтобы «лишить денег жадные хедж-фонды». За декабрь акции прибавили около 20%, а в январе им придало новый импульс назначение бывшего CEO интернет-магазина товаров для домашних животных Chewy Райана Коэна (державшего около 10% бумаг сети) в совет директоров GameStop.

Коэн был известен как активный сторонник смещения фокуса GameStop с традиционного ретейла на цифровые продажи — в частности, он поддерживал развитие интернет-магазина. После этого акции компании взлетели — их рост подогревали все те же пользователи Reddit, которым помог еще и твит Илона Маска. По данным Reuters, около 34% сделок обеспечили индийские платформы для частных инвесторов Vested Finance и Stockal. Взлет на сотни процентов объясняется тем, что флешмоберы добились так называемого шорт-сквиза.

Шорт-сквиз — ситуация, при которой резкий взлет акций заставляет шортселлеров закрывать короткие позиции и выкупать бумаги, чтобы вернуть их брокеру. Это провоцирует еще больший рост котировок.

Посетители интернет-форума способны на такое, серьезно?

Да. Во-первых, Reddit — это по-настоящему огромная площадка. По данным Statista, в декабре 2020 года она привлекла 1,735 млрд уникальных посетителей. А на сабреддит r/wallstreetbets подписано 4,2 млн человек — и это лишь один из множества других тематических форумов по фондовому рынку на Reddit.

Во-вторых, в 2020 году на рынок хлынула армия новых инвесторов — физических лиц. Причины — мартовский обвал, резкое снижение ключевых ставок центробанками по всему миру, сделавшее малопривлекательным банковские вклады, и повышение доступности инвестиций благодаря современным платформам вроде Robinhood.

«Посты на Reddit, позволяющие увеличить влияние отдельных людей, кредитные плечи и тщательно подобранные цели — благодаря всему этому частные инвесторы теперь могут оказывать значительное воздействие на рынок», — цитирует CNBC главного инвестиционного стратега Leuthold Group Джима Полсена.

Однако важно понимать, что хотя армия частных инвесторов способна влиять на отдельные акции, она не сможет переворачивать рынок в целом. «У частных инвесторов нет достаточного количества активов, чтобы постоянно влиять на глобальные рынки. Небольшие отдельные компании? Разумеется. Но менять весь ландшафт рынка? Вряд ли», — сказал глава отдела распределения активов Pacific Life Fund Advisors Макс Гохман.

Шортселлеры несут огромные убытки, а глава крупного фонда даже подвергся травле

Пользователи Reddit объявили настоящую войну шортистам — например, от них пострадала известная исследовательская фирма Citron Research, ищущая переоцененные компании и открывающая по их акциям короткие позиции, фонд Citron Capital и лично их основатель Эндрю Лефт.

Citron Research собиралась опубликовать видеоразбор с описанием причин, по которым акции GameStop ждет обвал, но не смогла это сделать вовремя из-за многочисленных попыток взлома своих аккаунтов в соцсетях.

Фонд Citron Capital закрыл большую часть коротких позиций по акциям GameStop со 100%-ными потерями. Эндрю Лефт заявил: «Я совершенно поражен размахом этого движения, но все так. Это рынок, это игра, в которую играют, никак иначе это не назвать». Он рассказал, что фонд будет более рассудительным с короткими позициями и планирует открыть несколько длинных позиций в будущем.

Лефт не думает, что увлечение шорт-сквизами будет продолжаться долго. «Нет никаких «они», — сказал Эндрю Лефт. — «Это кучка ребятишек, которые все решили покупать «коллы» (колл-опцион — это биржевой контракт, который дает возможность купить биржевой товар (акции) по заранее определенной цене. — «РБК Инвестиции»).

Также Лефт добавил, что в последнее время он меняет свой голос, когда отвечает на звонки, потому что, по его словам, пользователи Reddit звонят ему без остановки. Они создали ему поддельный профиль в Tinder, появились у его дома и взломали твиттер-аккаунт Citron.

«Они преследуют меня, как могут», — сказал Лефт. — Такого еще никогда не случалось».

GameStop — не единственная компания, чьи котировки разогрели реддиторы

Пользователи Reddit разгоняют не только котировки GameStop: таким же образом они подняли стоимость бумаг Nokia, Blackberry и крупнейшей в мире сети кинотеатров AMC Entertainment.

Financial Times отметила, что 27 января также резко выросли акции американского ретейлера товаров для дома Bed Bath & Beyond, немецкой фармацевтической компании Evotec, производителя аккумуляторов Varta и польского разработчика игр CD Projekt.

Что ситуация с GameStop значит для российского инвестора

Большинство российских инвесторов вынуждено наблюдать за безумием в акциях GameStop со стороны: их акции не торгуются на Санкт-Петербургской бирже и доступны лишь для квалифицированных инвесторов.

«Ставка риска по АМС составляет 100% — то есть покупать акции можно только на собственные средства. По GameStop — ставка риска 60%, покупать можно с незначительным плечом. Но в ближайшее время мы можем поднять ставку риска до 100%. Кроме того, обе бумаги запрещены к коротким продажам», — заявил «РБК Инвестициям» руководитель управления развития клиентского сервиса ГК «Финам» Дмитрий Леонов.

Что будет с акциями GameStop и других «разогретых» компаний дальше

Ситуация с GameStop уже привлекла всеобщее внимание и наверняка вызовет какую-то реакцию регуляторов. Сотрудники SEC, скорее всего, изучают торговую активность и сообщения на Reddit, считает бывший руководитель Службы регулирования отрасли финансовых услуг (FINRA — Financial Industry Regulatory Authority) Брэд Беннетт.

«Если это просто люди, которые подбивают друг друга на безумия в интернете, то здесь трудно найти нарушение. Но если есть те, кто размещает информацию на сайте, рекомендуют акции, а затем продают их во время безумия и не раскрывают эту информацию, то они могут быть мошенниками», — сказал Беннетт.

А аналитик Mirabaud Securities Нил Кэмпинг так отозвался о перспективах акций Nokia, также поднятых реддиторами: «Это все равно что найти журнал за 2006 год и выбирать самую успешную компанию по нему. Добавьте к этому изначально низкую цену акций и популярность бренда в прошлом. Люди скупают акции Nokia с таким энтузиазмом, будто нашли новую Tesla».

Больше новостей и интересных историй об инвестициях вы найдете в нашем аккаунте в Instagram

Неучи с Reddit. Как онлайн-форумы начинают влиять на динамику акций

В России популярной площадкой для частных инвесторов стал Telegram. Там множество каналов и чатов, где можно почитать истории из личного опыта, обсудить события на рынке, оперативно получить важную информацию о компании еще до ее попадания в новостные ленты. Универсальность мессенджера Павла Дурова на фоне бума частного инвестирования позволило российские инвесторам и трейдерам создать собственное комьюнити.

Аналогичная ситуация наблюдается в США. Но с той разницей, что там активные частные инвесторы «сидят» не в Telegram, а на Reddit.

Алчные неучи с «Реддита»

Агентство Bloomberg опубликовало статью под названием Reddit’s Profane, Greedy Traders Are Shaking Up the Stock Market («Жадные трейдеры-неучи с Reddit перетряхивают фондовый рынок»). Статья рассказывает о сообществе инвесторов-дилетантов. Они не посещают пресс-завтраки крупных брокеров, не оперируют крупными суммами, понятия не имеют о техническом анализе котировок и вряд ли смогут поддержать беседу об «уровнях поддержки». Но количество этих людей настолько велико, что они могут провоцировать рост или падение отдельных акций.

Reddit делится на сотни тематических разделов (сабреддитов). Один из них — WallStreetBets. Там сидят 950 тыс. пользователей и круглые сутки обсуждают торговлю на бирже. Не в последнюю очередь благодаря этому форуму, пишет Bloomberg, до небес взлетели акции таких компаний, как Virgin Galactic (планирует отправлять туристов в космос) или Plug Power (разрабатывает и производит оборудование для водородной энергетики).

Не исключено, что свою роль эти люди сыграли и в недавнем 90-миллиардном ралли в акциях автопроизводителя Tesla.

В первую очередь на форуме обсуждают торговлю опционами. Стандартное определение опциона гласит: опционы — это контракты, которые дают право, но не обязательство произвести куплю или продажу определенного актива по определенной цене в определенные сроки. Другими словами, опцион дает вам, право купить (или продать) акцию через месяц по цене, которую вы устанавливаете сегодня. Разница в стоимости акции через этот месяц и будет вашим доходом. Сам же опцион стоит относительно дешево.

На словах озвученный принцип может звучать просто, но опционы называют одним из самых сложных видов торговли на бирже. Практика здесь гораздо коварнее теории. И как раз способы заработать на опционах занимают умы завсегдатаев форума WallStreetBets.

Bloomberg описывают одну из тактик, которые применяются трейдерами с WallStreetBets.

Схема выглядит примерно так: сообщество пользователей (условно говоря) Reddit покупает опционы у так назывемых маркет-мейкеров — профессиональных биржевых посредников. Посредники для защиты себя от рисков и для исполнения обязательств по опциону покупают реальные акции. Когда возникает спрос на большое количество опционов на конкретную бумагу, то посредники вынуждены создать спрос на саму бумагу. В результате вырастают цены на бумагу, основу для опциона. А если стоимость бумаги вырастет, то условный Reddit, сделавший ставку на такое развитие событий, выигрывает.

Правда срабатывает такая тактика редко — посредники, разумеется, не единственные, кто покупает и продает акции. Поэтому если рынок видит причины для продажи бумаг, попытки WallStreetBets переломить тенденцию успехом скорее всего не увенчаются.

Почему Bloomberg вообще пишет о каком-то форуме, пусть он и насчитывает почти миллион человек? Эксперты рассказали авторам публикации, что за первые шесть недель торговля опционами на продажу акций по фиксированной цене выросла на 77%. Большая часть этого объема сконцентрирована в нескольких бумагах, популярных у частных инвесторов. По словам президента Trade Alert Генри Шварца, сейчас «частники» стали главными потребителями таких опционов, и могут эти опционы в отдельных случаях влиять на котировки.

В некотором роде ситуация напоминает девяностые годы и бум доткомов, закончившийся финансовым кризисом. На волне компьютеризации и развития интернета появилось огромное количество компаний, бизнес которых строился на рекламе и присутствии в Сети. По некоторым подсчетам, к 1999 году 39% венчурного капитала вливалось именно в такие интернет-компании. Индекс NASDAQ рос как на дрожжах: с 1000 пунктов в 1996 году показатель поднялся до 5048 пунктов к марту 2000-го.

Тогда рынок США переживал пик частного инвестирования. Вложить деньги в перспективный стартап и заработать свой миллион хотели все. Характерной приметой того времени тоже были онлайн-форумы, где общались непрофессиональные инвесторы. Теперь частные инвесторы вернулись в форме сообществ на Reddit и прочих ресурсах.

По мнению ведущего аналитика BTIG Хулиана Эмануэля, на слова которого ссылается Bloomberg, частные инвесторы, которые могут позволить себе лишь небольшие покупки, способны за счет своего количества увеличить индекс S&P 500 на 10%. Правда, в какой период, аналитик не уточняет.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор».

«Люди превращают фондовый рынок в поле сражения»: чем грозит новый разгон акций инвесторов с Reddit

Как все начиналось

В апреле 2021 года на компанию MicroVision обратили внимание инвесторы-любители с крупного американского форума Reddit. Один из подразделов или сабреддитов форума — r/wallstreetbets — посвящен фондовому рынку и на него подписано 4,2 млн человек. В январе 2021 года пользователи r/wallstreetbets разогнали акции магазина видеоигр GameStop, в результате чего те выросли на 881% за месяц, а инвестфирмы, ставившие на падение акций, тогда потеряли миллиарды долларов.

Сообщения о малоизвестной технологической компании MicroVision появились впервые на том же r/wallstreetbets несколько месяцев назад, но только в апреле участники сообщества начали массово скупать ее акции. Тикер MicroVision, MVIS, чаще всего упрминался на r/wallstreetbets в понедельник, 26 апреля, согласно веб-сайту SwaggyStocks — около 3500 раз за сутки. По этому показателю компания превзошла GameStop. С r/wallstreetbets интерес к компании распространился на другие соцсети. На платформе TikTok видео, в подписи которых стоит хэштег #mvis, посмотрели более 220 000 раз.

Чем занимается MicroVision

MicroVision — это малоизвестная компания из США, которая разрабатывает запатентованную технологию лазерного сканирования PicoP. Она была основана в 1993 году, штаб-квартира находится в Редмонде, штат Вашингтон. MicroVision также производит лидары — датчики, с помощью которых можно определять расстояние до окружающих объектов. Их используют для работы беспилотных автомобилей, например, на беспилотнике «Яндекса» стоит четыре лидара — они помогают машинам постоянно строить карту вокруг себя, понимать, на каком расстоянии находятся предметы и с какой скоростью они перемещаются.

Гене ральный директор MicroVision Сумит Шарма работал в крупных технологических корпорациях. Шарма пришел в MicroVision в 2015 году на должность старшего директора по глобальным операциям, до этого он был начальником отдела эксплуатации Google Glass, а также работал в отделе разработки оборудования для локализации и картографии Motorola. В феврале 2020 года его назначили гендиректором компании, он также вошел в совет директоров.

Сейчас в компании работают 52 человека. До начала 2020 года у MicroVision было в два раза больше сотрудников, однако в феврале компания сократила штат на 60% после решения одного из производителей не использовать ее оборудование, указано в финансовой отчетности. Что именно за производитель не стал работать с MicroVision, компания не уточнила.

Поворотный момент

В конце ноября–начале декабря сразу несколько разработчиков лидаров стали публичными через SPAC. В том числе и самый заметный игрок в этом секторе — американская компания Luminar, отметил Емельянов. На этом фоне акции всех производителей сенсоров для лидаров выросли в 2-3 раза за несколько недель, отметил он.

Какие последствия ждут рынок

К MicroVision претензий ни у кого нет, поэтому ее судьба зависит от компетентности менеджмента, говорит партнер Capital Lab Евгений Шатов.

По словам Когана, люди понесли огромные убытки: «Очень многие покупали эту акцию гораздо выше тех уровней, на которых она торгуется сейчас». Понятно, что все те, кто купил «дорого» вряд ли когда-нибудь в дальнейшем смогут получить адекватную цену, подчеркивает эксперт. «По сути, они подарили деньги частным инвесторам с Reddit, которые инициировали очередную спекулятивную и очень рискованную для простых инвесторов историю», — добавил Коган.

Люди превращают фондовый рынок в некое казино или поле сражения, где просто идет «высаживание» мелких игроков или, наоборот, крупных фондов, предупреждает он. «Регуляторы ничего не смогли сделать, а, тем более, доказать, что в случае с разгоном акций GameStop имела место манипуляция. Я думаю, что ситуация носит исключительно временный характер — ребята доиграются, и регулятор в итоге ужесточит правила», — прогнозирует эксперт.

Игроки, разгоняющие акции, уйдут с рынка, а те, кто постоянно на нем работают, будут вынуждены мучиться с новыми правилами, когда каждый раз при продаже или покупке бумаг надо будет доказывать, что ты не манипулятор, считает Коган. «Мы получим еще более зарегулированный рынок, где существенно усложнятся правила игры для рядового инвестора», — сетует он.

Евгений Шатов считает, что конец подобным историям может положить системный спад на рынках. По его словам, повторение подобных случаев вполне возможно в условиях продолжающейся сверхмягкой денежной политики. «Дешевые деньги текут рекой во всевозможные спекулятивные истории будь то биткойн или акции GameStop, а неискушенные инвесторы хотят поучаствовать в возможности легкого заработка, чем усиливают тренд», — сказал Шатов. Прямо сейчас разворачивается очень похожая на MicroVision история с акциями компании Ocugen, указывает он.

Какие еще акции разгоняли с помощью Reddit

Самый громкий случай был связан с акциями сети GameStop. Осенью и зимой 2020 года участники сообщества начали активно покупать ее акции, чтобы «лишить денег жадные хедж-фонды». Из-за этого в декабре 2020 года акции GameStop прибавили около 20%.

Тогда же — 27 января — пользователи Reddit разогнали на 20% акции американского ретейлера товаров для дома Bed Bath & Beyond. Акции крупнейшей в мире сети кинотеатров AMC Entertainment выросли на 300%, вернувшись к рыночной допандемийной стоимости, а вечером 27 января, после закрытия торгов, они упали на 22%. У авиакомпании American Airlines цена акций подскочила почти на 10%.

В феврале пользователи соцсети начали разгонять акции производителей каннабиса. 10 февраля акции компании Tirlay выросли на 51%. Другие компании этого сектора также продемонстрировали рост, хотя и не такой значительный: акции Aurora Cannabis увеличились на 20%, Aphria — на 11%, Canopy Growth — на 6%. Однако уже 11 февраля котировки упали, отмечало издание Business Insider: Tilray потеряла 48% стоимости акции. Aphria и Aurora Cannabis упали на 33% и 23% соответственно, Canopy Growth упал на 24%.