Промклининг что это на бирже

Что такое клиринг на бирже: зачем он нужен, как работает, виды

Доброго времени суток, уважаемый читатель!

Сегодня хочу осветить вопрос, что такое клиринг на бирже. Рассказать, кому и зачем он нужен, каковы его основные виды и функции. Озвучить, кто является сторонами взаимных расчетов и как они происходят. Вас, наверное, всегда интересовало, как же именно происходит клиринг? Тогда читайте!

Что такое клиринг и зачем он нужен

Клиринг – процесс зачета встречных требований/обязательств по расчетам сторон безналичным путем. Он

Говоря простыми словами, его еще называют бартером. Он необходим для уравновешивания стоимости оборотов на бирже, а после – выведения балансовой разницы в конечном сальдо сторон.

Основные функции клиринга

Необходимость взаимозачета обусловлена:

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Как работает

В процессе безналичных операций клиринг является важной составляющей:

Организатор и участники клиринга

Виды клиринга

В зависимости от участников клиринга выделяют:

Различают следующие типы:

Расчет клиринга

Если обрисовать порядок расчетов простыми словами, то каждому участнику клиринговых операций открывается временный расчетный счет. По этим счетам проводится зачисление и списание средств. После завершения сделки временные счета закрываются, а на основной счет каждого участника выводится общее сальдо.

Существует 2 способа клиринговых расчетов:

Как происходит процесс клиринга на Мосбирже

ЗАО АКБ «Национальный Клиринговый Центр» является специализированным финансовым институтом, осуществляющим зачет встречных требований.

Все взаимные расчеты автоматизированы. Они не проводятся сиюминутно. Данные обрабатываются через некоторый промежуток времени (клиринговой сессии), за которое биржа регистрирует все операции и проводит расчеты. Между участниками происходит обмен активами. Сведения о проведенных сделках биржа заносит в базу.

За время клиринга центр оценивает рыночный риск операций с ценными бумагами на бирже, зачисляет участникам/списывает гарантийные переводы в нужных суммах.

По окончании операции изменяется остаток на счете участника. Он зависит от финансового результата работы. В случае успешной сделки зачисляется прибыль, неуспешной – убыток.

Время клиринга на ММВБ

Согласно утвержденному регламенту биржи проводится 3 сессии:

Наибольшее количество сделок обрабатывается во время дневной и вечерней сессий.

Заключение

Итак, дорогой читатель, я кратко поведал вам, что включает в себя понятие «клиринг» и как он осуществляется на бирже. Рассказал о важных составляющих клиринговой деятельности.

Благодарю вас за прочтение статьи. Надеюсь, информация была полезна. Подписывайтесь на нас и делитесь информацией в соцсетях. До встречи!

Что нужно знать о клиринге на бирже?

Клиринг — это система безналичных расчетов за оказанные услуги, поставленные товары или проданные ценные бумаги между странами, компаниями, банками и физическими лицами.

В процессе клиринга осуществляется взаимозачет требований и обязательств, направленный на снижение объемов наличных платежей. Само слово «клиринг» произошло от английского «clearing», что переводится как «очищение», «прояснение».

Что такое клиринг на бирже

Ежесекундно трейдеры совершают сотни операций, инвестиционный рынок живет бурной жизнью, уследить за которой весьма непросто. Клиринг на бирже упрощает проверку данных заключенных сделок, их регистрацию, корректировку, вычисление результатов и безналичный перевод финансов между участниками договора. Это позволяет вдвое сократить количество переводов.

Что такое клиринг на бирже простыми словами? Это взаимозачет между всеми участниками сделок, который осуществляется через посредника — клиринговую организацию. В профессиональной среде иногда фигурирует слово “бартер”, которым заменяют понятие клиринга.

Что происходит во время клиринга на бирже

Рассмотрим клиринг на фондовом рынке. Например, инвестор реализовал акции одной из компаний на сумму 10 000 рублей, а следом приобрел пакет ценных бумаг другой организации, потратив те же 10 000 рублей.

После клиринговой сессии на счете владельца отразится списание одних акций и зачисление других. Движение денег в процессе купли-продажи фиксироваться не будет, как если бы финансы от покупателя из первой сделки сразу же отправились к продавцу ценных бумаг из второй.

Кто осуществляет клиринг на бирже

Центробанк России выдает лицензии клиринговым центрам, которые выступают гарантами проведенных на биржах операций. Собственный резервный фонд центра обеспечивает закрытие сделки, если один из участников договора не может выполнить принятые на себя ранее обязательства.

АО “Национальный Клиринговый Центр” ведет клиринговые расчеты на МосБирже. Эта небанковская кредитная организация входит в состав биржевого холдинга. АО “Клиринговый Центр МФБ” работает в Санкт-Петербурге, защищая от мошенников питерскую биржу.

Как проходят клиринговые сессии

Клиринговые сессии проводятся в точно обозначенное время. Каждый клиринговый центр работает в особом режиме и по индивидуальному алгоритму.

Так, клиринг на срочном рынке МосБиржи проходит в два этапа: промежуточный и основной. Первый часто называют дневным, т. к. он проводится с 14:00 до 14:05 мск. Второй получил название «вечерний». Он проходит в интервале между 18:45 и 19:00.

На Санкт-Петербургской бирже клиринговая сессия проходит с 16:00 до 22:00 мск, а по внутриброкерским сделкам — до 24:00 мск. К началу нового торгового дня фактические активы поступают или списываются со счетов участников торгов.

Во время клиринговой сессии информация по сделкам попадает в центр, где происходит ее обработка. Средства по финансовым операциям перераспределяются и направляются к новым владельцам. Комиссионные тоже входят в общую сумму расчетов.

Клиринг в трейдинге — это возможность отследить ежедневный финансовый показатель. Если после обмена активами он положительный, то на счет трейдера зачисляются заработанные суммы. Если финансовый показатель отрицательный — участник торгов несет соответствующие потери.

Вывод

С точки зрения организатора торгов, клиринговые центры существенно увеличивают надежность и продуктивность биржевых операций, делая их менее затратными и более быстрыми. Для трейдеров и инвесторов клиринг минимизирует риски, служит дополнительной гарантией надежности сделок, т. к. расчет проводится по строгой системе.

Знать о процессе клиринга необходимо каждому участнику биржевых торгов. Если у вас остались вопросы, обратитесь в компанию «УНИВЕР», чтобы получить исчерпывающую информацию по клиринговым сессиям и мире инвестиций в целом.

Москва Пресненская набережная, д. 8, стр. 1, 4 этаж МФК «Город Столиц», Башня «Москва»,

Северный блок

Настоящим ООО «УНИВЕР Капитал» уведомляет о том, что ООО «УНИВЕР Капитал» осуществляет свою деятельность на рынке ценных бумаг на условиях совмещения различных видов деятельности в соответствии со следующими лицензиями профессионального участника рынка ценных бумаг:

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-12601-100000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности № 045-12604-010000 от 09 октября 2009 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 045-12895-100000 от 02 февраля 2010 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

ООО «УНИВЕР Сбережения» осуществляет свою деятельность на рынке ценных бумаг на основании Лицензии профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13792-001000 от 29 августа 2013 года, выдана Федеральной службой по финансовым рынкам, срок действия – без ограничения срока действия.

Информация, предоставленная на настоящем сайте носит ознакомительный характер и не должна рассматриваться как предложение купить или продать иностранную валюту, ценные бумаги и/или иные финансовые инструменты. ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» не гарантируют доходов и не дают каких-либо заверений в отношении доходов инвестора от инвестирования в финансовые инструменты, которые инвестор приобретает и/или продает, полагаясь на информацию, полученную ООО «УНИВЕР Капитал» или ООО «УНИВЕР Сбережения».

ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» не несут ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые на настоящем сайте, а также не гарантируют возврат, эффективность и доходность инвестиций.

Информация, предоставленная на настоящем сайте, не является индивидуальной инвестиционной рекомендацией. ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» уведомляют клиента о существовании риска возникновения конфликта интересов, в том числе вследствие осуществления ООО «УНИВЕР Капитал»/ООО «УНИВЕР Сбережения» профессиональной деятельности на рынке ценных бумаг на условиях совмещения различных видов профессиональной деятельности. ООО «УНИВЕР Капитал» и ООО «УНИВЕР Сбережения» соблюдает принцип приоритета интересов клиента перед собственными интересами/ интересами их работников.

Что такое клиринг? Как он работает?

Клиринг это система безналичных расчетов, цель которой состоит в урегулировании встречных обязательств. По своей сути клиринг является разновидностью бартерных операций: участники сделок обмениваются товарами или услугами, а переводы денег осуществляются только для компенсации задолженностей.

Простыми словами клиринг можно пояснить на примере сделки с недвижимостью: размен квартир, скажем трехкомнатной на двухкомнатную. При этом возникает необходимость доплаты, которую можно осуществить через клиринговую организацию в безналичной форме – например, использовав банк.

Преимущества клиринга

Благодаря использованию клиринга участники расчетов получают следующие преимущества :

Потенциальный риск проведения клиринговых операций состоит в возможности предоставления контрагентом ошибочных данных о задолженности. Из-за этого взаиморасчет будет осуществлен неправильно и придется делать аудит. Если же клиринговый расчет производится по товару с большой изменчивостью цены, потеря времени может стоить прибыли участникам сделки. Кроме того, к рискам относится возможность банкротства контрагента или отсутствия у него ликвидности (есть активы, но они не могут быть быстро превращены в деньги).

Для уменьшения рисков используется:

Классификация клиринговых расчетов

Клиринговые операции принято различать по степени сложности:

По специализации клиринговые сделки подразделяют на четыре типа:

Примеры клиринга

В качестве наглядного примера рассмотрим клиринговую схему межбанковских расчетов. В схеме участвуют четыре банка, которые в течение дня должны выполнить платежи в адрес друг друга. Размеры обязательств и требований каждого банка представлены в таблице. Для расчетов используются условные единицы (у.е.).

| Банки-отправители платежей | Суммы переводов банкам-получателям платежей (в у.е.) | Общие обязательства (в у.е.) | |||

| №1 | №2 | №3 | №4 | ||

| №1 | — | 150, 250, 300, 400 | 150, 200, 250 | 300, 400 | 2400 |

| №2 | 700, 500 | — | 350, 350 | 300 | 2200 |

| №3 | 300, 400 | 300 | — | 500 | 1500 |

| №4 | 450, 150 | 100 | 200 | — | 900 |

| Общие требования (в у.е.) | 2500 | 1500 | 1500 | 1500 | 7000 |

Урегулировать взаимные обязательства можно несколькими способами:

Обратите внимание! Суть клиринговых операций одинакова во всех секторах экономики, поскольку задача всегда одна и та же — «очистка» платежных обязательств контрагентов.

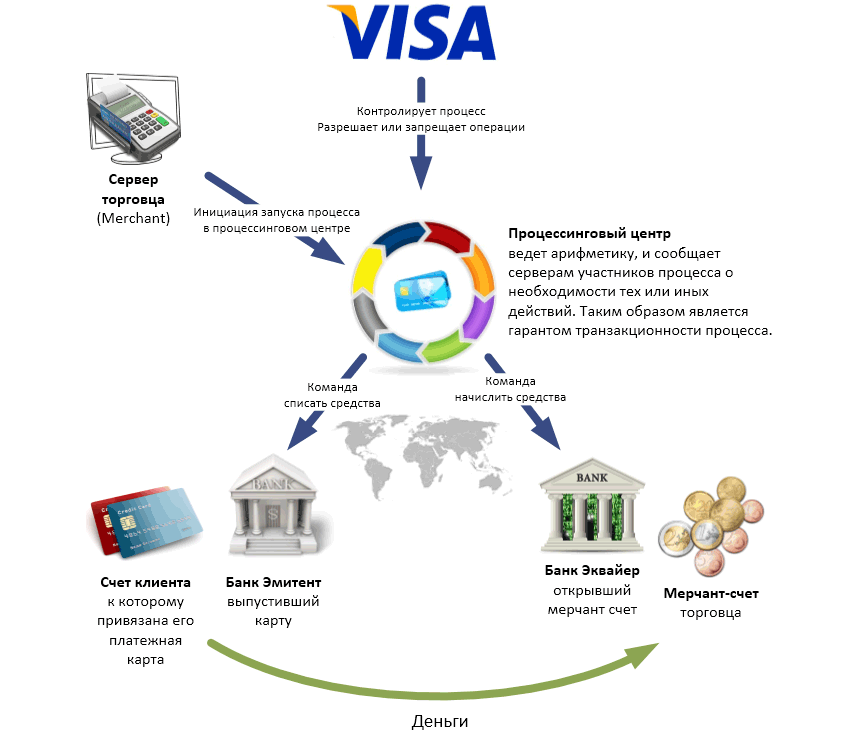

Ниже показан еще один пример клиринга в система Visa. Сам процесс при этом делится на несколько стадий, чтобы исключить отмену операции в случае сбоя у одного из участников. После согласования всех стадий происходит взаимозачет обязательств и одна транзакция. Данная схема также известна как интернет-эквайринг:

Клиринг на бирже

Организации, занимающиеся процессами взаимозачета между участниками рынка, называют клиринговыми компаниями, центрами или палатами. Фактически это центральные контрагенты при осуществлении множества различных действий.

Клиринговый центр выполняет следующие функции:

Клиринговый центр должен соответствовать ряду требований законодательства РФ :

Этапы клиринга при купле/продаже ценных бумаг:

Клиринговыми расчетами российских бирж занимается ЗАО «Национальный клиринговый центр». Его операции распространяются не только на фондовые, но и на товарные и валютные рынки. Выше показан частный случай клиринга на фондовой бирже (фондовой секции Московской биржи), тогда как более общая схема в России следующая:

В течение суток на ММВБ проводится три клиринговых сессии:

В это время клиринговый центр занимается фиксацией сделок и внесением их в базу данных. К примеру, если одна и та же акция была многократно куплена и продана между клиринговыми сессиями, клиринговый центр проведет взаимозачет и учтет результат как одну операцию. Кроме того, клиринговый центр регулярно пересчитывает маржу для сделок на срочном рынке, устанавливает размер гарантийного обеспечения и пр.

К числу крупнейших в мире клиринговых компаний относятся:

Выводы

Клиринг как финансовая операция применяется повсеместно: от крупнейших банков и владельцев кредитных карт до множества биржевых операций на различных секциях рынка. Клиринговая организация при этом может служить и гарантом, и страховщиком сделки. Сделки на фондовом рынке с записью активов в депозитарий отличаются большой надежностью, несмотря на техническую сложность и объем клиринговых процессов.

Клиринг на бирже

Сегодня предлагаем вашему вниманию статью на тему: «клиринг на бирже». Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Приветствую вас, друзья!

Как вы уже знаете, все наши торговые операции на бирже автоматизированы. Я имею в виду непосредственный учёт всех наших сделок. Вы наверняка замечали, что денежные средства, полученные (или потерянные) в результате сделки начисляются на ваш торговый счёт (или списываются с него) не сразу после изменения цены фьючерса, а только после клирингов. В сегодняшней статье я хочу более детально рассмотреть процесс клиринга, чтобы вы всегда могли знать, когда к вам на счёт поступят ваши денежки, заработанные честным трейдерским трудом

Итак, начнём с того, что клиринг – это биржевая процедура изменения суммы на счете трейдера, в соответствии с полученными или потерянными деньгами в результате торговой операции. Другими словами в результате клиринга рассчитывается финансовый результат по сделкам трейдера. В случае падения рынка зарабатывает продавец, значит, деньги перечисляются со счёта покупателя на счёт продавца. И наоборот, в случае роста рынка, зарабатывает покупатель, значит деньги переводятся со счёта продавца на счёт покупателя.

В этом посте мы с вами будем рассматривать только клиринг на срочном рынке FORTS. На самом деле существует много различных клирингов: межбанковский, валютный, товарный и так далее. Но я не буду останавливаться на них, так как они не имеют большого значения для трейдера, торгующего фьючерсными контрактами. Хотя смысл клиринга во всех спецификах примерно одинаковый.

| Видео (кликните для воспроизведения). |

Итак, поехали дальше. Торги на площадке FORTS проводятся с 10:00 до 23: 50 по МСК (московскому времени). За это время процесс торгов прерывается на два клиринга. Первый клиринг длится всего 3 минуты – с 14:00 до 14:03. Этот клиринг называется промежуточным или промклирингом. Второй клиринг проводится перед началом вечерней торговой сессии. Он длится 15 минут – с 18:45 до 19:00. Этот клиринг называется основным или итоговым и является границей между дневной сессией и вечерней.

На сегодняшний момент клиринг проводится ЗАО «Клиринговый центр РТС» (КЦ РТС). Эта организация является центральной стороной в сделках по фьючерсным контрактам и опционам. Можно сказать, что КЦ РТС является гарантом выполнения обязательств всех участников торгов. Именно они резервируют наше гарантийное обеспечение.

Клиринг приводится для сверки всех цифр, всех документов по фьючерсным контрактам и опционам с целью контроля за счетами клиентов и их задолженностями.

Чтобы понять механизм клиринга, давайте представим, что есть покупатель и продавец. У каждого на счёте лежит по 50 000 рублей. В 11:30 покупатель решил приобрести 1 фьючерсный контракт на Индекс РТС по цене 160 000 пунктов, а продавец согласился продать по этой цене. Перед клирингом в 14:00 цена фьючерса стала равной 161 000 пунктов. Значит, по итогам промежуточного клиринга финансовый результат от этот операции будет следующий:

(161 000-160 000)10 (шаг цены) * 6 (приблизительная стоимость шага, выраженная через курс доллара, не будем сейчас вдаваться в подробности) = 600 рублей.

Для покупателя финансовый результат будет равен (+600) рублей, для продавца (-600) рублей. Таким образом, после промежуточного дневного клиринга сумма на счете продавца уменьшилась на 600, а на счете покупателя выросла на 600. Однако стоит заметить, что после этого клиринга деньги ещё не поступают на счёт клиента (и не снимаются). Они перечисляются (списываются) в накопленный доход.

Полное перечисление денежных средств от торговой операции осуществляется в основной вечерний клиринг. Если после дневного клиринга сделка оставалась не закрытой, то в вечерний клиринг рассчитываются новые изменения финансового результата от сделки и уже с учётом накопленного дохода перечисляется на счёт трейдера или списывается с него. Представим, что после дневного клиринга рынок резко развернулся, и перед вечерним клирингом его цена стала 159 000 пунктов. Тогда в результате клиринга на счёте покупателя окажется следующее:

И эта сумма будет списана с депозита покупателя. В тоже время на счёт продавца будет начислено 600 рублей, несмотря на его накопленный доход после дневного клиринга.

Вот такой механизм клиринга действует для расчёта результатов наших торговых операций. Не так важен накопленный доход. Это ещё не ваши деньги. Вашими они станут только после основного вечернего клиринга.

На этом пока всё. Удачи вам и прибыльной торговли!

Клиринг – это система взаимных безналичных расчетов за товары, ценные бумаги и оказанные услуги, основанная на учете взаимных финансовых требований и долгов. Клиринг – это форма встречной торговли.

В мировой практике различают межбанковский клиринг, клиринг валютный и клиринг товарный.

Межбанковский клиринг имеет место практически во всякой стране с развитой банковской инфраструктурой и представляет собой систему безналичных расчетов междубанками, осуществляемых через единые расчетные центры. Взаиморасчеты банки могут осуществлять и без клиринговой системы, открыв корреспондентские счета друг у друга. На практике это может выглядеть следующим образом: банк А открывает в банке Б корреспондентский счет и депонирует на нем некоторую сумму. Банк Б по поручению банка А может производить расчеты в пределах этой суммы.

| Видео (кликните для воспроизведения). |

Клиринг валютный применяется при межгосударственных расчетах на основе соглашения правительств этих государств. Отношения сторон строятся на взаимном зачете встречных требований и займов, вытекающем из стоимостного равенства товарных поставок и оказываемых услуг. Валютный клиринг включает набор обязательных элементов, таких как: систему клиринговых счетов, объем клиринга (все платежи по товарообороту или только их часть подлежит учету), валюту клиринга, объем технического займа (предельно допустимое сальдо долга одной стороны другой, рассчитываемое как процент от оборота или в виде абсолютной величины), систему выравнивания платежей, схему окончательного выравнивания сальдо по окончании действия межправительственного соглашения.

Под товарным клирингом понимают систему расчетов между участниками фондового рынка, включающую как фирму зачета их требований и долгов друг к другу в той или иной форме, так и компанию непосредственно самих расчетов между ними.В данной системе присутствует третья сторона по каждой заключенной сделке, а именно Клиринговая (расчетная) палата, обеспечивающая ее жизнедеятельность.

Клиринг фьючерсных операций

При фьючерсных контрактах расчеты осуществляются следующим образом. При заключении сделки продавец и покупатель контракта вносят в Клиринговую палату гарантийный задаток под обеспечение выполнения займов по контракту ( ГО). Величина гарантийного задатка определяется Клиринговой палатой, исходя из нестабильности цен и времени, остающегося до момента поставки продукта, и составляет, как правило, от пяти до пятнадцати процентов от стоимости контракта. При неблагоприятной конъюнктуре рынка и при приближении срока поставки, Клиринговая палата может потребовать увеличения размера задатка до ста процентов.

Добрый день, уважаемые трейдеры, инвесторы и акционеры. Если вы уже имеете опыт заключения торговых сделок на финансовых рынках, то наверняка знаете, что практически все торговые операции на нынешних валютных, фондовых и других биржах полностью автоматизированы (речь сейчас идет не о торговле непосредственно, а об учете биржей и брокером наших сделок).

И уж точно вы замечали, что все операции, связанные с изменением торгового депозита, проводятся не мгновенно, а спустя некоторое время. Виной тому выступает такое явление как клиринг. Давайте разберемся, что это такое.

Клирингом называют биржевую процедуру изменения торгового счета трейдера, проводящуюся в соответствии с результатами его работы.

Фактически, клиринг – это финансовый результат трейдера, главный показатель его торговли. Если сделки, проводимые трейдером, были успешными, после клиринга на его счет будет зачислена прибыль, если нет – то убыток.

Далее, давайте рассмотрим, как клиринг проходит на московской бирже. Сразу должен сказать, что клиринг на бирже также происходит не мгновенное, и каждая организация выделяет для него специально время – клиринговую сессию.

Клиринговая сессия – это промежуток времени, в течение которого биржа проводит регистрацию всех сделок и расчеты по ним. Т.е. фиксирует обмен активами между трейдерами и заносит информацию о заключенных сделках в свою базу данных.

Клиринг на ММВБ проводится специализированным финансовым институтом, носящим название ЗАО АКБ «Национальный Клиринговый Центр» (НКЦ).

Клиринг на московской бирже – это время, когда НКЦ проводит переоценку рыночных рисков по операциям с ценными бумагами, сопровождающуюся списанием и зачислением сумм гарантийных переводов участников фондового рынка, согласно их денежным регистрам.

В общем, все как я говорил, раньше. В вопросах клиринга ММВБ практически ничем не отличается от других фондовых бирж.

Касательно времени клиринга на московской бирже необходимо сказать, что по регламенту биржи, там предусмотрены три клиринговые сессии: дневная, промежуточная и вечерняя.

Клиринг на рынке фьючерсов и опционов осуществляет специализированная клиринговая организация — Небанковская кредитная организация-центральный контрагент “Национальный Клиринговый Центр” (Акционерное общество) (далее — НКЦ). Таким образом, полностью соблюдается принцип разделения рисков организатора торговли и клирингового центра.

НКЦ осуществляет централизованный клиринг на рынке фьючерсов и опционов, а также исполняет функции центрального контрагента, т.е. выступает стороной во всех сделках, заключаемых на этом рынке.

Перечисление гарантийного обеспечения осуществляется с использованием счета НКЦ в НКО АО НРД (далее — НРД). Учет и перечисление вариационной маржи осуществляется с использованием клиринговых регистров во внутреннем учете НКЦ.

Расчетным депозитарием рынка фьючерсов и опционов является НРД, для обеспечения гарантий исполнения обязательств по срочным контрактам НКЦ осуществляет блокировку ценных бумаг, внесенных участниками клиринга и их клиентами в обеспечение открытых позиций, а также проводит расчеты по ценным бумагам при исполнении обязательств по поставке.

Для обеспечения гарантий проведения расчетов по сделкам, заключенным на срочном рынке Московской Биржи, за счет взносов участников клиринга создан Гарантийный фонд.

Средства гарантийного обеспечения и Гарантийного фонда размещаются на счетах НКЦ в НРД.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Многие трейдеры замечали, что денежные средства поступают на ваш торговый счёт не сразу, а только после клирингов. Не все знают, что обозначает этот термин, хотя сталкиваются с его действием постоянно. Стоит подробнее разобраться, что это за манипуляции с денежными средствами, и какая от них польза.

Клиринг, простыми словами, – это система взаимных безналичных расчётов по встречным обязательствам между двумя участниками торговых отношений (помимо частных лиц это могут быть компании и даже государства), исходя текущего баланса растрат и денежных поступлений.

Если сказать ещё проще – это процедура уравновешивания финансовых оборотов без денег. Если говорить о валютном рынке, клиринг – это биржевая процедура изменения суммы торгового счёта трейдера.

Основные функции клиринга:

Существует несколько основных видов клиринга:

Клиринг на бирже это действия по установлению и перерасчёту обоюдных договорённостей клиентов рынка ценных бумаг.

Биржевой клиринг включает в себя 4 этапа:

Время, занимающее клиринго-расчётный цикл (время между открытием сделки и начислением денег на торговый счёт), называют расчётным периодом. В течение расчётного времени брокеры должны получить от клиентов деньги за купленные акции, а вторым клиентам передать проданные акции.

Валютный клиринг – договор между двумя правительствами стран по неукоснительному взаимозачёту взятых на себя договорённостей.

Такой вид клиринга имеет свои особенности:

Сальдо – это разность между денежными поступлениями и расходами за определённый период времени.

Факторы, дающие зелёный свет для использования валютного клиринга:

Межбанковский клиринг встречается в государствах, где банковская система находится на достаточно высоком уровне информационных технологий. Это способ взаиморасчётов, который проводится в специализированных расчётных центрах. Межбанковский клиринг бывает внутренним (внутри отдельно взятого государства) и внешним (между разными государствами).

Клиринговые отделы основаны на использовании однотипных операций, центры имеют одинаковую структуру бухгалтерии и пользуются одним и тем же компьютерным обеспечением. Данная система использует все необходимые возможности информационных технологий для проведения межбанковских взаиморасчётов одновременно.

Центрами межбанковского клиринга выступают расчётные палаты.

Первые клиринговые палаты появились в Англии, когда резко увеличились объёмы торговли, и не стало хватать металлических денег. Организатором клиринговых палат могут быть частные или центральные банки разных стран, юридические и даже физические лица.

Достоинством клиринговой системы расчётов служит то, что финансы не рассеиваются между участниками банковских услуг, а консолидируются в центрах, что даёт возможность применять их в расчётах.

Товарный клиринг – это система расчётов между участниками рынка ценных бумаг.

В этой системе участвуют 3 стороны:

Неттинг – часть клиринга. Отличительной особенностью этой системы платежей является то, что требования участника расчётов учитываются в счёт финансовых договорённостей.

Правильно будет предположить, что клиринг является закономерным развитием торговых отношений в абсолютно разных сферах деятельности.

Появившись в 18 веке, он последовательно развивался. С компьютеризацией банковской системы взаиморасчёты производятся в автономном режиме, что даёт возможность увеличивать количество торговых операций и не тратить время на второстепенные вещи.

Большое количество организаций нуждается в услугах клиринговых компаний. Инвестирование в данную область торговой деятельности без сомнения будет выгодным. Клиринговый бизнес находится в стадии своего развития, и в нашей стране в большей степени опирается на опыт США и стран Евросоюза.

В настоящее время в России у каждой торговой площадки своя клиринговая система, но закономерно предположить, что со временем будет одна система клиринга для всех.

Инвесторы или спекулянты совершают сделки с ценными бумагами на биржевом или внебиржевом рынке. Главное отличие биржевого рынка от внебиржевого – в наличии специальной процедуры клиринга, или системы расчётов между участниками торгов за поставленные ценные бумаги. В процессе клиринга покупателю передаются ценные бумаги, и продавец получает денежные средства от покупателя. Клиринг позволяет сделать торговые операции на бирже прозрачными и надёжными для всех участников. На внебиржевом рынке участники сделки должны доверять друг другу. Если такое доверие отсутствует, то сделка может и не состояться – стороны могут отказаться от выгодной покупки или продажи ценных бумаг. В биржевой торговле такая ситуация исключена, так как в сделке на бирже принимает участие клиринговая организация. Покупатель и продавец по факту совершают сделку не между собой, а с организатором клиринга.

Организатор клиринга берёт на себя безусловное обязательство исполнения сделок всеми сторонами торгов. Даже если одна из сторон сделок не сможет исполнить свои обязательства в силу каких-то причин, которые привели к потере кредитоспособности данной стороны сделки, клиринговая организация исполнит её обязательства перед его контрагентом. Поэтому к организатору клиринга предъявляются очень жёсткие требования по кредитоспособности – он должен обладать достаточным собственным капиталом и иметь резервный или гарантийный фонды для выполнения обязательств сторон сделок в случае их отказа от расчётов.

Это очень общая схема организации клиринга ценных бумаг. Торги на бирже идут в непрерывном режиме – ценные бумаги переходят из рук в руки в течение дня много раз, меняя своих владельцев. Поэтому организатор клиринга обязан в режиме реального времени оценивать финансовые риски того или иного участника, чтобы принять решение разрешить или запретить сделку.

Во время торговой сессии между участниками торгов заключаются сделки – фактически ценные бумаги и денежные средства не меняют своих владельцев. Расчёты идут в режиме неттинга – клиринговая организация ведёт учёт обязательств участников торгов. Это как раз позволяет делать процесс биржевой торговли непрерывным по времени и даёт возможность совершать большое количество сделок на бирже, не отвлекая ресурсы на передачу реальных активов между участниками торгов. В конечном счёте это не только экономит время, потраченное на совершение сделок, но и снижает биржевые расходы участников торгов.

По окончании основной биржевой сессии необходимо провести окончательные расчёты между участниками торгов в соответствии с принятым на бирже временем расчётов для конкретного инструмента. Расчёт производится или день в день (T+0), или на следующий день (Т+1), или через день (Т+2) от даты совершения сделки.

Клиринговая организация на основании неттинга биржевой сессии делает расчёт сальдо конкретного участника торгов – какими бумагами он обладает на праве собственности (прошли расчёты по сделкам), какие бумаги ожидают своей поставки, какие денежные средства остались у участника торгов или были получены им после закрытия сделок, какие денежные средства зарезервированы под будущие расчёты по начатым сделкам.

Точно так же со своей стороны клиринговая организация предъявляет требования к участникам клиринга (сторонам сделок). Участник клиринга, как правило, является брокером, лицензированным участником рынка ценных бумаг. Брокер совокупно отвечает по общему сальдо сделок, совершаемых его клиентами. То есть участники клиринга – это крупные фирмы. Таких участников проще контролировать, они обладают достаточной деловой репутацией и денежными средствами для исполнения обязательств.

Клиринговая организация, работая с крупным участником торгов, перекладывает обеспечение обязательств по сделкам мелких участников (частных лиц или организаций) на брокера. Это позволяет более эффективно управлять клирингом и снижает общие затраты, что опять же помогает клиентам брокера совершать уже свои сделки с меньшей биржевой комиссией.

Общие требования, которым должны соответствовать участники клиринга:

– определённая сумма собственных средств (капитала);

– наличие рейтинга кредитоспособности от ведущих рейтинговых агентств;

– наличие лицензии участника рынка ценных бумаг;

– соблюдение нормативов регулятора рынка ценных бумаг.

Клиринговая организация может допустить участника к торгам или при наличии одного из таких требований, или при их определённой совокупности.

Для совершения сделок участники торгов должны иметь денежные средства, но клиринговая организация может принимать в качестве обеспечения совершаемых сделок не только деньги, но и акции, облигации, валюты, товары. То есть участник торгов, имея позицию в активе, может совершать сделки под данную позицию – это позволяет более эффективно использовать денежные средства.

Кроме того, участники торгов сами формируют гарантийный фонд для исполнения обязательств, делая взносы, в случае дефолта одного или нескольких участников клиринга.

На Московской бирже функции клиринговой организации выполняет Небанковская кредитная организация – центральный контрагент «Национальный клиринговый центр», сокращённо НКО НКЦ (АО). НКЦ имеет лицензию Центрального банка России на осуществление банковских операций со средствами в рублях и иностранной валюте для небанковских кредитных организаций – центральных контрагентов. По величине чистых активов НКЦ занимает 5 место среди банков России (данные сайта http://kuap.ru на 01 июля 2018 года). Сайт НКЦ – www.nkcbank.ru.

Кроме гарантийного фонда, НКЦ формирует ещё обеспечение под стресс – его расчёт производится на основании наиболее неблагоприятного сценария развития ситуации на рынке.

Клиринг – это важная часть обеспечения биржевой торговли. Она помогает производить расчёты между участниками клиринга, делая их прозрачными и надёжными по исполнению обязательств. Проведением клиринга занимается клиринговая организация, которая является центральным контрагентом в сделке между продавцом и покупателем.

Биржевой клиринг представляет систему расчетов, основанную на взаимных требованиях и обязательствах по денежным средствам и цб между участниками биржевой торговли. Таким образом, можно выделить две формы клиринга на фондовом рынке по сделкам купли-продажи цб. Это: клиринг по денежным средствам и клиринг по цб. Клиринг по цб предполагает, что против денежного обязательства поставщика на поставку цб находится денежное требование покупателя на цб. Клиринг по денежным средствам предполагает, что против денежного обязательства покупателя на перечисление денежных средств за цб находится денежное требование поставщика на получение этих денежных средств.

Основными функциями биржевого клиринга являются:

Организация клиринга по биржевым сделкам основана на соблюдении следующих принципов.

Следует учитывать, что клиринг, совершаемый через расчетно-клиринговые системы, является высокорискованной операцией. Для снижения рисков, связанных с осуществлением клирингового процесса (например, вследствие колебания цен, несвоевременности расчетов и т.д.), предусматривается создание гарантийных фондов. Основными этапами расчетно-клирингового процесса выступают: – регистрация сделки на бирже; – подтверждение ее реквизитов участниками сделки; – передача денежных средств и цб от клиентов к брокерам; – передача цб расчетной палатой в депозитарный центр для их перерегистрации на нового владельца; – возврат перерегистрированных цб в расчетную палату биржи; – передача денежных средств и цб из расчетной палаты соответствующим брокерам; – передача брокерами денежных средств и цб их новым владельцам.

В процессе клиринга (сравнения) выявляются не только сравнимые сделки, т.е. сделки, которые подтверждены с обеих сторон: брокером покупателя и брокером продавца. Эти сделки готовы к взаимному погашению. В процессе клиринга также могут иметь место:

Существуют различные методы организации расчетно-клирингового процесса: двусторонний зачет (производится попарное сопоставление требований одного контрагента с обязательствами другого), многосторонний зачет (может быть организован 2 способами: с участием расчетной палаты в качестве стороны расчетно-клирингового процесса (новэйшн) и без такого участия (неттинг)) и непрерывное зачетное исполнение (использование механизма многостороннего зачета с участием клиринговой организации в качестве стороны расчетов).

Всем здравствуйте! Вас приветствует Руслан Мифтахов, и тема нашей сегодняшней статьи – клиринг что это и для чего он нужен.

Мы с вами рассматривали уже некоторые азы трейдерской деятельности, связанной с акциями и биржами, и чтобы завершить начатое, необходимо разобраться еще и с данным понятием.

Изменения в количестве денежных средств, которые были получены, либо утеряны по результатам заключенной сделки, отображаются на торговом счете не сразу после изменения величины фьючерса, а только после клирингов.

И сегодня мы детально рассмотрим этот процесс, чтобы начинающие трейдеры были в курсе, когда ожидать свои заработанные деньги.

Итак, клиринг – это процедура на бирже, связанная с процессом изменения суммы на трейдерском аккредитиве, исходя из полученного результата по торговым операциям. Простыми словами, в процессе такого расчета осуществляется определение финансового результата сделки для ее участников.

В случае падения курса на рынке ценных бумаг зарабатывает продавец (ему перечисляются деньги со счёта покупателя), а при его росте — покупатель (перевод средств покупателю со счёта продавца).

Определение финансового результата основывается на взаимных финансовых обязательствах участников по торгам. В основном все денежные потоки контрагентов стремятся максимально уменьшить.

Клиринг повышает объемы продаж и ликвидность активов, и уменьшает всяческие риски. В данных услугах клиринговые компании являются дилерами между участниками трейдов, и обеспечивают их заказами.

Нераздельной его частью является неттинг – это когда денежные требования клиентов отличаются от их обязательств, в результате чего рассчитывается сальдо. Плюсом неттинга является то, что отсутствует необходимость в определении денежной суммы, которую нужно оплатить.

Рассматриваемая нами форма встречной торговли классифицируется по различным критериям:

1. По способу выполнения обязательств:

2. По порядку зачисления финансовых средств:

3. По частоте проведения:

При этом, самым эффективным является многосторонний постоянно действующий расчет.

4. По составу участвующих сторон:

Банковский расчет также делится на виды:

А сейчас мы рассмотрим, как происходит данный процесс на Московской межбанковской валютной бирже (ММВБ).

Здесь подсчет финансовых результатов от сделок производит специализированный финансовый институт – АКБ «Национальный клиринговый центр», в специально отведенное для этого время (клиринговая сессия).

Клиринг на бирже включает в себя переоценку рисков, связанных с деятельностью по ценным бумагам, которая сопровождается зачислением, либо списанием средств участникам фондовой биржи, согласно результатам их деятельности.

На ММВБ проводят три сессии: дневную, промежуточную и вечернюю. Основные действия по учету и регистрации позиций осуществляются в промежуточную сессию – с 17 до 18 часов, а переводы по счетам производятся в дневную (14:00-14:03) и вечернюю (18:45-19:00) сессии.

Ни один процесс нельзя до конца понять, не рассмотрев его функции:

Проведение клиринга начинается с заключения сделки, которая является для него базисом. Далее проверяются условия контракта и сопоставляются с предоставленными документами участников (в случае несоответствия – условия корректируются), после чего сделку регистрируют.

Затем определяют объем торговых операций, сумму денежных выплат и вознаграждение клиринговой организации. Во время одной сессии проводятся различные операции по купле-продаже, а затем перепродаже.

Все сведения по торгам накапливаются, а затем поступают в клиринговую палату, где ценные бумаги обмениваются на валюту и переходят на счет клиента, одержавшего победу по итогам торгов.

Таким образом клиринговой называется деятельность по установлению взаимных договоренностей между продавцами и покупателями ценных бумаг на бирже.

Сегодня мы рассмотрели понятие клиринга, рассмотрели его основные виды, этапы и функции, которые он выполняет.

Я надеюсь, что вам было интересно. А если так, то буду ждать ваших оценок и комментариев!