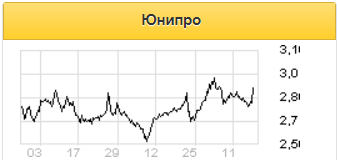

Почему упали акции юнипро сегодня

Юнипро акции

«Юнипро» Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «Юнипро»

1.

Авто-репост. Читать в блоге >>>

Tat, с перспективой 3-5 лет стоит конечно. Хороший дивитикер и в некотором смысле защитная бумага. даже если Юнипер решится продать, не жду серьезных проблем для миноритариев

Юнипро: В филиале «Сургутская ГРЭС-2» ПАО «Юнипро» успешно реализуется годовая ремонтная программа

В 2021 году на Сургутской ГРЭС-2 был выполнен средний ремонт энергоблока №3 ПСУ-810 МВт, текущий ремонт энергоблоков № 2,4,5 ПСУ-810 МВт, средний ремонт энергоблока №7 ПГУ-400 МВт.

В ноябре начался текущий ремонт на паросиловом энергоблоке №6 и парогазовом энергоблоке №8.

Авто-репост. Читать в блоге >>>

Юнипро: В Шарыпове завершился турнир по мини-футболу среди юношеских команд на кубок Березовской ГРЭС

Футбольные соревнования на кубок филиала «Берёзовская ГРЭС» ПАО «Юнипро» традиционно проходят в городе Шарыпово (Красноярский край) в конце ноября и посвящаются профессиональному празднику энергетиков.

Турнир финансируется из программы социальных инвестиций ПАО «Юнипро».

Авто-репост. Читать в блоге >>>

Работы были разделены на три этапа. На первом этапе, который выполнен в 2021 году, установлено 9 шкафов РЗА.

Авто-репост. Читать в блоге >>>

вопрос почему при таких дивах гэп не закрывается?

вопрос почему при таких дивах гэп не закрывается?

Выручка за 9мес2021 выросла до 63.7 млрд руб (+16% к 54.8 млрд за 9мес2020) на фоне роста выработки электроэнергии (ЭЭ) на 6%, тепла на 24%, возобновления ДПМ по Березовской ГРЭС и завершения ДПМ на 4 ПГУ других станций

Операционные расходы выросли до 48.4 млрд (+14% 42.4 млрд)

Чистая прибыль выросла до 12.6 млрд руб (+24% 10.2 млрд)

Долг отсутствует

EBITDA 22 млрд руб (+14.5% 19млрд)

По результатам 9мес2021 почти вся прибыль будет направлена на дивиденды (0.19 руб на акцию, всего 12 млрд руб)

На ближайшие годы (2021-2022, возможно 2023-2024) Юнипро планирует направлять на дивиденды около 20 млрд руб, что соответствует двузначной дивидендной доходности.

Считаю текущую стоимость акции все еще заниженной.

Надежная консервативная дивидендная история. При капитализации 177 млрд за ближайшие 14 месяцев выплатят 32 млрд дивидендами (15,7% чистыми без учета реинвестирования), что соответствует распределению 100% чистой прибыли.

У Юнипро нулевой долг, а после восстановления 3 энергоблока Березовской ГРЭС еще и снизившиеся капитальные вложения. На данный момент заявлена инвестпрограмма по модернизации 5 энергоблоков Сургутской ГРЭС-2 в размере 23 млрд до 2027 г. по ДПМ-2. Первые платежи по ДПМ-2 за модернизацию 1 энергоблока пойдут уже с марта 2022 г. Сургутская ГРЭС формировала 55% выручки Юнипро в 2019-2020 гг, потому ее модернизация должна отразиться на финансовых результатах не только через платежи по ДПМ-2, но и через повышение эффективности.

Пока единственным риском видится возможная смена мажоритарного акционера. Слухи, что Uniper в рамках курса на сокращение выбросов может продать российские активы ходит давно. С этим можно связать и повышение дивидендов – желание вывести перед продажей деньги из компании. По факту из пяти станций только Березовская ГРЭС работает на буром угле, в закупках топлива 92-94% приходится на природный газ (в 2019-2020 гг). Логичнее выйти из угольной генерации, продав 1 станцию, как сделал Энел.

Я перед отчетом прикупил акций по 2,73 в конце прошлой недели.

Юнипро: На Сургутской ГРЭС-2 выполнили первый розжиг котла энергоблока №1 ПСУ-810 МВт

Энергетики филиала «Сургутская ГРЭС-2» ПАО «Юнипро» проверили работоспособность всех основных систем модернизированного энергоблока №1 ПСУ-810 МВт. Накануне была произведена растопка котла и его горячая промывка. В турбину подан пар и после прогрева выполнен выход на рабочую частоту вращения роторов – 3 000 оборотов (50 Гц).

Авто-репост. Читать в блоге >>>

Юнипро: Повышаем надежность энергосистемы: на Сургутской ГРЭС-2 модернизирован первый программно-технический комплекс системы мониторинга переходных режимов

На Сургутской ГРЭС-2 реализован проект по модернизации концентраторов синхронизированных векторных измерений (КСВД) программно-технического комплекса системы мониторинга переходных режимов (ПТК СМПР). Обновленное решение полностью соответствует требованиям и стандартам, установленным Системным оператором в 2018-2019 гг.

Авто-репост. Читать в блоге >>>

Юнипро: Школьников учили ресурсосбережению

Компания Юнипро в рамках коммуникационного проекта «Юнипрошка – детям» провела новую серию онлайн-уроков для детей. Темой обучения было энерго- и ресурсосбережение. Участниками занятий были ученики начальных классов р.п. Черусти г.о. Шатура Московской области, г.

Юнипро: Школьников учили ресурсосбережению

Компания Юнипро в рамках коммуникационного проекта «Юнипрошка – детям» провела новую серию онлайн-уроков для детей. Темой обучения было энерго- и ресурсосбережение. Участниками занятий были ученики начальных классов р.п. Черусти г.о. Шатура Московской области, г.

Авто-репост. Читать в блоге >>>

Добрый день.

Что думаете о голосовании по вопросу выплаты дивидендов?

Зачем это организовывается и каков возможный результат голосования?

Юнипро: Шатурская ГРЭС продолжает поддерживать проект «Карьера начинается в школе»

В рамках проекта «Карьера начинается в школе» филиал «Шатурская ГРЭС» ПАО «Юнипро» оказал финансовую поддержку Шатурскому лицею.

В этом году для учеников энергетического класса были закуплены интерактивные панели большого формата. Они установлены в кабинете информатики и в центре естественно-научного и технологического образования «Точка роста».

Авто-репост. Читать в блоге >>>

Мой полезный Telegram-канал

👉Юнипро — компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер — Uniper Russia Holding (83,73%).

👉Компаниястабильно платит дивиденды, постоянно повышая их. Доходность за 9м2021 года = 6,8%.

✅Чистая прибыль Юнипро по МСФО за девять месяцев 2021 г. увеличилась на 23,6% по сравнению с аналогичным периодом прошлого года, до 12,57 млрд руб., выручка за отчетный период составила 63,7 млрд руб. (+16,3%).

Юнипро акции

Юнипро — одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ отчиталась по МСФО за 2020г. Отчет получился слабым.

Чистая прибыль снизилась на 27,5% до 13,7 млрд рублей.

Выручка уменьшилась на 6,2% и составила 75,3 млрд рублей.

EBITDA сократилась на 10,5% до 26,2 млрд рублей.

Сокращение выручки компания объясняет аномально теплой погодой в 2020, снижением потребления в европейской части России и на Урале, которое вызвано сокращениями добычи нефти в рамках ОПЕК+, а также пандемией коронавирусной инфекцией.

В структуре задолженности основная доля приходится на краткосрочную задолженность, которая, практически, не покрывается денежными средствами, что говорит о финансовой неустойчивости данной организации

Высокая эффективность (ROE=11,4%), в совокупности с низкой закредитованностью и отсутствием долга, делает компанию инвест-привлекательной по текущим ценам.

Юнипро остается одной из самых стабильных и надежных вариантов в секторе, являясь по сути олицетворением понятия квазиоблигация.

Обновление электростанции: От участия в государственной программе модернизации мощностей Юнипро может получить хорошую выгоду. Компания должна усовершенствовать до конца 2025 года три энергоблока общей мощностью 2,5 гВт на Сургутской ГРЭС. Обновление затронет примерно 24% от общей установленной мощности электростанции. Этот показатель является самым высоким среди конкурентов, например Интер РАО ЕЭС обновит всего 19% своих совокупных мощностей. Благодаря ДПМ (договоры о предоставлении мощностей)* это позволит получать более высокие платежи за электроэнергию в течение 16 лет, генерируемую на модернизированных мощностях. По новой программе ДПМ-2, до 2035 года будет отремонтировано до 41 гВт мощностей.

Юнипро выплатит акционерам за 2021 год 20 млрд рублей или 0,32 на акцию при условии пуска, стабильной работы и финансовой контрибуции Энергоблока № 3 БГРЭС.

При текущей капитализации в 180 млрд, дивидендная доходность может составить 11,1% годовых, что для текущих процентных ставок является высоким значением. В случае повышения цены до средней доходности в 7% годовых, капитализация компании может составить 285 млрд.руб. (потенциал роста 60% с текущих значений)

Смотрю я на ленту новостей и недопонимаю.

Юнипро сегодня выдало годовой отчёт и провело пресс-конференцию. Дают дивиденды не 22 коп, а 32 коп, что при текущей цене за акцию составляет 11,5 процентов. Причём дало техническое обоснование роста дивидендов, и в добавок обещают продолжать платить столько в 2022 году тоже (дивидендная политика принимается на 2 года). И хотя эту информацию кто-то ожидал, но уверенности в росте дивидендов не было.

Это дало рост на 2,5% за день.

Сегодня же Греф сказал на конференции, что он планирует (!) предложить (!) набсовету выплатить 19 рублей, как и в прошлом году.

На этой новости Сбер-обычка и Сбер-преф тоже стрельнули сегодня на 2,5% в течении дня.

А теперь обращаем внимание, что акции Юнипро и Сбер-обычка стоят 2,900 и 280, то есть примерно ровно в 100 раз — очень удобно сравнивать.

В прошлом году (до начала COVID-истерики):

Сбер стоил 250-270 то есть МЕНЬШЕ чем сейчас.

Юнипро стоил 2,9-3,1 — то есть БОЛЬШЕ, чем сейчас.

Перспективы у обеих компаний — аналогичны до-ковидным перспективам этих же компаний.

Назвать обе компании «пустышками» — язык не повернётся ни у кого.

Сбер дивы СОХРАНЯЕТ на том же уровне, с учетом роста цены его акций дивы получаются 6,5% (в прошлом году были 7%)

Юнипро УВЕЛИЧИВАЕТ дивы почти в 1,5 раза, и это от текущей цены уже 11,5 % выходит (в прошлом году были 8%)

И на этих новостях обе компании дали ОДИНАКОВЫЙ рост (2,5% в течении дня).

Почему??

MiRRoR, Согласен с Андреем. Несмотря на стабильность бизнеса, Юнипро не может стоять в одном ряду по надежности со Сбером. Это же вообще второй эшелон по сути, который еще и из индекса убрали. В то время как Сбербанк — топ 1 страны.

d_kachalov, Но если посмотреть графики поглубже, например года до 2015-2012, то там Сбер стоил в разы меньше (80-90руб), чем сейчас (250-280руб). А Юнипро — так и была всегда в районе 2,5 руб.

А уж ещё раньше — 2008-2009, когда Сбер сложился в 10 раз — я и не говорю. Юнипро тоже просела в 2008 году, но меньше чем Сбер.

Так что если говорить о стабильности в случае «сильных тревог» — то я скорее спокоен за цену акций Юнипро, чем за акции Сбера.

Финансовые результаты Сбербанка за 2020 г. по МСФО. Операционные доходы Сбера выросли 8,5% по сравнению с 2019 г. – до 2193,2 млрд руб. Чистая прибыль снизилась на 10% – до 760,3 млрд руб.

Результаты Сбербанка ожидаемо сильные, снижение связано с созданием резервов под обесценение в размере 412 млрд руб. Сбер заложил кредитные риски под невыплаты по кредитам со стороны клиентов из-за влияний вызванных пандемией COVID-19.

Дивиденды Сбербанка. А вот здесь была неожиданность, Герман Греф сообщил, что Сбербанк может направить на выплату дивидендов за 2020 г. ту же сумму, что и за 2019 г., а именно 56,2% от чистой прибыли за 2020 г. по МСФО. Таким образом, дивиденд на акцию составит 18,7 руб., текущая дивидендная доходность по привилегированным акциям составляет 7,4%. #SBER

Дивиденды М.Видео. Менеджмент компании сообщил о планах выплатить

Авто-репост. Читать в блоге >>>

Юнипро отчиталась за 2020 год по МСФО. Отчет вышел слабоватый, но на уровне ожиданий. Выручка сократилась на 6,2% до 75,3 млрд, EBITDA уменьшилась на 10,5% до 26,2 млрд рублей, а чистая прибыль упала на 27,5% до 13,7 млрд.

Снижение показателей вызвано сокращением потребления электроэнергии вследствие введенных ограничений во время пандемии, а также ограничениями со стороны ОПЕК+ по добычи нефти.

Долги у компании отсутствуют, впрочем, как и денежные средства, которые на 31 декабря составляли всего 192 млн. руб.

Самая интересная идей в этой компании – дивиденды. На презентации менеджмент подтвердил запуск третьего блока Березовской ГРЭС первого апреля, а также уведомил о продлении дивидендной политике на 23-24 года.

Дивидендная политика на 2021-22 год предусматривает выплату акционерам 20 млрд. рублей в год. При текущей цене акций дивидендная доходность составляет 11% годовых, или 0,32 на акцию!

Для компании подобного уровня и текущих процентных ставках такая дивидендная доходность является не совсем нормальной и, предположительно, будет стремиться к среднерыночной доходности в район 6-8%, что создает высокий потенциал роста котировок.

Основной негатив по компании сейчас больше похож на натянутый за уши – третий блок не запустят и дивиденды не заплатят. Либо придет новый крупный акционер в лице Fortum и отменит дивиденды. На мой взгляд, более существенными рисками является повышение процентных ставок ввиду инфляции, но даже для сценария с поднятием ключевой ставки до 7%, текущие дивиденды создают дополнительную поддержку котировкам акций.

Более того, если смотреть по технике, то в Юнипро сформировалась многолетняя зона накопления, за которой может последовать сильное распределение вверх, а высокие дивиденды будут для этого поводом.

По мне причина малого роста, сам немного разочарован(( тупо в ожидаемости события, ну вообщем все было достаточно предсказуемо. По факту сам понимаю что правильнее было даже скидывать заранее и набирать чуть дороже по факту, если бы не срослось был бы большой лось. Сам ожидал большего роста. Ну просто даже глупо в январе на ожиданиях было дороже чем сейчас. Да понятно рынок был раздут но все равно как-то глупо. Остается просто надеяться на фонды, которые покупают по факту.

Выручка за отчетный период составила 75,3 млрд руб. (-6,2% г/г), EBITDA — 26,4 млрд руб. (-10,8% г/г), чистая прибыль — 13,7 млрд руб. (-27,1%).

Снижение выручки обусловлено сокращением выработки и падением цен реализации электроэнергии на фоне теплой погоды в начале 2020 года, пандемии коронавируса, усиления со стороны гидрогенерации из-за высокого притока воды в водохранилища.

Снижение EBITDA и чистой прибыли обусловлено в основном сокращением выработки электроэнергии, а также уменьшением платежей по ДПМ, что связано со снижением доходности облигаций и корректировкой коэффициента РСВ, используемого при расчете цены ДПМ.

Компания рассчитывает получить в этом году EBITDA на уровне 25-30 млрд руб. против 26,2 млрд руб. по итогам 2020 года, при этом в 2022 году возможно увеличение показателя до 33-37 млрд руб. Рост финансовых показателей ожидается благодаря запуску третьего энергоблока Березовской ГРЭС после восстановления, что компенсирует снижение прибыли, вызванное окончанием ДПМ для всех блоков ПГУ.

В 2021 году Юнипро планирует выплатить дивиденды в размере 20 млрд руб., или 0,317 руб. на одну акцию (дивидендная доходность около 11,2%), при условии пуска и стабильной работы третьего энергоблока Березовской ГРЭС. Выплаты в течение 2022 года также составят 20 млрд руб.

Представленные финансовые результаты в целом ожидаемы и, по нашему мнению, окажут умеренное влияние на котировки. На наш взгляд, акции компании интересны как дивидендная история. Наша целевая цена для акций Юнипро составляет 3,14 руб./акция. Мы рекомендуем держать акции Юнипро.

Лящук Владимир

«Промсвязьбанк»

Авто-репост. Читать в блоге >>>

Смотрю я на ленту новостей и недопонимаю.

Юнипро сегодня выдало годовой отчёт и провело пресс-конференцию. Дают дивиденды не 22 коп, а 32 коп, что при текущей цене за акцию составляет 11,5 процентов. Причём дало техническое обоснование роста дивидендов, и в добавок обещают продолжать платить столько в 2022 году тоже (дивидендная политика принимается на 2 года). И хотя эту информацию кто-то ожидал, но уверенности в росте дивидендов не было.

Это дало рост на 2,5% за день.

Сегодня же Греф сказал на конференции, что он планирует (!) предложить (!) набсовету выплатить 19 рублей, как и в прошлом году.

На этой новости Сбер-обычка и Сбер-преф тоже стрельнули сегодня на 2,5% в течении дня.

А теперь обращаем внимание, что акции Юнипро и Сбер-обычка стоят 2,900 и 280, то есть примерно ровно в 100 раз — очень удобно сравнивать.

В прошлом году (до начала COVID-истерики):

Сбер стоил 250-270 то есть МЕНЬШЕ чем сейчас.

Юнипро стоил 2,9-3,1 — то есть БОЛЬШЕ, чем сейчас.

Перспективы у обеих компаний — аналогичны до-ковидным перспективам этих же компаний.

Назвать обе компании «пустышками» — язык не повернётся ни у кого.

Сбер дивы СОХРАНЯЕТ на том же уровне, с учетом роста цены его акций дивы получаются 6,5% (в прошлом году были 7%)

Юнипро УВЕЛИЧИВАЕТ дивы почти в 1,5 раза, и это от текущей цены уже 11,5 % выходит (в прошлом году были 8%)

И на этих новостях обе компании дали ОДИНАКОВЫЙ рост (2,5% в течении дня).

Почему??

MiRRoR, Согласен с Андреем. Несмотря на стабильность бизнеса, Юнипро не может стоять в одном ряду по надежности со Сбером. Это же вообще второй эшелон по сути, который еще и из индекса убрали. В то время как Сбербанк — топ 1 страны.

Смотрю я на ленту новостей и недопонимаю.

Юнипро сегодня выдало годовой отчёт и провело пресс-конференцию. Дают дивиденды не 22 коп, а 32 коп, что при текущей цене за акцию составляет 11,5 процентов. Причём дало техническое обоснование роста дивидендов, и в добавок обещают продолжать платить столько в 2022 году тоже (дивидендная политика принимается на 2 года). И хотя эту информацию кто-то ожидал, но уверенности в росте дивидендов не было.

Это дало рост на 2,5% за день.

Сегодня же Греф сказал на конференции, что он планирует (!) предложить (!) набсовету выплатить 19 рублей, как и в прошлом году.

На этой новости Сбер-обычка и Сбер-преф тоже стрельнули сегодня на 2,5% в течении дня.

А теперь обращаем внимание, что акции Юнипро и Сбер-обычка стоят 2,900 и 280, то есть примерно ровно в 100 раз — очень удобно сравнивать.

В прошлом году (до начала COVID-истерики):

Сбер стоил 250-270 то есть МЕНЬШЕ чем сейчас.

Юнипро стоил 2,9-3,1 — то есть БОЛЬШЕ, чем сейчас.

Перспективы у обеих компаний — аналогичны до-ковидным перспективам этих же компаний.

Назвать обе компании «пустышками» — язык не повернётся ни у кого.

Сбер дивы СОХРАНЯЕТ на том же уровне, с учетом роста цены его акций дивы получаются 6,5% (в прошлом году были 7%)

Юнипро УВЕЛИЧИВАЕТ дивы почти в 1,5 раза, и это от текущей цены уже 11,5 % выходит (в прошлом году были 8%)

И на этих новостях обе компании дали ОДИНАКОВЫЙ рост (2,5% в течении дня).

Почему??

Смотрю я на ленту новостей и недопонимаю.

Юнипро сегодня выдало годовой отчёт и провело пресс-конференцию. Дают дивиденды не 22 коп, а 32 коп, что при текущей цене за акцию составляет 11,5 процентов. Причём дало техническое обоснование роста дивидендов, и в добавок обещают продолжать платить столько в 2022 году тоже (дивидендная политика принимается на 2 года). И хотя эту информацию кто-то ожидал, но уверенности в росте дивидендов не было.

Это дало рост на 2,5% за день.

Сегодня же Греф сказал на конференции, что он планирует (!) предложить (!) набсовету выплатить 19 рублей, как и в прошлом году.

На этой новости Сбер-обычка и Сбер-преф тоже стрельнули сегодня на 2,5% в течении дня.

А теперь обращаем внимание, что акции Юнипро и Сбер-обычка стоят 2900 и 2,7 то есть примерно ровно в 100 раз — очень удобно сравнивать.

В прошлом году (до начала COVID-истерики):

Сбер стоил 2,5-2,7, то есть МЕНЬШЕ чем сейчас.

Юнипро стоил 2,9-3,1 — то есть БОЛЬШЕ, чем сейчас.

Перспективы у обеих компаний — аналогичны до-ковидным перспективам этих же компаний.

Назвать обе компании «пустышками» — язык не повернётся ни у кого.

Сбер дивы СОХРАНЯЕТ на том же уровне, с учетом роста цены его акций дивы получаются 6,5% (в прошлом году были 7%)

Юнипро УВЕЛИЧИВАЕТ дивы почти в 1,5 раза, и это от текущей цены уже 11,5 % выходит (в прошлом году были 8%)

И на этих новостях обе компании дали ОДИНАКОВЫЙ рост (2,5% в течении дня).

Почему??

MiRRoR,

Вы хотя бы примерно представляете себе ликвидность акций Сбера и Юнипро? Что покупают большие деньги, когда заходят на русский рынок? Правильно — Сбер. Это бумага номер 1 на нашем рынке. У неё не может быть такая же (даже сопоставимая) доходность с Юнипро. Хотя ничего против нашей Юнипро не имею. Хорошая компания. И к минорам относится хорошо. Увеличил позицию сегодня в 1,5 раза. Надолго.

Смотрю я на ленту новостей и недопонимаю.

Юнипро сегодня выдало годовой отчёт и провело пресс-конференцию. Дают дивиденды не 22 коп, а 32 коп, что при текущей цене за акцию составляет 11,5 процентов. Причём дало техническое обоснование роста дивидендов, и в добавок обещают продолжать платить столько в 2022 году тоже (дивидендная политика принимается на 2 года). И хотя эту информацию кто-то ожидал, но уверенности в росте дивидендов не было.

Это дало рост на 2,5% за день.

Сегодня же Греф сказал на конференции, что он планирует (!) предложить (!) набсовету выплатить 19 рублей, как и в прошлом году.

На этой новости Сбер-обычка и Сбер-преф тоже стрельнули сегодня на 2,5% в течении дня.

А теперь обращаем внимание, что акции Юнипро и Сбер-обычка стоят 2900 и 2,7 то есть примерно ровно в 100 раз — очень удобно сравнивать.

В прошлом году (до начала COVID-истерики):

Сбер стоил 2,5-2,7, то есть МЕНЬШЕ чем сейчас.

Юнипро стоил 2,9-3,1 — то есть БОЛЬШЕ, чем сейчас.

Перспективы у обеих компаний — аналогичны до-ковидным перспективам этих же компаний.

Назвать обе компании «пустышками» — язык не повернётся ни у кого.

Сбер дивы СОХРАНЯЕТ на том же уровне, с учетом роста цены его акций дивы получаются 6,5% (в прошлом году были 7%)

Юнипро УВЕЛИЧИВАЕТ дивы почти в 1,5 раза, и это от текущей цены уже 11,5 % выходит (в прошлом году были 8%)

И на этих новостях обе компании дали ОДИНАКОВЫЙ рост (2,5% в течении дня).

Почему??

Авто-репост. Читать в блоге >>>

Сегодня вышел отчет Юнипро за 2020 год по МСФО.

1. Выручка упала на 6.2%.

2. EBITDA упала на 10.5%.

3. Чистая прибыль упала на 27.5%.

Отчет вышел откровенно слабым. Все упало у Юнипро. Тем не менее акции компании сегодня растут

и являются лидерами роста на нашем падающем сегодня рынке. Объяснение этому росту у меня одно:

компания обещает выплатить по итогам года дивиденды в размере 0.317 рублей на одну акцию,

что составляет годовую дивидендную доходность в районе 10.8%!

Что касается текущих капитальных затрат, ничего не изменилось — это примерно 5 миллиардов в год… К этому нужно добавить в 2021 году по сути два показателя. Один — это капзатраты на «Березу» (Березовскую ГРЭС — ред.),… 4 миллиарда на этот год. И часть капзатрат должны быть потрачены на… модернизацию, это составляет аналогичный объем

Авто-репост. Читать в блоге >>>

Я не могу подтвердить вышеупомянутый объем инвестирования по проекту, мы его и в прошлом не комментировали… В будущем выплат не будет

Uniper стала четвертым из пяти европейских партнеров «Газпрома» по проекту «Северный поток 2», объявившим о завершении финансирования.

На данный момент такого объявления не сделала только французская Engie.

Авто-репост. Читать в блоге >>>

Друзья, и какой у нас новый целевой уровень; 3,5?

А у меня ещё и днюха сегодня. Молодцы, прям порадовали. Ещё-бы и коррекцию процентов на 30% забубенили, а то терпежу уже не хватает 40% кэша держать. Уже все кому не лень весь Смарт-лаб завалили постами про коррекцию, а её всё нет и нет.

Согласно схеме ввода в эксплуатацию, представленной компанией, остался всего один этап — пуск агрегата. Как мы понимаем, это означает, что перезапуск, скорее всего, уже скоро состоится и вероятность дальнейших задержек невелика. Возможно, компания прояснит этот вопрос в ходе телефонной конференции, которая состоится сегодня в 14:00 мск.

Корначев Фелор

Ержанов Ильяс

Sberbank CIB