Сервис для мониторинга акций

Список лучших сайтов для инвестиционного анализа акций

Для удобства собрал каталог лучших сайтов помогающий анализировать компании для принятия решения о покупке или продаже акций на фондовых биржах. Вся это информация в том или ином виде предоставляется бесплатно, но действительно качественных, удобных и достоверных ресурсов не много.

На практике инвестору для принятия решения о совершении сделки по покупке или продаже акций нужно проанализировать данные по следующим направлениям:

1. Котировки бирж

Информация о текущей стоимости акций на биржах, т.е. по какой цене сейчас можно купить или продать акции.

Главный критерий – частота обновления биржевых данных и скорость доступа. Здесь тройка лучших выглядит так:

Котировки Московской биржи:

БКС — быстрый доступ к котировкам Московской биржи

РБК — быстрый анализ по объёмам торгов Московской биржи

Investing — быстрый анализ по основным показателям

Котировки иностранных бирж:

Investing — котировки американских биржи

Investfunds — котировки бирж New-York, London, Honk kong

Trading view — котировки рынка США с глубокими фильтрами

2. Новости и события компаний

Какие новости и события произошли с компаниями за последнее время, чем сильнее новость тем более существенное влияние она оказывает на стоимость акций

Главный критерий – достоверность, легитимность, оперативность

Finam — новости компаний от крупнейшего брокра России

Interfax — центр раскрытия корпоративной информации от крупнейшего частного информационного агентства России

НРД — лента событий Центрального депозитария России

3. Собрания акционеров

На собраниях акционеров принимаются существенные решения которые могут существенно повлиять на деятельность компании и стоимость её акций

Smart-lab — календарь собраний акционеров

Finam — предстоящие события по компаниям

Interfax — поиск по решениям органов управления компанией

4. Отчётность компаний

Компании обязаны раскрывать отчёты о своей деятельности, в них публикуются основные цифры по итогам работы за период

Smart-lab — календарь отчётов компаний

Investfunds — поиск отчётов по компаниям

MFD — поиск по отчётам корпораций

5. Дивиденды и даты

Даты дивидендов нужны для определения отсечки на момент которой инвесторы владеющие акциями компании получат дивиденды за объявленный период

БКС — дивидендный календарь компаний торгующихся на бирже

Smart-lab — ближайшие даты отсечек (закрытия реестров акционеров)

Доходъ — фильтр по дивидендам компаний

6. Прогнозы и мнения аналитиков

Нужны как некий метод экспертных оценок, т.е. чем больше разных мнений экспертов вы прочитаете тем с больших сторон вы посмотрите на ситуацию в компанию

Smart-lab — форум акций сообщества трейдеров

Investing — аналитика рынка акций крупнейшего портала

Finam — обзоры и прогнозы ведущего брокера РФ

7. Фундаментальный анализ акций

Это анализ компании с точки зрения мультипликаторов, т.е. единых метрик по которым можно сравнитвать между собой разные по размеру и отраслям компании для прогноза будущей стоимости компании или её акций

Smart-lab — анализ по секторам и отраслям экономики

Investing — фильтр акций по показателям и мультипликаторам

Investfunds — графическое сравнение компаний их результатов деятельности

8. Технический анализ

Это анализ по графикам, т.е. прогнозирование вероятного изменения цен на основе исторических закономерностей с помощью графиков. По графикам определяются тренды и тенденции будущего изменения цен

Investing — сводный теханализ компаний

Trading view — графический теханализ компаний

9. Календари событий

Это календари где отображаются даты выжных событий для компаний или для рынка в целом

Investing — календарь макроэкономических событий

Finam — статистика по компаниям и странам

Smart-lab — календарь отчётов компаний

В целом вопрос анализа акций требует комплексного подхода и перед тем как совершить сделку купли/продажи акции необходимо проанализировать компанию с разных сторон и использовать максимальное количество инструментов. Вы ведь рискуете своими деньгами.

Чтобы Вам было удобнее все ссылки для анализа акций собраны в нашем каталоге:

6 лучших бесплатных скринеров для акций

Мы отобрали самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках эти ресурсы помогут вам отобрать лучшие акции для торговли.

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

3. Yahoo Finance

Недавно измененный вид Яху Финанс ухудшил структуру информации на сайте, но все также данный ресурс считается одним из лучших по обору акций.

4. OTC Markets

Является незаменимым ресурсом для отбора акций с внебиржевых рынков ОТС.

Ресурс предоставляет множество параметров для отбора. Подойдет для инвесторов отслеживающих фундаментальные составляющие.

Очень легкий сайт в использовании с хорошим функционалом.

Что такое скринер ценных бумаг

И как им пользоваться

Скринер позволяет быстро выбирать ценные бумаги по заданным критериям.

На ноябрь 2020 года на американских биржах NYSE и Nasdaq торговались акции 5153 компаний. Выбирать из такого количества сложно, но скринеры упрощают эту задачу.

Что такое скринер ценных бумаг

Как работает скринер

У каждого скринера есть фильтры, которые можно заполнить вручную или выбрать из готовых значений.

Фильтры позволяют делать выборку по критериям, которые относятся к данным о компании. Это могут быть фундаментальные характеристики, количество акций в обращении, прогнозы аналитиков, бухгалтерская и финансовая отчетность. Чем больше фильтров заполните, тем меньше и точнее выборка.

Скринеры бывают платными и бесплатными. Многие платные сервисы позволяют сначала попробовать их в работе, а только потом принимать решение о покупке. Обычно такой бесплатный тестовый период длится от 14 до 30 дней.

Преимущества и недостатки скринеров

Основное преимущество: скринеры ускоряют поиск ценных бумаг. Инвестору не нужно изучать информацию по тысячам компаний — он просто указывает, что ему нужно, а сервис предлагает варианты.

Ну и главное: скринер не избавляет от необходимости разбираться в бизнесе компании. Сервис не гарантирует, что вы выберете лучшие акции, которые наверняка принесут прибыль. Он фильтрует по заданным показателям, а как эти показатели соотносятся с реальным положением дел компании — уже забота инвестора.

Риски использования

В скринерах бывают ошибки: информация о компаниях и их сфере деятельности может быть заполнена неправильно. Иногда ошибки встречаются в финансовой отчетности и датах выхода отчетов. Если информация в скринере отличается от реальных значений, инвестор рискует принять неверное решение.

Кроме того, у каждого сервиса своя база для поиска, куда входят далеко не все компании на всех биржах мира, это искусственно сужает выбор. Если разным скринерам задать одинаковые параметры для поиска, выборки могут отличаться — и по объему, и по названиям эмитентов.

Как настроить скринер

В большинстве скринеров есть крупные разделы: например, «Описание компании», «Дивиденды», «Бухгалтерская отчетность», «Финансовые коэффициенты», «Ликвидность».

Каждый раздел состоит из подразделов. Допустим, раздел «Описание компании» включает биржу, где торгуются акции, отрасль и информацию о том, входит ли ценная бумага в индексы.

Фильтры в разделах и подразделах используются выборочно: если заполнить вообще все поля, то подходящих компаний может не оказаться.

Вручную. Существует два варианта ручной настройки: прописать конкретные значения фильтра или выбрать из предложенных вариантов.

Допустим, вы хотите найти компании с капитализацией в 100 миллионов долларов. Практически в любом скринере есть графа Market Cap — рыночная капитализация компании. Чтобы задать это значение вручную, надо указать конкретное число или диапазон значений. Другой способ — выбрать подходящее значение фильтра из предложенных вариантов.

Выбрать готовый. Некоторые инвестиционные приложения и сайты предлагают скринеры с уже готовыми популярными выборками. При необходимости параметры можно изменить или дополнить своими критериями.

Как работать со скринером

Что значат параметры скринера

Параметры скринера делятся на несколько групп: описание и рейтинги компании, фундаментальные показатели, бухгалтерская отчетность и фильтры технического анализа.

Это распределение очень условное — в разных сервисах встречаются и другие разделы. Поэтому до начала поиска пройдитесь по всем вкладкам и разберитесь в структуре скринера, ведь необходимый вам фильтр может находиться где угодно.

Описание компании. В этом разделе можно выбрать организации:

Например, в индекс S&P 500 включают только компании, торгующиеся на американских биржах и соответствующие критериям:

Такие критерии отсеивают мелкие и ненадежные компании, которые способны внезапно обанкротиться.

Рейтинг компании можно сравнить с рекомендациями аналитиков «покупать», «продавать» или «держать». Некоторые сервисы считают рейтинг настолько ценной информацией, что показывают его только в платных подписках. В разных скринерах оценка одной и той же компании может отличаться — в каждом сервисе свои критерии и подходы.

Фундаментальные показатели. В этом разделе находятся фильтры по мультипликаторам и финансовым показателям, таким как P/E, P/B, P/S, ROE, Debt/Equity, PEG, EPS, по размеру дивидендов и другим.

Мультипликаторы, в числителе которых находится P, сравнивают рыночную стоимость компании с различными показателями деятельности, например с чистой прибылью или продажами. По этим мультипликаторам инвесторы пытаются понять, переоценены или недооценены ли акции, и сравнивают их стоимость с ценами внутри отрасли.

Мультипликаторы ROE, ROA, ROI демонстрируют эффективность управления и инвестиций. Например, ROE показывает, какую прибыль компания получает на акционерный капитал, — с его помощью инвесторы ищут компании, которые генерируют активы, а не сжигают их. Хорошо, когда мультипликатор чуть выше, чем в среднем по отрасли и близок к ROE индекса S&P 500.

Мультипликаторы Debt/Equity, Current ratio, Quick ratio оценивают, сколько долгов у компании и способна ли она справляться с долговой нагрузкой.

Как правило, для каждого фундаментального показателя есть диапазон средних значений. Но ориентироваться только на обобщенные средние значения будет неправильно: в разных отраслях, странах и даже источниках информации эти числа отличаются. Например, аналитики «Закса» считают допустимым, когда коэффициент Debt/Equity — соотношение собственного капитала и заемного — находится в диапазоне от 0 до 10. А вот «Инвестопедия» придерживается менее рискованного подхода и пишет, что этот показатель должен быть меньше 2.

Инвесторы сравнивают мультипликаторы разных компаний и отраслей друг с другом или с индексом, чтобы оценить перспективы роста. Но нельзя зацикливаться на одних мультипликаторах.

Гари Блэк, директор по информационным технологиям подразделения акций Goldman Sachs, объясняет в своем твиттере, что для компаний роста следует использовать мультипликатор PEG, а не P/E. На 11.11.2020 этот показатель у Tesla был ниже, чем у других растущих компаний Пока я писала эту статью, индексный комитет решил включить Tesla в состав S&P 500 и цены на акции резко выросли. Гари Блэк обновил данные: теперь Tesla не самая дешевая растущая компания в его списке

Бухгалтерская отчетность. Это данные из бухгалтерского отчета и отчета о прибылях и убытках: например, Ebitda, Cash Flow, Net Income. С помощью этих показателей инвесторы оценивают финансовое здоровье компании и сравнивают организации с разными налоговыми режимами из различных отраслей и даже стран.

Фильтры по бухгалтерской отчетности встречаются не во всех скринерах.

Показатели технического анализа. А вот фильтры теханализа есть практически у всех сервисов. Эти фильтры полезны для позиционных инвесторов и трейдеров, потому что позволяют выбрать лучшее время для покупки.

К показателям теханализа относятся значения индикаторов, относительный объем торгов в разные периоды, текущий уровень цены относительно среднего значения. Долгосрочные инвесторы могут смело пропускать такие поля.

Список популярных скринеров акций

Скринеров много, но я расскажу о тех, которыми пользуюсь сама. Буду рада, если вы поделитесь любимыми сервисами в комментариях.

Обычно у скринеров есть платная и бесплатная версии — они отличаются функциями и удобством. Например, в бесплатных версиях нельзя сохранять результаты поиска, а часть полей может быть недоступна. Цены на платные версии, которые я буду указывать дальше, действовали в декабре 2020 года. К моменту, когда вы будете это читать, все уже может измениться.

«Финвиз» — наиболее простой и известный сервис. Регистрация не нужна, можно сразу выбирать значения фильтров, а выборка обновляется автоматически. Скринер англоязычный, но интуитивно понятный.

Есть три большие группы фильтров:

Фильтры из разных групп можно объединить и увидеть все поля на одном экране.

В бесплатной версии доступны не все фильтры — например, нельзя отсортировать компании по рейтингу или потенциалу роста. Но можно схитрить: рейтинг указан в карточке компании, просто придется проверять его вручную. А еще в бесплатной версии не получится сохранить выборку.

Скринер от «Маркетхамелеона». Пользоваться сервисом удобно: по мере заполнения полей в нижней части экрана сразу обновляется список подходящих компаний. Разобраться с ним несложно: доступна инструкция и обучающие видео на английском языке.

Скринер от Yahoo. На сайте есть уже готовые скринеры, но можно создать свой с нужными критериями. Часть полей придется заполнять руками — это может быть сложно для начинающих инвесторов.

10%, Altman Z Score greater than 6, Region is United States. В результате получаю список из 28 эмитентов. Altman Z Score — это оценка по модели Альтмана, с помощью которой аналитики оценивают вероятность банкротства. Чем выше этот показатель, тем надежнее компания» loading=»lazy» data-bordered=»true»>

Financial Times Equity Screener — это сервис от международной деловой газеты. В нем тоже есть готовые скринеры, но все настройки скрыты, в отличие от Yahoo. Видна только выборка, и непонятно, какие фильтры позволили ее получить.

Но у скринера от Financial Times есть преимущество: даже в бесплатной версии можно выбирать ценные бумаги по консенсус-прогнозу аналитиков. У конкурентов такая опция чаще всего доступна только за деньги.

Скринер от TradingView доступен в русскоязычной версии: советую этот сервис тем, у кого сложности с английским.

Большинство фильтров относятся к техническому анализу, хотя фундаментальных характеристик тоже много. В главном окне отображается полная информация о выбранных компаниях: оценка стоимости, дивиденды, рентабельность.

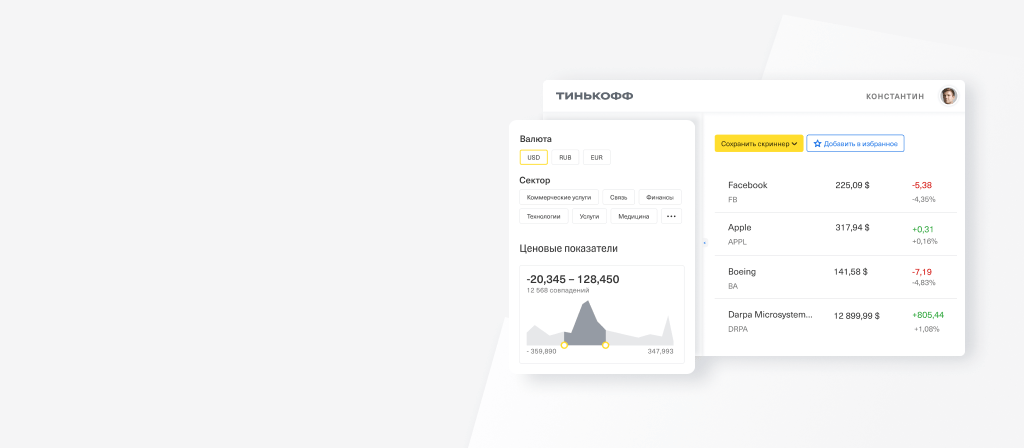

Сервис для мониторинга акций

Расширенные фильтры для быстрого и точного поиска ценных бумаг

Перейти в скринер

Открыть счет

Все, что нужно для анализа рынка акций

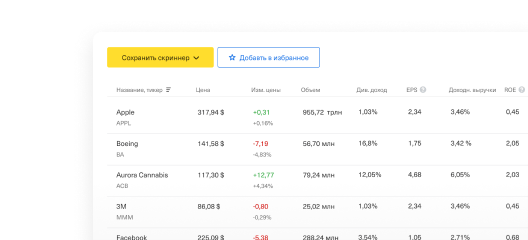

Более 30 метрик для сравнения

Мультипликаторы, фундаментальные и технические показатели, исторические данные

Готовые скринеры от аналитиков Тинькофф

Лучшие идеи для различных стратегий инвестирования

Удобный способ отслеживания рынка акций

Теперь вся информация помещается на одном экране

Инвестируйте с пользой для портфеля

Поиск недооцененных компаний и сравнения конкурентов между собой

Сравнения целых стран и секторов экономик

Большое количество фильтров и сортировок для взвешенных решений

Для инвестиций нужен брокерский счет

Заполните заявку онлайн

Откроем счет за 5 минут

Если биржа закрыта, то откроем счет на следующий торговый день

Привезем все документы

Если вы клиент Тинькофф, то подписать документы можно онлайн

9 сервисов для начинающего инвестора

1. РБК Quote

Чтобы начать инвестировать

Чтобы оценить ценные бумаги по разным критериям

Чтобы составить демопортфель

Сервис представляет из себя большую базу данных о компаниях на фондовом рынке, как и Conomy. Вся необходимая информация по каждой акции и облигации. Есть российские и иностранные бумаги. Можно создать демопортфель и следить за ним. А если перейти на платный тариф, можно отслеживать сразу несколько счетов от разных брокеров в одном месте. На странице каждой акции подтягиваются новости по компании.

Чтобы искать инвестиционные идеи от разных брокеров

В одном месте собраны идей по сделкам от разных брокеров. Это советы о том, куда вложить деньги на фондовом рынке. Каждая инвестиционная идея — это карточка, где подробно написано, что покупать, когда, за какую цену, сколько времени держать в портфеле, когда продавать, какая будет прибыль, если все пойдет по плану. Брокеры и компании, которые предоставляют свои идеи сервису, получают рейтинг за то, как часто их прогнозы сбывались. Инвестидеи можно удобно сортировать и выбрать, куда инвестировать: в акции, облигации, фонды, валюту или товары. Чтобы искать инвестидеи по более узким параметрам, нужно оплатить подписку.

Чтобы найти информацию по любым бумагам

Чтобы читать блоги частных инвесторов

Чтобы самостоятельно мониторить отчеты российских компаний

На этом сайте российские компании, которые торгуются на фондовой бирже, публикуют свои финансовые отчеты. Это официальный ресурс. Здесь отчеты появляются быстрее, чем на сайтах компаний. Можно найти квартальные и годовые финансовые отчеты по международным (МСФО) и российским (РСБУ) стандартам. Их можно скачать. Здесь также пресс-релизы о выплате дивидендов, собраниях акционеров, решения совета директоров. Язык в отчетах и релизах очень официальный. Придется разбираться в терминах.

Чтобы искать высокие дивиденды

Чтобы следить за иностранными компаниями

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее