Рынок акций сша разбивка по секторам

Фундаментальные показатели рынка США. Разбивка по секторам

Давайте кратко пробежимся по основным фундаментальным показателям секторов американского рынка акций.

В рамках индекса S&P 500 их 11. Каждый сектор, в свою очередь, подразделяется на индустрии.

• Коммуникационные услуги (Communication Services)

• Потребительские товары вторичной необходимости (Consumer Discretionary)

• Потребительские товары первой необходимости (Consumer Staples)

• Нефть и газ (Energy)

• Финансовый (Financials)

• Здравоохранение (Health Care)

• Промышленный (Industrials)

• Информационные технологии (Information Technology)

• Материалы (Materials)

• REIT (Real Estate, Недвижимость)

• Энергетика (Utilities)

Подробности вы можете узнать в специальном материале: «Рынок акций США. Разбивка по секторам»

Кто сколько занимает в S&P 500

Наибольшее число бумаг в индексе относится к секторам промышленности (72), информационных технологий (71) и финансов (66).

При этом самая высокая капитализация у секторов информационных технологий ($7,03 трлн) и финансов ($4,15 трлн). Сектор коммуникационных услуг был изменен в 2018 г. Сегмент сформирован на базе выходцев из секторов телекоммуникаций, высоких технологий и производителей товаров вторичной необходимости. В него переместились Walt Disney, Netflix, Facebook и Alphabet (GOOGL).

Технологичные бумаги стали лидерами роста рынка США последних лет. Ралли бумаг группы FAAMG (FB, AMZN, AAPL, MSFT, GOOGL) стало одним из фактором восстановления американского рынка акций после обвала, вызванного эпидемией коронавируса.

Для различных секторов оптимально использовать разный набор мультипликаторов. Об этом можно прочитать в обзоре: «Рынок акций США. Разбивка по секторам»

Для быстрой и универсальной оценки приводим данные по P/E (капитализация / прибыль). Это самый простой и распространенный мультипликатор, хотя у него есть ряд недостатков.

Самые «дорогие» сектора по P/E — REIT, зарабатывающие на недвижимости (29,6), и информационные технологии (22,7). Самые «дешевые» — финансы (11,2), нефть и газ (13,7), материалы (14), которые наиболее зависимы от экономических циклов и пострадали от рецессии и падения цен на сырье.

Обычный P/E учитывает прибыль за предыдущие 12 месяцев. Сейчас мультипликатор не охватывает ситуацию по доходам за II квартал 2020 г., когда экономика США резко провалилась. Разные оценки указывают на падение ВВП США в 20–40% во II квартале (кв/кв).

Более адекватное понимание может дать форвардный P/E, который строится с учетом прогноза по чистой прибыли на 12 месяцев (данные Refinitiv). С этой точки зрения, сектор нефти и газа уже «дорог» (32,8).

Мультипликаторы должны подтверждаться финансовыми показателями. Истинная недооценка наблюдается, когда низкие мультипликаторы идут в разрез с сильными финансовыми показателями. С «дороговизной» ситуация противоположная.

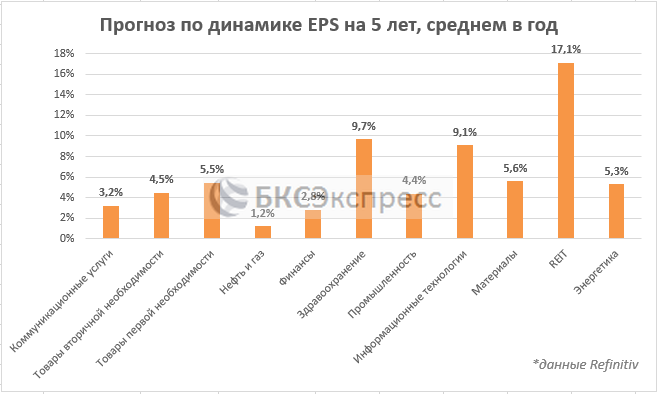

Посмотрим на прогноз по динамике прибыли на акцию (EPS) на 5 лет, среднем в год (данные Refinitiv).

Высокий форвардный P/E нефтегазового сектора сопровождается невысокими ожиданиями по доходам. Тут условная «дороговизна» очевидна. По REIT ситуация неочевидна. Для оценки таких компаний используют не EPS, а FFO (доходы от операций) и мультипликатор P/FFO. Информационные технологии и сегмент здравоохранения выглядят вполне перспективно (+9,1% и +9,7%). Стоит учитывать нынешний фактор высокой неопределенности в экономике, который может привести к корректировке прогнозов.

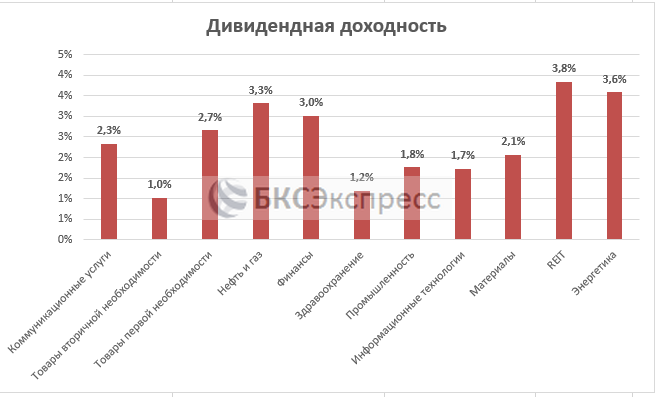

Наиболее дивидендные сектора — REIT (дивдоходность 3,8% годовых) и энергетика (3,6%). Высокая дивидендная доходность нефтегазового и финансового сектора обусловлена сильным падением и слабым восстановлением акций. Когда цена акций падает, то при неизменных выплатах дивдоходность увеличивается.

В целом все сектора достаточно близки в средним таргетам аналитиков на 12 месяцев. 12%-й дисконт сектора нефти и газа сопровождается повышенными рисками.

По совокупности приведенных факторов с фундаментальной точки зрения сейчас наиболее интересны сектора информационных технологий и здравоохранения. Это очень грубая оценка. При создании портфеля нужно оценивать каждую конкретную бумагу. Чтобы определить оптимальные зоны для покупок/ продаж полезен технический анализ.

Читайте лучшие материалы по американскому рынку на канале BCS USA в Telegram. Здесь вы найдете обзоры по рынку, идеи для инвестиций, различные исследования, познавательные диаграммы.

Рынок акций США. 11 секторов в деталях

На рынке США торгуется более 4 тыс. акций, более 2000 депозитарных расписок и 2200 бумаг ETF. В рамках S&P 500 их насчитывается 11 секторов. Каждый сектор, в свою очередь, подразделяется на индустрии.

1. Диверсификация. Чтобы сформировать портфель акций, имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Знание секторов поможет подобрать слабо коррелирующие акции, снизив риск портфеля.

Более консервативный подход: большую часть вложить в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

2. Концентрация (точечные идеи). Если вы верите в долгосрочные перспективы какой-либо индустрии или ожидаете появления катализаторов в определенном сегменте, то информация о структуре секторов позволит оптимально подобрать подходящие бумаги.

В разные периоды появляются новые драйверы, прорывные технологии и бизнес-модели, а значит и лидеры роста. В последнее десятилетие — это сектора высоких технологий и коммуникационных услуг. Современные мегатренды — электронная коммерция и платежи, стриминг, искусственный интеллект, big data.

3. Оценка сопоставимых компаний. В интересующих секторах можно провести сравнительную оценку. Речь идет о поиске недооцененных бумаг. Их можно найти при помощи сравнения акций с медианными значениями по сектору (индустрии). Сравнивать стоит мультипликаторы, показатели рентабельности, долговой нагрузки, дивидендов, ожидания по динамике доходов, волатильности, дисконта акций к средним таргетам аналитиков.

4. Зависимость от бизнес-циклов. Речь идет о разрезе в 1-10 лет. Полный цикл охватывает три периода: возрождение, экспансию и сокращение экономики. Речь также идет о четырех этапах: раннем, среднем, позднем и рецессии.

Ликбез: Понятие секторов на фондовом рынке США

Cектор — это группа компаний, занимающихся одинаковыми или схожими видами деятельности. Необходимость разделения акций по группам и секторам обусловлена следующим.

— Торговыми стратегиями, основанными на схожем поведении акций одного сектора. Акции одного сектора движутся в едином потоке вслед за индексом и акциями наиболее крупного по капитализации и объему торгов представителя данного сектора (EXXON MOBILE, WALL-MART). Задача трейдера в данном случае найти акцию компании из этого сектора, которая еще не успела сделать движение вслед за индексом и другими акциями из этого сектора.

— Многие новости выходят не на отдельные компании, а на целые сектора и индустрии. Чтобы получить выгоду от таких новостей, необходимо знать, какие компании входят в данный сектор, а также их особенности.

— В случае выхода сильной новости фундаментального характера на компанию, торговля ее акциями может быть очень опасной и сложной в силу очень высокой волатильности и объемов, значительно превышающих средний. Поскольку другие акции данного сектора, скорее всего, будут повторять движение данной акции, то может быть целесообразным торговать именно их, вместо акций, по которым вышли новости.

Сектора фондового рынка

9) Aerospace and Defense. Сюда входят предприятия ВПК, авиастроения, космической техники. Предприятия получают гигантские контракты от государства, иностранных государств, агентств. Реагируют на известия о государственном бюджете (оборонной статье), войнах, конфликтах и т.д.

Основные компании GD, ВА, LMT, NOC, РН, АН, COL.

Лидеры — General dynamics (GD), Boeing (ВА).

10) Technology/Telecommunications. Предприятия высоких технологий (полупроводники, сети, электроника и т.д.) и связи.

Основные компании — технологии: INTC, MOT, TXN, NVDA, NOK, AMD, IBM, HPQ, ALA, WHR, LXK, DELL, SNE, WDC

связь: VZ, GSL, VOD, T, SIRI.

Лидеры — Intel (INTC), Motorola (MOT), Verizone (VZ) AT&T (T), Sirius (SIRI).

11) Software/Internet. Компании, специализирующиеся на разработке программного обеспечения и Интернете.

Основные компании — MSFT, CSCO, GOOG, YHOO, MWY, MFE, ORCL.

Лидеры — Microsoft (MSFT), Cisco systems (CSCO), Google (GOOG).

12) Textile/Apparel. Сюда входят предприятия легкой промышленности (ткани, одежда, обувь).

Основные компании — NKE, RBK, JNY, ТОМ, VFC. Лидер — Nike (NKE).

13) Leisure / Restaurants. Сюда относятся предприятия, занимающиеся организацией отдыха и развлечения — казино, рестораны и т. д.

Основные представители — LVS, RCL, CCL, НЕТ, PNK, WEN, MCD, LNY, JBX, AZR.

Лидеры — MacDonald’s (MCD).

14) Media. Сюда относится телевидение и печатные издания.

Основные представители — DIS, CVC, CCU, CTV, DTV, VIA, VIA.B, NYT, TRB, TWX, DWA, KRI, GCI, МНР, MNI.

Лидеры — Disney (DIS), New-York times (NYT), Cable vision (CVC).

15) Automotive. Автомобильная промышленность. Сюда можно отнести производителей легковых автомобилей, грузовых автомобилей, мотоциклов, а также производителей автозапчастей.

Легковые автомобили — F, DCX, ТМ.

Грузовики — CNF, WGO, NAV, OSK.

Автозапчасти — AXL, ARM, JCI, LEA, SUP, BWA, VC. Мото — HDL.

Сектор реагирует на индикатор Auto-sales.

16) Transportation. Сюда входят железные дороги — BNI, CNI, CP, UNP, NCS, CSX (лидер BNI), авиалинии (GOL, DAL, CAL, LCC, LUV) и автомобильные перевозчики (FDX).

Источник: А. Герчик «Курс активного трейдера»

Разбивка по секторам на рынке акций США

Рынок США отличается от всех прочих широким разнообразием инструментов — одних только акций на нем более 5 тыс., не говоря уж о примерно 1000 депозитарных расписок и 1800 бумаг ETF. Здесь сбываются мечты.

Данный обзор посвящен секторам американского рынка акций. Это основная единица классификации компаний. В рамках S&P 500 их насчитывается 11. Каждый сектор, в свою очередь, подразделяется на индустрии.

Чем полезно знание секторов

1. Диверсификация. Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Знание секторов поможет подобрать слабо коррелирующие акции, снизив тем самым риск портфеля.

Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

2. Концентрация. Возможны и, напротив, точечные идеи. Если вы верите в долгосрочные перспективы какой-либо индустрии или ожидаете появления катализаторов в определенном сегменте, то информация о структуре секторов позволит оптимально подобрать подходящие бумаги.

В разные периоды появляются новые драйверы, прорывные технологии и бизнес-модели, а значит и лидеры роста. В последнее десятилетие – это сектор высоких технологий. Современные мегатренды – искусственный интеллект, big data, 3D печать, биотехнологии.

3. Зависимость от бизнес-циклов. Тут речь идет о разрезе в 1-10 лет. Полный цикл охватывает три периода: возрождение, экспансию и сокращение экономики. Речь также идет о четырех этапах: раннем, среднем, позднем и рецессии. Каждый этап может охватывает по нескольку лет, в разных стадиях наиболее актуальны те или иные сектора, циклические или защитные бумаги.

Согласно оценкам Fidelity, сейчас США находятся ближе к поздней стадии экономического цикла, хотя еще туда не вошли. Если говорить об отдаленном будущем, в преддверии рецессии актуальными станут инвестиции в «защитные» сектора. В любом случае, подобные бумаги способны диверсифицировать инвестиционный портфель, обеспечить поток дивидендов.

Communication Services

(Коммуникационные услуги)

В сентябре 2018 г. была запущена новая версия телекоммуникационного сектора. Сегмент сформирован на базе выходцев из секторов телекоммуникаций, высоких технологий и производителей товаров вторичной необходимости. Традиционно телекомы – это дивидендный сектор. Преимущественно ориентирован на внутренний спрос. Предприятия работают по подписке, поэтому бумаги принято считать «защитными», хотя некоторым его представителям не чужды технологические изменения. В обновленный сектор переместились такие известные имена, как Walt Disney, Netflix, Facebook и Alphabet (GOOGL).

— Communication Services Select Sector SPDR (XLC)

— Vanguard Telecom ETF (VOX)

— iShares US Telecommunications ETF (IYZ)

Consumer Discretionary

(Потребительские товары вторичной необходимости)

Самый «брендовый» сектор, компании которого частенько на слуху. Характеризуется зависимостью от колебаний экономического цикла. От продукции этих предприятий можно временно отказаться при экономическом спаде.

— Автокомпоненты

— Автомобили

— Дистрибьютеры

— Диверсифицированные потребительские услуги

— Отели и рестораны

— Товары длительного пользования для дома

— Интернет ритейл

— Продукция для развлечений

— Диверсифицированный ритейл

— Специализированный ритейл

— Текстиль, одежда и товары класса люкс

Наиболее популярные ETF сектора:

— Consumer Discretionary Select Sector SPDR (XLY)

— Consumer Discretionary AlphaDEX Fund (FDX)

— Vanguard Consumer Discretion ETF (VCR)

Consumer Staples

(Потребительские товары первой необходимости)

Отличается стабильностью, ведь товары первой необходимости нужны всегда. Бумаги представителей сектора сравнительно устойчивы при падении рынка, их принято считать защитными, но и растут они зачастую не так активно.

— Напитки

— Продуктовый ритейл

— Продукты питания

— Продукты для дома

— Продукты личной гигиены

— Табачные изделия

Наиболее популярные ETF сектора:

— Consumer Staples Select Sector SPDR (XLP)

— Consumer Staples AlphaDEX Fund (FXG)

— Vanguard Consumer Staples ETF (VDC)

Energy

(Нефть и газ)

Крайне зависим от котировок сырья, а значит в теории отрицательно коррелирует с курсом доллара. Бумаги могут быть альтернативой инвестициям в товарные рынки, впрочем, тут могут присутствовать специфические риски эмитента.

— Оборудование и услуги для нефтегаза

— Нефть, газ и потребляемое топливо

Наиболее популярные ETF сектора:

— Energy Select Sector SPDR (XLE)

— Alerian MLP ETF (AMLP)

— Vanguard Energy ETF (VDE)

Financials

(Финансовый)

Финансовые корпорации процветает в условиях экономического роста: повышения спроса на кредиты и торговой активности на рынке ценных бумаг. Подъем ставок ФРС благоприятен для многих американских банков, ибо улучшает их процентную маржу, что делает банковские акции привлекательным вложением в этот период. Бумаги финансового сектора позитивно коррелируют с доходностью Treasuries.

— Банки

— Рынки капитала

— Потребительские финансы

— Диверсифицированные финансовые услуги

— Страхование

— Ипотечные REITs

— Ипотечные финансы

Наиболее популярные ETF сектора:

— Financial Select Sector SPDR Fund (XLF)

— Vanguard Financials ETF (VFH)

— SPDR S&P Bank ETF (KBE)

Health Care

(Здравоохранение)

Менее зависим от экономических циклов, ведь люди не выбирают, болеть ли им или нет. В пользу сферы здравоохранения в долгосрочной перспективе может играть тренд на постарение населения в развитых странах. В сегменте есть специфические риски, связанные с испытаниями новых препаратов, конкуренцией, истечением патентов, действиями регуляторов. Особенно волатильны биотехи, хотя и являются наиболее прорывной индустрией.

— Биотехнологии

— Оборудование для здравоохранения

— Услуги для здравоохранения

— Технологии для здравоохранения

— Инструменты и услуги для исследований

— Фармацевтика

Наиболее популярные ETF сектора:

— Health Care Select Sector SPDR (XLV)

— Nasdaq Biotechnology ETF (IBB)

— Vanguard Health Care ETF (VHT)

Industrials

(Промышленный)

Положительно коррелирует с экономическими циклами. Когда экономика процветает, бумаги «на коне». Только при наличии благоприятных тенденции в экономике компании будут строить, производить и перевозить товары и т.д. Тут то и понадобятся станки, машины и оборудование.

— Авиакосмическая и оборонная

— Авиадоставка грузов и логистика

— Авиалинии

— Продукты для строительства

— Коммерческие услуги

— Строительство и инженерия

— Электрическое оборудование

— Промышленные конгломераты

— Тяжелая техника

— Морские грузоперевозки

— Профессиональные услуги

— Железные дороги

— Торговые компании и дистрибьютеры

— Транспортная инфраструктура

Наиболее популярные ETF сектора:

— Industrial Select Sector SPDR (XLI)

— Vanguard Industrials ETF (VIS)

— iShares Transportation Average ETF (IYT)

Information Technology

(Информационные технологии)

Драйвер роста всего американского рынка на протяжении нынешнего бычьего тренда. Именно здесь сконцентрировано большое количество «акций роста», хотя есть и перспективные дивидендные истории в рамках зрелых компаний. Многие ставки на прорывные идеи относятся как раз к сектору высоких технологий.

— Коммуникационное оборудование

— Электронное оборудование и компоненты

— IT-услуги

— Полупроводники

— Программное обеспечение

— Технологическое «железо»

Наиболее популярные ETF сектора:

— Technology Select Sector SPDR (XLK)

— Vanguard Information Tech ETF (VGT)

— DJ Internet Index Fund (FDN)

Materials

(Материалы)

Как и нефтегаз, зависят от движений товарных рынков, включая металлы.

— Химия

— Материалы для строительства

— Контейнеры и упаковка

— Металлургия

— Бумага и продукты из дерева

Наиболее популярные ETF сектора:

— Market Vectors TR Gold Miners (GDX)

— Materials Select Sector SPDR (XLB)

— iShares U.S. Home Construction ETF (ITB)

Real Estate

(Недвижимость)

— Equity REITs (покупает и сдает недвижимость различного плана)

— Девелопмент в сфере недвижимости

Real Exchange Investment Trusts — это биржевые фонды, объектом инвестиций которых является недвижимость. Обладают высокой дивидендной доходностью. Инвестиции REIT позволяют зарабатывать на росте рынка недвижимости, диверсифицировать вложения, защищаться от потенциальной инфляции в США. При этом инструмент, в отличие от объектов недвижимости, обладает высокой ликвидностью и имеет низкий порог входа.

Наиболее популярные ETF сектора:

— Vanguard REIT ETF (VNQ)

— iShares U.S. Real Estate ETF (IYR)

— iShares Cohen & Steers REIT ETF (ICF)

Utilities

(Энергетика)

Небольшой сектор по количеству компаний, но может быть интересен в качестве хеджирования кризисных тенденций на рынке, а также получения высоких дивидендных платежей. При этом сегмент возобновляемой энергетики, включая солнечные технологии, в долгосрочной перспективе может порадовать терпеливого инвестора.

— Электроэнергетика

— Газовая энергетика

— Возобновляемая энергетика

— Диверсифицированная энергетика

— Водная энергетика

Наиболее популярные ETF сектора:

— Utilities Select Sector SPDR (XLU)

— Vanguard Utilities ETF (VPU)

— iShares Global Infrastructure ETF (IGF)

В общем, выбирайте продукт на свой вкус! Разбор полетов в различных индустриях, а также отдельных эмитентах читайте в наших среднесрочных материалах.

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер

Секторы экономики в индексе S&P500

Собрать портфель, чтобы он повторял состав индекса S&P500 с правильными весами отдельных компаний – достаточно сложно. Но вполне по силам на начальном этапе собрать портфель с правильными весами секторов, которые представлены в индексе. К сожалению, мой портфель не является в этом плане примером для подражания, так как веса секторов в нем сильно отличаются от индексных.

До детального изучения вопроса секторов у меня в голове была полная каша. Я и подумать не мог, что Microsoft, Google и Amazon – это компании из 3-х различных (!) секторов. Казалось бы – это всё IT, но нет. Данный пост будет небольшим ликбезом для тех, кто думал также, как и я.

Какие же секторы входят в S&P500 и какие доли они там занимают?

Это компании, разрабатывающие технологические продукты: электронику, компьютеры, программное обеспечение, компоненты, облачные и интернет сервисы и т.д. Это самый крупный сектор в индексе. Первые строчки S&P500 как раз занимают 2 технологических гиганта: Apple и Microsoft.

ТОП-20 крупнейших компаний сектора Technology:

В данный сектор попадают компании, которые так или иначе связаны с медициной: предоставляют медицинские услуги, занимаются исследованиями в сфере биотехнологий, производят медицинское оборудование и лекарства.

Danaher (8-е место в секторе Healtcare) – отличное название для медицинской компании, которой не всё равно 🙂

ТОП-20 крупнейших компаний сектора Healthcare:

В состав данного сектора входят компании из следующих отраслей: медиа, ритейл, производство и продажа одежды, товары для дома, автомобильная промышленность и автозапчасти, отели, рестораны и развлечения, товары для отдыха, предметы роскоши, различные услуги, интернет-магазины. В общем это все те компании, от продукции которых можно временно отказаться при экономическом спаде.

Новые кроссовки Nike и стаканчик кофе из Starbucks – это то, без чего вы можете прожить, однако сектор потребительских товаров вторичной необходимости находится на 3-ем месте по весу в индексе S&P500. Лидер сектора – компания Amazon.

ТОП-20 крупнейших компаний сектора Consumer Discretionary:

Это провайдеры мобильной связи, беспроводных и проводных услуг, медиа- и развлекательных сервисов, а также рекламные платформы, поисковики и социальные сети.

Такие компании, как Google и Facebook относятся именно к телекомам, а не к IT, как считают некоторые.

ТОП-20 крупнейших компаний сектора Communication Services:

Сектор состоит из банков, инвестиционных, страховых компаний, а также организаций, предоставляющих услуги бизнесу и розничным клиентам. Большая часть выручки сектора генерируется за счет кредитования и его производных. Соответственно, в периоды экономического бума и роста процентных ставок ФРС сектор процветает. Яркие представили этого сектора – платежные системы Visa и Mastercard, которыми мы пользуемся ежедневно.

Когда говорят об опасности инвестирования в одну компанию, пусть и очень крупную, обычно приводят в пример рухнувшего гиганта из финансового сектора – банк Lehman Brothers.

ТОП-20 крупнейших компаний сектора Financials:

В этом секторе компании, которые производят тяжелую, сельскохозяйственную и строительную технику, станки, оборудование. Сюда же относится аэрокосмическая и оборонная промышленность, а также пассажирские, грузовые, морские перевозки, железные дороги и транспортная инфраструктура.

Наиболее известные представители сектора: Boeing, Caterpillar, FedEx.

ТОП-20 крупнейших компаний сектора Industrials:

К этому сектору относятся компании, предлагающие товары первой необходимости: продукты питания, напитки, товары для дома и личной гигиены. Как ни странно, но производители алкогольной и табачной продукции также находятся в этом секторе.

ТОП-20 крупнейших компаний сектора Consumer Staples:

В этом секторе компании, поставляющие электричество и предоставляющие коммунальные услуги. Компании из этого сектора можно считать “защитными”, так как даже во время кризиса люди обязаны оплачивать коммуналку. Сектор один из самых щедрых в части дивидендов. Для многих компании этого сектора неизвестны, так как они ориентированы преимущественно на внутреннего потребителя.

ТОП-20 крупнейших компаний сектора Utilities:

Компании этого сектора сосредоточены на добыче и переработке сырья, отличного от нефти и газа: металл, химия, лес и т.п.

ТОП-20 крупнейших компаний сектора Materials:

В основном это фонды REIT, которые владеют недвижимостью и сдают её в аренду. Такие фонды, как правило, платят относительно высокие дивиденды.

ТОП-20 крупнейших компаний сектора Real Estate:

Сегодня это самый маленький сектор в индексе S&P500. Это компании, занимающиеся разведкой, добычей, переработкой и транспортировкой традиционного топлива (нефть и газ). Сюда же входят сервисные компании, которые предоставляют сопутствующие услуги и оборудование.

ТОП-20 крупнейших компаний сектора Energy:

Все данные по долям секторов в данном посте актуальны на 06.11.2020. Самые свежие данные можно посмотреть на сайте spglobal.com. Там же можно найти графики роста всех этих секторов по отдельности. Можно наглядно увидеть кто в индексе слабое звено, а кто тащит “команду” вверх. Всего и индексе 11 секторов.

Графики это хорошо, но если хочется узнать конкретные цифры роста каждого сектора в отдельности, то можно воспользоваться сайтом ru.tradingview.com.

Для поиска и отбора компаний по секторам удобно пользоваться скринером на сайте finviz.com (скриншоты в этой статье как раз оттуда).

Теперь вы знаете какие сектора и в каком соотношении присутствуют в индексе S&P500.

У меня на данный момент большое несоответствие по весам секторов, но я не вижу в этом большой проблемы, так как на данный момент портфель ведет себя чуть лучше самого индекса.

Такого результата удалось достичь за счет большой доли IT сектора, который показал хороший рост в этом году. Возможно в следующем году я займусь наращиванием долей в других секторах, ведь конечная моя цель – не пытаться обогнать индекс, а стараться максимально приблизиться к его доходности, покупая акции самостоятельно. Почему я не покупаю ETF я писал в отдельной статье.

Зачем я вообще все это делаю? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.