Роснефть и газпромнефть сравнение акций

Сравнительный анализ нефтяных компаний России

🙋Всем добрый день. Несмотря на безобразие, происходящие на рынке, продолжаю заниматься исследовательской работой в части сравнения финансовых результатов компаний за 2019 год📊. По примеру прошлого исследования дочерних предприятий ПАО Россети, сегодня имеем дело с представителями нефтяной отрасли. В список участников попали следующие эмитенты:

📐В опорной таблице будем использовать следующие показатели:

1. Выручка

2. EBITDA — прибыль до вычета расходов

3. Чистая прибыль

4. Див. выплата

5. Долг

6. Наличность

7. Капитализация

8. EPS

9. Рентабельность по EBITDA, %

10. Чистая рентабельность, %

11. Roe, % — рентабельность собственного капитала компании.

Сама табличка приложена снизу⤵️.

Интересные детали, которые сразу бросаются в глаза👀:

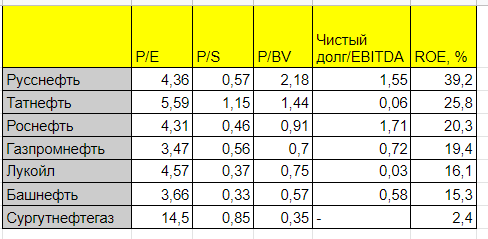

Далее соберём несколько мультипликаторов:

1. P/E отношение капитализации компании к прибыли.

2. P/S отношение капитализации к выручке.

3. P/BV — капитализация/балансовая стоимость (чем меньше показатель, тем лучше)

4. Чистый долг/EBITDA (сколько работать компании, чтобы погасить долги)

5. ROE прибыльность собственного капитала в %.

📊По каждому из показателей отдельно составим таблицу. Компания, имеющая лучший показатель, получает 7 баллов. Худший — 1.

➡️Итак, что мы имеем:

Завершая данный обзор хочу обратиться к тем, кто подумал: “Да это все необъективно, надо учитывать пятое-десятое” — вы правы. Даже у меня возникло удивление от полученного результата. Но тут мы сравнивали цифры и они показали то, что имеем.

Приглашаю выразить свое мнение по данному обзору в комментах, рад любым точкам зрения.Всем добра, прибыльных сделок и огромное спасибо за прочтение данного обзора!

🛢 Российская нефтянка — смотрим долгосрочно

📃 Совсем недавно делал сравнительный обзор нефтегазовых компаний. В перечень для анализа в тот раз я не включал российских игроков. Тем не менее, были запросы провести аналогичный анализ только в контексте отечественного рынка. Собственно, держите.

📊 В анализ вошли 10 компаний. Среди них присутствует Транснефть — естественная монополия, специализируется на транспортировке нефти по магистральным трубопроводам. Акции компании слишком дорогие в абсолютном выражении — 147 тыс. руб. и вряд ли подойдут для среднестатистического инвестора. Вдобавок, компания не добытчик и не переработчик, поэтому «отодвину ее в сторону».

📈 В детали анализа я погружаться не буду, с таблицей вы можете ознакомиться самостоятельно (ссылка на документ). Лидерами в ходе расчетов стали: Газпром нефть, Новатэк, Татнефть, Лукойл и Сургутнефтегаз. Далее остановлюсь на каждой и дам свое видение.

1️⃣ Газпром нефть — четвертая в России компания по объему добычи нефти. Ключевым аспектом в инвестиционном кейсе компании были дивиденды, которые компания платит от чистой прибыли. Выплаты в прошлом году составили 50% от МСФО, а всего было выплачено около 180 млрд руб. 28 мая компания отчиталась за первый квартал с убытком в 14 млрд., тем не менее инвесторы еще активно покупали бумаги, воодушевленные дивидендами (отсечка прошла 23 июня). Котировки начали стремительно снижаться, а после публикации результатов за 2 квартал (20 августа) только ускорили падение. Дело в том, что компания получила прибыль в 22 млрд, но в совокупности с убытком за первый квартал, общий результат за полугодие составил 8 млрд руб. После дивидендной отсечки бумаги упали на 15%, не учитывая сам дивгэп в размере 6%.

2️⃣ Новатэк — производитель природного газа. Для меня это компания роста, которая активно развивает сегмент СПГ. Новый проект — это «Арктик СПГ-2», мощностью 19,8 млн тонн, первая очередь которого заработает в 2023 году. Дивидендная составляющая у Новатэка точно не главная, хотя недавно шли разговоры об их повышении. В целом, это долгосрочная история. В портфеле держал и продолжаю держать.

3️⃣ Татнефть в списке добытчиков «черного золота» в России идет сразу же после Газпром нефти. Компания является самой пострадавшей в ходе повышения НДПИ для нефтяников (также потери несут Газпром нефть и Лукойл). Дождусь отчета за третий квартал, пока бумагу сильно распродали.

4️⃣ Лукойл — второй, после Роснефти производитель нефти в нашей стране. Акции компании продолжаю держать, хотя инвестиционный кейс компании из-за дивидендов заметно пострадал. Лукойл направляет не менее 100% свободного денежного потока (FCF) акционерам. По расчетам БКС за 1 полугодие можно приблизительно рассчитывать на 74-98 рублей на акцию (около 2% доходности).

5️⃣ Сургутнефтегаз — третий добытчик нефти в России. Привилегированные акции компании типичный защитный инструмент от падения рубля за счет огромной денежной кубышки на счетах. Компания закрытая, поэтому ее я не торгую и вряд ли буду.

🏆 Из перечня лидеров я бы обратил внимание на Лукойл и Газпром нефть. Вторую очень аккуратно. Почему именно их? Компании сейчас имеют самый низкий мультипликатор EV/EBITDA (Лукойл — 4,1, Газпром нефть — 4,2, среднее по отрасли — 6), EV/S — (Лукойл — 0,5, Газпром нефть — 0,9, среднее по отрасли — 1,2). Долгосрочно акции компаний являются очень интересными в преддверии восстановления спроса на энергоносители.

5 лучших акций России, которые стабильно обгоняют рынок

В этом исследовании мы покажем, как можно обыграть фондовые индексы, вкладываясь в простой набор из самых ликвидных российских бумаг. Расчеты показывают, что такой портфель в среднем обгоняет индекс МосБиржи на 5% ежегодно без учета дивиденда. И такой результат повторяется более чем в 90% случаев.

Российские «суперфишки»

Фондовый рынок так устроен, что он сам выталкивает наверх лучшие компании. Самые крупные и ликвидные акции становятся таковыми по объективной причине: инвесторы видят в них более стабильный результат, чем в любых других. В итоге тяжеловесы рынка зачастую становятся еще и самыми быстрорастущими.

В последние годы большинство средних и малых компаний в мировых индексах отстает от бенчмарков, замедляя индексные портфели. По факту весь рынок растет в основном за счет небольшого числа голубых фишек. Самый яркий пример в США — группа FAAMG, которая за последние 10 лет выросла в 10 раз на фоне роста S&P 500 в 3,5 раза.

В России аналогичную роль на рынке играет несколько самых ликвидных акций. Они доминируют в портфелях зарубежных фондов, которые отслеживают Россию, и они же чаще всего лидируют в «Народном портфеле» МосБиржи. Речь о шести компаниях с оборотом от 1 трлн рублей в год. На сегодняшний день по этому показателю они идут с большим отрывом от всех других.

Какие акции растут быстрее рынка

В принципе, чтобы убедиться, что топовые фишки могут расти быстрее индексов, достаточно просто посмотреть на их динамику. Но есть нюанс: не понятно, какой период покажет наиболее объективную картину.

Мы взяли фундаментально обоснованную точку отчета — «черный вторник» в декабре 2014 г., когда рубль был отпущен в свободное плавание. С этого момента фондовый рынок России прервал многолетний боковик и начал в полной мере отражать валютную природу доходов экспортеров.

Эта дата интересна еще и тем, что дает возможность проследить за российскими акциями в течение двух нефтяных циклов: когда Brent дважды достигал многолетнего дна и дважды обновлял многолетние максимумы.

Далее смотрим, как за это время показали себя акции самых ликвидных российских бумаг, включая шесть основных тяжеловесов. И мы видим, что три из топ-6 обыграли Индекс МосБиржи (Сбербанк, Яндекс, Роснефть), а еще три числятся в отстающих (Газпром, Лукойл, Норникель).

Впечатляет результат Полюса за эти 7 лет, также отлично смотрятся черные металлурги и Новатэк. Но брать их в портфель может быть рискованно. У Полюса и Новатэка выбранные годы совпали с периодом активной экспансии, а металлурги поднялись на росте стали, которая в 2014–2015 гг. была на предельно низкой ценовой базе. Повторение такого — маловероятно.

Какие акции лучше сочетаются

Важнейший критерий для портфеля — корреляция акций. Идеально, если фишки балансируют друг друга, добавляя динамики, когда другая часть активов проседает, то есть не падают синхронно вслед за индексом. Разбиваем топ-6 «суперфишек» по парам и видим, что они действительно хорошо раскоррелированы.

Отлично вписывается в портфель Яндекс: он идет в противофазе практически со всеми крупными фишками, кроме Сбербанка, но и к нему почти нейтрален. Сильный эффект диверсификации дают пары Сбербанк+Норникель и Роснефть+Норникель.

Зато ненужная высокая корреляция есть между Лукойлом и Роснефтью, которые фактически дублируют друг друга. Это значит, что одну из этих фишек можно безболезненно для портфеля убрать. Разберемся, какую именно.

Какая акция лучше: Роснефть или Лукойл?

На первый взгляд, для ускорения портфеля стоит убрать Лукойл — он за семь лет в отличие от Роснефти сильнее отстал от индекса. Но это опять же может оказаться влиянием точки входа, поэтому лучше протестировать обе акции на широких исторических данных.

Для сравнения берем 70 годовых отрезков, начиная с 2015 г. и до настоящего момента. То есть моделируем ситуацию, что инвестор вложился либо в Лукойл, либо в Роснефть ровно на 12 месяцев и протестировал эту стратегию 70 раз подряд: с января по январь 2014–2015 гг, затем с февраля по февраль 2014–2015 гг. И так методом скользящего окна до отрезка «сентябрь-сентябрь 2020-2021».

Это расширяет выборку и дает более репрезентативные данные. В этом случае за условные 70 лет по доходности выигрывает все-таки Лукойл. Его акции в среднем по году приносили по 14,8%, в то время как Роснефти — только 13,1%. И это без учета дивидендов, которые у Лукойла тоже выше: в среднем 5,7% против 4,2%.

При таком подходе Роснефть оказывается еще и более рискованной фишкой: в среднем за 10 лет стандартное отклонение от среднемесячной доходности у нее составляет 22,7% против более низкой 20,4% у Лукойла. Поэтому однозначно стоит моделировать портфель, выбирая из двух нефтяников именно Лукойл.

Собираем портфель

Итак, у нас есть пять топовых фишек. Мы можем настраивать их доли по весу в индексе или как-то иначе, но даже простейший порфтель в равных долях покажет, что вместе эти акции легко обыгрывают индекс МосБиржи.

Снова моделируем наблюдение за рынком методом скользящего окна: с 1 января 2015 до 1 октября 2021 — всего 70 отрезков по одному году. Считаем доходность портфеля за каждые следующие 12 месяцев, сравниваем их с бенчмарком в те же самые периоды и получаем следующую картину.

Портфель проиграл бенчмарку (индексу МосБиржи) лишь 4 раза из 70 (выделены красным): если инвестор входил в эти фишки в период с января по март 2015 г., а также в январе 2018 г. Еще в 7 случаях портфель сыграл вровень с индексом (выделено синим), но это — без учета дивидендов.

Средняя дивдоходность такого портфеля составляет около 4,9% — даже с учетом того, что Яндекс ничего не платит. Основной вес дивидендных выплат несет на себе Норникель (8,9% за последние годы). Еще три бумаги платят на уровне либо не хуже бенчмарка: от 4,3% в среднем у Сбербанка (с учетом малодоходных первых лет) до 5,7% у Лукойла.

Иначе говоря, держа в равных пропорциях пять топовых фишек российского рынка, вы обыгрываете широкий рынок в 66 случаях из 70, или с вероятностью 94%. Причем таким портфелем легко управлять: нужно хотя бы раз в год продавать подросшие бумаги и докупать просевшие, чтобы сохранялась пропорция по 20% на каждую.

Выводы

В данном исследовании показано, что для успешного инвестирования на рынке не обязательно применять сложные стратегии. Портфель из пяти топовых акций обыгрывает бенчмарк с вероятностью 94% и показывает при этом среднюю доходность на годовых отрезках по 18,5% без учета дивиденда, что на 5% лучше Индекса МосБиржи. С учетом дивиденда разница доходит до 5,5% в пользу портфеля SBER+GAZP+YNDX+LKOH+GMKN.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Рынок США. Омикрон правит бал, новые драйверы не за горами

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Акции «Газпрома», «Роснефти» и «ЛУКОЙЛа»: покупать или продавать. Разбор аналитика для Финтолка

Индекс Мосбиржи буквально птицей летел последние дни наверх, очень заметно опережая в росте динамику движений на западных фондовых площадках, где, наоборот, наблюдалась техническая коррекция. По сути, весь этот скачок стал возможен благодаря росту акций ведущих российских сырьевых экспортеров. Однако со вчерашнего дня инвесторы начали их продавать. С чем связано падение акций «Газпрома», «Роснефти», «ЛУКОЙЛа» и «Татнефти» и вырастут ли они в цене снова, Финтолку помог разобраться шеф-аналитик TeleTrade Пётр Пушкарёв.

Пётр Пушкарёв, шеф-аналитик TeleTrade

Почему инвесторы начали резко продавать акции нефтяных компаний

Скорее всего, это не означает, что рынок разворачивается. Постепенное смещение нефти в еще более высокий диапазон цен будет способствовать среднесрочному росту выручки и прибылей всей нефтяной отрасли. На встрече ОПЕК+ решения о дополнительном ускорении добычи принято не было.

Почему падают акции «Роснефти»

Участникам рынка еще слишком памятен пик цены 522,80 рубля за акцию «Роснефти» в октябре 2018 года, после которого акции очень быстро спустились с небес на землю — ниже 400 рублей. К тем давним рекордам цены на акции «Роснефти» вернулись только после пандемии — к январю текущего 2021 года, а по пути к этому счастью держателям акций пришлось пережить и пандемийное дно — ниже 230 рублей за одну акцию.

6 октября 2021 года акции «Роснефти» (ROSN) установили исторический максимум стоимости на отметке 663,15 рубля.

По цене выше 660 рублей добавлять в портфель «Роснефть» инвесторы не торопятся, чтобы не рисковать и при каком-нибудь форс-мажоре не потерять больше, чем вложили, как это уже было ранее с этими бумагами. Сейчас выглядит вполне логично, что люди избавляются от некоторой части своего пакета акций сразу после взлета котировок уже практически на четверть, если считать с начала сентября.

Рынок страхуется не столько от какого-то среднесрочного провала, связанного с котировками нефти, сколько от явной перекупленности некоторых бумаг нефтегазовой отрасли.

С акциями американской Exxon Mobil, Chevron или английской BP, например, подобного эффекта не происходит, поскольку они еще далеки по цене от своих довирусных максимумов. Западные нефтяные компании в ответ на коррекцию нефтяных котировок просаживались в цене в пределах всего лишь на 1-1,5 % и могут потерять ещё сравнительно немного. Большинство участников рынка, у которых есть акции американских и европейских нефтяников, будут терпеливо ждать их восстановления в цене до уровней конца 2019 года.

Российские нефтяные компании успели несколько «перевыполнить план» по обновлению верхушек, и теперь динамика российского рынка за это расплачивается не менее резким откатом вниз, но не более того.

Почему падают акции «Газпрома»

Очевидно, что «Газпром» ещё успеет получить немало материальных выгод от ажиотажного всплеска цен на газ, потому что даже когда цены осядут, они будут в 1,5-2 раза выше прежних на спот-рынке, что положительно скажется и на заключении контрактов на дополнительные трубопроводные поставки, и на сроках запуска «Северного потока — 2».

6 октября 2021 года акции «Газпрома» (GAZP) установили исторический максимум стоимости на отметке 397,64 рубля.

Для акций «Газпрома» планка в 400 рублей стала хорошо объяснимым психологическим барьером, выше которого цены могут взлететь, а могут и нет.

Как только акции «Газпрома» приблизились на расстояние вытянутой руки к планке в 400 рублей, пошла спонтанная фиксация прибыли.

Вероятно, в дальнейшем акции «Газпрома» закрепятся в новом коридоре, верх которого будет пока что значительно пониже этих самых 400 рублей, а низ коридора может находиться вполне и глубже 350 рублей за акцию, например, откаты могут доходить моментами и до 320-330 руб.

Если газовые цены в ближайшие пару недель не сдуются окончательно, а возобновят растущий тренд, то и «Газпром» возобновит тестирование верхних уровней.

Вырастут ли акции «Роснефти», «Татнефти», «ЛУКОЙЛа» снова

Полагаю, чуть позже, когда пыль слегка осядет, а возможно уже и до конца этой недели, спрос на акции «Роснефти», «Татнефти», «ЛУКОЙЛа» активно возобновится.

С технически-формальной точки зрения это подтвердит само направление нефтяного ралли еще раз — что акции нефтяных компаний следуют за ростом цен на сырьевом рынке. Такая модель успокоит и держателей, и новых покупателей бумаг российских нефтяных компаний, которые в любом случае будут иметь от дорогой нефти стабильную выгоду на протяжении еще нескольких ближайших месяцев.

Три перспективные акции российских нефтяных компаний

Аналитики «ФИНАМа» в стратегии на 4 квартал 2021 года отмечают, что по результатам 3 квартала нефть марки Brent подорожала на 4,94%, а совокупное потребление нефти в мире увеличилось на 2,1%.

На фоне высоких цен на нефть и газ, нефтегазовые доходы российского бюджета и внебюджетных фондов в 2021 году могут вырасти почти на 70% по сравнению с прошлым годом и составить 9 трлн рублей, как сообщил ТАСС старший директор группы Fitch по природным ресурсам и сырьевым товарам Дмитрий Маринченко.

Finam.Ru рассказывает о трех перспективных акциях российских нефтяных компаний.

«Роснефть»

Аналитики «ФИНАМа» называют главным фактором долгосрочного роста «Роснефти» перспективы развития проекта «Восток Ойл», добыча на котором начнется в 2024-2025 годах, а после 2030 года, может достигнуть 2,3 млн б/с.

Выручка «Роснефти» за второй квартал 2021 года за год выросла на 108,6% до 2167 млрд рублей, а чистая прибыль акционеров увеличилась в 5,4 раза до 233 млрд рублей.

Аналитики «ФИНАМа» рекомендуют «Покупать» акции «Роснефти» с целевой ценой 735,4 рублей за бумагу.

«Башнефть»

Крупная башкирская нефтяная компания «Башнефть» занимается добычей и переработкой нефти, а также реализацией продуктов нефтепереработки и нефтехимии. «Башнефть» стала одним из наиболее пострадавших от ограничений ОПЕК+ нефтяником. Эксперты полагают, что добыча «Башнефти» вернется к почти доковидному уровню к 2023 году, а вместе с ней вырастут и финансовые результаты компании.

Благодаря восстановлению нефтяных цен во 2 квартале 2021 года выручка нефтяника за год выросла на 74%, а чистая прибыль акционеров стала положительной и составила 19,5 млрд рублей.

Аналитики «ФИНАМа» рекомендуют «Покупать» обыкновенные и привилегированные акции «Башнефти» с целевой ценой 1699 рублей и 1410 рублей и потенциалом роста 16,4% и 28,3% за 12 месяцев соответственно.

«Татнефть»

Традиционно «Татнефть» считалась одной из наиболее дивидендных компаний российского нефтегазового сектора и выплачивала 100% прибыли по РСБУ в качестве дивидендов, однако в 2021 году менеджмент компании рекомендовал выплачивать 16,5 рублей на акцию или 50% прибыли, что стало минимальным ожидаемым значением.

Во 2 квартале 2021 года выручка компании выросла на 128,3% по сравнению с аналогичным периодом прошлого года и достигла 311,1 млрд рублей. Чистая прибыль акционеров увеличилась в 2,8 раза до 48,6 млрд рублей.

Аналитики «ФИНАМа» рекомендуют «Покупать» акции «Татнефти» с целевой ценой 670,1 рублей за бумагу.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.