Разделение капитала на определенное количество акций

Разделение капитала на определенное количество акций

Статья 25. Уставный капитал и акции общества

1. Уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами.

Общество размещает обыкновенные акции и вправе размещать один или несколько типов привилегированных акций. Все акции общества являются бездокументарными. Акции непубличного общества могут быть выпущены в виде цифровых финансовых активов с учетом особенностей и условий, определенных Федеральным законом «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации».

(в ред. Федерального закона от 31.07.2020 N 259-ФЗ)

(см. текст в предыдущей редакции)

Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой. Номинальная стоимость привилегированных акций одного типа и объем предоставляемых ими прав должны быть одинаковыми.

При учреждении общества все его акции должны быть размещены среди учредителей.

(п. 1 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей редакции)

В целях п. 2 ст. 25 определенные привилегированные акции банка не учитываются при расчете доли таких акций в общем объеме уставного капитала (ФЗ от 13.10.2008 N 173-ФЗ, ФЗ от 29.12.2014 N 451-ФЗ).

2. Номинальная стоимость размещенных привилегированных акций общества не должна превышать 25 процентов от уставного капитала общества. Публичное общество не вправе размещать привилегированные акции, номинальная стоимость которых ниже номинальной стоимости обыкновенных акций.

(п. 2 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей редакции)

Для целей отражения в уставе общества общего количества размещенных акций все размещенные дробные акции суммируются. В случае, если в результате этого образуется дробное число, в уставе общества количество размещенных акций выражается дробным числом.

Дробные акции обращаются наравне с целыми акциями. В случае, если одно лицо приобретает две и более дробные акции одной категории (типа), эти акции образуют одну целую и (или) дробную акцию, равную сумме этих дробных акций.

(п. 3 введен Федеральным законом от 07.08.2001 N 120-ФЗ)

Акции выдающиеся

Какие акции находятся в обращении?

Акции в обращении относятся к акциям компании, которыми в настоящее время владеют все ее акционеры, включая пакеты акций, принадлежащие институциональным инвесторам, и акции с ограниченным доступом, принадлежащие должностным лицам и инсайдерам компании. Находящиеся в обращении акции показаны на балансе компании под заголовком «Акционерный капитал». Количество акций в обращении используется при расчете ключевых показателей, таких как рыночная капитализация компании, а также ее прибыль на акцию (EPS ) и денежный поток на акцию (CFPS). Количество находящихся в обращении акций компании не является статическим и может сильно колебаться с течением времени.

Общие сведения об акциях в обращении

Любые объявленные акции, которые принадлежат акционерам корпорации или продаются им, за исключением казначейских акций, которыми владеет сама компания, называются выпущенными акциями. Другими словами, количество акций в обращении представляет собой количество акций на открытом рынке, включая акции, принадлежащие институциональным инвесторам, и акции с ограниченным доступом, принадлежащие инсайдерам и должностным лицам компании.

Объем выпущенных акций компании может колебаться по ряду причин. Число увеличится, если компания выпустит дополнительные акции. Компании обычно выпускают акции, когда они привлекают капитал за счет долевого финансирования или при исполнении опционов на акции для сотрудников (ESO) или других финансовых инструментов. Объем выпущенных акций уменьшится, если компания выкупит свои акции в рамках программы обратного выкупа акций.

Ключевые выводы

Как узнать количество акций в обращении

В дополнение к перечислению находящихся в обращении акций или акционерного капитала на балансе компании публично торгуемые компании обязаны сообщать о количестве выпущенных и находящихся в обращении акций и, как правило, размещать эту информацию в разделах по связям с инвесторами на своих веб-сайтах или на местной фондовой бирже. веб-сайты. В Соединенных Штатах цифры по выпущенным в обращение акциям доступны из квартальных отчетов Комиссии по ценным бумагам и биржам (SEC).

Разделение акций и консолидация акций

Количество акций в обращении увеличится, если компания осуществит дробление акций, или уменьшится, если оно осуществит обратное дробление акций. Разделение акций обычно проводится для того, чтобы сделать цену акций компании доступной для покупки розничными инвесторами; увеличение количества акций в обращении также улучшает ликвидность. И наоборот, компания, как правило, приступает к обратному дроблению или консолидации акций, чтобы довести цену своей акции до минимального диапазона, необходимого для удовлетворения требований листинга на бирже. В то время как меньшее количество акций в обращении может препятствовать ликвидности, это также может отпугнуть коротких продавцов, поскольку будет труднее брать акции для коротких продаж.

Например, сервис потокового онлайн-видео Netflix, Inc. объявил о дроблении акций в соотношении семь к одному в 2015 году. В попытке повысить доступность своих акций и, одновременно, количество инвесторов, Netflix увеличил выпуск акций в обращении. в семь раз, что резко снизило стоимость акций.

Акции голубых фишек

Для акций “голубых фишек ” увеличение количества акций в обращении из-за дробления акций в течение десятилетий объясняет устойчивый рост их рыночной капитализации и сопутствующий рост портфелей инвесторов. Конечно, простое увеличение количества акций в обращении не является гарантией успеха; Компания также должна обеспечивать стабильный рост прибыли.

Хотя находящиеся в обращении акции являются определяющим фактором ликвидности акций, последняя в значительной степени зависит от их количества в обращении. Компания может иметь 100 миллионов акций в обращении, но если 95 миллионов из этих акций принадлежат инсайдерам и организациям, размещение только пяти миллионов акций может ограничить ликвидность акций.

Программы обратного выкупа акций

Часто, если компания считает свои акции недооцененными, она запускает программу обратного выкупа, выкупая собственные акции. Стремясь увеличить рыночную стоимость оставшихся акций и увеличить общую прибыль на акцию, компания может уменьшить количество акций в обращении путем обратной покупки или выкупа этих акций, тем самым убрав их с открытого рынка.

Возьмем, к примеру, Apple, Inc., чьи выпущенные ценные бумаги имеют значительную институциональную собственность около 62%.В марте 2012 года Apple несколько раз объявила о программе обратного выкупа на сумму более 90 миллиардов долларов. Согласно New York Times, «основной целью [обратной покупки] будет устранение разводнения акционеров, которое произойдет в результате будущих грантов на акционерный капитал сотрудников Apple и программ покупки акций».Благодаря своим огромным денежным резервам Apple смогла агрессивно выкупить свои акции, тем самым уменьшив количество акций в обращении, увеличив свою прибыль на акцию.

По состоянию на декабрь 2015 года рыночная капитализация Apple составляла 869,60 миллиарда долларов, а количество акций в обращении составляло 5,18 миллиарда. С момента объявления программы обратного выкупа цена акций выросла почти на 170 долларов.

Напротив, в мае 2015 года BlackBerry, Ltd. объявила о плане выкупа 12 миллионов собственных акций в обращении с целью увеличения прибыли от акций. BlackBerry планирует выкупить 2,6% из более чем 500 миллионов акций, находящихся в обращении, в качестве стимула для увеличения капитала. В отличие от Apple, чей чрезмерный денежный поток позволяет компании чрезмерно тратить деньги для получения прибыли в будущем, замедляющийся рост BlackBerry предполагает, что выкуп выпущенных акций является подготовкой к аннулированию.

Средневзвешенное значение размещенных акций

Поскольку количество акций в обращении включается в ключевые расчеты финансовых показателей, таких как прибыль на акцию, и поскольку это число может меняться с течением времени, в определенных формулах часто используется средневзвешенное значение количества акций в обращении.

Например, предположим, что компания, имеющая 100 000 акций в обращении, решает провести дробление акций, увеличивая, таким образом, общее количество акций в обращении до 200 000. Позже компания сообщает о прибыли в 200 000 долларов. Чтобы рассчитать прибыль на акцию за весь включенный период времени, формула будет выглядеть следующим образом:

(Чистая прибыль – дивиденды по привилегированным акциям (200 000)) / Акции в обращении (100 000 – 200 000)

Но остается неясным, какой из двух вариантов стоимости непогашенных акций включить в уравнение: 100 000 или 200 000. В первом случае прибыль на акцию составит 1 доллар, а во втором – 2 доллара. Чтобы учесть это неизбежное изменение, в финансовых расчетах можно более точно использовать средневзвешенное значение выпущенных акций, которое рассчитывается следующим образом:

(Акции в обращении x Отчетный период A) + (Акции в обращении x Отчетный период B)

В приведенном выше примере, если бы отчетные периоды составляли каждые полгода, результирующее средневзвешенное количество акций в обращении было бы равно 150 000. Таким образом, при пересмотре расчета прибыли на акцию, 200 000 долларов, разделенные на 150 000 средневзвешенных акций в обращении, составят 1,33 доллара прибыли на акцию.

Акции в обращении и в обращении

Плавающие акции – это более узкий способ анализа акций компании по акциям. Он не включает акции, находящиеся в закрытом владении, то есть акции, принадлежащие инсайдерам компании или контролирующим инвесторам. Эти типы инвесторов обычно включают должностных лиц, директоров и фонды компаний.

Часто задаваемые вопросы

Какие акции находятся в обращении?

Акции в обращении – это акции, которыми владеют акционеры компании на открытом рынке. Наряду с отдельными акционерами сюда входят акции с ограниченным доступом, которыми владеют должностные лица компании и институциональные инвесторы. На балансе компании они указаны как основной капитал.

В чем разница между акциями в обращении и акциями в обращении?

В то время как находящиеся в обращении акции относятся к акциям компании, которые включают ограниченные акции и пакеты институциональных акций, плавающие акции конкретно относятся к акциям, доступным для торговли. Оборотные акции рассчитываются путем вычета акций, находящихся в обращении, за вычетом акций с ограниченным доступом. Запрещенные акции – это акции, которые принадлежат инсайдерам компании, сотрудникам и ключевым акционерам, на которые действуют временные ограничения, и поэтому они не могут быть проданы.

Как дробление акций влияет на акции в обращении?

Обычно дробление акций происходит, когда компания стремится снизить цену своих акций. Когда это происходит, количество находящихся в обращении акций компании увеличивается, и в результате повышается уровень ликвидности. Напротив, обратное дробление акций происходит, когда компания стремится поднять цену своих акций. Часто компания делает это для выполнения требований листинга, которые часто требуют минимальной цены акций.

Исследуем, как ведут себя акции до и после дробления

В последнее время наблюдаем большое количество ситуаций, когда компании принимают решение о дроблении собственных акций. На рынке такой процесс принято называть сплитом (от англ. split).

Чтобы исследовать закономерность поведения акций, мы отобрали 61 компанию из индекса S&P 500 и рассмотрели их сплит-историю за последние 20 лет. Всего в подборку вошел 101 сплит. Также мы собрали статистическую информацию, как вели себя акции за 14 дней до корпоративного события и через 30, 90 дней после него. Полученные данные сопоставлены с динамикой индекса S&P 500 за тот же промежуток времени для каждого отдельного сплита.

Представленные результаты помогут оценить влияние сплитов на динамику акций относительно рынка.

Немного теории

Сплит — это процесс дробления (увеличения) количества акций с уменьшением их стоимости. В этом случае не происходит увеличение капитализации и выпуск новых акций. Собственно акций на рынке становится больше, а их цена — дешевле. Такой процесс чаще всего применяется для снижения порога входа в бумаги, что делает их доступнее более широкой массе инвесторов.

Пропорция сплита задается менеджментом компании. В нашем исследовании чаще встречался коэффициент 2 к 1.

До сплита

В качестве периода для исследования мы взяли 14 дней до начала сплита. За этот отрезок индекс S&P 500 в среднем рос на 0,05%, а акции, в которых ожидался сплит, на 2,1%. Таким образом, акции показали опережающую динамику над индексом — на 2%. Всего таких случаев было 61 из 101 (60,4%).

При этом стоит учесть, что за 14 дней положительную динамику показало 65 сплит-историй.

Среднегодовая доходность (CAGR) индекса S&P 500 с 2000 по 2019 гг. составила 3,9% (без учета дивидендов и корректировки на инфляцию). Если сопоставить эту доходность со средним ростом акций (2,1%) в течение 14 дней до сплита, то инвестор получит существенную премию всего за 2 недели торгов — 54% от среднегодового прироста индекса.

Через месяц

Для исследования мы взяли 30 дней после начала сплита. За этот отрезок индекс S&P 500 в среднем снижался на 0,33%, а акции росли на 0,3%. Таким образом, акции показали несущественную опережающую динамику над индексом. Всего таких случаев было 48 из 101 (47,5%).

При этом стоит учесть, что за эти 30 дней положительную динамику показало 54 сплит-историй.

Через три месяца

В качестве исследуемого периода мы взяли 90 дней после начала сплита. За этот отрезок индекс S&P 500 в среднем рос на 0,1%, а акции, в которых прошел сплит, росли на 1,2%. Всего таких случаев было 52 из 101 (47,5%).

При этом стоит учесть, что за эти 30 дней положительную динамику показало 56 сплит-историй.

И что мы имеем

Акции чаще растут в течение 14 дней до даты сплита. При этом в большинстве случаев инвестор получит премию за этот промежуток времени против динамики индекса S&P 500. Через месяц после сплита положительная динамика есть, но она настолько незначительна, что выглядит как статистическая погрешность. Все зависит от наличия драйверов для продолжения роста.

Через 90 дней после сплита наблюдается рост. Однако следует учитывать, что сплит проводят крупные компании, которые значительно выросли в цене и хотят, чтобы их акции стали доступнее. В долгосрочной перспективе — все, что растет, продолжит рост. Такой вывод мы сделали в одном из наших прошлых исследований.

Опираясь на полученные данные, можно сделать общий вывод, что закономерности в поведении цены акций после сплита не существует. Каждая сплит-история индивидуальна. При этом до сплита цена чаще растет и это можно использовать как кратковременную инвестидею — как только становится известно, что компания проводит дробление акции, то с большей вероятностью можно рассчитывать на опережающую динамику относительно индекса S&P 500.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Сохраняем лидирующую динамику, возглавив мировое ралли

Лидеры падения ноября. Какие бумаги все еще перепроданы

Две бумаги, выигрывающие от более быстрого сокращения QE

Каким будет курс доллара в конце года

Акции VEON теперь на Мосбирже. Разбор эмитента

Высокие дивиденды в валюте с отсечками до Нового года

В лидеры по оборотам на СПБ вышли акции, обвалившиеся на 60%

Почему акции Apple держатся огурчиком на штормовом рынке

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Пакет акций и его виды: контрольный, блокирующий, мажоритарный

С ростом популярности инвестирования как способа сбережения и преумножения средств, биржевая торговля стремительно становится для все большего количества людей обыденным делом. Миллионы людей покупают и продают акции каждый день, смотря на этот процесс как на некую виртуальную игру, где требуется угадать направление движения графика. Сам же процесс купли-продажи акций напоминает больше ставки в азартной игре. Тем не менее, покупая акцию, инвестор приобретает пусть и, как правило, очень маленькую, но все же долю в компании, становится одним из ее собственников, то есть получает все вытекающие из такого права собственности права, в том числе и право управления компанией.

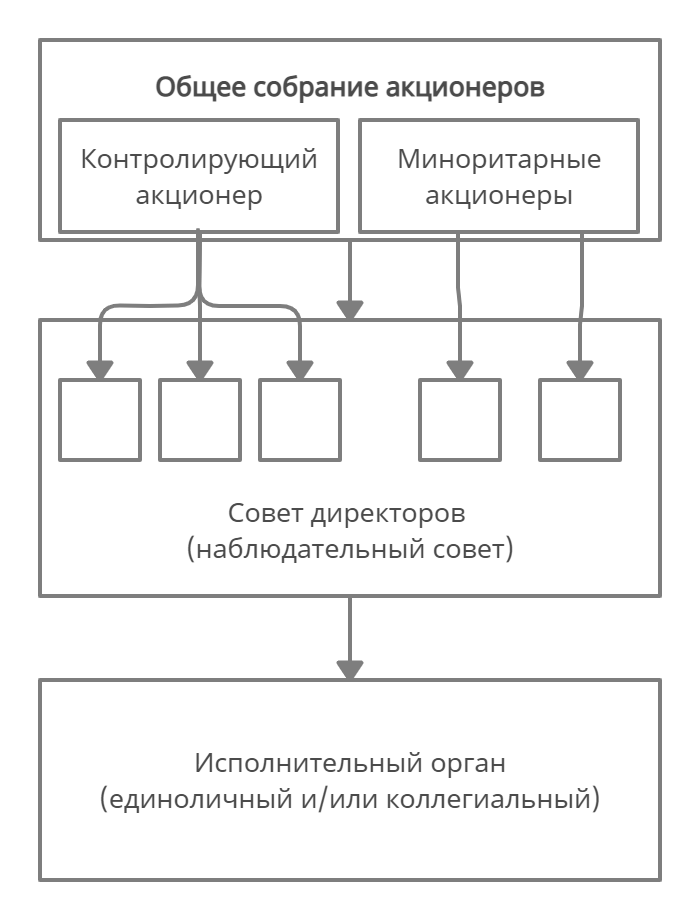

Управление акционерным обществом имеет трехуровневую структуру: наиболее важные вопросы решает общее собрание акционеров; не менее важные, но имеющие текущий характер вопросы находятся в ведении совета директоров; наконец, текущее оперативное управление осуществляет исполнительный орган.

Собственники, то есть акционеры компании, если они не являются также ее сотрудниками, исполняющими обязанности членов совета директоров или исполнительного органа, участвуют в управлении компанией только посредством голосования на общем собрании участников.

Поскольку акционерные общества, особенно публичные, имеют большое число участников, вопросы, выносимые на решение общего собрания решаются общим голосованием, решение принимается простым большинством, в отдельных случаях требуется так называемое «квалифицированное большинство», которое составляет 75% от числа голосов. Число голосующих акций, необходимое для принятия решения, требующего просто большинства голосов, называется контрольным пакетом.

Контрольный пакет акций – это количество голосующих акций, находящихся в распоряжении акционера, достаточное для принятия большинства решений на общем собрании акционеров.

В самом простом случае контрольный пакет состоит из 50% +1 акция. Например, если у компании выпущено 1000 обыкновенных акций, для обладания контрольным пакетом достаточно наличия 501 акции. Собственник контрольного пакета называется контролирующим акционером. Контролирующий акционер, как правило, назначает большую часть совета директоров компании (число мест в совете чаще всего нечетное). Именно контролирующий акционер через совет директоров назначает исполнительный орган компании, определяет ее стратегию и влияет на основные вопросы текущей повестки. Контролирующий акционер через совет директоров контролирует назначение дивидендов компанией, а через голосование на общем собрании – решение о выплате.

Поскольку организационно-правовая форма акционерного общества предполагает большое число акционеров, каждый из которых имеет свои права, контрольный пакет не дает полного контроля над компанией. Так, ряд вопросов можно решить только квалифицированным большинством более 75% голосов. Согласно ФЗ «Об акционерных обществах» квалифицированным большинством решаются следующие вопросы:

· внесение изменений и дополнений в устав общества или его утверждение в новой редакции;

· определение количества, номинальной стоимости, типа объявленных акций и прав, ими предоставляемых;

· ликвидация общества, назначение ликвидационной комиссии и утверждение промежуточного и окончательного ликвидационных балансов;

· одобрение крупных сделок, предметом которых является имущество стоимостью свыше 50% балансовой стоимости активов общества;

· приобретение обществом размещенных акций.

Таким образом, в противовес контрольному пакету часто выделяют блокирующий пакет, который составляет 25% +1 акция. Блокирующий пакет позволяет при желании заблокировать любое решение по перечисленным выше важнейшим вопросам, для которых требуется квалифицированное большинство. Таким образом, для полного контроля над компанией контролирующему акционеру необходимо договариваться с акционером, владеющим блокирующим пакетом, или же стремиться к тому, чтобы самому владеть более чем 75% акций. Только так можно полностью контролировать компанию. Как пример компании, в которой один акционер владеет более чем 75% акций, можно привести «Полюс». Впрочем, таких примеров на российском рынке достаточно.

Мажоритарные и миноритарные акционеры

На практике далеко не всегда в компании есть один контролирующий акционер. Если ни один из акционеров не владеет больше чем половиной голосующих акций компании, то роль контролирующего акционера может выполнять тот, у кого акций больше всего, однако в таком случае более уместно называть такого акционера или его пакет акций мажоритарным. Мажоритарный акционер, не обладающий контрольным пакетом в привычном понимании, не всегда может контролировать на 100% избрание исполнительного органа и распределение прибыли, однако в условиях, когда остальные акционеры не действуют согласованно, мажоритарный акционер может иметь влияние, сопоставимое с возможностями контролирующего акционера.

В противоположность мажоритарному акционеру принято выделять миноритарных, то есть тех, которые в отдельности ничего не решают. Тем не менее, миноритарный акционеры также могут оказывать влияние на управление компанией, в некоторых случаях — определяющее. Так, при наличии мажоритарного акционера, у которого менее 50% акций, миноритарные акционеры объединившись, то есть голосуя совместно, могут принять нужное решение. На практике, конечно, большому числу акционеров сложно скоординироваться для принятия общего решения, во всяком случае, если дело не касается каких-либо естественных общих интересов. Кроме того, на практике редко встречаются мажоритарные акционеры, не обеспечившие себе более или менее серьезный контроль над компанией, порой посредством вспомогательных инструментов, таких как акционерное соглашение, или иных договоренностей с другими акционерами.

В иных случаях контроль над компанией может достигаться посредством акционерных соглашений.

Акционерное соглашение – это договор между акционерами компании об осуществлении ими своих корпоративных прав.

Так, акционеры могут договориться друг с другом голосовать по определенным вопросам повестки общего собрания определенным образом. Или же могут договориться о том, что кто-то из них вообще не голосует, или голосует так, как другой участник договора. Таким образом, акционерное соглашение может позволить контролировать компанию, не владея при этом контрольным пакетом. Так как акционерные соглашения заключаются между отдельными акционерами, содержание таких соглашений зачастую неизвестно третьим сторонам, что может позволить контролировать компанию скрыто. Во всяком случае, до возникновения противоречий. В российской практике примером управления с использованием акционерного соглашения может быть компания «Норильский никель».

Несмотря на то, что контрольный пакет позволяет осуществлять контроль над компаний, бесправными миноритарных акционеров назвать нельзя. Так, например, все акционеры на равных имеют право на выплаты со стороны общества в виде дивидендов, на обратный выкуп своих акций, на часть имущества общества в случае его ликвидации (сообразно своей доли в уставном капитале). Любой акционер имеет право принимать участие в общем собрании участников, в том числе очно, посещая такое собрание.

Миноритарный акционер, владеющий 2% акций может выдвигать на голосование кандидатуру в совет директоров, коллегиальный исполнительный орган, ревизионную комиссию, а также вносить предложения по вопросам, включаемым в повестку общего собрания. Имея 10% акций, акционер может инициировать созыв внеочередного общего собрания, требовать ревизии финансово-хозяйственной деятельности общества. При наличии 15% акций акционер получает право назначать 1 представителя в совет директоров, если такой совет имеет более чем 7 мест. Полный набор прав всех акционеров в зависимости от их долей в обществе перечислен в упомянутом выше ФЗ «Об акционерных обществах».

Стоит также отметить, что некоторые ограничения на возможности обладателя контрольного пакета накладывает публичный статус компании. Так, все торговые площадки предъявляют дополнительные требования к торгующимся компаниям, особенно к тем, которые относятся к высоким уровням листинга. В числе таких требований может быть наличие независимых директоров в совете директоров. Независимыми считаются члены совета директоров, не назначаемые непосредственно отдельными акционерами и не зависящие напрямую от них. Наличие независимых директоров важно для защиты прав миноритарных акционеров.

В сложившейся российской практике редко встречаются случаи, когда компания контролируется широким кругом инвесторов, как это часто бывает, например, в США. Причины тому кроются как в особенностях формирования крупного бизнеса в нашей стране – стремительная единовременная приватизация – так и в законодательных особенностях: миноритарные акционеры относительно плохо защищены, во всяком случае, даже крупные частные инвесторы и фонды не всегда могут отстоять свою позицию в споре с мажоритарными акционерами. Понятно, что в таких условиях диверсифицировать крупный капитал, вкладывая его в различные компании в форме миноритарных долей в них, нецелесообразно и рискованно. Кроме того экономику, финансовую систему и деловую среду в России нельзя назвать устойчивыми, а потому намного спокойнее, когда есть возможность держать руку на пульсе и не быть сторонним наблюдателем.

Стоит коснуться и темы злоупотребления возможностями контролирующего акционера. Так, имея контроль над операционной деятельностью компании, можно оптимизировать расчеты группы компаний, или выводить прибыль из компании в обход ее распределения, например, в форме выдачи займов, подчас невозвратных или не совсем соответствующих рыночным условиям. Практика защиты миноритарных инвесторов от таких злоупотреблений, увы, еще очень неразвита. Будем надеяться, что по мере развития финансовых рынков ситуация будет исправлена. Пока же знание собственников компаний, возможностей и репутации контролирующих акционеров находящихся в портфеле акций так же важно, как анализ их фундаментальных показателей или макроэкономических факторов.