Пропали акции с брокерского счета сбербанк инвестор

«Мои акции пропали»: как брокер списал бумаги из портфелей инвесторов

30 апреля 2020 года инвестор Дмитрий Руденко рассказал в своем твиттере о том, как, по его словам, брокер «Тинькофф Инвестиции» списал акции Chesapeake Energy с его счета ИИС. Это произошло после того, как нефтегазовая компания решила провести обратный сплит акций 200 к 1.

Сплит — это когда одна акция «распадается» на несколько. Например, компания проводит сплит 1 к 2. Это значит, что если у вас 10 акций, то они превратятся в 20. При сплите стоимость каждой акции уменьшается. Данный процесс делает акции более доступными и ликвидными.

Обратный сплит — это объединение нескольких акций в одну, в результате чего количество акций компании уменьшается. Это своего рода консолидация. При обратном сплите стоимость каждой акции увеличивается.

Собрание акционеров Chesapeake одобрило решение обратного сплита 13 апреля. В релизе самой компании сказано, что у инвесторов, у которых было мало акций или их количество не было кратно 200, получившиеся после обратного сплита «дробные» бумаги спишут со счета и вместо этого выплатят денежную компенсацию, соответствующую цене их акций.

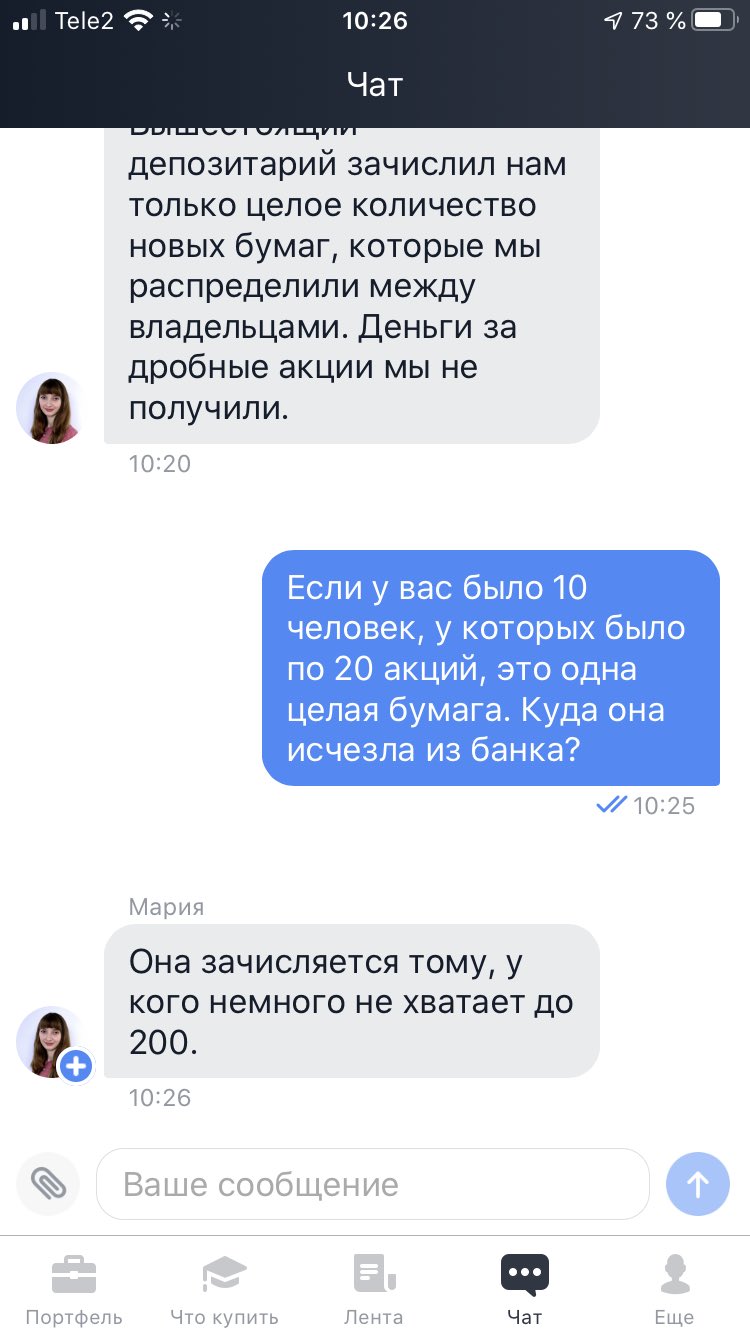

Получилось, что у клиентов «Тинькофф Инвестиции » действительно списали акции, но только без денежной компенсации. Их бумаги были направлены другим инвесторам, которым немного не хватало, чтобы получилось 200 старых акций и появилась бы возможность обмена на одну новую акцию.

Это связано с правилами работы брокера, которые не предусматривают продажу дробных бумаг, то есть долей одной акции. Такой практики также нет в российском законодательстве.

«На Санкт-Петербургской бирже отсутствуют механизмы торговли дробными лотами (долями одной акции), и в случае начисления дробных акций у клиентов отсутствовала бы возможность реализовать эти акции на бирже», — сказали РБК Quote в пресс-службе «Тинькофф Инвестиции».

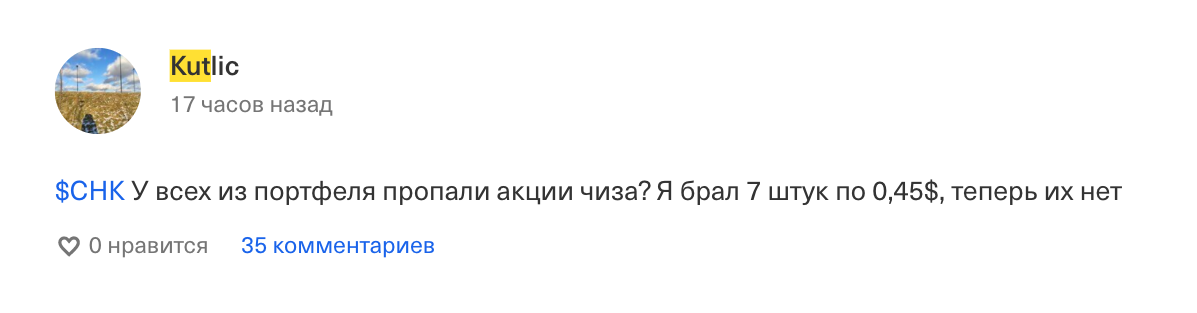

Представитель брокера подчеркнул, что клиентов неоднократно информировали о низком инвестиционном качестве бумаги, о ее низкой цене, а также о рисках консолидации акций.

«В оповещениях мы предлагали клиентам либо довести число бумаг до цифры, кратной 200, либо продать на бирже имеющиеся акции до дня консолидации. Подавляющее большинство наших клиентов последовало данной рекомендации», — подвел итог представитель компании.

На Санкт-Петербургской бирже показали, где была раскрыта информация для брокеров и клиентов с предупреждением о готовящемся обратном сплите. После объявления компанией Chesapeake коэффициента консолидации инвесторы располагали временем с 10:00 до 22:00 мск 14 апреля на то, чтобы подготовиться к этой процедуре.

Вот что рассказал РБК Quote инвестор Дмитрий Руденко, который оказался в таком положении.

«Мои акции отдали более достойным людям»

В конце 2019 года я покупал акции иностранных компаний на ИИС. У моего брокера «Тинькофф Инвестиции» нельзя пополнить ИИС долларами сразу, поэтому нужно сначала купить на бирже долларовый лот за рубли, затем покупать уже за доллары нужные акции. Когда я все это сделал и купил акции, которые планировал, у меня осталось на счету несколько долларов.

Когда в начале апреля котировки упали ниже одного доллара, компании пришлось прибегнуть к обратному сплиту, то есть обменять 200 старых акций на одну новую акцию. Я спросил в поддержке брокера о том, что будет, если у меня недостаточно акций при обратном сплите. Специалист ответил, что пока условия не уточнены, и почему-то предложил перейти на тариф с большей абонентской платой.

Вскоре я заметил, что в портфеле мои акции не отображаются. Я снова спросил в поддержке, что случилось. На что мне ответили в техподдержке брокера, что мои акции были перераспределены в пользу людей, у которых «чуть-чуть не хватало».

Куда пропали акции

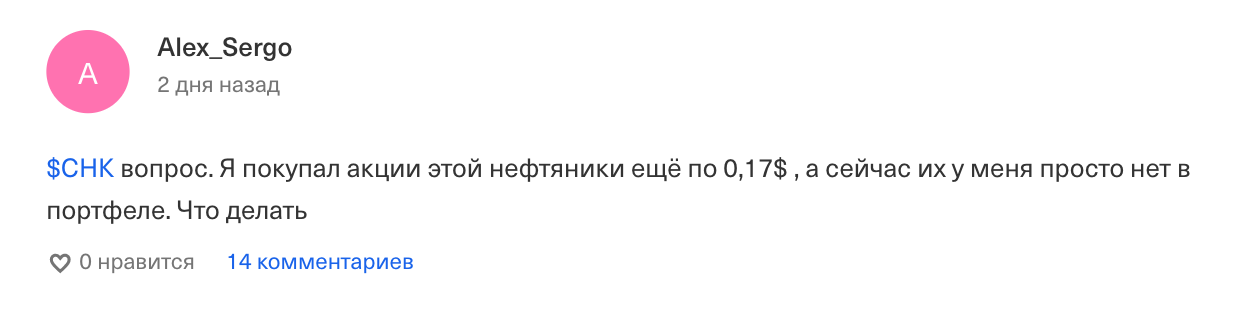

В такой же ситуации оказались и другие инвесторы. На форуме акций Chesapeake в «Тинькофф Инвестициях» пользователи пишут, что у них пропали акции из портфеля.

При этом в обсуждении данного случая в комментариях к статье на портале VC еще один инвестор пишет, что «Тинькофф Инвестиции» прислали ему уведомление и предупредили о том, что может случиться с его акциями Chesapeake.

По словам опрошенных РБК Quote брокеров, в российской практике бывают ситуации, когда брокеры распределяют одну новую акцию дробно между людьми, если у них не хватало старых акций, чтобы получить целую новую. И каждый получает какую-то долю от этой одной новой акции.

Например, у клиента было 100 старых акций, а чтобы конвертировать в одну новую, нужно 200. В таком случае инвестору начислят половину одной новой акции после сплита.

В компании «Открытие Брокер» представитель рассказал, что у них не было проблем с обратным сплитом по акциям Chesapeake. «Брокер начисляет инвестору дробные лоты, если тот самостоятельно не продал акции или не довел число бумаг до нужного количества», — сказали в «Открытии Брокер».

Представитель «БКС Брокера» отметил, что у них есть регламент для подобной ситуации: «Клиенту зачисляется дробное количество акций. Списание акций в пользу других инвесторов не производим».

А представитель «Финама» пояснил, что они заранее проводили мониторинг клиентов, у которых были акции Chesapeake, а затем обзвонили их лично и дополнительно отправили письмо рассылкой. На вопрос о том, есть ли у них четкий регламент, когда клиенту не хватает акций для обратного сплита, в брокере ответили, что «практика может быть очень разной, поэтому мы анализируем конкретное корпоративное событие по эмитенту ».

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Замечания по приложению Сбербанк Инвестор

Замечания по приложению Сбербанк Инвестор

Недавно установил приложение ВТБ Мои Инвестиции

И, ради диверсификации, решил открыть брокерский счёт у ещё одного брокера, поскольку теперь это делается легко, быстро и дистанционно.

Будучи клиентом Сбербанка и пользователем приложения Сбербанк Онлайн, я не стал заморачиваться выбором второго брокера.

А просто открыл приложение Сбербанк Онлайн и в разделе Инвестиции и Пенсии создал распоряжение (это так называется?) на открытие брокерского счёта.

При этом надо было выбрать название тарифа и счёт для вывода денег.

Через два часа пришло СМС с паролем, и появилась возможность зайти в приложение Сбербанк Инвестор.

Для тех, кто хочет ознакомиться с приложением Сбербанк Инвестор без открытия брокерского счета, есть Демо-режим на месяц, с 400тр на виртуальном счёте.

А тех, кто решил открыть брокерский счёт в Сбербанке, я сразу предупреждаю, что лучше это делать в браузерной версии Сбербанк Онлайн.

Ибо в мобильной версии некоторые настройки недоступны и мне пришлось менять их в браузерной версии.

По умолчанию маржинальное кредитование было отключено и мне не пришлось менять эту настройку.

Использование клиентских бумаг было включено по умолчанию, и я его отключил.

Дивиденды по умолчанию приходят на брокерский счёт, и я изменил эту настройку, выбрав счёт, который предназначен для вывода денежных средств.

Эти изменения вступят в действие через два рабочих дня.

Теперь про само приложение.

Оно, конечно, шокирует своим минимализмом, особенно в сравнении с приложением от ВТБ.

Фактически, в нём есть только две кнопки, Купить и Продать.

Выбор бумаг тоже намного меньше по сравнению ВТБ.

Например, я не нашёл нужный мне БПИФ, который я намеревался купить на этом счёте и забыть о нём года на три минимум. (В комментариях мне подсказали, что нужные бумаги можно найти при помощи поиска, я свою нашёл, так что всё в порядке)

Тариф Сбера меня устраивает, 0.035% при дневном обороте чуть выше 1млнр.

Положительные факты: а) американские акции отделены от российских и б) торгуются только за рубли, т.е. это не СПБ.

А также в) возможность отключения/подключения плеча, г) возможность запретить Брокеру пользоваться бумагами Клиента и д) возможность выбора счёта для начисления дивидендов.

Вот, вроде и нечего больше сказать.

Приложение настолько примитивное, что смотреть графики и выбирать нужные бумаги придётся на каких-то других ресурсах.

Оно вполне бы пригодилось для очень редких операций по стратегии Купить и Забыть.

Но, увы, не все желаемые бумаги вы сможете купить, по сравнению с другими брокерами.

Ошибки в приложении Сбербанк Инвестор и способы решения

Пользователи платформ, предназначенных для ведения инвестиционной деятельности, иногда сталкиваются с различного рода сбоями в работе таких приложений. Настоящий обзор позволит узнать о наиболее часто возникающих в Сбербанк Инвестор ошибках.

Проблемы с приложением Сбер-Инвестор

Есть проанализировать отзывы, оставленные многочисленными пользователями платформы Сбербанк Инвестор, то можно выделить ряд наиболее часто возникающих проблем:

- Трудности при входе в личный кабинет (система может «выкидывать» из приложения, сообщать о введении неверных данных). Отсутствие доступа к отдельным настройкам в мобильной версии приложения брокера. Периодическое возникновение ошибок при попытке провести определенную операцию с ценными бумагами или вывести деньги из системы. Предоставление неверных сведений (например, неправильное отражение стоимости акции на конкретный момент). Появление ошибки, указывающей на отсутствие соединения с сервером и т.д.

Плохо работает/долго грузится официальный сайт

Одна из частых проблем, с которой сталкиваются многие пользователи — отсутствие возможности зайти на официальный сайт брокера или в свой личный кабинет инвестора.

В чем проявляется такая проблема:

- сайт не загружается; веб-страница долго грузится, при этом, после открытия может зависать.

Не вводятся данные аккаунта

Еще одна частая проблема пользователей Сбербанк Инвестор — невозможность зайти в свой аккаунт. Какие могут возникнуть сложности:

- Система указывает на ввод неверных данных от личного кабинета (логин и пароль). При этом все попытки восстановить пароль также не приносят результата; появление на экране сообщения со следующим содержанием: «Валидация пользователя завершилась неудачно».

В обоих случаях нет возможности получить доступ к своему брокерскому счету. Причем спустя некоторое время проблема сама по себе исчезает, после чего вновь может повториться.

Если судить по комментариям недовольных инвесторов, то можно сделать вывод, что служба поддержки брокера также не в состоянии решить этот вопрос.

Отсутствует соединение с сервером

Люди, занимающиеся инвестиционной деятельностью на бирже, знают, как важно не упустить момент и вовремя провести операцию с ценными бумагами. Однако у клиентов Сбербанка не всегда есть такая возможность.

Причина — временное отсутствие доступа к личному кабинету из-за отсутствия соединения с сервером. При возникновении такой проблемы на экране появляется следующее сообщение: «Не удалось подключиться к серверу».

Также иногда пользователей «выкидывает» из приложения уже во время работы. При этом зайти туда снова может быть достаточно проблематично. Иногда приходится ждать несколько часов, пока появится доступ.

Приложение «Сбер Инвестор» не работает

Помимо невозможности авторизации в системе, внутри самого приложении Сбер Инвестор часто возникают различные сбои, что затрудняет работу. С какими проблемами часто встречаются пользователи:

Стоит ли инвестировать в Сбер Инвест?

Прежде чем принять решение об открытии брокерского счета в Сбербанке, следует детально изучить все подводные камни этого брокера.

Помимо частых сбоев в работе приложения, присутствуют следующие минусы:

- наличие доступа только к Московской бирже, а, следовательно, невозможность совершать операции с иностранными ценными бумагами, пользователям доступны только два вида валюты (доллары и евро), а минимальная сумма покупки составляет 1000 денежных единиц (1 лот), примитивный интерфейс приложения (из-за нехватки аналитической информации по финансовым инструментам, инвесторы вынуждены использовать дополнительные ресурсы), брокер активно навязывает доверительное управление и другие виды платных опций, в мобильной версии приложения не отражается история операций (пополнение счета, выплаты дивидендов и т.д.). Эту информацию можно увидеть только через веб-версию.

Как видно из приведенной выше информации, Сбербанк не самый лучший выбор для ведения инвестиционной деятельности. Поэтому начинающим инвесторам рекомендуется вначале изучить предложения других брокеров. Например, хорошим выбором будет Альфа Инвестиции. Здесь есть доступ к российским и иностранным ценным бумагам, предоставляется подробная аналитическая информация по всем финансовым инструментам, отсутствуют лимиты по минимальному депозиту, грамотная служба поддержки.

Ошибка “Не подключен фондовый рынок” в Сбербанк Инвестор — что делать?

Автор: Natali Killer · Опубликовано Май 7, 2020 · Обновлено Май 24, 2020

В отзывах инвесторы, открывшие брокерский счет в Сбербанке, нередко рассказывают о появляющейся ошибке «Не подключён фондовый рынок» в Сбербанк Инвестор. Давайте разбираться, что это за проблема, с чем она может быть связана и что делать, чтобы ее устранить.

Возможные причины

Не подключена торговая система “Фондовый рынок” при заключении договора. Для проверки данных зайдите в Сбербанк Онлайн. Перейдите на вкладку “Прочее” (в правом верхнем меню) и из списка выберите строку “Брокерское обслуживание”.

Перейдите на вкладку “Управление счетами”.

В разделе “Торговля” в строке “Рынки” проверьте, какие площадки подключены к брокерскому счету и есть ли среди них “Фондовый рынок”. При необходимости нажмите на кнопку “Изменить”

По информации от службы поддержки Сбербанка, следующая причина может быть связана с нестабильностью интернет-соединения или его низкой скоростью. Из-за этого данные могут длительное время загружаться из программы QUIK или появляться ошибка “Не подключен фондовый рынок”. Поддержка рекомендует отдавать предпочтение Wi-Fi — соединению вместо мобильного интернета.

Пользователь заходит в приложение в нерабочее время фондовой биржи. В этом случае также может возникать подобная ошибка.

Баг торгового терминала. Если выполнены все требования — фондовый рынок подключен, интернет-соединение стабильное и вход в терминал осуществляется в рабочее время биржи, то вероятнее всего вы столкнулись с ошибкой программного обеспечения. В этом случае рекомендовано выйти и зайти в программу снова позже или переустановить приложение. Как альтернатива — воспользуйтесь платформой QUIK, WebQUIK или QUIK X.

Рекомендую:

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Сбербанк Инвестор честный отзыв: анализ приложения. Брокерский счет и ИИС в Сбербанке

Как завести счет или ИИС в Sberbank online и работать со Сбербанк Инвестор? Реально ли заработать на этом? Достойно ли внимания сотрудничество со Sberbank брокером или лучше остановиться на другом варианте? В данной статье мы рассмотрим личный опыт Киры Юхтенко, практикующий инвестор, который покупал облигации и ETF на Мосбирже через софт Сбербанк Инвестор. Параллельно сравним программу с Тинькофф Инвестиции.

Алгоритм открытия счета

Существует три варианта:

Кнопка для открытия счета на сайте спрятана. Рассмотрим алгоритм действий:

Обратите внимание, что компания предоставляет на выбор тип рынка:

Сбербанк Инвестор: тарифы

Сбербанк предлагает определиться с тарифом:

Лучше остановиться на втором тип, комиссии нормальные, особенно после сентября 2019 года, когда была отменена комиссионная издержка за депозитарное обслуживание. На этом тарифе на фондовом рынке, комиссия на сумму до 1 млн. рублей за день 0,6%, на валютном Мосбиржи комиссия при объеме сделок до 100 млн рублей 0,2%. На срочном платим 50 копеек за контракт и 10 за принудительное завершение сделки.

Далее потребуется решить, готовы ли вы давать ценные бумаги в долг, для того чтобы Сбербанк использовал овернайт. Пользователь получает за предоставление активов дополнительный доход, около 2% годовых, но таким образом ваши ценные бумаги пребывают в более рискованном положении. Если Сбербанк обанкротиться, назад их можно не получить, каждый выбирает для себя. И далее потребуется решить, будете ли вы использовать заемные средства. Если вы хотите себя оградить от лишних соблазнов при наличии торгового плеча, галочку можно снять.

Sberbank сразу моментально открывать ИИС. Помним что один пользователь − один счет. Если счет имеется, но у другой организации, нужно галочку убрать, чтобы избежать штрафов.

Далее вам высылают код договора − это логин для вхождения в персональный кабинет брокерского сервиса Сбербанк.

Нужно понимать, что инвестировать можно с нескольких инструментов: классический QUIK или веб-версия/мобильная, приложение Сбербанк инвестор. Рассматриваем как раз мобильное приложение.

Особенности пополнения счета

Пополнение депозита возможно:

Через софт деньги шли сутки, через Сбербанк online деньги поступают практически мгновенно. Если оформляете после закрытия рынка, деньги приходят на открытие следующего рабочего дня. Здесь лучше заходить в раздел «Прочее брокерское обслуживание», где ранее регистрировали депозит и там отыскиваем способ «Пополнить», затем оставляем заявку.

Сбербанк Инвестор: анализа софта

Обратите внимание, если кликнуть на определенный актив, перед вами откроется отдельный обзор, в котором есть график, но по сути информации полезной нет. Отсутствует возможность переключиться на свечной график, стаканы здесь отсутствуют. И вообще информация по активу скромная.

Если кликнуть на «Купить», по умолчанию брокер резервирует на счете плюс 2% от текущей цены, покупая по текущему курсу, но делает резерв на случай, если произойдет резкое волатильное движение.

На валютном рынке, если вы нацелены купить через Сбербанк Инвестор брокер будет резервировать 3,10% от суммы сделки, минусы такой работы − минимальный размер лота тысяча условных единиц, меньше купить нельзя. В Тинькоффе можно покупать от 1 доллара/евро.

Стоит ли пользоваться приложением?

Из преимуществ приложения, можно выделить комиссии более адекватные, благодаря отмене депозитарного вычета. Хороший момент по ИИС, что можно сделать, так что купоны, дивиденды начисляются на отдельный банковский счет, тогда можно перебрасывать деньги, что является новым пополнением.

Касательно минусов, здесь их больше.

Если резюмировать, приложение Сбербанк Инвестор неудобное, плюсов меньше, чем минусов. Если верить слухам, банк разрабатывает новое приложение, возможно, будет более современная версия. Если будет обновление, работа улучшится. Ведь как к брокеру особых претензий нет, поскольку комиссии вполне лояльные, проблема именно в софте.