Продовольственный сектор сша акции

Где инвестору найти тихую гавань?

В период повышенной волатильности на рынках многие долгосрочные инвесторы ищут спокойную бухту без резких просадок и взлётов. И такая гавань есть — сектор потребительских товаров первой необходимости.

В статье мы разберем:

— что это за сектор;

— какие отрасли в него входят;

— почему сектор защитный;

— на каких игроков делать ставку.

Что это за сектор?

Потребительские товары первой необходимости (consumer staples) — такая категория продуктов, от которых потребители не могут отказаться, независимо от финансовой ситуации. Всего к этой категории относят 6 отраслей:

Таким образом, становится понятно, что сектор товаров первой необходимости — нецикличный, то есть котировки компаний не так сильно снижаются на фоне общего падения экономики и не так сильно увеличиваются с её восстановлением.

На это есть несколько причин:

Во-первых, что бы ни случилось в экономике, люди не перестанут потреблять пищу и следить за собой. Конечно, потребитель может купить товар меньшего качества, но потреблять он не перестанет.

Во-вторых, товары первой необходимости имеют некоторый стабильный уровень потребления, независимо от их цены. Например, если человеку нужна одна упаковка шампуня на месяц, и он покупал её за 400 рублей, то рост цены до 420 рублей в следующем месяце не приведет к снижению уровня потребления — человек так и будет, следуя привычке, покупать 1 упаковку шампуня в месяц.

Consumer Staples — защита в случае обвала рынка

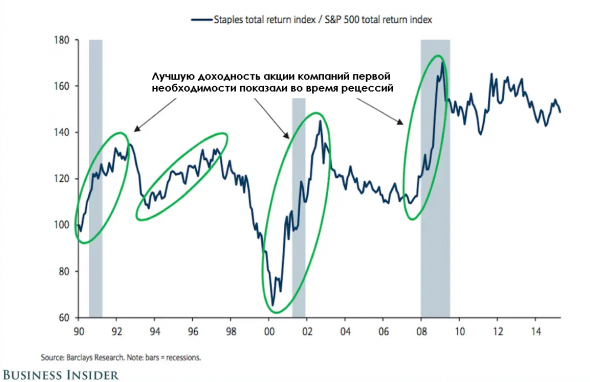

Поддерживаемые постоянным спросом на свою продукцию, компании по производству потребительских товаров первой необходимости получают стабильную прибыль даже в периоды рецессии. На медвежьих рынках, то есть в период рецессии, акции таких компаний снижаются гораздо меньше, чем акции из других секторов. Спрос на некоторые продукты — еду, алкоголь и табак — иногда даже увеличивается во время экономических спадов, так как потребители отказываются от походов в рестораны.

Это отлично видно на графике ниже — сектор потребительских товаров первой необходимости значительно превосходил индекс S&P 500:

Однако, в то же самое время, при буме рынков сектор потребительских товаров первой необходимости растёт куда менее интенсивно, чем остальной рынок. Именно стабильная потребительская корзина избавляет сектор от высокой волатильности, то есть сдерживает как падение, так и рост:

Ключевая особенность сектора — дивиденды

Сектор потребительских товаров первой необходимости привлекает инвесторов высокой дивидендной доходностью. Из-за своего медленного и устойчивого роста компании в этом секторе могут не только продолжать выплачивать дивиденды в периоды рецессии, но и увеличивать свои выплаты.

По мере роста стоимости акций дивидендная доходность будет падать, если размер дивиденда не увеличится. И наоборот, если акции падают в цене и размер дивидендов не меняется, то дивидендная доходность увеличивается. Это хорошо видно на примере с COVID-19 кризисом — когда цены на акции резко упали, доходность индекса сектора потребительских товаров выросла с 2,74% до 3,00%, в основном из-за более дешевых акций, приносящих такие же дивиденды. За счёт более высоких дивидендов эти акции быстрее выкупают в период рецессии, что также не даёт им сильно упасть.

Но есть ещё две важные характеристики, на которые стоит обратить внимание при выборе компаний.

Органические продажи или рост основного бизнеса без учета валютной переоценки и сделок по покупкам/продажам других компаний в отрасли. По сути, метрика говорит о том, как идут дела у основного бизнеса компании.

Органические продажи складываются из двух компонентов: рост объёмов и рост цен на товары. Рост объёмов является более устойчивым фактором и означает, что на продукцию увеличивается спрос. А это в свою очередь увеличивает долю рынка компании. Цены же в потребительском секторе в основном растут за счет инфляции, но это волатильный фактор. Но в любом случае при текущем ускорении инфляции компании из сектор выигрывают.

Доля рынка — еще один немаловажный фактор. Из-за фиксированного спроса на товары первой необходимости компании борются между собой за кусочек почти фиксированного пирога. Если в случае технологических компаний весь объём рынка растёт, так как растёт общий спрос на услуги, то сектор потребительских товаров в основном растёт инфляционными темпами. Это значит, что рост доли рынка компании в сегменте потребительских товаров — прямая демонстрация конкурентных преимуществ перед другими фирмами.

Какие игроки есть на рынке?

Продукты питания — фермеры

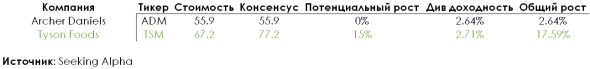

Archer Daniels Midland Company (ADM) — крупная агропромышленная корпорация. Компания производит растительные масла, выращивает кукурузу, а также предоставляет сервисные услуги другим компаниям по покупке, хранению и транспортировке с/х продуктов.

Tyson Foods (TSN) — второй крупнейший производитель говядины, курятины и свинины в мире, лидер по экспорту с/х в США.

К сожалению, на Санкт-Петербургской бирже нам доступно не так много компаний из сектора. Наиболее привлекательной смотрится компания Tyson Foods, которая имеет и потенциал к росту, и более высокие форвардные дивиденды, чем Archer Daniels. При этом компания выигрывает и от ослабления доллара, так как часть продукции экспортирует.

Напитки

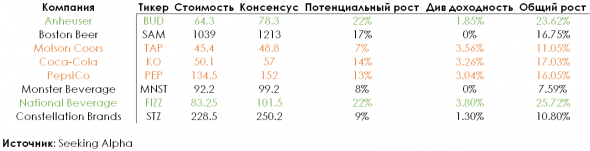

Anheuser Busch Companies (BUD) — американская пивоваренная компания, полностью принадлежащая AB InBev, крупнейшему производителю алкогольной продукции в мире.

Boston Beer (SAM) — один из крупнейших американских производителей крафтового пива и сидра.

Molson Coors (TAP) — 7-й в мире производитель пива.

Coca-Cola (KO) и PepsiCo (PEP) — крупнейшие производители безалкогольных напитков в мире.

National Beverage (FIZZ) — американский производитель ароматизированных безалкогольных напитков.

Monster Beverage (MNST) — мировой лидер по производству энергетиков.

Constellation Brands (STZ) — компания занимается производством и реализацией различных алкогольных напитков.

С позиции потенциального роста акций наиболее перспективными компаниями смотрятся два алкогольных игрока — Anheuser и National Beverage. Однако с позиции стабильности дивидендов, лучший выбор — Molson Corps, Coca-Cola и PepsiCo.

Ритейлеры

Costco (COST) — пятый по величине продаж ритейлер в США. Также компания управляет крупнейшей в мире сетью магазинов самообслуживания.

Dollar General (DG) — сеть универсальных магазинов в США.

Kroger (KR) — одна из крупнейших сетей супермаркетов США.

Target (TGT) — одна из крупнейших сетей дискаунтеров в США.

Walmart (WMT) — крупнейшая в мире розничная сеть.

С позиции роста стоимости акций наиболее интересным игроком смотрится Dollar General. А с учетом роста и дивидендов — Walmart и Target.

Предметы личной гигиены и товары для дома

Church & Dwight (СHD) — крупный американский производитель бытовой химии.

Colgate-Palmolive (CL) — один из лидеров по производству товаров для гигиены рта. Также компания производит бытовую химию и корма для животных.

Clorox (CLX) — один из крупнейших производителей бытовой химии в мире.

Coty (COTY) — производит парфюмерию, косметику и гигиенические средства.

Kimberly-Clark (KMB) — лидер в производстве продукции для личной и промышленной гигиены.

Newell Brands (NWL) — один из лидеров по производству товаров для дома.

Procter & Gamble (PG) — лидер в производстве товаров личной гигиены.

С позиции роста стоимости акций больше всего интересна Procter&Gamble. А с позиции дивидендов — Coty, Kimberly-Clark и Newell Brands.

Табачные компании

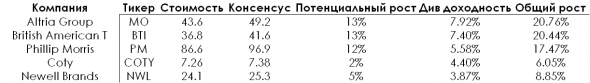

На питерской бирже доступны три компании:

British American Tabacco (BTI)

Altria Group (MO)

Phillip Morris (PM)

Компании имеют примерно одинаковый потенциал к росту, однако British American Tabacco и Altria выделяют высокими форвардными дивидендами.

Что из этого выбрать?

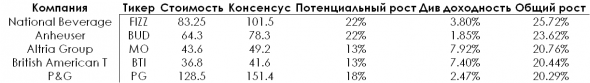

Для инвесторов, которые в большей степени ориентированы на рост стоимости акций, лучшим вариантом будет выбрать компании с наибольшей фундаментальной недооценкой. В данном случае дивиденды будут лишь небольшим бонусом:

Здесь лидерами являются производители алкоголя и табака.

Для инвесторов с пассивным стилем лучше всего подходят дивидендные акции:

В данном случае лидерами также являются табачные компании, предлагая наибольшую дивидендную доходность.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

Рынок акций США. Разбивка по секторам

Рынок США отличается от всех прочих широким разнообразием инструментов — одних только акций на нем более 5 тыс., не говоря уж о примерно 1000 депозитарных расписок и 1800 бумаг ETF. Здесь сбываются мечты.

Данный обзор посвящен секторам американского рынка акций. Это основная единица классификации компаний. В рамках S&P 500 их насчитывается 11. Каждый сектор, в свою очередь, подразделяется на индустрии.

Чем полезно знание секторов

1. Диверсификация. Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Знание секторов поможет подобрать слабо коррелирующие акции, снизив тем самым риск портфеля.

Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

2. Концентрация. Возможны и, напротив, точечные идеи. Если вы верите в долгосрочные перспективы какой-либо индустрии или ожидаете появления катализаторов в определенном сегменте, то информация о структуре секторов позволит оптимально подобрать подходящие бумаги.

В разные периоды появляются новые драйверы, прорывные технологии и бизнес-модели, а значит и лидеры роста. В последнее десятилетие — это сектор высоких технологий. Современные мегатренды — искусственный интеллект, big data, 3D печать, биотехнологии.

3. Зависимость от бизнес-циклов. Тут речь идет о разрезе в 1-10 лет. Полный цикл охватывает три периода: возрождение, экспансию и сокращение экономики. Речь также идет о четырех этапах: раннем, среднем, позднем и рецессии. Каждый этап может охватывает по нескольку лет, в разных стадиях наиболее актуальны те или иные сектора, циклические или защитные бумаги.

Согласно оценкам Fidelity, сейчас США находятся ближе к поздней стадии экономического цикла, хотя еще туда не вошли. Если говорить об отдаленном будущем, в преддверии рецессии актуальными станут инвестиции в «защитные» сектора. В любом случае, подобные бумаги способны диверсифицировать инвестиционный портфель, обеспечить поток дивидендов.

Communication Services

(Коммуникационные услуги)

В сентябре 2018 г. была запущена новая версия телекоммуникационного сектора. Сегмент сформирован на базе выходцев из секторов телекоммуникаций, высоких технологий и производителей товаров вторичной необходимости. Традиционно телекомы — это дивидендный сектор. Преимущественно ориентирован на внутренний спрос. Предприятия работают по подписке, поэтому бумаги принято считать «защитными», хотя некоторым его представителям не чужды технологические изменения. В обновленный сектор переместились такие известные имена, как Walt Disney, Netflix, Facebook и Alphabet (GOOGL).

Наиболее популярные ETF сектора:

Consumer Discretionary

(Потребительские товары вторичной необходимости)

Самый «брендовый» сектор, компании которого частенько на слуху. Характеризуется зависимостью от колебаний экономического цикла. От продукции этих предприятий можно временно отказаться при экономическом спаде.

— Автокомпоненты

— Автомобили

— Дистрибьютеры

— Диверсифицированные потребительские услуги

— Отели и рестораны

— Товары длительного пользования для дома

— Интернет ритейл

— Продукция для развлечений

— Диверсифицированный ритейл

— Специализированный ритейл

— Текстиль, одежда и товары класса люкс

Наиболее популярные ETF сектора:

— Consumer Discretionary Select Sector SPDR (XLY)

— Consumer Discretionary AlphaDEX Fund (FDX)

— Vanguard Consumer Discretion ETF (VCR)

Consumer Staples

(Потребительские товары первой необходимости)

Отличается стабильностью, ведь товары первой необходимости нужны всегда. Бумаги представителей сектора сравнительно устойчивы при падении рынка, их принято считать защитными, но и растут они зачастую не так активно.

— Напитки

— Продуктовый ритейл

— Продукты питания

— Продукты для дома

— Продукты личной гигиены

— Табачные изделия

Наиболее популярные ETF сектора:

— Consumer Staples Select Sector SPDR (XLP)

— Consumer Staples AlphaDEX Fund (FXG)

— Vanguard Consumer Staples ETF (VDC)

Energy

(Нефть и газ)

Крайне зависим от котировок сырья, а значит в теории отрицательно коррелирует с курсом доллара. Бумаги могут быть альтернативой инвестициям в товарные рынки, впрочем, тут могут присутствовать специфические риски эмитента.

— Оборудование и услуги для нефтегаза

— Нефть, газ и потребляемое топливо

Наиболее популярные ETF сектора:

— Energy Select Sector SPDR (XLE)

— Alerian MLP ETF (AMLP)

— Vanguard Energy ETF (VDE)

Financials

(Финансовый)

Финансовые корпорации процветает в условиях экономического роста: повышения спроса на кредиты и торговой активности на рынке ценных бумаг. Подъем ставок ФРС благоприятен для многих американских банков, ибо улучшает их процентную маржу, что делает банковские акции привлекательным вложением в этот период. Бумаги финансового сектора позитивно коррелируют с доходностью Treasuries.

— Банки

— Рынки капитала

— Потребительские финансы

— Диверсифицированные финансовые услуги

— Страхование

— Ипотечные REITs

— Ипотечные финансы

Наиболее популярные ETF сектора:

— Financial Select Sector SPDR Fund (XLF)

— Vanguard Financials ETF (VFH)

— SPDR S&P Bank ETF (KBE)

Health Care

(Здравоохранение)

Менее зависим от экономических циклов, ведь люди не выбирают, болеть ли им или нет. В пользу сферы здравоохранения в долгосрочной перспективе может играть тренд на постарение населения в развитых странах. В сегменте есть специфические риски, связанные с испытаниями новых препаратов, конкуренцией, истечением патентов, действиями регуляторов. Особенно волатильны биотехи, хотя и являются наиболее прорывной индустрией.

— Биотехнологии

— Оборудование для здравоохранения

— Услуги для здравоохранения

— Технологии для здравоохранения

— Инструменты и услуги для исследований

— Фармацевтика

Наиболее популярные ETF сектора:

— Health Care Select Sector SPDR (XLV)

— Nasdaq Biotechnology ETF (IBB)

— Vanguard Health Care ETF (VHT)

Industrials

(Промышленный)

Положительно коррелирует с экономическими циклами. Когда экономика процветает, бумаги «на коне». Только при наличии благоприятных тенденции в экономике компании будут строить, производить и перевозить товары и т.д. Тут то и понадобятся станки, машины и оборудование.

— Авиакосмическая и оборонная

— Авиадоставка грузов и логистика

— Авиалинии

— Продукты для строительства

— Коммерческие услуги

— Строительство и инженерия

— Электрическое оборудование

— Промышленные конгломераты

— Тяжелая техника

— Морские грузоперевозки

— Профессиональные услуги

— Железные дороги

— Торговые компании и дистрибьютеры

— Транспортная инфраструктура

Наиболее популярные ETF сектора:

— Industrial Select Sector SPDR (XLI)

— Vanguard Industrials ETF (VIS)

— iShares Transportation Average ETF (IYT)

Information Technology

(Информационные технологии)

Драйвер роста всего американского рынка на протяжении нынешнего бычьего тренда. Именно здесь сконцентрировано большое количество «акций роста», хотя есть и перспективные дивидендные истории в рамках зрелых компаний. Многие ставки на прорывные идеи относятся как раз к сектору высоких технологий.

— Коммуникационное оборудование

— Электронное оборудование и компоненты

— IT-услуги

— Полупроводники

— Программное обеспечение

— Технологическое «железо»

Наиболее популярные ETF сектора:

— Technology Select Sector SPDR (XLK)

— Vanguard Information Tech ETF (VGT)

— DJ Internet Index Fund (FDN)

Materials

(Материалы)

Как и нефтегаз, зависят от движений товарных рынков, включая металлы.

— Химия

— Материалы для строительства

— Контейнеры и упаковка

— Металлургия

— Бумага и продукты из дерева

Наиболее популярные ETF сектора:

— Market Vectors TR Gold Miners (GDX)

— Materials Select Sector SPDR (XLB)

— iShares U.S. Home Construction ETF (ITB)

Real Estate

(Недвижимость)

— Equity REITs (покупает и сдает недвижимость различного плана)

— Девелопмент в сфере недвижимости

Real Exchange Investment Trusts — это биржевые фонды, объектом инвестиций которых является недвижимость. Обладают высокой дивидендной доходностью. Инвестиции REIT позволяют зарабатывать на росте рынка недвижимости, диверсифицировать вложения, защищаться от потенциальной инфляции в США. При этом инструмент, в отличие от объектов недвижимости, обладает высокой ликвидностью и имеет низкий порог входа.

Наиболее популярные ETF сектора:

— Vanguard REIT ETF (VNQ)

— iShares U.S. Real Estate ETF (IYR)

— iShares Cohen & Steers REIT ETF (ICF)

Utilities

(Энергетика)

Небольшой сектор по количеству компаний, но может быть интересен в качестве хеджирования кризисных тенденций на рынке, а также получения высоких дивидендных платежей. При этом сегмент возобновляемой энергетики, включая солнечные технологии, в долгосрочной перспективе может порадовать терпеливого инвестора.

— Электроэнергетика

— Газовая энергетика

— Возобновляемая энергетика

— Диверсифицированная энергетика

— Водная энергетика

Наиболее популярные ETF сектора:

— Utilities Select Sector SPDR (XLU)

— Vanguard Utilities ETF (VPU)

— iShares Global Infrastructure ETF (IGF)

В общем, выбирайте продукт на свой вкус! Разбор полетов в различных индустриях, а также отдельных эмитентах читайте в наших среднесрочных материалах.

БКС Брокер

Последние новости

Рекомендованные новости

Старт дня. Российский рынок снова падает

Рубль будут давить

Twitter: власть меняется. А курс акций?

Газпром. Ждем пробоя 345

Нефтяной рынок не уверен, что худшее позади

Обвал нефти возобновился. Brent с утра теряет 3%

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.