признак налогоплательщика код в уведомлении о переходе на усн в течение 30 дней

Уведомление о переходе на УСН для ООО в 2021 году

Если вы решили применять упрощённую систему налогооблажения (УСН) с момента регистрации ООО — подайте заявление по форме 26.2-1 одновременно с регистрационными документами или в течение 30 рабочих дней после открытия ООО. При более позднем обращении, вы сможете применять упрощенку только с 1 января следующего года. Заявление на УСН по форме 26.2-1 можно заполнять вручную или на компьютере.

Отказать в приеме заявления ФНС не имеет право, так как процедура имеет уведомительный характер. Однако если заявление заполнено с ошибками, ФНС его не примет. Поэтому заполняйте заявление, следуя утвержденным требованиям.

Имейте в виду, уведомление на УСН заполняется всегда по единой форме 26.2-1, но по-разному, в зависимости от того когда вы его подаете. Например, если подаете сразу при регистрации ООО, указать ИНН и КПП не получится, т.к. их еще нет, а при подаче в течение месяца после открытия ООО, эти сведения обязательно надо вписать. Если же переходите на УСН с начала года, нужно вписать и доход, полученный за время работы ООО.

1. Общие требования к заполнению уведомления о переходе ООО на УСН

Независимо от времени подачи заявления на УСН: сразу при регистрации, в течение месяца после или с начала года — заполнять необходимо форму 26.2-1, утвержденную Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@. Это единая форма для всех ООО, но некоторые пункты будут заполняться по-разному, исходя из конкретной ситуации. Например, подавая уведомление на упрощенку вместе с документами на регистрацию общества с ограниченной ответственностью, поля ИНН, КПП, а также данные по выручке за 9 месяцев и остаточная стоимость основных средств, не заполняются.

Заявление на УСН состоит из одного листа и заполняется на компьютере (шрифт Courier New с высотой букв 18) или вручную черной пастой печатными заглавными буквами. В одной ячейке должна быть одна буква, цифра или символ. Никаких исправлений, иначе ФНС не примет документ.

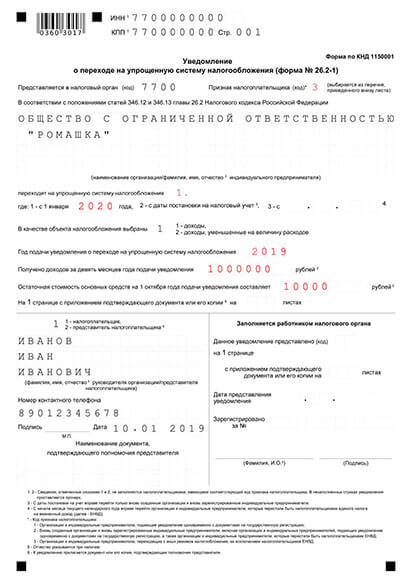

2. Образец уведомления о переходе ООО на УСН в момент регистрации. Требования к заполнению

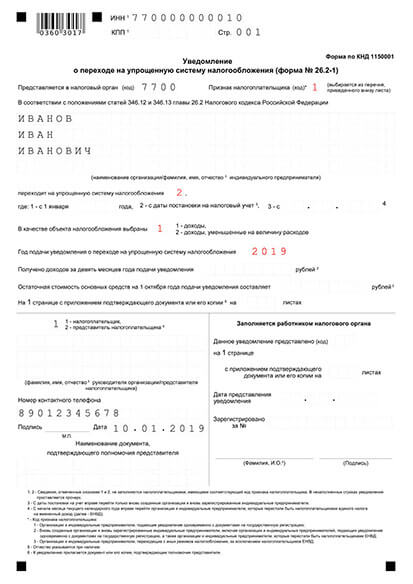

Уведомление о переходе ООО на УСН при регистрации

При переходе на УСН с момента регистрации, вы не указываете регистрационные данные и экономические результаты деятельности, так как бизнес только открывается.

Требования к заполнению уведомления на УСН сразу при регистрации ООО:

Дальше вы заполняете только левую половину листа, правую будет заполнять налоговый инспектор.

3. Переход ООО на УСН в течение 30 дней после регистрации. Правила заполнения уведомления

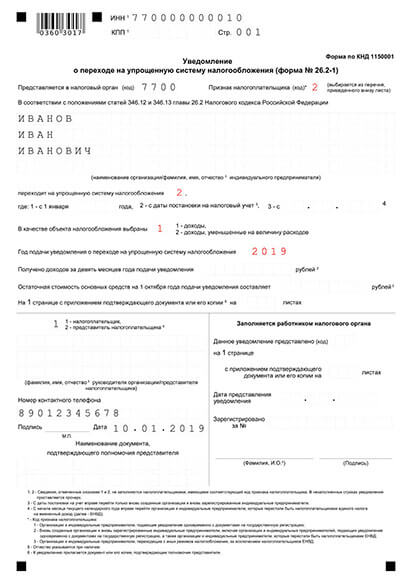

Заявление о переходе ИП на УСН в течение 30 дней после регистрации

Образец уведомления о переходе на УСН в течение 30 дней после создания ИП

Если подадите уведомление на УСН в течение 30 дней после регистрации ООО, упрощенка будет вам разрешена с даты постановки на учет. Также следует заполнить форму 26.2-1, но с небольшими поправками.

Правила заполнения уведомления на УСН в течение месяца после регистрации

В данном случае иначе заполняются пункта: ИНН и КПП, которые следует вписать, так как они вам уже присвоены, а в пункте «признак налогоплательщика» укажите код 2.

Остальные пункты надо заполнять аналогично предыдущему примеру.

4. Заявление на УСН с начала года. Правила заполнения

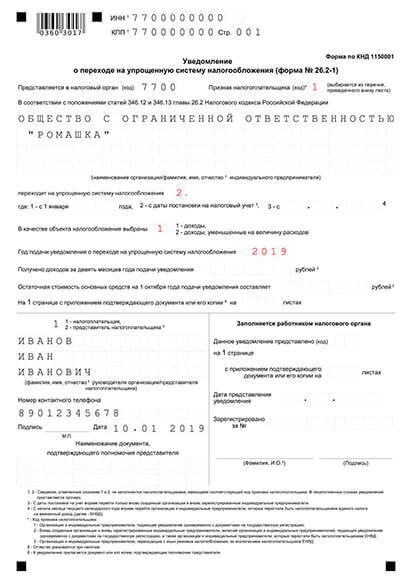

Заявление о переходе ООО на УСН с начала нового года

Пример уведомления о переходе ООО на УСН с начала нового года

Если вы подадите уведомление по прошествии 30 дней с момента регистрации ООО — применять спецрежим вам будет разрешено только с начала следующего года. В этом случае нужно подать уведомление о применении УСН до 31 декабря текущего года.

Правила заполнения заявления на УСН с начала года

В этом случае форма 26.2-1 заполняется несколько иначе:

Остальное заполняете аналогично предыдущим примерам.

5. Подача уведомления о переходе на УСН для ООО

Подать уведомление на УСН можно одним из трех способов:

При личной подаче возьмите с собой минимум 2 экземпляра заявления (ФНС г. Москвы просят 3 шт.). Один останется в налоговой, а второй вернут вам с печатью. Свой экземпляр сохраните в документации фирмы, как доказательство, что вы подавали уведомление.

Никаких извещений от налоговой ждать не стоит, так как заявления с отметкой ФНС для начала работы по УСН вполне достаточно. Но для собственного спокойствия, можете подать в налоговую отдельный запрос в свободной форме о выдаче извещения о возможности применять вашим ООО упрощенной системы. В соответствии с Приказом Минфина РФ № 99 н от 02.07.2012, отказать вам налоговая не может. На рассмотрении ФНС отводится 30 дней, после чего вам вышлют официальный ответ.

Как правильно заполнить и отправить уведомление о переходе на УСН

Если вам знакомы ставки и ограничения УСН в 2021 году и вы хотите только узнать о подаче уведомления (заявления), переходите сразу к этому разделу. Для некоторых этот вопрос очень срочный: бывшим плательщикам ЕНВД нужно решить его до 31 марта 2021 года, а новым предпринимателям и организациям — в течение месяца со дня регистрации.

Если хотите для начала освежить в памяти суть упрощенного налогового режима, то продолжайте читать по порядку.

Что такое УСН

Упрощенная система налогообложения, или как ее еще ласково называют «упрощенка», — выбор более 2 млн представителей малого бизнеса. Она позволяет оптимизировать налоговую нагрузку и минимизировать издержки на подготовку отчетности. Подходит как для ИП, так и для юридических лиц.

Этот спецрежим предполагает уплату единого налога, который заменяет собой сразу три налога основной системы:

В отличие от других спецрежимов УСН применяется не к отдельному виду деятельности, а ко всему, что делает компания. По этой причине упрощенку нельзя сочетать с основной системой налогообложения, которая тоже применяется ко всей деятельности компании. Единственно возможный вариант сочетания в 2021 году — УСН + Патент.

Доходы или доходы, уменьшенные на величину расходов

Упрощенная система предполагает два варианта налогообложения. Если вы выбираете УСН «доходы», ваша налогооблагаемая база максимальна, зато процентная ставка минимальна — 6%. Если вы выбираете «доходы минус расходы», то у вас, наоборот, минимальна налогооблагаемая база (примерно равная прибыли), а процентная ставка максимальна — 15%. Сделать правильный выбор значит найти для своего предприятия баланс между величиной процента и объекта налогообложения, от которого он считается.

Региональные власти могут снизить налоговую ставку по УСН «доходы» до 1%, а по УСН «доходы минус расходы» до 5%. Так, в Москве ставка для использующих УСН «доходы минус расходы» снижена в полтора раза и составляет 10%, а в Санкт-Петербурге снижена в два раза и составляет 7%. В Свердловской области вновь зарегистрированные ИП в определенных сферах бизнеса на любом объекте налогообложения уплачивают лишь 1%.

Основной критерий выбора для владельца бизнеса — доля расходов. Если на них приходится больше 65% выручки, то есть смысл применять УСН «доходы минус расходы». Так поступают многие:

Им выгоднее уплачивать максимальный процент, но взятый с небольшой суммы, чем минимальный процент, но взятый с огромной суммы, которая включает в себя дорогостоящие расходы.

Если на расходы приходится меньше 65% от выручки, то выгоднее применять УСН «доходы». Так поступают многие предприятия из сферы услуг населению: салоны красоты, мастерские по бытовому ремонту, автосервисы, юридические конторы. Вычет расходов из доходов не дает им существенного уменьшения налогооблагаемой базы, поэтому у них в приоритете низкая процентная ставка.

Условия для перехода на УСН

На УСН обычно работают те, кто имеет дело с контрагентами на спецрежимах. Если вы будете часто поставлять товары или оказывать услуги предприятиям на ОСНО, то применение упрощенной системы будет вам только мешать заключать сделки. Все дело в НДС: на упрощенке вы этот налог не платите, а вот ваши контрагенты на основной системе платят и при любой закупке товара или заказе услуги у вас им придется терять на вычете входящего НДС. Поэтому на практике закрепилась тенденция: организации на ОСНО неохотно что-либо покупают или заказывают у поставщиков на спецрежимах.

Ограничен и размер бизнеса. Чтобы не утратить право на упрощенное налогообложение, необходимо укладываться в лимиты:

За лимиты можно немного выходить, но при условии уплаты налога по повышенной ставке. Если ваш годовой оборот достигнет диапазона от 154,8 млн до 206,4 млн* рублей и/или число сотрудников окажется в пределах 100-130 человек, то ставка в текущем году для вас увеличится:

Для юрлиц есть также входящие требования, без которых на УСН не переведут:

Срок подачи уведомления о переходе на УСН

По умолчанию переход на УСН или смена налогооблагаемой базы возможны только с нового года, и подать заявление для этого необходимо не позднее 31 декабря предшествующего года. То есть отправляя заявление в течение 2021 года, вы сможете применять упрощенную систему или сменить налогооблагаемую базу только с 1 января 2022 года.

Для юрлиц, переходящих с ОСНО на УСН, срок подачи по факту ограничен тремя последними месяцами года, потому что им нужно указать доход за первые девять месяцев и остаточную стоимость основных средств производства на 1 октября.

Не привязаны к 31 декабря только две категории налогоплательщиков:

Налогоплательщики, которые утратили право на применение УСН, не могут претендовать на упрощенное налогообложение со следующего года.

Например, фирма превышает в третьем квартале 2021 года предельно возможный для упрощёнщика лимит по годовому обороту 206,4 млн рублей. Начиная с этого квартала она автоматически переходит на основную систему и не может претендовать на применение УСН со следующего 2022 года — только с 2023 года.

Как заполнить уведомление о переходе на УСН

Есть две формы, утвержденные Приказом ФНС России:

Заполняем уведомление о переходе на УСН

Шаг 1. ИНН и КПП

В строке ИНН укажите номер налогоплательщика. Если вы ИП, ваш индивидуальный номер налогоплательщика займет все клеточки строки. Если вы представляете организацию, то ваш номер окажется короче, поэтому в незаполненных клеточках нужно проставить прочерки, вот так:

В строке КПП нужно указать код причины постановки на учет, который присваивается налогоплательщику-юрлицу вместе с ИНН. Если вы индивидуальный предприниматель, поставьте прочерки в каждой клетке этой строки, вот так:

Если вы подаете уведомление как вновь образованное ИП или юрлицо в течение 30 календарных дней со дня постановки на учет, то поставьте прочерки во всех клеточках строки ИНН и КПП, вот так:

Количество страниц документа по умолчанию указано «001» — оставляем его как есть.

Шаг 2. Код налогового органа

Код своего налогового органа вы всегда можете посмотреть на сайте ФНС в разделе «Определение реквизитов ИФНС». Для этого укажите адрес своей регистрации, если вы ИП, или юридический адрес, если вы представляете организацию, и вы увидите всю контактную информацию по своей налоговой инспекции, включая ее четырехзначный код.

Например, для предпринимателей и организаций, зарегистрированных в Бутырском районе Москвы, номер налогового органа — 7715:

Его и вписываем в нашу форму:

Шаг 3. Код признака налогоплательщика

Если вы подаете уведомление в день подачи документов для постановки на учет ИП или юрлица, то укажите цифру «1».

Если подаете уведомление в течение 30 календарных дней со дня постановки на учет, но не в сам этот день, то укажите цифру «2».

Если вы переходите с другой СНО или являетесь бывшим плательщиком ЕНВД, то укажите цифру «3».

Тем, кто был на ЕНВД в третьем квартале 2020 года! Несмотря на слова «кроме плательщиков ЕНВД» напротив кода «3» внизу уведомления, вам все равно стоит указать цифру«3», а не «2». Дело в том, что форма документа была составлена давно и пока не учитывает того, что ЕНВД больше нет. Те, кто применял вмененку до конца 2020 года и не сменил вовремя систему налогообложения, с начала 2021 года автоматически перешли на ОСНО, а значит по факту переходят на упрощенную систему не с ЕНВД, а с ОСНО. Будьте внимательны, ваша цифра — «3».

Шаг 4. Название организации или ФИО индивидуального предпринимателя

Если вы ИП, запишите на первой строке фамилию, на второй строке — имя, на третьей строке — отчество (если оно есть). Во всех пустых клетках поставьте прочерки, вот так:

Если вы представляете организацию, запишите ее полное название в строчку — так, как указано в уставе вашей организации. Слова отделяйте пробелами, вот так:

Шаг 5. Дата перехода на УСН

Если вы переходите на упрощенку с любой другой системы налогообложения, то на первой строке укажите цифру «1», а на второй уточните год, вот так:

Если вы переходите на упрощенку одновременно с подачей документов для постановки на налоговый учет или в течение 30 календарных дней со дня постановки на учет, укажите на первой строке цифру «2», а на второй строке ничего не указывайте:

Код «3» был актуален для плательщиков единого налога на вмененный доход, когда тот еще существовал. Сейчас нет оснований для его использования, даже у бывших плательщиков ЕНВД.

Шаг 6. Выбор объекта налогообложения

Здесь трудностей с указанием нужного кода не должно возникнуть. Непросто выбрать сам объект налогообложения: понять, что выгоднее для вашего предприятия — исчислять 6% от доходов или 15% от разницы доходов и расходов.

Не бойтесь ошибиться с выбором: если вы направите заявление заблаговременно и через какое-то время до окончания срока его подачи решите, что вам выгоднее работать на упрощенке с другим объектом налогообложения, просто подайте новое, исправленное заявление — старое отзывать не надо. А если захотите отказаться от перехода на УСН, просто уведомите об отказе в те же сроки.

Шаг 7. Доход организации за 9 месяцев

Доходы за 9 месяцев текущего года указывают только организации, переходящие с основной системы на упрощенную. Все ИП ставят прочерки:

Если вы применяли ЕНВД или ПСН в сочетании с ОСНО, считайте доход, полученный только по ОСНО. Возможно, он будет нулевой, если вы вели деятельность только по вмененке и/или патентам:

Если годовой доход по ОСНО по состоянию на 1 октября есть, остается только убедиться, что он не превышает 112,5 млн рублей — это одно из требований для УСН — и записать его:

Шаг 8. Остаточная стоимость основных средств на 1 октября

Эта графа тоже предназначена только для организаций. Индивидуальный предприниматель ставит в ней прочерки:

Представитель юрлица указывает стоимость основных средств производства с учетом их переоценки (если она проводилась) и за вычетом их амортизации — по состоянию на 1 октября года подачи уведомления.

Если вы ведете бухучет в специальной программе, то узнать остаточную стоимость вам поможет ведомость ОС, а если ее нет, то все необходимое для расчета вы найдете в оборотно-сальдовых ведомостях по счету 01 и 02.

Остаточная стоимость ОС не должна превышать 150 млн рублей.

Шаг 9. Налогоплательщик или представитель налогоплательщика

Если вы ИП или руководитель организации, то в графе о количестве листов подтверждающего документа поставьте прочерки, а ниже укажите цифру «1».

Если вы действуете от лица руководителя организации, то вам потребуются документы, подтверждающие ваши полномочия. Поэтому в верхней графе укажите, сколько листов занимает документ, который вы прикладываете, а на следующей строке укажите цифру «2»:

Шаг 10. ФИО предпринимателя / руководителя / представителя налогоплательщика

Если вы ИП, то свое имя вы уже указали в начале документа, поэтому вам эту графу заполнять не нужно (лучше по традиции поставить прочерки):

Если вы руководитель организации или действуете по его доверенности, то впишите здесь свое имя.

Шаг 11. Телефон для связи, дата, название документа представителя

Здесь никаких хитростей: указываем телефон в любом формате и указываем дату. Если вы представитель налогоплательщика, то не забудьте в самой последней графе указать название документа, который вы прикладываете в качестве подтверждения ваших полномочий — например, «доверенность на право подписи документов». Если вы посылаете уведомление от своего лица, то поставьте прочерки.

Шаг 12. Подпись и печать

Уведомление готово к отправке: его остается распечатать, поставить подпись и печать (если есть).

Примеры заполненных уведомлений о переходе на УСН (без подписи и печати):

Как подать уведомление о переходе на УСН

Самый быстрый и верный способ — отправить сканированную копию бумажного уведомления и сопутствующих документов (если они есть) через личный кабинет налогоплательщика или через вашего оператора электронного документооборота. Для этого вам потребуется усиленная квалифицированная подпись.

Также уведомление с приложенными документами можно передать своему инспектору лично в отделении или отправить заказным письмом по адресу своего отделения ФНС. При отправке почтой обязательно составьте опись документов и закажите уведомление о получении. Датой отправки уведомления считается день, в который вы передали заказное письмо в отделение почты, а не день получения письма налоговой службой.

Подача заявления на УСН при регистрации ИП

Для того, чтобы начать применять упрощённую систему налогообложения (УСН), или как её ещё называют «упрощёнку», не нужно дожидаться разрешения от ФНС — в 2021 году переход на упрощенку проходит в уведомительном порядке. Это значит, что вы подаете в инспекцию уведомление и сразу начинаете вести учет и платить налоги по упрощённо системе. Сделать это можно одновременно с подачей документов на открытие ИП.

1. Уведомление о переходе на УСН

Чтобы уведомить инспекцию о своем переходе на УСН, предприниматели подают форму 26.2-1. Обязательной она не является, но проще все же оформлять уведомление по ней, иначе есть риск подать не все сведения, и ИФНС не примет такое уведомление.

При получении уведомления инспекция не проверяет, есть ли у вас право перейти на УСН. Однако правомерность применения упрощёнки могут проверить позже. Если ФНС сочтет, что такого права у вас не было, вам могут доначислить налоги, штрафы и пени по общему режиму.

Форма уведомления одна, она применяется вне зависимости от момента перехода на УСН. В 2021 году порядок заполнения в разных случаях перехода будет отличаться.

1.1 В момент регистрации

Уведомление о переходе ИП на УСН при регистрации

Если вы подаете уведомление одновременно с пакетом документов на регистрацию ИП, заполните его следующим образом:

Все остальные поля заполнит сотрудник инспекции, ничего в них не пишите.

1.2 В течение 30 дней после регистрации

Заявление о переходе ИП на УСН в течение 30 дней после регистрации

Образец уведомления о переходе на УСН в течение 30 дней после создания ИП

Если вы подаете уведомление о переходе на УСН в течение 30 дней с момента открытия ИП, то вести учет и рассчитывать налоги по правилам упрощённого налогообложения вы можете уже с момента регистрации себя как индивидуального предпринимателя.

Особенности заполнения уведомления:

Остальные поля заполните так же, как при подаче уведомления вместе с пакетом регистрационных документов.

2. Подача уведомления в налоговую

Подать уведомление на УСН в 2021 году можно следующими способами:

Если вы подаете уведомление одновременно с документами на открытие ИП, то уведомление нужно отправить тем же способом, что и пакет регистрационных документов.

При получении уведомления инспекция отдает вам один экземпляр уведомления с печатью о приеме. Больше никаких документов или подтверждений налоговая вам не предоставит. Если вам спокойнее точно знать, что переход на УСН прошел успешно, вы можете запросить в инспекции соответствующую информацию. При таком запросе уведомление вам придет в течение 30 дней с момента регистрации.

Учтите, что если вы подаете документы на открытие ИП через МФЦ, уведомление на УСН, могут не принять вместе с пакетом документов для регистрации ИП. В этом случае его нужно будет подать после регистрации в вашу территориальную ФНС в течении 30 дней.

Как заполнить заявление о переходе на УСН для ООО

Чтобы перейти на УСН, нужно подать в налоговую уведомление по форме 26.2-1, в этом бланке всего один лист. Подать эту форму можно разными способами, налоговая примет его как одновременно с регистрационными документами, так и в течение 30 дней после постановки компании на учет. Также вы можете начать применять УСН с начала следующего года, если подадите уведомление до 31 декабря текущего. Момент подачи уведомления влияет на то, какие поля и как именно вам нужно заполнять.

После подачи уведомления не нужно ждать ответа ФНС: в применении спецрежима вам не откажут, в 2021 году порядок его применения — уведомительный. Однако если позднее налоговая сочтет, что вы применяли упрощенку неправомерно, за весь период работы на спецрежиме вам начислят налоги по общему режиму, штрафы и пени.

1. Уведомление о переходе на УСН

Вне зависимости от того, в какой момент вы переходите на УСН, в налоговую подается уведомление по одной и той же форме: 26.2-1. Момент подачи влияет только на то, как и какие поля уведомления заполнять.

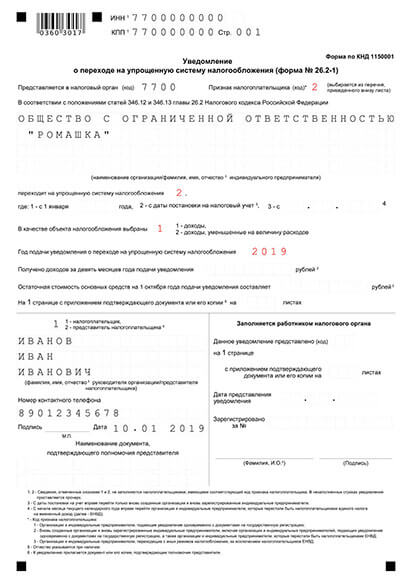

1.1 Подача уведомления в момент регистрации ООО

Образец уведомления для перехода на УСН в момент регистрации

В 2021 году для подачи при регистрации ООО уведомление нужно заполнить следующим образом:

1.2 Уведомление для подачи в течение 30 дней после регистрации

Образец заполнения уведомления при подаче в течение 30 дней после регистрации ООО

Особенности заполнения уведомления при подаче после регистрации:

Остальные поля заполняйте так же, как при подаче уведомления в момент регистрации.

1.3 Уведомление при переходе на УСН с начала года

Образец заполнения уведомления при переходе на УСН с начала года

Особенности заполнения уведомления при переходе с начала года:

2. Подача уведомления в налоговую

Составить уведомление можно одним из следующих способов:

На 2021 год существуют следующие варианты подачи уведомления:

Если компанию учреждает один участник, предлагаем воспользоваться выгодным предложением: открыть ООО онлайн бесплатно через Тинькофф Банк! Для вас сформируют полный пакет документов, в том числе, уведомление о переходе на УСН, выпустят ЭЦП, помогут направить документы в ФНС онлайн. А после постановки на учет банк откроет для ООО расчетный счет.

Если вы подаете уведомление одновременно с документами на открытие ООО, то уведомление направляется тем же способом, что и пакет регистрационных документов.

При получении уведомления инспекция оставляет себе один экземпляр (в Москве два), а один отдает вам с печатью о приеме. Больше никаких документов или подтверждений от налоговой ждать не нужно, можно сразу работать по упрощенке. Но если вам спокойнее точно знать, что смена режима прошла успешно, вы можете запросить в инспекции соответствующую информацию. По регламенту Минфина, налоговая не вправе отказать вам. При таком запросе уведомление вам придет в течение 30 дней с момента регистрации.

Вам не могут отказать в применении УСН, но в некоторых случаях не примут уведомление о переходе на спецрежим:

Если вы хотели подать уведомление в момент открытия ООО, но уведомление у вас не приняли, вы все равно можете применять спецрежим с первого дня работы компании. Уведомление в таком случае нужно подать отдельно в течение 30 дней после регистрации.