При оплате картой через интернет что нужно указывать

Как принимать платежи в интернете

Подключить оплату на сайте, выставлять счета в мессенджерах или предоставлять реквизиты электронного кошелька — выбор за вами. Главное — запомнить, как это делать можно, а как нельзя.

Сразу говорим: в этом тексте не касаемся расчётов наложенным платежом, через терминалы оплаты в салонах сотовой связи и любых других офлайн-способов. Речь пойдёт только об онлайн-платежах.

Всё через онлайн-кассу (ККТ)

Согласно закону 54-ФЗ все платежи должны проходить через онлайн-кассу с фискальным накопителем. Вы обязаны подключиться к оператору фискальных данных и направлять покупателям чеки в электронном виде.

Не использовать кассу разрешено:

Для интернет-продаж лучше использовать специальную ККТ, которую можно интегрировать с системой обработки заказов, особенно если вы продаёте только онлайн — функционал печати бумажных чеков обычной кассы вам ни к чему. О том, что бывает за работу без ККТ, рассказали в другом тексте.

Порядок взаимодействия сайта, кассы и оператора фискальных данных должен быть таким:

Клиент оформляет и оплачивает заказ на сайте.

Платёж обрабатывается оператором (в зависимости от того, что вы подключили).

В случае успешной транзакции оператор передаёт данные о заказе онлайн-кассе.

Онлайн-касса отправляет чек покупателю и передаёт данные о заказе дальше: в ОФД и налоговую. Если касса не умеет делать это автоматически, придётся пробивать чеки вручную и направлять покупателям, причём не позднее следующего рабочего дня, но до момента, когда клиент получит заказ.

При выборе способа приёма оплаты на сайте учитывайте:

Основное правило для тех, кто хочет принимать оплату на сайте, — чем меньше посредников участвует в обработке каждого платежа, тем ниже комиссия, но меньше вариантов оплаты для клиента.

Вот какие способы принимать оплату в интернете существуют.

Банковский интернет-эквайринг

Простой способ, который подойдёт большинству бизнесов. Вы заключаете договор с банком, встраиваете на сайт готовый платёжный модуль или, если сайт самописный, дорабатываете код с помощью API и усилий программиста — и всё готово.

Минусы: позволяет принимать оплату только с банковских карт определённых платёжных систем (зависит от банка).

Плюсы: легко интегрировать с онлайн-кассой — чеки и данные для ОФД будут передаваться автоматически; самая низкая комиссия; деньги поступают на расчётный счёт, как правило, в течение 1-2 дней.

До 98 % платежей в интернете совершается именно с банковских карт. По данным Центробанка, общий объём платежей по российским картам (и онлайн, и офлайн) составил 26, 253 миллиарда рублей.

Выбирайте банк, у которого есть собственный процессинговый центр, — он обеспечивает повышенную защиту операций: использует системы безопасности и протоколы шифрования, чтобы введённые пользователем данные нельзя было перехватить. У СберБизнеса такой есть.

Электронные кошельки

Юрлицо или ИП может завести корпоративный электронный кошелёк с реквизитами компании, который привязывается к расчётному счёту. Для этого заключите договор с платёжной системой, имеющей статус кредитной организации, например, PayPal или QIWI. Принимать оплату от юридических лиц таким способом нельзя.

Плюсы: реально принимать платежи от клиентов по всему миру; можно выбрать подходящую платёжную систему и не подключать лишний функционал.

Встроить плагин платёжной системы на сайт легко, а вот интегрировать с онлайн-кассой сложнее — понадобится помощь специальных сервисов, чтобы не пробивать чеки вручную. Например, такое решение есть у «АТОЛ Онлайн».

По закону сумма в электронном кошельке не должна быть более 600 тысяч рублей или эквивалентной суммы в валюте, поэтому, когда денег станет больше, платёжная система сама переведёт их на расчётный счёт.

Если хотите предоставить клиентам возможность платить электронными деньгами разных систем, придётся или заключать договор с каждой, или обратиться к агрегатору.

Агрегаторы

Агрегаторы — это платёжные сервисы, которые выступают посредниками между интернет-продавцом и банками или платёжными системами, которые проводят платежи. К таким относятся, к примеру, ЮKassa, Robokassa, процессинговый центр Uniteller, платёжная платформа Paykeeper.

С технической точки зрения между такими сервисами есть различия, но на практике суть одна — они позволяют подключить много разных способов оплаты одновременно.

Минусы: высокая комиссия, точный размер которой зависит от способа оплаты.

Плюсы: принимают к оплате и карты, и электронные кошельки разных платёжных систем; некоторые выступают агентами — вам не придётся применять ККТ; некоторые позволяют выводить средства до двух раз в день.

По договору с агрегатором деньги обычно поступают сначала на его специальный счёт, а потом переводятся на ваш расчётный. Комиссию кто-то берёт сразу при перечислении суммы, а кто-то — по итогам платёжного периода.

Оплата со счёта мобильного телефона

Некоторые агрегаторы и платёжные системы (например, QIWI) поддерживают мобильную коммерцию — оплату со счёта мобильного телефона. Клиент вводит свой номер на сайте, ему приходит СМС с суммой к оплате, он отвечает на СМС, и деньги списываются.

Как принимать платежи, если у вас нет сайта

Если вы продаёте товары в Инстаграме или других соцсетях и мессенджерах, можно выбрать любой из перечисленных выше вариантов. Эквайринг и агрегаторы позволяют направлять клиентам ссылки на страничку оплаты — платёжный шлюз. А при оплате на электронный кошелёк можно просто делиться реквизитами.

Если вы самозанятый

В отличие от ИП и ООО, онлайн-касса вам не нужна. Как самозанятый вы можете принимать платежи на карту, которую указали при регистрации в ФНС, или наличными, а потом формировать чеки и отправлять клиентам. Если зарегистрируетесь в сервисе «Своё дело» в мобильном приложении СберБанк Онлайн и привяжете карту (можно выпустить цифровую), при оплате от физлиц чеки будут формироваться автоматически.

Клиенты могут переводить вам оплату по номеру карты или на электронный кошелёк. А с недавних пор самозанятым доступны услуги одного из агрегаторов — ЮKassa.

При оплате картой через интернет что нужно указывать

«Бизнес без купюр» — совместный образовательный проект ПАО Сбербанк, международной платежной системы Visa и Платформы знаний и сервисов для бизнеса «Деловая среда», цель которого — популяризация знаний о бизнес-картах.

Как появился этот проект? Мы провели исследование среди представителей бизнеса разных отраслей и выяснили, что предприниматели и руководители активно используют бизнес-карты или планируют их оформить, однако у них возникают сложности с доступом к информации по бизнес-картам. А вопросов возникает немало, например:

— какие расходы можно проводить по бизнес-карте, а какие нет

— как оплачивать бизнес-картой услуги за рубежом

— как установить лимиты для карт, выданных сотрудникам

— какие документы нужны от сотрудников для оформления бизнес-карт

— как учитывать расходы по бизнес-картам

— что делать, если сотрудник потеряет бизнес-карту

— что делать, если сотрудник оплатил личные расходы по бизнес-карте и др.

Проект «Бизнес без купюр» — это база знаний, в которой собраны ответы на самые распространенные вопросы о бизнес-картах. Для вашего удобства информация представлена в разных форматах: видео, статьи, вопрос-ответ. Своими советами и лайфхаками делятся не только эксперты, но и предприниматели, некоторые из которых пользуются бизнес-картами уже более 15 лет.

Успехов в вашем деле!

Команда проекта «Бизнес без купюр»

ПАО Сбербанк — лидер банковского сектора, треть ее банковской системы. У Сбербанка в России — более 110 миллионов клиентов, а за рубежом — около 11 миллионов человек. Среди клиентов Сбербанка — более 1 млн предприятий (из 4,5 млн зарегистрированных юридических лиц в России).

Visa — международная платежная система, которая обеспечивает держателям карт, торгово-сервисным предприятиям, финансовым и правительственным учреждениям в более чем 200 странах и территориях доступ к быстрой, безопасной и надежной сети электронных платежей.

Деловая среда — Платформа знаний и сервисом для бизнеса. Мы помогаем предпринимателям воплощать мечты об успешном бизнесе и формируем для него комплексную экосистему с продуктами и сервисами, позволяющими ему развивать личностные навыки и способности, увеличивать эффективность бизнеса.

Как выбрать и настроить способы оплаты для интернет-магазина

Всем, кто открывает интернет-магазин, неизбежно придётся ответить на вопрос: как принимать деньги от клиентов. В статье расскажем, какие способы получения платежей существуют и что нужно сделать, чтобы подключить тот или иной способ оплаты к вашему сайту.

Некий Иван Иванович прочитал нашу статью «Как открыть интернет-магазин» и решил стать предпринимателем. Он составил интеллект-карту и прошёл почти все этапы подготовки: определился с товарной нишей, выбрал форму регистрации и зарегистрировался, открыл расчётный счёт, нашёл поставщика и создал сайт. Настало время следующего шага — подключить оплату.

Оплата на сайте

👉Для приёма любых видов платежей на сайте необходима онлайн-касса. Онлайн-касса — это кассовый аппарат с доступом в интернет. Она формирует чеки, отправляет данные оператору фискальных данных (ОФД) и далее в налоговую.

Ниже мы расскажем всё, что необходимо знать о приёме платежей в интернет-магазине.

Оплата банковскими картами

Иван Иванович хочет, чтобы его клиенты могли оплачивать заказы картой на сайте. Что ему делать?

Подключить услугу эквайринга.

Эквайринг — это технология обработки безналичных платежей. С помощью эквайринга можно принимать оплату заказов банковскими картами, с мобильного телефона или через POS-терминалы. Деньги со счёта клиента поступают на банковский счёт продавца.

Чтобы эквайринг заработал, владельцу интернет-магазина нужно заключить договор с банком-эквайером. Это может быть тот же банк, в котором у продавца открыт расчётный счёт, но необязательно. Некоторые банки предоставляют услугу эквайринга, даже если ваш расчётный счёт открыт в другом банке.

Стоимость эквайринга зависит от многих факторов: типа эквайринга, сферы бизнеса, размера оборота, региона деятельности, сервисного обслуживания, размера комиссии и т. п. Например, у «Сбербанка» ставка эквайринга динамическая. Комиссия зависит от оборота и ежемесячно пересчитывается: чем выше оборот, тем ниже процентная ставка.

В движке Shop-Script можно принимать оплату с помощью эквайринга разных банков: «Сбербанк», «Альфа-Банк», «Тинькофф Банк», «Банк Авангард», «Банк Уралсиб» и др. Список всех интеграций, доступных для подключения к интернет-магазину на платформе Shop-Script, можно посмотреть в магазине приложений Webasyst.

Оплата электронными деньгами

Иван Иванович хочет, чтобы его клиенты могли оплачивать заказы электронными деньгами. Что ему делать?

Подключить оплату через электронные кошельки.

При помощи электронных кошельков можно получать от клиентов электронные деньги, конвертируя их в реальные средства, которые будут поступать на расчётный счёт. Самые популярные электронные кошельки: «ЮMoney», «QIWI Кошелёк», WebMoney, PayPal, VK Pay.

Чтобы подключить электронный кошелёк, нужно:

Чтобы получать переводы с нескольких электронных кошельков, придётся пройти путь подключения несколько раз.

Оплата электронными деньгами в Shop-Script

Настроить приём платежей в Shop-Script очень просто: достаточно установить готовый плагин для интеграции с системой оплаты через электронные кошельки. Выбрать плагины можно в специальной подборке, в магазине Webasyst или в разделе «Плагины» в меню управления вашего магазина.

Оплата при помощи мобильных платежей

Сервисы мобильных платежей Apple Pay, Google Pay, Samsung Pay и Sber Pay позволяют покупателям не вводить данные карт при оплате заказов. Это удобнее и быстрее, особенно если не хочется вводить данные или карты нет под рукой.

Иван Иванович не хочет терять «мобильных» клиентов. Что ему делать?

Подключить систему мобильных платежей в интернет-магазине. У каждой системы свои особенности подключения. Например, со Sber Pay всё довольно просто, а вот с Apple Pay — гораздо сложнее.

Но это не причина отказываться от удобных способов оплаты. У некоторых банков есть удобная интеграция с сервисами мобильных платежей, с ней будет проще установить фирменную кнопку оплаты к себе на сайт.

Оплата через систему быстрых платежей по QR-коду

Иван Иванович решил максимально упростить оплату заказов своим клиентам и подключить услугу оплаты по QR-коду. Что нужно делать?

Чтобы принимать переводы по QR-коду, нужно подключиться к «Системе быстрых платежей».

QR-код (англ. «Quick Response code» — код быстрого реагирования) — это матричный штрихкод, в котором содержится определённая информация. Для совершения оплаты в таком штрихкоде зашифровывается информация о реквизитах получателя платежа и сумме заказа.

Есть два вида QR-кодов:

Чем хороша оплата по QR-коду

Для бизнеса комиссия за получение платежей по QR-коду не превышает 0,7%, а это в 2–2,5 раза ниже, чем при использовании эквайринга. Комиссию за перевод платит только продавец, а её размер зависит от банка-отправителя и сферы деятельности вашего бизнеса. Подробнее о размерах комиссии.

Агрегатор платежей

Агрегаторы платежей помогают принимать платежи на сайте сразу несколькими способами. Для этого достаточно заключить только один договор с агрегатором и настроить интеграцию с ним.

Популярные агрегаторы: WebMoney, «ЮКасса», Robokassa, RBK Money, «ЮMoney», «QIWI Касса», PayOnline, PayAnyWay и «Единая касса».

Агрегаторы отличаются друг от друга условиями оплаты и доступными вариантами платежей.

Сколько это всё стоит?

Это зависит от конкретного агрегатора. У некоторых есть абонентская плата, другие работают только за процент от суммы полученных платежей. Комиссия с проведённых платежей для разных платёжных сервисов внутри агрегатора варьируется от 0,5% до 11% и зависит от способа оплаты и объёма. Например, минимальная ставка в «ЮКассе» за оплату банковской картой составит 2,8%, а электронными деньгами — 5%. В PayAnyWay за те же переводы — 1,8% и 4% соответственно.

Но не все заказы клиенты хотят оплачивать онлайн, и Иван Иванович об этом знает. Для тех покупателей, кто хочет оплачивать заказ при получении, он решил добавить дополнительный способ приёма оплаты — «курьеру при получении».

Оплата курьеру: своему или сторонней компании

Иван Иванович нанимает в штат собственного курьера. Что нужно сделать, чтобы курьер смог принимать оплату от клиентов?

В штате есть собственные курьеры — как им принимать оплату?

Для начала нужно определить, какими способами покупатель сможет оплатить свой заказ, и затем подготовить курьера. При любых расчётах курьер обязан выдать покупателю чек: бумажный или электронный. Электронный выдать проще, но это не всегда возможно — зависит от вида оплаты.

Курьер обязан выдать бумажный чек, для этого курьеру нужен принтер чеков.

Курьеру понадобится мобильный терминал, а после расчёта он должен напечатать или выслать электронный чек покупателю.

После получения платежа курьер обязан пробить чек и отправить его покупателю на почту или по SMS или показать QR-код с чеком на экране мобильного устройства.

В Shop-Script можно настроить работу с собственными курьерами. Каждый курьер работает только с теми заказами, которые должен доставить именно он. О том, как подготовить курьера к приёму оплаты заказов, вы уже знаете.

Курьерские компании

Курьер Ивана Ивановича не справляется с поступающими заказами. Нужен целый штат курьеров! Но есть выход получше — делегировать курьерскую доставку сторонней компании.

Иван Иванович выбрал курьерскую компанию, которая является платёжным агентом — только в этом случае она сможет принимать оплату от клиентов. Заключил договор и настроил систему передачи состава заказа. Курьеры смогут принимать оплату от клиентов интернет-магазина и вручать им чеки от имени курьерской службы. В свою очередь, курьерская служба перечислит деньги от покупателей на счёт Ивана Ивановича.

Чеки покупателям выдаёт тот, кто принимает от них деньги.

За услугу приёма платежей от ваших клиентов придётся платить комиссию — от 1% до 5%. Точный размер комиссии можно узнать непосредственно в выбранной вами курьерской службе.

Наиболее популярные курьерские службы, которые могут принимать оплату заказов: «СДЭК», «СберЛогистика», EMS, DHL, Dostavista и Pony Express.

В Shop-Script есть возможность быстро и легко подключиться к разным курьерским компаниям.

Но некоторым клиентам удобно самостоятельно забрать заказ в пункте самовывоза или на почте. Иван Иванович знает и об этом и уже задумался, как организовать приём платежей в этом случае… Рассказываем.

Оплата в пункте самовывоза или на почте

В разных видах пунктов самовывоза можно организовать разные способы приёма оплаты. Пункты самовывоза могут быть вашими: в офисе, шоуруме или на складе или предоставляться сторонними компаниями: почтовыми службами, постаматами и т. п.

Если пункт самовывоза находится в вашем офисе или на складе

Если пункт самовывоза предоставляет сторонняя компания

В этом случае вашим покупателям станут доступны сотни пунктов выдачи заказов (ПВЗ). Для того чтобы компания-партнёр могла принимать оплату от ваших клиентов, она должна быть платёжным агентом.

Стоимость сотрудничества с такой компанией обычно зависит от оборота, а комиссия — от способа платежа и составляет от 0,5% до 10%. Чеки покупателям выдаёт сторонняя компания от своего имени. Денежные средства поступают на расчётный счёт продавца от курьерской службы (юридического лица) по безналичному расчёту.

Самые популярные 10 служб доставки, предоставляющих пункты самовывоза: «СДЭК», DPD, Boxberry, Pony Express, IML, «Яндекс. Доставка», Ontime, Dalli Service, SPSR Express, Dostavka-Club.

Пункт самовывоза в постаматах

В постаматах можно не только забрать уже оплаченный заказ, но и сначала оплатить неоплаченный заказ.

Для того чтобы ваши клиенты могли получать заказы и оплачивать их в постаматах, необходимо заключить договор с компанией и настроить передачу состава заказа. Курьерская служба сможет выбивать чек по всем правилам — с наименованиями товаров в заказе. После оплаты заказа при его получении покупатель будет получать чек от имени службы доставки. Она же, с свою очередь, перечислит деньги на ваш расчётный счёт по безналичному рачёту.

За услугу оплаты при получении придётся заплатить комиссию. Например, в PickPoint она составляет 2% при оплате наличными и 3,3% при приёме оплаты банковской картой.

Популярные сети постаматов: PickPoint, «СберЛогистика», «СДЭК», Boxberry, «Халва», 5Post, Teleport, Omnicdek.

Для CMS Shop-Script есть готовые модули интеграции с разными службами доставки. Посмотреть полный список в магазине приложений Webasyst.

Наложенный платёж

Подходит, если вы хотите доставлять заказы «Почтой России». Отправка наложенным платежом позволяет клиенту оплатить заказ в момент получения посылки. По сути, это та же «оплата при получении» в рамках работы почтовой службы. Однако для магазина в этом способе доставки есть некоторые неудобства. Например, если покупатель не заберёт свой заказ, то он будет храниться в отделении почты 30 дней и только после этого вернётся обратно в магазин.

За услугу отправки посылки наложенным платежом придётся доплатить «Почте России» от 1,5% до 5% стоимости заказа.

Онлайн-кассы: что нужно знать для приёма оплаты

Схема работы онлайн-кассы

Деньги от покупателей можно принимать по-разному. От выбранного способа зависят и ваши действия, и необходимое оборудование, которое придётся купить или арендовать. Расскажем о возможных вариантах.

Иван Иванович хочет принимать оплату на сайте, в офисе и с собственными курьерами. Что ему для этого нужно?

Ивану Ивановичу нужны онлайн-касса и фискальный накопитель. При получении оплаты Иван Иванович обязан выдавать чек каждому покупателю и отправлять информацию о платеже в налоговую службу.

Что нужно сделать:

Иван Иванович не хочет сам принимать оплату, собирать и передавать данные в налоговую. Может это делать кто-то другой?

Да, Иван Иванович может заключить договор с банком и воспользоваться услугой фискализации. Фискализация в этом случае всё равно ведётся от имени Ивана Ивановича, т. е. фискальный накопитель всё равно понадобится. Но интеграцию придётся произвести только одну — с банком. Собственная онлайн-касса Ивану Ивановичу в этом случае не нужна, т. к. вся информация о платежах будет идти через банк.

Что для этого нужно:

У каждого банка свои условия и разные схемы настройки. Подробности лучше узнать в офисе или на сайте банка, с которым вы хотели бы сотрудничать.

Иван Иванович хочет, чтобы оплату принимали курьеры, пункты самовывоза и постаматы сторонней компании. Что для этого нужно?

Если организовать оплату только таким способом, онлайн-касса Ивану Ивановичу не нужна. Служба доставки выступит платёжным агентом и будет получать деньги от покупателей, доставлять заказы и отправлять отчётность в налоговую службу. Иван Иванович же получит деньги, заплаченные покупателями, переводом на свой расчётный счёт от службы доставки за вычетом стоимости её услуг.

Наличие нескольких способов оплаты в интернет-магазине даёт покупателям возможность оплачивать заказы так, как им удобно: наличными, при помощи пластиковых карт, через системы быстрых и мобильных платежей, электронными деньгами или наличными при получении. И если подключать сразу всё это кажется вам чересчур расточительным, то к выбору самых необходимых вариантов надо подойти с умом. Исследуйте особенности своих клиентов: их заказы, геолокацию, отзывы. Задавайте им вопросы об оплате, поднимите эту тему в блоге и в соцсетях, собирайте статистику. Анализ поможет вам выстроить оптимальный бизнес-процесс, при котором клиентам — удобно, а вам — выгодно. Тогда выручка вашего интернет-магазина не «растворится» в обязательных взносах и комиссиях, а будет стабильно и уверенно расти.

всячины. У чайника обычно есть ручка и есть носик. Однако этого набора конечностей

слишком мало, чтобы, например, совершать покупки в Интернете. Если вы разделяете

с чайником умение отовариваться во Всемирной Сети, то в данной статье вы найдёте

всё, что вам будет нужно по этой теме.

Общие понятия: “карта”, “банк-эмитент”, “эквайринг”

Далее может возникнуть вопрос о том, что такое банк-эмитент (не эмитерн, а

э-ми-тен-т) и банк-эквайер (не эскваэр, а эк-ва-йер), чем они отличаются и как вообще

соотносятся с карточками. Не вдаваясь в детали для завсегдатаев с Уолл-Стрит,

за их обслуживание. И да, это разные вещи.

Возьмём, к примеру, гипотетический банк «Титаник». Он выпустил банковскую карту, а

значит, выступает эмитентом. Другой гипотетический банк «Айсберг» обслуживает

банкоматы по всему городу. И когда пользователь банка «Титаник» снимает в этом

банкомате деньги, то банк «Айсберг» выступает эквайером.

При оплате картой банка «Титаник» в гипотетическом Интернет-магазине, банк

«Титаник» всё ещё выступает эмитентом, а вот в роли эквайера работает. нет, не

магазин, а гипотетический банк «Британник», который его обслуживает.

Далее закроем вопрос касательно комиссии. Когда владелец карты «Титаник» снимает

деньги в банкомате «Айсберга», то банк-эмитент платит банку-эквайеру за

возможность пользования банкоматом. Эта плата и является комиссией.

магазине/Интернет-магазине комиссии нет? Если в двух словах и без привлечения

специально обученных бухгалтеров, то против комиссии выступают сами платёжные

системы (VISA, MasterCard и так далее).

Особенности использования банковских карт при оплате в Интернете

Для рассчёта по Интернету часто необходимо сообщать магазину данные

касательно своей карты. Вполне очевидно, что люди поначалу боятся этого, вдруг

мошенники смогут воспользоваться данными и украсть деньги! Однако у банковской

карты, как и у человека, имеются данные, которые можно предоставлять, и данные,

которые никому выдавать нельзя.

Вы можете оставить человеку свой номер телефона, однако точно не выдадите ему

другим можно номер карты и номер владельца, однако ни в коем случае нельзя

сообщать срок действия, нельзя сообщать код безопасности, он же CVV/CVV2, он же

трёхзначный код на обратной стороне, и, разумеется, нельзя сообщать пин-код карты! Также нельзя никому передавать проверочный код, приходящий в SMS по необходимости. Стоит также помнить, что пользоваться картой может лишь её владелец, в противном случае банк может её заблокировать.

При этом в Интернет-магазинах для подтверждения иногда необходимо вводить и код

CVV2, и срок действия. Как знать, когда это можно делать, и что данные не попадут к

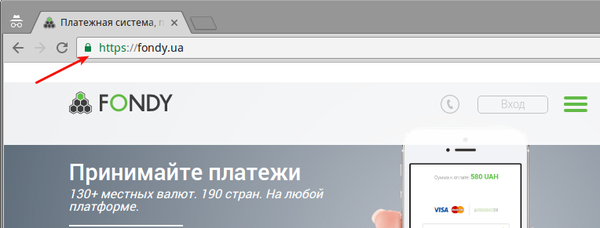

мошенникам? Если вы совершаете покупку, используя браузер последней версии

(Chrome, к примеру), то у адресной строки можно видеть небольшой зелёный замочек.

протоколом безопасности транспортного уровня. То есть, узел сертифицирован, это не

фальшивый сайт, и 99,99% мошенников не смогут перехватить ваши данные. На

помогает определить подлинность сайта, просто он устарел и постепенно заменяется

В целях безопасности также стоит обратить внимание на так называемые

Интернет-карты. Они открываются практически в любых банках, причём чаще всего

бесплатно, обслуживаются бесплатно, и комиссия за действия через них не берётся.

Если вы совершаете или планируете совершить круиз-вояж в буржуйские страны, по

делам или отдыха ради, и собираетесь получить банковскую карту, то, во-первых,

карта не была domestic. Об этом лучше спросить у представителя банка, так как

информация в Интернете либо скудна, либо немного устарела.

Domestic-карта обслуживается только в пределах страны выпуска, её содержание

стоит намного дешевле, однако в любой другой стране магазины её не примут. Что

касается Интернет-магазинов, то и тут может быть подлость, и заключается она чаще

всего в Интернет-лимите. Это максимальная сумма денег, которой можно

рассчитываться в Сети, и по стандарту она обычно равна нулю. Для поднятия лимита

проще всего будет позвонить на горячую линию банка или воспользоваться

настройками онлайн-банкинга, если подобный сервис имеется у вашего банка.

При покупке часто бывает заметно несоответствие цены товара и списанных за него

вероятно). Не стоит забывать, что и VISA, и MasterCard для операций используют

иностранную валюту, и небольшая потеря денег будет происходить в любом случае.

работы с банками. Не нужно бояться того, что банк будет использовать номер

SMS-подтверждения нужны в первую очередь не вам, а банку, так как это серьёзно

картой без вашего ведома, разве что вы и телефон потеряете. Система работы с SMS

называется 3D-Secure, и разные платёжные системы приняли её под своим именем. У

случае нужно помнить, что система данная автоматизирована и человеческий фактор

минимален, а значит, шанс ошибки данной системы очень низок. Поэтому следует (от

наименее до наиболее радикальных шагов):

полный международный номер, иногда просто краткий

— проверить наличие сети у телефона/смартфона, включить и выключить режим

— достать и установить SIM-карту

— установить SIM-карту в другое устройство

Что такое “чарджбек” и когда его применять

Поскольку среди владельцев Интернет-магазинов тоже попадаются мошенники (а где

их, собственно, не попадается?), нужно знать, куда обращаться для возврата средств.

Данная процедура называется «чарджбек» ( chargeback ), и возможна она, если

— услуга или товар не соответствуют описанию, не предоставлены в полном

объёме или, в случае товара, не были доставлены

— транзакция авторизирована на другую сумму, которая отличается от цены товара или услуги

— произошло двойное списание

Процесс получения чарджбека называется претензионной работой и для успешного

возврата денег нужно чётко следовать инструкции, которая установлена платёжными

системами. Описывать систему и давать инструкцию сейчас нет смысла, скажу лишь,

это банк, выпустивший карту).

Если вы совершили покупку, однако хотите вернуть товар, то будьте готовы к тому, что

но не позже 30 дней, как утверждает закон. Почему так долго? Ведь перевод тоже цифровой! Дело в том, что возврат денег не входит в стандартный, скажем так, цифровой набор операций. То есть, заявление, написанное вами в магазине, пройдёт несколько государственно-бюрократических инстанций, где к процессу подключится человеческий фактор в виде специально обученных бухгалтеров, и не только их. Причина в том, что компьютер не способен проверить подлинность документа, а возвратных заявок довольно много.

воспользовались без вашего ведома? Поскольку это считается преступлением, то

помимо блокировки карты и обращения в банк необходимо писать заявление в

онлайн платежах вас уже не назовёшь! Пишите в комментариях вопросы касательно

темы, и по возможности мы на них ответим.

Лига образования

1.9K постов 16.6K подписчика

Правила сообщества

Публиковать могут пользователи с любым рейтингом. Однако мы хотим, чтобы соблюдались следующие условия:

-уважение к читателю и открытость

-публикация недостоверной информации

-конструктивные дискуссии на тему постов

-личные оскорбления и провокации

-неподкрепленные фактами утверждения

Статья для бабушек?

Вот вам дельный совет, если магазин(контора) не из топовых(аэрофлот, эльдорадо и т.д.) и просит данные карты ввести в форму на своем сайте, а не перекидывает на сайт платежной системы, поостерегитесь там покупать если уж не совсем горит!

Тоже сделал себе индивидуальный дизайн карты

И фужерчики? И фужерчики!

(ЗЫ: Сначала хотел «Ночной дозор» Рембрандта, но отклонили без объяснения причин. Ну и хорошо. В комментах попробую оригинальные файлы выложить.)

Ответ на пост «Развод от Сбербанка»

К сожалению в Сбере действительно не горят желанием оформлять карты Моментум. Хотя они у них есть. Это я точно знаю.

Несколько лет назад отправилась я в Сбербанк. Нужно было открыть новый вклад взамен закончившемуся. Как раз тогда в Сбере активно начали внедрять ЭЦП. А так получилось, что для этой самой ЭЦП у меня не оказалось с собой карточки. Не помню уже почему, кажется у нее закончился срок действия и поэтому я ее с собой не носила, а новую получить еще не успела. Но это не важно. Главное в том, что девочке из Сбера нужна была моя ЭЦП, а сделать ее было нечем. Но как оказалось, это не было такой уж большой проблемой. На моих глазах эта девочка достала внушительную пачку карточек Моментум, выбрала одну из них и за пару минут оформила ее на мое имя, разумеется отдав потом ее мне в личное пользование.

Вот такой небольшой лайфхак. Пользуйтесь на здоровье)))