Префы и обыкновенные акции в чем разница

Обыкновенные акции или привилегированные? Что лучше?

Частый вопрос, который приходится слышать. И еще в последнее время стала довольно популярна тема — дивидендов (именно префы дают максимальные див. доходности). Но если эта тема стала популярна, может она уже не сработает? Попробуем посчитать…

Обыкновенные акции отличаются от привилегированных тем, что по привилегированным выплачивается условно-фиксированный дивиденд (например, в уставе компании может быть записано, что на выплату дивиденда по привилегированным акциям идет 10% прибыли компании, или что дивиденд по привилегированным акциям составляет 10% от номинальной стоимости акции). Еще в законе есть положение, что дивиденды по привилегированным акциям не могут быть меньше дивидендов по обыкновенным (кроме ОАО «Лензолото» только, там по обычке платят больше). При этом, привилегированные акции не голосуют при выборе директора и совета директоров, распределения прибыли и прочим вопросам.

На Западе привилегированные акции обычно котируются ВЫШЕ обыкновенных. И это логично. Реально повлиять миноритарным пакетом на выборы директора не удастся, поэтому право голоса фактически девальвируется, а вот право получить фиксированный доход наоборот начинает цениться очень высоко.

В России привилегированные акции, как правило, стоят ДЕШЕВЛЕ обыкновенных. Очевидно, это связано с тем, что права владельцев привилегированных акций в последние 15 лет нарушались чаще, чем права владельцев обыкновенных. Другого рационального объяснения этому феномену я не вижу.

Ведь преимущества привилегированных акций очевидны:

#1. Дивидендная доходность префов выше, чем у обычки. Либо по обыкновенным акциям могут вообще не платить дивиденды.

#2. При движении цены обыкновенной акции, префы ходят также, и какой смысл покупать обычку, при этом, если еще есть п.1. Т.е. если обычка будет расти, то и префы вырастут также, а может больше, в виду зачастую более низкой базы у префов после депрессии рынка.

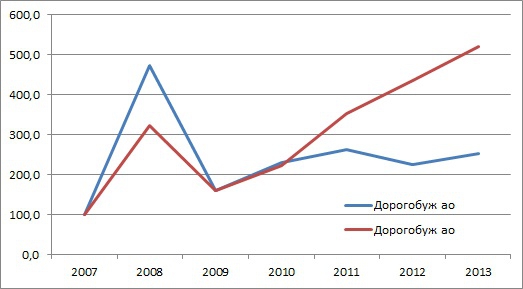

#3. Идея сужения спреда между обычкой и префами всегда была. И кстати, у ОАО «Дорогобуж» она реализовалась – префы стали дороже обычки, тут конечно, два фактора сыграли – по обычке последнее время вообще не платили дивидендов и материнская компания Акрон скупала с рынка и префы, а их уже не так много осталось, вот и спред схлопнулся.

Разберем несколько российских компаний имеющие обыкновенные и привилегированные акции.

На 19 августа 2013 года у данных типов акций были следующие спреды (тут я привел значения через потенциал роста к обычке — «если завтра объявят обмен 1:1»):

Посмотрим, как менялись цены акций и спреды на истории в прошлом (на примере семи компаний)

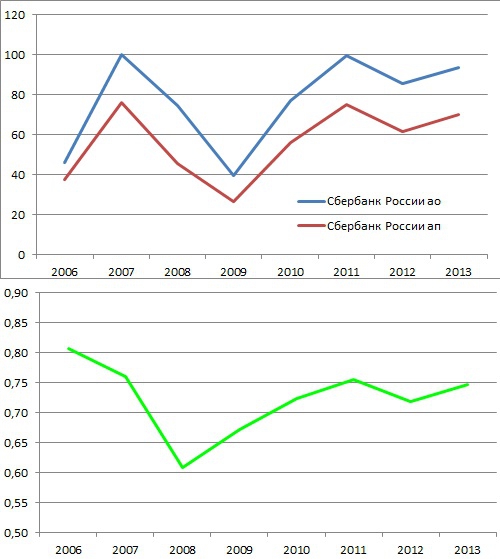

Сбербанк

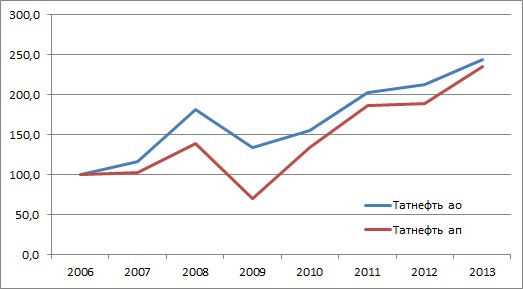

Татнефть

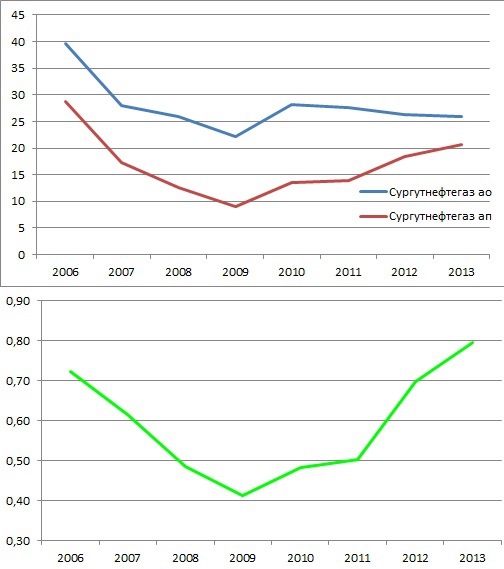

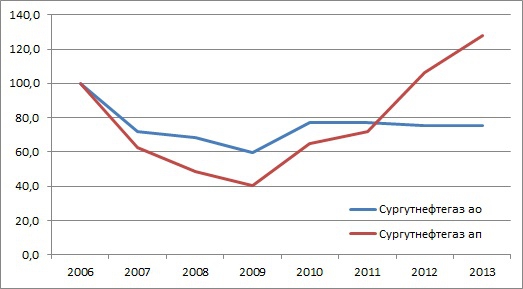

Сургутнефтегаз

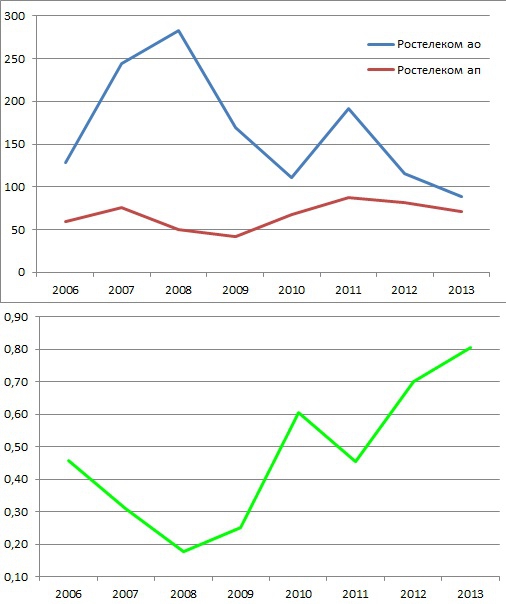

Ростелеком

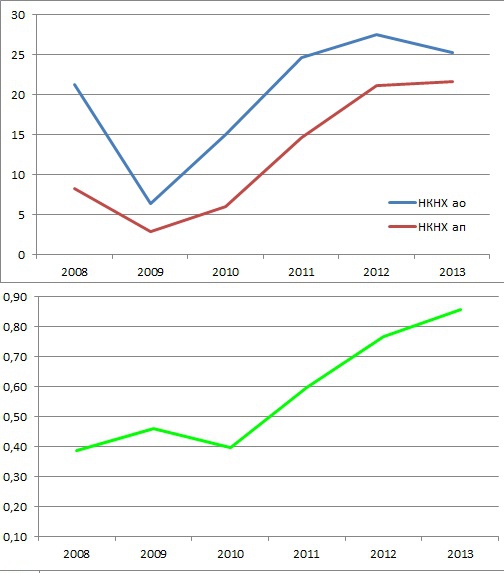

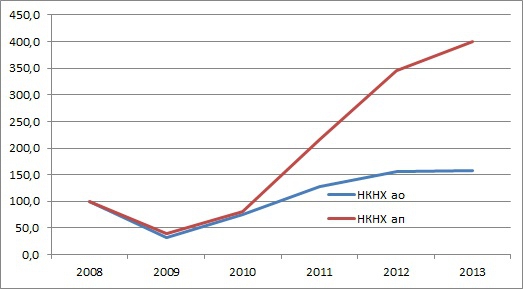

Нижнекамскнефтехим

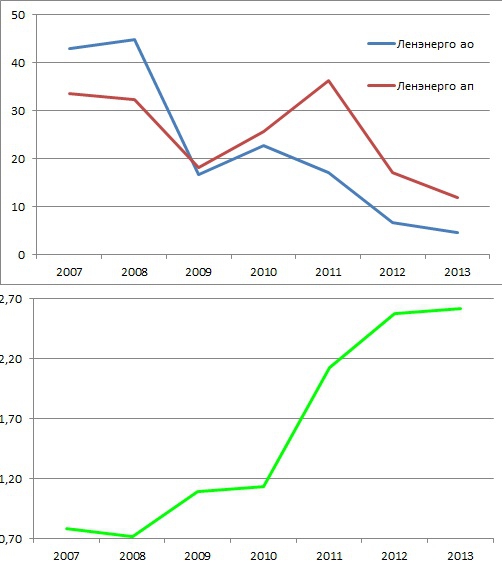

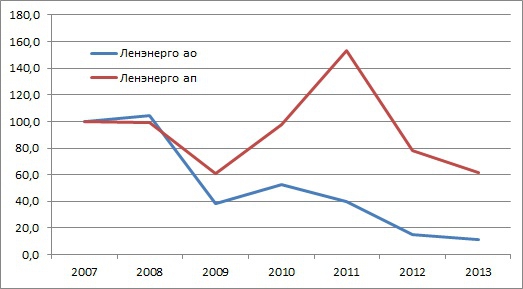

Ленэнерго

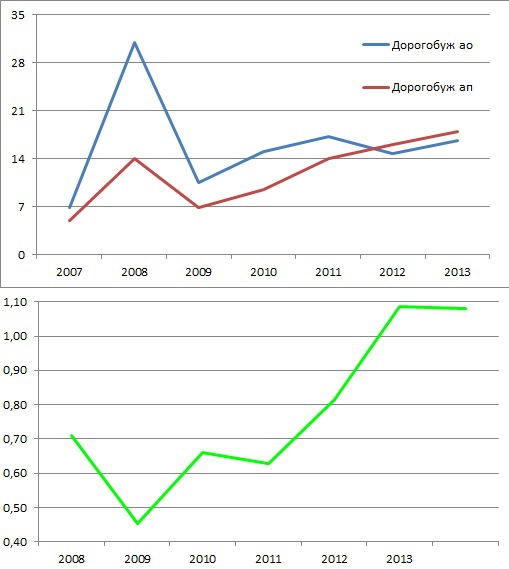

Дорогобуж

Пункт №2 также подтверждается – акции одной компании разных классов ходят коррелировано. И зачастую с уменьшением спреда – владельцы префов всегда обгоняют владельцев обычки.

В принципе, кроме Дорогобужа и Ленэнерго у всех компаний префы еще имеют потенциал роста на идеи прихода к паритету с обычкой 1:1 (а возможно и больше). Но есть риск, что может быть совсем иначе.

Существующий страх инвесторов подтверждается некоторыми фактами из реальности – когда обмен акций либо выкуп акций разных типов акций одного номинала производился с ущемлением прав владельцев привилегированных акций, основываясь на оценках акций смотря на текущие рыночные цены, в которых исторически существует данный спред. Получается аномалия рынка наносит реальные убытки инвесторам…

Пункт № 1 дивидендная доходность — тут всё просто.

Приведу годовую доходность от дивидендов при покупке акции на конец июня и удержании их следующие 12 месяцев:

Див. доходность у префов в разы больше, чем у обычки.

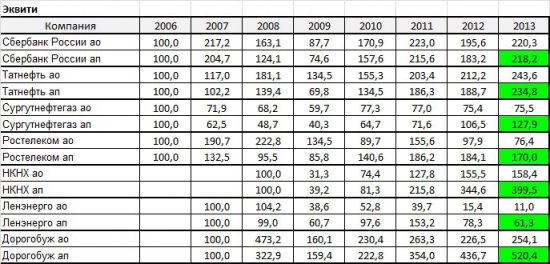

В итоге эквити по инвестициям (при реинвестировании дивидендов раз в год) в разные классы акций была следующей:

И графически…

Сбербанк

Татнефть

Сургутнефтегаз

Ростелеком

Нижнекамскнефтехим

Ленэнерго

Дорогобуж

Стоит упомянуть об исключении в данной истории, которое может случиться – если у ОАО несколько крупных акционеров и вдруг между ними возникла «война», или кто-то решит по манипулировать ценой с той или иной целью (ситуация с Ростелекомом в 2008), то в этом случае обыкновенные акции могут вести себя очень неадекватно…))) Но в конце концов всё приходит в норму.

Компаний с таким вероятностным развитием событий сейчас в России нет…

Если вернутся, к графикам выше, легко заметить, что префы показывают более лучший результат в сравнении с обычкой с точки максимального спреда. Так как он начинает сужаться, что дает фору владельцам префов. Например, тоже эквити, но с середины 2009 года (с момента максимальных спредов)…

И еще момент, доходность у Сбера и Татнефти между разными классами акций почти одинаковая — так как изменения спреда не произошло (ровно на средних исторических). Но после обмена 1:1 (если он будет. ) доходность префов данных компаний на истории обгонит обычку значительно.

При отборе акций в портфель, если у компании есть и обыкновенные и привилегированные акции — я рекомендую выбирать префы – конечно, при соблюдении условия: более высокой див. доходности.

Сбербанк: префы или обычка?

Введение

Мне кажется, трудно найти трейдера, который торговал бы на фондовом рынке, и который хотя бы однажды не купил акции Сбербанка. Сбербанк является не только лидером банковского сектора России, но и много лет остается самой ликвидной бумагой нашего фондового рынка. Отличные фундаментальные показатели, максимальная ликвидность и одна из самых больших волатильностей среди всех бумаг – неудивительно, что у Сбербанка так много поклонников не только среди инвесторов, но и среди спекулянтов.

Помимо обыкновенных (обычка) акций Сбербанка (SBER) на МосБирже торгуются также привилегированные (префы) акции этой компании (SBERP). В данной статье я хочу проанализировать, когда и почему стоит предпочесть покупку привилегированных акций Сбербанка, а когда стоит поступить наоборот и выбрать обычку.

Дивиденды, волатильность, объем и изменение курсовой стоимости

В таблице 1 я проанализировал данные по торговле акций Сбербанка на МосБирже с 01.01.2008 и по 29.12.2018, т.е. за 11 полных лет.

Таблица 1. Статистика для обычки и префов сбера с 01.01.2008 и по 29.12.2018.

Замечания и комментарии к таблице 1:

Плюсы и минусы префов и обычки

В среде трейдеров распространено мнение, что акции Сбербанка являются одними из наиболее волатильных на нашем фондовом рынке. Это действительно так. Но лично для меня стало некоторой неожиданностью, что префы сбера оказались даже волатильнее обычки. Как вы можете увидеть в таблице 1, по итогам 11 лет акции SBER показали среднюю дневную волатильность равной 3.38%, а акции SBERP продемонстрировали среднюю волатильность аж 3.44%

Преимущества обычки перед префами:

Преимущества префов перед обычкой:

Обратите внимание, что за 11 лет курсовая стоимость префов сбера выросла на 137.53%, в то время, как обычка выросла всего на 82.64%. Если же учесть дивиденды, то преимущество префов будет еще более заметно: SBERP выросли за 11 лет с учетом дивов на 412.04%, а SBER всего на 158.53%. Как говорится, почувствуйте разницу!

Заключение

Не забывайте, что привилегированные акции и обыкновенные акции Сбербанка – это акции одной и той же компании. Соответственно все фундаментальные факторы действуют на эти акции абсолютно одинаково.

Учитывая данные, полученные по результатам проведенного тестирования, можно сделать следующие выводы:

Что касается меня, я не торгую внутри дня и, к сожалению, не оперирую в своей торговле суммами в несколько десятков миллионов рублей, так что, когда передо мной стоит выбор, что купить: префы или обычку, я всегда выбираю префы.

Надеюсь, эта статья поможет и вам сделать правильный, наиболее оптимальный для вас выбор.

Чем отличаются привилегированные акции от обыкновенных

Акции — самый популярный способ инвестирования. Они дают доход от дивидендов (часть прибыли компании) и роста цены акции. Мы выясним основные отличия акций и какие лучше выбрать.

Главное

Акции делятся на 2 типа: обыкновенные (АО) и привилегированные (АП). Основной регламентирующий документ — Закон «Об акционерных обществах».

— Дают право голосования по вопросам управления компании;

— Дают возможность получать дивиденды, если такое решение будет принято;

— Предоставляют часть имущества (денежную выплату) при ликвидации компании;

— Ограниченные права голоса, если платятся дивиденды;

— Выплата дивидендов на стабильных условиях;

— При ликвидации компании ваша доля возвращается раньше;

— Их объем в акционерном капитале не может превышать 25%.

Что нужно знать инвестору

Одна из основных причин покупки акций — дивиденды. Это часть прибыли компании, которая распределяется среди владельцев акций. Условие получения дивидендов является главным отличием привилегированных и обыкновенных акций:

— По привилегированным акциям выплата дивидендов обязательна и имеет минимальный порог. Исключение — отсутствие прибыли. Тогда держатели АП будут участвовать в голосовании акционеров.

— По обыкновенным акциям компания не обязана платить дивиденды, но зачастую заинтересована в обратном. Они популярны из-за ожиданий роста цены акции. Также хорошая дивидендная история может привлечь инвестора.

Размер дивидендов может рассчитываться по формуле, иногда простой, а иногда сложной. Условия могут быть записаны в уставе или дивидендной политике. Именно в этих документах можно ознакомиться со всеми нюансами.

Если коротко, то обыкновенные акции дают право голоса в компании, а привилегированные — нет. Рядовому инвестору это не так важно, обычно важнее получение дивидендов.

Для реального участия в управлении компанией нужно купить хотя бы 2% акций компании. Без дивидендов можно остаться, если компания не получила прибыль или не отложила деньги для выплаты заранее. Тогда вы голосуете на собрании акционеров вместе с остальными.

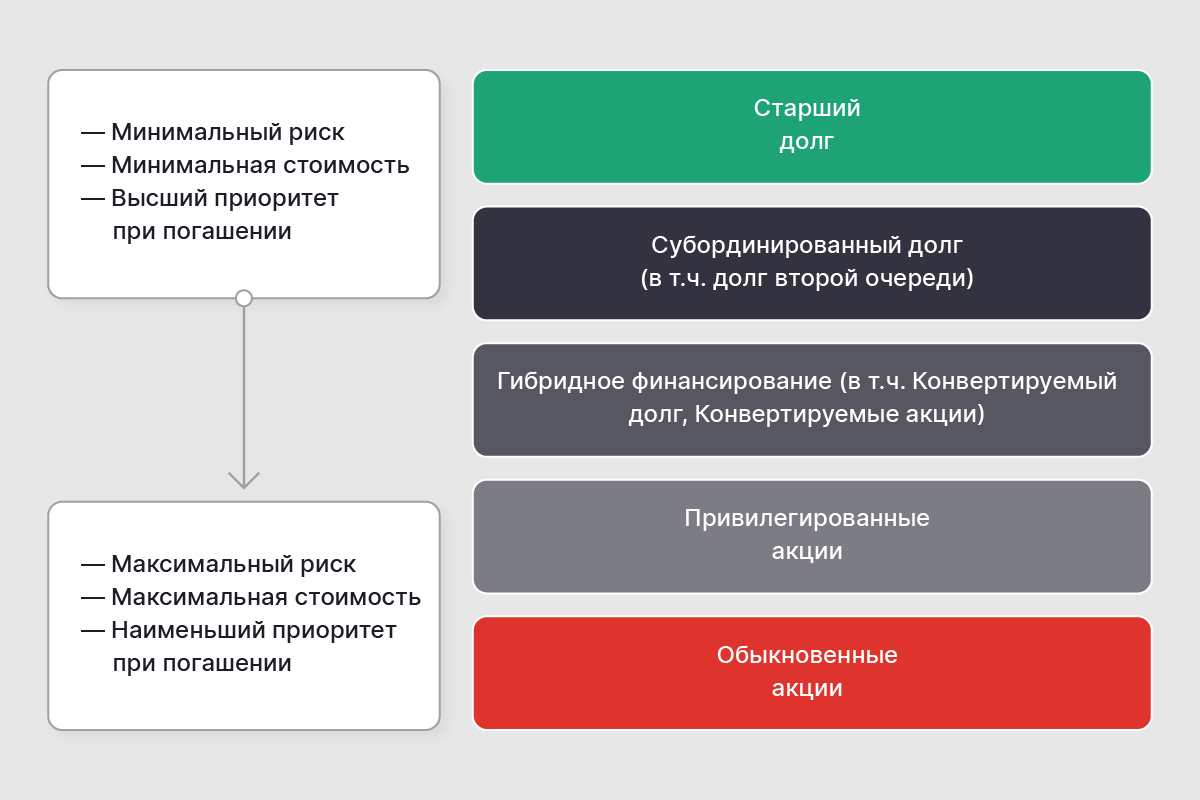

Если компания стала банкротом, то все акционеры встают в очередь. Владельцы привилегированных акций будут стоять впереди держателей обыкновенных. Очередь на получение доли может дойти не до всех.

Акции торгуются на Московской бирже, где сформировались свои особенности:

— Привилегированные акции стоят обычно дешевле обыкновенных, но это не обязательное условие;

— Один тип акций может быть дешевле другого, но размер дивидендов при этом одинаковым;

— В большинстве случаев привилегированные акции менее ликвидны, чем обыкновенные;

— Как правило, доля привилегированных акций в свободном обращении (free-float) выше, чем обыкновенных.

Какие акции лучше

Единого ответа быть не может. Все зависит от конкретной компании, особенностей дивидендной политики и соотношения цены АО и АП.

— Дивидендная политика и устав. Компания может вносить различные условия и поправки, что влияет на выплату дивидендов. В разные периоды времени компания может отклоняться от принятой дивидендной политики. Но если условия закреплены в уставе, то они должны исполняться.

— Разница в цене между двумя типами бумаг. Цена отражает спрос и предложение на бирже. Иногда она бывает завышенной, и ранее привлекательная бумага становится слишком дорогой. Большая разница в цене может иметь разные причины. Стоит разобраться почему.

— Ликвидность бумаги. Она позволяет быстро продать (купить) акции без значительной потери в цене. В основном ликвидность выше у обыкновенных акций, поэтому они, как правило, дороже.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Показали лидирующую динамику благодаря геополитике

Рынок США. Растем!

Пятничный провал американского рынка акций. Что ждет инвесторов дальше? Прогноз до конца года

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Почему я всегда предпочитаю привилегированные акции обычным?

Некоторые компании, такие как Сбербанк, Татнефть, Ленэнерго, Ростелеком, Селигдар, имеют два типа акций – привилегированные и обычные.

Чем они отличаются?

Оба варианта — обычно равная доля в компании, но у владельцев разных видов акций различаются права. Владельцы обыкновенных акций имеют право голоса (хотя небольшому акционеру это право голоса особо ничего ценного не дает). Владельцы же привилегированных акций имеют право голоса лишь в некоторых случаях: например, когда решается вопрос о реорганизации компании.

Зато у владельцев привилегированных акций есть преимущество при выплате дивидендов. В уставе компании может быть указан размер дивидендов по привилегированным акциям в виде фиксированной суммы или процента от номинальной стоимости акции. Если размер не указан, владельцы привилегированных акций получают такие же дивиденды, как владельцы обыкновенных акций.

На практике чаще всего размер дивидендов у обоих типов акций одинаковый.

Если прочитаете мнение экспертов, то часто они объясняют, что ликвидность обычных акций Сбербанка и Татнефть больше. Поэтому если разница между двумя видами акций небольшая, лучше покупать обычные, так как потенциально в краткосрочной перспективе они могут вырасти больше.

Почему же я тогда покупаю только привилегированные акции?

Может быть для большого фонда, который покупает акции на миллиарды рублей ликвидность имеет большое значение. Или для спекулянта потенциально обычные акции могут представлять больше интереса. Есть конечно исключения (немного по-другому распределяются дивиденды у Мечела, Сургутнефтегаза), но привилегированные акции таких компаний как Сбербанк, Татнефть, Ленэнерго, Ростелеком, Селигдар стоят обычно дешевле.

И если покупать акции на долгий срок главным образом для получения дивидендов не планируя их продать в ближайшее время, то привилегированные акции просто будут давать вам больше дивидендов каждый год. В долгосрочной перспективе это может быть существенной разницей.

Последний дивиденд Татнефти в размере 12,3 рублей:

По обычным акциям — 2,36%.

По привилегированным акциям — 2,53%.

Последний дивиденд Ростелеком в размере 5 рублей:

По обычным акциям — 5,04%.

По привилегированным акциям — 5,69%.

Кто-то скажет, что разница не такая большая. Но зачем покупать за более высокую цену акции, которые дают такие же дивиденды?

Если Вы не спекулянт, то на 5-12% вы будете получать больше дивидендной доходности владея именно привилегированными акциями тех компаний, у которых виды акций различаются.

Больше о моей стратегия инвестирования в дивидендные акции, включая привилегированные акции Сбербанка, которая дала 95% доходности за последний год, рассказываю в своем Телеграмм канале @InvestBuffett.

Привилегированные акции

Привилегированные акции, их отличия от обыкновенных, типы и виды. Что нужно знать об этом типе ценных бумаг?

Для тех, кто хочет зарабатывать деньги на фондовом рынке, существует несколько вариантов инвестирования. Одним из наиболее выгодных инструментов являются акции, которые бывают двух видов: обыкновенные и привилегированные. В данной статье рассмотрим понятие «привилегированные акции».

Привилегированные акции — это особый тип акций, которые дают право требовать дивиденды либо погашения капитала при ликвидации компании.

Преимущества и недостатки привилегированных акций

Привилегированные акции обладают рядом преимуществ перед обыкновенными акциями:

Преимущества привилегированных акций

Основным же недостатком владения привилегированными акциями является то, что их держатели не имеют права голоса — в отличие от обычных акционеров. Собственники привилегированных акций имеют право на участие в голосовании только в случае ликвидации компании, либо ее реорганизации.

Чем отличаются привилегированные акции от обычных акций

Простые и привилегированные акции — это два основных типа акций, которые продаются компаниями и покупаются инвесторами на открытом рынке. Каждый тип акций дает акционерам частичную собственность в компании, представленной акцией. Несмотря на некоторые сходства, обыкновенные и привилегированные акции имеют существенные различия, включая риск, связанный с их владением.

Основное различие заключается в том, что привилегированные акции обычно не дают акционерам права голоса (кроме случаев ликвидации и реорганизации компании).

Привилегированные акционеры имеют приоритет при выплате дивидендов. Обыкновенные акционеры — последние в очереди, им дивиденды будут выплачиваться после кредиторов, держателей облигаций и привилегированных акционеров. А если компания пропустит выплату дивидендов, она должна будет сначала выплатить задолженность привилегированным акционерам, а потом уже владельцам обыкновенных акций. При банкротстве компании привилегированные акционеры в большей степени претендуют на активы и прибыль компании.

Как и облигации, привилегированные акции также имеют номинальную стоимость, которая зависит от процентных ставок. Когда процентные ставки растут, стоимость привилегированных акций снижается, и наоборот.

В отличие от обыкновенных акций, привилегированные акции также имеют функцию отзыва, которая дает эмитенту право выкупить акции с рынка по истечении заданного времени. Инвесторы, которые покупают привилегированные акции, имеют реальную возможность отозвать эти акции по ставке выкупа.

Привилегированные акции могут быть конвертированы в фиксированное количество простых акций, а простые акции в привилегированные — нет.

Как правило, обыкновенные акции покупают крупные учредители, которым важно иметь возможность непосредственно влиять на ход дел в компании. Привилегированные же акции более интересны тем акционерам, которые рассматривают инвестиции в качестве источника доходов — т.е. заинтересованы прежде всего в получении дивидендов.

Допуск к голосованию

Привилегированные акционеры не имеют права голоса на годовом общем собрании акционеров компании.

Виды привилегированных акций

Существует несколько типов привилегированных акций:

Где находятся привилегированные акции на балансе эмитента?

Вся информация для каждого типа акций находится в открытом доступе — их номинальная стоимость, объявленные акции, выпущенные акции и размещенные акции. Все привилегированные акции отражаются в балансе эмитента первыми перед любыми другими акциями в разделе капитала акционеров.

Подводя итоги

Привилегированные акции могут стать привлекательной инвестицией для тех, кто ищет более высокие выплаты, чем они получали бы по облигациям и дивидендами от обычных акций. Купить привилегированные акции можно через лицензированного брокера, например ITI Capital. Откройте брокерский счет, пополните его и начинайте инвестировать уже сегодня!