Портфели акций успешных инвесторов тинькофф

Что недоговаривают Тинькофф Инвестиции. Вытаскиваем все данные по портфелю через API в большую таблицу Excel

Однако, когда инвестиции приобретают серьёзный характер, инвестору нужны точные и подробные данные по его портфелю, в частности, для оценки эффективности инвестирования. И вот здесь с приложением возникают неоднозначности.

Описание проблемы

Рассмотрю на примере своего портфеля (не ИИС) в мобильном приложении. (С даты публикации приложение может обновиться).

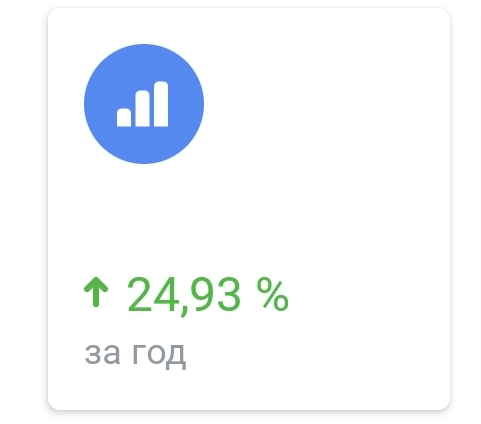

На главном экране видим ободряющие значения:

У меня здесь сразу возникают вопросы:

Каким образом была посчитана эта зелёная сумма и 12,21%? Причём, несколько дней назад у меня было что-то около +17%, потом я зафиксировал одну бумагу с профитом, стоимость портфеля почти не изменилась, а вот этот зелёный «общий процент» сразу упал до 12,21.

Мой портфель почти полностью в иностранных бумагах и USD. Каким образом это было переведено в рубли: по курсу ЦБ или по рынку?

Сколько от этой суммы у меня реально останется после уплаты налогов и комиссий, если я продам весь портфель и выведу деньги?

Заходим в раздел Портфельная аналитика, и находим там уже другие значения:

Почему на главной странице было +955 644, а здесь почти на 2 миллиона больше?

Кстати, здесь уже можно посмотреть результаты за год, приложение выводит сумму, но не процент.

Пока всё выглядит весьма оптимистично, открываю профиль в Пульсе.

Вот это результат! Посмотрим по-подробнее.

Здесь приведены результаты по месяцам. За 4 месяца текущего года +6,67%, а если посмотреть на 2020 год, там у меня +31,41%. Для сравнения, если не ошибаюсь, S&P 500 за 2020 год вырос на 16,26%. Не совсем понимаю, как я мог его так обогнать, если только дело не в курсовой разнице. В любом случае, это не вяжется с обозначенными на главном экране +12,21% за всё время, т.к. 2019 и 2018 года тоже зелёные. В общем, не понятно, как и в какой валюте они считают, надо разбираться.

Поиск решения

Чтобы внести больше ясности в процесс инвестирования, сделать этот процесс более осознанным, мне нужно:

Разобраться, как вычисляются значения, отображаемые в мобильном приложении

Выяснить реальные показатели эффективности портфеля

Узнать общие суммы налога и комиссий, которые я уплатил за всё время

Вычислить сумму, которую я могу вывести со счёта, после уплаты налогов при продаже портфеля

Это особенно актуально в свете того, что портфель у меня, в основном, валютный, а налог считается в рублях относительно официального курса на день покупки актива. Поскольку я начал покупать бумаги несколько лет назад, когда USD был гораздо дешевле, налог при фиксации прибыли может оказаться огромным сюрпризом и съесть существенную часть отображаемой на главном экране суммы.

Собрать все возможные данные по портфелю и визуализировать их в удобной для меня форме, такой как таблица Excel, с которой я смогу дальше работать средствами самого Excel или Google Sheets.

Есть вариант пытать персонального менеджера и службу поддержки, но переписка с ними бывает утомительна, и они не помогут с визуализацией данных. Лучше написать программное средство, чтобы формировать результат в удобной для меня форме и делать это автоматически.

Проблема только в том, что я не программист и с банковскими API раньше не работал. Видимо, пришла пора попробовать.

Знакомство с API

Находим официальную страницу Open API от Тинькофф:

На странице предлагаются SDK: Java, C#, Go, NodeJS.

Приведены и неофициальные: Python @daxartio,Python @Awethon, Python @Fatal1ty, PHP, Ruby.

Ничего из того, что я умею. В основном, я делал DIY проекты на Arduino-подобных контроллерах с WiFi, проектировал и заказывал для своих электронных устройств печатные платы, делал небольшие одностраничные WEB-интерфейсы и телеграм-боты для взаимодействия с этими устройствами. Т.е., в основном я работал с железом и писал прошивки на Arduino Wiring (на основе C++).

Из представленного списка мне больше всего импонировал Python, я писал на нём что-то на уровне print(‘Hello World’) и давно хотел познакомиться поглубже. Поэтому, я решил, что буду делать проект с Тинькофф API на Python.

Это сильно помогло мне продвинуться на начальном этапе: понять, как получать данные с API.

Если коротко, работает это так:

Устанавливаем и настраиваем его на своей машине

Устанавливаем через PIP библиотеку tinvest

Открываем редактор кода, например Idle, импортируем установленную библиотеку:

Создаём объект для дальнейшей работы с API:

В my_token выше подставлем свой API key, который получаем в личном кабинете брокера.

Я не стал пробовать в демо-счёте, сразу указал API своего реального портфеля.

Создаём объект с позициями портфеля:

positions = client.get_portfolio() Это сложный массив, который содержит информацию по каждой бумаге.

Создаём объект с операциями. Здесь указывается дата начала инвестирования и текущая дата в определённом формате.

operations = client.get_operations(from_=account_data[‘start_date’], to=account_data[‘now_date’])

Получаем рыночные курсы валют (понадобятся для дальнейших расчётов):

course_usd = client.get_market_orderbook(figi=’BBG0013HGFT4′, depth=20

course_eur = client.get_market_orderbook(figi=’BBG0013HJJ31′, depth=20)

И чтобы в нашей будущей таблице появились не только бумаги, но и валюты кэшем, запросим и их тоже:

for pos in positions.payload.positions:

ecxelFileName = ‘tinkoffReport_’ + today + ‘.xlsx’

Так, на этом этапе, у меня получилась небольшая программка, создающая таблицу с базовой информацией по бумагам, получаемой по API, а именно:

Наименование, тикер, валюта бумаги, количество бумаг, средняя цена покупки, ожидаемая выручка.

Из имеющихся данных простой арифметикой высчитывались: текущая рыночная цена одного лота и суммарная стоимость всей позиции.

Писалось всё в Idle, выглядело как-то так: (НЕ ПОВТОРЯТЬ!)

Подглядывая в проекты других разработчиков на Python, я тогда ещё мало что понимал, но было очевидным, что их проекты пишутся совсем по-другому, и мне придётся менять структуру в корне.

Я решил переписать всё заново, как положено, и в более удобной среде разработки.

Знакомство с Python

В качестве более продвинутой среды, ребята с работы посоветовали PyCharm.

С ним дело пошло гораздо продуктивнее, среда автоматически дрессирует писать в соответствии с PEP8 (стандарт оформления кода).

Общие знания по Python я брал из своего любимого справочника: https://www.w3schools.com/

Просто прошерстил все его статьи по питону сверху вниз, и потом периодически обращался за подробностями.

Вообще, чисто субъективно, мне этот язык сразу понравился. Порадовала краткость путей решения задач. Сложилось впечатление, что если просто нужно, чтобы что-то заработало, оно здесь заработает в два счёта, без лишних заморочек. Гуглится всё элементарно, по крайней мере, на моём уровне сложности. Чаще всего, решения находил на https://stackoverflow.com/

Структура программы

Структура таблицы

— Позиции

В левой части таблицы выводится информация по текущему портфелю:

Параметры (базовые, из API):

Параметры, посчитанные на основе базовых:

Сразу после блока с рыночными ценами, располагается самый сложный, с точки зрения расчётов, блок: стоимость активов по ЦБ и расчёт ожидаемого налога при продаже.

Сложность в том, что бумага могла приобретаться частями, в разные дни, а могла частично продаваться. Здесь действует такое правило, что первой продаётся та бумага, которая первой покупалась.

Чтобы решить эту задачу, я придумал сделать для каждой позиции упорядоченный список (массив). Программа пробегает по всем операциям покупки, находя операции с figi данной бумаги, и каждая покупка добавляет в список количество ячеек, соответствующее количеству приобретённых бумаг. Каждая ячейка содержит значение, соответствующее цене покупки в рублях по курсу ЦБ на дату операции. А каждая продажа удаляет нужное количество ячеек из начала списка. Затем считается среднее значение по оставшимся ячейкам, так получается средняя цена покупки в рублях по курсу ЦБ.

Был небольшой подвох, связанный с тем, что в списке операций от Tinkoff API есть не только выполненные, но и нулевые операции, которые пришлось отсеивать.

Чтобы API ЦБ РФ не решил, что мы его ддосим, я поставил небольшую задержку. В итоге, всё считается как надо, но этот этап обрабатывается ощутимо медленно. Чтобы обработались мои 15 позиций и 430 операций, приходится ждать около 1 минуты.

Наверняка это можно как-то оптимизировать, но, в принципе, мы не торопимся.

Разобравшись с самым сложным этапом, можно составить следующие колоночки:

— Операции

Справа от раздела с позициями, выводим колоночки со всем типами операций, которые может нам предоставить Tinkoff API. Их много, на один скриншот не влезают, но на большом мониторе помещается:

Под каждой колоночкой считается сумма. Это как раз то, что нам не покажет брокер. И здесь есть кое-что интересное.

Теперь мы можем сравнить сумму внесённых средств и сумму выведенных (в переводе на рубли по курсу ЦБ)

Ещё можно посчитать сумму всех купонов и дивидендов, а также, внимание:

все комиссии, уплаченные брокеру, и все налоги, удержанные брокером!

Итак, вот мы получили и разложили перед глазами все имеющиеся данные.

Теперь можно сделать из них выводы.

— Аналитика

Я впихнул этот маленький раздел прямо под таблицей с позициями.

Кстати, что касается дат, я не учитывал часовые пояса, и это может где-то выплыть.

Кстати, из-за появления в портфеле позиции «Сегежа» в первый день после IPO программа не могла выполниться и выдавала ошибку. На следующий день по бумаге с API стали приходить нормальные данные и программа снова заработала.

Если что, форма W8BEN, у меня, на данный момент, по некоторым причинам, не действует.

Итого, в российский бюджет я уже уплатил 117 631 руб, и, как было посчитано выше, мне предстоит уплатить ещё порядка 207К, если я зафиксирую портфель сейчас.

В общем-то, это пока всё, что я сделал.

Заключение

Зато, мы разобрались, откуда получаются значения, приводимые в клиентском приложении.

Также, мы узнали суммы комиссий и налогов, как уплаченные, так и ожидаемые.

Нашли реальную сумму, которую сможем вывести со счёта при фиксации портфеля, после удержания налогов.

А главное: получили возможность одним кликом собирать все данные по портфелю со всеми операциями в одну большую таблицу Excel, с которой дальше можем работать средствами самого Excel, можем экспортировать в Google Sheets, или просто сохранить как архив для анализа в будущем.

Это мой первый проект на Python и первая публикация на Хабре.

Надеюсь, информация окажется полезной для улучшения взаимодействия с приложениями Тинькофф, работы с API и разработки подобных программ, а также поспособствует более осознанному инвестированию, а следовательно, повысит ваше благосостояние. Благодарю, что дочитали до конца.

Еще 6 стратегий для пассивных инвесторов

Сравниваем «ленивые» портфели

Ленивый портфель — это набор активов, который практически не требует участия инвестора.

Такие портфели легко собирать и ребалансировать, потому что они обычно состоят из нескольких биржевых фондов — ETF. При этом они диверсифицированы и всепогодны — то есть неплохо проявляют себя в любой рыночной ситуации. Это делает их идеальным вариантом для долгосрочных инвесторов, которые инвестируют по принципу «купил и держи».

Мы уже рассказывали в другой статье о 4 ленивых портфелях — в этой статье рассмотрим еще 6 классических стратегий для пассивного инвестирования. Но сначала немного о диверсификации.

Какой бывает диверсификация

Диверсификация — это стратегия управления рисками. Простыми словами, ее смысл в том, чтобы не класть все яйца в одну корзину. Если один из ваших активов прогорит, должны быть другие, которые в это время будут расти и компенсируют убытки.

Посмотрим, какие бывают виды диверсификации.

По классам активов. Акции, облигации, золото, наличные — это разные по своей природе инструменты. У них разный уровень риска, они по-разному себя ведут — и это позволяет снизить общий риск портфеля.

Среди акций обычно выделяют еще три класса активов:

Внутри одного класса активов. Например, если мы инвестируем в акции, то делаем ставку сразу на широкий набор эмитентов. Скажем, риски портфеля из 10 компаний вдвое ниже, чем у портфеля с одним эмитентом. Поэтому при инвестициях в акции рекомендуется держать минимум 20—30 бумаг. В случае с ленивыми портфелями эта проблема решается за счет использования биржевых фондов: они содержат десятки и сотни компаний.

По секторам. У каждого сектора экономики своя специфика. Есть защитные и циклические секторы, в каких-то преобладают акции роста, а в других — дивидендные. Это дает дополнительную возможность для диверсификации.

По странам. Можно вложить в компании США, Китая, Германии или России — все это разные рынки со своей макроэкономической конъюнктурой и политическими рисками. Диверсификация по странам позволяет снизить специфические риски, присущие конкретной стране, а также зачастую позволяет диверсифицировать капитал по валютам. В периоды стабильности ставка на развивающиеся рынки может принести высокую доходность, а в преддверии кризиса, наоборот, сырьевые экономики страдают в первую очередь.

По валютам. Экономики имеют разный темп роста, торговый баланс и добавочную стоимость продукции. В результате курс валют может меняться: деньги девальвируются по отношению друг к другу, а также испытывают разный уровень инфляции.

В этой статье речь преимущественно будет идти про распределение по классам активов, по секторам и по странам. Сначала мы рассмотрим долларовые ленивые портфели, собранные из зарубежных фондов ETF. Затем я приведу аналоги, доступные рядовым инвесторам на Московской бирже.

Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Фокус на моментум-фактор — MSCIPDF, 3,15 МБ

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

Как собрать портфель из лучших акций в скринере Тинькофф

Каждый день только на Санкт-Петербургской бирже торгуется около 1300 иностранных акций и депозитарных расписок. Для инвесторов, желающих выбрать отдельные акции, возникает важный вопрос — как выбирать акции для покупки?

Некоторые российские инвесторы предпочли бы просто покупать индексные ETF-фонды, как самый простой способ инвестировать в рынок и получать среднюю доходность, но есть целый ряд причин, почему этого лучше не делать:

— иностранные ETF обращаются не на самой Санкт-Петербургской бирже, а на внебиржевом рынке — соответственно, присутствует риск низкой ликвидности в периоды форс-мажоров,

— бумаги с внебиржевого рынка нельзя покупать на ИИС,

— на них не действует налоговая льгота на 3-х летнее владение,

— более того, для покупки ETF нужен статус квалифицированного инвестора, который могут получить не все.

Таким образом, огромному количеству рядовых инвесторов иностранные ETF на Санкт-Петербургской бирже не доступны. Помимо этого, выскажу свое мнение, что ETF — это не самый лучший способ инвестиций, поскольку в их составе обязательно присутствуют акции явных аутсайдеров, поскольку так устроен механизм индексного ETF.

Самостоятельное формирование портфеля акций позволит отобрать только лучшие компании, отвергнув аутсайдеров, что позволит превзойти рынок в доходности. При этом акции, обращающие именно на Санкт-Петербургской бирже — имеют налоговые льготы (ИИС и 3-х летнее владение), в отличие от внебиржевых ETF.

И здесь возникает трудность отбора — как отобрать в свой портфель лучшие акции, и отвергнуть аутсайдеров? Для этого, в инструментарии любого инвестора должен быть скринер акций.

Скринер с помощью серии фильтров поможет вам сузить область поиска с тысяч акций до нескольких. Независимо от того, являетесь ли вы дневным трейдером, просматривающим фондовый рынок в поисках краткосрочных торговых возможностей; или долгосрочным инвестором, проверяющим акции на предмет прибыльности, динамики роста и финансовой устойчивости — вам нужен скринер.

Ранее российским инвесторам приходилось, в буквальном смысле, мучиться при использовании скринеров на западных ресурсах, поскольку:

— все они англоязычные — что создает огромные неудобства для инвесторов, не владеющим английским,

— самое главное неудобство — скринеры на западных ресурсах не имеют возможность отбора российских акций, а также акций иностранных эмитентов, доступных для покупки на Санкт-Петербургской бирже,

— большинство из них — платные.

Я пользуюсь несколькими скринерами и недавно решила попробовать скринер Тинькофф, поскольку они запустили его прямо в приложении — пройти мимо было невозможно.

Я инвестирую уже 10 лет, и (поправьте меня, если ошибаюсь) на моей памяти в российском фондовом сообществе это первый скринер, позволяющий отбирать акции по множеству параметров непосредственно в мобильном приложении, предназначенном для покупки ценных бумаг.

Функционал скринера в Тинькофф широкий — помимо нескольких готовых вариантов фильтров, доступны сортировки по множеству как фундаментальных, так и технических параметров. Например, можно задать в параметрах поиска классические параметры EV / EBITDA и требования к дивидендной доходности в совокупности с процентным изменением цены за день, неделю или год.

Также, можно ограничить условия поиска конкретным сектором или индексом (всего их 5), отобрать акции в конкретной валюте (доллар, евро или рубль), и даже применить требования к региону (Америка, Россия, Европа, Азия и даже Африка).

При желании, можно отобрать дивидендные акции с низким уровнем долга и с наименьшей волатильностью, задав параметр корреляции их волатильности по отношению к рынку “Beta” 3-5%

В результате скринер отобрал для меня 9 отличных дивидендных компании, с низким уровнем долга и волатильностью.

Вас не интересуют дивиденды и Вы ищете молодые и дерзкие (быстрорастущие) компании? Пожалуйста:

— Валюта, Сектор, Регион — любые,

— Рост выручки за 5 лет > 15%

— Процентное изменение цены за год > 30%

Результат скрининга выдал 21 компанию. Какие? Заходите и экспериментируйте — собственный опыт лучше тысячи слов.

Неплохая реклама, но беда с изначальным обозначением проблематики. Рассматриваются минусы иностранных ETF и полностью игнорируются российские, существование которых польностью убивает проблематику статьи.

Некоторые российские инвесторы предпочли бы просто покупать индексные ETF-фонды, как самый простой способ инвестировать в рынок и получать среднюю доходность

иностранные ETF обращаются не на самой Санкт-Петербургской бирже, а на внебиржевом рынке — соответственно, присутствует риск низкой ликвидности в периоды форс-мажоров

Да, но к счастью российский рынок БПИФ/ETF развивается, и уже есть премлемые варианты, например от Finex или того же Тинькова. Дальнейшие перечилсенные проблемы не актуальны, если рассматривать российские фонды.

Самостоятельное формирование портфеля акций позволит отобрать только лучшие компании, отвергнув аутсайдеров, что позволит превзойти рынок в доходности

Очень смелое заявление, основаное, по всей видимости, на одном из двух:

1. Ситуация на рынках больше никогда не будет менятся, лидеры всегда будут оставаться лидерами. Пересмотр портфеля не нужен.

2. Инвестор готов ежедневно мониторить рынок для проведения оперативной ребалансировки в случае, если лидер стал аутсайдером или появились новые лидеры из числа бывших аутсайдеров.

Вечный портфель Тинькофф: состав, доходность и минусы TRUR

«Тинькофф – Стратегия вечного портфеля в рублях» — биржевой паевой инвестиционный фонд, в состав которого в равных долях должны входить акции, облигации, золото и денежные инструменты. Это один из самых популярных в России ETF, предлагающий простой способ распределения активов по классам. Но вместе с тем он имеет ряд существенных нюансов, о которых должен знать потенциальный инвестор.

Оглавление обзора

Общая информация о TRUR

Инфраструктурные расходы — не более 0,99% от СЧА, из них

Состав рублевого вечного портфеля от Тинькофф

Инвестиционной стратегией TRUR ETF является следование концепции Permanent Portfolio, разработанной в 1981 году американским консультантом Гарри Брауном. Он предложил делить капитал в равных долях между четырьмя классами активов: акции, облигации, золото и инструменты денежного рынка.

Все фондовые активы имеют долгосрочную тенденцию к росту, а в краткосрочной перспективе чаще всего движутся в противоположных направлениях. Акции показывают наилучшую динамику роста. Облигации дают прогнозируемую доходность. Золото — это защитный актив в периоды волатильности. «Наличные» во времена падений рынков дадут возможность докупать просевшие классы, сохраняя заданные пропорции.

В теории при любой ситуации на рынках минимум один класс активов растет. При этом с заданной периодичностью необходимо проводить ребалансировку для возвращения доли упавших или выросших классов к изначальной доле в 25%. Обычно ребалансировки принято проводить раз в год.

Рассматриваемый нами фонд ориентируется на российские, рублевые активы. Согласно инвестиционной декларации TRUR следует за индексом Tinkoff All-Weather Index (RUB), рассчитываемым Московской биржей. Код — AWTRUR.

Это специальный заказной индекс. Методику его расчета можно посмотреть тут.

Тинькофф публикует состав портфеля на своем сайте. Вот данные на ноябрь 2020 года.

| Название | Класс актива | Доля |

| ОФЗ 26205 | Краткосрочная облигация | 23,62% |

| iShares Gold Trust | Золото | 23,22% |

| Сбербанк России | Акция | 4,66% |

| Газпром | Акция | 3,77% |

| Денежные средства | Валюта | 3,76% |

| ЛУКОЙЛ | Акция | 3,50% |

| ОФЗ 26228 | Долгосрочная облигация | 2,79% |

| Yandex | Акция | 2,67% |

| ОФЗ 26232 | Долгосрочная облигация | 2,51% |

| Норильский никель | Акция | 2,29% |

| ОФЗ 26207 | Долгосрочная облигация | 2,21% |

| ОФЗ 26226 | Долгосрочная облигация | 2,19% |

| ОФЗ 26221 | Долгосрочная облигация | 2,18% |

| ОФЗ 26225 | Долгосрочная облигация | 2,17% |

| ОФЗ 26212 | Долгосрочная облигация | 2,16% |

| ОФЗ 26219 | Долгосрочная облигация | 2,15% |

| ОФЗ 26224 | Долгосрочная облигация | 2,11% |

| ОФЗ 26230 | Долгосрочная облигация | 1,90% |

| НОВАТЭК | Акция | 1,67% |

| ОФЗ 26218 | Долгосрочная облигация | 1,65% |

| Роснефть | Акция | 1,09% |

| Полюс Золото | Акция | 0,96% |

| Polymetal | Акция | 0,77% |

| Татнефть | Акция | 0,77% |

| Магнит | Акция | 0,75% |

| Сургутнефтегаз | Акция | 0,70% |

| ГДР X5 RetailGroup | Акция | 0,69% |

| МТС | Акция | 0,64% |

| АЛРОСА | Акция | 0,45% |

Информация с tinkoff.ru

Всего в портфеле 29 бумаг: 15 российских голубых фишек, 11 долгосрочных облигаций федерального займа, одна краткосрочная гособлигация, паи ETF на золото и денежные средства.

Распределение по классам активов на момент написания обзора выглядит так:

| Акции | 25,38% |

| Облигации | 24,02% |

| Золото | 23,22% |

| Деньги | 27,38% |

Расчеты ETFBaza.ru

За инструменты денежного рынка приняты не только непосредственно валюта, но и краткосрочная ОФЗ 26205, имеющая наибольшую долю. Срок ее погашения 14 апреля 2021. Цена, соответственно, немногим больше номинала, а доходность близка к банковскому депозиту.

Пропорции активов немного не соответствуют модельными. Такое расхождение считается допустимым, хотя ежегодная ребалансирвка была совсем недавно. В соответствии с методикой расчета УК проводит ее по итогам третьего четверга октября каждого года или по достижении одним из классов активов доли в 35% или 15%.

Как видим, по крайней мере один актив не рублевый. Это зарубежный ETF на золото. iShares Gold Trust — один из крупнейших мировых фондов, обеспеченных реальными золотыми слитками. Но вы должны понимать, что у самого фонда Тинькова физического золота нет, его доля является «бумажной». За нее российский фонд платит комиссию зарубежной управляющей компании в размере 0,25% от активов в год.

СЧА «Тинькофф – Стратегия вечного портфеля в рублях» сейчас порядка 4 миллиардов рублей. Дивиденды управляющая компания реинвестирует в соответствии с инвестстратегией.

Доходность TRUR

Вечный портфель Гарри Брауна считается классикой распределения активов (asset allocation), снижающего общий риск при сохранении приемлемой доходности. Тысяча долларов, инвестированная в январе 1978 года в соответствии с этой стратегией, к ноябрю 2020 года стала бы 31 тысячей 700 долларами. Общий рост за этот период превысила 3000%. Среднегодовой долларовый заработок составил порядка 8,41%.

За 40 лет лишь 6 лет завершились снижением общей стоимости портфеля. Самая большая наблюдалась в далеком 1980-м году — минус 5,34%. Остальные колебались в районе 0,5–3%. Например, в кризисном 2008 году, когда акции падали на 35%, вечный портфель показал пусть и символический, но рост на 0,87%.

Однако к рассматриваемому нами российскому TRUR американские показатели имеют скорее теоретическое отношение. Фонду Тинькова еще нет и года, историческую его доходность оценивать трудно.

Хотя на сайте Тинькофф есть график исторической динамики Tinkoff All Weather Index RUB (AWTRUR) с 2003 года. Как отмечает сам банк, среднегодовая доходность в рублях составила 14%, индекс рос без резких колебаний.

Имейте в виду, что нынешние процентные ставки в экономике гораздо ниже чем были последние 15 лет.

Двузначная прибыль для облигаций и инструментов денежного рынка при текущей ситуации невозможна.

С момента начала торгов в декабре 2019 года на Мосбирже цена одного пая БПИФ «Тинькофф – Стратегия вечного портфеля в рублях» выросла с 5,03 рубля до 5,828 рубля на 13 ноября 2020 года. Рост составил около 16%. Максимальная на данный момент цена была достигнута в августе — 5,856 руб.

Но рост не был ровным. На коротких дистанциях вечная стратегия не защищена от сильных просадок. В марте, когда обвалились цены на акции и облигации, TRUR стоил заметно меньше — 4,78 руб.

Маркет-мейкером БПИФ выступает инвестиционная компания «АТОН». Она обязана следить за тем, чтобы на бирже расчетная и фактическая цены пая не расходились более чем на 5%. Но только 394 минуты в течение торгового дня (6,5 часа) или же до исполнения сделок на 50 миллионов рублей.

Эти цифры выглядят недостаточными. Например, в не самый активный по данному инструменту день 13 ноября объем сделок по нему на MOEX составил около 204 миллионов.

Расчетную цену одного пая БПИФ «Тинькофф – Стратегия вечного портфеля в рублях» всегда можно узнать на сайте Московской биржи по ссылке.

Сравнение с другими ETF смешанных активов

По итогам октября 2020 года TRUR занял четвертое место по популярности у частных инвесторов на MOEX. Его доля в так называемом «Народном портфеле» (состоит из топ-10 биржевых фондов) составила 11,3%.

До этого топа далеко трем другим фондам, заявляющим свой целью инвестиции по вечной или всесезонной стратегии. Помимо TRUR это еще два тиньковских фонда (долларовый TUSD и евровый TEUR) и один БПИФ от УК «Открытие» (OPNW).

| Фонд | Комиссия | СЧА (млн руб.) |

| TRUR | 0,99% | 3883 |

| TUSD | 0,99% | 2616 |

| TEUR | 0,99% | 1225 |

| OPNW | 3,45% | 42 |

От рассматриваемого нами фонда конкуренты отличаются регионом инвестирования. TUSD вкладывает в американские казначейские облигации, акции и облигации крупнейших компаний США, ETF на широкий рынок и золото (всего 28 бумаг). В TEUR входят облигации европейских государств и компаний, ETF на акции европейских компаний и золото и довольно заметная доля денежных средств (всего 21 актив).

Комиссии фондов Тинькоффа одинаковы — 0,99%. Раньше эти БПИФы отпугивали довольно высокими расходами. В частности, предполагалась комиссия за успех в размере 10% от прироста стоимости пая за квартал. Но в мае 2020 года она была отменена и расходы инвестора на владение TRUR стали не сильно больше средних для российского рынка.

Индекс для OPNW рассчитывает не Московская, а Санкт-Петербургская биржа. Его код — SPBOAW. Портфель состоит пяти американских ETF: на акции голубых фишек рынка США, на развивающиеся рынки, на американскую недвижимость, на корпоративные облигации компаний США и на золото. Комиссия выделяется даже на российском рынке. 3,45% это реально очень много. К тому же к расходам инвестора стоит добавить и комиссии зарубежных фондов, из которых состоит БПИФ «Открытия».

Тиньковские фонды были запущены все вместе в декабре 2019 года. «Открытие» сформировало свой в конце сентября 2020-го. Сравнивать их по прибыльности пока не имеет смысла.

Рублевый вечный портфель российский инвестор может составить на Мосбирже самостоятельно. Например, приобретая отдельные акции и ОФЗ самостоятельно (и больше никогда не тратясь на комиссии за управление), а в золото инвестируя через БПИФ или ETF.

В активах «Тинькофф – Стратегия вечного портфеля в рублях» 29 позиций, управление ими при ежегодной ребалансировке — не самая трудная задача. Ее можно упростить с помощью других фондов. Например, SBGB на гособлигациии и SBMX на индекс Мосбиржи.

Этот вариант доведет время управления до минимума. Но за него придется заплатить комиссию управляющей компании.

Фондов на золото на Мосбирже также достаточно. Можно изучить финэксовский FXGD, VTBG от ВТБ и тиньковский TGLD. Их комиссии заметно ниже, чем у вечного TRUR.

Плюсы и минусы рублевого вечного портфеля Тинькова

К положительным чертам рассматриваемого фонда отнесем следующие:

Недостатками и спорными моментами фонда назовем такие:

Главное

«Вечный» БПИФ от Тинькофф представляет собой готовый рублевый портфель с проверенной эффективностью. Он в равных долях составлен из акций, облигаций, золота и наличных. Доходность не будет запредельной, но риск потерять все вложения существенно ниже, чем при инвестициях в отдельные классы или бумаги. Подходит для долгосрочных пассивных инвесторов, готовых доверить УК ребалансировку и мириться с потерей прибыли из-за комиссии.

На TRUR стоит обратить внимание новичкам. Опытные инвесторы скорее предпочтут самостоятельный и главное более индивидуальный подбор активов.