Показатель npv что это

NPV (чистая приведенная стоимость)

Чистый дисконтированный доход может быть найден за любой период времени проекта начиная с его начала (за 5 лет, за 7 лет, за 10 лет и так далее) в зависимости от потребности расчета.

Для чего нужен

Формула расчета

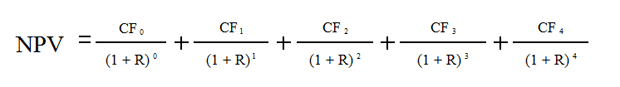

Для расчета показателя используется следующая формула:

Пример расчета

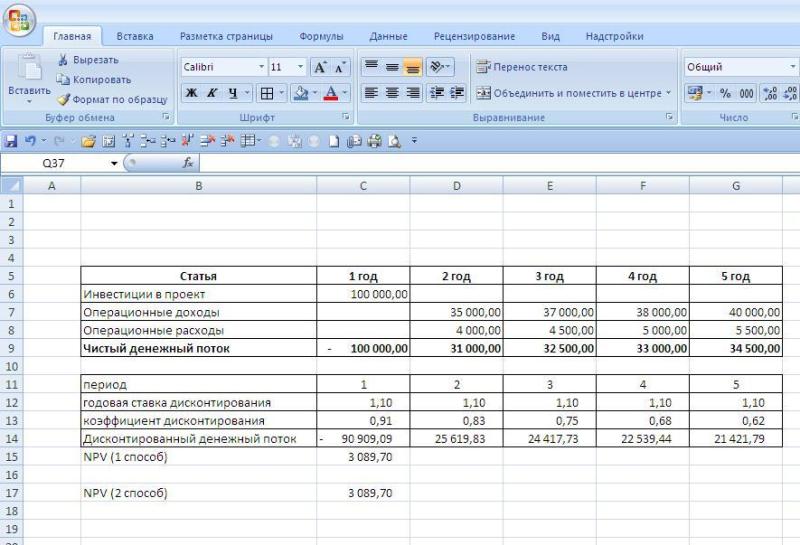

Для рассмотрения примера расчета показателя NPV возьмем упрощенный проект по строительству небольшого офисного здания. Согласно проекту инвестиций планируются следующие денежные потоки (тыс. руб.):

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 35 000 | 37 000 | 38 000 | 40 000 | |

| Операционные расходы | 4 000 | 4 500 | 5 000 | 5 500 | |

| Чистый денежный поток | — 100 000 | 31 000 | 32 500 | 33 000 | 34 500 |

Подставляя в формулу значения чистого денежного потока за каждый период (там где получается отрицательный денежный поток ставим со знаком минус) и корректируя их с учетом ставки дисконтирования получим следующий результат:

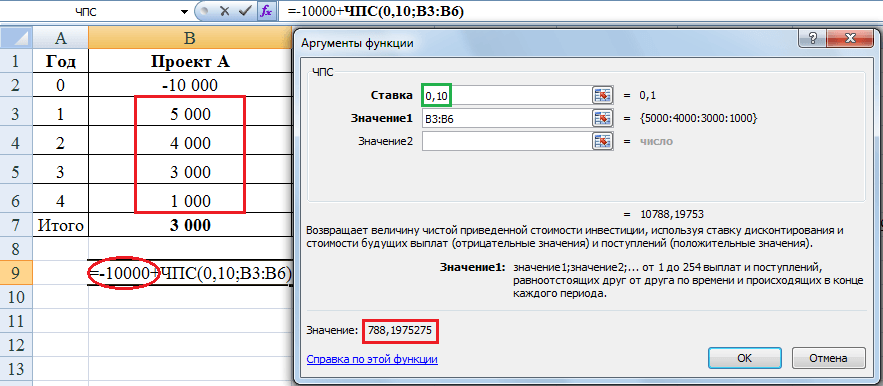

Расчет NPV в Excel

Чтобы проиллюстрировать как рассчитывается NPV в Excel, рассмотрим предыдущий пример заведя его в таблицы. Расчет можно произвести двумя способами

Ниже на рисунке мы привели оба расчета (первый показывает формулы, второй результаты вычислений):

Как вы видите, оба метода вычисления приводят к одному и тому же результату, что говорит о том, что в зависимости от того, чем вам удобнее пользоваться вы можете использовать любой из представленных вариантов расчета.

Примеры расчета NPV в бизнес-планах

Увидеть как рассчитан показатель на конкретном примере бизнес-плана вы можете выбрав соответствующий документ в форме поиска или перейдя по ссылке ниже:

Быстрый обзор инвестиционных показателей, а также очень простой способ расчёта инвестиционных коэффициентов

В конце статьи ссылка на файл XLS с примерами расчёта NPV и IRR. Наиболее часто инвесторов интересует расчёт следующих показателей в бизнес-плане.

Рассмотрим подробнее каждый из них.

Каждый показатель рассчитывается за определенный период времени.

Средняя заработная плата полицейского в США, в пересчёте на рубли — 4 миллиона в год.

Средняя заработная плата высококвалифицированного специалиста в России (в столицах, при хорошем работодателе, извините) — 1 миллион рублей в год.

Зачем создавать компанию, размер которой будет менее, чем состояние среднестатистического специалиста? Инвесторы рискуют деньгами, фаундеры — деньгами, силами и временем. Пожалуй, компания должна зарабатывать не менее, чем несколько хороших специалистов. Тогда её создание становится очевидно целесообразным.

Если в планах проекта — стать «единорогом», на каком-то очевидном этапе развития, для начала, она должна стать просто стабильной компанией — самоокупаемой и приносящей понятный доход.

Как спрогнозировать доход проекта?

Взять 10 компаний из отрасли, коррелировать исходные данные рассчитываемого бизнес-плана с учётом масштаба рассматриваемых компаний, взять средние показатели — с наибольшей вероятностью плановые показатели будут соответствовать полученным значениям. Почему этот простой подход упрямо работает всегда — отдельный вопрос. Если интересно, переспросите в комментариях, расскажу отдельно.

Период, на который рассчитывается бизнес-план.

Обычно для быстрорастущих проектов, к примеру в информационных технологиях — 1 год. Для более капитальных, строительство или производство — 3 года. Применять более длительный горизонт планирования целесообразно в проектах, которые реализуются в государствах со стабильным законодательством и экономикой.

Что касается детализации планирования.

Если компания уже работает свыше года, полезной будет месячная детализация.

Для стартапов на начальной стадии имеет смысл применять квартальные расчёты. У проектов в возрасте до 1 года обычно бывают проблемы с менеджментом, поэтому их показатели категорически не стабильны. В течение одного-двух месяцев стартап может испытывать проблемы, а на третьем месяце выровнять, нагнать и перегнать плановые показатели. Поэтому целесообразно планировать и контролировать показатели по кварталам.

Временной период в месяцах, по окончанию которого компания должна выйти в положительный баланс, и принести прибыль, в сумме превышающую объём вложений.

Как показывает опыт, для IT-проектов, когда фактическое значение этого показателя превышает 3 месяца, с вероятностью свыше 99% компания не будет прибыльной и закроется в ближайшей перспективе. И наоборот.

Временной период в месяцах от начала деятельности до месяца, в котором прибыль будет соответствовать среднемесячному плановому значению (прибыль за год поделить на 12).

Здесь всё просто — это сумма денег, которую нужно потратить для реализации проекта.

Речь идёт не о стоимости доли, предлагаемой для покупки конкретному инвестору. Это не наружный, а сугубо внутренний показатель.

Вложения должны включать в себя:

Постоянные и переменные расходы прогнозируются исходя из периода окупаемости проекта. Обязательно должны быть свободные средства, не менее 20% от инвестиционных затрат.

Нормой является превышение прогнозируемых расходов в 2 раза. Вне зависимости от эмоциональной оценки, это общеизвестный факт.

Объем необходимых вложений определяется, как сумма расходов на период до выхода на плановые показатели, плюс запас.

Это деньги, заработанные компанией, за вычетом всех расходов.

Отношение прибыли к расходам.

Отношение прибыли ко вложениям (IC — Invested Capital).

Net Present Value — сколько деньги будут стоить по истечению периода времени, с учётом ключевой ставки, инфляции и рисков.

Методическая литература предлагает красивую формулу.

CF — денежный поток (Cash Flow) во времени,

i — ставка дисконтирования.

Ставка дисконтирования рассчитывается как сумма ключевой ставки, ставки инфляции и премии за риск.

Ключевая ставка Центробанка, текущее значение — 7,25%.

Инфляция — 4%. Вынужден использовать официальные источники, извините.

Премия за риск — 15%. Это дополнительный доход, который инвестор хочет получить как альтернативу безрисковых вложений (к примеру, банковскому вкладу).

Методика определения премии за риск используемая при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации

Вложения при интенсификации производства на базе освоенной технологии: 3–5%

Увеличение объема продаж существующей продукции: 8–10%

Производство и продвижение на рынок нового продукта: 13–15%

Вложения в исследования и инновации: 18–20%

Конечно, следует заметить, что это не единственная методика, но по определённым причинам мы берём ее за основу.

Таким образом, для расчёта NPV на сегодняшний день в России применяется ставка дисконтирования, равная сумме ключевой ставки, инфляции и премии за риск: 7,25% + 4% + 15% = 26,25%.

Рассчитать NPV можно, не погружаясь в математику, с помощью электронных таблиц.

Для расчёта используется функция ЧПС(Ставка; Значение1<; Значение2:ЗначениеN>).

Два первых параметра — ставка дисконтирования и первое значение — являются обязательными. Остальные параметры опциональны.

Поступления CF передаётся в функцию, как положительные значения, а вложения IC — со знаком минус.

Internal Rate of Return — внутренняя норма доходности. Процентная ставка, при которой NPV равна нулю.

Формула для расчёта

Один стажёр напугал меня рассказом о подходе к расчёту, которому его обучили в институте. Преподаватель рекомендовал подбирать значения экспериментально. Конечно, численные методы решения уравнений — это здорово, но, как мне кажется, не для этого случая.

Для расчёта IRR есть функция ЭКВ.СТАВКА в электронных таблицах.

Формат: ЭКВ.СТАВКА(N, C0, CN), где:

N — количество периодов

C0 — стоимость инвестиций на текущий момент

CN — стоимость инвестиций в будущем

Скачать XLS с примерами расчёта NPV и IRR: https://shemabiznesa.ru/example

Интересуют ответы вопросы о стартапах и инвестициях? Задавайте в комментариях, с энтузиазмом расскажу в новых постах.

Во втором случае 33 млн вместо 39 соответственно (если не дисконтировать отток нулевого периода). Ну и IRR поменяется тоже.

Еще не могу припомнить ни одного бизнеса (кроме распилов, наркотраффика, работорговли и проч.) который бы давал в первые два года 180-200% вложений а в третий аж 320%. И это при 10 млн вложений.

По расчётам, надо проверить. Есть подозрения и соответствующая гипотеза! Было бы круто, если бы можно было вносить исправления в статью. Хорошо, что можно отредактировать файл на моём сервере =)

Большой рост бывает у IT-стартапов. У меня было 2 компании, которые выросли на миллионы процентов менее, чем за год, в 2011 и в 2014.

NPV – что это такое и как рассчитать

NPV – для чего необходимо считать показатель

Весь бизнес состоит из прогнозирования. Прежде чем принимать к исполнению инвестиционный проект, необходимо удостовериться в его рентабельности. Помочь с решением этой задачи может NPV. Эта аббревиатура английского происхождения. В русскоязычных странах это же понятие может быть выражено следующими терминами:

Официальное значение ЧПС громоздко и непонятно. Без специальных знаний в области экономики разобраться с ним будет очень сложно. А вот что получится, если объяснить то же самое, но простым, разговорным языком:

NPV – это специальная расчетная система, которая позволяет определить рентабельность проекта.

Ее суть заключена в том, что во время расчета сравниваются вложенные деньги, и те деньги, которые планируется получить. Причем возможный размер планируемого дохода рассчитывается на конкретный момент времени, то есть «на сейчас». Чистая приведенная стоимость может быть рассчитана вне зависимости от длительности проекта.

Необходимость расчета

NPV расчет становится необходим, когда возникает вопрос: «А стоит ли вообще вкладывать деньги в проект? » В таком случае он поможет определить:

NPV помогает понять, насколько выгодно вкладываться в то или иное дело, ведь у инвестора есть еще множество вариантов того, как с пользой реализовать свои деньги, например:

Как производится расчет?

Прежде чем переходить к подробному изучению формул, необходимо ознакомиться с принципами NPV расчета, а также порядком его проведения.

Формула NPV

Выглядит сложно и непонятно. Однако если знать значение каждого из элементов, то с подсчетом не должно возникнуть труда.

После того, как расчет произведен, и величина NPV найдена можно приступать к её анализу.

Пример расчета по NPV

Чтобы лучше понять, как это работает, разберем примеры.

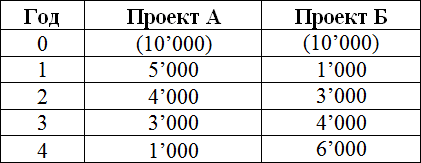

Инвестору предлагают два равно неизвестных варианта вложения денег. Условно обозначим эти проекты А и Б. При этом проект А обеспечивает резкий возврат средств, угасающий со временем. А проект Б увеличивает выгоды постепенно. Дисконт в обоих случаях составляет десять процентов. Схематически это выглядит примерно так:

| Год | Денежные средства |

| 0 | -20000 |

| 1 | 10000 |

| 2 | 4000 |

| 3 | 3000 |

| Год | Деньги |

| 0 | -10000 |

| 1 | 1000 |

| 2 | 3000 |

| 3 | 5000 |

Рентабельность можно найти либо рассчитав все вручную, либо воспользовавшись программой Excel. В разделе экономических формул присутствует необходимая нам формула ЧПС.

После всех вычислений получаем:

Таким образом, для инвестиций оказался непригоден ни один из проектов. При том, что потери в проекте А больше.

Анализ расчетов

После подсчетов существует три равновозможных варианта.

Главное правило, вытекающее из анализа: «Если значение выше нуля, то инвестировать стоит».

Плюсы и минусы системы подсчета

Конечно, по большей части этот расчет полезен. Однако если хорошо разобраться, то в подсчете по типу NPV есть и свои недостатки.

Положительные стороны

Отрицательные

Их суть в том, что экономика постоянно движется. Из-за этого:

Таким образом, NPV – это полезнейший экономический инструмент. Однако стоит помнить, что он создан для приблизительного расчета, и полностью опираться на его результаты рискованно.

МСФО, Дипифр

Формула расчета NPV инвестиционного проекта. Это просто.

Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

Для этого можно воспользоваться одним из методов оценки эффективности инвестиционных проектов. NPV — это один из таких методов. Найти NPV инвестиционного проекта означает найти чистую приведенную стоимость всех денежных потоков, связанных с этим проектом.

Как это сделать, используя формулу для расчета NPV, и так ли это сложно, читайте ниже.

Что можно делать с деньгами?

Если у вас появилась некоторая сумма денег, то есть три возможности ими распорядиться:

Эта статья для тех, кто выбирает третий пункт из этого списка. И не важно, собираетесь ли вы инвестировать свои деньги или деньги компании, в которой вы будете работать финансовым специалистом.

Инвестировать можно в банк, положив деньги на депозит, а можно купить долговые обязательства или акции банков или компаний, которые свободно торгуются на финансовом рынке. Это самый простой путь, но не самый доходный. Для физических лиц, то есть нас с вами, чаще всего, это единственный способ вложения накоплений.

А можно инвестировать в бизнес, что означает купить долгосрочные активы (основные средства), используя которые в процессе производства, торговли или оказания услуг, вы будете получать в будущем притоки денежных средств. Для юридических лиц (компаний) это собственно говоря, и является целью их существования — делать деньги (прибыль) из инвестиций.

Чтобы определить, будет ли успешным тот или иной инвестиционный проект, финансовыми специалистами используются определенные методы оценки проектов. Два основных метода — это NPV и IRR.

NPV — что это такое? Какая логика в этом показателе?

Если вы знаете перспективный бизнес-проект и хотите вложить в него деньги, то неплохо было бы для начала рассчитать NPV (=чистую приведенную стоимость) этого бизнес-проекта. Алгоритм расчета такой:

Правило: если NPV больше нуля, то проект можно принять, если NPV меньше нуля, то проект стоит отвергнуть.

Логическое обоснование метода NPV очень простое. Если NPV равно нулю, это означает, что денежные потоки от проекта достаточны, чтобы

Если NPV положительный, значит, проект принесет прибыль, и чем больше величина NPV, тем выгоднее/прибыльнее является данный проект. Поскольку доход кредиторов (у кого вы брали деньги в долг) фиксирован, весь доход выше этого уровня принадлежит акционерам. Если компания одобрит проект с нулевым NPV, позиция акционеров останется неизменной – компания станет больше, но цена акции не вырастет. Однако, если проект имеет положительную NPV, акционеры станут богаче.

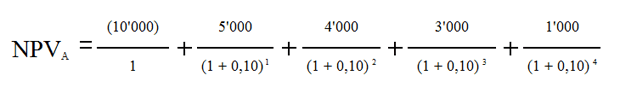

Формула NPV — пример расчета

Формула расчета NPV выглядит сложно на взгляд человека, не относящего себя к математикам:

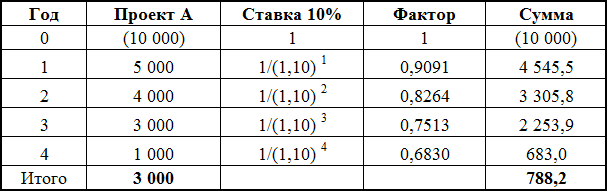

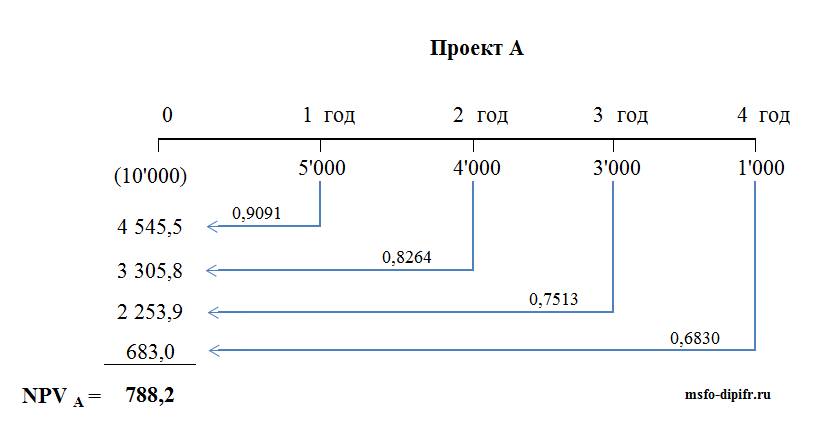

На самом деле эта формула — всего лишь правильное математическое представление суммирования нескольких величин. Чтобы рассчитать NPV, возьмем для примера два проекта А и Б, которые имеют следующую структуру денежных потоков в ближайшие 4 года:

Оба проекта А и Б имеют одинаковые первоначальные инвестиции в 10,000, но денежные потоки в последующие годы сильно разнятся. Проект А предполагает более быструю отдачу от инвестиций, но к четвертому году денежные поступления от проекта сильно упадут. Проект Б, напротив, в первые два года показывает более низкие денежные притоки, чем поступления от Проекта А, но зато в последующие два года Проект Б принесет больше денежных средств, чем проект А.

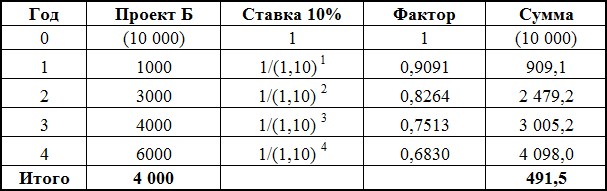

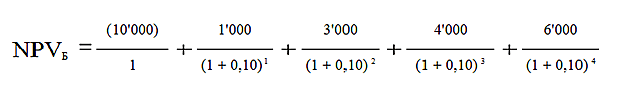

Рассчитаем NPV инвестиционного проекта следующим образом:

Предположения для упрощения расчета:

Про дисконтирование денежных потоков на этом сайте есть отдельная статья. Если расчет, приведенный ниже, вам покажется совсем непонятным, то лучше будет сначала вспомнить основы дисконтирования, вернувшись к этой статье.

Коротко напомню: чтобы привести денежный поток к сегодняшнему дню, нужно умножить денежную сумму на коэффициент 1/(1+R), при этом (1+R) надо возвести в степень, равную количеству лет. Величина этой дроби называется фактором или коэффициентом дисконтирования. Чтобы не вычислять каждый раз этот коэффициент, его можно посмотреть в специальной таблице, которая называется «таблица коэффициентов дисконтирования».

Применим формулу NPV для Проекта А. У нас четыре годовых периода и пять денежных потоков. Первый поток (10,000) — это наша инвестиция в момент времени «ноль», то есть сегодня. Если развернуть формулу NPV, приведенную чуть выше, то мы получим сумму из пяти слагаемых:

То, что стоит в делителе, можно рассчитать, но проще взять готовое значение из таблицы коэффициентов дисконтирования и умножить эти коэффициенты на сумму денежного потока.

В результате приведенная стоимость денежных потоков (NPV) для проекта А равна 788,2 доллара. Расчет NPV для проекта А можно так же представить в виде таблицы и в виде шкалы времени:

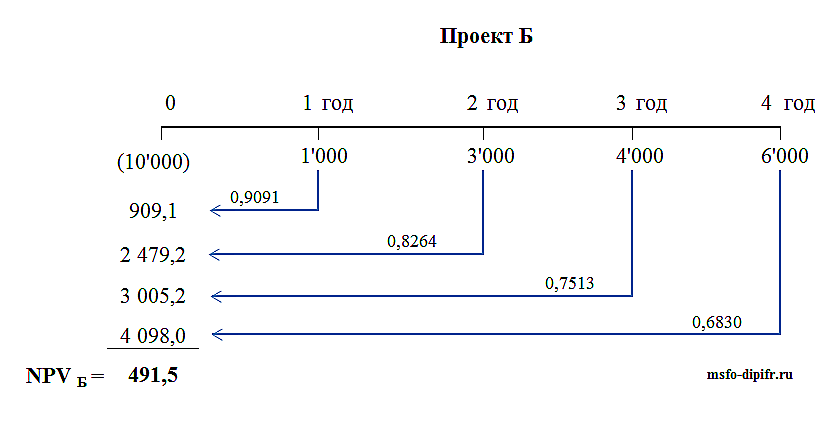

У меня получилось, что NPV Проекта Б — 491,5 доллара.

Расчет NPV для проекта Б можно посмотреть в таблице и на рисунке со шкалой времени.

Если эти проекты взаимоисключающие, то есть необходимо выбрать один из них, то предпочтительнее выглядит Проект А, поскольку его NPV заметно больше 788,2, чем NPV Проекта Б 491,5.

Цифры для расчета NPV инвестиционного проекта — в чём сложность?

Применить математическую формулу несложно, если известны все переменные. Когда у вас есть все цифры — денежные потоки и стоимость капитала — то вы легко сможете подставить их в формулу и рассчитать NPV. Но не всё так просто. Реальная жизнь отличается от чистой математики тем, что невозможно точно определить величину переменных, которые входят в эту формулу. Собственно говоря, именно поэтому на практике примеров неудачных инвестиционных решений гораздо больше, чем удачных.

а) Денежные потоки

Самый важный и самый трудный шаг в анализе инвестиционных проектов — это оценка всех денежных потоков, связанных с проектом. Во-первых, это величина первоначальной инвестиции (оттока средств) сегодня. Во-вторых, это величины годовых притоков и оттоков денежных средств, которые ожидаются в последующие периоды.

Сделать точный прогноз всех расходов и доходов, связанных с большим комплексным проектом, невероятно трудно. Например, если инвестиционный проект связан с выпуском на рынок нового товара, то для расчета NPV необходимо будет сделать прогноз будущих продаж товара в штуках, и оценить цену продажи за единицу товара. Эти прогнозы основываются на оценке общего состояния экономики, эластичности спроса (зависимости уровня спроса от цены товара), потенциального эффекта от рекламы, предпочтений потребителей, а также реакции конкурентов на выход нового продукта.

Кроме того, необходимо будет сделать прогноз операционных расходов (платежей), а для этого оценить будущие цены на сырье, зарплату работников, коммунальные услуги, изменения ставок аренды, тенденции в изменении курсов валют, если какое-то сырье можно приобрести только за границей и так далее. И все эти оценки нужно сделать на несколько лет вперед.

б) Ставка дисконтирования

Ставка дисконтирования в формуле расчета NPV — это стоимость капитала (cost of capital) для инвестора. Другими словами, это ставка процента, по которой компания-инвестор может привлечь финансовые ресурсы.

В общем случае компания может получить финансирование из трех источников:

Финансовые ресурсы, которые могут быть получены из этих трех источников, имеют свою стоимость. И она разная! Наиболее понятна стоимость долговых обязательств (пункт 1 списка). Это либо процент по долгосрочным кредитам, который требуют банки, либо процент по долгосрочным облигациям, если компания может выпустить свои долговые инструменты на финансовом рынке. Оценить стоимость финансирования из двух остальных источников сложнее. Финансистами давно разработаны несколько моделей для такой оценки, среди них небезызвестный CAPM (Capital Asset Pricing Model). Но есть и другие подходы.

Стоимость капитала для компании (и, следовательно, ставка дисконтирования в формуле NPV) будет средневзвешенная величина процентных ставок их этих трех источников. В англоязычной финансовой литературе это обозначается как WACC — сокращение по первым буквам английской фразы Weighted Average Cost of Capital, что переводится как средневзвешенная стоимость капитала.

Зависимость NPV проекта от ставки дисконтирования

Понятно, что получить абсолютно точные величины всех денежных потоков проекта и точно определить стоимость капитала, т.е. ставку дисконтирования невозможно. В этой связи интересно проанализировать зависимость NPV от этих величин. У каждого проекта она будет разная. Наиболее часто делается анализ чувствительности показателя NPV от стоимости капитала.

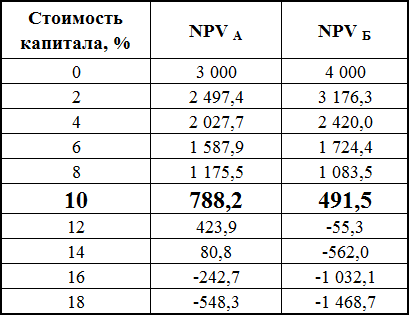

Давайте рассчитаем NPV по проектам А и Б для разных ставок дисконтирования. Я сделала этот расчет в Excele, результаты приведены в таблице ниже:

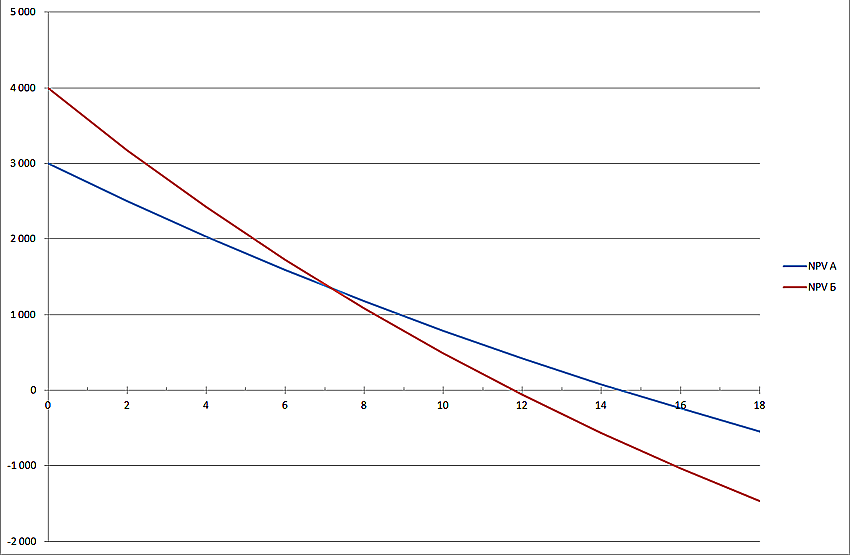

Табличная форма уступает графической по информативности, поэтому гораздо интереснее посмотреть результаты на графике (нажать, чтобы увеличить изображение):

Из графика видно, что NPV проекта А превышает NPV проекта Б при ставке дисконтирования более 7% (точнее 7,2%). Это означает, что ошибка в оценке стоимости капитала для компании-инвестора может привести к ошибочному решению в плане того, какой проект из двух следует выбрать.

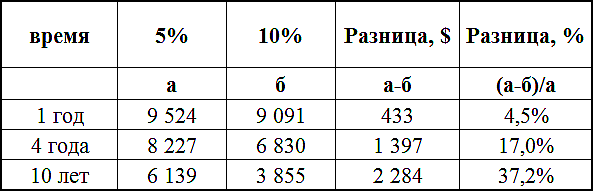

Например, можно рассчитать, чему будут равны 10,000 долларов через 1 год, 4 года и 10 лет при ставках дисконтирования 5% и 10%, то наглядно можно увидеть, как сильно зависит приведенная стоимость денежного потока от времени его возникновения:

В последнем столбце таблицы видно, что один и тот же денежный поток (10,000) при разных ставках дисконтирования отличается через год всего на 4.5%. Тогда как тот же самый по величине денежный поток, только через 10 лет от сегодняшнего дня при дисконтировании по ставке 10% будет на 37,2% меньше, чем его же приведенная стоимость при ставке дисконтирования 5%. Высокая стоимость капитала (=ставка дисконтирования) «съедает» существенную часть дохода от инвестиционного проекта в отдаленные годовые периоды, и с этим ничего не поделать. Это математика.

Именно поэтому, при оценке инвестиционных проектов денежные потоки, отстоящие от сегодняшнего дня более, чем на 10 лет, обычно не используются. Помимо существенного влияния дисконтирования, еще и точность оценки отдаленных по времени денежных потоков существенно ниже.

История с выбором между двумя проектами А и Б будет продолжена в следующих публикациях на тему методов оценки инвестиционных проектов. К сожалению, большинство статей в Интернете на эту тему написано сухо и коротко, и многие из публикаций содержат ошибки, что недопустимо.

Расчет NPV — пример в Excel

В нашем компьютерном веке стало гораздо проще делать любые расчеты. В программе Excel есть функция, с помощью которой расчет NPV можно сделать быстрее, чем по таблицам. И не нужно дисконтировать каждый поток вручную. Проще зайти в раздел Excel Формулы —> Финансовые и выбрать функцию ЧПС.

Пример расчета NPV для проекта А показан ниже:

Другая функция программы Excel, расположенная в том же разделе финансовых формул, ЧИСТНЗ тоже считает приведенную стоимость денежных потоков, но она может это делать для неравных промежутков времени между потоками. В ней есть дополнительная ячейка, куда можно ввести диапазон дат, соответствующих времени поступления денежных средств.

И будет вам счастье и приличный счёт в банке.

Финансовая грамотность необходима каждому человеку. Современная экономика — это сложный механизм перекачивания денег из одного кармана в другой. И нужно не только научиться зарабатывать деньги, но и вкладывать их.

Учиться быть инвесторами желательно еще до того, как у вас появятся деньги. Если в будущем вам повезет, и вы выиграете миллион долларов в лотерею, то вы должны быть готовы к этому. Если вам удастся заработать достаточные для инвестирования средства, то тем более захочется распорядиться ими так, чтобы приумножить.

Другие статьи на этом сайте из рубрики «Финансы»: