Почему подешевели акции аэрофлота

Двойное дно: почему покупать акции при падении не всегда хорошая идея

частный инвестор

Худшая инвестиция

Стараюсь читать много тематических ресурсов по инвестициям, но всегда сам принимаю решение. Когда я только начинал инвестировать, то сильно обжегся, послушав разных гуру трейдинга. Моя худшая инвестиция как раз с тех времен.

Самым неудачным моим решением вложить деньги стала всем знакомая компания «Аэрофлот». Я купил акции в августе 2017 года по цене ₽191 за штуку. Поскольку я только начинал свой путь в инвестициях, взгляд у меня был примитивным. Мои аргументы в пользу того, чтобы купить «Аэрофлот» были такими:

— основного конкурента в лице «Трансаэро» уже не было;

— компания быстро росла;

— финансовые результаты радовали;

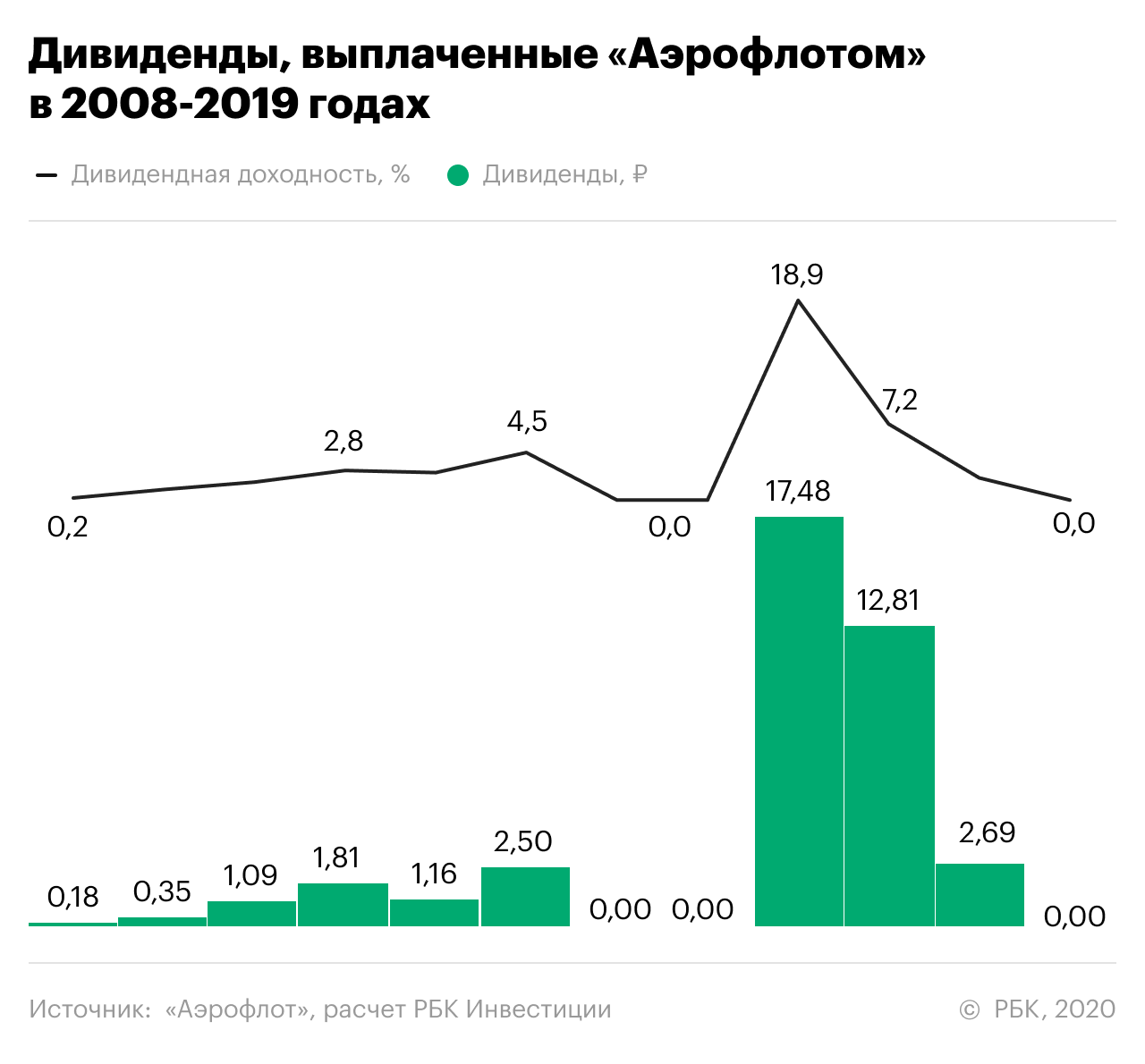

— дивидендная доходность была высокая;

— увеличился пассажиропоток из-за чемпионата мира по футболу.

Ошибки при оценке компании были банальны. Я бы даже сказал классические. А именно:

— я смотрел на компанию в текущий момент времени, не подумал, какие у нее могут быть сложности. Не учел будущие риски — рост цены на топливо;

— когда цена падала, слишком часто докупал акции дополнительно. В итоге это привело к сильному перекосу в портфеле — бумаг «Аэрофлота» стало слишком много.

Лучшая инвестиция

За последнее время моя самая удачная инвестиция — это «Детский мир». Многие инвесторы, и я в том числе, долго смотрели на компанию с опаской. Был риск, что АФК «Система» продаст «Детский мир». При таком сценарии новый владелец мог бы изменить дивидендную политику не в пользу акционеров. А когда стало понятно, что этого не произойдет, я решил, что подвернулся удачный момент. В ноябре 2019 года приобрел бумаги по ₽92,5–93 за штуку, а в январе 2020 года продал по ₽116. В итоге получил прибыль — ₽116 тыс.

Еще один хороший пример — это ТГК-1. Я покупал акции энергетической компании в 2018 году и начале 2019 года. Они были очень недооценены по мультипликаторам. Также в блогах и каналах инвесторы часто затрагивали вопрос о дивидендах. Все ждали, когда компания их увеличит до 50% от чистой прибыли. По итогу 2019 года ТГК-1 наконец увеличила выплаты до этого порога. К сожалению, я не дождался этого и продал акции в июле 2019 года. Заработок составил ₽188 тыс., плюс дивиденды 98 тыс.

частный инвестор

Худшая инвестиция

Самой неудачной инвестицией стали акции «Русала». Я покупал их несколько раз в декабре 2017 года, средняя цена — около ₽37. Всего доля акций «Русала» в моем портфеле составила 25%. Идея была довольна проста. При ценах на алюминий, которые были на тот момент, компания могла решать свои проблемы, которые накопились за предыдущий период. Например, выплатить долги.

Но к печально известному апрелю 2018 года начали ходить слухи, что скоро против России введут санкции. Тогда я продал все бумаги в портфеле. Но «Русал» оставил. Я посчитал, что эту компанию санкции напрямую вряд ли коснутся. А если рубль упадет, то станет даже лучше, потому что «Русал» продает алюминий в основном за доллары.

Вскоре официально объявили о санкциях против России. И по иронии судьбы сильнее всего они сказались именно на «Русале». 9 апреля 2018 года цена акций рухнула — бумаги потеряли больше половины стоимости. 23 апреля я продал все акции, как только их цена немного подросла. В итоге получил убыток почти 30%. К тому моменту я торговал на фондовом рынке только полгода и психологически к такому повороту событий не был готов.

Через несколько месяцев страны нашли компромисс, и с компании сняли санкции. Если бы я потерпел и продержал бумагу, то мог бы продать акции «Русала» с минимальными потерями. А если бы дополнительно купил акции, когда их цена была низкой, может быть, даже какую-то прибыль. К сожалению, это становится очевидно только глядя назад, а в тот момент настроение было в основном пессимистичное. Ведь если бы санкции вступили в полную силу, убыток стал бы еще больше.

Так или иначе, после этой и других неудачных инвестиций для себя я сделал один вывод: часто бездумная покупка убыточных акций в надежде, что они вырастут, приводит к печальным последствиям.

Лучшая инвестиция

Моей лучшей инвестицией была покупка акций «Яндекса». Я купил бумаги компании 11 сентября 2019 года на 10% процентов от портфеля. Средняя цена составила около ₽1,98 тыс. за штуку.

Через месяц 11 октября 2019 года в СМИ появилось много новостей про закон об информационно значимых интернет-ресурсах. По его условиям, доля владения иностранных компаний так называемыми «информационно значимыми интернет-ресурсами» не должна превышать 20%. Под эти требования подпадал и «Яндекс».

Проект закона был написан таким образом, что его можно было очень широко трактовать, что, собственно, и произошло. В интернете сразу дали волю фантазии: в основном все мысли сводились к тому, что компания в том или ином виде перейдет под контроль государства. Тогда акции «Яндекса» моментально подешевели.

Оценив ситуацию, я посчитал, что риски преувеличены, и стороны найдут компромисс. А значит, на операционную деятельность компании данная ситуация никак не повлияет. Через несколько недель все произошло именно так, как я и ожидал. Законопроект отозвали, компромисс нашли — и котировки начали восстанавливаться.

Поэтому 31 января я продал бумаги «Яндекса» уже по ₽2,9 тыс. за штуку. Получил 46% прибыли. Я купил относительно небольшое количество акций. Иногда жалею, что не купил больше. Но ровно до тех пор, пока не подсчитаю возможные убытки, если бы все пошло не по плану.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Аэрофлот. Продавцы достигли первой цели падения, что дальше

Итоги торгов

На предыдущей торговой сессии акции Аэрофлота упали на 1,27%. Цена на закрытии составила 65,2 руб. Акции торговались лучше рынка. Объем торгов составил 0,91 млрд руб.

Краткосрочная картина

В понедельник акции достигли первой неотработанной цели снижения на отметке 65 по старшим таймфреймам: дневному и недельному. Участники рынка начали откупать бумаги на отметке 65, что в пользу локального роста.

Техническая картина располагает к отскоку к ближайшему недельному уровню сопротивления 66 для проверки сил продавцов. Если цена не сможет закрепиться над ним и начнется откат ниже рубежа 65,7, то падение может продолжиться к следующей цели 64,3 и области 62,5–63,2.

Если акции пройдут выше уровня 66, следующая цель будет в районе 68–68,5. Зона 68–68,5 важна для возобновления up-тренда с основными среднесрочными целями роста в районе 74–76. Эта область будет интересной для сокращения длинных позиций.

На 4-часовом графике кривая RSI в нейтральной зоне на отметке 46 п. На индикаторе RSI не наблюдается расхождение с графиком. На дневном графике цена находится под 50- и 200-дневной скользящей средней. Эти факторы указывают на среднесрочную слабость покупателей. В первую очередь смотрим за отработкой уровней сопротивления и поддержки: 68,5 и 65.

Внешний фон

Внешний фон с утра умеренно негативный. Фьючерс на индекс S&P 500 снижается на 0,2%. Азиатские индексы торгуются разнонаправленно. Нефть Brent в минусе на 0,8%. При сохранении фона открытие по акциям Аэрофлота пройдет чуть ниже уровня закрытия понедельника.

Сопротивления: 65,7 / 66 / 68

Поддержки: 65,2 / 65 / 64,5

Долгосрочная картина

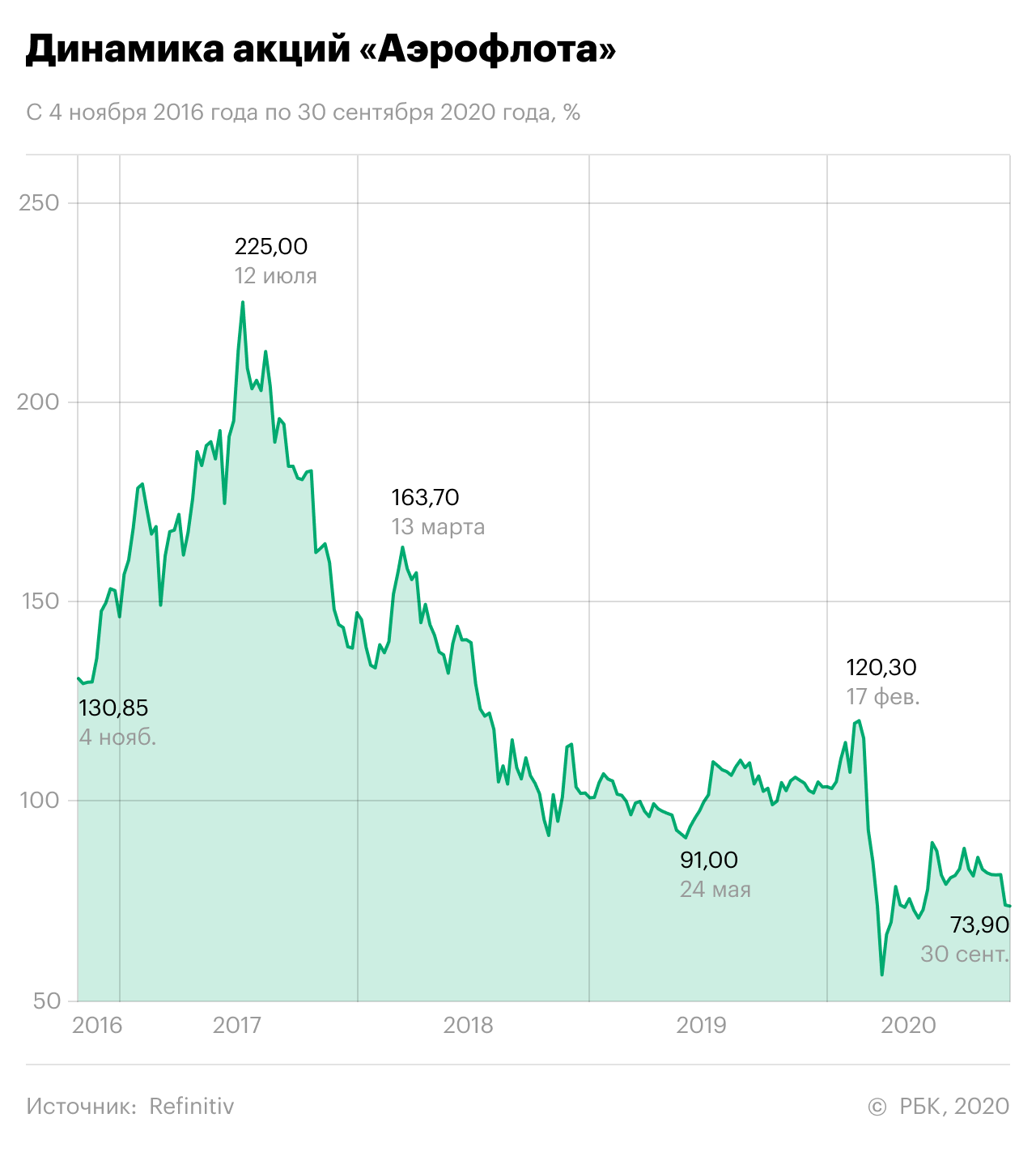

Максимум в акциях Аэрофлота был установлен в июле 2017 г., с этого месяца бумаги находятся в нисходящем тренде. За этот период котировки показали снижение на 77% в марте 2020 г.

В октябре произошло тестирование на прочность сильного уровня поддержки 55, и он устоял. А уже 9 ноября прошел самый крупный дневной объем торгов за всю историю, что является сильным аргументом в пользу окончания падения и формирования нового бычьего тренда.

На этой неделе акции снова находятся ниже поддержки 68,5 и пробили ближайший недельный уровень 66. За счет этого возобновление среднесрочного роста отменено. Если недельной свече удастся закрепиться под уровнем поддержки 66, то дорога откроется к отметкам 64,3 и максимальной 63.

Для уверенного роста нужно закрепление над рубежом 68,5, в этом случае следующей основной целью станет область 74–76 и максимальная 78–82. Эти отметки будут оптимальными для фиксации прибыли в открытых длинных позициях, так как после их достижения высока вероятность продолжения коррекции без позитивных фундаментальных драйверов.

БКС Мир инвестиций

Рекомендованные новости

Рубль укрепляется опережающими темпами

Кто сегодня в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Отчет Аэрофлота. Сильные результаты, но помогут ли они котировкам

Аэрофлот опубликовал финансовые результаты по МСФО за III квартал 2021 г.

— Выручка: 167,1 млрд руб. (рост в 2 раза г/г)

— EBITDA: 54,1 млрд руб. (рост в 2,7 раза г/г)

— Чистая прибыль: 11,6 млрд руб. (-21,1 млрд руб. убытка годом ранее)

Комментарий Дмитрия Пучкарёва, эксперта БКС Мир инвестиций:

«Аэрофлот представил позитивные результаты в сложившихся реалиях, чистая прибыль компании превысила консенсус-прогноз почти на 40%. Авиаперевозчик сильно увеличил операционную прибыль на фоне ослаблений карантинных ограничений. Операционные издержки за исключением авиатоплива выросли лишь в 1,5 раза при двукратном увеличении выручки за тот же период. В III квартале опережающими темпами росли расходы на авиатопливо — рост в 2,4 раза г/г, на фоне удорожания нефти. В IV квартале давление должно лишь усилиться из-за эффекта временного лага.

Отчет должен поддержать настроения инвесторов в бумаге, однако текущая эпидемиологическая ситуация не дает поводов для оптимизма акционерам Аэрофлота. Пока на повестке остается новый штамм коронавируса, бумаги компании могут выглядеть хуже рынка, так как он может оказать сильное влияние на деятельность компании».

Андрей Чиханчин, заместитель генерального директора по коммерции и финансам Аэрофлота, отметил:

— Значительный вклад в улучшение финансового результата внес спрос и обеспеченный им рост объема внутрироссийских перевозок, на которые компания сделала ставку в высокий сезон.

— Постепенное снятие ограничений в международном сегменте оказало положительное влияние на результаты. Если в январе 2021 г. выставленные емкости Аэрофлота на международных линиях составляли только 15,4% от уровня сопоставимого периода 2019 г, то к сентябрю показатель восстановления перевозок достиг 43,1%.

— Рентабельность по EBITDA составила 32,4%, что сопоставимо со значениями показателя до пандемии, учитывая ее влияние и связанные с ней ограничения сроков бронирований билетов до вылета, доходность перевозок во внутреннем сегменте и занятость кресел.

— На конец отчетного периода объем денежных средств и краткосрочных финансовых инвестиций Аэрофлота составлял 93,3 млрд руб. Сезонное снижение против июня связано с исполнением обязательств по перевозке перед пассажирами по бронированиям, осуществленным до начала летнего сезона, и сопоставимо с исторической динамикой.

Подробнее

Выручка за III квартал увеличилась в 2,0 раза по сравнению с аналогичным периодом прошлого года, до 167,1 млрд руб. Выручка Аэрофлота за 9 месяцев 2021 г. увеличилась на 54,7% по сравнению с аналогичным периодом 2020 г. и составила 362,2 млрд руб.

Показатель EBITDA в III квартале составил 54,1 млрд руб., увеличившись в 2,7 раза г/г. Рентабельность по EBITDA составила 32,4% против 23,7% годом ранее. Показатель EBITDA за 9 месяцев вырос в 3,1 раза г/г до 95,6 млрд руб.

Чистая прибыль по итогам III квартала составила 11,6 млрд руб. (-21,1 млрд руб. годом ранее). Чистый убыток Аэрофлота за 9 месяцев 2021 г. сократился на 79,7% по сравнению с аналогичным периодом прошлого года и составил 16,1 млрд руб.

Чистый долг компании на конец III квартала 2021 г. составлял 690,6 млрд руб., что на 4,9% выше уровня на конец 2020 г.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Рубль укрепляется опережающими темпами

Кто сегодня в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Акции ПАО «Аэрофлот» падают второй день подряд. Инвесторы избавляются от акций, а я покупаю. Объясняю свою позицию

1. Мой предыдущий прогноз по акциям Аэрофлота принёс потенциальный доход в размере 43%.

2. Мои покупки акций авиакомпании 18.06.2020.

3. Разбор причины падения котировок.

4. Потенциал роста котировок Аэрофлота (мои цели по акции).

17.06.2020 акции лидера российского рынка гражданской авиации — ПАО «Аэрофлот» упали на Московской бирже более чем на 5%. 18.06.2020 падение котировок бумаг авиакомпании продолжилось, в моменте акции падали опять же более чем на 5%, а в результате по итогам торгов акции потеряли на бирже 4,71%. Таким образом за два дня бумаги Аэрофлота подешевели почти на 10%.

Мой предыдущий прогноз по акциям Аэрофлота принёс потенциальный доход в размере 43%

До разбора причин падения хочу обратить Ваше внимание на свою мартовскую статью на Яндекс Дзен Кто массово скупает с рынка акции Аэрофлота?

Тогда из каждого утюга доносилось, что Аэрофлоту пришёл конец. Все кроме меня 😁 призывали продавать их акции. Если я не прав — пришлите мне ссылку хотя бы на одну инвестиционную идею о покупке акций того периода.

На момент публикации статьи (25.03.2020) акции Аэрофлота стоили 68,42 руб. Свой максимум бумага показала 09.06.2020 на уровне 97,74 руб., то есть рост составил почти 43%! Но это дело прошлого, давайте вернёмся к текущей ситуации.

Мои покупки акций авиакомпании 18.06.2020

Есть такая стратегия: «Покупай акции когда все в панике их продают и продавай, когда все вокруг с ажиотажно их покупают». Именно так делаются состояния на фондовом рынке, в чем я абсолютно уверен. Руководствуясь указанной стратегией, 18.06.2020 я весь день покупал акции нашего авиаперевозчика.

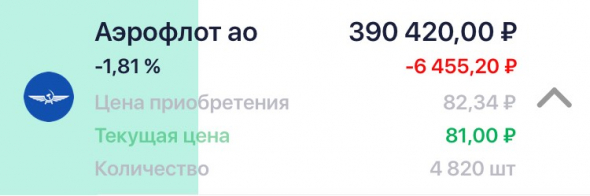

Купил акции на свой торговый счёт и на ИИС на все свободные средства. Мне удалось приобрести 4 820 шт., средняя цена покупки получилась равной 82,34 руб.

Разбор причины падения котировок

К панической распродаже инвесторами акций Аэрофлота привели публикации информационных агентств о возможной дополнительной эмиссии. Вот например, один из заголовков: Котировки «Аэрофлота» упали из-за возможного спасения компании путем допэмиссии.

Или вот: «Аэрофлот» может стать более государственным.

Очевидно, что допэмиссия крайне негативный фактор для курса акций — размытия своей доли в компании ни кто не желает. Однако важный факт, на который почему-то практически ни кто не обращает внимание, это отсутствие официального подтверждения или опровержения от официальных источников

Согласно публикации издания Комерсантъ в самом Аэрофлоте не знают ни о какой допэмиссии, Минтранс комментариев не даёт. В итоге мы имеем интервью какого-то неизвестного лица о возможной проработке (также непонятно где) вопроса проведения допэмиссии акций для оказания финансовой помощи авиаперевозчику.

И все. Фондовому рынку этого оказалось достаточно для паники.

Лично я не верю, что слухи найдут своё подтверждение и акции вернутся на те уровни, откуда они рухнули два дня назад, а затем продолжат свой рост.

Потенциал роста котировок Аэрофлота (мои цели по акции)

При покупке акций мы все надеемся на их рост, однако всегда нужно заранее иметь план действий на случай, если что-то пойдёт не так (например правительство действительно примет решение провести допэмиссию).

Лично для себя я определил, что готов терпеть просадку в размере 10%. То есть если акция упадёт на 10% продаю не раздумывая. Нужно уметь признавать свои ошибки.

Теперь о потенциале роста. На текущий момент сервис conomy.ru утверждает, что справедливой ценой для акции является уровень 86,75 руб., апсайд — 7,1%.

Средневзвешенная цена на акцию за последние 6 месяцев торгов сейчас 85,92 руб.

Считаю, что к этим уровням цена вернётся совсем скоро. Просто кому-то очень хотелось купить акции Аэрофлота, но желательно подешевле.

При продаже акций задайтесь вопросом, а почему покупатель у Вас их покупает? Может быть он опирается не на слухи, а на точные факты. А может паника создана просто для скупки акций с рынка (вспомните прошлогоднюю историю с возможной национализацией Яндекса).

Не является рекомендацией к покупке.

Еще одна хорошая новость — сегодня Роскомнадзор снял запрет на мессенджер Telegram, а значит с сегодняшнего дня ни что не мешает Вам подписаться на мой канал. Вот ссылка 👉 Инвестиционные идеи ttttt.me/buryatzoloto

Там я ежедневно выкладываю информацию с результатами торгов за день, а значит Вы узнаёте чем закончится история с моими вложениями в акции Аэрофлота. Кроме того, всегда будете в курсе новых идей.

Стоимость бумаг 12 июля 2017 года: ₽225 за акцию

Стоимость сейчас: ₽69 за акцию

Причина падения: сильная перекупленность бумаг, рост цен на авиакеросин и пандемия

Перспективы: компании поможет выпуск новых акций и «Победа»

Риски: вторая волна коронавируса и большие долги

Компания «Аэрофлот» — одна из старейших авиакомпаний мира. Ей почти 100 лет. Перевозчик базируется в аэропорту Шереметьево, откуда осуществляет основные перелеты. Пять российских филиалов находятся в Санкт-Петербурге, Калининграде, Перми, Красноярске и Владивостоке.

Родоначальником «Аэрофлота» стало Российское общество воздушного флота «Добролет», которое появилось в 1923 году. В том же году открылся первый в СССР регулярный пассажирский воздушный маршрут Москва — Нижний Новгород. Перелет занимал два часа и проходил только в дневное время над железной дорогой, чтобы пилот не сбился с пути.

В 2011 году государство отдало под управление «Аэрофлота» несколько региональных компаний. Так образовалась Группа «Аэрофлот». Помимо самого «Аэрофлота», в нее входит авиакомпания «Аврора», работающая на дальневосточных направлениях, авиакомпания среднего ценового сегмента «Россия» и единственный в России классический лоукостер «Победа».

Контрольный пакет акций «Аэрофлота» — 51,17% — принадлежит государству. У институциональных инвесторов сейчас 35,7%. Еще 3,5% на балансе у госкорпорации «Ростех», 5,1% принадлежит физическим лицам, 0,1% — менеджменту компании, еще 4,3% — казначейский пакет. После выпуска новых акций, намеченного на 9 октября, эти доли будут размыты, кроме государственной. Чтобы сохранить контролирующий пакет, правительство купит дополнительно около 970 млн бумаг.

Почему упали акции «Аэрофлота»

Акции «Аэрофлота» начали резко падать в середине 2017 года. За три года котировки обвалились почти на 70%.

В 2015 году большие долги привели к банкротству главного конкурента «Аэрофлота» — авиакомпании «Трансаэро». Трудности соперника подтолкнули акции «Аэрофлота» вверх. Всего за два года — с 2015-го по 2017-й — они подорожали на 497%, до исторического максимума ₽225 на акцию.

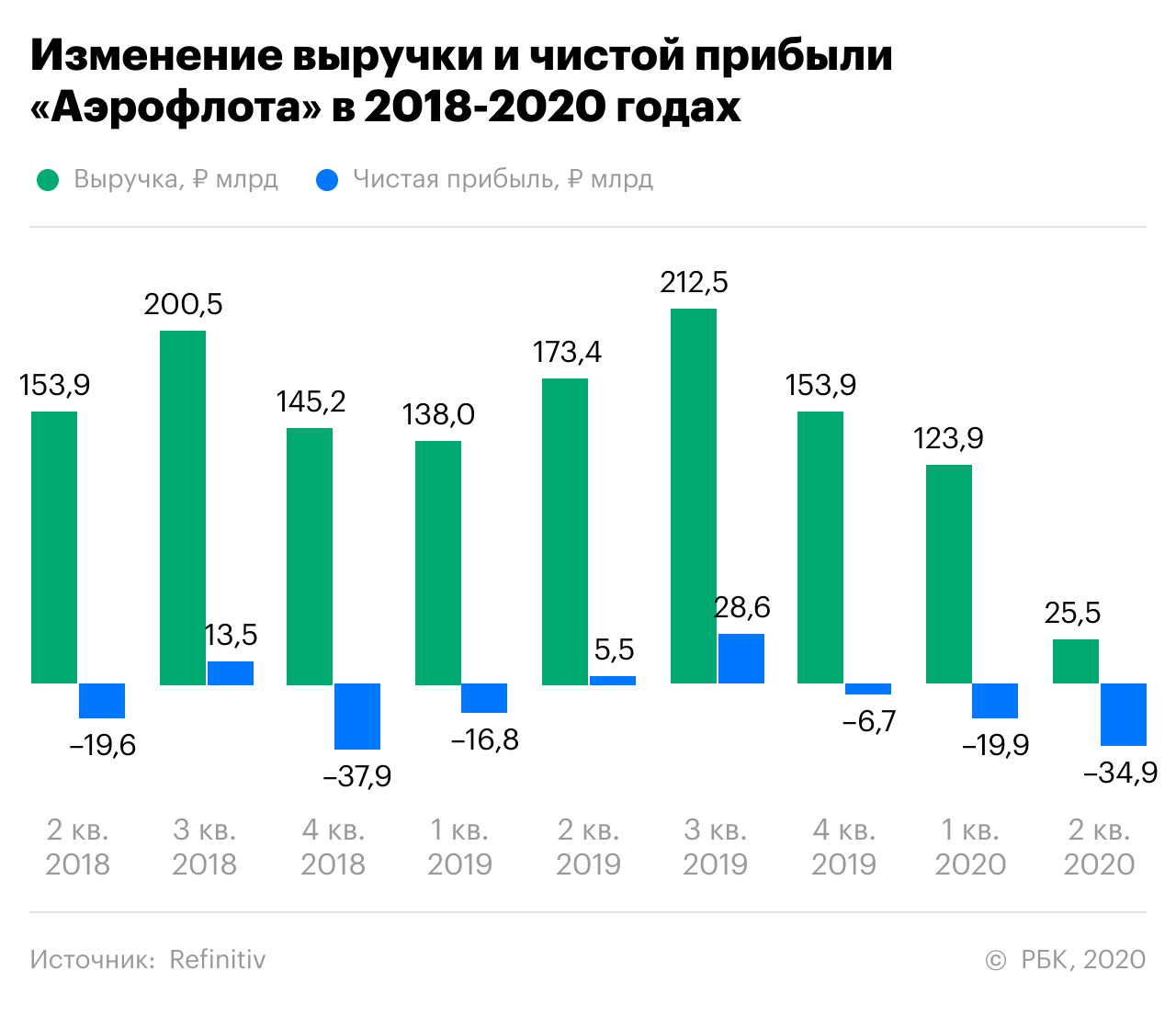

Тогда котировкам нужен был лишь триггер, который запустит падение. Им стал неудачный финансовый отчет «Аэрофлота» за девять месяцев 2017 года. За три квартала чистая прибыль перевозчика обвалилась на 38%. Вместе с ней упали ожидания инвесторов по дивидендам и котировки.

Высокие цены на авиакеросин. Падение акций усугубил начавшийся рост цен на авиакеросин — топливо дорожало вслед за ценой на нефть. Это увеличило затраты «Аэрофлота», что немедленно отразилось на финансовых результатах, а затем и акциях.

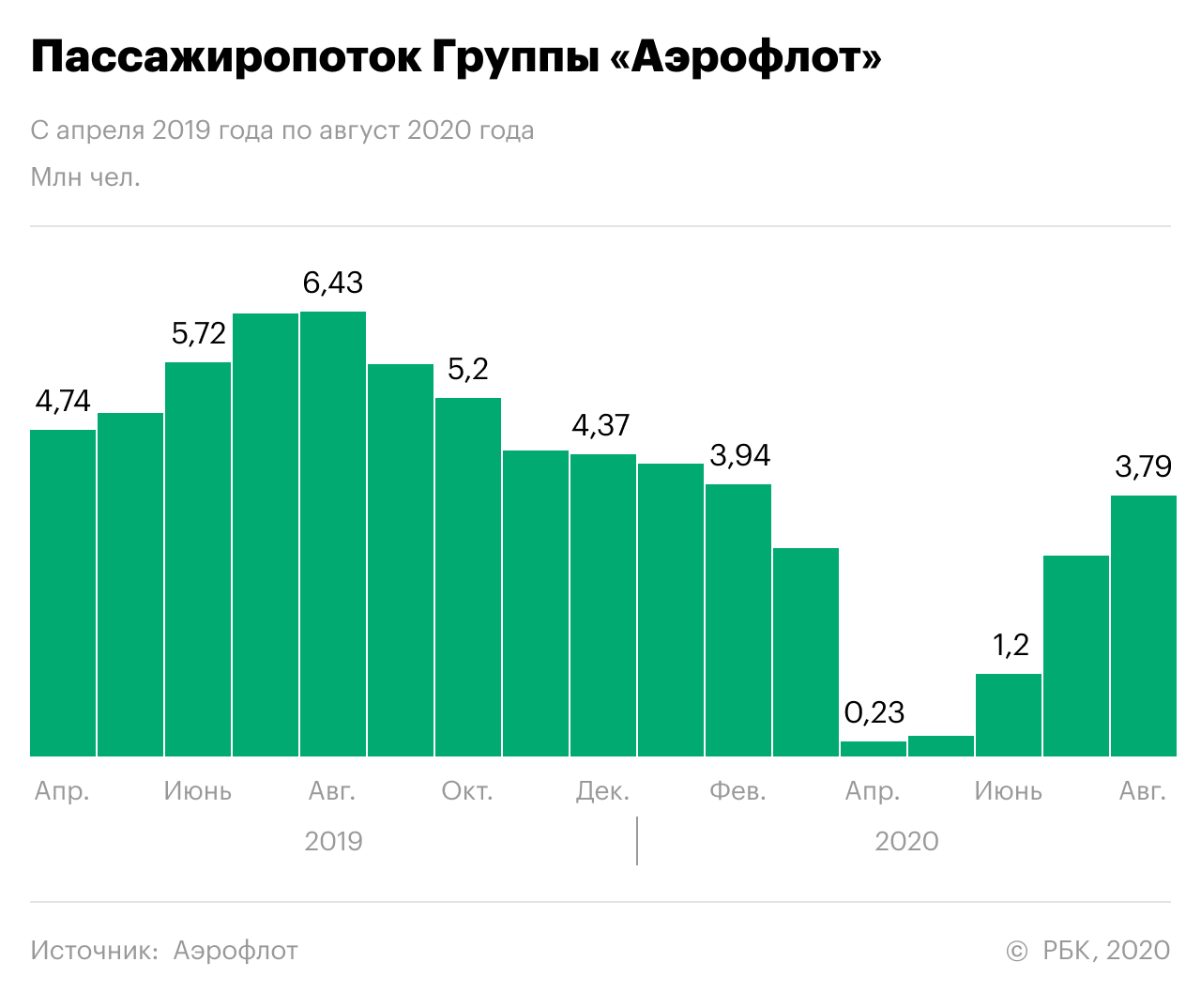

Пандемия. Следующая волна снижения в акциях пришлась на февраль-март 2020 года. Вместе с паникующим рынком акции «Аэрофлота» обвалились на 53%. Авиационная отрасль — одна из наиболее пострадавших от пандемии и жесткого карантина. В особенности из-за закрытия границ и прекращения международных перелетов.

По итогам первого полугодия 2020 года пассажиропоток в компании упал на 54,2%. Как итог — выручка снизилась на 52% по сравнению с аналогичным периодом прошлого года — до ₽149,4 млрд, а чистый убыток составил ₽58,3 млрд. Долги на конец июня выросли в четыре раза по сравнению с прошлым годом. На этом фоне акции «Аэрофлота» так и не смогли восстановиться до предкризисного уровня.

Что сыграет против «Аэрофлота»

Большие долги. По заявлению главы Сбербанка Германа Грефа, сейчас «Аэрофлоту» с трудом удается обслуживать свои долги. Представитель перевозчика Михаил Демин в ответ сказал, что группа своевременно выполняет обязательства, а слова Грефа — это «фигура речи».

Только в 2020 году авиаперевозчик привлек кредитов в общей сложности на ₽27 млрд, чтобы пережить пандемию. На 30 июня кредиты и займы «Аэрофлота» составили ₽64,4 млрд против ₽15,8 млрд годом ранее.

Вторая волна коронавируса. Восстановление «Аэрофлота» после пандемии может прервать новый всплеск заболеваемости COVID. Сейчас многие страны вновь вводят ограничения. Без сомнения, это задержит уже начавшийся было процесс возобновления международных перелетов и роста показателей.

Дивиденды. С 2016 по 2018 год «Аэрофлот» выплатил акционерам 50% от чистой прибыли, хотя дивидендная политика предусматривает лишь 25% от чистой прибыли по МСФО. Однако пандемия прервала цепочку дивидендных выплат — руководство компании решило не выплачивать дивиденды за 2019 год.

По мнению руководителя аналитического департамента AMarkets Артема Деева, быстрого возвращения выплат не будет, так как восстановление авиационной отрасли займет три — пять лет. «Очевидно, что крупнейшей авиакомпании правительство окажет помощь, но о выплате дивидендов, скорее всего, стоит забыть на долгий период», — заметил он

Что поможет «Аэрофлоту»

Фокус на «Победу». Аналитик инвестиционно-финансовой компании «Солид» Дмитрий Донецкий связывает будущее «Аэрофлота» с его дочерней компанией — быстрорастущим российским бюджетным авиаперевозчиком «Победа». По его расчетам, к 2030 году 60–70% дохода группы будет составлять именно это подразделение.

Дополнительная эмиссия акций (FPO). Выпуск новых акций является спасительным для перевозчика, считает Донецкий. Авиаотрасль во всем мире оказалась под давлением, и пока восстановление идет довольно медленно. По самым оптимистичным оценкам, восстановление к уровню 2019 года займет еще полтора года. Поэтому Аэрофлот планирует привлечь деньги «с запасом», говорит он.

«Тем не менее размер допэмиссии и цена размещения акций оказались ниже ожиданий инвесторов, что окажет негативную динамику на котировки в краткосрочной перспективе», — предупреждает эксперт.

Старший вице-президент ВТБ Владимир Потапов считает, что перспективы у акций «Аэрофлота», несомненно, есть. «Индекс MSCI World уже полностью отыграл падение и даже вышел в положительную зону, тогда как индекс мировых авиаперевозчиков MSCI World Airlines с начала года потерял 49%. В перспективе это сулит почти двукратный рост в случае полного восстановления котировок», — сказал эксперт.

Акции «Аэрофлота» подойдут долгосрочным инвесторам, говорят аналитики. «В связи с усилением заболеваемости COVID-19 снижается вероятность полного возобновления международного сообщения до конца года. Не исключено, что это произойдет не ранее второго квартала 2021 года», — рассуждает начальник управления операций на российском рынке инвесткомпании «Фридом Финанс» Георгий Ващенко.

Потапов отмечает, что датой отсчета для восстановления отрасли можно считать появление вакцины. Если она будет доступна к концу 2020 года, то на полномасштабное снятие ограничений и восстановление международного авиасообщения можно рассчитывать лишь в 2021 году. Полное же восстановление мировой авиаотрасли продлится вплоть до 2024 года, говорит он.

Принять участие в размещении акций «Аэрофлота» может любой желающий: заявки принимаются до 16:00 мск 8 октября, входной порог — всего десять акций. Если будет собрано нужное количество заявок на размещение, то их прием может быть завершен досрочно. Мы написали подробную инструкцию, как это сделать