Средний процент роста акций в год

Исторические нормы доходностей российского рынка акций в рублях и долларах

Заинтересовался вопросом, а какая доходность сейчас у российского рынка. Ведь, чтобы признать себя гениальным инвестором, необходимо сначала сравнить свой результат с результатом всего рынка.

На всякий случай напомню, что на текущий момент норма доходности — это доходности краткосрочных ОФЗ, то есть в районе 6,7% годовых. Вкладчики российских банков и главное, госбанков, нервно сосут в сторонке на фоне доходов ОФЗ, а на фоне доходностей фондового индекса они просто проглотили ежа.

Надо отдать должное, последние 5 лет российский рынок был так хорош, что наплодил множество гениальных инвесторов.

За 5 лет индекс полной доходности MOEX (MCFTR — учитывает дивиденды, но не учитывает налоги) вырос в 2,6 раза с 2761 до 7286, обеспечив среднегодовую доходность 21,4% (CAGR).

Аналогичный индекс полной доходности в долларах (RTSTR) за 5 лет вырос в 2,3 раза — с 1360 до 3133, обеспечив доходность в долларах 18,2%.

Проблема в том, что профессионалу почти бесполезно соревноваться с рынком который растет на 21,4%.

Баффет считал, что 5-летний интервал — достаточный, чтобы захватить как период слабости, так и период силы рынка, за исключением тех периодов, когда рынок впадает в спекулятивную горячку. Причем лучше всего портфель Баффета себя вел именно на падающем рынке. А у нас по факту все последние 5 лет российский рынок уверенно растет.

Однако, если брать 10-летний интервал, то ситуация становится чуть менее оптимистичной.

За 10 лет рублевый MCFTR вырос в 4,35 раза, доходность 15,8%.

А вот в долларах за 10 лет рост оказался меньше, чем за 5 лет: всего в 2 раза, и доходность 7,2%

Причина в том, что на период 2011-2016 пришлось почти двукратное ослабление курса рубля к доллару, а рынок акций в этот период был существенно слабее, средняя доходность за 2011-2016 составила всего 10,7%.

Рейтинг доходности: как и сколько можно заработать на дивидендах

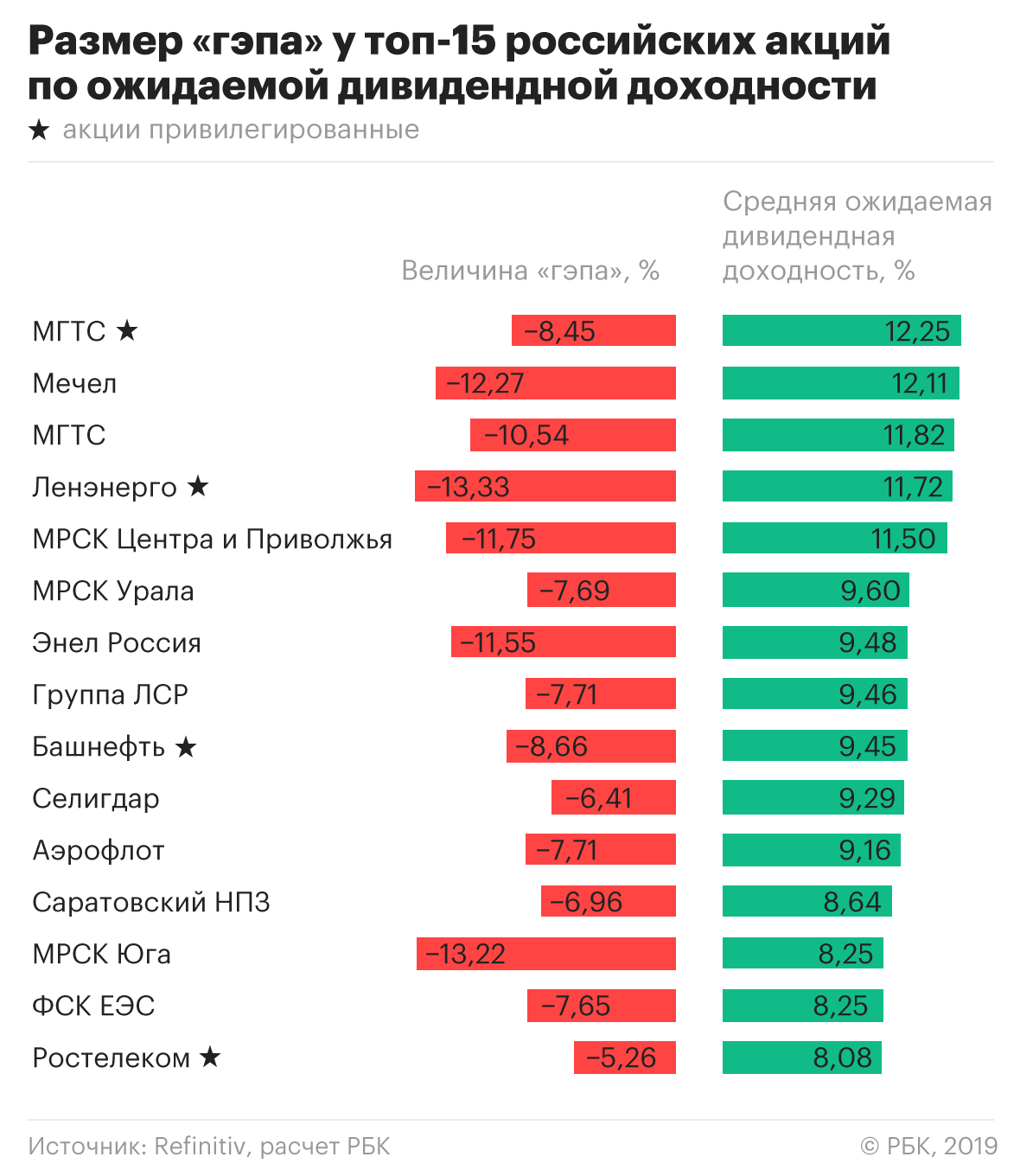

Непосредственно дивидендный доход — не главная составляющая дохода от инвестиций в акции. Основной доход инвестору приносит рост котировок. Но дивиденды могут быть катализатором роста. Лучше всего это подтверждает наличие гэпа. После того, как приближается время «отсечки», то есть покупки акций с возможностью получения дивидендов, акции резко падают в цене. Причем чем выше изначальная дивидендная доходность, тем, как правило, больше величина такого падения.

Почему это происходит? После объявления о размере дивидендов и сроках выплаты акции начинают свой рост: у инвесторов появляется возможность получить прибыль с вполне прогнозируемым уровнем доходности.

Наиболее важна эта возможность для профессиональных участников рынка, которые ориентируются не просто на уровень доходности как отношение прибыли к затратам. Для них важна доходность с учетом срока окупаемости инвестиций. Именно такие участники рынка задают тон этого движения.

Инвестируя в акции в расчете на дивидендные выплаты важно помнить, что реальная отдача от «дивидендных» вложений отличается от ожидаемой дивидендной доходности, которую можно просчитать в любой момент после объявления о выплате дивидендов. Об этом РБК Quote уже писала в своем обзоре прошлым летом.

Согласно расчетам РБК Quote, средняя ожидаемая дивидендная доходность накануне отсечки для российских акций составляет 4,5%, для иностранных — 0,7%. Средний срок от «отсечки» до получения дивидендов — 31 день. С учетом того, что основную часть вложения инвестор вернет уже на следующий день, средневзвешенный срок инвестиции составит чуть больше двух дней — 2,3 суток. Банк имеет возможность размещения средств на три-четыре дня в качестве депозита в другом банке на уровне 7,5% годовых, или 0,12% за это время. В таком случае с гэпом не более 4,38% вложения для получения дивидендов для банка будут привлекательнее, чем депозит.

В предыдущем обзоре мы сравнивали четыре стратегии инвестиций с получением дивидендов — 1) «купить в момент объявления размера дивидендов, продать после отсечки», 2) «купить накануне закрытия реестра, продать сразу после отсечки», 3) «инвестировать после объявления дивидендов, дождаться закрытия гэпа», 4) «купить после гэпа и ждать восстановления цены».

Оказалось, что самая выигрышная стратегия для среднего инвестора — это вариант номер один: «покупаем в момент объявления размера дивидендов, продаем после отсечки». А вот для профессионального институционального инвестора более выгоден вариант номер два: «купить накануне закрытия реестра, продать сразу после отсечки».

Приняв во внимание стратегию-победителя, мы рассмотрим еще две стратегии инвестиций, показав топ акций победительниц для каждой стратегии.

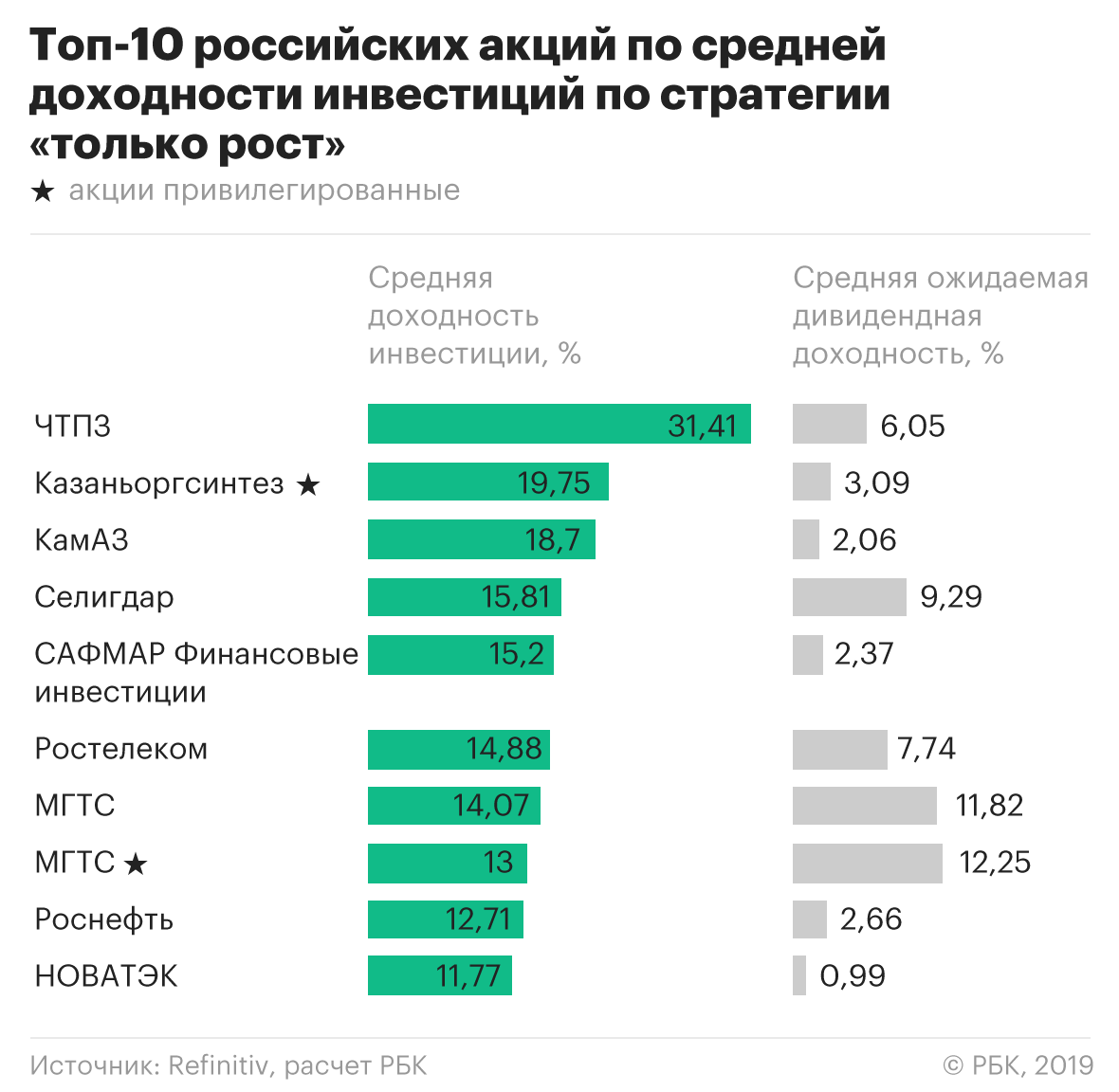

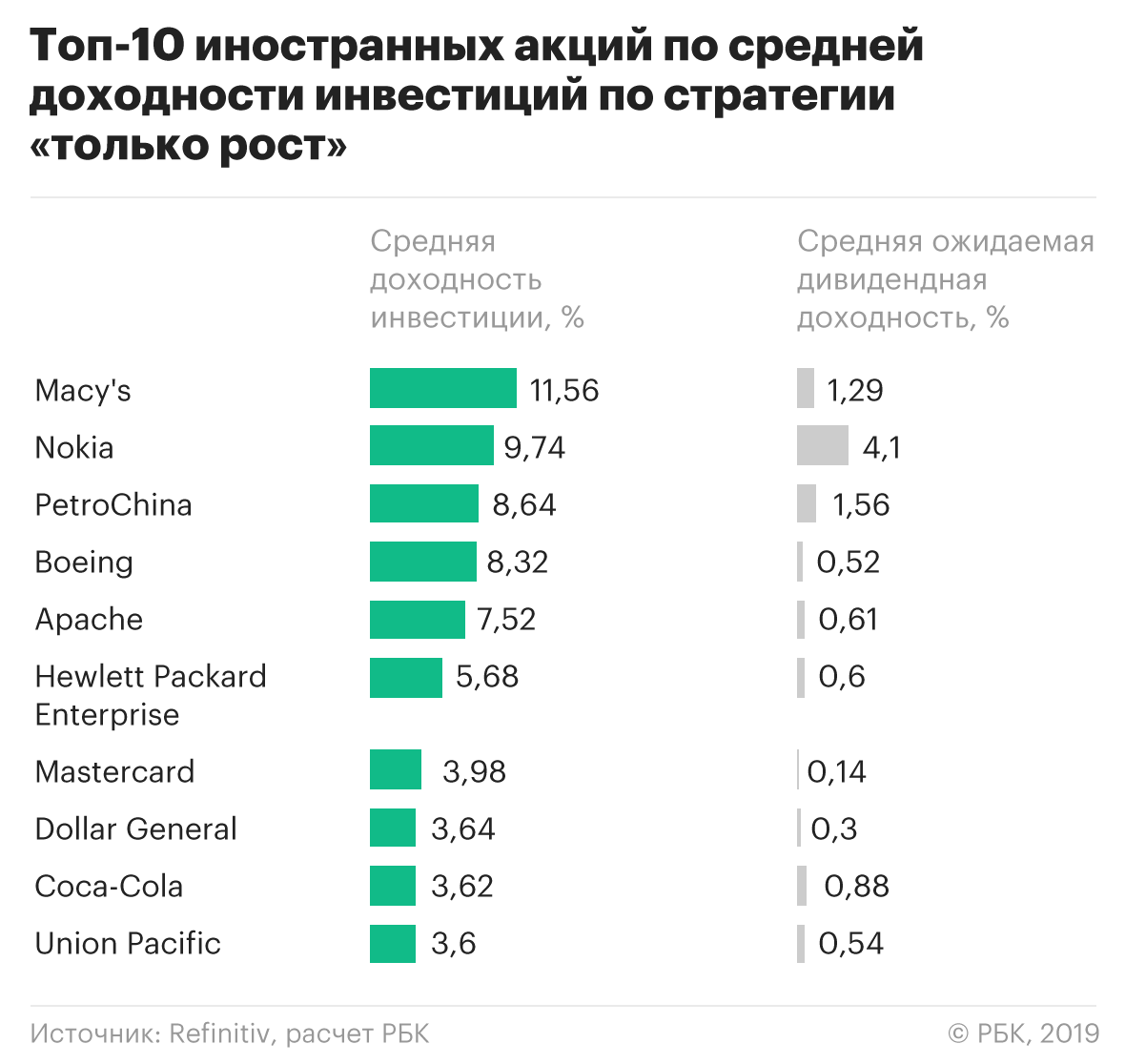

В первой новой стратегии мы посмотрим на возможность получить доход исключительно на росте котировок под выплаты дивидендов. Суть состоит в том, чтобы купить акцию после объявления дивидендных выплат и продать накануне отсечки. При такой стратегии инвестор не получит сами дивиденды, но зато сможет продать ценную бумагу по максимуму цены — до падения после отсечки.

Классическая стратегия: «покупаем в момент объявления размера дивидендов, продаем после отсечки»

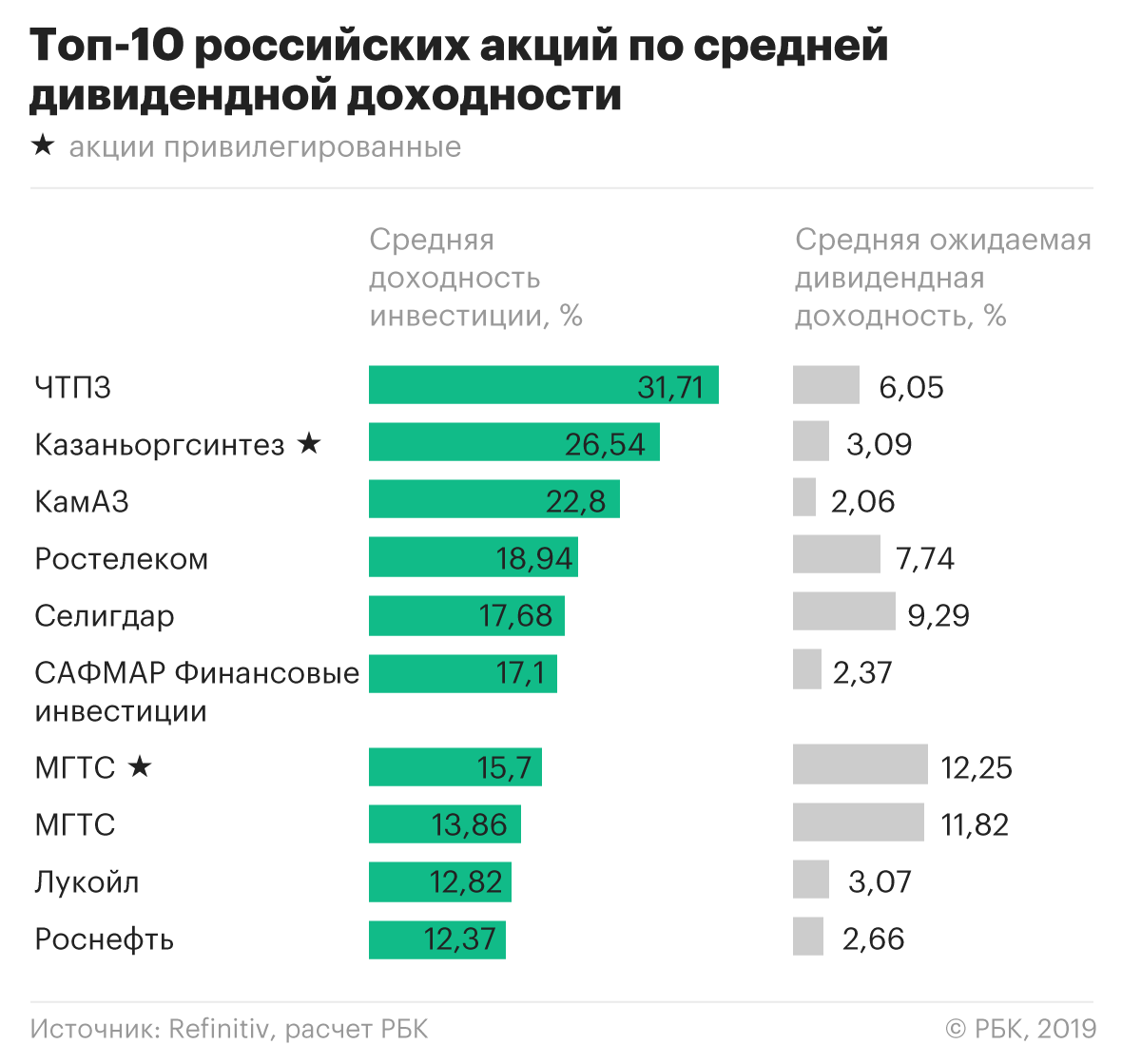

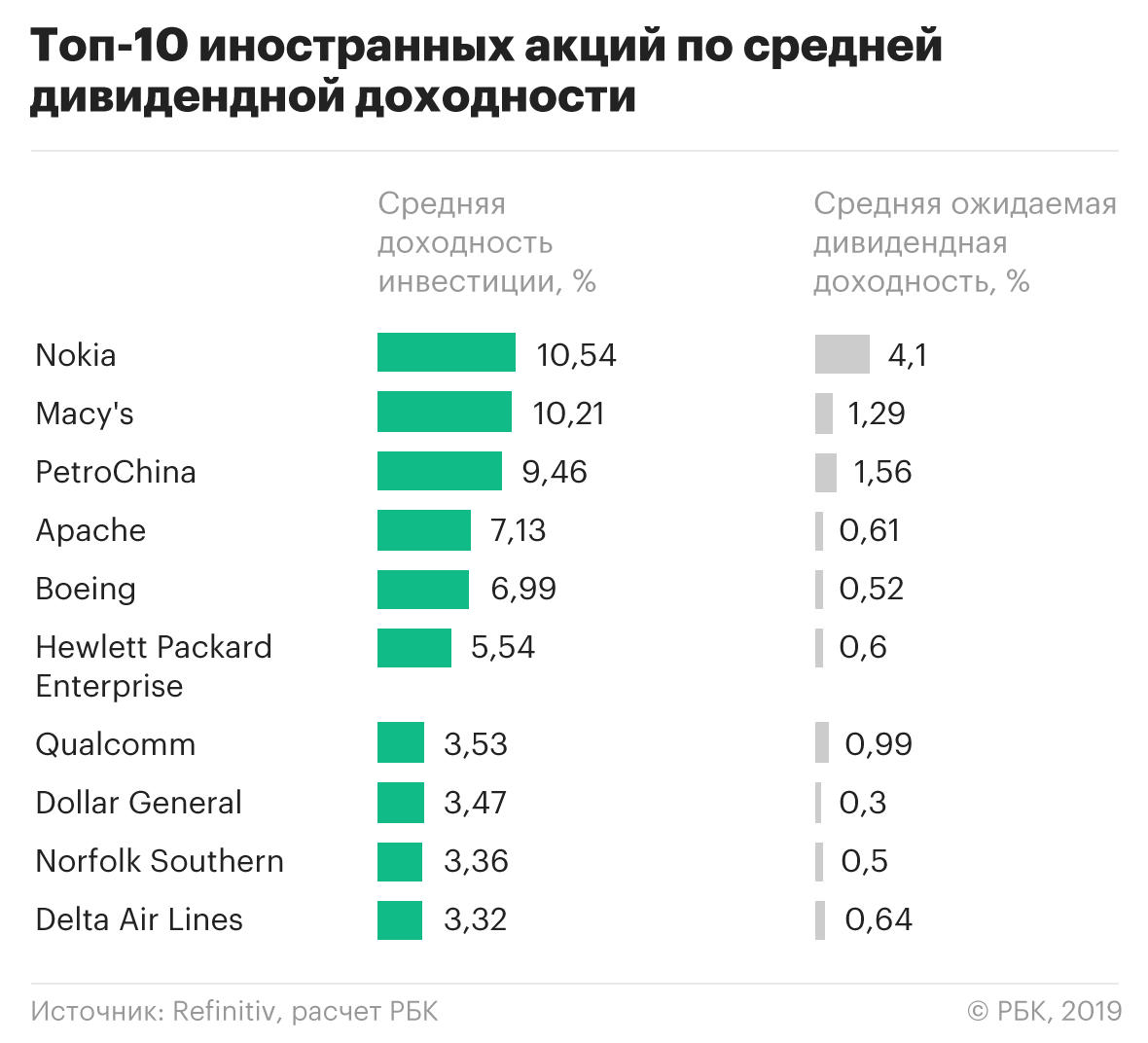

Лидеры дивидендной доходности с применением классической стратегии среди российских и иностранных акций выглядят так:

Средняя доходность лидеров российских акций составила 18,95%, иностранных — 6,36%. При подсчете учитывались все дивидендные выплаты 2018 года.

Как видно из таблицы, лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

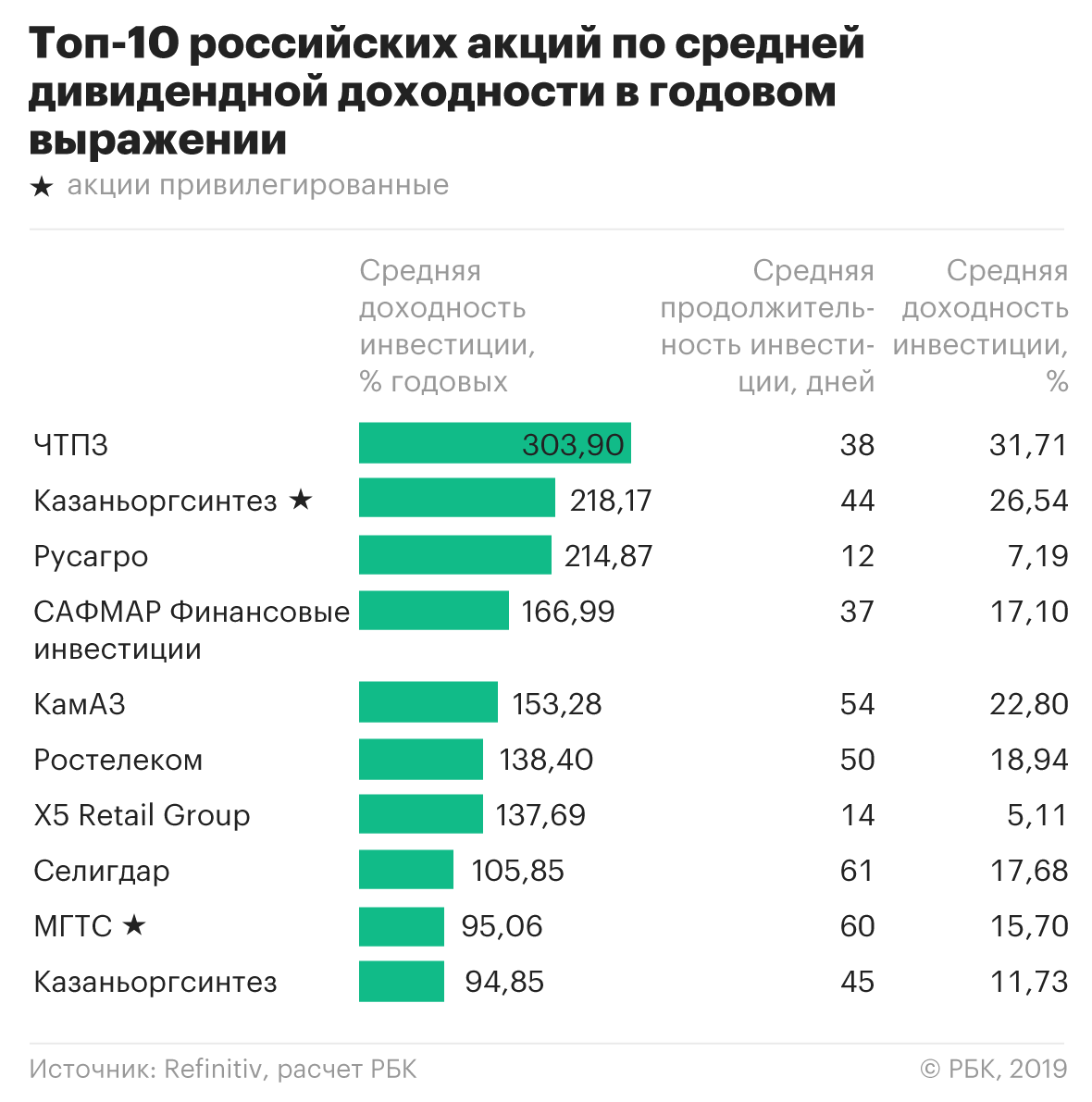

Если принимать во внимание срок инвестиций, то средняя доходность российских лидеров по доходности в годовом выражении составила 162,9% при среднем сроке инвестиций 41,6 дней.

У иностранцев эти показатели — 85,1% и 23,5 дня, соответственно. Это намного лучше ставок банковских депозитов на аналогичные сроки.

Стратегия «купить после объявления дивидендных выплат и продать накануне отсечки»

Эта стратегия предполагает получение прибыли только за счет роста акций на возросшем спросе под выплату дивидендов — без получения самих дивидендов.

Лидеры дивидендной доходности с применением этой стратегии выглядят следующим образом:

Средняя доходность лидеров российских акций составила 16,73%, что немного хуже классической стратегии. Зато в случае с иностранцами эта стратегия оказалась более эффективной в сравнении с первым вариантом: в этом случае доходность составила 6,63%. Дополнительный плюс в том, что инвестору в зарубежные бумаги не нужно платить подоходный налог, которым облагаются дивидендные выплаты.

Лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

С учетом срока инвестиций средняя доходность российских лидеров по доходности в годовом выражении составила 167,5% при среднем сроке инвестиций 33,7 дня, что лучше результата лидеров классической стратегии.

У иностранцев эти показатели — 92,3% и 21,9 дня соответственно, что тоже лучше показателей лидеров классической стратегии.

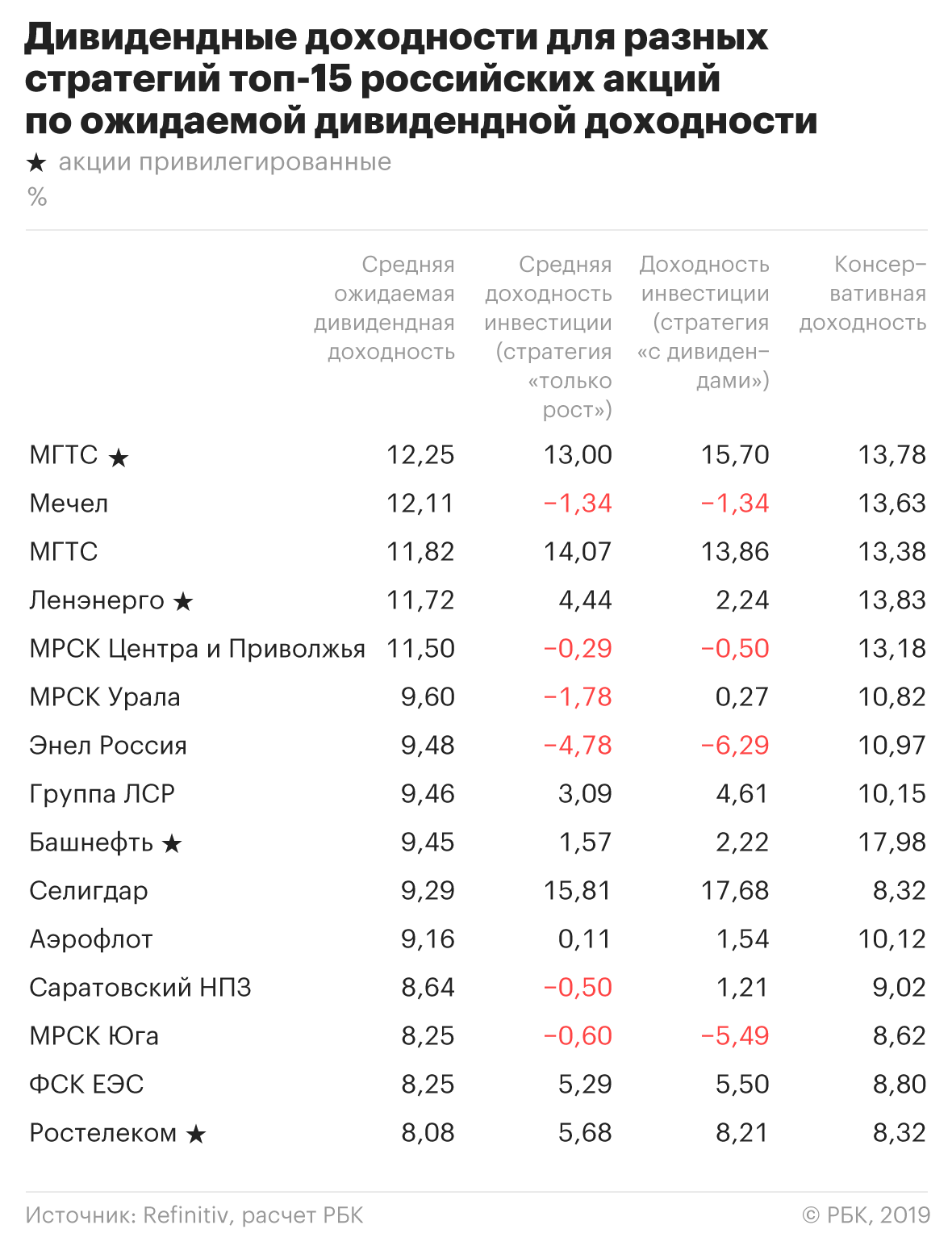

Эта стратегия предполагает покупку акций на продолжительный срок — не менее года. На первый взгляд эта стратегия может быть оправдана для акций, по которым регулярно происходят выплаты промежуточных дивидендов, то есть дивиденды стабильно платятся несколько раз в год.

Однако из топ-15 российских акций с наибольшей доходностью с применением консервативной стратегии по семи акциям в 2018 году дивиденды были выплачены однократно. В первой десятке таких акций всего пять.

Дивидендную доходность в этом случае мы оценивали как отношение суммы всех выплаченных на одну акцию дивидендов к средней цене акции в течение года.

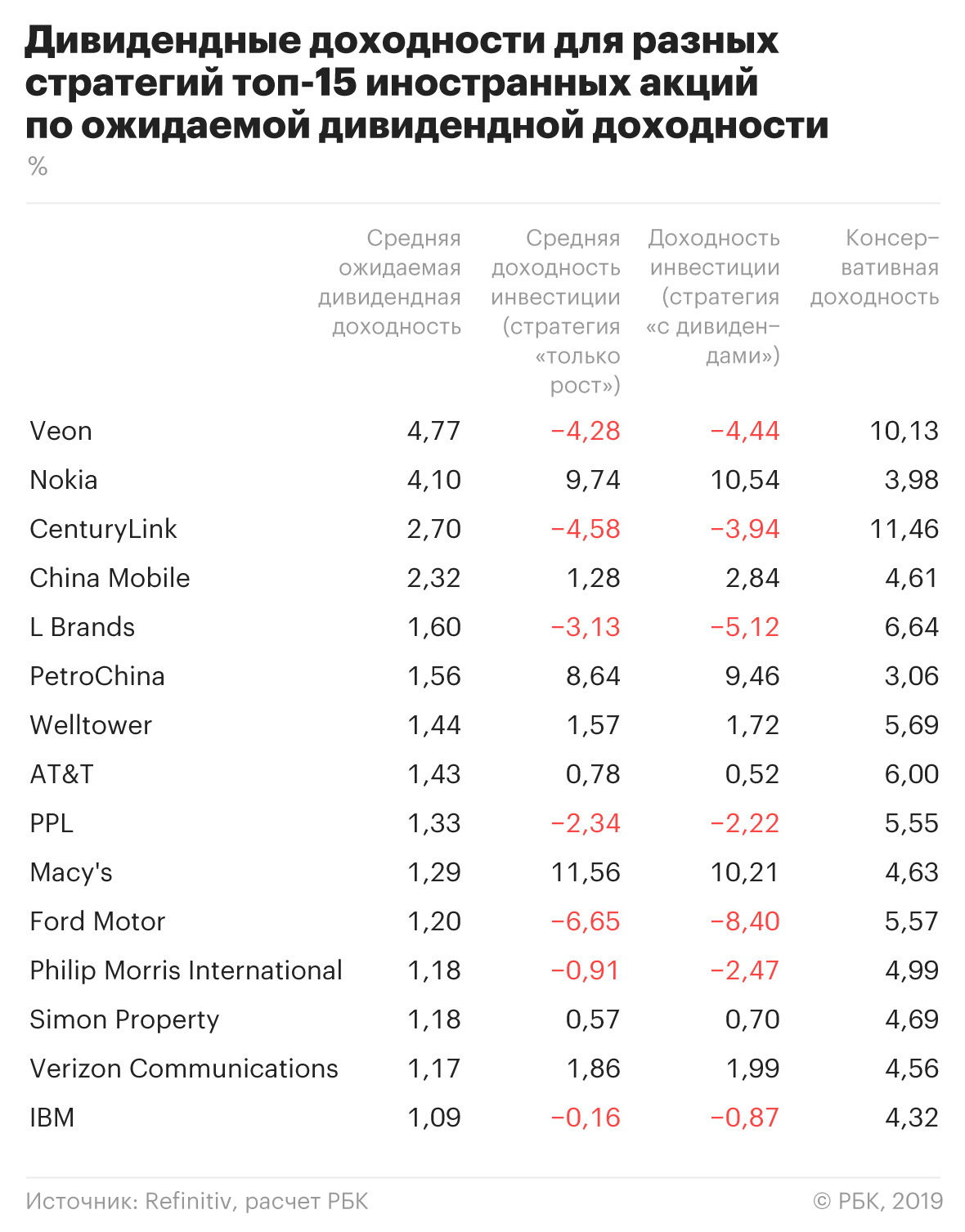

В случае иностранных лидеров этой стратегии по всем акциям в течение 2018 года производились выплаты промежуточных дивидендов. Средняя доходность первых десяти акций лидеров консервативной стратегии составила по российским бумагам 14,25%, по иностранным — 6,56%. По сравнению с другими стратегиями показатель российских акций оказался хуже, а доходность иностранных акций немного превысила среднюю доходность лидеров классической стратегии.

Обратим внимание, что при применении консервативной стратегии показатель доходности в годовом выражении равен дивидендной доходности, а также исключена возможность рефинансирования инвестиций, которую предусматривают первые две стратегии.

Получается, что для инвестора, которому важна длительность срока инвестиций, эта стратегия практически нецелесообразна. Но для действительно консервативного и спокойного инвестора, имеющего возможность владеть акцией на протяжении нескольких лет, такой способ, возможно, наиболее приемлем.

Консервативная стратегия позволяет инвестору в большей степени ориентироваться на предполагаемую дивидендную доходность. Сравните итоговые доходности для акций с наибольшей изначально ожидаемой после объявления выплат дивидендной доходностью на примере российских бумаг:

А так выглядит пример иностранных акций:

Кроме того, консервативная стратегия в значительной степени снижает риск вложения.

Можно сравнить распределение доходностей инвестиций в акции по отдельным дивидендным выплатам с применением классической стратегии и распределение доходности с применением консервативной стратегии.

Как видно из рисунка, высокая ожидаемая дивидендная доходность практически никогда не гарантирует высокую доходность инвестиций. К тому же, достаточно большое количество инвестиций с применением этой стратегии оказываются убыточными (на рисунке, точки находящиеся ниже оси ожидаемой доходности).

Иными словами, инвестиции с применением стратегии «покупаем в момент объявления размера дивидендов, продаем после отсечки» дают в случае успеха доход значительно больший по сравнению с банковскими депозитами, но носят достаточно рискованных характер.

Для консервативной стратегии напротив, наглядно заметно соответствие между ожидаемой и фактической дивидендной доходностью.

Если инвестор имеет возможность держать акции на протяжении долгого времени, чего требует эта стратегия, то он может практически избежать убытков от своих вложений.

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Сколько нужно вложить в акции, чтобы жить на дивиденды: расчеты и советы

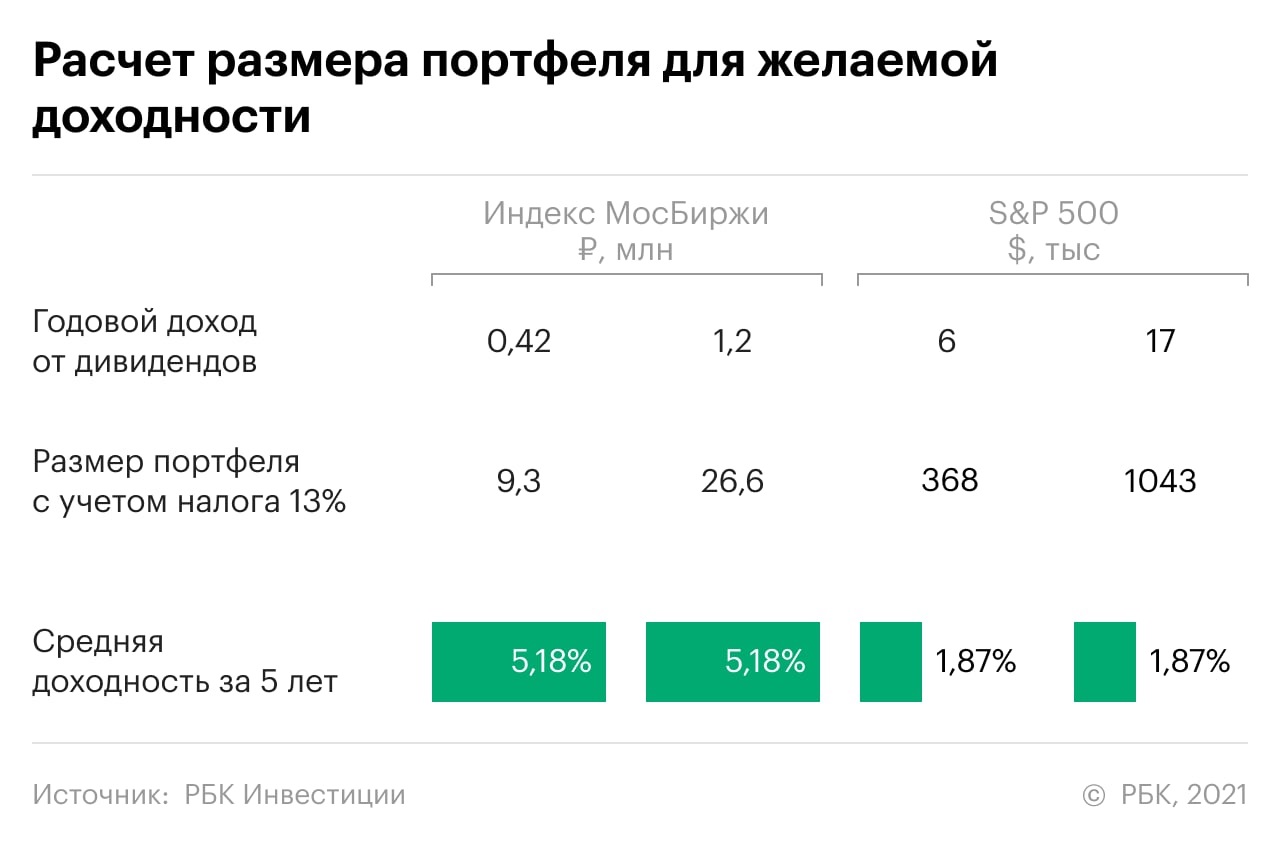

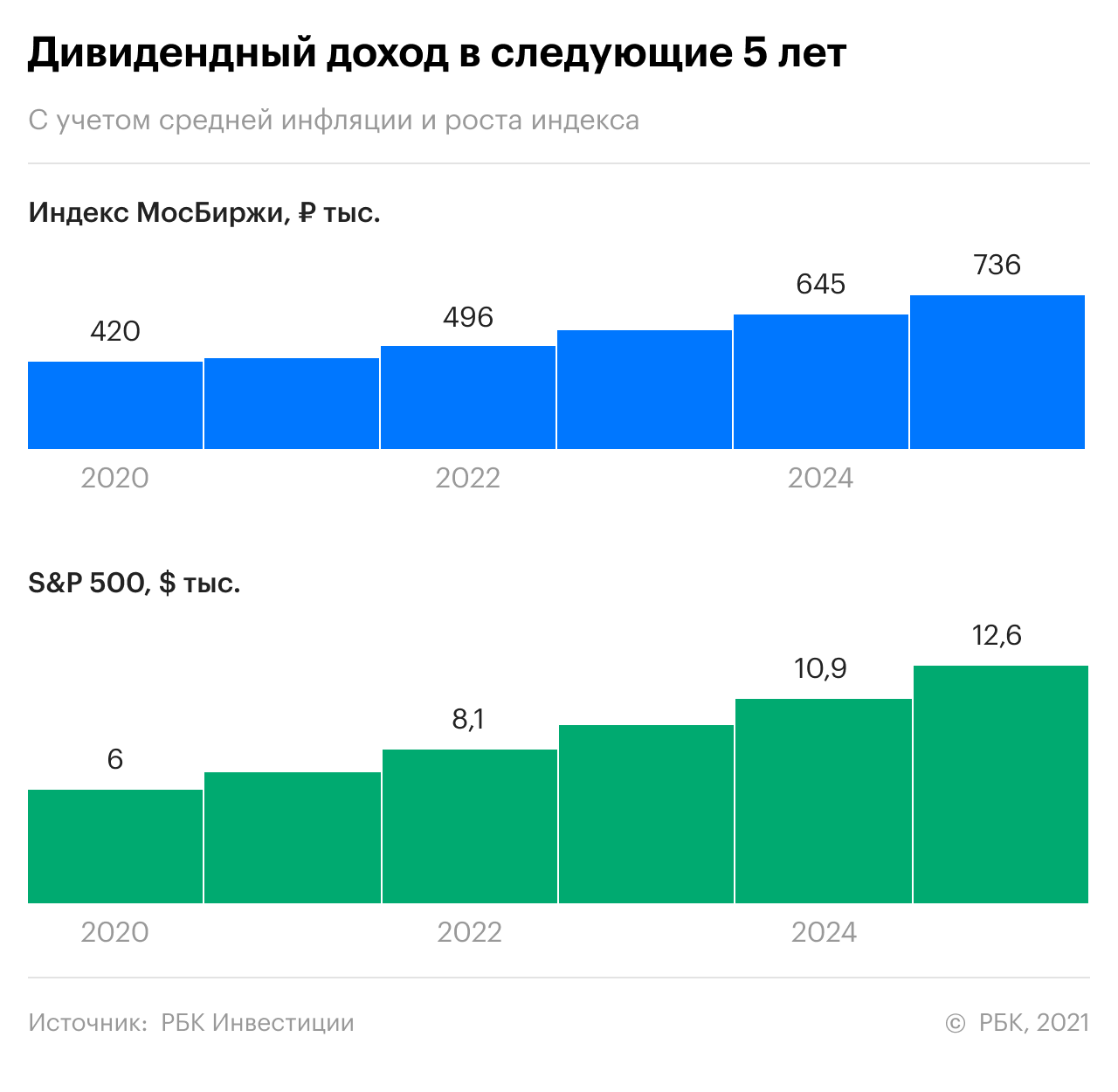

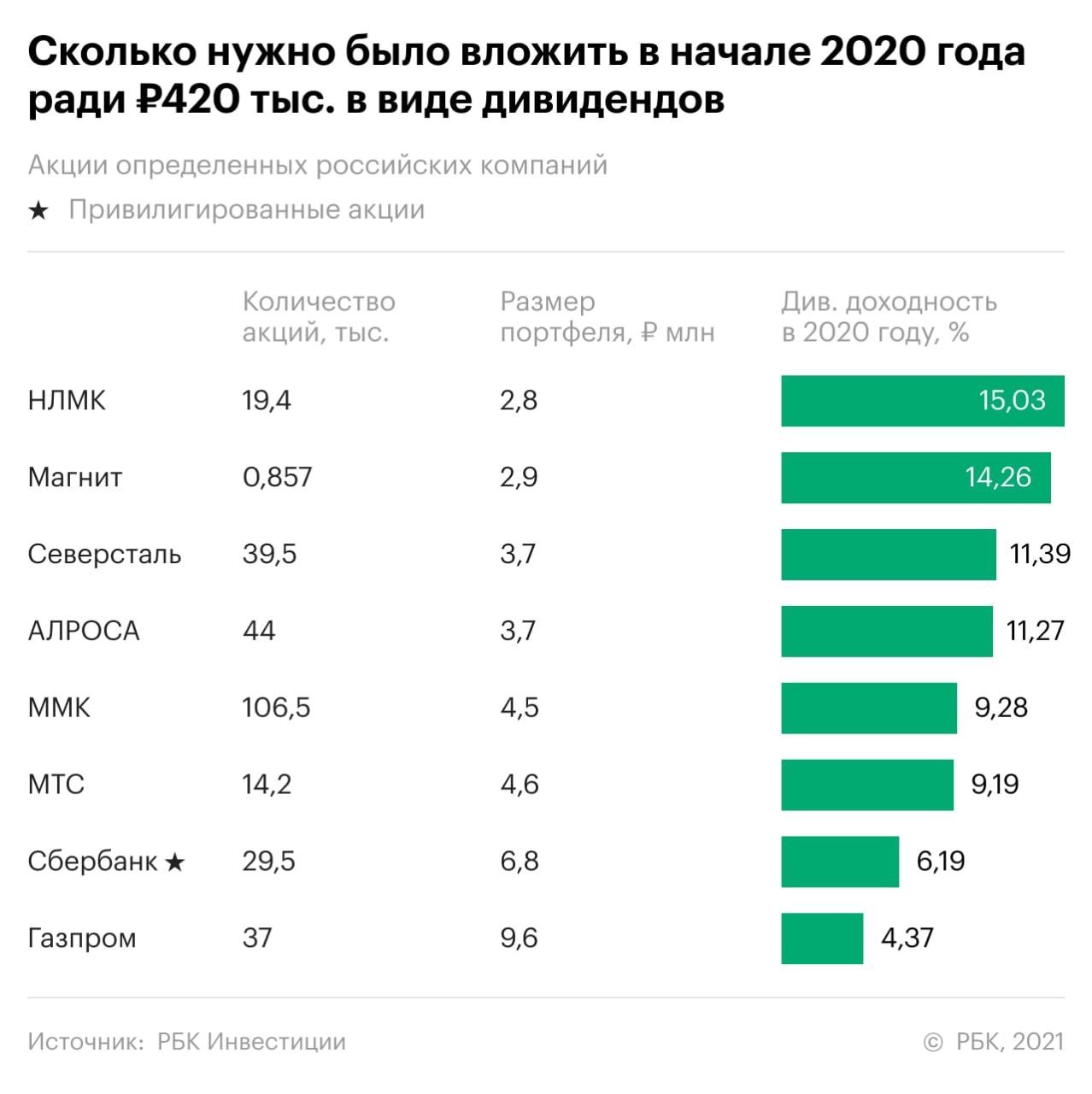

Для наших расчетов мы использовали два уровня дохода — ₽35 тыс. и ₽100 тыс. Первое число близко к медианной зарплате в стране, второе — приближено к средней зарплате в Москве. Однако большинство компаний выплачивают дивиденды не ежемесячно, а раз в квартал, полугодие или год. Поэтому в наших расчетах в качестве желаемого дивидендного дохода стоит годовое значение зарплаты: ₽420 тыс. и ₽1,2 млн.

Составление удачного дивидендного портфеля — задача нетривиальная, поэтому мы рассмотрели два базовых случая. В одном сценарии инвестор покупает акции, повторяющие индекс Мосбиржи, а во втором — индекс S&P500. Таким образом, мы выбираем ликвидные бумаги двух рынков, а также диверсифицируем портфель надежными акциями.

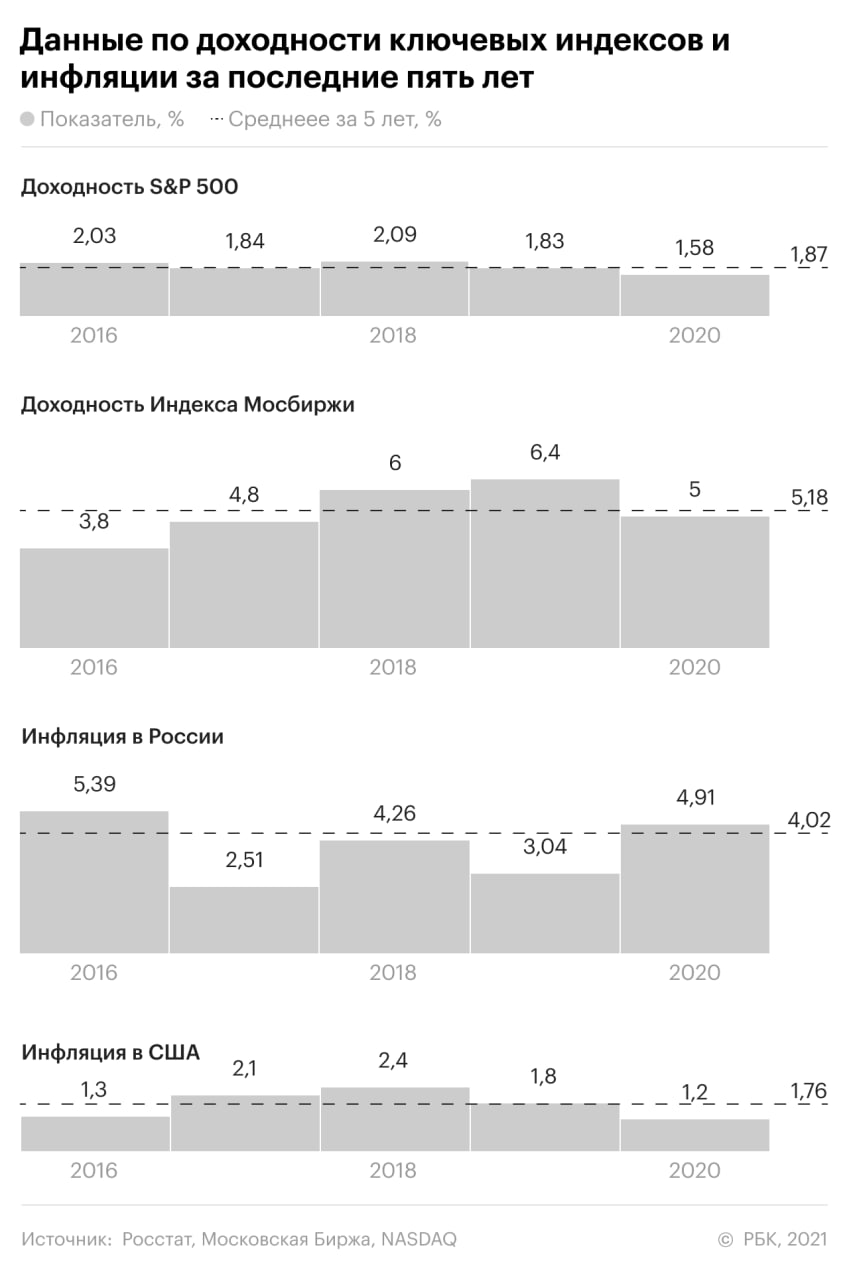

Прошлый год оказался для дивидендных компаний необычным — одни отказались от выплат, другие их повысили. Чтобы сгладить эффект, в расчетах используются средние показатели дивидендной доходности за пять лет.

Зная дивидендную доходность акции или индекса и желаемую сумму выплаты, рассчитать размер портфеля — дело техники. Необходимо разделить целевой доход на дивидендную доходность в долях. Однако важно не забыть отнять налог в размере 13%, который необходимо платить на любой доход в России.

Что у нас получилось

Так как у индекса Мосбиржи и S&P500 более низкий дивидендный доход, чем у более рисковых инструментов, то и портфель должен быть больше. Чтобы зарабатывать ₽35 тыс., необходимо купить бумаги компаний из индекса Мосбиржи на ₽9,3 млн. А вот для получения средней заплаты по Москве придется вложить ₽26,6 млн.

А что если инвестор хочет получать такой доход и далее?

Если инвестор хочет «жить» на дивиденды, один раз получить 420 тыс. будет мало — этот доход должен сохраняться хотя бы в ближайшие пять лет.

В первую очередь помешать инвестору может инфляция. По данным Росстата, ее среднее значение за пять лет составило 4,02%. В США за этот же период деньги обесценивались на 1,76% в год.

При этом оба инструмента, которые были выбраны для расчетов, за последние пять лет в среднем росли: индекс Мосбиржи — на 14%, а S&P500 — на 15,86%. Однако в некоторые периоды они могли падать. Например, в 2017 году индекс Мосбиржи снижался на 5,5%, а в 2019 году рост составил 28,6%.

NB: В расчетах мы сознательно пренебрегли изменением курса валюты. Эту величину предсказать невозможно, а брать среднее значение непоказательно.

Из-за разнонаправленного действия инфляции и роста котировок портфель мог бы вырасти, как и доход инвестора. При этом не только номинально, но и в реальном выражении.

Эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов считает, что доход будет сохраняться не только первые пять, но и многие десятки лет, потому что российский рынок довольно консервативен. По словам аналитика, рынок акций в России — дивидендный по своей сути и фаворитов не менял практически с основания.

«В среднем дивиденды в России растут с той же скоростью, что и акции: на 15–20% в год. Этого с избытком хватит, чтобы обыграть инфляцию. То есть уже через пять лет при вложенной изначально сумме ₽7,5 млн доход с дивидендов будет не ₽35 тыс. в месяц, а как минимум ₽70 тыс.», — оценивает перспективы Емельянов.

Из каких бумаг можно было бы составить такой портфель

По мнению финансового консультанта Натальи Смирновой, в первую очередь стоит присмотреться к дивидендным аристократам, но доходность у таких компаний обычно низкая. Для выбора более перспективных акций эксперт сформулировала пять критериев:

«Это фактически стопроцентная гарантия, что ваши поступления будут неизменными и регулярными. Дивиденды в России предсказать нельзя, а в развитых странах они не так велики. Опытные зарубежные инвесторы понимают, что надеяться нужно на позитивное изменение курса акций, только так можно заработать сотни и тысячи процентов», — говорит эксперт.

Подводные камни жизни на дивиденды

Никаких препятствий для жизни на дивиденды с финансовой точки зрения эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов не видит. «Составить портфель из дивидендных акций на российском рынке не проблема. Но признаемся честно: нужна дисциплина, чтобы собрать нужную сумму для вложения и правильно ею распорядиться», — говорит аналитик.

Аналитик финансовой группы «Финам» Юлия Афанасьева предупреждает, что просто собрать портфель из акций и потом уже ничего не делать, получая дивиденды, не выйдет. «Российские компании, которые платят сейчас высокие дивиденды, очень нестабильны — курс их акций в году летает на 30–40%. При этом дивиденды сегодня есть, а завтра их нет», — говорит эксперт.

Афанасьева также предупреждает, что многие из российских компаний вынуждены платить огромные дивиденды, хотя погрязли в кредитах и в неподъемных инвестиционных программах. «Страшно представить, что будет с этими компаниями через пять — семь лет. А если поможет кризис, расплата придет раньше», — считает аналитик.

Как лучше распорядиться дивидендами

«Самый простой вариант — вложить всю сумму в индексный фонд с низкими комиссиями, например на РТС или S&P 500, и периодически выводить из него нужную сумму. В те дни и месяцы, когда вам удобно, а не когда компания решила вам заплатить дивиденд», — предлагает Емельянов.

Дивидендные отсечки — это большой драйвер на рынке, и если им правильно пользоваться, можно хорошо заработать на изменении курса акций, считает аналитик «Финам» Юлия Афанасьева. Может быть использована такая дивидендная стратегия, при которой инвестор отслеживает отчетность компании, прогнозирует ее прибыль и контролирует дивидендную политику. В хороший момент на рынке, но задолго до дивидендной отсечки он и покупает перспективные бумаги. В будущем эти акции могут надолго остаться в портфеле, а могут быть проданы в этом же году тем, кто мечтает о высоких дивидендах, с прибылью, в пять — десять раз превышающей эти дивиденды. Однако Афанасьева предупреждает, что реализовать такую стратегию могут только профессионалы.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Правдивый рассказ: какую доходность ожидать на фондовом рынке

Или почему текущие процентные ставки склоняют инвесторов к покупке акций.

Можно найти финансовые инструменты с самыми разными комбинациями ожидаемых рисков и доходностей. Но граничным уровнем является «безрисковая» доходность, от которой отталкивается оценка любой другой инвестиции, обладающей риском. Этот параметр зависит от рынка (или страны), на котором находится инвестор при выборе конкретного финансового инструмента. И на практике численно оценивается доходностью краткосрочных государственных долговых ценных бумаг (облигаций), риск которых условно принимается равным нулю.

Примеры показаны на графиках: безрисковая доходность на фондовом рынке США на данный момент опустилась ниже 2%. На рынке Великобритании – менее 1%.

На Российском рынке эта величина обновила исторические минимумы вместе со ставками по банковским депозитам и опустилась ниже 6% годовых:

Важно отметить, что этот параметр может существенно меняться во времени и оказывает большое влияние на динамику всего финансового рынка. Проще говоря, при прочих равных, цены на все акции и облигации будут отличаться при разных уровнях безрисковой ставки. В данных условиях снижение ставок на рынках заставляет искать более доходные пути вложений и покупать традиционно более доходные по природе инструменты – акции.

Принятие риска при инвестициях сопровождается повышением ожидаемой доходности. При инвестициях на фондовом рынке адекватной считается доходность, вдвое-втрое превышающая безрисковую доходность в случае инвестиций в сложившийся и устойчивый сектор экономики. Либо такая доходность, которая не уступает а) инфляции, б) средней доходности конкретного рынка, которая обычно выражается доходностью соответствующего индекса. Историческая среднегодовая доходность индекса Нью-Йоркской биржи составляет около 12%. Среднегодовая доходность индекса Московской биржи с момента начала расчета в сентябре 1997 составляет 16%. Это цифры с учетом периодов кризисов.

Адекватные представления об ожидаемых результатах помогут избежать многих ошибок при самостоятельном инвестировании. Особенно, когда речь заходит о рекламе «специалистов» и компаний всех мастей, обещающих сказочные 50-100% годовых, или, того интересней, в месяц.

Или чему можно научиться, почитав отчет лучшего инвестора прошлого столетия.

Если вы приходите на фондовый рынок в надежде зарабатывать на нем стабильные 20-40% годовых и выше – эта статья вас расстроит. И дело даже не в том, что рынки волатильны, и случаются просадки / кризисы. Дело в том, что за ощутимый период, хоты бы так лет 10, ваш средний результат доходности вряд ли превысит среднерыночный темп роста. В случае же достижения среднего результата хотя бы 15% на протяжении 10 и более лет за вами выстроится очередь из желающих купить ваши знания.

Обратимся для доказательства к отчету за 2018 год компании «BERKSHIRE HATHAWAY», которая принадлежит человеку, занимающему третью строчку в глобальном рейтинге Форбс. Человек, который покупать акции начал в 11 лет, который стал крупнейшим и самым узнаваемым игроком на фондовых рынках и стал консультировать первых лиц США в финансовой сфере, наверняка имеет приоритетный доступ к информации от большинства компаний, которые покупает его фонд. Иначе говоря, такой человек, получив подобный финансовый, социальный и политический статус, не может не быть инсайдером, и его инвест-фонд должен показывать феноменальные цифры доходностей. Уж во всяком случае последние 10-20 лет точно!

Ниже привожу скрин 4-й страницы из отчёта BERKSHIRE HATHAWAY.

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

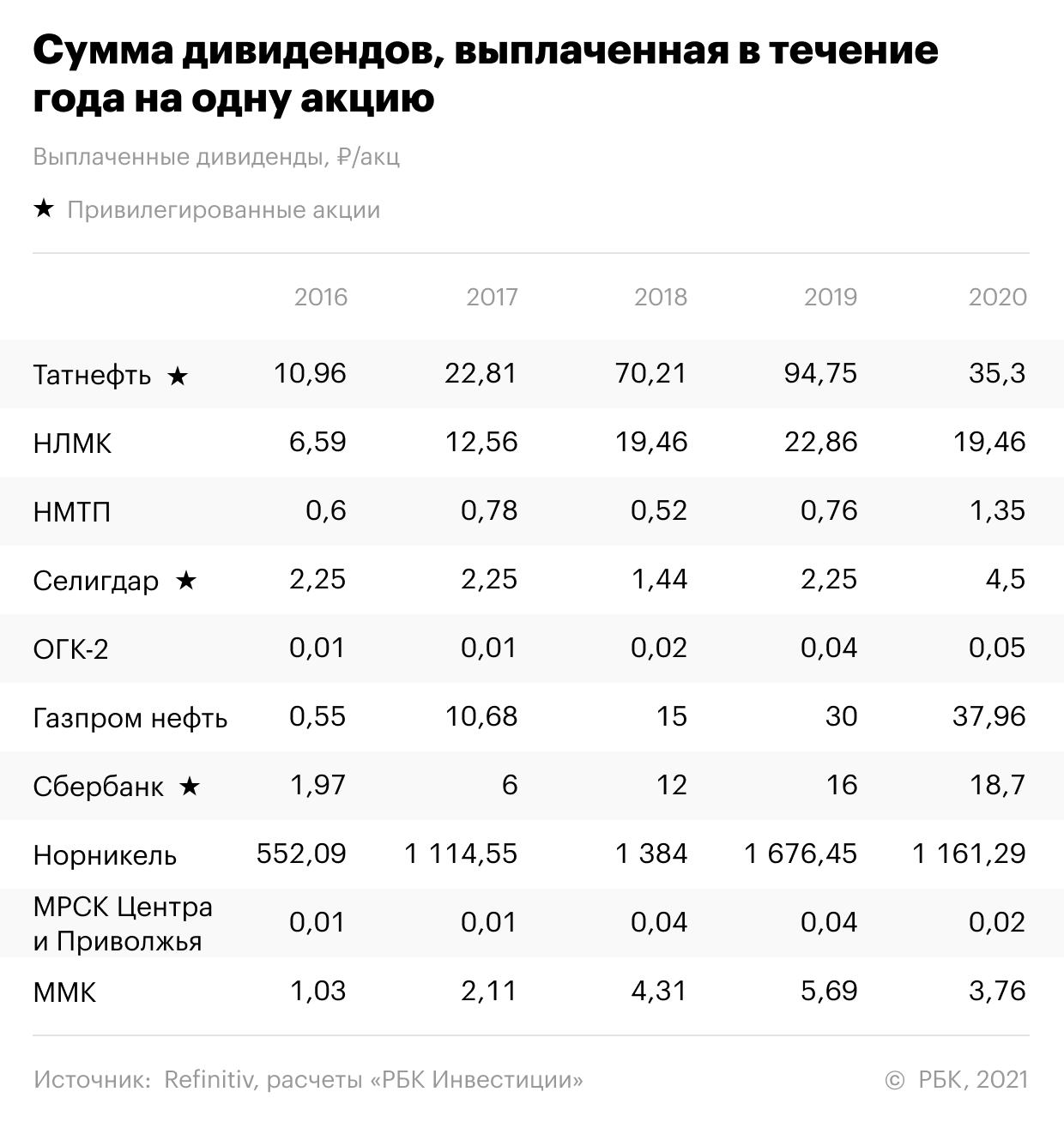

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

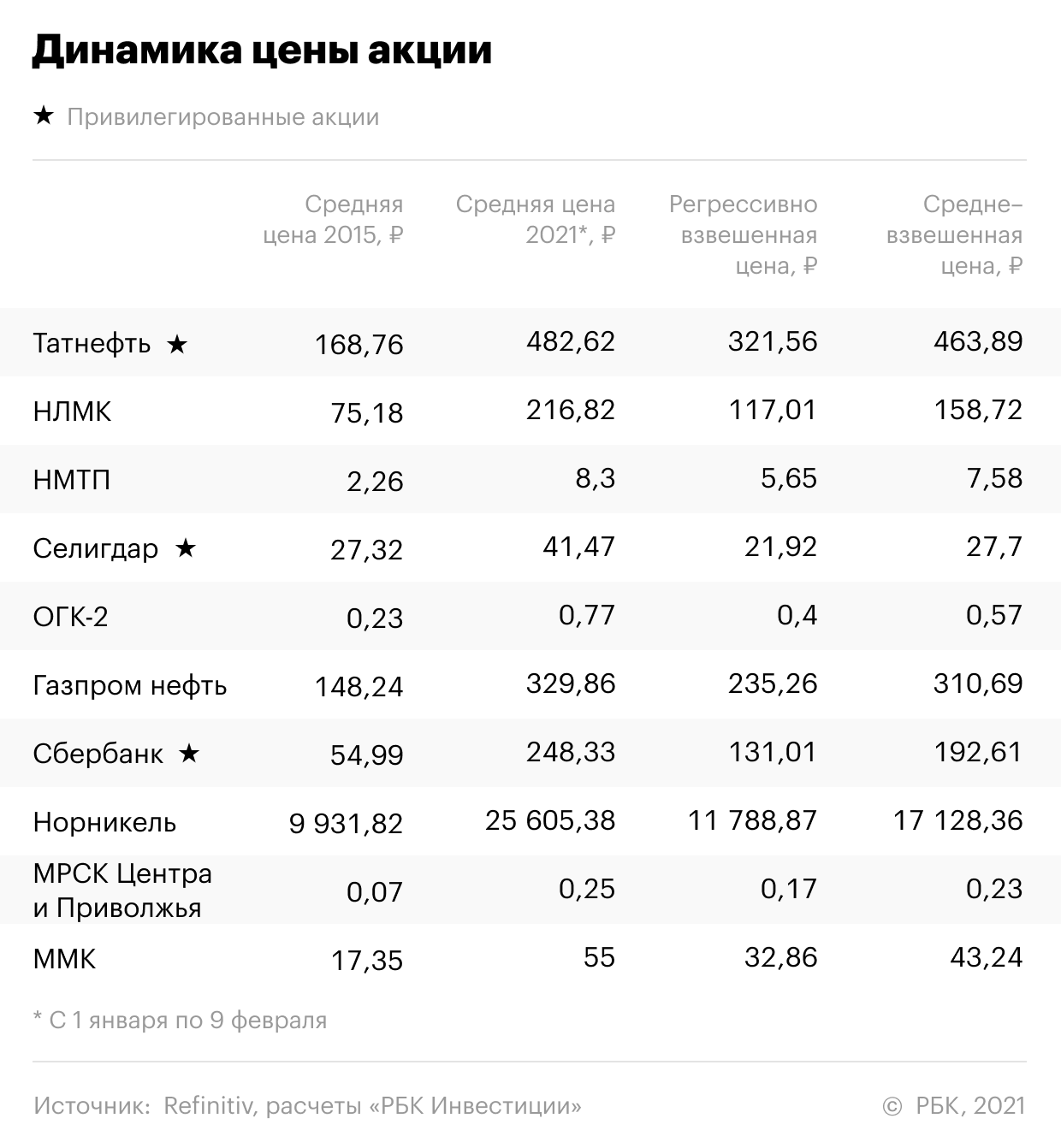

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram