Список недооцененных акций рбк

Перспективы роста. Топ-10 самых недооцененных компаний

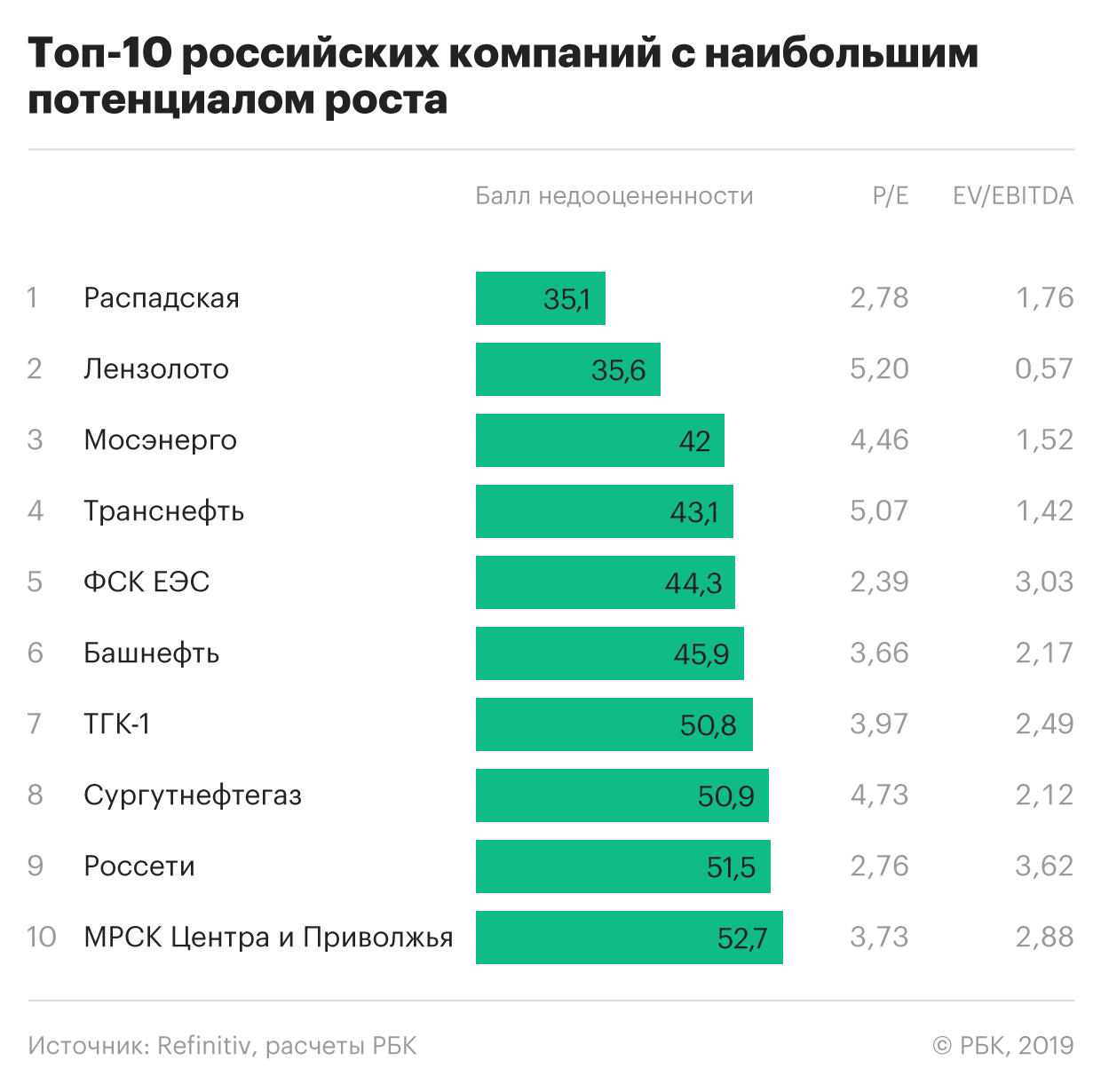

Топ-10 российских компаний с наибольшим потенциалом роста, акции которых вы можете купить на РБК Quote, выглядит так:

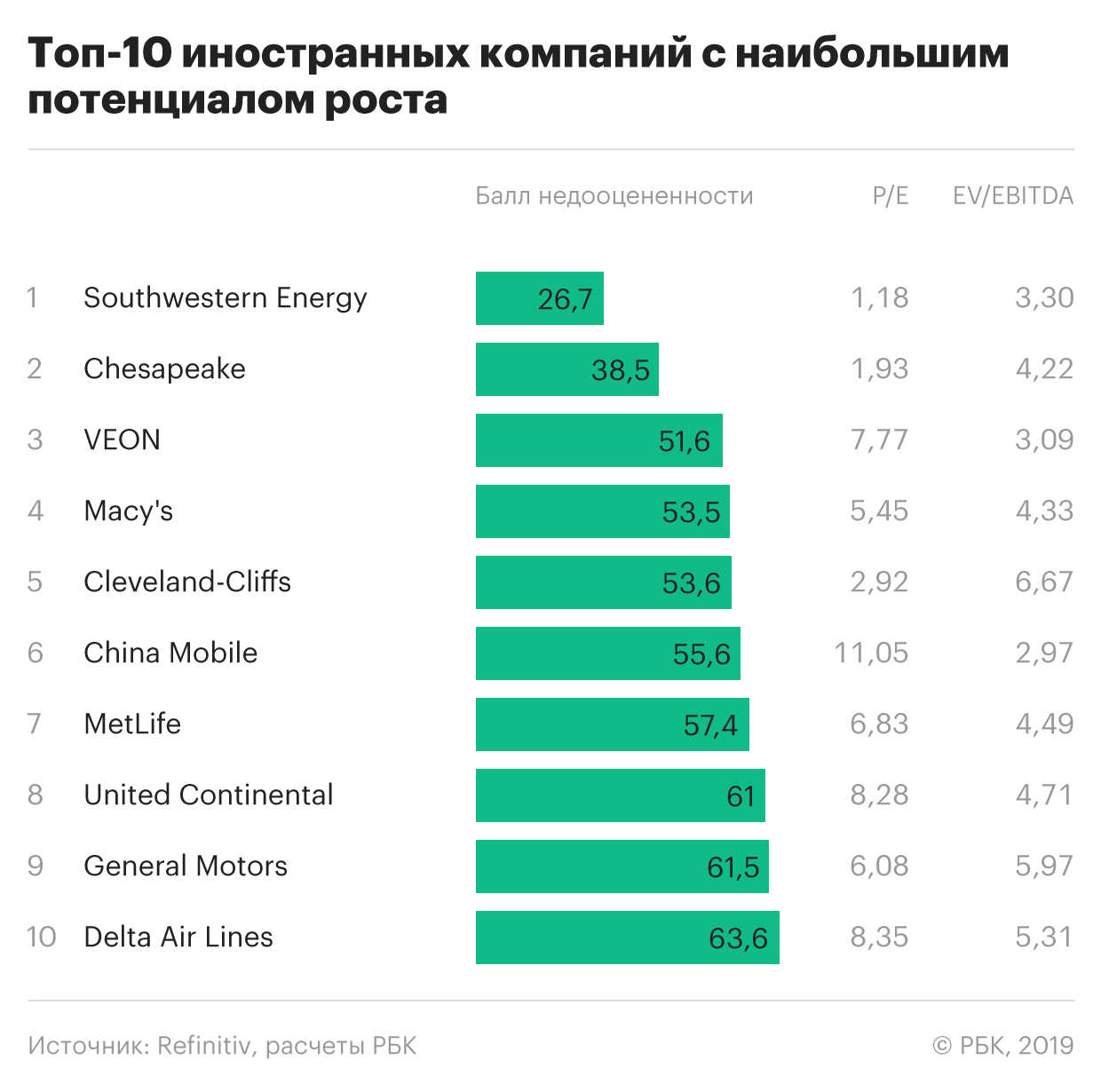

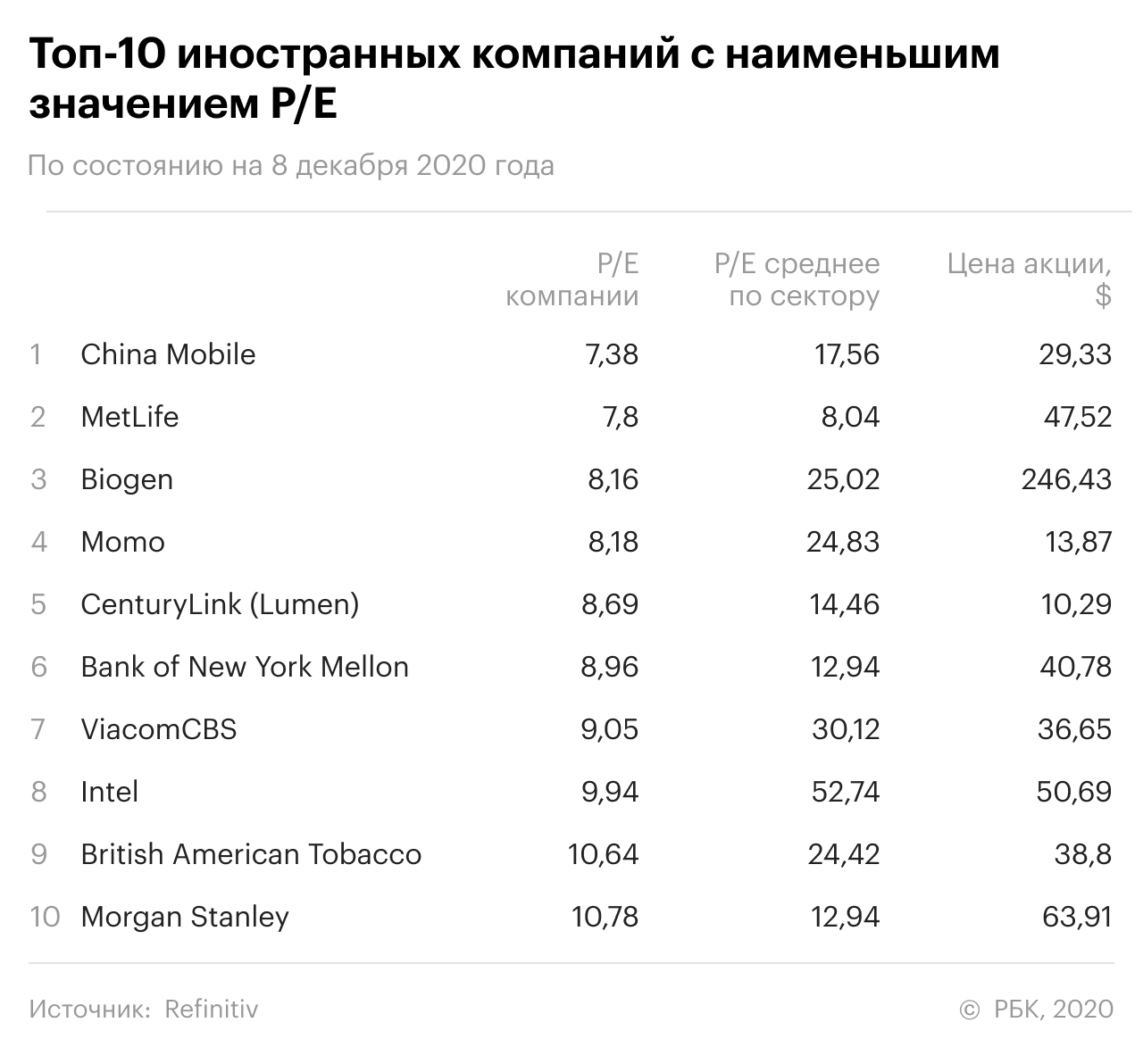

Список самых недооцененных иностранных компаний, акции которых представлены в каталоге Quote выглядит так:

Балл недооцененности — это сумма математически приведенных значений мультипликаторов P/E и EV/EBITDA.

Математическое приведение было сделано для того, чтобы уравнять влияние обоих мультипликаторов.

Для самых дотошных: при математическом приведении мы взяли логарифмы показателей мультипликаторов, а затем сделали пропорциональное приведение значений логарифмов относительно максимального значения по списку компаний.

P/E — это соотношение рыночной стоимости компании к ее прибыли. Если значение P/E компании меньше, чем у других, то это означает, что, покупая акции этой компании, вы дешевле покупаете каждый рубль ее прибыли. Разумеется, свою долю прибыли вы получите не сразу и не целиком, а в виде дивидендов.

EV/EBITDA — показатель показывающий недооцененность компании по соотношению стоимости акций к EBITDA, при этом с учетом долговой нагрузки компании. Чем больше долг компании и меньше EBITDA, тем больше значение мультипликатора и тем больше компания переоценена рынком. И наоборот — наименьшее значение EV/EBITDA указывает наибольший потенциал роста компании.

А если смотреть на один мультипликатор?

(или еще раз зачем нужен сводный балл)

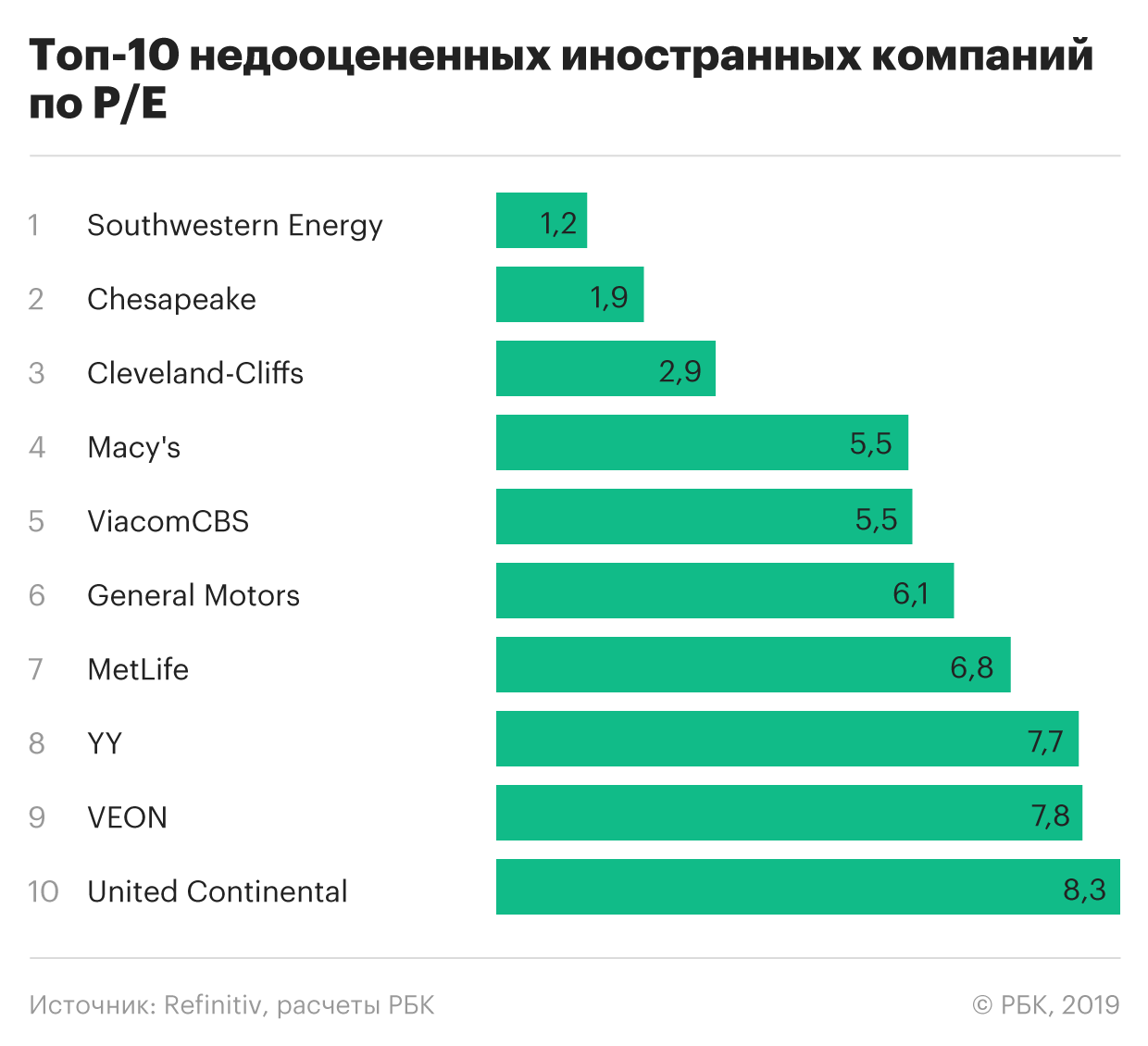

Если вы собираетесь оценивать потенциал роста компании, ориентируясь только по одному мультипликатору, то мы поясним почему этого лучше не делать на примере. Если мы взглянем на самые недооцененные компании по значению мультипликатора P/E, то мы увидим такой список:

На первом месте оказалась металлургическая компания «Мечел». По соотношению стоимости акций к размеру прибыли компания действительно выглядит недооцененной. Тем не менее у компании значительная сумма долга, которая превышает прибыль более чем в 30 раз. Показатель P/E не в состоянии показать этого, а с такой долговой нагрузкой компанию трудно считать перспективной для роста.

Если мы взглянем на топ-10 недооцененных по EV/EBITDA, то «Мечела» мы там не увидим, поскольку этот мультипликатор учитывает долги компании.

Можно ли тогда применять только EV/EBITDA, сравнивая недооцененность компаний разных отраслей? Этот показатель никак не учитывает стоимость долгосрочных капитальных затрат. И если компания нуждается в больших вложениях на развитие производства, то у вас может получиться ложный сигнал о недооцененности.

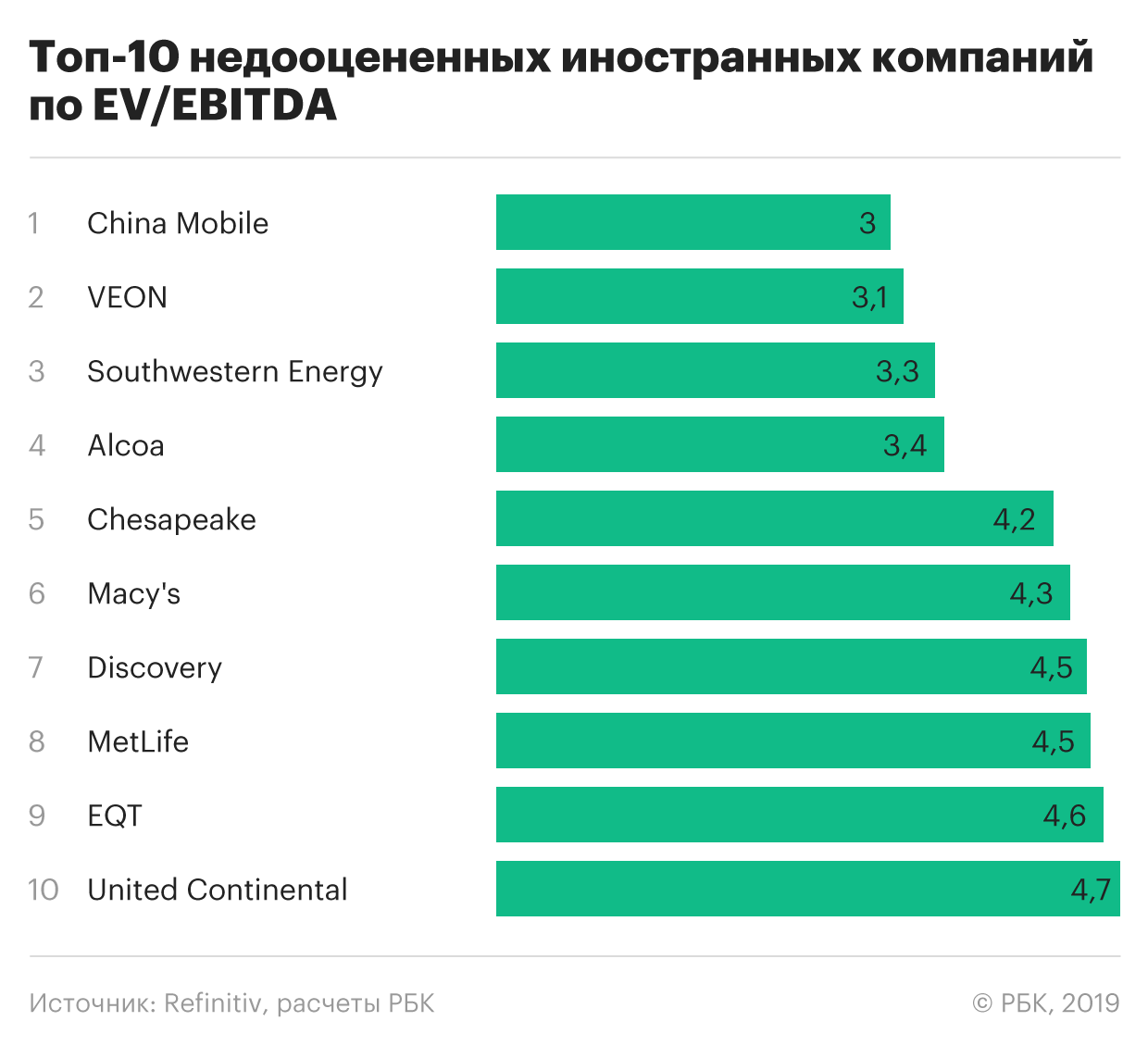

Сопоставление списков топ-10 недооцененных иностранных компаний по P/E и EV/EBITDA покажет нам полезность всестороннего подхода.

Список иностранных компаний с наибольшим потенциалом роста, согласно значению P/E выглядит следующим образом:

Сравните его с т оп-10 самых недооцененных иностранных компаний по EV/EBITDA.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

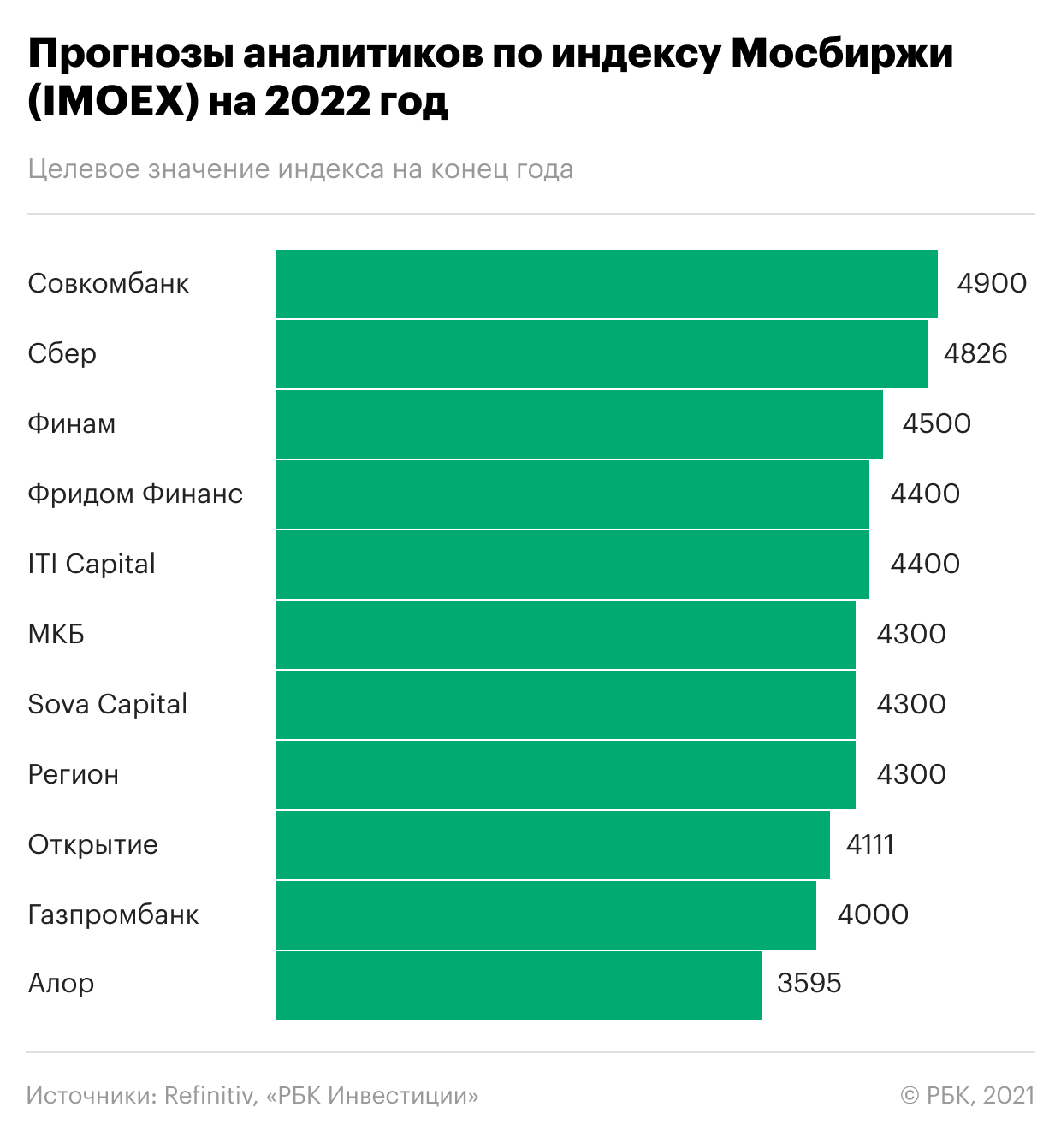

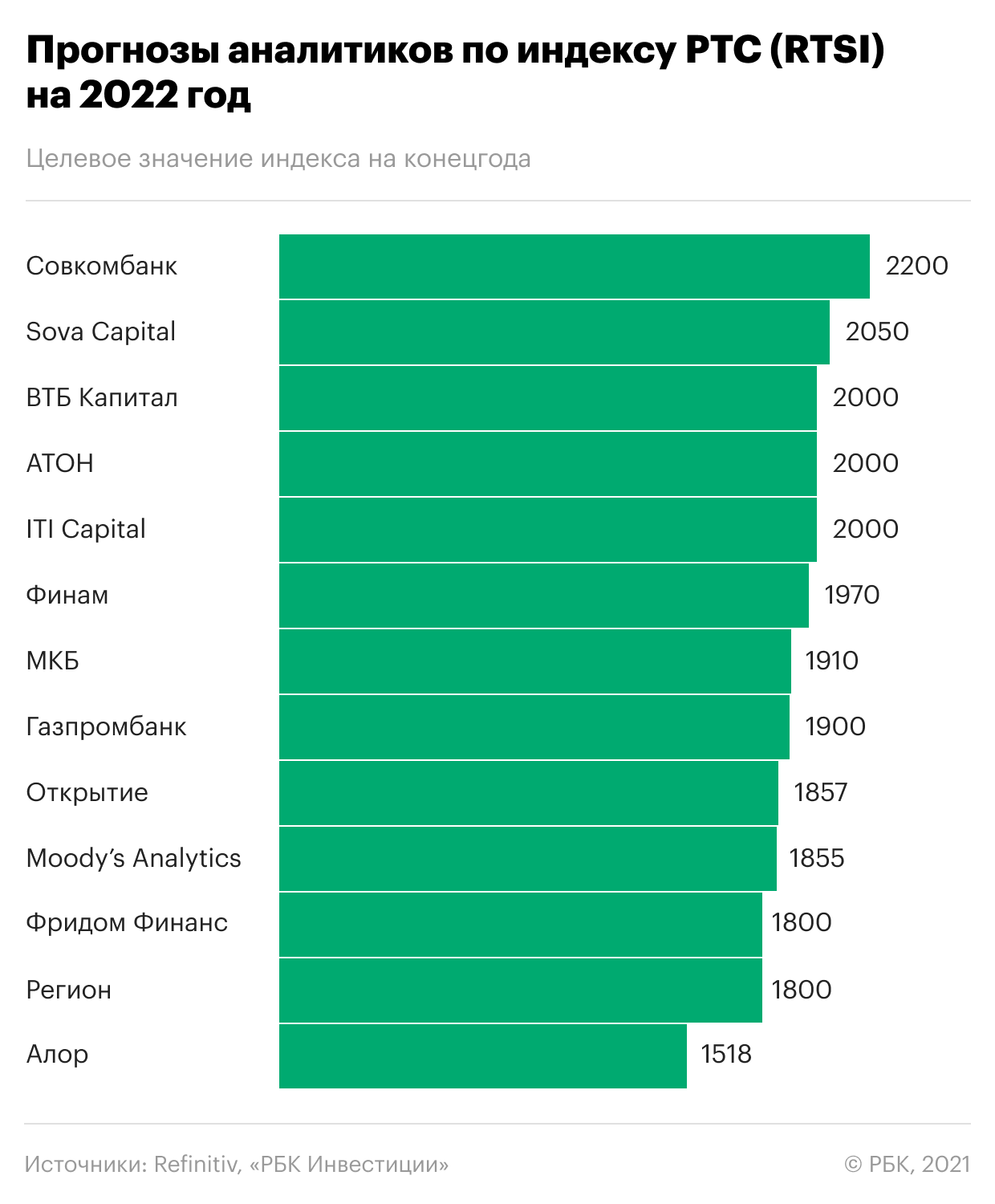

Топ-идеи по российским акциям на 2022 год. Прогнозы экспертов

Аналитики крупнейших российских инвесткомпаний и банков рассказали, на что рассчитывать инвесторам в 2022 году, и назвали самые перспективные акции.

«ВТБ Капитал» в своей стратегии прогнозирует рост индекса РТС до 2000 пунктов к концу 2022 года. Всплеск инфляции по всему миру был самым заметным событием 2021 года, рассказали аналитики. Ускорение роста цен отражает намного больше, чем просто нарушения в цепочках поставок продукции, и фактически является предвестником нового бизнеса-цикла, считают в компании. Это хорошая новость для России как циклического рынка — особенно для сырьевого и финансового секторов. К тому же Банк России уже завершает цикл повышения процентных ставок и высокие ставки уже заложены в цены российских активов.

По мнению аналитиков «Атона», российский рынок акций — это хорошая страховка от риска ускорения инфляции в мире в сочетании с привлекательной оценкой. Сейчас большинство российских голубых фишек торгуется с дисконтом 30–40% к мировым аналогам, отмечают эксперты.

В «БКС Мир инвестиций» не ждут, что рост продолжится в следующем году. Сейчас российский рынок остается под влиянием высокой геополитической неопределенности, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Ускорение инфляции, наблюдающееся во многих странах мира, подталкивает центробанки к тому, чтобы они быстрее сворачивали стимулирование и повышали процентные ставки.

В то же время экономика многих стран может по-прежнему нуждаться в помощи. Ужесточение денежно-кредитных условий, которое будет происходить в 2022 году, создает риски замедления экономического роста, а также серьезного снижения рынков акций, предупреждает эксперт.

При умеренно негативном сценарии возможна просадка индекса Мосбиржи (IMOEX) в район 3500 пунктов, а индекса РТС — ниже 1400 пунктов, прогнозируют в «Велес Капитале». Также снижение может реализоваться и в случае распродаж на мировых площадках на фоне сворачивания денежно-кредитной политики центробанками мира, высокой инфляции и появления других негативных макроэкономических факторов. «Тем не менее, если «черных лебедей» не возникнет, индексы Мосбиржи и РТС вполне могут вернуться к росту и по итогам года закрепиться выше 4400 и 2000 пунктов соответственно», — прогнозируют аналитики.

Самые перспективные акции на 2022 год

Из всего российского рынка эксперты «ВТБ Капитала» отдали предпочтение циклическим секторам (зависящим от экономических циклов). «В наш список наиболее перспективных акций на 2022 год включены ММК, НЛМК, «Евраз», АЛРОСА, а также лесопромышленный холдинг Segezha Group из сектора материалов», — сообщили аналитики. В нефтегазовой отрасли эксперты выделили бумаги ЛУКОЙЛа, «Газпром нефти», «Газпрома» и НОВАТЭКа. В финансовом секторе аналитики считают привлекательным Сбербанк. Из транспортных компаний интересны Globaltrans и Global Ports.

По мнению Дмитрий Бабина из «БКС Мир инвестиций», в 2022 году на фоне возможного выхода инвесторов из IT-сектора и других историй роста, традиционно страдающих от повышения процентных ставок в экономике, а также из-за вероятного сохранения высокой инфляции, логистических и производственных сбоев, более сильную динамику покажут производители продуктов питания и удобрений. Однако это может выражаться лишь в менее слабой динамике этих акций по сравнению с другими секторами фондового рынка, если он перейдет в фазу устойчивого нисходящего тренда, предупредил эксперт.

Аналитики «Велес Капитала» выделили несколько перспективных идей в металлургическом секторе: «Русал», ММК и «Распадская». Благодаря высоким ценам на алюминий и рекордным дивидендам от «Норникеля» «Русал» может снизить долговую нагрузку. Также компания планирует обновить дивидендную политику и выделить заводы с большим углеродным следом в отдельную компанию. ММК в ближайшие годы значительно нарастит выплавку стали за счет запуска турецкого предприятия и в мае 2022 года с высокой вероятностью вернется в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз»), как и ММК, обеспечивают отличную дивидендную доходность на уровне 15%, однако не имеют дополнительных драйверов.

Одним из самых ярких событий предстоящего года станет выделение «Распадской» из «Евраза», считают эксперты «Велес Капитала». Увеличение количества акций в свободном обращении (free-float) в результате выделения в сочетании с высокими дивидендами обеспечит рост ликвидности бумаг «Распадской» и откроет дорогу к попаданию в состав индекса MSCI Russia во второй половине 2022 года, сообщили в «Велес Капитале».

В «Атоне» самыми перспективными акциями на 2022 год назвали сырьевые и финансовые компании — они выиграют от инфляции и роста цен на энергоносители. Наиболее привлекательно, по мнению экспертов, выглядят «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти компании в 2022 будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь при том сильно недооцененными относительно мировых аналогов.

Привлекательными также выглядят «Яндекс» и TCS Group, которые остаются самыми быстрорастущими проектами на российском фондовом рынке с отличным потенциалом роста, в том числе на международных рынках, считают аналитики «Атона». «Несколько в тени в 2022-м должны оказаться горно-металлургический сектор (за счет охлаждения после ралли), недвижимость (в силу роста ипотечных ставок) и электроэнергетика (из-за отсутствия катализаторов)», — прогнозируют специалисты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

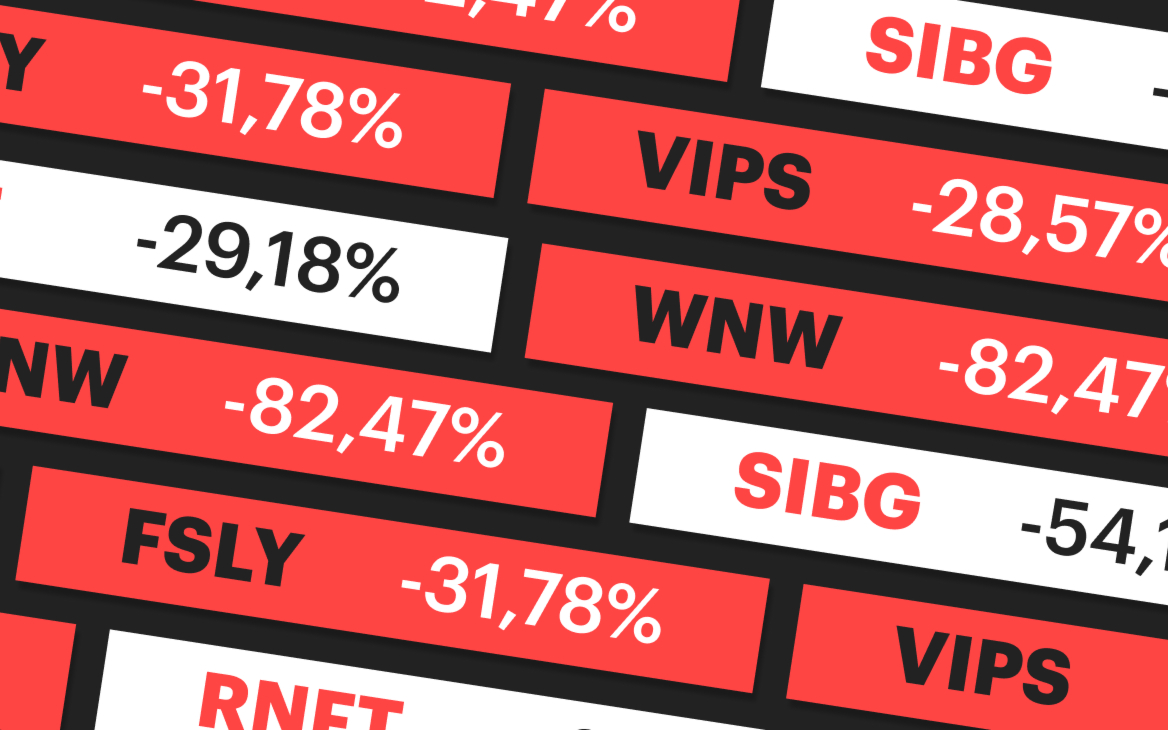

10 самых подешевевших акций первого полугодия. Рейтинг «РБК Инвестиций»

За шесть месяцев 2021 года основные биржевые индексы несколько раз переписали рекорды максимальных значений. Тем не менее рост индексов был достаточно умеренным. Индекс Мосбиржи вырос за полгода на 16,81%. Американские биржевые индексы тоже показали сопоставимые темпы роста: Dow Jones Industrial подрос на 12,73%, NASDAQ Composite — на 12,54%, а S&P 500 — на 14,41%.

Как всегда, есть акции, чьи котировки двигаются вопреки основным тенденциям и ставят при этом антирекорды.

На Московской бирже больше всех растерял свою стоимость производитель продуктов из сушеных ягод «Сибирский гостинец». Бумаги компании возглавляли майский рейтинг самых подешевевших акций. Котировки «Сибирского гостинца» снижаются с декабря 2020 года, вероятнее всего, в связи с изменениями структуры акционерного капитала. За шесть месяцев акции «Сибирского гостинца» подешевели на 54,18%.

Но даже если не покупать такие достаточно экзотические бумаги, можно было зафиксировать снижение цен и у более известных акций.

Худшие иностранные акции каталога

Подешевевшие бумаги есть и в каталоге «РБК Инвестиций». Десять самых подешевевших акций, которые можно купить за американские доллары, потеряли за полгода в цене в среднем 20,79%. Разброс темпов падения в этой десятке неудачников — от 31,78% до 14,69%.

Сильнее всего подешевели по итогам первого полугодия 2021 года акции Fastly. Бумаги поставщика облачных услуг дважды серьезно проваливались в цене после выхода отчетности на 15,5% и 27,1% за один день торгов в феврале и в мае соответственно.

Энергетика, фарма и мобильная связь: рейтинг самых недооцененных компаний

P/E показывает соотношение рыночной стоимости компании и ее прибыли. То есть буквально показывает сколько рублей заплатит инвестор за каждый рубль прибыли. Или с другой, стороны, сколько лет потребуется, чтобы окупить вложения за счет прибыли. Понятно, что чем меньше P/E, тем дешевле и недооцененней бумага.

EV/EBITDA — это соотношение рыночной стоимости компании вместе с суммой ее долга и EBITDA — прибыли, без учета налогов, процентов по кредиту и амортизации. Этот мультипликатор показывает за сколько лет за счет EBITDA инвестор может окупить вложения в акции, даже с учетом погашения всех долгов компании.

При применении мультипликаторов важно помнить, что они оценивают компанию по финансовым результатам уже прошедшего времени. Поэтому мультипликаторы стоит использовать как отправной ориентир, показывающий, к каким компаниями стоит присмотреться. А инвестиционные решения стоит принимать с учетом происходящих событий, которые могут повлиять на дальнейшие финансовые результаты компании. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Верхнюю строчку рейтинга компаний с наименьшим значением P/E заняла Трубная металлургическая компания (ТМК). Во многом это связано с тем, что в последней отчетности по итогам девяти месяцев 2020 года она показала прибыль в размере ₽25 млрд (₽25,4 на каждую акцию) с ростом прибыли в 3,8 раза. Но при внимательном рассмотрении отчетности видно, что ₽20 млрд этой прибыли было получено за счет продажи IPSCO Tubulars — американского подразделения ТМК. Поэтому в данном случае следует признать, что P/E не отражает реальной недооцененности компании и является примером исключения из правил.

Вторую строчку этого рейтинга занимает МРСК Центра — дочерняя компаний «Россетей». К ней в полной мере относится все то, о чем говорилось выше о компаниях группы «Россети».

На третьем месте находится нефтедобывающая компания «Русснефть». Низким значением P/E она обязана не финансовым показателям, а резкому снижению цены. Компания с начала года подешевела в два раза. Причиной падения акций стали значительные долговые проблемы. «Русснефть» допустила дефолт по кредитным выплатам, но затем достигла соглашения с кредиторами о реструктуризации долга.

Если цены на нефть продолжат расти, а «Русснефти» удастся показать хорошие финансовые результаты по итогам года, то недооцененность компании может стать привлекательным фактором для инвесторов и способствовать росту котировок. В случае, если компания не сможет справиться с долговыми проблемами и это негативно скажется на ее финансовых результатах, то это проявится в значении мультипликатора — мультипликатор перестанет показывать недооцененность. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Первое место среди самых недооцененных по EV/EBITDA заняла «Транснефть». У компании в свободном обращении находятся только привилегированные акции. Но даже с учетом того, что капитализация для мультипликатора рассчитана только по привилегированным бумагам, компания кажется недооцененной по сравнению со среднеотраслевым показателем EV/EBITDA. К тому же у «Транснефти» стабильно высокие дивидендные выплаты: дивидендная доходность по итогам 2019 года составила 8%. Однако для многих инвесторов крупным недостатком является высокая абсолютная стоимость одной акции — свыше ₽140 тыс.

Второе место среди компаний каталога с наименьшим EV/EBITDA занял «Сургутнефтегаз». EV/EBITDA компании низкий не только в абсолютном выражении, но и значительно ниже среднеотраслевого показателя. С учетом маржи EBITDA в районе 37% и фактически отрицательного чистого долга, компания имеет значительный потенциал роста акций.

Третье место, как уже было сказано, досталось дочерней компании «Россетей» — «Ленэнерго». С начала года ее обыкновенные акции подешевели на 21%. Маржа EBITDA по итогам девяти месяцев 2020 года составила 45,4%. Поэтому об акциях «Ленэнерго» можно говорить как о недооцененных бумагах.

В списке компаний с наименьшим значением EV/EBITDA присутствует Qiwi. За время подготовки текста вокруг нее произошли драматические события: Центробанк ограничил деятельность Киви Банка, входящего в группу Qiwi. Акции платежной системы на торгах 10 декабря обвалились более чем на 20%. С одной стороны, это привело к значительному изменению мультипликаторов компании. С 2,7 до 1,4 снизилось значение EV/EBITDA, а P/E уменьшилось с 5,9 до 4,5. Компания, согласно текущему значению мультипликаторов стала еще более недооцененной. Но следует иметь в виду, что подобные события могут значительно сказаться на финансовых результатах Qiwi, и значения мультипликаторов должны будут значительно ухудшиться после публикации следующей отчетности.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Самое недооцененной по P/E компанией стала China Mobile. Значение P/E China Mobile не только самое минимальное среди зарубежных компаний каталога «РБК Инвестиции», но и более чем в два раза меньше среднего значения по сектору. С начала года акции компании подешевели на 27%. Но при этом компания имеет достаточно высокую маржу чистой прибыли — 14,2% по итогам девяти месяцев 2020 года. Все это указывает на текущую недооцененность акций China Mobile.

Второе место по недооцененности согласно P/E заняла американская страховая группа MetLife. По итогам девяти месяцев 2020 года маржа чистой прибыли компании составила 17%. С учетом одного из низких значений P/E, которое тоже ниже среднего секторального значения, акции компании можно отнести к одним из самых дешевых.

На третьем месте расположилась биофармацевтическая компания Biogen. Ее P/E в три раза меньше среднего значения по сектору. Маржа чистой прибыли компании по итогам девяти месяцев 2020 года составляет 34,4%. Котировки Biogen готовы выстрелить как сжатая пружина: о такой готовности говорит, например, тот факт, что в ноябре акции компании почти моментально взлетели на 44% после сообщений о возможном одобрении препарата, помогающего при лечении болезни Альцгеймера. Пока он не был одобрен, и впоследствии котировки вернулись на прежний уровень. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Первое место среди самых недооцененных иностранных компаний каталога «РБК Инвестиции» по значению EV/EBITDA также заняла China Mobile. Показатель EV/EBITDA China Mobile не только самый низкий в каталоге, но и в четыре раза меньше среднего значения по сектору. Все это говорит о значительной недооцененности акций.

На втором месте с самым низким EV/EBITDA — телекоммуникационный оператор VEON, владеющий брендом «Билайн». В каталоге «РБК Инвестиции» он котируется в долларах и поэтому выступает в разряде иностранцев. С начала года его акции подешевели на 33%. Тем не менее, компания сохраняет достаточно стабильный уровень EBITDA с высокой маржинальностью (43,9% по итогам девяти месяцев 2020 года). Кроме того, EV/EBITDA VEON в два раза меньше среднего значения по сектору.

На третьем месте китайская соцсеть Momo. Акции компании потеряли в цене с начала года 57%. Продажи за это время снизились на 26%. Но при этом сейчас EV/EBITDA компании уже в восемь раз ниже среднего значения по сектору, что дает основания рассматривать акции компании как одни из самых недооцененных.

Настоящая статья не содержит предлагаемой стратегии инвестиций и имеет исключительно ознакомительный характер

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Мы нашли самые недооцененные акции апреля. В список попали 29 компаний

Рейтинг самых недооцененных компаний апреля возглавили ТГК-2 и Ашинский металлургический завод. Среди иностранных компаний наибольший потенциал роста у угольно-добывающей компании Cleveland-Cliffs. Редакция РБК Quote сравнила показатели 98 компаний, которые опубликуют финансовую отчетность в этом месяце, и выбрала самые перспективные акции апреля.

На верхней строчке находится энергетическая компания ТГК-2, которая обеспечивает электричеством центральную и северо-западную часть России. Аналитики не дали прогноз по котировкам ТГК-2. Но по значению мультипликаторов компанию можно считать недооцененной.

Также аналитики не дают числовой прогноз относительно перспектив акций Ашинского металлургического завода. Это предприятие заняло второе место в рейтинге РБК Quote. Отчетность металлургической компании должна выйти 28 апреля.

Третью строчку занял «Газпром», который согласно мультипликаторам также относится к недооцененным компаниям. Консенсус-прогноз аналитиков показывает ожидания роста акций газового гиганта на 35,5% от текущего уровня. При этом аналитики ждут от «Газпрома» выручку не меньше, чем ₽8,26 трлн и прибыль на акцию не меньше, чем ₽56,6. Оправдает ли «Газпром» ожидания инвесторов, можно будет узнать в конце апреля.

«Обувь России» заняла четвертую строчку по недооцененности. В последний момент эта компания перенесла публикацию отчетности с конца марта на начало апреля. В предыдущем обзоре мы уже писали о недооцененности акций торговой сети по финансовым показателям. Консенсус-прогноз Refinitiv говорит о возможности движения котировок вверх на 150%. Для этого «Обувь России» должна нарастить продажи выше ₽12,2 млрд и показать прибыль на акцию больше ₽10,8.

Лидером по недооцененности среди иностранных акций, чья квартальная отчетность выйдет в апреле, стала американские горнодобытчики Cleveland-Cliffs. Аналитики считают, что акции компании могут прибавить в цене 34,5%.

По мнению профильных экспертов, Cleveland-Cliffs покажет снижение выручки и даже квартальный убыток. Если снижение показателей окажется меньшим, чем прогнозы аналитиков, финансовые результаты смогут подтолкнуть рост котировок благодаря чрезмерной недооцененности бумаг. Публикация отчетности намечена на 18 апреля.

В тройку лидеров попала сеть Bed Bath & Beyond. В магазинах этой компании продаются подушки, мочалки и туалетные столики. На прошлой неделе акции компании сильно взлетали в цене. В силу этого аналитики не успели пересчитать прогнозы, а потому сейчас реальная цена акции оказалась выше прогнозных значений. В таблице это проявляется в виде отрицательного значения потенциала роста.

Но даже при текущих значениях компания остается недооцененной, а выход отчетности может стать сигналом для инвесторов, готовых на риск. Отчетность Bed Bath & Beyond будет опубликована 10 апреля.

Ниже приведены полный календарь финансовых отчетностей на апрель 2019 года для российских компаний.

А так выглядит график, по которому в апреле будут отчитываться иностранные компании.

Закрытие торговой позиции с целью извлечь прибыль. Как правило фиксация прибыли происходит при достижении показателей, выгодных продавцу или при непредсказуемом движении котировок. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний