Список американских акций халяль

Инвестиции в исламе: возможности и риски

Как инвестируют в исламе?

Впервые о понятии исламских счетов я услышал довольно давно. Касались они валютного рынка, где среднесрочная и долгосрочная торговля сопровождается термином «своп». В зависимости от выбранной валютной пары, своп может быть как положительным, так и отрицательным, причем в первом случае на ваш счет каждые сутки будут начисляться проценты (что входит в противоречие с исламскими традициями). Поэтому во избежание конфликта веры и финансов были придуманы специальные «безсвоповые» счета, на которые своп не начисляется и равен нулю.

Ситуация при владениями бумагами фондового рынка несколько иная, но также должна соответствовать нормам ислама. В мире с развитием финансовых отношений и глобализации эта концепция стала прослеживаться начиная с 1960-х годов. На первый взгляд, для инвестора в рамках исламских законов встречается множество ограничений: мусульмане не могут взимать проценты за долги, а значит, не могут вкладывать в облигации.

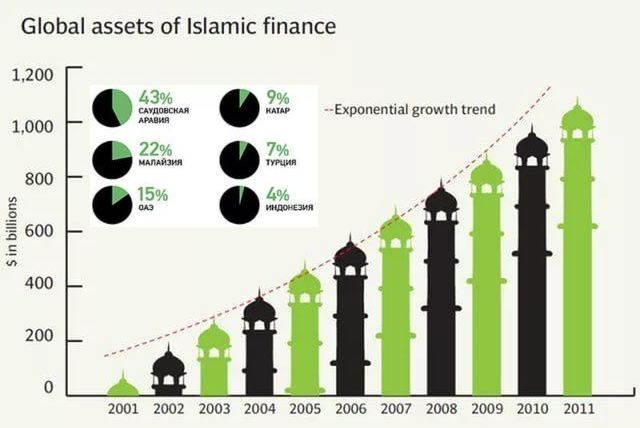

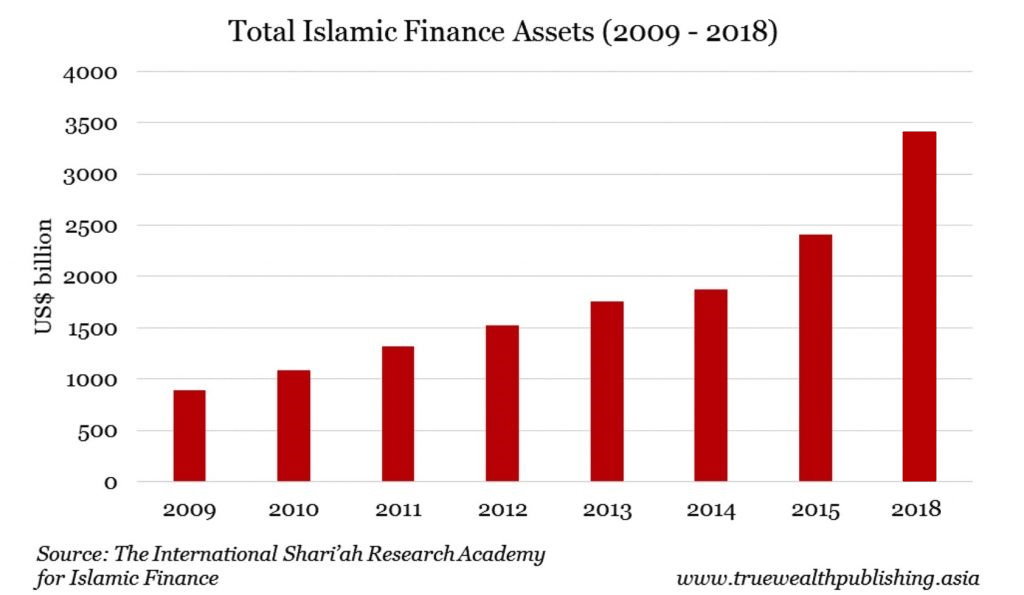

Аналогичные ограничения касаются фьючерсов и опционов (где поставка товара не обязательна), а также активов тех компаний, которые занимаются запрещенной исламом продукцией – например, свининой или алкоголем. Тем не менее владение акциями исламом не возбраняется, а дивидендный доход даже приветствуется. Уже в 2010 году мировой оборот исламских активов перевалил за 1 трлн. долларов и продолжил рост:

Более сложной проблемой является то, что практически каждая компания имеет дебиторскую задолженность, к которой как правило относится не полученная сумма за уже проданный фирмой товар. Но кто поручится, что среди долгов нет и таких, которые получены в результате кредитования? К примеру, фонд Баффета почти полностью построен на страховой деятельности и владении акциями, однако иногда Уоррен позволяет себе приобретать облигации некоторых эмитентов, если считает их условия выгодными.

Решается эта проблема ограничением суммы задолженности относительно средней капитализации компании, причем по аналогичным (не полностью строгим) правилам рассматриваются и долги самого предприятия. В результате такой двухступенчатой воронки остаются те эмитенты, в акции которых можно инвестировать.

Сукук

Можно ли решить проблему с облигациями? Да: существует их исламский эквивалент, называемый сукук. Если традиционные бонды выплачивают фиксированный доход на займ, то тут он возникает за счет прибыли предприятия. Таким образом, он очень похож на разрешенные религией дивиденды.

Сукук можно считать гибридом классической акции и облигации. Остановимся чуть подробнее. Вне исламской религии таким гибридом часто называют привилегированную акцию с фиксированным дивидендом, поскольку фиксированная выплата это составляющая облигации. Такая акция близка к сукук, который также обычно предлагает периодические фиксированные платежи.

Но есть отличия. Так, выплаты получаются они не от общей прибыли компании, а от реализации конкретного проекта. Иначе говоря, деньги инвесторов привлекаются с обеспечением, например в виде недвижимости. Причем если имущество в рамках проектного использования прибыли не даст, то и выплат не будет. Так что риски тут выше, чем в стандартных облигациях: возможно, близкий эквивалент будет облигация с высоким риском (низким кредитным рейтингом). Хотя, разумеется, все зависит от конкретной компании.

Страны-эмитенты: Алжир, Бахрейн, Египет, Индонезия, Иран, Ирак, Оман, Катар и некоторые другие страны исламского мира. Примеры инвестиционных фондов, которые содержат сукук:

К сожалению, в списке только один ETF, который можно свободно купить на бирже. Но с фондами акций дела обстоят лучше. Вот список, который появляется в Google Finance:

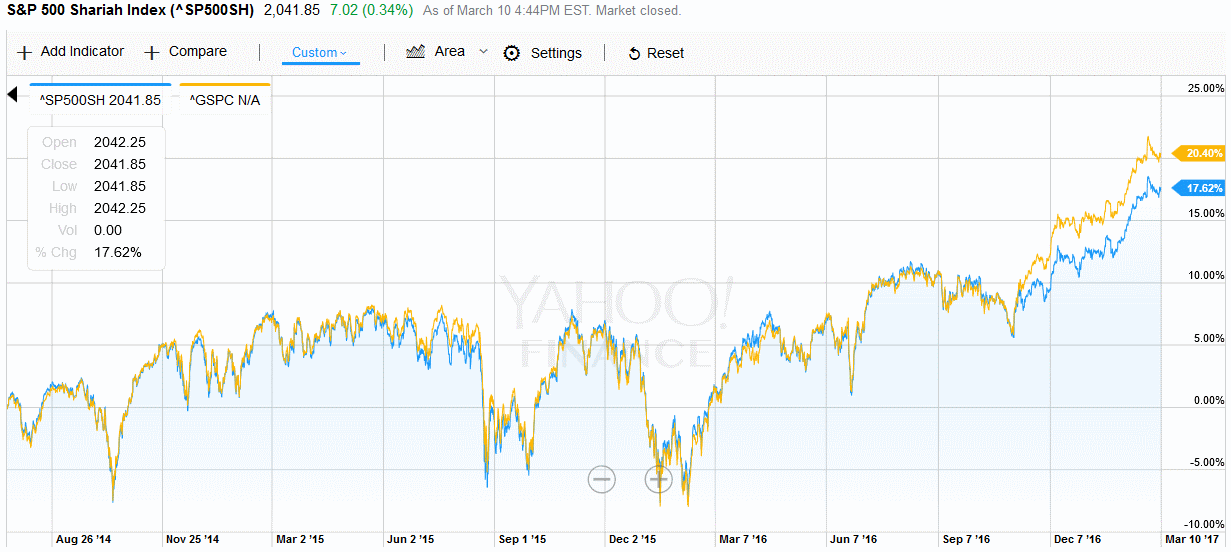

Т.е. только по этому названию выпадает 8 вариантов индексов с активами в разных частях света. Есть и аналог всемирно известного индекса S&P500 под названием S&P 500 Shariah Index. Несмотря на ограничения, рассмотренные выше, большинство американских компаний в него попадают, в том числе и глобальные лидеры вроде Apple или Facebook. Поэтому не слишком удивительно, что корреляция обоих индексов близка к 100%:

Инвестируем в исламские фонды акций

Индексы это хорошо, но в них нельзя инвестировать напрямую. Нужен фонд, который будет отслеживать их динамику и доходность. Так что в качестве основных возможностей у инвесторов есть два варианта: взаимные и биржевые фонды.

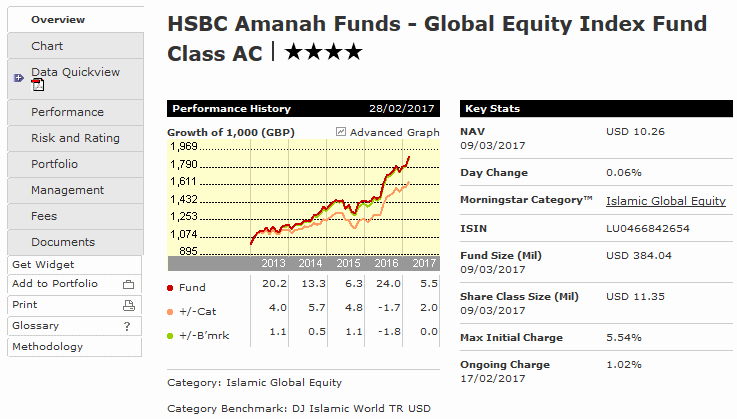

Рассмотрим пример взаимного фонда HSBC Amanah Funds, отслеживающий один из исламских индексов Доу-Джонса. Более 2/3 активов фонда находится в США, около 30% в бумагах стран остального мира.

К достоинствам фонда можно причислить относительно неплохую капитализацию и поведение лучше индекса категорий, к недостаткам – входной порог в 5000 долларов и большую надбавку при входе в размере 5.54%. Фонд управляется HSBC Investment Funds (Luxembourg) S.A., а следовательно, доступ к нему можно получить не через каждого американского брокера. Комиссия за управление составляет ∼1%, что для взаимного фонда можно считать нормальным.

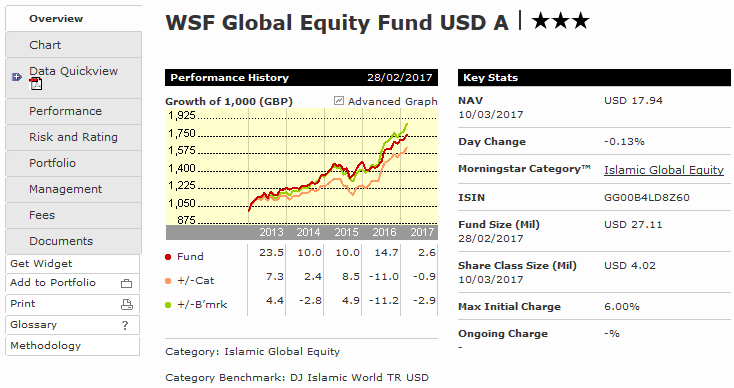

Другой взаимный фонд называется WSF Global Equity Fund. У него более выражена доля азиатского региона (в частности 11% Японии), но результаты все равно очень напоминают представленные выше:

Хотя доходность фондов близка, разница между ними для инвестора есть. Фонд WSF берет чуть большую надбавку, но не взимает комиссию за управление; вход в него равен 1 000 долларов, что больше подходит для составления портфелей. Однако ликвидность фонда низкая (есть риск закрытия), хотя на рынке он с 2010 года.

Выбрав по ссылке https://www.morningstar.co.uk/uk/screener/fund.aspx категорию «Islamic Global Equity» можно увидеть еще пару десятков взаимных исламских фондов и выбрать с подходящими для себя условиями (к примеру, надбавка за вход может вообще не взиматься, но компенсироваться повышенной комиссией за управление). Но для покупки они неудобны: требуется обращение в управляющую компанию или к посреднику по продаже паев (часто банку). Так что может потребоваться открытие зарубежного банковского счета и пр.

Исламские фонды ETF

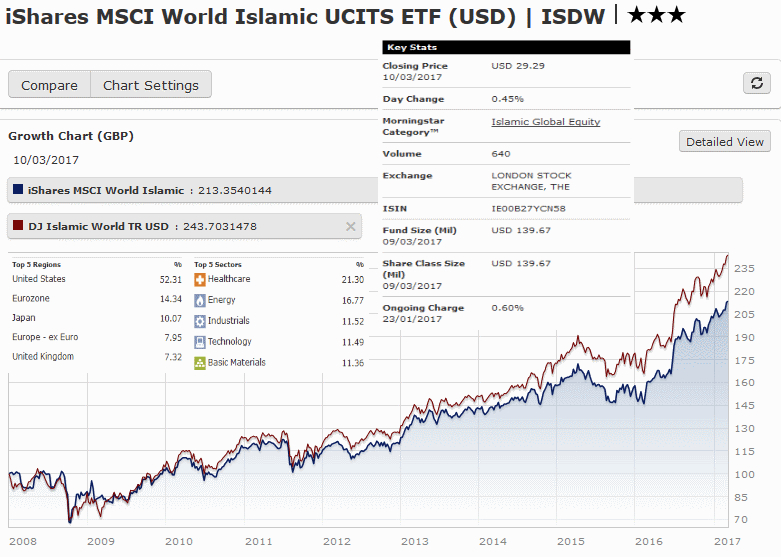

Очевидно, что наиболее выгодным вариантом был бы биржевой фонд ETF, где нет сборов за вход и выход из инструмента, а комиссии за управление и входной порог достаточно низки. Плюс простая покупка на бирже. И здесь можно рассмотреть, к примеру, биржевой фонд iShares MSCI World Islamic (ISDW):

Капитализация фонда не слишком высока, но все же заметно выше, чем в предыдущем случае. Фонд торгуется на Лондонской бирже, номинирован в фунтах и долларах, комиссия за управление составляет 0.6% в год без прочих дополнительных плат. Цена пая в данный момент около 30$, что отлично подходит для портфеля любого инвестора. Примерно половину активов фонд инвестирует в бумаги США, большую часть остальных в европейский рынок.

Для желающих инвестировать в американские долевые инструменты и приблизиться к индексу S&P 500 Shariah Index есть биржевой фонд iShares MSCI USA Islamic UCITS ETF (ISUS). Впрочем, более точным вариантом будет фонд db X-trackers S&P 500 Shariah UCITS ETF (XSHU). Есть и возможность инвестирования в европейские акции в виде db X-trackers S&P Europe 350 Shariah UCITS ETF (XSHE). Т.е. варианты для составления портфеля есть и при существующих ограничениях.

Выводы

Отсутствие облигаций заставляет рассматривать исламские активы как достаточно агрессивный инструмент. Сукук является частичной альтернативой, однако в виде диверсифицированных фондов пока распространен мало. С другой стороны, поскольку отобранные эмитенты довольно строго ограничены по долговой нагрузке, а дивидендная доходность приветствуется, то мы получаем умеренный по рискам вариант в агрессивном поле.

Тем не менее без облигаций сгладить результаты достаточно тяжело и портфель приобретает повышенную волатильность с более резким разрывом доходности по годам. Ребалансировка получается между одним классом активов, что снижает ее эффективность (хотя на бурно растущем рынке доходность без ребалансировки выше, чем с ней). В целом написанное значит, что для такого портфеля необходимы более длительные сроки инвестирования для «превращения» рисков в доходность. Правда, для сглаживания результатов можно добавить золото или некоторые другие товары.

Если же классифицировать финансовые институты для покупки фондов, то для ислама не имеет принципиального значения, приобретать ли их через брокера или через инвестиционную страховую компанию. Другое дело, что страховые компании предоставляют полный доступ на рынок при суммах примерно на порядок выше, чем те, которые нужны для открытия брокерского счета у американских брокеров. В стандартных же программах инвестиционного страхования число активов заметно ограничено, а подходящих для сторонников ислама может быть очень мало или не оказаться вообще.

MoneyPapa

эксперт по семейным финансам

🔵 Может ли мусульманин инвестировать в акции, ETF, БПИФ и другие ценные бумаги | Инвестиции в исламе согласно законам Шариата

MPO-257: Сегодня Тимур отвечает на вопрос подписчика:

Тимур, сегодня посмотрела Ваш вебинар и хочу прийти к Вам на тренинг. Но есть одно большое «но», которое меня пока останавливает — я мусульманка. Соответственно, выбор инвестиционных инструментов для меня ограничен, то есть запрет на проценты, на опционы и другие инструменты по религиозным соображениям. В связи с этим, мой вопрос такой: имеет ли мне смысл идти к Вам на тренинг? Я перелопатила уйму материалов на тему исламских инвестиций, но не нашла подходящих продуктов.

(*) Полезные по теме материалы и ссылки Вы найдёте ниже на данной странице.

Ответ

📑 Все вопросы и ответы — здесь

🔴 См. другие видео на YouTube — здесь

📢 Слушайте аудиоверсию – здесь

Религиозные нормы требуют от мусульман отказаться от кредитования (нельзя давать в долг и нельзя брать в долг с процентом). Это же касается и долговых инструментов с фиксированной денежной доходностью, в частности облигаций.

При этом приобретение акций, ETF и БПИФ мусульманам разрешено, т.к. они НЕ являются долговыми инструментами, а получаемые дивиденды являются долей в прибыли, а не процентами. Покупка акции или пая это участие в капитале, а это не запрещено в исламе.

При этом компании можно условно разделить на три группы.

Инвестирование в такие компании запрещено.

Шариат позволяет получать небольшую долю дохода и из запрещенных активов, но инвестор должен отдавать её на благотворительность.

Иными словами, мусульманину МОЖНО инвестировать в ценные бумаги, но с некоторыми ограничениями и не во все виды ценных бумаг.

В некоторых мусульманских странах функционируют фондовые биржи, которые работают согласно мусульманским законам и правилам. Примерами являются Малайзия, Индонезия, Судан и другие).

Являются ли ETF дозволенными инвестициями?

Некоторые ETF сертифицированы как «соответствующие шариату». И инвестирование в подобные компании дозволено.

Другие ETF также могут быть дозволенными для инвестиций, но вам придется потрудиться, чтобы найти ответ. Вам понадобится список всех отдельных активов в фонде, а затем вам нужно будет вручную проанализировать их все, чтобы понять не нарушают ли компании нормы ислама. Сделать это не просто, а новичку — невозможно.

Индексы соответствующие шариату

Существуют исламские индексы, созданные под руководством консультативных советов, состоящих из экспертов по исламскому праву, часто представляющих несколько стран и различные школы исламской мысли. Вот примеры таких индексов:

Процесс проверки компаний, входящих в тот или иной индекс отличается от индекса к индексу, но, как правило, индексы шариата не включают предприятия, ведущие торговую деятельность в следующих отраслях: алкоголь, азартные игры и развлечения, свинина, табак и финансы, за исключением исламских банков, исламских финансовых институтов и исламских страховых компаний.

Например, аналогом индекса S&P500 для мусульман стал индекс S&P 500 Shariah Index. Другой, более популярный индекс, существующий с 1999 г., – Dow Jones Islamic Market Index; он включает в себя акции крупнейших компаний мира; всего в индексе более 2700 компаний.

Процедура отбора бумаг для таких индексов двухступенчатая

Интересно, что в состав религиозных индексов входят всем известные названия – Apple, Facebook, Intel, Nestle, Johnson & Johnson, Procter & Gamble, Microsoft и другие.

Поэтому неудивительно, что динамика S&P 500 Shariah Index очень похожа на динамику S&P 500.

Можно ли инвестировать в ETF?

Вот примеры зарубежных ETF, привязанных к исламским индексам:

Даже в России есть фонды для мусульман:

Список зарубежных ETF, которые соответствуют Шариату

iShares MSCI World Islamic UCITS ETF USD (Dist) (ISWD.L)

MSCI World Islamic Index предлагает доступ к акциям из MSCI World Index, которые соответствуют принципам инвестирования шариата. В индекс MSCI World входят акции из развитых стран мира, которые соответствуют критериям MSCI по размеру, ликвидности и свободному обращению.

Wahed FTSE USA Shariah ETF (HLAL)

Индекс состоит из обыкновенных акций американских компаний с крупной и средней капитализацией, характеристики которых соответствуют требованиям шариата и соответствуют исламским принципам в интерпретации профильных экспертов.

SP Funds S&P 500 Sharia Industry Exclusions ETF (SPUS)

Инвестиции направлены на отслеживание показателей, до вычета комиссий и расходов, по индексу исключений индустрии шариата S&P 500. Индекс состоит из составляющих S&P 500® Shariah Index, кроме тех, которые относятся к следующим подотраслям: аэрокосмическая и оборонная промышленность, финансовые обмены и данные, а также обработка данных и аутсорсинговые услуги.

iShares MSCI EM Islamic UCITS ETF USD (Dist) (ISDE.L)

ETF инвестирует в физические индексные ценные бумаги. Исламский индекс MSCI Emerging Markets предлагает доступ к акциям из индекса MSCI Emerging Markets, которые соответствуют принципам инвестирования шариата.

SP Funds Dow Jones Global Sukuk ETF (SPSK)

Индекс включает выраженные в долларах США сукук (исламский эквивалент облигаций) инвестиционного уровня, которые представляют собой финансовые сертификаты, аналогичные облигациям, выпущенные на мировых рынках и структурированные в соответствии с исламским религиозным правом, широко известным как шариат, и его инвестиционными принципами.

Как выбрать правильный ETF из списка

Процедуру выбора «правильного» с финансовой точки зрения ETF-а — дело реально непростое, особенно для новичка. Ведь не все ETF-ы из списка выше будут хорошей инвестицией.

Поэтому, я создал самый подробный мини-гид, содержащий пошаговую инструкцию (на 30 листах), со скриншотами экранов (!). Так я выбираю ETF-ы для себя и своих клиентов! Инструкция на русском языке

«Сбер» и Мосбиржа запустили два «халяльных индекса»

Московская биржа совместно со Сбером заявили, что начнут расчет двух новых индексов для представителей ислама — «Индекс исламских инвестиций» и «Индекс исламских инвестиций полной доходности», сообщается на сайте банка.

«В состав индексов входят ценные бумаги эмитентов, которые прошли процедуру проверки на соответствие принципам исламской экономики. Отбор эмитентов проводит Наблюдательный совет шариата, созданный компанией Sberinvest Middle East Limited со штаб-квартирой в Объединенных Арабских Эмиратах. Sberinvest Middle East Limited также обеспечивает процедуру проверки ценных бумаг на соответствие законам шариата. В дальнейшем Sberinvest Middle East Limited будет предлагать своим ближневосточным клиентам инвестиционные продукты, привязанные к данным индексам», — говорится в сообщении банка.

Представители «Сбера» также отмечают, что в «Индекс исламских инвестиций» «не могут быть включены ценные бумаги компаний, деятельность которых связана с продажей алкоголя и табачной продукции, азартными играми, спекуляциями, рядом финансовых услуг».

По информации на сайте Мосбиржи, в состав «Индекса исламских инвестиций» вошли 15 российских компаний. Наибольший вес в индексе имеют компании ЛУКОЙЛ (13,68%), НОВАТЭК (12,96%), «Яндекс» (11,8%) и «Норильский никель» (11,15%), а наименьший — «Юнипро» (0,73%), Мосэнерго (0,36%) и «Таттелеком» (0,04%). Также среди компаний «халяльного индекса» находятся АЛРОСА, «Северсталь», VK Group, НЛМК, Ozon, «ФосАгро», «Детский мир» и обыкновенные акции «Татнефти».

«Индекс полной доходности» также будет учитывать требования шариата в части обращения с дивидендами. Так, любая часть дохода, полученного от деятельности, не соответствующей принципам шариата, может быть выплачена благотворительной организации и таким образом «очищена». Для «очистки» дивидендов с помощью специального коэффициента рассчитывается сумма, вычитаемая из дохода.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Список американских акций халяль

Рамиль Тенишев 1 апреля 2021 г. 18:16

Что такое халяльное инвестирование в акции?

Введение

Отбор по роду деятельности (business activities screening)

По данному критерию запрещается инвестировать в компании, которые получают существенную часть своего дохода (более 5%) от недозволенных видов деятельности. Какие же виды деятельности недозволены? Из исламского права ученые выделили их, многие из них приведены ниже :

Отбор по финансовым показателям (financial ratios screening)

Данный критерий исключает компании, которые не укладываются в допустимые значения по долгу, процентным депозитам и дебиторской задолженности. Далее приводится показатели, используемые в шариатском индексе FTSE:

Чтобы продемонстрировать разницу в шариатских индексах и стандартах, мы приведем таблицу:

Также рядовому инвестору доступны мобильные приложения, такие как Islamicly, который использует аналогичную шариатскому индексу S&P методологию, или Zoya, который соответствует стандарту AAOIFI. Эти приложения позволят вам проверять тысячи акций по шариатским критериям.

Критика и спорные области

Было бы странно не задаться вопросом, почему строительная компания, которая имеет историю взяток, но имеет менее 33% долга, считается «халяльной», в то же самое время как компания, производящая медицинское оборудование, спасающая жизни, считается «харам», потому что у нее 34% долга? Кроме того, суть некоторых отраслей бизнеса подразумевает наличие у компании большого долга по отношению к его активам, так почему же должна иметь значение сумма долга, а не сумма процентов, выплаченных по отношению к активам или доходам?

Выше были приведены лишь некоторые из вопросов/критических замечаний, которые изучаются в академическом сообществе по теме халяльного инвестирования. Это обоснованные опасения и замечания, которые помогают нам двигаться вперед и формировать более целостную структуру будущих стандартов. Изменения могут занять годы или даже десятилетия, но важно то, что у нас есть основа для работы в первую очередь.

Уважение к ученым

Послушай свое сердце?

Для инвесторов, которые самостоятельно формируют свой инвест-портфель, принятие хороших инвестиционных решений уже может быть трудной задачей, поэтому выбор шариатского стандарта, чтобы следовать ему, может помочь немного облегчить принятие решений, зная, что эти компании были одобрены советом ученых. Однако эти стандарты не совершенны и являются попыткой наших уважаемых ученых систематизировать знания по отбору компаний в соотвествии с шариатом.

Если компания помечена как «соответствующая шариату», и вы все еще не удовлетворены этикой компании, то вы должны спросить свое сердце, хотите ли вы поддержать эту компанию своими средствами и участвовать в этом деле.

С другой стороны, вполне возможно, что вы найдете компанию, которая, по вашему мнению, имеет высокие этические стандарты и вносит что-то очень позитивное в мир, но превышает определенные финансовые коэффициенты (например, долг к активам >33%). В этом случае первый вопрос, который нужно задать, заключается в том, есть ли другие подобные компании (возможно, конкуренты), которые соответствуют шариату.

Если вы не считаете альтернативную компанию разумной инвестицией, то, конечно, не вкладывайте в нее деньги. Если вы не найдете альтернативы компании, то есть тысячи компаний в других секторах, которые имеют потенциал для роста и/или предлагают хороший дивидендный доход, соответствующий шариату. Даже если вы просто посмотрите на S&P500 (500 крупнейших американских компаний), есть 200-250 компаний, которые считаются совместимыми с шариатом по большинству стандартов.

Очищение дохода

Халяльное инвестирование не ограничивается только отбором компаний. Для внимательных к своим средствам мусульманам, это также включает в себя «очищение» вашего портфеля от недопустимых доходов, которые получают ваши компании. Обычно это делается путем пожертвования недопустимой части на благотворительность. Это связано с первым критерием, упомянутым выше. Бизнес, который генерирует менее 5% своих доходов из запрещенных (харам) источников, все еще может считаться халяльным для инвестиций, потому что это не является основным направлением бизнеса. Ученые расходятся во мнениях о том, нужно ли вам очищать этот «харамный доход», но это, безусловно, добавляет душевного спокойствия, зная, что вы сделали все возможное, чтобы очистить свои средства. Как вы считаете, сколько пожертвовать?

Общим из этих методов является метод очистки дивидендов.

Закят

Чрезмерный риск и неопределенность (Гарар)

В то время как ислам поощряет принятие некоторых рисков и совместное использование рисков в качестве средства финансирования, не поощряется чрезмерный риск и неопределенность. Арабское слово «гарар» используется для описания высокой неопределенности и риска, опасности и даже обмана. В исламских финансах гарар связан с неопределенностью собственности в финансовых сделках и как следствие привел к запрету фьючерсов, опционов и коротких продаж. Причиной запрета этих производных контрактов является неопределенность, связанная с поставкой базового актива от одной стороны к другой. Однако в настоящее время ведутся споры о том, могут ли фьючерсы и опционы быть допустимыми для конкретных целей, таких как снижение риска колебаний цен на сырье, закупаемое бизнесом.

Гарар также может распространяться на спекулятивную торговлю, где существует чрезмерный риск или азарт. Сделки, в которых одна сторона получает выгоду в ущерб другой или где существует чрезмерный риск для одной стороны по сравнению с другой, также запрещены. Это одна из причин, по которой сделки, основанные на процентах (риба), недопустимы.

Однако это не означает, что неопределенность и риск запрещены. В конце концов, вы всегда идете на некоторый риск в любом деле или инвестиционных решениях! «Малый гарар» в форме обычного риска и неопределенности считается дозволенным и, возможно, необходимым в повседневной жизни.