Соотношение инфляции и акций

Инфляция: влияние на доходность финансовых активов и хеджирование от инфляционного риска

Инфляция. Как много боли в этом слове, и не только для рядового россиянина, но и для Центральных банков развитых и развивающихся стран, которые стремятся обеспечить стабильность потребительских цен.

Товарищи, которых интересует не макроэкономическая стабильность, но доход от операций на фондовом рынке, очень сильно хотят знать, как вести свою торговлю в зависимости от инфляции? Сегодня мы ответим на этот вопрос и разберем ряд следующих взаимосвязей:

1) инфляция — облигации;

3) инфляция — биржевые товары.

Инфляция — облигации

Здесь все довольно просто: если доход от владения облигацией (получаемый в конце срока жизни облигации номинал или купон) не индексируется в зависимости от темпа роста цен, то инфляция влияет на облигации резко негативно: растут цены, растет процентная ставка, падает цена облигаций.

Если доход от облигации индексируется, то влияние инфляции не такое сильное, как в предыдущем случае, но все же есть. Индексация происходит с временным лагом и с учетом той инфляции, которая известна за предыдущий период времени.

Инфляция негативно влияет на доходность облигаций. Как показано в этом исследовании, негативное влияние сохраняет свою значимость на горизонтах в месяц, квартал и год. Инфляция перестает значимо снижать доходность облигаций, если период владения составляет от 5 лет.

Инфляция — акции

Интуиция подсказывает: рост потребительских цен повышает выручку компаний, которые заняты в сфере производства конечных товаров и услуг. Кроме того, если наблюдается рост потребительских цен, то, в большинстве случаев, можно наблюдать рост цен на промежуточную продукцию. Так что, производители непотребительских товаров и услуг тоже не уходят обиженными. Затраты в виде заработных плат можно пока не увеличивать, ведь контракты заключаются на определенный срок. Если в контрактах заложены темпы индексации заработной платы, то, опять же, индексация произойдет с временным лагом. Да и заложенные темпы индексации могут быть меньше темпов инфляции.

Получается, если у предприятий при инфляции растет выручка и, скорее всего, прибыль, то инфляция должна приводить к росту курсовой стоимости акций, правда же?

Отрицательную связь между инфляцией и доходностью акций показал Нобелевский лауреат Юджин Фама еще в 1981 году в статье «Stock Returns, Real Activity, Money and Inflation». По утверждению автора статьи, ускорение темпов инфляции может предвещать будущее снижение деловой активности. Ну, то есть прибыли компаний скорее упадут, чем вырастут. Этим объясняется негативная связь «инфляция — доходность акций».

Более свежие исследования (к примеру, вот это) подтверждают выводы, полученные Фамой относительно инфляции, деловой активности и доходности акций.

В работе от Ecomic Reserach Centre от немецкого Бундесбанка также подтверждается негативная связь «инфляция — доходность акций». Кроме того, автор приходит к дополнительному выводу: если темп роста инфляции сильно выше ожиданий, то доходность акций страдает еще больше.

В этом исследовании авторы привносят во взаимосвязь «инфляция — доходность акций» еще немного нелинейности: авторы приходят к выводу, что растущая инфляция негативно влияет на доходность, а вот спадающая не оказывает на акции никакого влияния.

В общем, инфляция негативно влияет на акции, по крайней мере, в краткосрочной перспективе. Негативное влияние сохраняет свою значимость на горизонтах в месяц и квартал. Если период владения акциями составляет больше года, то негативное влияние становится статистически незначимым.

Инфляция — биржевые товары

Как показано в работе «Fact and Fantasies about Commodity Futures», курсовая стоимость биржевых товаров значимо положительно коррелирует как с ожидаемым, так и с неожиданным ростом инфляции. Купив биржевые товары (некоторые инвесторы особо советуют золото) можно захеджировать свой портфель от ускорения инфляции. Об этом сообщают исследователи из Vanguard, которые оценили коэффициент чувствительности биржевых товаров и неожиданной инфляции на основе 10-летней скользящей регрессии и пришли к выводу, что этот коэффициент изменяется в диапазоне от 7 до 9. То есть если темп прироста цен составил 5% при ожиданиях в 4%, то биржевые товары вырастут на величину от 7% до 9%.

Положительная корреляция между биржевыми товарами и инфляцией сохраняется при любом временном горизонте. Но статистическую значимость корреляция приобретает на временном промежутке от 1 года. Это связано с тем, что стоимость биржевых товаров начинает рост и падение немного раньше инфляции. Так, по оценкам ЕЦБ, биржевые товары опережают потребительскую инфляцию в среднем на квартал. Кроме того, рост биржевых товаров происходит в ответ на монетарную экспансию. Поэтому, для грамотного хеджирования от инфляции нужно следить за денежно-кредитной политикой и подбирать верный момент. Например, купить биржевые товары после роста денежного предложение и немного до ускорения инфляции.

Еще одним индикатором, способным подсказать нужный момент для покупки биржевых товаров, может стать какой нибудь опережающий к мировой экономике показатель. Лично я использую CLI от ОЭСР, в частности, для выбора момента покупки фьючерса на нефть.

И да, для хеджирования от инфляции нужна покупка именно биржевых товаров, а не акций фирм, которые эти товары производят. Корреляция акций товаропроизводителей с широким рынком выше корреляции таких акций с биржевыми товарами.

Итоги

Приведем табличку с корреляциями из «Fact and Fantasies about Commodity Futures» для наглядности

*-значимость на уровне 5%

Так, если вы долгосрочный инвестор в акции и облигации, можете не принимать инфляцию в расчет. Статистическая значимость ее влияния на акции и облигации исчезает на горизонте 5 лет. Чего уж говорить о 30-ти летних промежутках времени: акции переигрывают и уничтожают инфляцию как дешевку.

Если ваш горизонт инвестирования более краткосрочный, то имеет смысл захеджировать от растущей инфляции свой портфель из акций и облигаций покупкой биржевых товаров. Покупать и продавать биржевые товары нужно немного заранее. Подсказкой для момента покупки или продажи могут стать показатели денежно-кредитной политики мировых ЦБ или опережающие индикаторы роста мировой экономики, такие как CLI. Как я использую CLI для выбора момента покупки фьючерса на нефть можно прочитать здесь.

Спасибо за чтение и удачи в инвестициях! Подписывайтесь на мой блог на смарт-лабе и телеграмм-канал, чтобы не пропустить новые исследования и стратегии, а также следить за их применением на личном брокерском счете.

Инфляция на максимуме: какие активы выбрать для защиты от нее

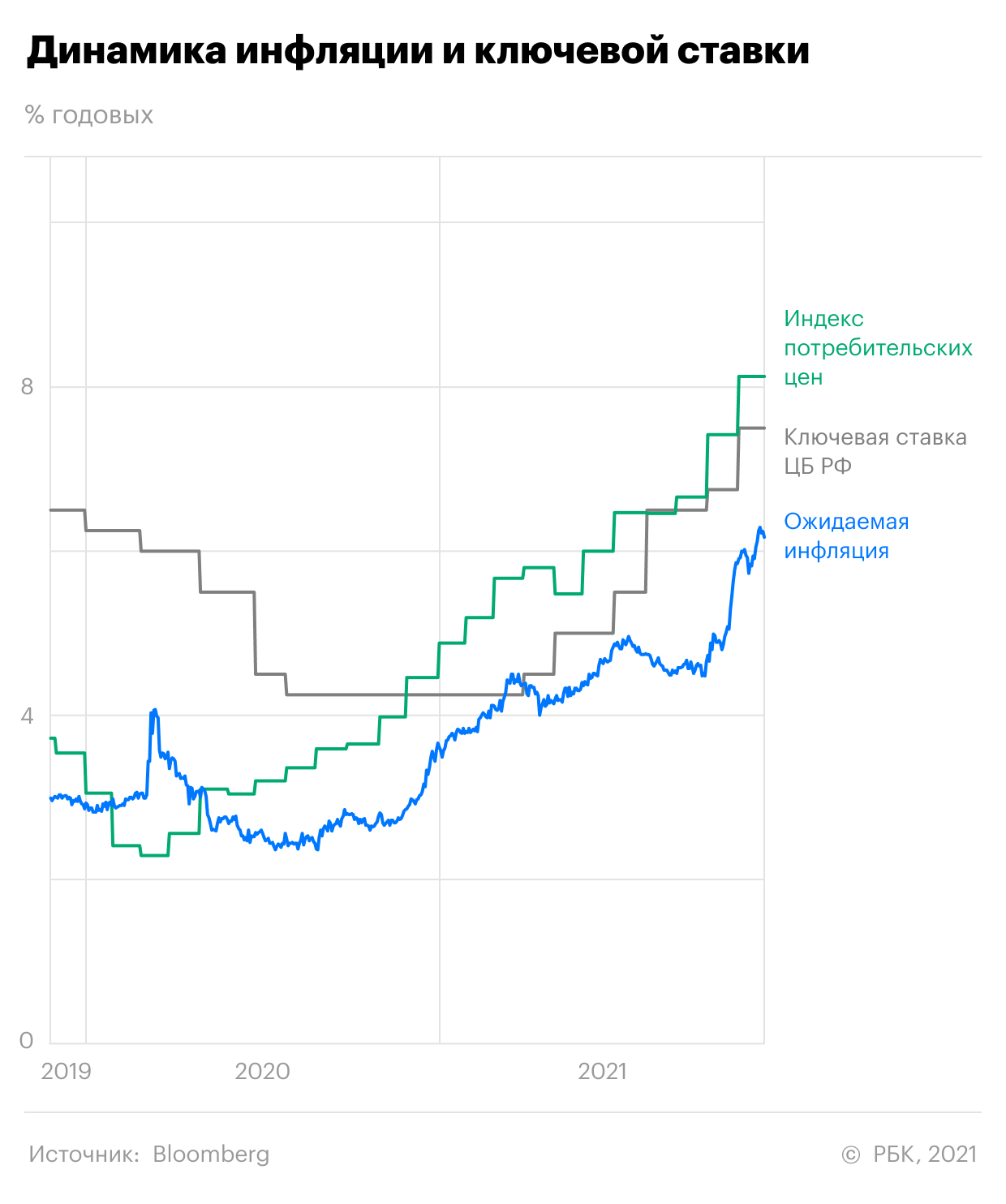

В ноябре индекс потребительских цен достиг отметки 8,1% по отношению к предыдущему году, максимального значения за последние пять лет. Проблема высокого уровня инфляции сегодня актуальна практически для всех стран мира, что беспокоит регуляторов, бизнес и инвесторов.

Рост инфляции, как правило, имеет продолжительный характер и требует пересмотра стратегических портфелей инвесторов. Чувствительнее всего к росту цен станут незащищенные слои населения, так как существенная часть их дохода тратится на потребление. Единственным доступным способом защиты от роста цен для них является покупка твердой валюты. Для состоятельных инвесторов выбор антиинфляционных инструментов гораздо шире.

Прежде чем выбирать защитный инструментарий, необходимо определить точку входа на рынок. Пересмотр ключевой ставки является важным моментом для принятия инвестиционных решений.

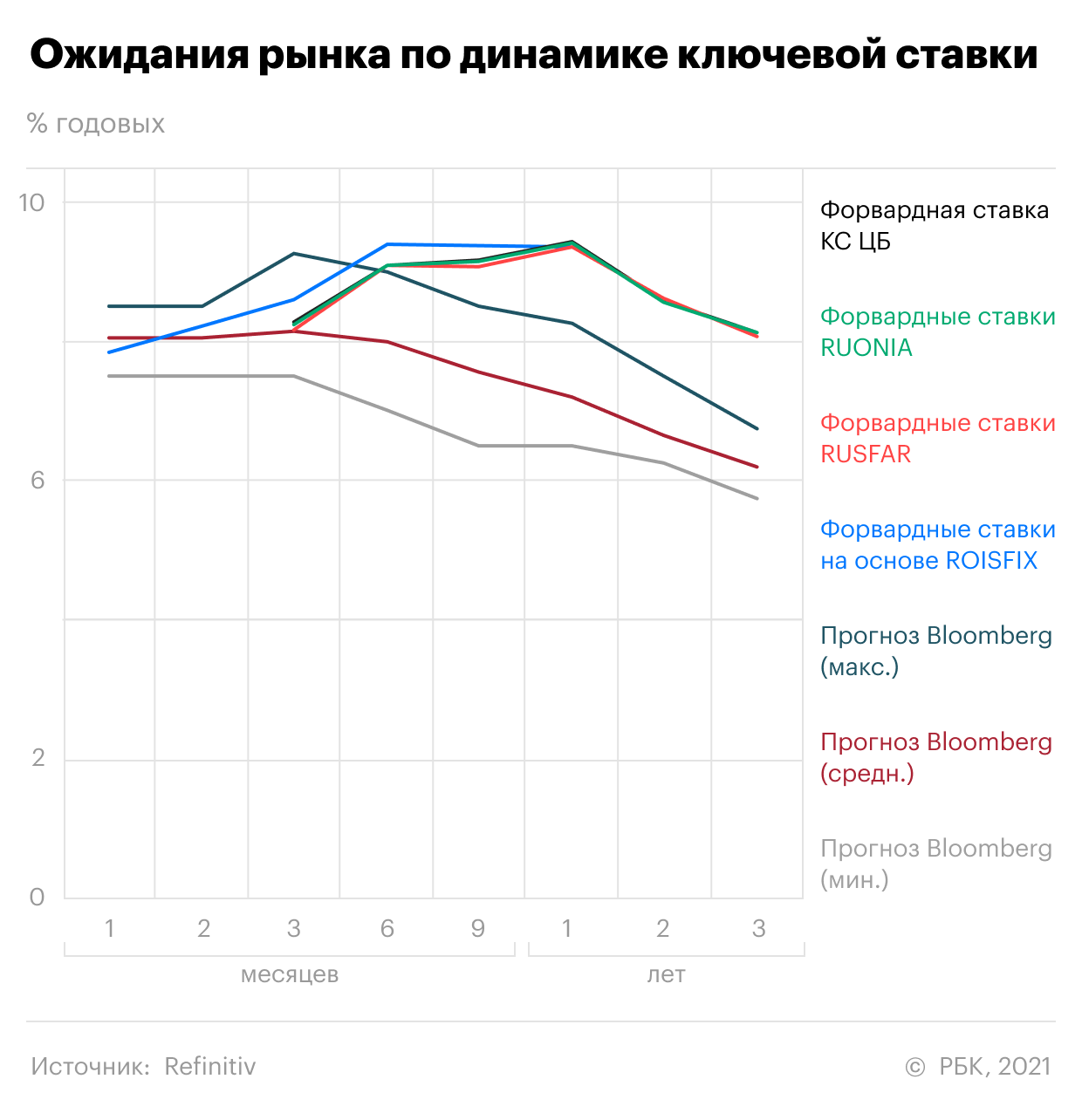

Крупные инвесторы, как правило, используют нестандартный способ для прогнозирования движения ставок, ориентируясь на процентные деривативы, торгуемые на рынке.

Уровень инфляции — основной сигнал для принятия решений центральными банками, ключевая цель политики которых заключается в обеспечении ценовой стабильности. Разгон и превышения инфляции в два раза над целевым уровнем 4% сигнализирует о сохранении жесткой кредитно-денежной политики до тех пор, пока инфляция не вернется к 4%. По заявлению главы Банка России Эльвиры Набиуллиной, Центробанк намерен привести показатель инфляции к 4% до конца 2022 года.

Текущие ожидания рынка по динамике ключевой ставки, исходя из процентных деривативов, отображают агрессивный рост ключевой ставки на горизонте одного года.

Это подтверждается и словами главы ЦБ, заявившей: «Сохранение ставки на текущем уровне (7,5%) маловероятно, так как сейчас темпы инфляции соответствуют верхней границе прогнозов регулятора. Уровень ключевой ставки до конца года, скорее всего, будет повышен, максимальный шаг, который рассматривает Центробанк, — 1%».

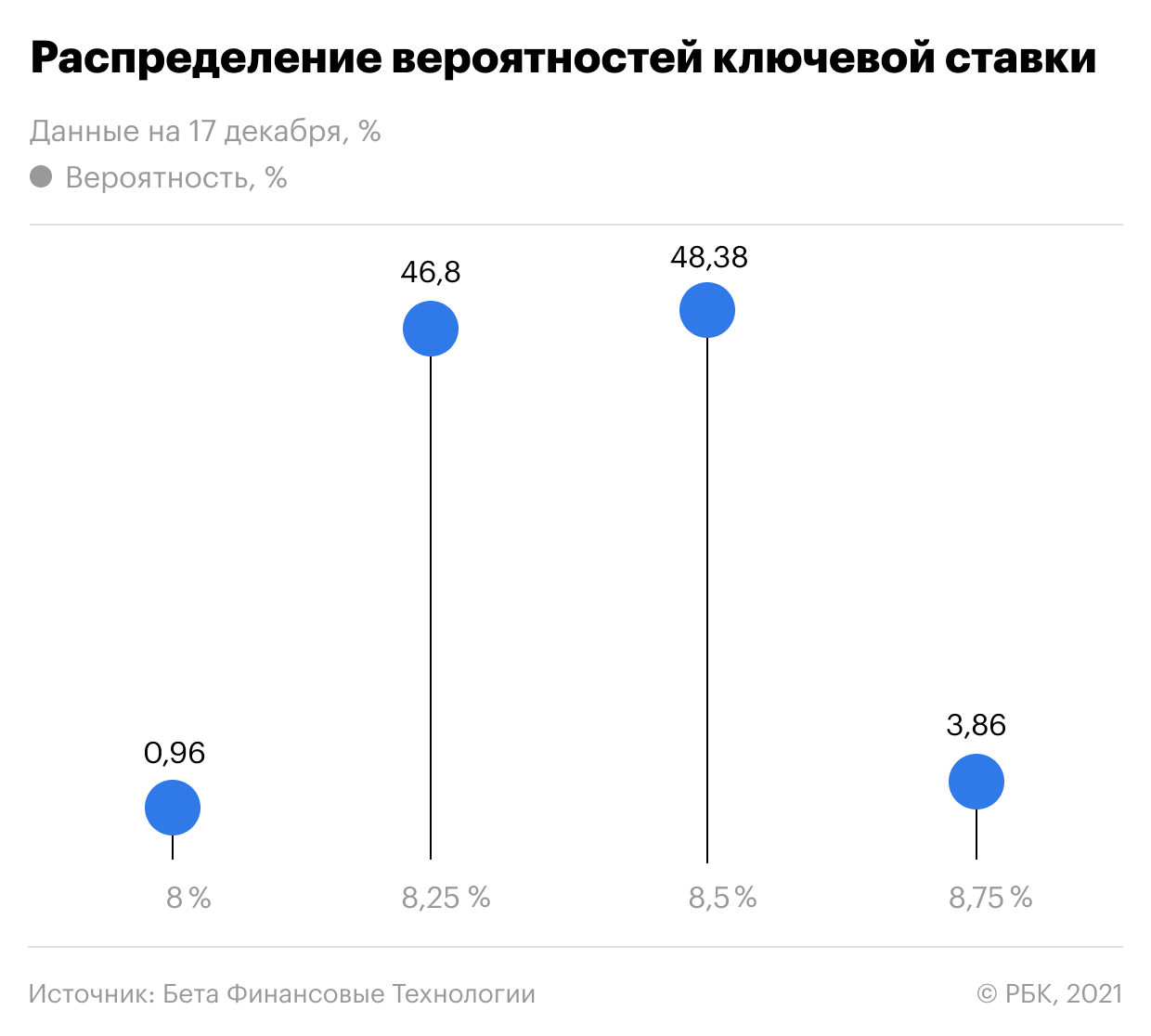

«Бета ФТ», исходя из своих внутренних моделей расчета вероятностей, ожидает следующее сценарии динамики ключевой ставки на ближайшем заседании Центрального банка на 17.12.2021:

Таким образом, в эту пятницу ставку, скорее всего, поднимут до 8,25–8,5%. При этом декабрьское повышение ключевой ставки будет не последним, в 2022 году ЦБ продолжит ужесточение денежно-кредитной политики.

К чему стоит присмотреться на рынке

В текущей рыночной ситуации наиболее привлекательными для инвесторов будут выглядеть несколько классов активов:

На российском фондовом рынке с целью защиты от инфляции можно обратить внимание на облигации федерального займа с номиналом, индексируемым на размер инфляции, на американском рынке — TIPS (Treasury Inflation-Protected Securities). Среди компаний потребительского сектора и экспортеров можно рассмотреть бумаги Х5, «Роснефть», «Газпром».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инфляция и фондовый рынок

В последнее время в условиях повышения цен на товары и услуги и низкого уровня ставок по банковским депозитам все заметнее растет интерес россиян к фондовому рынку. Поэтому вопрос о том, какое влияние оказывает инфляция на инвестиции, сегодня особенно актуален. Важно знать, куда лучше вкладывать средства в период стремительного снижения покупательной способности денег. Дело в том, что разные финансовые инструменты по-разному реагируют на инфляцию.

Что такое инфляционные ожидания

Влияние инфляции на стоимость акций

Если инвестор вкладывает свои средства исключительно в акции, он в наименьшей степени должен переживать по поводу роста цен. Стоимость данных активов, как правило, всегда догоняет инфляцию в долгосрочной перспективе. Если показатель прибыли эмитента удерживается на определенном уровне или повышается, значит падение цен на его активы не предвидится.

Внимание! Важно учитывать, что инфляция может быть использована для демонстрации видимого роста прибыли при его фактическом отсутствии. Номинальный показатель продаж повышается за счет роста цен, и создается видимость того, что компания развивается. Поэтому в периоды инфляции рекомендуется применять методы фундаментального финансового анализа эмитента.

Снижение уровня покупательной способности денег может оказывать влияние на стоимость акций. Это связано с доходностью ценных бумаг. Данный показатель заключается в отношении годовой прибыли компании к объему инвестиций.

Например, цена акции составляет 1000 рублей. На каждую ценную бумагу приходится 100 рублей прибыли. В таком случае доходность актива будет равна: 100 / 1000 = 10 %.

Рост доходности повысит привлекательность акции, а, следовательно, возрастет спрос на данный актив, что отразится на его цене. Эта тенденция будет сохраняться при условии отсутствия снижения активности экономики, сопровождающейся риском падения прибыли эмитента.

Если инфляционные ожидания вызывают опасения по поводу возможности выхода ситуации из-под контроля, инвесторы начинают оценивать акции не по доходности, а по их рискам. В таком случае капитал вкладчиков перетекает в защитные активы. В результате стоимость акций падает.

Если участники фондового рынка связывают рост уровня инфляции с развитием экономики, инвесторы активно приобретают акции, т. к. рост цен на товары способствует увеличению прибыли компаний.

Влияние инфляции на стоимость облигаций

В наибольшей степени негативному влиянию инфляции подвержены облигации и другие финансовые инструменты с фиксированной ставкой. Их реальная доходность не зависит от прибыли эмитента и других финансовых показателей и снижается одновременно с падением покупательной способности денег.

Внимание! Покупательная способность суммы полученного дохода по облигации под воздействием инфляции оказывается ниже, чем предполагалось в момент покупки актива.

При ожидаемом падении инфляции ЦБ снижает ключевую ставку. В результате стоимость облигаций растет. И наоборот, если ожидается рост инфляции, ЦБ повышает ключевую ставку. Стоимость бондов снижается.

Если инфляция снизится до уровня 2 %, доходность облигации возрастет до 4 %. Это способствует повышению привлекательности и спроса на актив, следовательно, росту его цены. Данная тенденция сохранится до момента снижения реальной доходности облигации к ее первоначальному показателю.

Внимание! Чем длительнее период до погашения облигации, тем больше рост ее цены.

При снижении покупательной способности денег ситуация складывается обратным образом. Вследствие снижения реальной доходности облигаций инвесторы начинают их активно продавать. За счет снижения цены доходность ценных бумаг постепенно возвращается к прежнему уровню.

Инфляционные ожидания на рынке ETF

Подходящим инструментом могут стать такие биржевые фонды:

В долгосрочной перспективе сырьевые фонды, как правило, способны сохранить и даже увеличить покупательную способность.

Влияние инфляции на инвестиционный портфель зависит от того, какие финансовые инструменты в него входят. Особенно чувствительны к росту уровня цен облигации и другие активы с фиксированной ставкой. При выборе инвестиционного инструмента важно учитывать его реальную доходность, вычитая процент инфляции от номинала. Для диверсификации портфеля рекомендуется использовать сырьевые ETF.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

7 популярных вопросов об инфляции и фондовом рынке

Почему существует инфляция?

Посмотрим на инфляцию с другой стороны. Инфляция — это не рост цен на товары, а обесценение денег. Иными словами, инфляция 4% означает, что в этом году на те же деньги можно купить на 4% меньше товаров и услуг, чем в прошлом.

Деньги обесцениваются, потому что платежеспособный спрос растет быстрее, чем производство новых товаров и услуг. Это является необходимым условием для роста экономики.

В здоровой экономической системе всегда должен присутствовать умеренный уровень инфляции.

Если инфляции нет, то у потребителя нет стимула чаще отказываться от сбережения в пользу потребления. Купить необходимые товары можно и потом, цена ведь не изменится. Поэтому высок риск, что при неблагоприятных событиях, которые рано или поздно всегда случаются, платежеспособный спрос окажется слишком низким и экономика столкнется с кризисом перепроизводства.

Мировые регуляторы научились достаточно эффективно контролировать инфляцию, если она остается на умеренном уровне. Это позволяет создать комфортные условия для бизнеса, которому необходимо планировать свой бюджет и инвестиции на годы вперед.

Инфляция обеспечивает стимулы для потребления, предсказуемые условия для бизнеса и дополнительный запас прочности для экономики в случае ослабления спроса.

Центробанки на основании собственных расчетов и исторического опыта определяют целевой уровень инфляции и стараются его поддерживать. Например, в США Федеральная резервная система (ФРС) ставит цель по инфляции на уровне 2%. В России Центробанк считает оптимальным отметку в 4%.

Когда инфляция опасна для экономики и инвесторов?

Помимо здорового роста цен, который обычно ограничивается 10% в год, существует несколько разновидностей инфляции, которые говорят о проблемах в экономике. Рассмотрим подробнее каждый из них.

Дефляция – явление, обратное инфляции. Цены на товары снижаются, деньги дорожают.

В таких условиях потребители отказываются от покупок в пользу сбережений. Деньги выходят из оборота и оседают в «кубышках». Спрос на товары падает, компании зарабатывают меньше. Чтобы поддерживать прибыльность, бизнес вынужден сокращать расходы, в том числе на оплату труда. Из-за снижения зарплат денег в обороте становится меньше, и спрос слабеет еще больше. Отдельные компании банкротятся, безработица растет, усугубляя кризис. Этот самоподдерживающийся процесс получил название дефляционная спираль.

На самом деле, дефляция не всегда приводит к таким трагическим последствиям, но сама по себе она считается губительной для экономики, и финансовые регуляторы стараются ее не допускать. В общем случае считается, что инфляция чуть выше нормы — лучше, чем инфляция ниже нормы.

Как правило, такая ситуация возникает из-за внешних причин. Например, в 1970-е годы из-за резкого роста стоимости нефти выросли цены и на многие другие товары. Но доходы населения остались прежними. В результате спрос упал и экономика стагнировала, несмотря на высокую инфляцию.

В России стагфляция имела место в 2015–2016 гг., когда резкий рост инфляции был спровоцирован скачком курса доллара к рублю. Инфляция достигала двузначных уровней, но экономика в 2015 г. снизилась на 3,7%.

В этом году цены выросли на 5%, в следующем — на 10%, а еще через год — на 30%. Это называется галопирующая инфляция. Потребители не могут купить подорожавшие товары, а кредитование сокращается из-за высоких процентных ставок. Падает доверие к деньгам, растет спрос на реальные активы. Возвращается бартер.

Цены растут темпами выше 50–100% в год. Ситуация, аналогичная галопирующей инфляции, но события развиваются быстрее и масштабнее. Кредитование замирает, безработица бьет рекорды, предприятия банкротятся, высока вероятность дефолта по долгам государства. Часто такая ситуация возникает в результате серьезных экономических проблем, когда государство начинает бесконтрольно печатать деньги для финансирования расходов. Яркий пример — кризис в Венесуэле.

В условиях тотального государственного контроля за уровнем цен, как это было в Советском Союзе, маржинальность производства может стать отрицательной, и сами производства — нежизнеспособными без госфинансирования. В этой ситуации цены стабильны, но товаров на всех не хватает. Дисбаланс спроса и предложения постепенно нарастает, частично смягчаясь за счет роста оборота на черных рынках. В случае резкого снятия ограничений подавленная инфляция быстро перерастает в гиперинфляцию. Так во время перестройки в 1992 г. инфляция подскочила до 2000% всего за несколько дней.

Как государство регулирует инфляцию?

Чтобы не допустить вышеперечисленных ситуаций, центральные банки реализуют монетарную (денежно-кредитную) политику, которая позволяет контролировать размер денежной массы и инфляцию.

Наиболее эффективным подходом считается инфляционное таргетирование. Центробанк устанавливает целевое значение (таргет) по инфляции и поддерживает его, главным образом с помощью ключевой ставки и операций на открытом рынке.

Также для поддержки инфляции ЦБ может скупать государственные и банковские обязательства за счет дополнительной эмиссии денег. На полученные деньги государство нарастит расходы, а коммерческие банки будут выдавать кредиты, что также поддержит инфляцию и спрос.

Такую монетарную политику называют мягкой или стимулирующей.

В 2020 г. ФРС США опустила процентные ставки практически до нуля и нарастила программу скупки активов. Это поддержало спрос в условиях карантина из-за COVID-19, когда значимая доля населения лишилась доходов. Одновременно правительство согласовало несколько пакетов фискальных стимулов, предполагавших, помимо прочего, прямую раздачу денег населению. На жаргоне такой шаг называется «вертолетные деньги». Он является крайней мерой, когда риски дефляции высоки, но традиционных монетарных инструментов не хватает для разгона инфляции.

Напротив, если инфляция растет слишком сильно, то ЦБ может повысить ключевую ставку и начать продавать активы. Это делает кредиты менее доступными, и сокращает денежную массу в обороте. Такую монетарную политику называют жесткой.

В 2014 г. в ответ на резкое падение курса рубля российский ЦБ за один день повысил ключевую ставку с 10,5% до 17%, чтобы снизить доступность рублей в экономике и смягчить давление на его курс.

Как защитить средства от инфляции?

Так как стоимость денег со временем снижается, инвестору необходимо вкладывать деньги под процент, который превышает инфляцию. Разница между инфляцией и процентом, под который вложены средства, называется реальной процентной ставкой.

Например, если дивиденды от владения акцией приносят 8% в год, а инфляция находится на уровне 5%, то реальная процентная ставка составляет 3%. А вот реальная доходность депозита под 4% будет отрицательной и составит –1%.

Таким образом, задача инвестора состоит в том, чтобы находить и покупать активы с наибольшей реальной доходностью. Именно поэтому доходность 3% в рублях при инфляции 4,9% — это невыгодно, а доходность 3% в долларах США при инфляции 1,5% — привлекательна.

Как связана стоимость акций с инфляцией?

Акции — это активы, которые генерируют прибыль. Отношение годовой прибыли к вложенному капиталу называется доходностью. Если вы за 1000 руб. купили акцию компании, которая зарабатывает 100 руб. прибыли на акцию, то доходность составляет 100/1000 = 10%.

Если инфляция в рублях находится на уровне 4%, то реальная доходность нашей акции будет 10 – 4 = 6%. Но если инфляция снизится до 2%, то реальная доходность вырастет до 10 – 2 = 8%.

Это сделает нашу акцию более привлекательной, чем активы в других валютах, где реальные ставки ниже. Спрос на нее увеличится, и цена начнет расти. Расти она будет до тех пор, пока инвесторы будут считать реальную доходность от нее достаточной компенсацией за связанные с ней риски: падение прибыли, банкротство и т.п.

Таким образом, снижение инфляции может оказать краткосрочное позитивное влияние на стоимость акций. Такой эффект будет наблюдаться в том случае, если уменьшение инфляции не сигнализирует о снижении экономической активности и потенциальном падении прибылей. В противном случае снижение прибыли может скомпенсировать замедление инфляции, и реальная доходность останется на прежнем уровне или даже снизится. Акции не подорожают.

Реакция акций на рост инфляции неоднозначна. Если рынок опасается, что инфляция может выйти из-под контроля, то инвесторы начинают фильтровать активы не по доходности, а по рискам. Капиталы перетекают в защитные активы. В этом случае цена на акции падает.

Если же настроения оптимистичные, и ускорение инфляции связывают с экономическим ростом, то инвесторы, напротив, покупают акции, поскольку поднятие цен на товары увеличит прибыль компаний.

Как связана стоимость облигаций с инфляцией?

Если ожидается падение инфляции, то ЦБ снижает ключевую ставку — и цена облигаций растет. Если ожидается рост инфляции, то ЦБ повышает ключевую ставку — и цена облигаций падает.

Например, инвестор купил облигацию по 1000 руб. с купоном 60 руб. в год. Процентная ставка 6%. Инфляция 4%. Реальная доходность 2%.

Например, если облигация погашается через год, то цена облигации в данном случае вырастет на 2%. А если облигация гасится через два года, то цена вырастет уже на 4%. Это очень приблизительные расчеты, но общая суть такая.

При росте инфляции все происходит наоборот. Реальная доходность падает, и облигацию начинают продавать до тех пор, пока за счет снижения цены доходность не отрастет к нормальному уровню.

Как следить за инфляцией?

В России инфляцию рассчитывает специальное ведомство — Росстат. Ежемесячно ведомство публикует данные о росте цен (Индекс потребительских цен, ИПЦ). Обычно Росстат публикует рост ИПЦ к предыдущему месяцу и к декабрю предыдущего года (накопленная годовая инфляция).

Помимо фактических данных, рынок очень внимательно следит за прогнозами — главным образом, прогнозами Банка России, которые публикуются с определенной периодичностью. По ним можно понять, какой будет дальнейшая монетарная политика. В особенности это важно при инвестициях в облигации, поскольку их цена очень чутко реагирует на инфляционные ожидания.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Встань и иди. Кто из аутсайдеров рынка США имеет наибольшие шансы отыграться в 2022

Рубль далек от эйфории мировых рынков

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Заседание Банка России. Прогнозы

Иностранные инвесторы скупают госдолг США. Кто финансирует Вашингтон

Итоги заседания ФРС. Подробный разбор ситуации

10 российских акций с самыми высокими дивидендами в 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.