Сколько нужно акций сбербанка чтобы получать 100000 в месяц

Акции Сбербанка дивиденды

Сегодня Сбербанк, как бы его ни критиковали время от времени, превратился во вполне современную финансовую организацию, банк, популярный не только у пенсионеров, но и у всего населения страны. Его система Сбербанк Онлайн используется, кажется, повсеместно и почти всеми. Не говоря уже о других услугах — вполне конкурентных процентных ставках по кредитам, брокерском обслуживании, и так далее.

При этом вклады — это не единственная возможность заработать свою долю в успехе этой организации. Значительно более высокий уровень дохода можно получить — инвестируя деньги в акции Сбербанка.

История выплат дивидендов Сбербанка

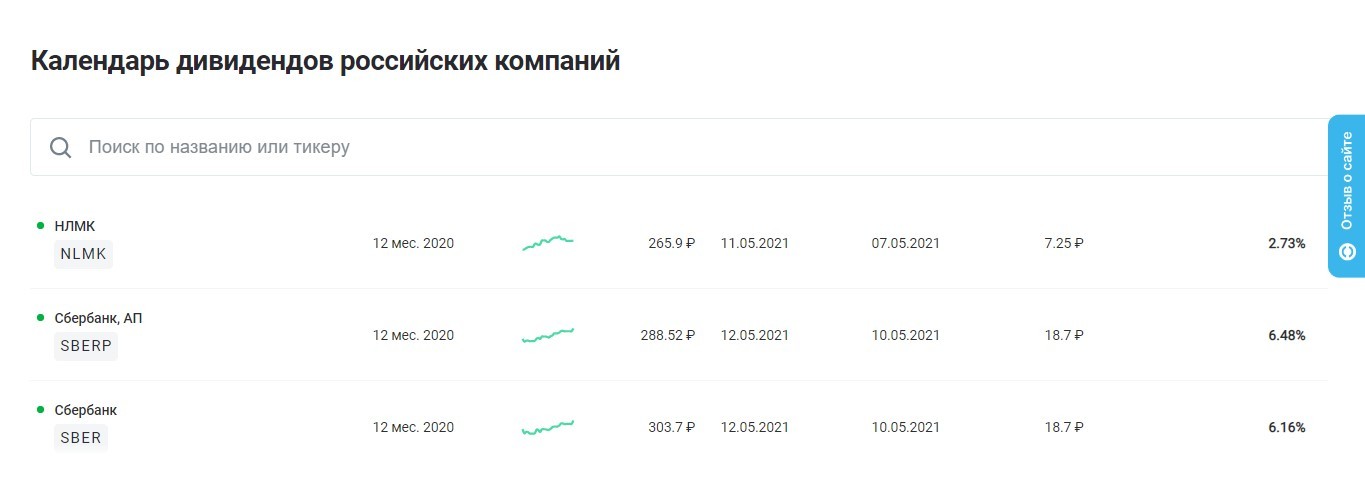

В таблице собраны данные о датах объявления дивидендов, закрытия реестра. А также наиболее важная для инвесторов финансовая информация о Сбербанке: размер дивидендов на одну акцию и его изменение за год.

Дивидендная доходность акций Сбербанка

В обращении находятся два типа акций Сбербанка — обыкновенные и привилегированные. Напомним, что обыкновенные акции, в отличие от привилегированных, дают право голоса на общем собрании акционеров. За эту возможность приходится платить. Обычно обыкновенные акции стоят дороже привилегированных. При этом размер дивидендов по ценным бумагам двух типов одинаковый.

Таким образом, дивидендная доходность отличается, по привилегированным акциям она выше.

Мы собрали эти данные за последние пять лет в сводную таблицу.

Доходность обыкновенной акции

Доходность привилегированной акции

Как видно из этих данных, по крайней мере в последние два года дивидендная доходность и тех, и других акций Сбербанка оказалась выше, чем ставки по вкладам. При этом надо помнить, что дивиденды не гарантированы. А кроме того, никто не может сказать, сколько будет стоить ценная бумага через год, котировки могут меняться.

С другой стороны, понятно, что услугами Сбербанк, системообразующей кредитной организации, люди будут пользоваться в любом случае, вне зависимости от пандемии коронавируса или чего-то другого.

Даже более того, любая нестабильность, как показывает история, приведет к тому, что и физические, и юридические лица предпочтут перевести свои счета именно в Сбербанк. Поэтому из всех возможных вариантов при любой будущей ситуации покупка акций этой кредитной организации не является такой уж рискованной.

Как получить дивиденды Сбербанка

Для получения дивидендов Сбербанка от владельцев акций никаких дополнительных действий не требуется. Так как акции покупаются и продаются обычно через брокера, то все необходимые процедуры для конечного пользователя будут выполнены автоматически.

Всем, кто является собственниками ценных бумаг на определенный день, так называемую дату отсечки, дивиденды будут начислены на брокерский счет. Единственное, о чем надо помнить — инвестор получит не всю заявленную сумму. С него будет удержан налог на доходы физических лиц, в настоящее время он составляет 13%. Налоговым агентом является брокер. То есть клиент на руки получит уже чистую сумму, которой он может полностью распоряжаться, без налога.

Дивиденды «Сбербанка» в 2021 году

ПАО «Сбербанк» — самый крупный и известный банк на территории России. Основной акционер компании — Российская Федерация в лице Банка России (владеет голосующими акциями в размере 50% плюс одна акция).

В прошлом году чистая прибыль «Сбербанка» снизилась на 10% относительно показателей 2019 г. Основной причиной этого стал мировой кризис, вызванный ограничениями из-за пандемии COVID-19.

Хотя мировая экономика серьёзно пострадала от локдауна во время первой волны пандемии, выплаты дивидендов «Сбербанком», анонсированные руководством, останутся на уровне 2019 г. — 18,7 руб. за акцию (6,6%). В начале марта председатель правления «Сбербанка» Герман Греф заявил, что на дивиденды за 2020 год предложено выделить 56,2% чистой прибыли. В соответствии с дивидендной политикой эмитента на последующие три года установлены выплаты акционерам в размере 50% чистой прибыли группы компаний по МФСО. При этом дивиденды на привилегированные акции «Сбербанка» будут равны дивидендам на обыкновенные акции.

Отчёт «Сбербанка» за I квартал 2021 г. также может порадовать инвесторов.

Закрытие реестра под дивиденды «Сбербанка» в 2021 году назначено на 12 мая. Последний день покупки для получения права на выплаты — 10 мая.

Чтобы не пропустить даты для покупки акций «Сбербанка» и других эмитентов под дивиденды, используйте дивидендный календарь.

В 2012 г. была последний раз зафиксирована разница в размере дивидендов между обыкновенными и привилегированными бумагами. Сейчас компания стремится к тому, чтобы подобная разница не возникала.

Максимальный прирост размера дивидендов составил 337,78% (2016 г.).

Законодательство не предусматривает налоговые льготы для дивидендных выплат, поэтому с дивидендов «Сбербанка» в 2021 году придётся уплатить НДФЛ в размере 13% от их совокупного размера. Российские брокеры являются налоговыми агентами для своих клиентов, поэтому дивиденды поступят на счёт уже очищенными от налога.

Однако бывают ситуации, когда часть суммы дивидендов может быть освобождена от НДФЛ. Так происходит, например, если компания производит выплаты с дивидендов, которые она получила от других эмитентов, являясь их акционером.

Чтобы купить акции этой или любой другой понравившейся компании, откройте брокерский счёт в «Открытие Брокер». Это можно сделать не выходя из дома – просто заполните необходимые формы, и уже сегодня вы получите доступ к торгам. А с программой лояльности O. InveStore! вы можете получать бонусы и кэшбэк за торговлю на бирже!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Куда вложить 100 000 рублей чтобы заработать?

Если появились свободные деньги, нужно обязательно их вложить: под матрацем или на простой дебетовой карточке ваши сбережения может «съесть» инфляция. Но какой инструмент выбрать, если денег в распоряжении немного? В статье ниже редакция Bankiros.ru рассказывает, куда инвестировать 100 000 рублей — сумму, на которой реально обогатиться.

Во вклады

Вклады — самый простой и понятный вариант пассивного заработка. Клиент открывает счет, кладет на него деньги и начинает получать проценты, которые можно капитализировать (добавлять к «телу» вклада, чтобы в следующем периоде процент начислялся на большую сумму). В каком банке разместить сбережения — решает клиент, исходя из условий. Вклады отличаются по ставке, периодичности выплат, возможности частичного снятия и пополнения.

А что насчет выгодности? В отличие от инвестиций в ценные бумаги и бизнес, доход от вклада можно точно просчитать. Для этого Bankiros.ru предлагает удобный инструмент — калькулятор вкладов. Попробуем с его помощью рассчитать, какой доход принесут 100 000 руб. на депозите.

В 2021 году ставки в крупнейших банках опустились до значения 5-5,70% годовых. Например, по вкладу «Для жизни» ЮниКредит Банк выплачивает до 4,79% с учетом капитализации. Если положить под процент 100 000 руб., то на счету окажется:

Такие же расчеты можно произвести с вкладом любого российского банка, введя в калькулятор свои условия: сумму вложений, срок и валюту.

Преимущества. Первое и главное — вклады приносят стабильный доход и не требуют от вкладчика никаких усилий, кроме единоразового открытия счета (текущие клиенты банков могут это сделать даже онлайн). Другое преимущество — вклады на сумму до 1,4 млн. рублей застрахованы государством, а это значит, что в случае дефолта потери вкладчику возместят.

Недостатки. Расчет выше наглядно показал: сегодня на вкладах много не заработать. Размещать деньги под процент можно, чтобы покрыть инфляцию и держать свои деньги в безопасности. А ощутимую доходность извлекут только те, у кого на счетах внушительная сумма. Со 100 000 рублей депозит как вариант заработка почти бесполезен.

10 российских акций с самыми высокими дивидендами в 2022

Российский рынок в 2022 г. вновь обещает стать одним из самых привлекательных в мире с точки зрения дивидендной доходности. Многие голубые фишки готовы предложить акционерам дивдоходность в районе 10% и выше.

Основной причиной сильного роста дивидендов стало увеличение прибыли компаний. Особенно это касается сырьевых историй и банков. Кроме того, из-за роста геополитической напряженности рынок в последние недели заметно скорректировался, из-за чего ожидаемая дивидендная доходность выросла.

Мы отобрали акции, которые могут выплатить самые солидные дивиденды в следующем году.

1. Мечел-ап (33–45% дивидендной доходности)

Привилегированные акции Мечела могут стать лидером российского рынка по дивидендной доходности в 2022 г. Компания является бенефициаром роста цен на сталь и уголь, позитивный эффект на прибыль компании также оказали валютные переоценки в связи с укреплением рубля.

Дивиденды по префам регламентированы уставом и составляют 20% от чистой прибыли по МСФО по итогам года. За 9 месяцев 2021 г. Мечел заработал 54,7 млрд руб. или 79,2 руб. на акцию (дивидендная доходность — 32,7%). В IV квартале результаты могут чуть ухудшиться относительно III из-за коррекции на рынках угля и стали, однако даже с учетом этого ожидается дальнейший рост прибыли, а совокупные дивиденды по итогам года могут оказаться в диапазоне 80–110 руб. Дивидендная доходность в таком случае достигнет 33–45%.

Стоит оговориться, что привилегированные акции Мечела интересны как ставка на крупные дивиденды в 2022 г., однако на более долгосрочном горизонте ожидания по акциям сдержанные. Сейчас нет уверенности, что крупные дивиденды сохранятся в будущем.

2. Распадская (17–25% дивидендной доходности)

Инвестиционный кейс Распадской заметно улучшился в 2021 г. Угольная компания приобрела Южкузбассуголь, тем самым использовав скопившиеся запасы кэша и нарастив операционные и финансовые показатели. Вскоре Распадская должна быть выделена из Евраза, что даст ей большую гибкость при принятии управленческих решений.

Кроме того, Распадская в 2021 г. качественно улучшила дивидендную политику — теперь компания будет направлять на дивиденды 100% от FCF при отношении чистый долг/EBITDA ниже 1,0х. По итогам 9 месяцев 2021 г. совет директоров компании рекомендовал выплатить дивиденды в размере 28 руб. на акцию, дивидендная доходность составляет 7,3%.

В целом в 2022 г. дивиденды Распадской ожидаются в диапазоне 65–195 руб. на акцию, дивидендная доходность 17–25%. Средне- и долгосрочные ожидания позитивные. В котировки акций Распадской сейчас не до конца заложены те позитивные изменения, которые произошли с компанией в последний год.

3. ММК (15–19% дивидендной доходности)

Среди черных металлургов российского рынка наибольшую дивидендную доходность могут предложить акции ММК. Компания исторически торгуется по более низкой рыночной оценке в сравнении с ближайшими конкурентами из-за меньшей степени обеспеченности сырьем. Однако этот же фактор в совокупности с исторически высокой доходностью свободного денежного потока позволяет ожидать большей дивдоходности.

По итогам 9 месяцев 2021 г. компания рекомендовала дивиденды в размере 2,66 руб. на акцию, дивидендная доходность 4,4% по текущим котировкам. В целом за 2022 г. выплаты могут составить около 9–11,5 руб. на бумагу.

4. ВТБ (15–18% дивидендной доходности)

ВТБ по итогам 2021 г. планирует более чем в 4 раза увеличить прибыль относительно прошлого года. Этому способствуют значительное снижение объемов резервирования относительно пиковых уровней 2020 г., а также разовый позитивный эффект на прибыль от продажи пакета акций Магнита. Ожидается, что план по прибыли банка в районе 300 млрд руб. в 2021 г. будет перевыполнен на «несколько десятков миллиардов рублей».

Топ-менеджмент в течение 2021 г. не единожды подчеркивал стремление направить на дивиденды 50% от чистой прибыли по МСФО. При таком payout ratio и сохранении принципа равной дивидендной доходности по всем типам акций дивиденды ВТБ по итогам 2021 г. могут составить 0,0065–0,0081 руб. на бумагу. Дивидендная доходность 15–18%.

Учитывая рекордные ожидания по дивидендам и как следствие давление на капитал банка, предполагается, что выплата дивидендов будет разбита на транши в течение 2022 г.

5–6. Северсталь, НЛМК (14–18% дивидендной доходности)

В последние несколько лет черные металлурги стабильно удерживаются в топе российского рынка по дивидендной доходности. Их особенность — привязка дивидендов к свободному денежному потоку, благодаря чему выплаты не зависят от разовых неденежных статей.

В 2021 г. Северсталь и НЛМК стали бенефициарами роста цен на сталь в 2021 г. К концу года цены на продукцию скорректировались, однако остаются для металлургов комфортными и позволяют выплачивать крупные дивиденды. В 2022 г. дивидендная доходность по обеим компаниям может быть в районе 14–18%.

7. М.Видео (13–16% дивидендной доходности)

Акции М.Видео в 2021 г. выглядели довольно слабо. Во-первых, в целом спрос к ритейлу и защитным историям заметно ослаб на фоне ралли сырьевых рынков. Во-вторых, финансовые результаты компании не росли также сильно, как в 2020 г., из-за эффекта высокой базы — в прошлом году спрос на технику и электронику сильно вырос под угрозой локдаунов.

Из-за невыразительной динамики акций дивидендная доходность выросла. Дивиденды М.Видео в 2022 г. ожидаются в диапазоне 70–85 руб. на акцию, дивдоходность 13–16%. Средне- и долгосрочные ожидания по акциям М.Видео умеренно позитивные. Высокая дивидендная доходность не является разовым моментом, хотя и не исключено небольшое снижение размера выплат в будущем.

8. Газпром (13–16% дивидендной доходности)

Дивиденды по акциям Газпрома в 2022 г. ожидаются в диапазоне 40–50 руб. на акцию. Компания в этом году стала бенефициаром сильного роста цен на газ в Европе. Спрос на голубое топливо поддерживался ралли на сырьевых рынках, восстановлением мировой экономики после острой фазы пандемии и трендом на декарбонизацию.

9. Норникель (12–15% дивидендной доходности)

В 2021 г. в СМИ часто появлялись сообщения о спорах между акционерами Норникеля по дивидендному вопросу. Глава компании и крупнейший акционер Владимир Потанин предлагал сократить выплаты из-за ожидаемого сильного роста инвестиционной программы в ближайшие годы. Контролирующий блокирующий пакет акций Норникеля РУСАЛ выступал против данной инициативы.

В итоге за 9 месяцев 2021 г. совет директоров компании рекомендовал выплатить дивиденды в размере 1523,17 руб. на акцию, дивидендная доходность по текущим котировкам составляет 7,3%. Рекомендация соответствовала верхней границе наших ожиданий и предполагает, что компания продолжает платить дивиденды в соответствии с установленной акционерным соглашением формулой.

По выплатам за 2021 г. акционерное соглашение продолжит действовать, дивиденды могут составить еще около 1080–1680 руб. на акцию. Таким образом, совокупные дивиденды Норникеля, выплачиваемые в 2022 г., ожидаются около 2600–3200 руб. на акцию.

Дальнейшие дивиденды Норникеля будут под вопросом из-за завершения действия акционерного соглашения.

10. Юнипро (11,6% дивидендной доходности)

Юнипро придерживается политики фиксированных выплат. В 2022 г. компания планирует направить на дивиденды 20 млрд руб. или 0,317 руб. на акцию, как и по итогам 2021 г. Увеличение дивидендов относительно 2020 г. связано с запуском энергоблока №3 Березовской ГРЭС. Благодаря этому компания начала получать повышенные платежи по ДПМ и улучшила финансовые результаты. Чистая прибыль по итогам 9 месяцев 2021 г. выросла на 24% г/г.

Повышенные платежи по ДПМ за энергоблок №3 будут поступать до 2024 г. Затем не исключено сокращение дивидендов.

Кто еще

Помимо обозначенных топ-10 бумаг, высокую дивидендную доходность могут предложить: Россети Ленэнерго-ап, Русагро, ОГК-2, АЛРОСА, ФосАгро, ТГК-1, МТС, Детский мир, Сбербанк-ап, Газпром нефть, Магнит, Лукойл, Сургутнефтегаз-ап.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги заседания ФРС. Подробный разбор ситуации

Итоги торгов. Не смогли продолжить восстановление

Почему сыпятся бумаги китайских эмитентов

Топ-5 долгосрочных трендов, которые изменят рынок

Заседание Банка России. Прогнозы

Сбербанк проводит День инвестора. Главное

Meta Platforms (Facebook): акционеры требует перемен. Что ждать инвесторам

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Считаем дивиденды Сбербанка: они могут составить ₽18,7 на акцию

Чистая прибыль Сбербанка по МСФО в 2019 году составила 845 млрд руб. За год этот показатель вырос на 1,6%.

«Возможно ли изменить наши планы по повышению дивидендных выплат? Мой ответ: да, мы можем обсудить это, но я думаю, пока рано. Если наша достаточность капитала будет больше 12,5%, которую мы обсуждали прошлой осенью, тогда можно будет обсудить возможность повышения дивидендов», — отмечал Греф. По итогам 2019 года коэффициенты достаточности капитала (всего их три) превысили 13%.

Если ожидания по дивидендам подтвердятся, то выплаты составят 50% от чистой прибыли по МСФО — 422,5 млрд руб.

На Московской бирже торгуются обыкновенные и привилегированные акции Сбербанка, и компания платит равные дивиденды по этим бумагам. Всего в обращении 22 586 948 000 акций. Делим 422,5 млрд руб. на количество акций — и получаем дивиденды в размере 18,7 руб. на каждую ценную бумагу.

При таком размере дивидендов текущая дивидендная доходность составляет 7,6% для обыкновенных акций и 8,2% для привилегированных.

Для сравнения — дивиденды Сбербанка за 2018 год составили 16 руб. по обыкновенным и привилегированным акциям.

Бумаги Сбербанка отреагировали на выход отчетности снижением. Обыкновенные акции снизились на 1% до 248,13 руб. (10:32 мск), привилегированные — на 0,55% до 227,8 руб.

Начать инвестировать и купить акции Сбербанка можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее