Сколько нужно акций чтоб получать дивиденды

Сколько нужно купить акций, чтобы получать дивиденды

Содержание:

Дивиденды – доля от чистой прибыли компании, которую она распределяет между своими акционерами. Выплаты помогают инвесторам заработать и постепенно сформировать пассивный доход. Получить дивиденды просто, для этого не нужны специальные действия, но необходимо учесть несколько важных моментов.

Сколько нужно акций, чтобы получать дивиденды

Компания платит дивиденды, чтобы привлечь инвесторов покупать её акции. Так, они могут заработать не только на росте цены бумаги, но и на дивидендных выплатах. Даже если цена акции не изменится, инвестор всё равно получит доход.

Компания распределяет дивиденды среди акционеров согласно количеству акций, которые они купили. То есть чем больше у вас акций, тем больше сумма выплаты. Чтобы получать дивиденды, можно купить даже одну акцию.

Например, в 2021 году дивиденды на акцию «Норильского Никеля» составили 1.021,66 рубля. Значит, за покупку десяти бумаг этой компании, вы получите 10.216,6 рубля в качестве дивидендов. Если купите двадцать бумаг, сумма вырастет в два раза – до 20.433,2 рубля и т.д.

Сколько раз выплачивают дивиденды по акциям

Если разобраться с тем, сколько нужно акций, чтобы получать дивиденды – просто, то с периодичностью выплат не всё так однозначно. Размер и частоту выплат определяет совет директоров конкретной компании и закрепляет основные положения в дивидендной политике. Каждая компания перечисляет дивиденды по-разному. Так, Apple и Microsoft переводят выплаты четыре раза в год, «Северсталь» – три раза, «Лукойл» – два раза, «Сургутнефтегаз» – один раз.

Дивиденды есть не у всех компаний, например, их не платят «Яндекс», Facebook, Amazon, Netflix. Деньги, которые можно направить на выплаты, они тратят на развитие бизнеса и инвестируют в новые проекты. Поэтому заработать на этих компаниях можно только за счёт роста их акций. Покупая такие бумаги, инвесторы знают, что останутся без дивидендов, но всё равно вкладывают в них деньги, потому что верят в бизнес этих компаний.

Условия дивидендной политики не постоянны. Руководство меняет размер и периодичность выплат. Компания, которая регулярно платила дивиденды, может перестать это делать, если посчитает, что лучше сохранить деньги на покрытие возможных рисков или направить их на новые проекты. Так же компания, у которой никогда не было дивидендов, может начать делать выплаты.

Например, золотодобывающая российская компания «Полюс» начала платить дивиденды в 2007 году, но в 2012 объявила о прекращении выплат, а затем снова восстановила их в 2017 году.

За сколько дней надо купить акции, чтобы получить дивиденды

Когда вы покупаете акции, то попадаете в реестр – список акционеров компании. Чтобы получить дивиденды, необходимо успеть купить акции до даты закрытия реестра – это дата, когда компания утверждает, кто является держателем её ценных бумаг и кому она отправит выплату в этом году, полугодии или квартале. Ещё её называют датой отсечки.

Сначала совет директоров решает, какие будут выплаты, и анонсирует это, а потом публикует дату закрытия реестра.

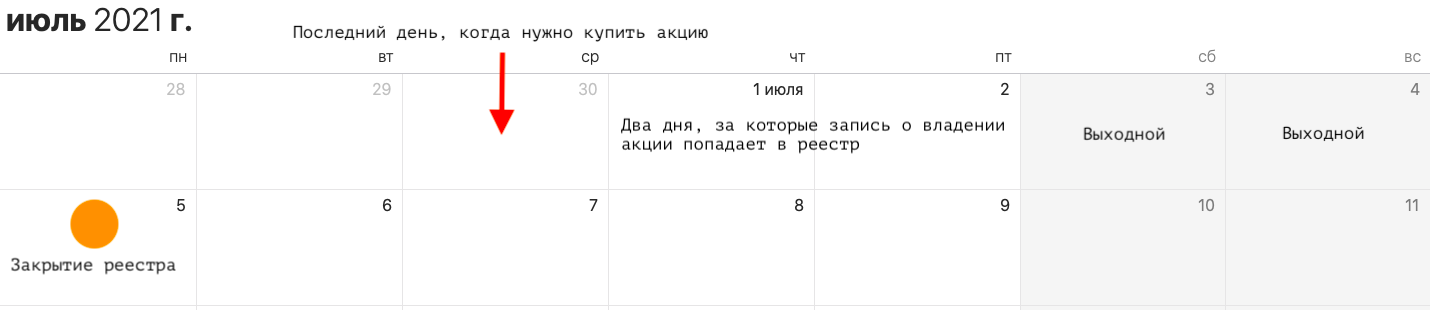

Последний срок, когда нужно купить акции для дивидендов – это два рабочих дня до даты закрытия реестра. За этот период запись о том, что вам принадлежат акции, попадает в реестр. Чтобы не ошибиться, лучше купить бумаги ещё раньше. Если не сможете вложить деньги до отсечки, то получите выплату только в следующий раз.

Пример: закрытие реестра у нефтяной компании «Лукойл» – 5 июля, значит бумаги нужно купить не позже 1 июля с учётом выходных.

Сколько держать акции, чтобы получить дивиденды

Для получения дивидендов нужно владеть акциями на дату закрытия реестра. Потом выплата придёт автоматически в течение 25 рабочих дней.

Пример: «Лукойл» закрывает реестр 5 июля – выплата должна прийти до 6 августа.

Вторая причина почему не стоит продавать акции сразу – дивидендный гэп. Термин обозначает падение цены акции на размер выплаты на следующий день после отсечки. Цена может восстанавливаться от пары недель до нескольких месяцев.

Сколько можно заработать на дивидендах по акциям

Это зависит от дивидендной доходности и количества денег, которые вы вложили. Чем выше доходность, тем меньше нужно инвестировать, чтобы получить определённую сумму.

Российские компании платят больше, чем американские. Средняя дивидендная доходность по акциям РФ – 8%, по акциям США – 4%.

Пример: в 2020 году дивиденды «Северстали» составили 7,96% или 80,13 рубля на акцию. Если бы вы купили десять акций, то компания принесла бы вам 801,3 рубля дивидендов.

Дивиденды американской фармацевтической корпорации Pfizer – 4,15% или 1,52$ на акцию. Если бы у вас было десять акций Pfizer, получили бы 15,2$. Но фактически доходность в обоих случаях будет немного меньше, ведь с полученных дивидендов придётся заплатить налог. По российским ценным бумагам – это 13%, а по зарубежным будет зависеть от налоговой ставки страны, где зарегистрирована компания.

Даже при более низкой дивидендной доходности, за десять акций Pfizer отдаст больше дивидендов, чем «Северсталь», потому что его акции стоят больше.

Сколько выплачивают дивидендов по акциям «Сбербанка»

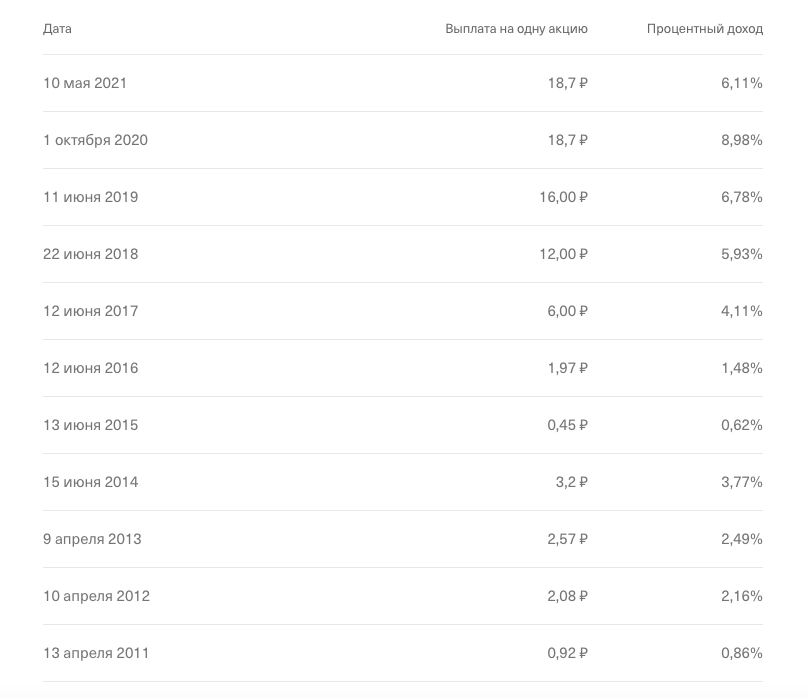

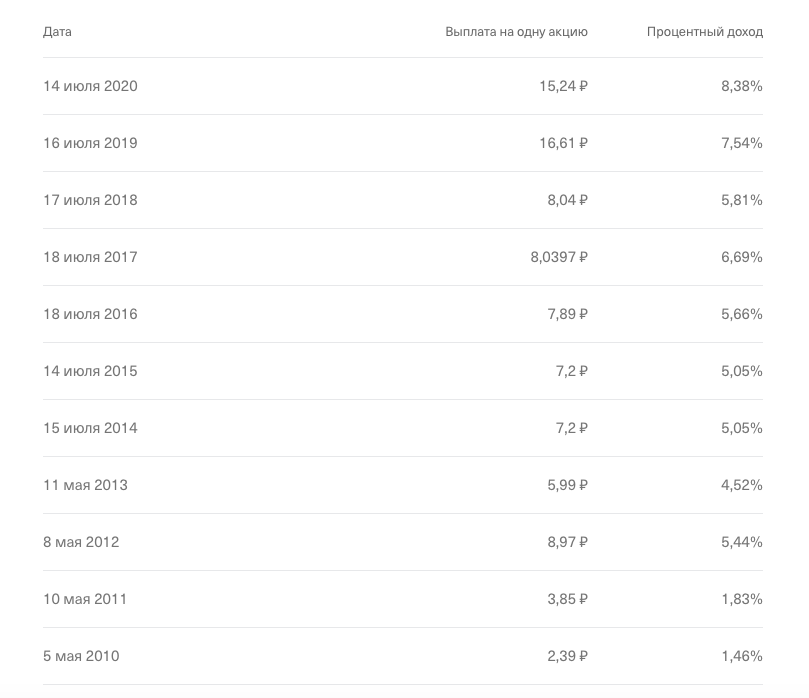

«Сбербанк» переводит выплаты один раз в год. За десять лет самые высокие дивиденды были в 2020 и 2021 годах. Размеры и даты выплат можете посмотреть в таблице.

Сколько выплачивают дивидендов по акциям «Газпрома»

«Газпром» тоже платит дивиденды только один раз в год. История выплат компании в таблице ниже.

Как купить акции с дивидендами

Теперь вы узнали сколько нужно акций, чтобы получать дивиденды, но давайте посмотрим, как можно купить такие акции.

В России дивидендные акции торгуются на Московской и Санкт-Петербургской биржах. На первой продают российские ценные бумаги, на второй – зарубежные. Биржа – площадка, которая контролирует торги и следит за безопасностью сделок.

Правда, инвестировать на бирже можно только через брокерскую компанию – профессионального участника на фондовом рынке. Он работает как посредник и выполняет поручения инвестора по сделкам.

Чтобы начать торговать через брокера, нужно открыть у него брокерский счёт. Туда будут автоматически поступать дивиденды, а ещё там отображаются все транзакции по сделкам.

Оформить брокерский счёт и купить акции дистанционно можно через брокера «Тинькофф Инвестиции».

Как узнать, сколько и когда компания платит дивиденды

Как вложить деньги в акции и получать дивиденды?

Узнайте, как инвестировать в акции с максимальным эффектом и избежать распространенных ошибок.

Инвесторы, вкладывающие деньги в акции, могут рассчитывать на получение двух видов доходов — дивидендов и курсовой разницы в случае продажи ценных бумаг в период выгодной рыночной конъюнктуры. Так какие же акции лучше покупать, чтобы получить неплохие дивиденды? Давайте подробно разберемся в нашей статье.

Как зарабатывать на акциях?

Акции — это ценные бумаги, подтверждающие право владельца на долю в имуществе компании. В случае прибыльной работы акционерного общества по решению руководства на каждую акцию начисляются дивиденды.

Кроме того, владельцы ценных бумаг могут рассчитывать на дополнительный доход при продаже акций по курсу, превышающему цену покупки. К примеру, купив ценные бумаги по цене ниже номинала в период краха компании, можно получить неплохой доход во время подъема бизнеса.

Выгоды от покупки акций:

Во время нестабильности на фондовых рынках не стоит поддаваться панике и быстро продавать просевшие бумаги. В экономике наблюдается цикличность. Как правило, после кризиса наступает период подъема. Опрометчивый поступок может стоить вам крупной суммы.

В период с 1948 года «биржевая зима» (затишье на бирже) не длилось более двух лет. После снижения курса в течение нескольких лет обязательно происходило его повышение. Поэтому для получения максимальной выгоды не пытайтесь сразу же сбыть акции после резкого падения их курса.

Кратко о дивидендах

Тем, кто только начинает знакомиться с фондовым рынком, следует знать, что выплата дивидендов осуществляется в случае, если компания получает прибыль. Дивидендная политика предприятия определяет, какая часть финансового результата будет направлена на дивиденды и когда инвестор будет их получать (к примеру, 1 раз в полгода или 1 раз за год).

После получения предприятием прибыли совет акционеров принимает решение, как ее распределить. Часть прибыли может быть направлена на модернизацию, расширение деятельности компании или выплату процентов по взятым кредитам. Остальная часть распределяется между держателями акций.

Если же собрание акционеров решило направить прибыль на выплату дивидендов, сумма определяется на каждую акцию. К примеру, на дивиденды направлено 5 млн рублей, количество акций — 70 тыс., тогда дивиденд на одну простую акцию составит 71,43 рубля.

Интересный момент!Чтобы претендовать на получение дивидендов, не нужно владеть ценными бумагами круглый год. Ваша задача — попасть в реестр акционеров до начала торговой сессии на бирже. Но не стоит слишком обольщаться, за несколько дней до дивидендной отсечки курс акций возрастает на сумму ожидаемых дивидендов, а после нее — падает.

Сколько акций покупать?

Опытные эксперты советую вложить деньги в акции 5-10 предприятий. Такой диапазон выбран не случайно! Если вы выберите более 5 объектов инвестирования, сможете диверсифицировать риски: если одна ценная бумага упадет, рост других это компенсирует.

Обратите внимание: чрезмерная диверсификация не всегда положительно сказывается на доходности, ведь большим количеством объектов инвестирования намного сложнее управлять. Вы должны четко понимать, куда инвестируете. Регулярно оценивайте состояние бизнеса компаний, акции которых включены в инвестиционный портфель, и тогда вы сможете своевременно отреагировать на рыночную ситуацию.

Как правильно выбрать акции для инвестирования

Всегда проверяйте информацию о компании, акции которой вы планируете купить. Обращайте внимание на следующие моменты:

Инвестируя свободные средства в такие компании, как Газпром, Сбербанк, Лукойл, Сургутнефтегаз, Норникель, МТС, Лента, ФосАгро, Мечел и другие, вы с высокой вероятностью будете получать дивиденды.

Помните, чрезмерная эмоциональность может сыграть с вами злую шутку. Не доверяйте своей интуиции, даже если она неоднократно выручала вас. Исповедуйте рациональный подход и всегда проводите аналитическое исследование перед покупкой акций.

В рекламе ценных бумаг акционерных обществ часто присутствует информация о перспективности бизнеса, высоких дивидендах и возможном увеличении курса. Не стоит верить таким высказываниям, ведь их цель — привлечь инвестора. Перед выбором компании, в капитале которой вы планируете принять участие, изучите ее финансовую отчетность и историю выплат дивидендов. Такая информация поможет узнать о реальном состоянии дел общества, а не будет заказной, как рекламный лозунг или статья экспертов.

Приведем пример. Руководство компании Макдональдс уверяет акционеров, что каждый день где-нибудь в мире открывается новое заведение общепита под их франшизой. Но тот факт, что с каждым годом все больше и больше людей отказывается от гамбургеров и картошки фри, умалчивается. Даже если где-то в странах третьего мира открывается кафе Макдональдс, во многих развитых странах начинают закрывать общепит из-за нерентабельности бизнеса.

Как происходят выплаты дивидендов?

На практике купить одну акцию на Московской бирже у вас не получится. Их продают лотами по 10, 100 и 1000 штук.

Выплата дивидендов чаще всего осуществляется 1 раз в год, реже — 1 раз в 6 месяцев. Но на рынке существуют компании, готовые делиться прибылью каждый квартал.

Сроки получения дивидендов, как правило, не превышают 30 дней с момента дивидендной отсечки.

Самые ликвидные компании (так называемые «голубые фишки»), акции которых пользуются спросом на Московской фондовой бирже, предлагают достаточно высокую дивидендную доходность – 4,06-9,95% (информация за 2020 год – добавить ссылку на бкс экспресс). К ним принадлежат Газпром, Лукойл, Сбербанк, АЛРОСА ао, Таннефть и другие.

Сразу же напрашивается вопрос: почему многие инвесторы предпочитают акции, а не банковские депозиты, ведь ожидаемый уровень дивидендной доходности по ним приближен к процентной ставке по банковским вкладам?

Если по банковскому депозиту за год вы сможете «отбить» инфляцию, то по акциям — получить дивиденды на уровне доходности банковского депозита (иногда и выше), а также заработать на курсовой разнице.

Следует заметить, акции — рисковый инструмент. Банковские вклады страхуются АСВ на сумму до 1,4 млн рублей, а по акциям нет таких гарантий. Тяжело с точностью предположить, успешным ли будет текущий год для компании. Следовательно, предугадать размер дивиденда и курсовую разницу с высокой точностью не представляется возможным.

Как узнать, выплачивала ли компания дивиденды?

На сайтах брокеров всегда присутствует информация о доходности акций крупнейших российских и зарубежных компаний. К сожалению, там представлена только текущая доходность. Узнать о размере дивидендов, уставного капитала, финансовых результатах деятельности компании всегда можно на официальном сайте.

Для получения информации заходите на вкладку «Инвесторам и акционерам». Внимательно просматривайте всю информацию, ведь некоторые общества завуалированно представляют данные о дивидендных выплатах.

Как избежать рисков при инвестировании в акции?

Акции, в отличии от облигаций и банковских вкладов, считаются рисковым инструментом инвестирования. Держатели ценных бумаг должны понимать, что в случае убытков предприятия они останутся ни с чем.

Инвесторов ждут риски, связанные с неполучением компанией дохода, сменой дивидендной политики (большую часть прибыли направляют на развитие, а не выплату дивидендов), снижением курса ценных бумаг.

Для снижения рисков используйте следующие приемы:

Понимаете, что планируете инвестировать на срок больше 3 лет? Тогда открывайте индивидуальный инвестиционный счет и получайте право на налоговый вычет (не более 52 тыс. рублей в год).

Придерживайтесь горизонта инвестирования. Вкладывайте деньги на длительный срок, что позволит нивелировать скачки курса на коротких интервалах.

Новичкам целесообразно обращаться за помощью к брокерам или управляющей компании. Эти посредники за отдельную плату (комиссионное вознаграждение) проведут аналитику рынка и сформируют портфель ценных бумаг. У них также можно открыть ИИС и получить налоговый вычет в размере 13% в год, но не более 52 тыс. рублей.

В 2020 году ИИС на сумму до 1 млн рублей могут открыть совершеннолетние граждане страны. Для получения 13% налогового вычета им нужно пополнить счет в рублях и не снимать с него деньги в течение 3 лет.

По ИИС действует 2 типа налогового вычета: А – на взносы и Б – на полученную прибыль. Первый тип вычета актуален для физлиц, получающих официальную заработную плату. Второй подходит нетрудоустроенным официально лицам и активным инвесторам.

Какие налоги платят при получении доходности по акциям?

К сожалению, держателям акций придется делиться доходом с государством. Поскольку дивиденды приравниваются к доходам, они облагаются НДФЛ в размере 13%. Базу для налога с дивидендов рассчитывают, обязательно отделяя ее от других доходов. Дело в том, что по истечении отчетного года инвестор может понести убытки. Именно они будут уменьшать базу налогообложения.

Если человек является иностранцем, который инвестирует в российские компании, с полученного дохода он должен уплатить в казну государства не 13%, а 15% налога.

Доход, получаемый от возрастания курса, не облагается налогом в случае, если инвестор владеет ценными бумагами 3 и более года.

Таким образом, для получения дивидендов можно инвестировать в «голубые фишки», то есть крупные компании, которые характеризуются стабильностью и регулярно выплачивают дивиденды. Тем, кто желает заработать на повышении цены акции, целесообразно вкладывать деньги в ценные бумаги молодых, но перспективных компаний.

Как зарабатывать на дивидендах

С Владимиром Петровичем и Алишером Бурхановичем

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на вложениях в ценные бумаги.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на 27 апреля 2021.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока остаетесь акционером.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

Еще реальный пример. По итогам 2019 года компания МТС трижды выплачивала дивиденды. Сначала в октябре 2019 года выплатила 8,68 Р за первые полгода, в январе 2020 — 13,25 Р за первые девять месяцев, а в июле 2020 — 20,57 Р по итогам всего 2019 года. В сумме получилось 42,5 Р на акцию, или чуть меньше 37 Р после налога.

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачивать вообще, если деньги нужны компании на другие цели, например на развитие.

Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам как акционеру часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет, ИИС или банковский счет — смотря как вы настроили свой брокерский счет или ИИС.

Вы сами решаете, что делать с полученными дивидендами. Можно потратить эти деньги или купить на них новые активы: вложить в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Все, вот кто в такую-то дату будет акционером — тем заплатим. Кто не акционер в ту дату — пардон, в следующий раз».

По закону компания должна выплатить дивиденды в течение максимум 25 рабочих дней с даты фиксации реестра. Если же дивиденды направляются в депозитарий брокера или в управляющую компанию, то выплатить их надо в течение 10 рабочих дней.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось. Могут не отреагировать, если размер дивидендов такой же, как ожидали аналитики и участники торгов.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны.

Брокер не мгновенно обработает выплаты — может потребоваться несколько дней на распределение денег по брокерским счетам и ИИС акционеров. В итоге дивиденды вы получите примерно через 2—4 недели после того, как компания сформирует реестр акционеров.

9 октября 2018 года дивиденды «Норникеля» поступили инвесторам, кто владел акциями по состоянию на 27 сентября 2018 года. Перед этим с дивидендов удержали налоги. О завершении выплат «Норникель» отчитался 6 ноября 2018 года.

Как победить выгорание

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры, скорее всего, с этим согласятся. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким:

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

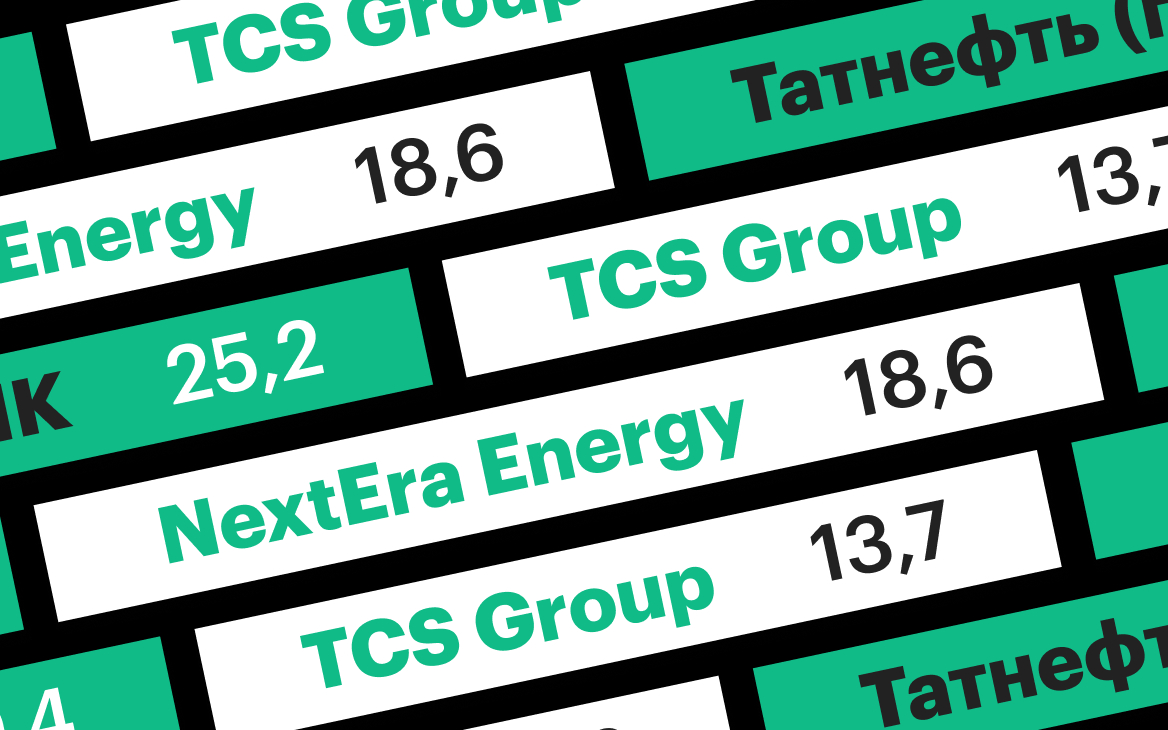

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

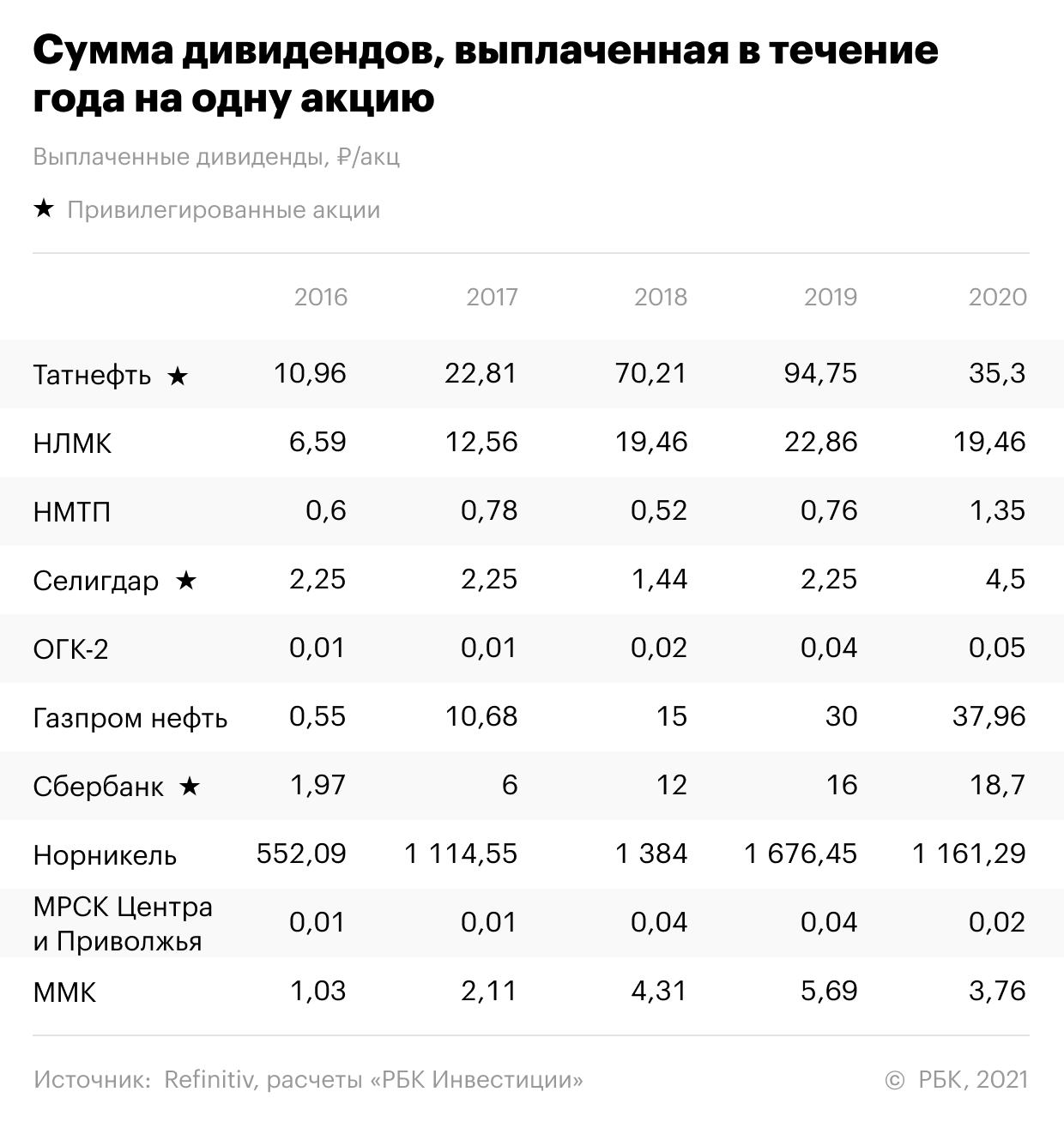

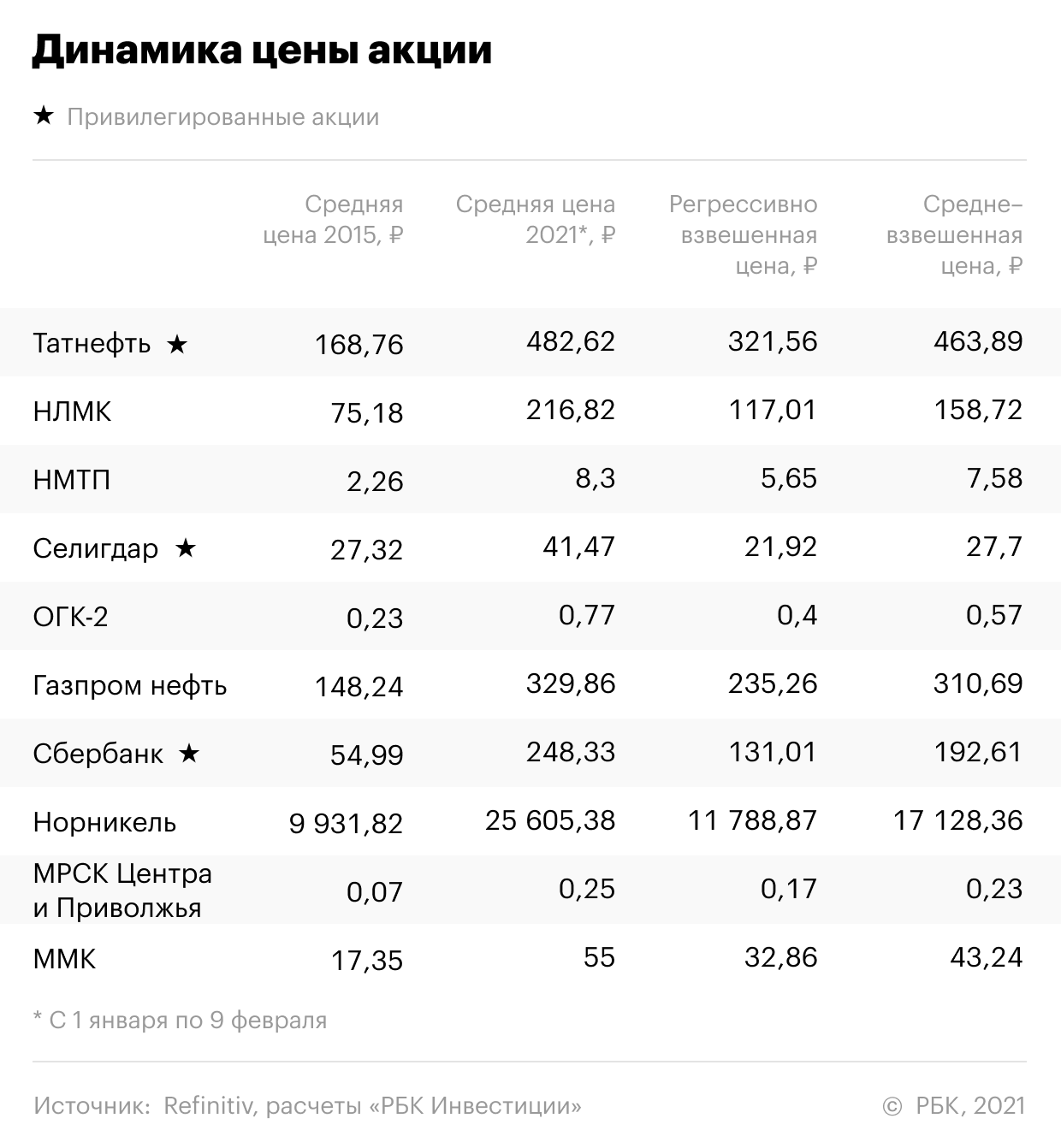

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram