Сколько должно быть акций в портфеле чтобы получать хорошие дивиденды

Есть ли оптимальное число акций?

Сколько акций должно быть в портфеле? Вряд ли есть магическое число, скорее можно говорить о нижней границе и верхней. Нижняя граница зависит от представлений о риске. Теоретики спорят о корреляции. Одни полагают, что минимально достаточно семь акций, другие считают, что не хватит и пятнадцати. Я же полагаю, что корреляция вообще не самая считаемая вещь. Можно посчитать, как это было за десять лет, и обнаружить, что в одиннадцатом всё сломалось.

Считайте проще: в любую полночь любая акция может на 50% превратиться в тыкву.

Ничто не будет предвещать этого события. Позднее скажут, что это был присущий данной акции политический риск. Или макроэкономический. Или корпоративный. Но это будет знание задним числом.

Итак, любая акция может стать тыквой почти на 100%. Тогда, если у вас в портфеле пять акций, вы теряете без всякого кризиса на ровном месте — 20% портфеля. Если акций десять, теряете только 10%. Если акций двадцать, теряете 5%, и вот здесь уже цифры, с которыми можно жить. Ещё раз это даже не прикидка, а страшилка.

Мы принципиально не будем считать то, что считаем невозможным посчитать (всех любителей расчётов посылая в сторону Нассима Талеба). Мы надеемся, что страшилка всё-таки функциональна: из неё следует ощущение, что акций должно быть скорее тридцать, чем три. Пусть даже двадцать третья по счёту будет нам менее симпатична, нежели третья.

Увы, в случае российского рынка мы быстро подойдём к верхней границе. Собирая портфель, важно, где вы находитесь. Если вы на Московской бирже и в портфель надо разместить миллиард рублей, у вас лишь несколько десятков акций на выбор. Ликвидность, сами понимаете.

А если портфель на несколько миллионов рублей? Увы, здесь не будет прямой пропорции между вашей суммой и числом акций, доступных к выбору. Если миллиард подразумевает только акции из индекса, миллион рублей не так сильно расширит выбор, если вы не готовы лезть в конченые неликвиды. Идти в них означает ждать продавца и покупателя неделями (такого же чудака, как вы) и зачастую переплачивать по 5–10% на каждой сделке. Честно, туда не надо. А из ста пятидесяти акций, которые останутся, вы никак не отберёте двести.

Даже семьдесят не отберёте. Допустим, у вас есть волшебная программа — она предсказывает потенциал будущего роста. Но мы помним, что за рост отвечает обычно меньшинство? Значит, семьдесят пятая по счёту акция из ста пятидесяти вряд ли будет лучше, чем общий индекс, рассчитанный на всю совокупность. Волшебной программы у нас нет, но суть понятна. Отбирать всё равно придётся меньшинство. Вот мы и очерчиваем размер портфеля из русских акций здесь и сейчас.

Меньше десяти — страшно, больше двадцати-тридцати уже бессмысленно.

Вот в этих границах можно думать. Если вы профессионал и уверены в себе: ну, можно меньше десяти. Риски сами знаете.

Если портфель собирается в США, верхняя граница может быть расширена. Впрочем, вопрос верхней границы — скорее дело вкуса. По Уоррену Баффетту это скорее тридцать акций, чем триста, по Питеру Линчу — скорее триста. Кто прав? Оба правы. Но никто не скажет, что в портфеле должно быть три акции.

Должно ли быть акций поровну, или у них могут быть какие-то веса? Можно поровну. Могут быть и веса. Но в рамках здравого смысла. Если акция весит 50% портфеля, вы сильно рискуете. Если акция весит 0,5%, вы ничем не рискуете, в том числе не рискуете на ней заработать. Любая акция требует минимальных издержек: чтобы она попала в портфель, о ней всё равно придётся подумать.

0,5% портфеля, вероятно, не стоят того, чтобы об этом думать.

Выкиньте такую акцию. Или докупите. Здравый смысл разрешает оба поступка, ему лишь невыносима цифра 0,5%.

Не терпится внедрить наши советы в работу? Откройте счёт в компании «Открытие Брокер» – здесь можно торговать как самостоятельно, так и под руководством профессионалов. А если в процессе появятся вопросы – задайте их через форму обратной связи. Постараемся ответить как можно подробнее!

Сколько нужно купить акций, чтобы получать дивиденды

Содержание:

Дивиденды – доля от чистой прибыли компании, которую она распределяет между своими акционерами. Выплаты помогают инвесторам заработать и постепенно сформировать пассивный доход. Получить дивиденды просто, для этого не нужны специальные действия, но необходимо учесть несколько важных моментов.

Сколько нужно акций, чтобы получать дивиденды

Компания платит дивиденды, чтобы привлечь инвесторов покупать её акции. Так, они могут заработать не только на росте цены бумаги, но и на дивидендных выплатах. Даже если цена акции не изменится, инвестор всё равно получит доход.

Компания распределяет дивиденды среди акционеров согласно количеству акций, которые они купили. То есть чем больше у вас акций, тем больше сумма выплаты. Чтобы получать дивиденды, можно купить даже одну акцию.

Например, в 2021 году дивиденды на акцию «Норильского Никеля» составили 1.021,66 рубля. Значит, за покупку десяти бумаг этой компании, вы получите 10.216,6 рубля в качестве дивидендов. Если купите двадцать бумаг, сумма вырастет в два раза – до 20.433,2 рубля и т.д.

Сколько раз выплачивают дивиденды по акциям

Если разобраться с тем, сколько нужно акций, чтобы получать дивиденды – просто, то с периодичностью выплат не всё так однозначно. Размер и частоту выплат определяет совет директоров конкретной компании и закрепляет основные положения в дивидендной политике. Каждая компания перечисляет дивиденды по-разному. Так, Apple и Microsoft переводят выплаты четыре раза в год, «Северсталь» – три раза, «Лукойл» – два раза, «Сургутнефтегаз» – один раз.

Дивиденды есть не у всех компаний, например, их не платят «Яндекс», Facebook, Amazon, Netflix. Деньги, которые можно направить на выплаты, они тратят на развитие бизнеса и инвестируют в новые проекты. Поэтому заработать на этих компаниях можно только за счёт роста их акций. Покупая такие бумаги, инвесторы знают, что останутся без дивидендов, но всё равно вкладывают в них деньги, потому что верят в бизнес этих компаний.

Условия дивидендной политики не постоянны. Руководство меняет размер и периодичность выплат. Компания, которая регулярно платила дивиденды, может перестать это делать, если посчитает, что лучше сохранить деньги на покрытие возможных рисков или направить их на новые проекты. Так же компания, у которой никогда не было дивидендов, может начать делать выплаты.

Например, золотодобывающая российская компания «Полюс» начала платить дивиденды в 2007 году, но в 2012 объявила о прекращении выплат, а затем снова восстановила их в 2017 году.

За сколько дней надо купить акции, чтобы получить дивиденды

Когда вы покупаете акции, то попадаете в реестр – список акционеров компании. Чтобы получить дивиденды, необходимо успеть купить акции до даты закрытия реестра – это дата, когда компания утверждает, кто является держателем её ценных бумаг и кому она отправит выплату в этом году, полугодии или квартале. Ещё её называют датой отсечки.

Сначала совет директоров решает, какие будут выплаты, и анонсирует это, а потом публикует дату закрытия реестра.

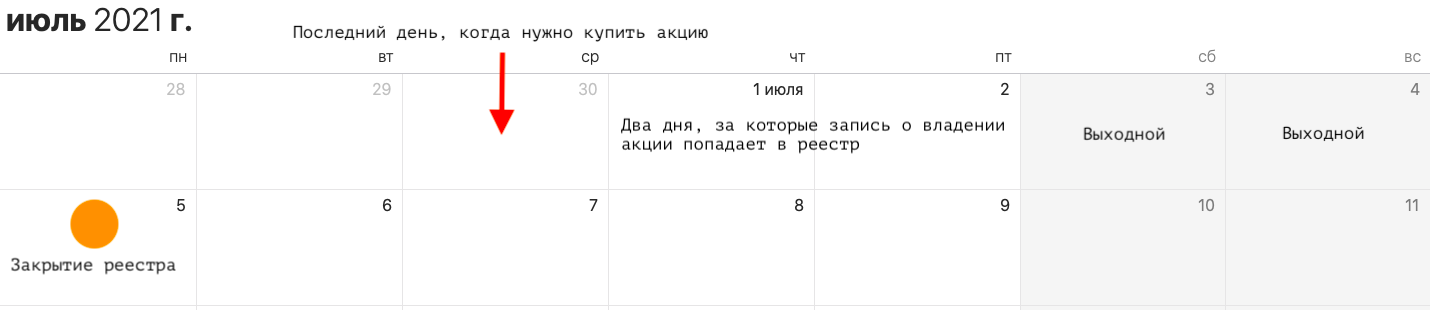

Последний срок, когда нужно купить акции для дивидендов – это два рабочих дня до даты закрытия реестра. За этот период запись о том, что вам принадлежат акции, попадает в реестр. Чтобы не ошибиться, лучше купить бумаги ещё раньше. Если не сможете вложить деньги до отсечки, то получите выплату только в следующий раз.

Пример: закрытие реестра у нефтяной компании «Лукойл» – 5 июля, значит бумаги нужно купить не позже 1 июля с учётом выходных.

Сколько держать акции, чтобы получить дивиденды

Для получения дивидендов нужно владеть акциями на дату закрытия реестра. Потом выплата придёт автоматически в течение 25 рабочих дней.

Пример: «Лукойл» закрывает реестр 5 июля – выплата должна прийти до 6 августа.

Вторая причина почему не стоит продавать акции сразу – дивидендный гэп. Термин обозначает падение цены акции на размер выплаты на следующий день после отсечки. Цена может восстанавливаться от пары недель до нескольких месяцев.

Сколько можно заработать на дивидендах по акциям

Это зависит от дивидендной доходности и количества денег, которые вы вложили. Чем выше доходность, тем меньше нужно инвестировать, чтобы получить определённую сумму.

Российские компании платят больше, чем американские. Средняя дивидендная доходность по акциям РФ – 8%, по акциям США – 4%.

Пример: в 2020 году дивиденды «Северстали» составили 7,96% или 80,13 рубля на акцию. Если бы вы купили десять акций, то компания принесла бы вам 801,3 рубля дивидендов.

Дивиденды американской фармацевтической корпорации Pfizer – 4,15% или 1,52$ на акцию. Если бы у вас было десять акций Pfizer, получили бы 15,2$. Но фактически доходность в обоих случаях будет немного меньше, ведь с полученных дивидендов придётся заплатить налог. По российским ценным бумагам – это 13%, а по зарубежным будет зависеть от налоговой ставки страны, где зарегистрирована компания.

Даже при более низкой дивидендной доходности, за десять акций Pfizer отдаст больше дивидендов, чем «Северсталь», потому что его акции стоят больше.

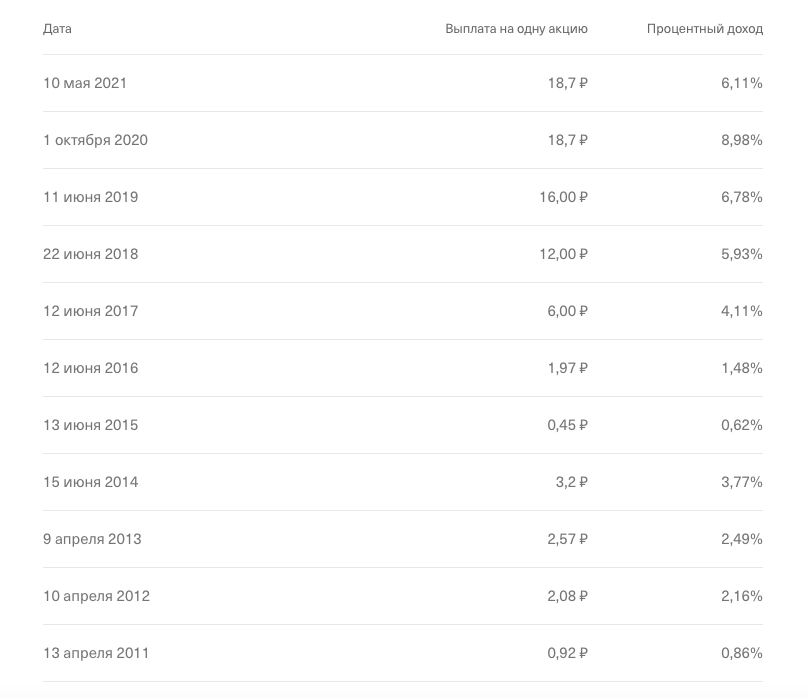

Сколько выплачивают дивидендов по акциям «Сбербанка»

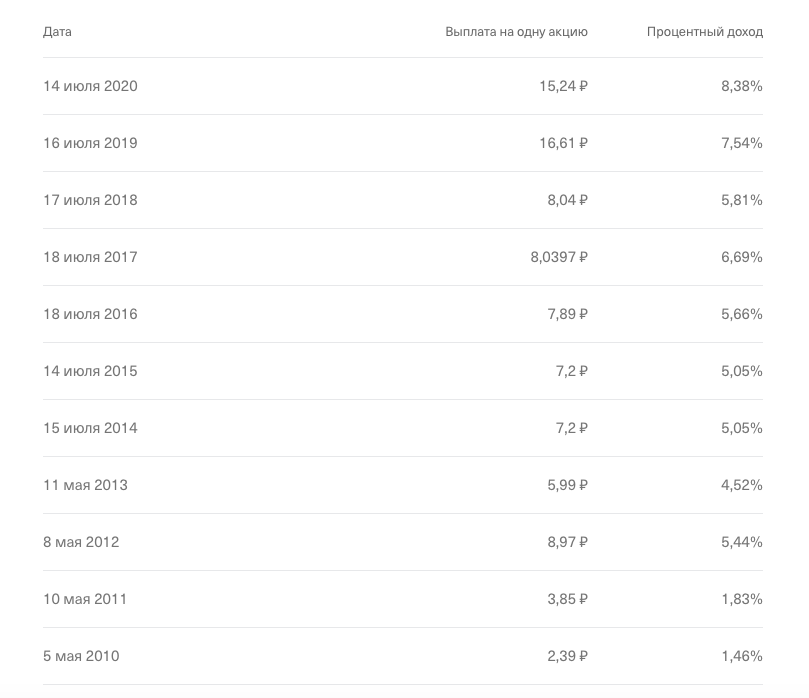

«Сбербанк» переводит выплаты один раз в год. За десять лет самые высокие дивиденды были в 2020 и 2021 годах. Размеры и даты выплат можете посмотреть в таблице.

Сколько выплачивают дивидендов по акциям «Газпрома»

«Газпром» тоже платит дивиденды только один раз в год. История выплат компании в таблице ниже.

Как купить акции с дивидендами

Теперь вы узнали сколько нужно акций, чтобы получать дивиденды, но давайте посмотрим, как можно купить такие акции.

В России дивидендные акции торгуются на Московской и Санкт-Петербургской биржах. На первой продают российские ценные бумаги, на второй – зарубежные. Биржа – площадка, которая контролирует торги и следит за безопасностью сделок.

Правда, инвестировать на бирже можно только через брокерскую компанию – профессионального участника на фондовом рынке. Он работает как посредник и выполняет поручения инвестора по сделкам.

Чтобы начать торговать через брокера, нужно открыть у него брокерский счёт. Туда будут автоматически поступать дивиденды, а ещё там отображаются все транзакции по сделкам.

Оформить брокерский счёт и купить акции дистанционно можно через брокера «Тинькофф Инвестиции».

Как узнать, сколько и когда компания платит дивиденды

Сколько нужно вложить в акции, чтобы жить на дивиденды: расчеты и советы

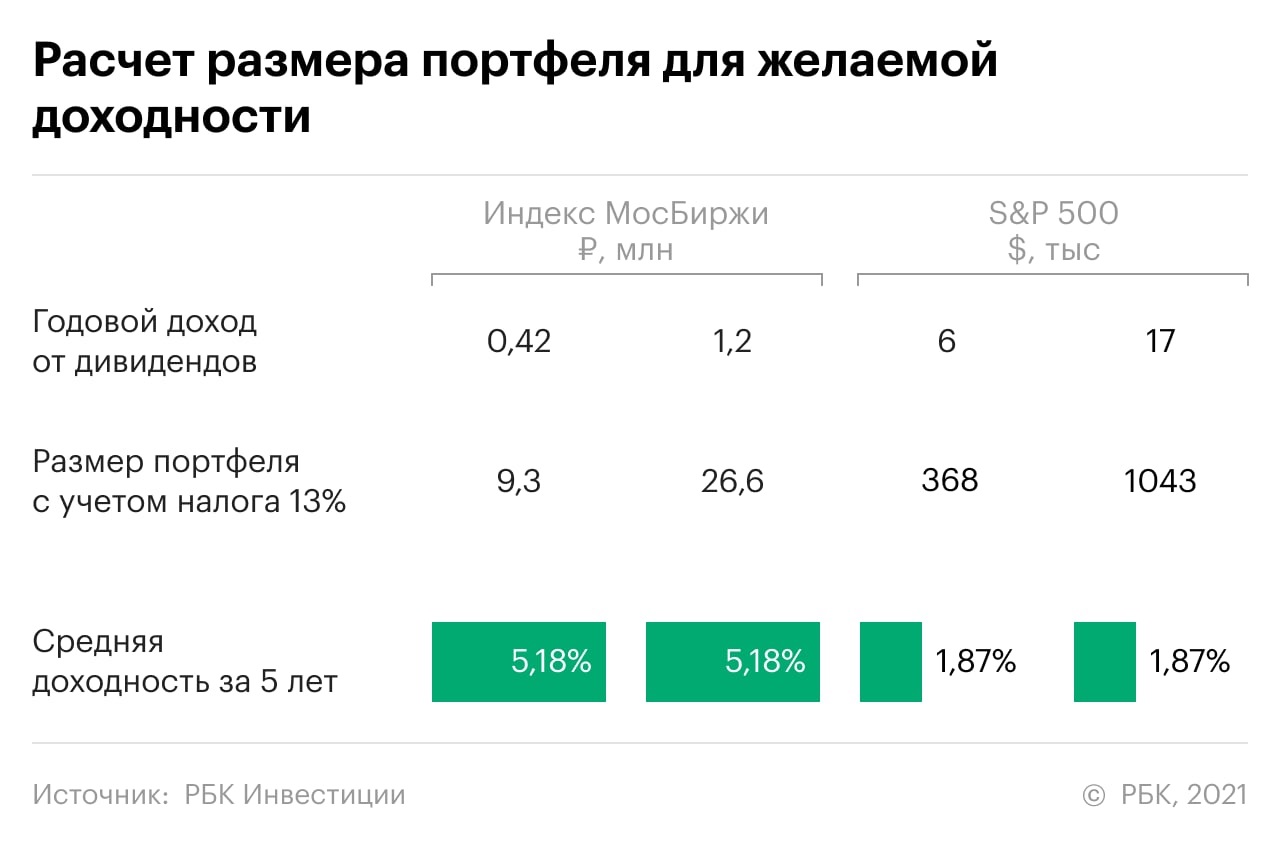

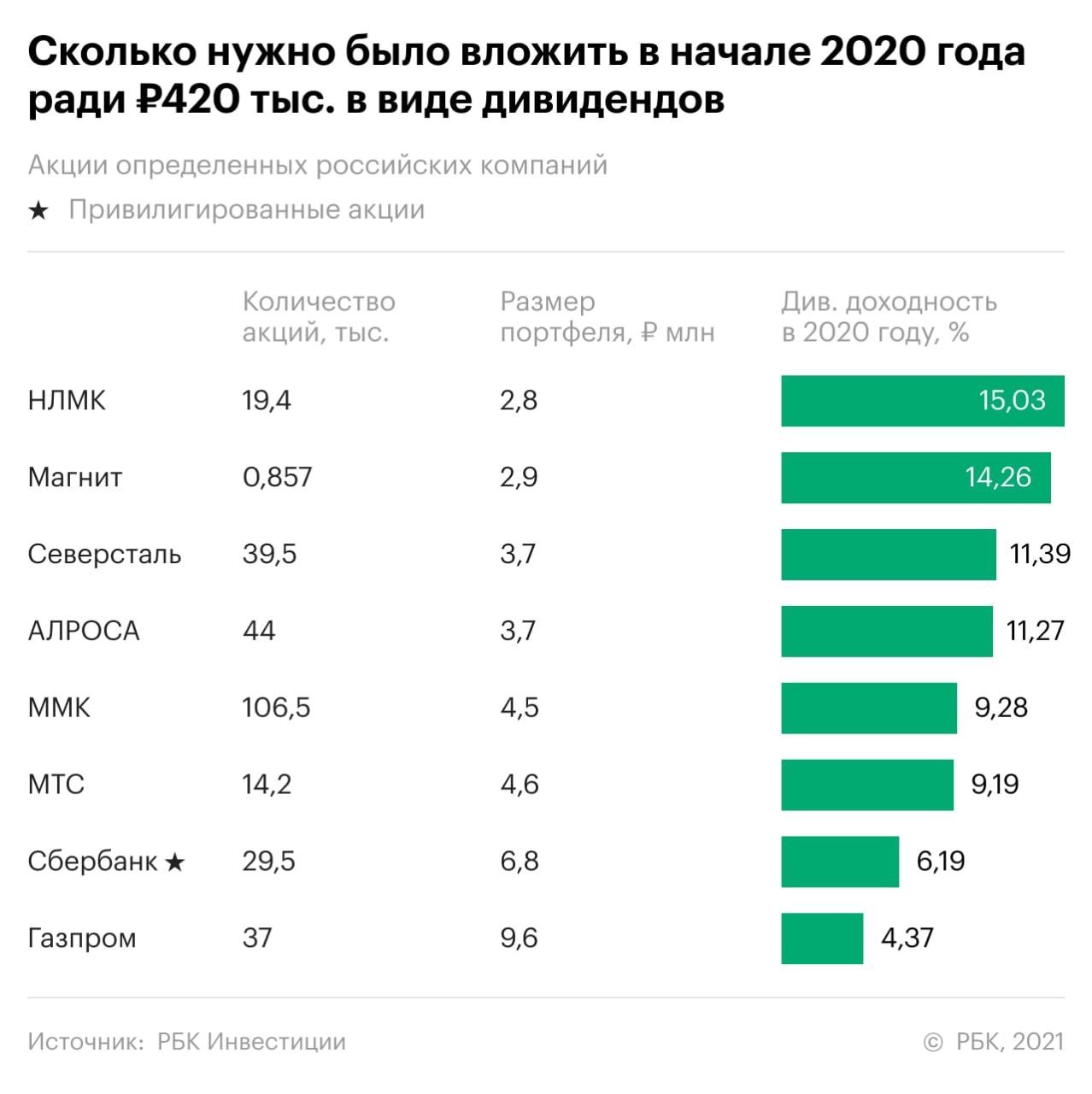

Для наших расчетов мы использовали два уровня дохода — ₽35 тыс. и ₽100 тыс. Первое число близко к медианной зарплате в стране, второе — приближено к средней зарплате в Москве. Однако большинство компаний выплачивают дивиденды не ежемесячно, а раз в квартал, полугодие или год. Поэтому в наших расчетах в качестве желаемого дивидендного дохода стоит годовое значение зарплаты: ₽420 тыс. и ₽1,2 млн.

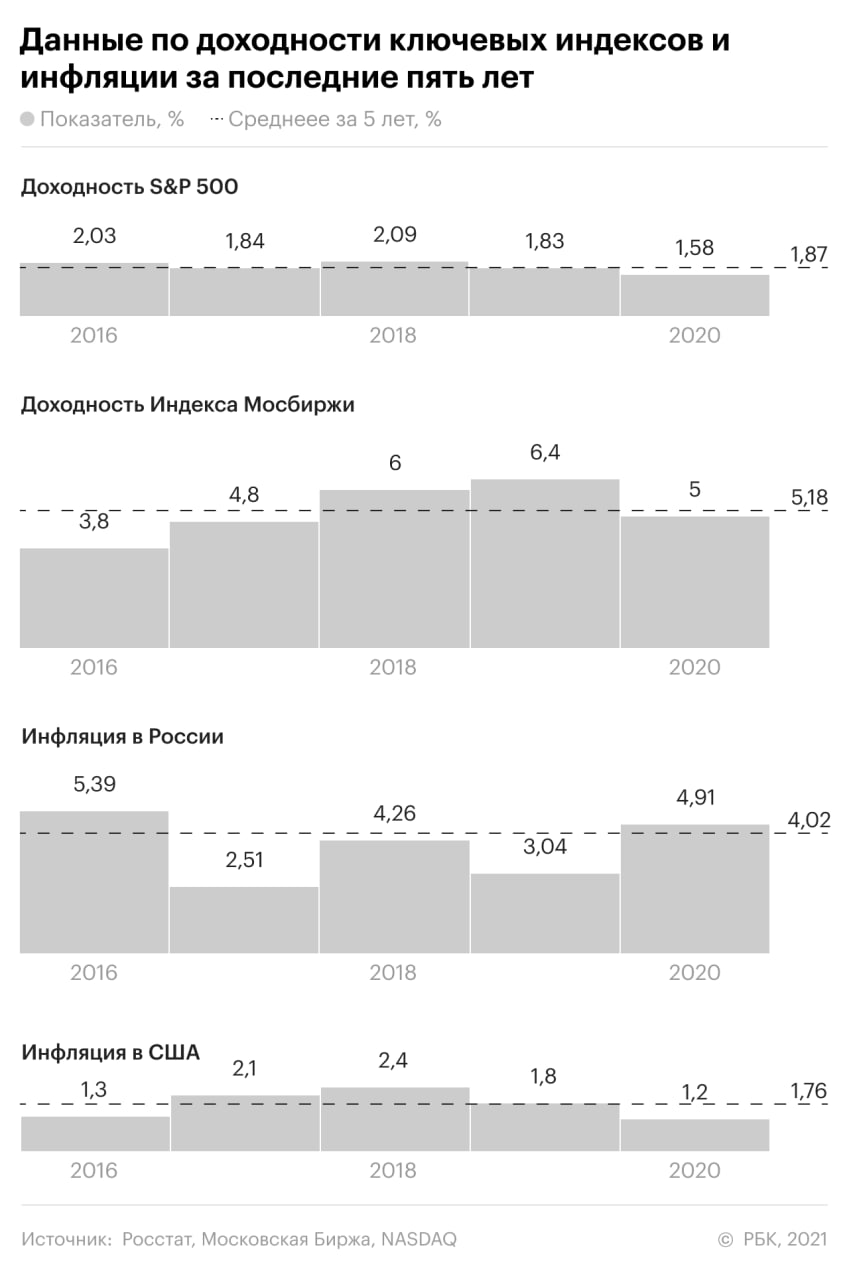

Составление удачного дивидендного портфеля — задача нетривиальная, поэтому мы рассмотрели два базовых случая. В одном сценарии инвестор покупает акции, повторяющие индекс Мосбиржи, а во втором — индекс S&P500. Таким образом, мы выбираем ликвидные бумаги двух рынков, а также диверсифицируем портфель надежными акциями.

Прошлый год оказался для дивидендных компаний необычным — одни отказались от выплат, другие их повысили. Чтобы сгладить эффект, в расчетах используются средние показатели дивидендной доходности за пять лет.

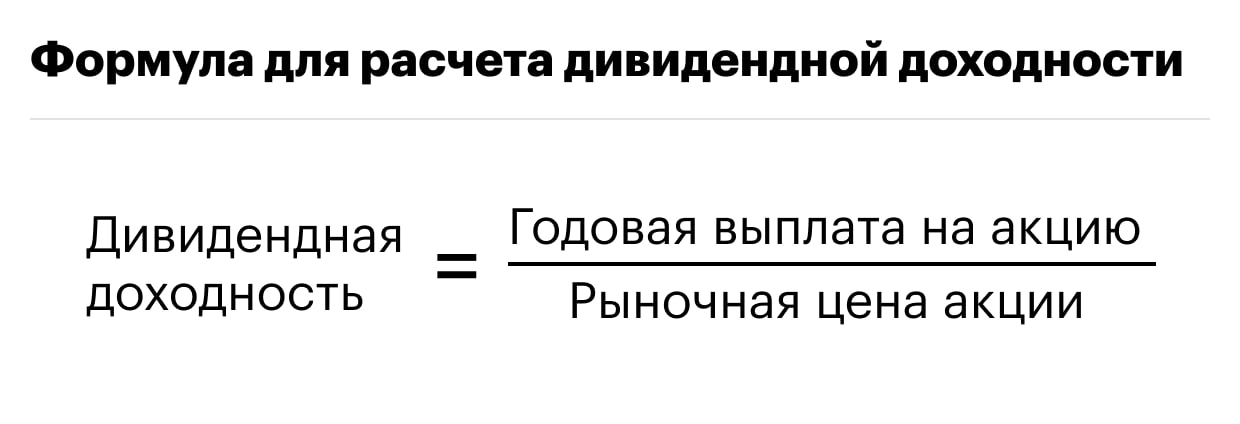

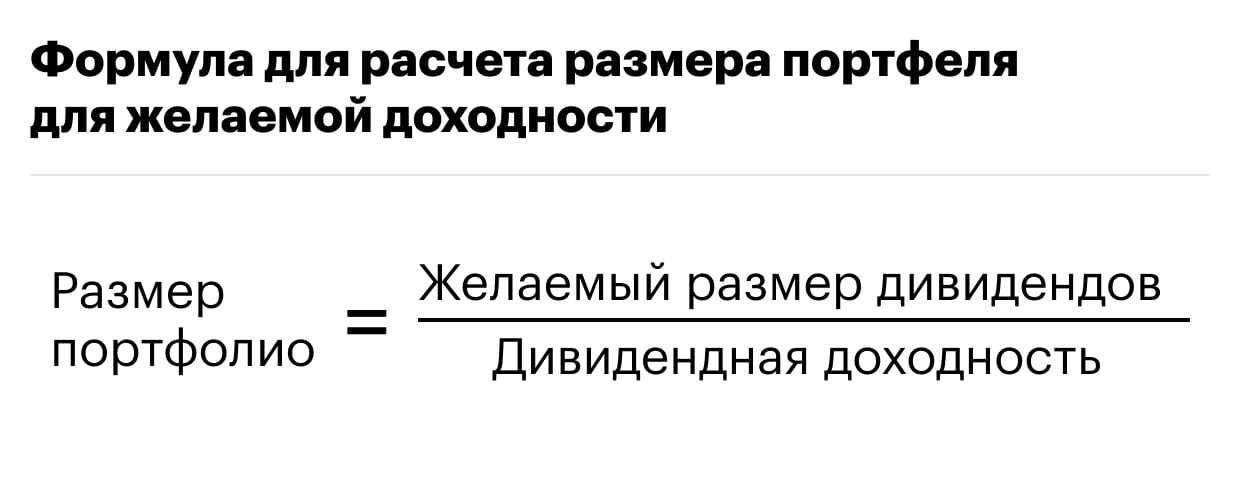

Зная дивидендную доходность акции или индекса и желаемую сумму выплаты, рассчитать размер портфеля — дело техники. Необходимо разделить целевой доход на дивидендную доходность в долях. Однако важно не забыть отнять налог в размере 13%, который необходимо платить на любой доход в России.

Что у нас получилось

Так как у индекса Мосбиржи и S&P500 более низкий дивидендный доход, чем у более рисковых инструментов, то и портфель должен быть больше. Чтобы зарабатывать ₽35 тыс., необходимо купить бумаги компаний из индекса Мосбиржи на ₽9,3 млн. А вот для получения средней заплаты по Москве придется вложить ₽26,6 млн.

А что если инвестор хочет получать такой доход и далее?

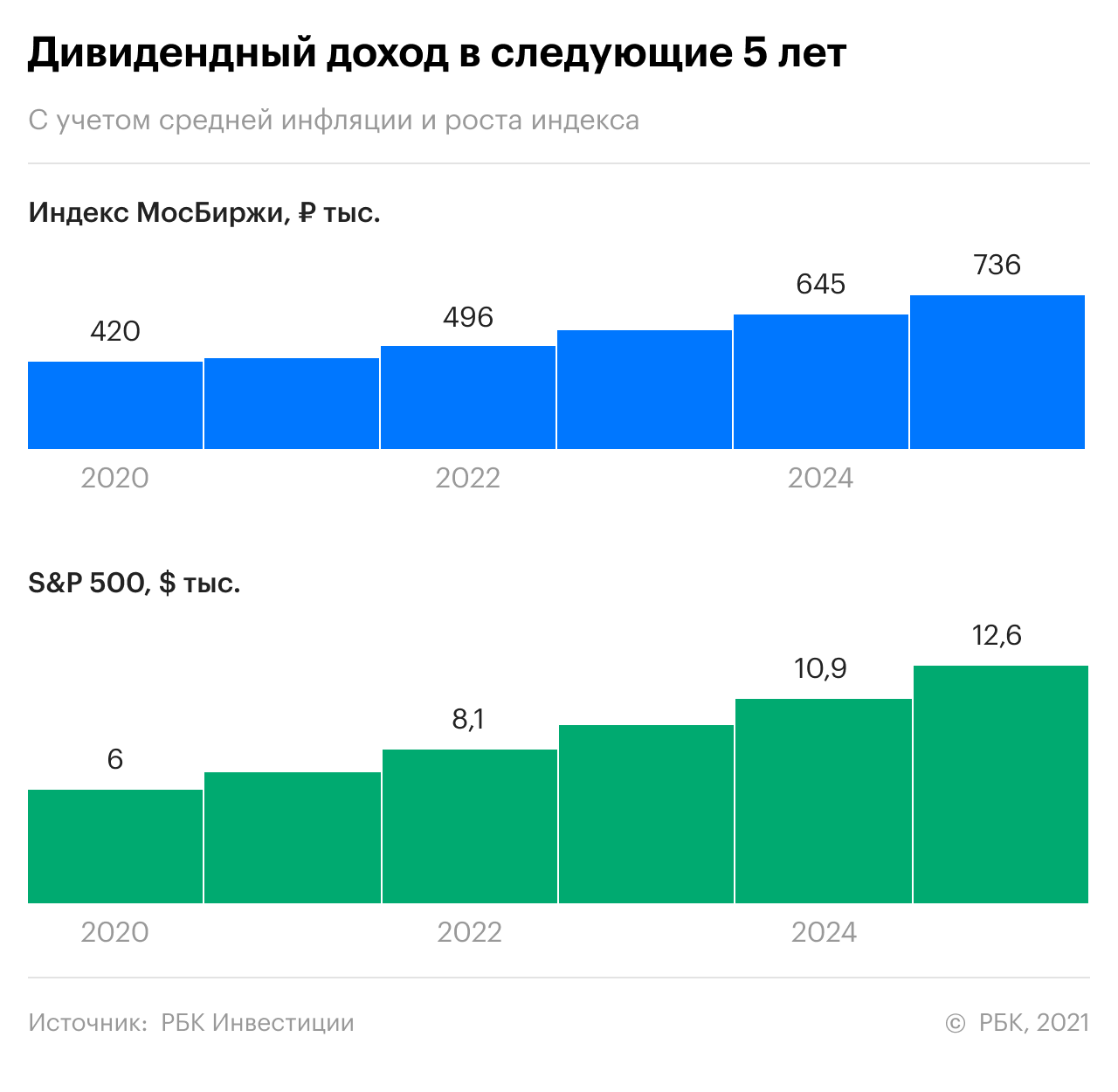

Если инвестор хочет «жить» на дивиденды, один раз получить 420 тыс. будет мало — этот доход должен сохраняться хотя бы в ближайшие пять лет.

В первую очередь помешать инвестору может инфляция. По данным Росстата, ее среднее значение за пять лет составило 4,02%. В США за этот же период деньги обесценивались на 1,76% в год.

При этом оба инструмента, которые были выбраны для расчетов, за последние пять лет в среднем росли: индекс Мосбиржи — на 14%, а S&P500 — на 15,86%. Однако в некоторые периоды они могли падать. Например, в 2017 году индекс Мосбиржи снижался на 5,5%, а в 2019 году рост составил 28,6%.

NB: В расчетах мы сознательно пренебрегли изменением курса валюты. Эту величину предсказать невозможно, а брать среднее значение непоказательно.

Из-за разнонаправленного действия инфляции и роста котировок портфель мог бы вырасти, как и доход инвестора. При этом не только номинально, но и в реальном выражении.

Эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов считает, что доход будет сохраняться не только первые пять, но и многие десятки лет, потому что российский рынок довольно консервативен. По словам аналитика, рынок акций в России — дивидендный по своей сути и фаворитов не менял практически с основания.

«В среднем дивиденды в России растут с той же скоростью, что и акции: на 15–20% в год. Этого с избытком хватит, чтобы обыграть инфляцию. То есть уже через пять лет при вложенной изначально сумме ₽7,5 млн доход с дивидендов будет не ₽35 тыс. в месяц, а как минимум ₽70 тыс.», — оценивает перспективы Емельянов.

Из каких бумаг можно было бы составить такой портфель

По мнению финансового консультанта Натальи Смирновой, в первую очередь стоит присмотреться к дивидендным аристократам, но доходность у таких компаний обычно низкая. Для выбора более перспективных акций эксперт сформулировала пять критериев:

«Это фактически стопроцентная гарантия, что ваши поступления будут неизменными и регулярными. Дивиденды в России предсказать нельзя, а в развитых странах они не так велики. Опытные зарубежные инвесторы понимают, что надеяться нужно на позитивное изменение курса акций, только так можно заработать сотни и тысячи процентов», — говорит эксперт.

Подводные камни жизни на дивиденды

Никаких препятствий для жизни на дивиденды с финансовой точки зрения эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов не видит. «Составить портфель из дивидендных акций на российском рынке не проблема. Но признаемся честно: нужна дисциплина, чтобы собрать нужную сумму для вложения и правильно ею распорядиться», — говорит аналитик.

Аналитик финансовой группы «Финам» Юлия Афанасьева предупреждает, что просто собрать портфель из акций и потом уже ничего не делать, получая дивиденды, не выйдет. «Российские компании, которые платят сейчас высокие дивиденды, очень нестабильны — курс их акций в году летает на 30–40%. При этом дивиденды сегодня есть, а завтра их нет», — говорит эксперт.

Афанасьева также предупреждает, что многие из российских компаний вынуждены платить огромные дивиденды, хотя погрязли в кредитах и в неподъемных инвестиционных программах. «Страшно представить, что будет с этими компаниями через пять — семь лет. А если поможет кризис, расплата придет раньше», — считает аналитик.

Как лучше распорядиться дивидендами

«Самый простой вариант — вложить всю сумму в индексный фонд с низкими комиссиями, например на РТС или S&P 500, и периодически выводить из него нужную сумму. В те дни и месяцы, когда вам удобно, а не когда компания решила вам заплатить дивиденд», — предлагает Емельянов.

Дивидендные отсечки — это большой драйвер на рынке, и если им правильно пользоваться, можно хорошо заработать на изменении курса акций, считает аналитик «Финам» Юлия Афанасьева. Может быть использована такая дивидендная стратегия, при которой инвестор отслеживает отчетность компании, прогнозирует ее прибыль и контролирует дивидендную политику. В хороший момент на рынке, но задолго до дивидендной отсечки он и покупает перспективные бумаги. В будущем эти акции могут надолго остаться в портфеле, а могут быть проданы в этом же году тем, кто мечтает о высоких дивидендах, с прибылью, в пять — десять раз превышающей эти дивиденды. Однако Афанасьева предупреждает, что реализовать такую стратегию могут только профессионалы.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

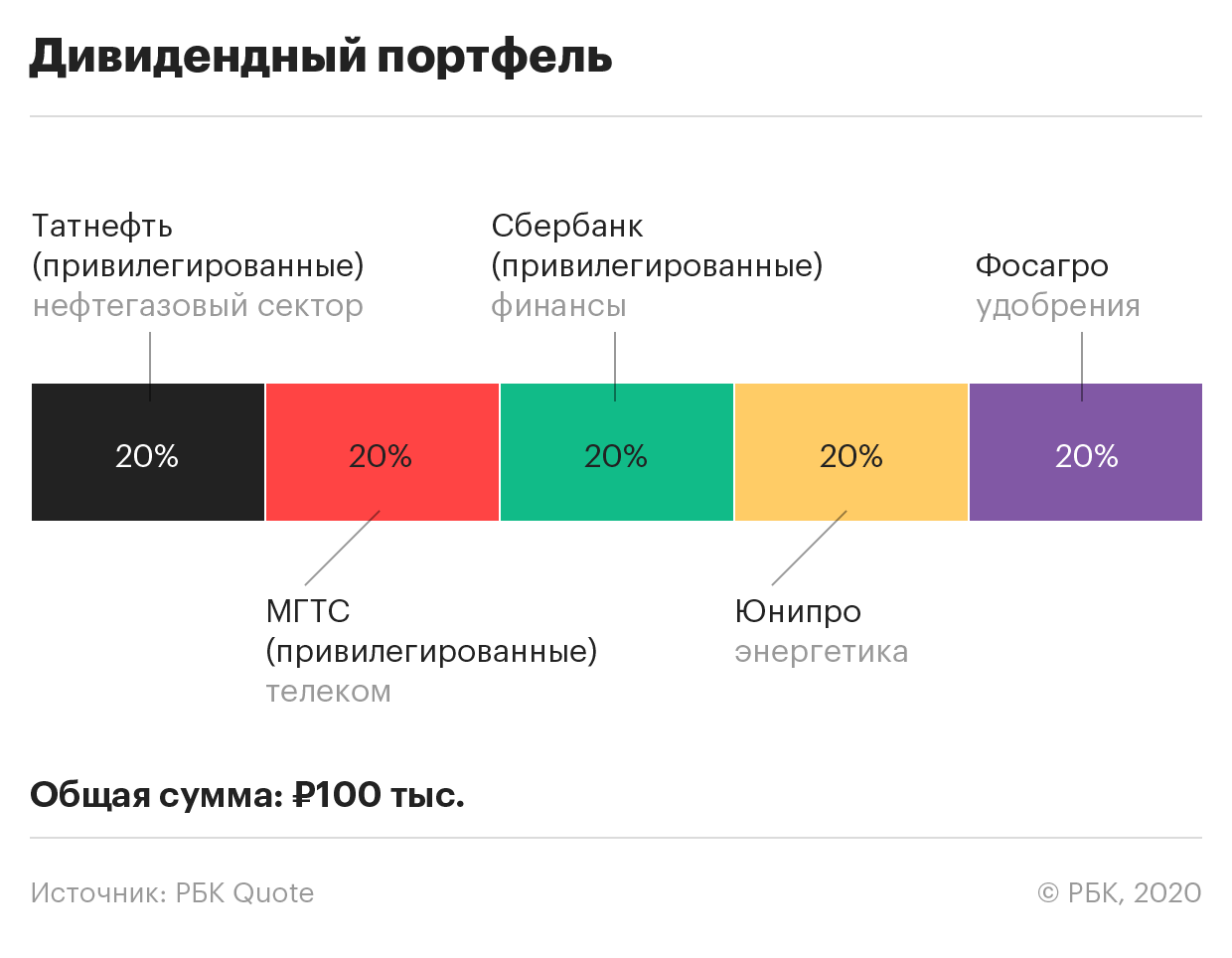

Дивидендный портфель: как заработать более 20% прибыли в год

Дивидендный портфель нужен в первую очередь для получения дополнительной прибыли. Наша цель — получить процент выше депозита. Всего я вложил ₽100 тыс. в акции пяти компаний. Деньги разделил по 20% на каждую компанию. Дивидендная доходность предположительно составит 7%. К этому прибавим потенциальный рост цены на акцию 15%. По итогам года планирую получить 22% годовых.

При выборе акций я смотрел на величину дивидендных выплат. Также обязательно нужно диверсифицировать портфель, чтобы обезопасить свои вложения. Поэтому бумаги я купил из разных секторов экономики. Мой выбор пал на нефтегазовый сектор, телеком, финансы, энергетику и удобрения. Из пяти бумаг три привилегированные. Я выбрал их, потому что по привилегированным акциям часто дивиденды выше, чем по обычным. Как в случае с этими бумагами. Вот какие компании я в итоге купил:

Экономика растет и падает неравномерно. Почему я выбрал «Татнефть», а не, например, «Сургутнефтегаз»? Особой разницы не вижу, в целом обе бумаги довольно надежные и генерируют неплохую дивидендную доходность. Часто бывает, что в одной отрасли у нескольких бумаг похожие показатели. В таких случаях я просто выбираю любую из них.

Также и с МГТС. Кроме этой компании в телекоммуникационном секторе есть еще один лидер — МТС. Обе компании стабильно выплачивают хорошие дивиденды. В данном случае у МГТС по прогнозам на следующий год выше дивиденды. У «Фосагро» есть конкурент в лице «Акрона», но я думаю, что дивиденды по «Фосагро» тоже будут выше. А «Юнипро» выбрал, потому что имеет неплохую дивидендную историю.

Почему я не купил ММК или «Норникель»? Тут вопрос еще в количестве денежных средств. Если бы вложил в портфель 300 тыс. руб., можно было бы купить дополнительно бумаг — до семи — десяти. «Норникель» тоже очень неплохая бумага, но сейчас, как мне кажется, сильно переоценена.

Мы продолжим следить вместе с инвестором за тем, что происходит с дивидендным портфелем. При необходимости будем продавать и покупать акции, реинвестировать дивиденды и делиться успехами. Следующий выпуск — весной.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Как зарабатывать на дивидендах

С Владимиром Петровичем и Алишером Бурхановичем

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на вложениях в ценные бумаги.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на 27 апреля 2021.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока остаетесь акционером.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

Еще реальный пример. По итогам 2019 года компания МТС трижды выплачивала дивиденды. Сначала в октябре 2019 года выплатила 8,68 Р за первые полгода, в январе 2020 — 13,25 Р за первые девять месяцев, а в июле 2020 — 20,57 Р по итогам всего 2019 года. В сумме получилось 42,5 Р на акцию, или чуть меньше 37 Р после налога.

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачивать вообще, если деньги нужны компании на другие цели, например на развитие.

Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам как акционеру часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет, ИИС или банковский счет — смотря как вы настроили свой брокерский счет или ИИС.

Вы сами решаете, что делать с полученными дивидендами. Можно потратить эти деньги или купить на них новые активы: вложить в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Все, вот кто в такую-то дату будет акционером — тем заплатим. Кто не акционер в ту дату — пардон, в следующий раз».

По закону компания должна выплатить дивиденды в течение максимум 25 рабочих дней с даты фиксации реестра. Если же дивиденды направляются в депозитарий брокера или в управляющую компанию, то выплатить их надо в течение 10 рабочих дней.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось. Могут не отреагировать, если размер дивидендов такой же, как ожидали аналитики и участники торгов.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны.

Брокер не мгновенно обработает выплаты — может потребоваться несколько дней на распределение денег по брокерским счетам и ИИС акционеров. В итоге дивиденды вы получите примерно через 2—4 недели после того, как компания сформирует реестр акционеров.

9 октября 2018 года дивиденды «Норникеля» поступили инвесторам, кто владел акциями по состоянию на 27 сентября 2018 года. Перед этим с дивидендов удержали налоги. О завершении выплат «Норникель» отчитался 6 ноября 2018 года.

Как победить выгорание

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры, скорее всего, с этим согласятся. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким: