Скидки в первичных документах

Вознаграждение за объем продаж: как оформить «первичку»

Скидки хорошим клиентам предоставляют почти все оптовые компании. Учет таких бонусов создает множество проблем для бухгалтера. Одна из них — как правильно выписать первичные документы.

И раз, и два

Скидки условно можно разделить на две группы:

Рассмотрим, как нужно оформлять первичные документы в обоих случаях.

Скидка утром, покупка вечером

Цена на товары, работы или услуги определяется соглашением сторон (п. 1 ст. 424 ГК). После заключения договора цену можно изменить в случае, если это предусмотрено законом либо установлено в самом договоре (п. 2 ст. 424 ГК).

Изменение первоначальной цены — один из видов скидки. О том, как оформить такое изменение, рассказывает налоговый консультант Алла Ильина. «Скидки, которые предоставляет продавец, — говорит Алла Леонидовна, — элемент маркетинговой политики фирмы. Скидки, при которых пересматривается цена договора, нельзя считать расходом. Это корректировка выручки. Такого мнения придерживается Минфин (письмо от 2 мая 2006 г. № 03-03-04/1/411).

Если фирма снижает цену до того, как товар продан, никакие исправления в документы и отчетность вносить не нужно. Вы просто показываете в счете, счете-фактуре и накладной фактическую цену продаваемого товара. Однако в счете нужно также указать первоначальную цену товара и размер скидки. В сноске желательно обосновать правомерность предоставления скидки. Это могут быть ссылки на пункты Положения о скидках или маркетинговую политику. Сделать это нужно для того, чтобы уменьшить придирки налоговиков, которые при проверках тщательно изучают сделки с заниженными ценами».

От скидки к услуге

Чтобы поставщик не терял на НДС, а также партнеры были избавлены от изменения «первички» и подачи уточненных деклараций, скидку можно «закамуфлировать» под договор оказания услуг. Например, покупатель может оказать услуги по изучению рынка сбыта. В итоге поставщик получит от покупателя акт на оказание услуг и счет-фактуру. И может с чистой совестью поставить НДС по таким услугам к вычету.

Однако в тексте договора может содержаться такое правило: после того, как покупатель приобретет товар на определенную сумму, цена на него снизится задним числом. Цену поставщик также может изменить, если покупатель погасил долги по поставке раньше определенного срока. Выходит, что при отгрузке товара в накладных и счетах-фактурах была указана верная на тот момент стоимость товара. Но она не учитывала сегодняшнюю скидку.

Как было сказано ранее, изменение цены вызывает корректировку выручки. А значит, при такой скидке продавец должен внести коррективы в накладные и счета-фактуры. Имейте в виду, что такие изменения приведут к тому, что фирма должна будет подавать уточненные декларации по налогам (письмо Минфина от 15 сентября 2005 г. № 03-03-04/1/190).

Важна не только «первичка»

Для того чтобы избежать претензий налоговиков, правильно оформленной «первички» недостаточно. Во-первых, в компании должна быть тщательно продумана и оформлена маркетинговая политика. Ведь скидки являются одним из ее элементов. Как приложение к маркетинговой политике можно оформить Положение о скидках. «Чтобы это Положение можно было считать внутренним нормативным актом, — говорит Алла Ильина, — оно должно действовать в течение длительного времени и устанавливать общий порядок предоставления скидок покупателям». Если компания предоставляет индивидуальные скидки, в Положении о скидках следует это указать.

Во-вторых, можно утвердить список крупных клиентов, которым предоставляются индивидуальные скидки.

И в-третьих, правила применения скидок следует прописать в договоре или сделать в нем ссылку на маркетинговую политику. Только в этом случае инспекторам будет сложно доказать неверный расчет налогов.

Существуют и такие скидки, которые не меняют цену товара. Продавец может после выполнения определенных условий просто пересмотреть задолженность и освободить покупателя от части обязательств по оплате.

В международной практике такое освобождение оформляется кредит-нотой. В России такого понятия, как «кредит-нота», нет. Поэтому для обоснования скидки продавец и покупатель должны подписать акт или протокол, в котором нужно подтвердить тот факт, что покупатель выполнил условия, указанные в договоре, а также указать сумму скидки. Унифицированной формы такого документа нет. Однако он должен содержать все реквизиты, указанные в пункте 2 статьи 9 Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

Имейте в виду, что российским законодательством также не предусмотрено оформление «отрицательного» счета-фактуры. К тому же, по мнению финансистов, премии, полученные покупателем без изменения цены товара, НДС не облагаются. А значит, продавец не сможет уменьшить базу по НДС на сумму скидки (письмо Минфина от 20 декабря 2006 г. № 03-03-04/1/847).

А не проверить ли нам цены?

Снижая цену товара, продавец рискует тем, что налоговики к такой сделке могут применить положения статьи 40 Налогового кодекса. В ней сказано, что, если разница в цене на один и тот же товар составляет больше 20%, инспекторы могут пересчитать эти цены. Естественно, делать они это будут в сторону повышения. И, как следствие, доначислят фирме налоги.

«Отбиться» от претензий налоговиков можно с помощью правильно составленной маркетинговой политики. Ведь ее положения могут влиять на рыночную цену товара (п. 3 ст. 40 НК). И налоговики не могут этого не учитывать.

В договоре купли-продажи может быть прописано и такое положение: после выполнения определенных условий часть товара покупатель получит бесплатно.

Такой бонус, по мнению Ирины Перелетовой, генерального директора ЗАО «Консалтинговая группа “Зеркало”», можно отнести к скидкам, которые не уменьшают базовую цену товара.

Так как бонусный товар отгружается покупателю без последующей оплаты, его стоимость, считает Ирина Перелетова, необходимо отражать в бухгалтерском учете у продавца в качестве прочих расходов.

В налоговом учете продавца стоимость бонусного товара в соответствии с пунктом 19.1 статьи 265 Налогового кодекса будет признаваться внереализационным расходом. Такая позиция подтверждена представителями Минфина в письме от 28 декабря 2005 г. № 03-03-04/1/462.

Условие о предоставлении покупателю скидки в виде стоимости бонусного товара нужно обязательно отразить в договоре купли-продажи. При этом из договора должно быть понятно, что отгрузка бонусного товара — это премия покупателю за выполнение определенных условий, так как дарение в отношениях между коммерческими организациями на сумму свыше 500 рублей запрещено (п. 4 ст. 575 ГК).

Предоставление бонуса необходимо оформить протоколом, актом или иным документом. В нем нужно указать объем приобретенных товаров, дающий право на получение скидки (бонусного товара).

Как известно, все операции должны оформляться первичными документами. Отгрузка товаров оформляется накладной, составленной по унифицированной форме № ТОРГ-12. Соответственно при отгрузке бонусного товара организации необходимо выписать накладную. При этом в ней необходимо указать наименование и количество бонусного товара. А вот его стоимость, на взгляд Ирины Викторовны, в накладной должна быть указана нулевая.

Учет скидок в бухучете: как упростить себе жизнь и избежать разбирательств с налоговой

Скидки используются как в розничной, так и в оптовой торговле: для стимулирования сбыта, быстрой реализации складских остатков и повышения лояльности покупателей. И если со сниженными до момента оплаты ценами проблем не возникает, то ретроспективные скидки и бонусы вызывают вопросы. Используя их неправильно, можете нарушить требования Налогового кодекса и долго объясняться с инспекторами ФНС.

Мы подготовили статью о том, как осуществлять учет акций в бухгалтерском учете. Пояснили на примере оптовой торговли, где обе стороны — ИП или юрлица, но те же принципы работают в случае, если ваши клиенты — физлица.

Варианты снижения цен: текущая и ретроспективная скидка

Есть две возможности уменьшить итоговую стоимость для покупателя:

Важно! Скидка не должна быть больше 20%, иначе у ФНС могут возникнуть подозрения, которые приведут к проверке.

Также вы можете выплачивать бонус (премию) в денежном или натуральном виде при достижении результатов: например, определенного объема или стоимости заказов. От ретроспективной скидки бонус отличается тем, что не уменьшает исходную цену товара или услуги.

Систему скидок и бонусов нужно зафиксировать в ценовой и учетной политике, а также прописать условия их получения в договоре.

Налоговый учет скидок в каждом случае имеет свои особенности. Его порядок также зависит от того, какую систему налогообложения вы применяете.

Как правильно рассчитывать НДС при скидках и бонусах

Текущие скидки

Самый простой вариант с точки зрения учета. Продавец указывает в договоре, счете и отгрузочных документах сниженную цену. НДС оба участника сделки рассчитывают в стандартном порядке.

Ваше ООО «Компьютер и компания» является плательщиком НДС, торгует техникой. Стандартная стоимость одного ноутбука — 30 000 рублей. Поступил заказ от ООО «Зеленый город», также плательщика НДС, на 10 ноутбуков, договорились о скидке. Итоговая стоимость каждой единицы товара — 28 000 рублей, заказ на сумму 280 000, включая НДС.

Вы формируете накладную и счет-фактуру на 280 000 рублей, в том числе НДС — 46 666,67 рублей (280000/120*20). С полученной выручки начисляете НДС к уплате. ООО «Зеленый город» оплачивает вам 280 000 рублей и принимает НДС в размере 46 666,67 рублей к вычету.

Ретроспективные скидки

Гражданский кодекс РФ допускает снижение стоимости товаров или услуг постфактум по соглашению сторон. Использование таких скидок сопряжено с рядом сложностей для продавца и покупателя.

Действия продавца

Если договорились о ретроспективной скидке при достижении определенного объема заказов, выставляете покупателю отгрузочные документы с исходной ценой до тех пор, пока он не выполнит условие. Когда это произойдет, оформляете предоставление скидки подписанием доп. соглашения к договору, акта о снижении стоимости, протокола согласования цен или другого подобного документа. В нём должна содержаться информация о том, на какие товары распространяется скидка, по каким первичным документам они были отгружены покупателю, какая цена была до и какая будет после скидки.

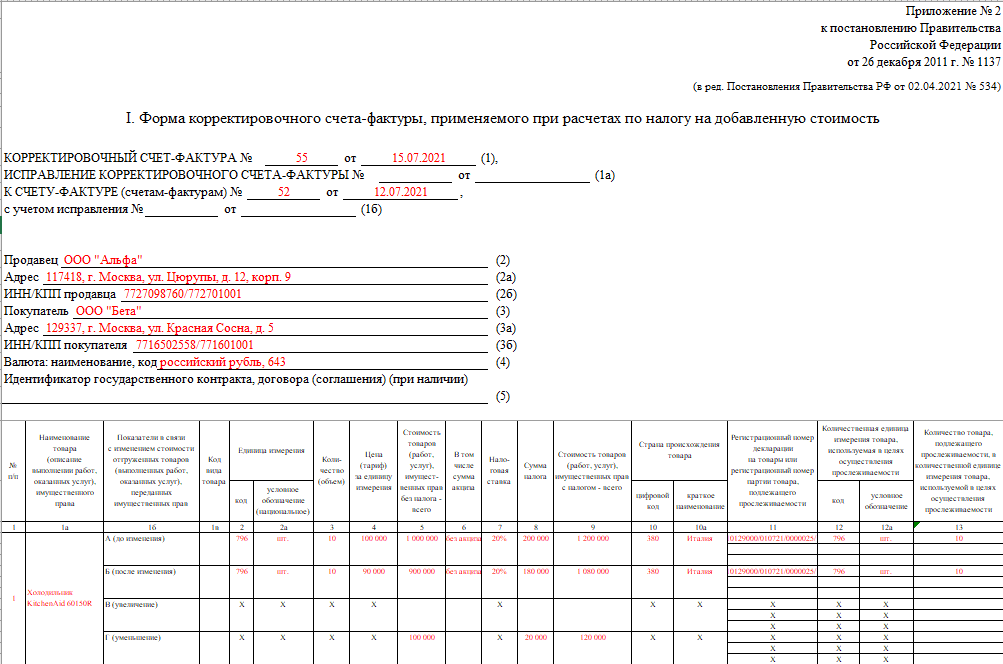

В течение 5 дней с момента подписания любого из перечисленных выше документов вы обязаны направить заказчику корректировочный счет-фактуру, подтверждающий его согласие на снижение цены ( п. 3 ст. 168 НК РФ ). Этот документ позволит вам принять к вычету НДС, который приходится на разницу между исходной и итоговой ценой реализованной партии товара.

Пример корректировочного счета-фактуры, который заполняется при предоставлении скидки на уже оплаченный товар.

Ваше ООО «Компьютер и компания» является плательщиком НДС, торгует техникой. Стандартная стоимость одного ноутбука — 30 000 рублей. Вы продали партию из 100 ноутбуков ООО «Инфоблок» за 3 000 000 рублей и договорились, что при оплате еще 200 за следующие 2 месяца дадите скидку 5% на все 300 единиц товара. Условие было выполнено, ноутбуки оплачены в полном объеме — 9 000 000 рублей. Цена партии со скидкой — 8 550 000 рублей. 450 000 рублей возвращаете покупателю.

После предоставления скидки нужно пересчитать НДС и, если она затрагивает предыдущие налоговые периоды, подать уточненную декларацию в налоговую. В случае, если налог уже уплачен, вы можете подать на вычет НДС с разницы между исходной и фактической стоимостью товара.

Действия покупателя

Если отгрузка товара произведена в одном налоговом периоде, а скидка получена в другом, возникает проблема. Из-за снижения стоимости партии уменьшаются расходы и «входящий» НДС, который был принят к вычету. На основании корректировочных документов от продавца нужно исправить налоговую декларацию, из-за чего получается недоплата налога на прибыль и НДС. ФНС потребует погасить задолженность и начислит пени — можно попробовать отстоять свою позицию, но это будет непросто.

Бонусы (премии)

При использовании ретроспективных скидок возникают сложности с ФНС, поэтому на практике чаще используются бонусы — вознаграждение, которое выплачивается по итогам периода, но не влияет на стоимость товара.

Ваше ООО «Компьютер и компания» является плательщиком НДС, торгует техникой. ООО «Инфоблок» — покупатель, с которым вы договорились о премии в размере 1% от стоимости заказа, превышающей миллион рублей. В июне контрагент оплатил партию ноутбуков на 1 200 000 — вы должны выплатить ему бонус 2 000 рублей.

Для продавца премия — внереализационный расход ( пп. 19.1 п. 1 ст. 265 НК РФ ), а для покупателя — внереализационный доход. В обоих случаях сумма не облагается НДС, т. к. не является оплатой за товары или услуги.

Важно! Укажите в договоре, что бонус не снижает стоимость товаров или услуг. В противном случае он будет считаться ретроспективной скидкой со всеми вытекающими обязанностями.

Бонус может быть выражен в натуральной форме — дополнительных единицах товара. Но такой способ используется редко, т. к. при передаче товара покупателю продавец должен начислить НДС от фактической стоимости товара и уплатить его из собственных средств.

Доверьте бухгалтерский учет нам! Поможем правильно рассчитать НДС при скидках и бонусах, подготовим и в срок сдадим отчеты, обработаем требования ФНС. Страховка от ошибок — 1 миллион рублей.

Как продавцу и покупателю учитывать скидки на УСН «Доходы» и «Доходы минус расходы»

Текущие скидки

Тут все просто. Поскольку о скидке договорились до подписания договора и оплаты, во всех документах фиксируется сниженная стоимость товара или услуги. Продавец фиксирует оплаченную покупателем сумму как доход, и использует ее для расчета налога в стандартном порядке. Покупатель относит стоимость товара к расходам и может уменьшить на нее налогооблагаемую базу, если применяет УСН «Доходы минус расходы».

Ретроспективные скидки

Можно договориться о том, что скидка будет перечислена покупателю в денежном эквиваленте или учтена при оплате следующей партии товара. Порядок действий зависит от того, какой вариант выбрали:

Бонусы (премии)

Покупатель фиксирует полученную от поставщика премию как внереализационный доход, который учитывается при расчете налога и на УСН «Доходы», и на УСН «Доходы минус расходы».

Если предусмотрены бонусы в натуральном виде (дополнительные товары), продавец также может списать их стоимость, как рекламные расходы. Покупателю придется внести в доходы отпускную стоимость полученных товаров, что увеличит доход, используемый для расчета налога.

Учет акций в бухгалтерском учете при работе с физлицами

Если у вас розничный магазин, для стимулирования продаж могут использоваться текущие скидки и бонусы. Ориентируйтесь на схемы налогового учета скидок, описанные выше.

Учет скидок в бухучете: коротко о главном

Возьмем на себя бухгалтерский, налоговый и кадровый учет в вашей торговой компании. Интегрируемся со складским ПО, чтобы исключить ошибки, ведущие к проблемам с ФНС и переплатам.

Бухгалтерский и налоговый учет скидок

Предоставление различного рода торговых скидок является обычной коммерческой практикой в оптовой и розничной торговле. Это один из самых распространенных методов привлечения покупателей.

1. Правовые основы скидок

Определения понятия «скидка» в документах системы нормативного регулирования бухгалтерского учета, а также в законодательстве о налогах и сборах нет. В соответствии с обычаями делового оборота под скидкой принято понимать уменьшение продавцом ранее заявленной стоимости товара. Обычно она представляется покупателю, исполнившему условия, установленные продавцом.

Согласно ГК РФ продавец товара свободен при определении цены на него. Исключение составляют лишь случаи, когда применяются цены, устанавливаемые или регулируемые уполномоченными на то государственными органами (ст.424 ГК РФ).

Устанавливая цену на товар, продавец может предусмотреть скидки. В зависимости от условий предоставления скидка может рассматриваться как согласование новой цены договора или как изменение цены после заключения договора. После заключения договора изменение цены допускается в случаях и на условиях, предусмотренных договором, законом либо в установленном законом порядке.

Договор купли-продажи в розничной торговле фактически считается заключенным в момент выдачи продавцом кассового чека покупателю товара.

На какую же сумму можно осуществлять скидку от первоначальной цены? На любую – гражданское законодательство не ограничивает продавца в пределах снижения цены товаров, работ, услуг.

По общему правилу для целей налогообложения принимается цена товаров, работ или услуг, указанная сторонами сделки. И пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен. Но следует помнить, что при отклонении цены более чем на 20 процентов в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам в пределах непродолжительного периода времени, налоговые органы могут проверить правильность применения цен по сделкам (подп. 4 п. 2 ст. 40 НК РФ). При выявлении отклонения они вправе доначислить налог и пени.

Поэтому во избежание разногласий с налоговыми органами лучше устанавливать максимальный размер скидки в 20 процентов от уровня обычной цены (если цены держатся на уровне средних рыночных).

При предоставлении скидок в размере, превышающем 20% продажной цены, в целях избежания налоговых рисков должно быть подготовлено обоснование предоставления скидки, указывающее на то, что:

— скидка является обычной;

— скидка предоставлена по основаниям, предусмотренным в пункте 3 статьи 40 НК РФ (обусловлена маркетинговой политикой, в том числе при продвижении на рынки новых товаров, не имеющих аналогов, а также при продвижении товаров (работ, услуг) на новые рынки, сезонными и иными колебаниями потребительского спроса на товары (работы, услуги); потерей товарами качества или иных потребительских свойств; истечением (приближением даты истечения) сроков годности или реализации товаров; реализацией опытных моделей и образцов товаров в целях ознакомления с ними потребителей).

Чтобы иметь право торговать со скидками, прежде всего надо оформить такие документы:

Кроме того, в организации должны быть разработаны и утверждены следующие первичные документы.

Если учет товаров ведется по продажным ценам, то для начисления торговой наценки предназначен «Реестр розничных цен». Его примерная форма приведена в приложении № 2 к Методическим рекомендациям по формированию и применению свободных цен и тарифов на продукцию, товары и услуги. Форма рекомендована письмом Минэкономики России от 20.12.95 № 7-1026 и обязательной не является. В соответствии с п.п. 9.28 и 9.29 «Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли», утвержденных письмом Роскомторга от 10.07.96 № 1-794/32-5, переоценка товаров и других товарно-материальных ценностей производится по распоряжению руководителя организации и оформляется актом. Форма такого акта в «Альбоме унифицированных форм первичной учетной документации по учету торговых операций», утвержденном Постановлением Госкомстата РФ от 25.12.98 № 132 не предусмотрена.

Поэтому организация самостоятельно разрабатывает эти формы с соблюдением всех установленных ст. 9 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете» реквизитов.

2. Виды торговых скидок

Торговая скидка может быть предоставлена в виде:

· обычной скидки (суммы, на которую снижается продажная цена товаров);

Особенности оформления скидок, дисконтов, накопительных программ и сертификатов

В погоне за дополнительной прибылью индивидуальные предприниматели используют различные средства. Это и предоставление скидок, и использование накопительных программ, и рекламные бонусы, и обеспечение покупателей подарочными сертификатами. При этом необходимо учитывать, что такие акции могут повлечь налоговые риски. О том, как их избежать, а также об особенностях оформления скидок, дисконтов, накопительных программ и т.п. читайте в статье.

Публикация

Перед многими индивидуальными предпринимателями часто возникает вопрос увеличения количества заказчиков товаров, услуг, расширения сферы обслуживания, а следовательно, и получения дополнительных доходов. Ведь основной задачей любого бизнеса является повышение рентабельности, получение прибыли. В погоне за дополнительной прибылью индивидуальные предприниматели используют различные средства. Это и предоставление скидок, и использование накопительных программ, и рекламные бонусы, и обеспечение покупателей подарочными сертификатами.

На практике скидки могут использоваться в качестве рекламной кампании совместно с раздачей каталогов, проведением дегустации и т.д. Дисконтные карты рассматриваются как дополнительный механизм привлечения посетителей и представляют собой документ, по которому покупателю предлагается второй раз заказать услугу по более выгодной цене. Главное отличие накопительных карт от дисконтных состоит в том, что на них копятся баллы или информация о приобретенных товарах, услугах. Подарочные карты и сертификаты удобны для тех, кто хочет сделать подарок близкому человеку, но не знает, что подарить. Также они могут вручаться постоянным клиентам с целью привлечения друзей и знакомых, а следовательно, с целью расширения круга обслуживания.

Итак, разберемся, в чем кроются основные опасности для индивидуального предпринимателя и какие механизмы лучше использовать.

Предоставление скидок и бонусов

Согласно гражданскому законодательству заказчик оплачивает товар, работы услуги в порядке, предусмотренном договором. Следовательно, стороны могут самостоятельно установить цену услуг или порядок ее определения. В том числе заказчик и исполнитель вправе предусмотреть случаи уменьшения цены в зависимости от тех или иных обстоятельств (скидку).

Вместе с тем отличие скидок от бонусов и других механизмов привлечения клиентов в законодательстве четко не определено. Однако ФНС России в Письме от 01.04.2010 N 3-0-06/63 признает, что договор на реализацию товаров (работ, услуг) может предусматривать систему поощрения путем предоставления:

скидки, определяющей размер возможного уменьшения базисной цены товара, указанной в договоре;

бонуса как дополнительного вознаграждения (премии), предоставляемого продавцом покупателю за выполнение условий сделки, например за приобретение определенного количества и (или) ассортимента товаров.

Скидка чаще всего представляет собой изменение ранее заявленной цены, произошедшее после заключения договора, или же согласование новой цены договора. Предоставление скидок может быть заранее заложено индивидуальным предпринимателем в прейскурант исходя из количества приобретаемого товара, работ, услуг. Иногда скидки могут восприниматься окружающими в качестве рекламной акции, например, когда мы видим объявления «при покупке двух третья вещь в подарок».

Ограничения и риски в предоставлении скидок и бонусов

1. Скидки и бонусы должны быть документально подтверждены. В качестве подтверждающих документов могут служить договор, предусматривающий условия предоставления скидок или бонусов, расчет, калькуляция предоставляемых скидок, документы, подтверждающие выполнение условий согласно договору (Письмо Минфина России от 24.01.2005 N 03-03-01-04/1/24).

2. Скидка не должна предоставляться более чем на 20% от общей установленной цены. Если скидка превышает 20%, налоговые органы могут проверить, на каком основании отклонение от рыночной цены превышает предельное в соответствии со ст. 40 НК РФ. В этом случае согласно п. 3 ст. 40 НК РФ индивидуальный предприниматель должен мотивировать применение скидок сезонными и иными колебаниями потребительского спроса на товары (работы, услуги); потерей товарами качества или иных потребительских свойств; истечением (приближением даты истечения) сроков годности или реализации товаров; маркетинговой политикой, в том числе при продвижении на рынки новых товаров, не имеющих аналогов, а также при продвижении товаров (работ, услуг) на новые рынки; реализацией опытных моделей и образцов товаров в целях ознакомления с ними потребителей.

3. Во избежание претензий со стороны покупателей товаров, работ, услуг механизм установления скидок и бонусов должен быть максимально прозрачным. В противном случае покупатели могут предъявлять претензии. Поэтому рекомендуется разработать единый документ, которым смогут воспользоваться все потенциальные покупатели, и поместить его на сайте, в торговом зале и других общедоступных местах.

4. Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, могут столкнуться с проблемой учета в целях исчисления налога скидок и бонусов. В Письме от 25.05.2010 N 03-11-06/2/80 Минфин России указал, что налогоплательщики, применяющие упрощенную систему налогообложения с объектом налогообложения в виде доходов, не вправе учитывать расходы при определении объекта налогообложения. Таким образом, если скидки учитываются в цене, то есть до предоставления товаров, доход образуется исходя из стоимости со скидкой. А вот если индивидуальный предприниматель решил предоставить покупателю услуги бонус после ее приобретения, то размер бонуса не будет уменьшать доходы. Если индивидуальный предприниматель применяет объект налогообложения «доходы минус расходы», то он должен обратить внимание на то, что скидка не поименована в качестве расхода (ст. 346.16 НК РФ). Поэтому лучше учесть бонус или скидку в цене оказываемых работ, услуг, уменьшив их стоимость до момента реализации.

5. Не забудьте отразить предоставление скидки в первичных документах. Унифицированная форма первичного документа по оформлению предоставления скидок не предусмотрена, поэтому налогоплательщик вправе ее разработать и использовать в целях отражения операций в учете. Например, можно отразить в счете, акте выполненных работ, что товар или услуги предоставляются со скидкой. Накопительные бонусы, которые покупатель получает в течение какого-то времени (месяц, квартал, год), необходимо также отразить в итоговом документе, что позволит избежать споров с контрагентом и налоговой инспекцией. При этом рекомендуется использовать единообразные документы.

6. При изменении стоимости товара или услуг после их реализации необходимо внести исправления в Книгу учета доходов и расходов и пересчитать налоговую базу. Если ошибки (искажения) выявлены в исчислении налоговой базы за прошлый налоговый период, корректировка доходов и расходов для целей налогообложения и, соответственно, пересчет налоговых обязательств могут быть произведены в уточненной налоговой декларации по налогу, уплачиваемому индивидуальными предпринимателями в связи с применением упрощенной системы.

Мнение. Ирина Штукмастер, старший юрист компании «Пепеляев Групп»:

Обратите внимание на п. 1 ст. 54 НК РФ в действующей в настоящее время редакции, согласно которой налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. Если цена товара изменилась после реализации, дополнительным аргументом учета в текущем периоде может быть то, что в период реализации налоговая база была сформирована верно исходя из применения цены реализации товара без учета скидки.

Дисконтные программы и дисконтные карты

Индивидуальный предприниматель может предусмотреть целые дисконтные программы или выпустить дисконтные карты.

Отличие дисконтных программ заключается в том, что предоставление такой программы зависит в основном от продолжительности заключаемого договора. Например, индивидуальный предприниматель предоставляет услуги по проведению занятий оздоровительной физкультурой, услуги по ведению бухучета в организациях или иные виды услуг. В качестве меры, привлекающей клиентов, он может предусмотреть дисконтную программу в зависимости от сроков предоставления услуг (квартал, полгода, год).

Соответственно, при предоставлении клиентам дисконтных программ у индивидуального предпринимателя чаще всего возникают затраты на изготовление пластиковых дисконтных карт.

Ограничения и риски в предоставлении дисконта

1. Как и в случае со скидками и бонусами, индивидуальные предприниматели должны документально подтвердить предоставление дисконта, а также оформить первичными документами предоставление дисконтных программ. Кроме того, индивидуальные предприниматели должны учитывать ст. 40 НК РФ и не предоставлять дисконт более чем на 20% или подготовить мотивированное оправдание дисконту на основании п. 3 ст. 40 НК РФ.

2. Одной из главных особенностей является то, что, в отличие от скидок, предоставление дисконта предполагает в большинстве случаев изготовление дисконтных карт. Минфин не дает конкретных разъяснений в отношении признания расходов на изготовление дисконтных карт. Вместе с тем в Письме ведомства от 13.02.2007 N 03-03-06/1/84 сообщается, что применение дисконтных карт связано с реализацией товара покупателям, являющимся их владельцами, по ценам с учетом скидок и направлено на увеличение сбыта продукции и получение дохода, а следовательно, учитывается при налогообложении.

4. Если предприниматель хочет ввести индивидуальные карты с указанием паспортных данных, фамилии, инициалов, даты рождения и таким образом вести базу данных клиента, то во избежание споров необходимо получить от клиента разрешение на использование его персональных данных. Данное согласие может быть прописано в анкете заявителя-клиента или в договоре с клиентом о предоставлении дисконтной программы. В этом состоит особенность индивидуальных дисконтных программ, вместе с тем при такой дисконтной программе владелец карты может получать дополнительные бонусы к дням рождения, праздникам. Но если владелец не захочет больше пользоваться картой, то он не сможет передать ее другу или родственнику, что сужает круг пользователей картой. При применении дисконтных карт лучше использовать одно из двух направлений (индивидуальное или на предъявителя), что позволит избежать путаницы.

6. Дисконтные карты можно выдавать за плату либо бесплатно, второе чаще встречается на практике. В первом случае расходы на изготовление дисконтных карт можно считать экономически обоснованными, так как они направлены на получение дохода при выдаче карт покупателям на возмездных условиях. При этом при выдаче дисконтной карты индивидуальный предприниматель должен выдать чек или иной подтверждающий документ. Однако данные карты будут менее востребованы.

Накопительные программы

Накопительные программы могут использоваться и в рамках предоставления скидочных программ, и в рамках дисконтных программ. В рамках накопительной программы могут начисляться баллы за покупку или суммы покупок клиента, которые должны отражаться в электронной накопительной системе. Это может быть как специализированная программа учета баллов, так и учет баллов в стандартных офисных приложениях, например MS Word, MS Excel, что является наиболее простым вариантом. В качестве поощрения в накопительной системе могут использоваться как скидки, так и конкретные подарки.

В рамках накопительных карт можно предусмотреть карты различного уровня. Например, накопительная карта будет выдаваться всем гостям при первом посещении. Она обменивается на «серебряную карту», предусматривающую скидку в размере 5%, если общая сумма счетов за год достигнет определенной суммы или при оплате разового счета, например, на две персоны, сумма свыше 5000 руб. «Золотая карта» предусматривает десятипроцентные скидки при накоплении на карте суммы, превышающей в два раза сумму на «серебряной карте» за год, или при разовой покупке на сумму 50 000 руб.

Ограничения и риски в организации накопительных программ

1. В отличие от разовых скидок и дисконтных карт, накопительная программа требует ведения более детальной документации, подтверждающей предоставление конкретному клиенту накопительной скидки или вручения подарка, иначе могут возникнуть проблемы с проверяющими органами.

2. В законодательстве предусмотрено требование заключения договоров в письменном виде, если подарок сделан на сумму 5 МРОТ (500 руб.) согласно п. 2 ст. 574 ГК РФ. Но это касается только подарков юрлицам. Если подарок сделан физическому лицу или ИП, то договор не нужен. Обратите внимание: речь идет о юридических лицах, индивидуальных предпринимателей данное положение не затрагивает. Согласно ст. 5 Федерального закона от 19.06.2000 N 82-ФЗ с 1 января 2001 г. МРОТ равен 100 руб.

3. Доходов при дарении, конечно, не возникает. Значит, налоговая база не увеличивается. Обычно уменьшить ее тоже нельзя, так как, например, при УСН принято учитывать только расходы, указанные в п. 1 ст. 346.16 НК РФ, а стоимость подарков среди них отсутствует. Поэтому лучше вместо подарков использовать скидочную накопительную программу.

4. Если деловым партнерам или клиентам вручаются предметы с фирменной символикой, затраты на покупку (изготовление) можно отразить как расход на рекламу (пп. 20 п. 1 ст. 346.16 НК РФ). Рекламой является информация об организации или предпринимателе, виде деятельности, товарах, идеях, распространяемая в любой форме с помощью любых средств среди неопределенного круга лиц для поддержания интереса к рекламируемому объекту (п. 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ). Небольшие вещи (фигурки, посуда, игрушки, канцелярские принадлежности) с логотипом фирмы подходят по всем критериям и могут считаться рекламой. Однако имеются налоговые риски. Дело в том, что реклама не ориентирована на кого-то конкретно, поэтому при оформлении конкретного списка держателей индивидуальных карт налоговые органы могут посчитать это нарушением.

Мнение. Ирина Штукмастер, старший юрист компании «Пепеляев Групп»:

Суды иногда отмечают, что если какая-либо продукция даже и с логотипом налогоплательщика распространяется среди определенного круга лиц (сотрудников, клиентов), то такая продукция не является рекламной. В частности, к такому выводу пришел ФАС Московского округа в Постановлении от 01.03.2007, 09.03.2007 N КА-А40/1026-07. Однако расходы на такие цели можно считать расходами на продвижение продукции, соответственно, они могут учитываться в составе расходов на основании пп. 49 п. 1 ст. 264 НК РФ без учета норматива.

Мнения. Ирина Штукмастер, старший юрист компании «Пепеляев Групп»:

В п. 4 ст. 264 НК РФ дается лишь примерный перечень расходов, которые рассматриваются в качестве рекламных. Иными словами, перечень рекламных расходов является открытым. К таким расходам могут быть отнесены любые затраты, связанные с проведением мероприятий, подпадающих под определение рекламы. В частности, если в кафе на столах раскладываются предметы (салфетки, зубочистки) с логотипами кафе, то затраты на изготовление таких предметов могут быть отнесены к рекламным расходам, поскольку в полной мере удовлетворяют критериям именно рекламных расходов. В данном случае продукция является средством рекламирования, с помощью которого у посетителей формируется поддержание интереса к услугам кафе, такая продукция содержит наглядную информацию об объекте рекламирования, способствует узнаваемости компании (кафе) и при этом направлена неопределенному кругу лиц. Вместе с тем, поскольку такие расходы не названы в ст. 264 НК РФ как ненормируемые (такие расходы не относятся к наружной рекламе в терминах Закона N 38-ФЗ «О рекламе»), для целей налогообложения они будут признаваться в размере, не превышающем 1% от выручки.

Подарочные сертификаты

Подарочные сертификаты могут использоваться индивидуальным предпринимателем для увеличения, например, продаж на праздники, могут продаваться мужчинам для приобретения подарков женщинам. Также сертификаты могут предлагаться корпоративным клиентам. Их могут использовать рестораны, магазины, салоны красоты и т.д.

Ограничения и риски в предоставлении подарочных сертификатов

Мнение. Оксана Гусалова, бухгалтер GSL Law & Consulting:

Подарочный сертификат удостоверяет право его держателя приобрести у продавца товары (работы или услуги) на сумму, равную номинальной стоимости этого сертификата.

Расходы на изготовление подарочных карт при общем режиме включаются в прочие расходы, связанные с реализацией товаров (пп. 49 п. 1 ст. 264 НК РФ).

В перечне расходов для УСН (п. 1 ст. 346.16 НК РФ) прямо не указаны расходы, связанные с изготовлением подарочных сертификатов, поэтому некоторые налогоплательщики учитывают данные расходы в составе материальных расходов (пп. 5 п. 1 ст. 346.16 НК РФ). Однако, по мнению налоговых органов, данные расходы не могут уменьшать налоговую базу по единому налогу. Следовательно, во избежание споров при проверке лучше не учитывать их при расчете единого налога.

Также при продаже сертификатов не может использоваться договор возмездного оказания услуг, поскольку по договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги, то есть совершить определенные действия или осуществить конкретные действия, а заказчик обязуется оплатить эти услуги (ст. 779 ГК РФ). Подарочный сертификат на практике заменяет денежные средства при оплате товаров и услуг.

Мнение. Ирина Штукмастер, старший юрист компании «Пепеляев Групп»:

Действительно, отношения по купле-продаже товаров с использованием подарочных сертификатов представляют собой специфический комплекс отношений, который не подпадает под прямое регулирование гражданского законодательства. На практике высказываются несколько точек зрения к квалификации операций по перечислению денежных средств для приобретения сертификата и дальнейшего его погашения. Однако каждый из возможных подходов имеет свои недостатки.

Первый подход предполагает, что покупатель приобретает имущественные права на покупку, удостоверенные сертификатом. Второй предусматривает, что сертификат передается как товар. Но сам по себе сертификат не имеет потребительской ценности, он служит лишь подтверждением перечисления денежных средства, следовательно, не может рассматриваться как товар. Третий подход определения отношений по «продаже» подарочных сертификатов как уплаты аванса в счет предстоящего приобретения товаров также не лишен недостатков, т.к. п. 1 ст. 487 ГК РФ предполагает, что аванс уплачивается в рамках заключенного договора купли-продажи. В свою очередь, согласно п. 3 ст. 455 ГК РФ в договоре купли-продажи должны быть определены наименование и количество товаров. Таким образом, поскольку товары, подлежащие передаче в обмен на сертификат, изначально не конкретизированы, формально такой сертификат не может рассматриваться в качестве предварительной оплаты. Но, несмотря на имеющиеся недостатки, именно такой подход наиболее соответствует природе отношений и используется на практике.

Затраты на изготовление (приобретение) подарочных сертификатов, на наш взгляд, могут быть учтены для целей налогообложения в качестве расходов на рекламу при выполнении общих требований ст. 252 НК РФ. Признавать такие расходы как рекламные следует в том периоде, когда соответствующие сертификаты были переданы покупателям. Основанием для признания расходов могут быть отчеты о количестве переданных сертификатов, составляемых на протяжении акции, в рамках которой такие сертификаты передаются. Существует риск, что налоговый орган не признает экономически обоснованным расход на изготовление сертификатов, которые не были использованы покупателями. Однако такой подход налоговых органов может быть успешно оспорен, поскольку ст. ст. 264, 346.16 НК РФ не предусматривают каких-либо ограничений для признания расходов в зависимости от особенностей рекламных акций. Иными словами, НК РФ не ставит возможность признания рекламных расходов в зависимость от дальнейшего использования сертификатов, переданных покупателям. Кроме того, предприниматели могут ссылаться на позицию КС РФ, выраженную в Определении от 04.06.2007 N 320-О-П, в котором отмечено, что для признания затрат экономически обоснованными в первую очередь необходимо принимать во внимание изначальные намерения хозяйствующего субъекта получить экономический эффект, но не конкретные результаты.

2. При внедрении подарочных сертификатов необходимо разработать локальный акт, в котором нужно определить номинал, срок действия и порядок предоставления подарочных сертификатов, учесть затраты на изготовление сертификатов.

3. У индивидуального предпринимателя могут возникнуть проблемы в налогообложении. Предприниматели, применяющие «упрощенку» и, следовательно, признающие доходы кассовым методом, должны сразу включать суммы, получаемые от продажи подарочных сертификатов, в состав своих доходов. Когда клиент отоваривает сертификат повторно, признавать доход не нужно.

5. При продаже подарочного сертификата индивидуальный предприниматель должен предоставить клиенту чек. Согласно Письму УФНС России по г. Москве от 04.08.2009 N 17-15/080428 сумма, полученная организацией при продаже подарочного сертификата, является предварительной оплатой в счет розничной продажи товаров (оказания услуг, выполнения работ), которые будут приобретены (оказаны, выполнены) в будущем. При этом Федеральный закон от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» не освобождает организации и индивидуальных предпринимателей от применения ККТ при осуществлении наличных денежных расчетов в случае оплаты товаров (работ, услуг) до их предоставления покупателю. Следовательно, при предоставлении подарочного сертификата индивидуальный предприниматель должен провести его реализацию по кассе.

6. Если сумма покупки выше стоимости сертификата, то покупатель должен доплатить деньги в кассу или внести их на расчетный счет. Соответственно, эти суммы индивидуальный предприниматель должен провести в качестве дохода. Если же стоимость выбранного покупателем товара или оказанных ему услуг будет ниже номинальной стоимости сертификата, а возникающая разница по правилам обращения сертификатов не возвращается («сгорает»), обычно выручку признают исходя из фактической продажной стоимости товаров и услуг, а разницу нужно включить в состав доходов индивидуального предпринимателя как безвозмездно полученную сумму.

В заключение хочется отметить, что все рассмотренные методы позволяют увеличить продажи товаров, работ и услуг, оказываемых индивидуальными предпринимателями. Вместе с тем необходимо помнить о нюансах, правовых и налоговых рисках. Подытожив все выводы, обратите внимание на следующее:

разработайте внутренний документ о предоставлении скидок, дисконтов, подарочных сертификатов, который будет доступен для клиентов;

определите, будут ли у вас расходы по изготовлению карт, листовок, скидочных флаеров и т.д., а также каким образом вы будете признавать расходы и изготавливать данные документы;

заключите договор с клиентом и выдайте ему первичные документы, которые в дальнейшем могут быть предъявлены проверяющим;

отразите доходы, подсчитав отдельно увеличение прибыли при использовании скидок, бонусов и т.д., что может служить оправданием для налоговых органов. При этом нужно помнить, что скидки и бонусы не должны быть больше 20% от установленной цены, в противном случае необходимо подготовить документы, свидетельствующие о правомерности снижения цены (сезонные факторы, истечение срока хранения и пр.).

1 Письмо УФНС России по г. Москве от 14.11.2006 N 20-12/100238

2 Письмо Минфина России от 07.05.2009 N 03-11-06/2/89.

3 Например, Постановление ФАС Восточно-Сибирского округа от 13.03.2006 N А74-3508/04-Ф02-898/06-С2.

Автор статьи: Е.Шестакова, руководитель экспертного отдела Правового управления МОСИК