Скидки по налогам для пенсионеров в казахстане

Кто может рассчитывать на льготы по налогам на имущество, землю и транспорт

Комитет государственных доходов напоминает о сроках уплаты налогов для физических лиц. Гражданам страны необходимо произвести уплату по налогам на имущество и землю за 2018 год в срок до 1 октября 2019 г. Также, налог на транспорт уплачивается до 31 декабря 2019 года за текущий год. Согласно действующего законодательства есть категории граждан, которые могут рассчитывать на льготы по указанным видам налога для физических лиц, передает Zakon.kz со ссылкой на пресс-службу КГД.

В соответствии с Налоговым кодексом Республики Казахстан, не являются плательщиками земельного налога:

— Участники и инвалиды ВОВ и лица, приравненные к ним по льготам и гарантиям, лица, награжденные орденами и медалями СССР за самоотверженный труд и безупречную воинскую службу в тылу в годы ВОВ, лица, проработавшие (прослужившие) не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденные орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны, инвалиды, а также один из родителей инвалида с детства, ребенка-инвалида, дети-сироты и дети, оставшиеся без попечения родителей, до достижения ими совершеннолетия по:

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем; придомовым земельным участкам; земельным участкам, предоставленным для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки; земельным участкам, занятым под гаражи;

— многодетные матери, удостоенные звания «Мать-героиня», награжденные подвеской «Алтын алқа», по:

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем; придомовым земельным участкам;

— отдельно проживающие пенсионеры по:

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем; придомовым земельным участкам.

Не являются плательщиками налога на имущество физических лиц:

— дети-сироты и дети, оставшиеся без попечения родителей, на период до достижения ими 18-летнего возраста№

Не являются плательщиками налога на транспортные средства:

— инвалиды по имеющимся в собственности мотоколяскам и автомобилям по одному автотранспортному средству, являющемуся объектом обложения налогом.

Однако, необходимо учитывать, что данные положения применяются в течение налогового периода по одному автотранспортному средству (кроме легкового автомобиля с объемом двигателя свыше 4 000 кубических сантиметров, в отношении которого в уполномоченном государственном органе произведены регистрационные действия, связанные со сменой собственника транспортного средства, после 31 декабря 2013 года) независимо от того, относится ли физическое лицо, имеющее право применения положений таких подпунктов, к одной или к нескольким категориям, указанным в них.

При этом, вышеперечисленные льготы применяются на основании сведений, соответствующих уполномоченных государственных органов.

Право на освобождение применяется с первого числа месяца, в котором возникло такое право.

Кому положены льготы по налогам на имущество, землю и транспорт 22 июля 2019, 20:12

Комитет государственных доходов напомнил, кто в Казахстане может рассчитывать на льготы по налогам на имущество, землю и транспорт, передает Tengrinews.kz.

В соответствии с Налоговым кодексом, не являются плательщиками земельного налога:

— Участники и инвалиды ВОВ и лица, приравненные к ним, лица, награжденные орденами и медалями СССР за труд и службу в тылу в годы ВОВ, лица, проработавшие не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденные орденами и медалями, инвалиды, а также один из родителей инвалида с детства, ребенка-инвалида, дети-сироты и дети, оставшиеся без попечения родителей, до достижения ими совершеннолетия по:

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем; придомовым земельным участкам; земельным участкам, предоставленным для ведения домашнего хозяйства, садоводства и дачного строительства, включая земли, занятые под постройки; участкам, занятым под гаражи;

— многодетные матери, удостоенные звания «Мать-героиня», награжденные подвеской «Алтын алқа»,

по: земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем; придомовым земельным участкам;

— отдельно проживающие пенсионеры по:

земельным участкам, занятым жилищным фондом, в том числе строениями и сооружениями при нем; придомовым земельным участкам.

Не являются плательщиками налога на имущество физических лиц:

— дети-сироты и дети, оставшиеся без попечения родителей, на период до достижения ими 18-летнего возраста.

Не являются плательщиками налога на транспортные средства:

— инвалиды по имеющимся в собственности мотоколяскам и автомобилям по одному автотранспортному средству, являющемуся объектом обложения налогом.

Необходимо учитывать, что данные положения применяются в течение налогового периода по одному автотранспортному средству (кроме легкового автомобиля с объемом двигателя свыше 4 000 кубических сантиметров, в отношении которого в уполномоченном государственном органе произведены регистрационные действия, связанные со сменой собственника транспортного средства, после 31 декабря 2013 года) независимо от того, относится ли физическое лицо, имеющее право применения положений таких подпунктов, к одной или к нескольким категориям, указанным в них.

При этом вышеперечисленные льготы применяются на основании сведений соответствующих государственных органов. Право на освобождение применяется с первого числа месяца, в котором возникло такое право.

Казахстанцам необходимо уплатить налоги на имущество и землю за 2018 год в срок до 1 октября 2019 года. Налог на траспорт уплачивается до 31 декабря 2019 года за текущий год.

Коллеги рекомендуют(сортировка по рейтингу):

Коллеги рекомендуют(сортировка по просмотрам):

Общие положения о налогообложении доходов работников-пенсионеров

В статье рассматривается расчет зарплаты за работников-пенсионеров следующих категорий:

Для начала разберемся с терминами и категориями пенсионеров. В соответствии со статьей 10 Закона «О пенсионном обеспечении в Республике Казахстан» от 21 июня 2013 года № 105-V 1» пенсионные выплаты осуществляются следующим категориям граждан

Таким образом, и пенсионеры по возрасту и пенсионеры по выслуге лет являются получателями пенсионных выплат.

ОПВ с доходов работников-пенсионеров

В соответствии со статьей 24 Закона «О пенсионном обеспечении в Республике Казахстан» от уплаты обязательных пенсионных взносов освобождаются:

Таким образом, с начисленных доходов указанных физических лиц, ОПВ не удерживаются.

ИПН с доходов работников-пенсионеров

С доходов работников-пенсионеров в соответствии со статьей 322 НК РК удерживается ИПН.

При расчете ИПН применяется ставка в размере 10% в соответствии с пунктом 1 статьи 320 Налогового кодекса РК.

С доходов работников-пенсионеров, достигших пенсионного возраста и пенсионеров за выслугу лет при расчете ИПН не применяется вычет по ОПВ и ВОСМС.

В соответствии с подпунктом 1 пункта 1 статьи 346 НК РК работники (вне зависимости от категорий и предоставляемых льгот) имеют право на применение вычета по ИПН в размере 1 МЗП (минимальной заработной платы).

Социальные отчисления с доходов работников-пенсионеров

Лица, достигшие пенсионного возраста в соответствии с абзацем вторым подпункта 5 статьи 7 Закона «Об обязательном социальном страховании» не подлежат социальному страхованию. Следовательно, с доходов работников-пенсионеров, достигших пенсионного возраста, социальные отчисления не исчисляются.

При этом с доходов-пенсионеров за выслугу лет социальные отчисления удерживаются в соответствии со статьей 7 Закона «Об обязательном социальном страховании».

Социальный налог с доходов работников-пенсионеров

В соответствии со статьей 484 НК РК социальный налог исчисляется и уплачивается с доходов работников-пенсионеров (и по возрасту и по выслуге лет).

Ставка налога, определяемая статьей 485 НК РК, составляет 9,5%.

С доходов получателей пенсионных выплат за выслугу лет также рассчитывается и удерживается социальный налог по ставке 9,5% за минусом суммы социальных отчислений.

ООСМС и ВОСМС с доходов работников-пенсионеров

В соответствии с пунктом 3 статьи 27 данного Закона от уплаты отчислений на ОСМС (ООСМС) освобождаются получатели пенсионных выплат.

Кроме того, в соответствии со статьей 28 Закона «Об обязательном социальном медицинском страховании» получатели пенсионных выплат освобождаются от уплаты ВОСМС.

В соответствии со статьей 10 Закона «О пенсионном обеспечении» от 21 июня 2013 года № 105-V, получателями пенсионных выплат являются физические лица, которые достигли установленного пенсионного возраста, либо которым назначены пенсионные выплаты за выслугу лет.

Таким образом получатели пенсионных выплат (достигшие пенсионного возраста и по выслуге лет) освобождаются от уплаты ООСМС и ВОСМС.

Рассмотрим на примере расчет налогов, взносов и отчислений с ФОТ для каждой категории (получатели пенсионных выплат и лица, достигшие пенсионного возраста).

Для сотрудников установлена заработная плата в размере 100 000 тенге. Работникам предоставляется вычет по ИПН в размере 1 МЗП. Работники не имеют дополнительных льгот по вычетам по ИПН (стандартные вычеты инвалидам, родителям – детей инвалидов и т.д.).

Налоги в Казахстане

Четкое знание всех правил и грамотное составление отчетной документации поможет избавиться от множества проблем. Практически виды налогов отличаются по срокам выплат, что лишь запутывает всю систему.

Имущественный

Налог на имущество физических лиц платит каждый, кто имеет какую-либо недвижимость. Это может быть гараж, квартира, дача, земельный участок. Расчет ведется исходя из стоимости недвижимости, умноженной на коэффициенты. Самостоятельно ничего считать не надо, это делают налоговые органы и присылают владельцу квитанцию для оплаты.

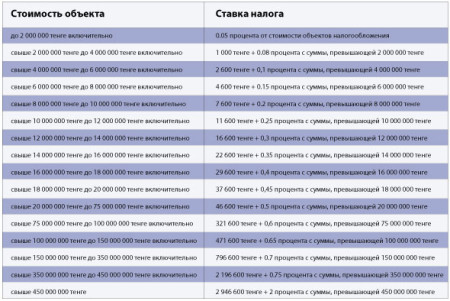

Таблица вычисления налога в Казахстане

Все расчеты за текущий период проводятся до 1 января следующего года. Если недвижимость новая, нужно до окончания этого строка поставить ее на учет. В следующем году расчеты делаются с учетом новых ставок.

Недвижимость

Для каждого региона государством рассчитана базовая стоимость одного квадратного метра недвижимости. В расчетах учитывается полезная площадь, износ и прочие коэффициенты. В случае вопросов по начислению можно обратиться в налоговую службу для разъяснения.

Налоговые поступления по категориям в Казахстане

Если недвижимость находится в долевой собственности, платить должны все владельцы. Расчет ведется в соответствии с размером доли.

Налоговая ставка зависит от оценочной стоимости имущества. На квартиры в Казахстане и дома стоимостью до 2 000 000 тенге налог будет 0,05 %. На суммы выше 2 000 000 тенге налагается фиксированная ставка, различающаяся по ценовым диапазонам. С суммы, которая выше нижней границы ценового диапазона, дополнительно снимается плата в процентах.

При сдаче помещения в аренду также необходимо выплачивать часть дохода государству. Открывать ИП необязательно, если не используется наемный труд и общая годовая прибыль не превышает 12 минимальных зарплат в Казахстане. В 2021 году можно просто внести данные о сдаче в свою налоговую декларацию. Налог на эту прибыль составит 10 % от суммы. Выплачивается один раз, в начале следующего года.

Если человек решил продать свою недвижимость в течение года после приобретения, необходимо заплатить налог. Ставка составит 10 % от полученной выгоды. В случае продажи по цене ниже покупной или за ту же цену сделку все равно нужно вписать в декларацию, приложив оба договора.

Владение и пользование землей

Земельный налог обязаны выплачивать и физические, и юридические лица. Главное условие — пользование землей на правах законного владельца, или пользователя. От уплаты освобождаются религиозные организации. Облагается любой земельный участок.

Исключения — это земля общего пользования, дороги, так как они принадлежат государству, замороженные объекты и участки, приобретенные под государственные инвестиционные проекты. Закон имеет в виду земли, организованные под сельскохозяйственные угодья, промышленность и населенные местности.

Сельскохозяйственные земли оплачиваются в зависимости от качества. Государством принята специальная система зонирования: в плодородных регионах земельный налог намного выше зон с неперспективным использованием сельскохозяйственных угодий. Разница составляет от 0,48 тенге до 202,65 тенге.Среди городских участков земельный налог зависит от целей эксплуатации:

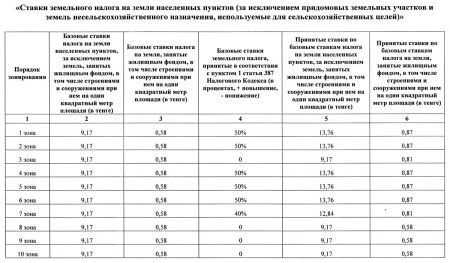

Утвержденные ставки земельного налога в Казахстане

Земельный налог в 2021 году оплачивается ежеквартально, не позднее 20 числа второго месяца после завершения отчетного периода.

Индивидуальный подоходный налог

Индивидуальный подоходный налог взимается с тех, кто имеет объекты налогообложения. Для нерезидентов учитываются только те, что находятся на территории Республики Казахстан.

Часть из них облагается прямо у источника выплат. Это получаемая зарплата, стипендия, любые разовые выплаты. Часть прибыли взимается с выигрыша в лотерею суммы, большей 50 % от минимальной зарплаты в стране. В эту же категорию входит пенсия из накопительной части и страхование.

Медицинское страхование в Казахстане

Человек должен самостоятельно представить декларацию и оплатить налог на имущественный доход. По этой же схеме должны действовать индивидуальные предприниматели и владельцы частных нотариальных и адвокатских практик.

При оплате из облагаемой суммы вычитаются:

Подать все необходимые сведения в налоговую службу нужно до 31 марта следующего за отчетным периодом года.

Социальный

Социальный налог выплачивают все юридические лица, индивидуальные предприниматели, а также частные практики.

Объектом обложения в этом случае являются расходы на содержание работников, независимо от их гражданства и выплаты за оказанные услуги, подтвержденные договором.

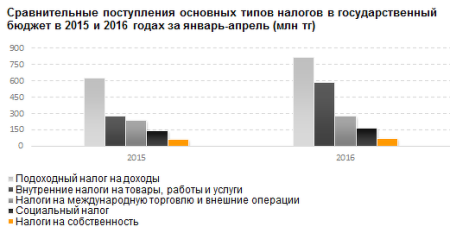

Сравнительные поступления основных типов налогов в Казахстане

Социальный налог оплачивается из расчета:

Если оплата труда работника — ниже установленного в республике минимума, социальный налог рассчитывается не от фактической зарплаты, а от установленного минимума.

Отчислять социальный налог нужно каждый месяц до 25 числа. Декларацию подавать можно раз в квартал, в течение следующих 1,5 месяца.

Косвенные налоги

Косвенные налоги устанавливаются в виде наценки на продаваемые товары и услуги. Декларацию сдает предприниматель, но на деле выплата ложится на плечи потребителя за счет увеличения цены.

Налог на добавленную стоимость представляет собой перечисление в бюджет части стоимости товаров и услуг. НДС рассчитывается вычитанием из НДС на реализацию товаров НДС за его покупку. Выплачивать его должны все предприниматели, ведущие свою деятельность на территории Казахстана, а также плата взимается за ввоз иностранных товаров.

Косвенные налоги, НДС должны выплачивать только те, чей оборот за выбранный отчетный период — более 15 месячных расчетных показателей. В 2017 году эта цифра составляла 31 815 тенге.

На учет для выплаты НДС можно встать несколькими способами:

В пользу государства выплачивается 14 % от облагаемого оборота. При этом среди экспортных товаров облагаются только цветные и черные металлы.

Акцизы

Акцизные сборы так же представляют собой косвенные налоги. Акцизами в Казахстане покрываются все виды спирта и спиртосодержащая продукция, сигареты и другие табачные изделия, машинное топливо (кроме авиационного), автомобили, нефть, конденсат газа. Выплачивать их должны все юридические лица, связанные с производством и экспортом данных групп товаров. К ним присоединяются владельцы игорного бизнеса и организаторы лотерей.

Акцизы на табачные изделия в Казахстане

Косвенные налоги в виде акцизных сборов устанавливаются государством отдельно на каждый вид товара.

Сроки уплаты акциза зависят от производимого товара:

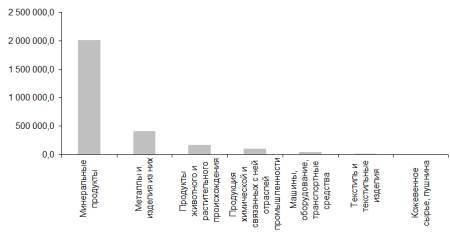

Экспорт различных товарных групп из Республики Казахстан в январе 2017 года

Декларация на косвенные налоги подается в течение 15 дней после завершения отчетного периода, оговоренного конкретным юридическим лицом.

Социальные отчисления

Социальные отчисления — это еще один вид обязательных платежей. Их перечисляют в государственный фонд социального страхования работодатели за каждого работники, а также «самозанятые» жители Казахстана. Из этого фонда выплачивается пособие в страховых случаях. Платежи переводятся через государственный центр по выплате пенсий. Перечисления должны быть ежемесячными, без задержек.

Страховые случаи для участников системы, работодатели которых вовремя переводили социальные отчисления:

Обратиться за выплатой можно в течение года после наступления страхового случая. При этом выплата будет произведена за все месяцы, указанные по срокам.

Социальные отчисления рассчитываются исходя из заработной платы работника. При этом не облагается сумма обязательных пенсионных отчислений, поэтому при расчете эта цифра вычитается. Из этой суммы осталось высчитать 5 %. Если заработная плата меньше установленной минимальной зарплаты, расчеты делаются по минимальному размеру оплаты труда, который установил закон.

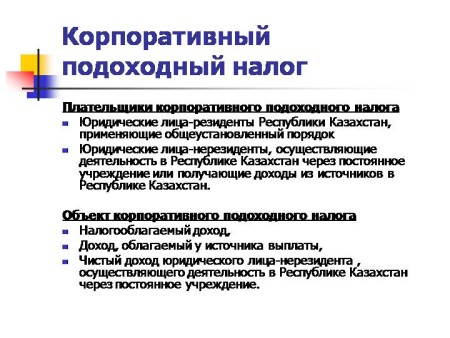

Корпоративный

Корпоративный налог выплачиваю несколько категорий:

Корпоративный налог выплачивается из налогооблагаемой части дохода и облагаемого источника выплат. Для нерезидента страны он изымается с чистого дохода.

Плательщики корпоративного подоходного налога Юридические лица-резиденты Республики Казахстан

Налог на прибыль облагает совокупный доход, то есть доход, полученный как внутри страны, так и за ее пределами. Из этой суммы вычитаются дивиденды, полученные от других юридических лиц и уже обложенные со стороны источника выплат.

Из общей суммы вычитаются также расходы, связанные с деятельностью предприятия. Это затраты на производство товаров и услуг, оплата коммунальных, транспортных издержек. При этом часть платежей имеет лимит, который оговорил закон. Это расходы на содержание командированных, на текущий и срочный ремонт оборудования, обучение сотрудников.

Все вычеты будут сделаны, только если представить документы, подтверждающие расходы. Учитываются только те, что относятся к текущему периоду, те, что сделаны заранее, переходят — на следующий. До 3 % из суммы можно исключить, если деньги пошли на содержание социальных объектов.

Процентные ставки налогов зависят от ситуации:

Для юридических лиц отчетный период составляет один календарный год. Подать декларацию в налоговую службу нужно до 31 марта следующего года. Выплаты должны проходить ежемесячно авансовыми платежами исходя из предварительных расчетов. Срок уплаты — до 20 числа.

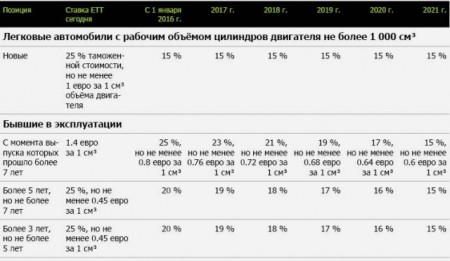

Таможенные сборы

Таможенный сбор работает в обе стороны: как на ввоз, так и на вывоз товаров. При ввозе с юридических лиц взимаются следующие выплаты:

Таблица таможенных пошлин на импорт транспортных средств в Казахстане

Для физических лиц действуют льготы, разрешен свободный ввоз и вывоз товаров общей стоимостью до 1000 долларов и весом до 50 кг на одного человека. По упрощенному порядку можно провезти до 5000 кг овощей и фруктов и до 10 000 кг скоропортящегося товара общей стоимостью не более 10 000 долларов. В этом случае налоговый сбор составит 13 % от общей стоимости. Все прочие товары, не подлежащие обязательному составлению таможенной декларации, провозятся по 0,6 евро за один кг.

Налог с продаж

2016 год был последним в истории Казахстана, когда придется платить НДС. В 2017 году он заменён на более прозрачный налог с продаж.

В первую очередь, налог с продаж снимет нагрузку с промежуточных звеньев. Теперь платить будет только конечный продавец, реализующий товар в розницу. Одновременно это уменьшит и накрутку цены на всем пути от прямого производителя до торговой точки.

Это повлечет за собой изменения в налогах на импорт. Полностью убрать выплаты в пользу правительства здесь не удастся: НДС будет заменен на дополнительные ввозные ставки, а налог с продаж так и будет взиматься на точке передачи товара пользователю.

Налог с продаж призван одновременно упростить систему и уменьшить конечную стоимость товара на прилавке.

Налоги пользователей недрами

Для использования недр страны предприниматель должен обязательно подписать контракт с государством. Этот договор проверяется экспертами и проходит обязательную государственную регистрацию. Только после этого можно начинать строительство объекта и использовать природные ресурсы страны. В этом же контракте указывается система налогов, один из двух вариантов:

Таблица налоговых поступлений в Казахстане по категориям

Вторая система чаще используется при добыче нефти и газа.

Список обязательных налогов:

Подписной бонус — разовый фиксированный платеж за право осуществления деятельности по недропользованию на контрактной территории. Стартовые размеры подписных бонусов определяются правительством Казахстана на основе расчета с учетом объема полезных ископаемых и экономической ценности месторождения. Этот бонус платится в бюджет не позднее 30 календарных дней с даты вступления контракта в силу. Декларация по подписному бонусу представляется недропользователем в налоговый орган по месту регистрации до 15 числа месяца, следующего за месяцем, в котором наступил срок уплаты.

Бонус коммерческого обнаружения платится за каждое коммерческое обнаружение на контрактной территории, кроме контрактов на проведение разведки месторождений полезных ископаемых, не предусматривающих последующей их добычи. Объектом налогообложения является объем извлекаемых запасов полезных ископаемых на месторождении, утвержденных уполномоченным для этих целей государственным органом. Базой исчисления платежа является стоимость объема утвержденных извлекаемых запасов полезных ископаемых.

Роялти по всем видам полезных ископаемых оплачиваются:

Рентный налог

Взимается с предпринимателей, экспортирующих сырую нефть и не заключивших договор о разделе с государством.

Стоимость экспортируемой сырой нефти, газового конденсата, исчисленная исходя из фактически реализуемого на экспорт объема сырой нефти, газового конденсата и рыночной цены с учетом скидки (наценки) на качество сырой нефти, газового конденсата, за вычетом расходов налогоплательщика на их транспортировку.

Порядок определения рыночной цены реализуемых сырой нефти, газового конденсата утверждается Правительством Республики Казахстан.

Скидка на качество сырой нефти, газового конденсата предоставляется в том случае, если показатели качества сырой нефти, газового конденсата налогоплательщика ниже показателей смеси сырой нефти, газового конденсата, которая транспортируется через магистральный трубопровод. Наценка на качество сырой нефти, газового конденсата предоставляется, если показатели качества сырой нефти, газового конденсата налогоплательщика выше показателей смеси сырой нефти, газового конденсата, которая транспортируется через магистральный трубопровод.

График добычи нефти в Северном море

Ставки рентного налога на экспортируемую сырую нефть, газовый конденсат устанавливаются в зависимости от определяемой рыночной цены за баррель — от 0 % до 33 %:

Налогоплательщик обязан уплатить в бюджет начисленную сумму налога не позднее 15 числа месяца, следующего за налоговым периодом.

Декларация по рентному налогу на экспортируемую сырую нефть, газовый конденсат представляется в налоговый орган по месту регистрации не позднее 15 числа месяца, следующего за налоговым периодом.

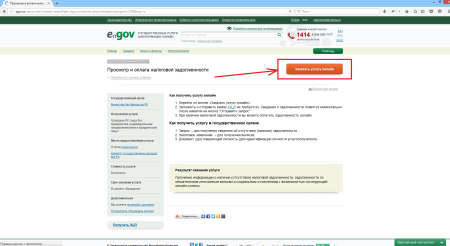

Проверить долги просто

Теперь жителям Казахстана не нужно думать, как проверить задолженность по налогам. Самый старый, но затратный вариант, — отправиться в нужную службу и проверить все на месте с помощью сотрудника. Но для этого, скорее всего, придется отстоять очередь, может, и немалую.

Проверка на наличие налоговой задолженности на портале электронного правительства

Как проверить все не выходя из дома? Есть несколько вариантов:

Проверить задолженность просто даже не выходя из дома. Это помогает всегда быть в курсе и избежать штрафа за несвоевременную оплату.

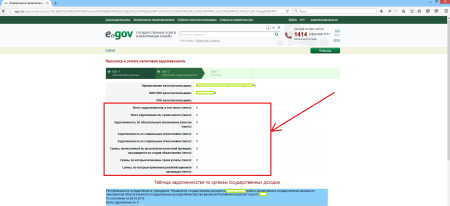

Результаты проверки на наличие налоговой задолженности на портале электронного правительства

Проще всего разобраться с налогами обычному человеку. Большая их часть рассчитывается госорганами, и плательщик получает только квитанцию. Знание закона им нужно только для того, чтобы не переплачивать лишнего. Крупные компании предпочитают нанимать специалистов, которые занимаются исключительно ведением отчетности. Труднее частным предпринимателям, которым приходится самим знать все необходимые виды налогов, поэтому для них часто есть возможность выплаты по упрощенной системе.