Скидки и премии при оценке акций

5.6. Скидки и премии

Оценщику при определении итоговой величины стоимости нужно знать, какие поправки и в каком объеме использовать.

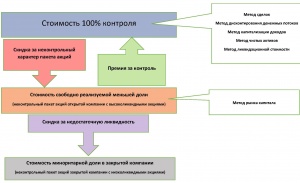

Применение скидок и премий зависит от того, какому уровню контроля и ликвидности соответствует результат, полученный тем или иным методом.

Схема взаимосвязи уровней стоимости, скидок и премий выглядит так (кликабельно):

Ко второй группе факторов относятся:

Размер пакета акций относится к фактору, который может как увеличить, так и снизить скидку за недостаточную ликвидность. Степень контроля взаимосвязана со степенью ликвидности. Контрольный пакет акций требует меньшей скидки за недостаточную ликвидность, чем миноритарный.

Что же касается миноритарных пакетов акций закрытых компаний, то они менее ликвидны, чем миноритарные пакеты открытых. Это обусловлено, во-первых, правом первого отказа, при котором акционер миноритарного пакета в случае продажи своих акций обязан предложить их компании; во-вторых, отсутствием права на разделение (отсутствием права на участие в продаже). Владельцы миноритарных пакетов при продаже акций не могут получить взамен на акцию такую же цену, как и владельцы контрольного пакета. Как правило, эта цена значительно ниже. Итак, когда оценивается миноритарный пакет акций в закрытых компаниях, то применяются скидки и на неконтрольный характер, и за недостаточную ликвидность.

ТЕМА 4. ОЦЕНКА СТОИМОСТИ БИЗНЕСА КАК ИМУЩЕСТВЕННОГО КОМПЛЕКСА, ПРИНОСЯЩЕГО ДОХОД. ОЦЕНКА КОНТРОЛЬНЫХ И НЕКОНТРОЛЬНЫХ ПАКЕТОВ АКЦИЙ ПРЕДПРИЯТИЯ

После изучения вы сможете получить представление:

Оглавление

Следующая группа методов оценки рыночной стоимости компании строится на концепции, предполагающей, что компания как специальным образом сформированный имущественный комплекс должна приносить определенный доход. В состав этой группы методов входят метод фирмы-аналога и метод накопления активов или метод чистых активов.

4.1. Сущность метода оценки стоимости предприятия на базе фирмы аналога

Оценка бизнеса на основе использования метода компании-аналога проводится в следующей последовательности:

Процесс составления всеобъемлющего списка сопоставимых открытых компаний отнюдь не прост. Составление перечня сопоставимых компаний следует начинать со списка компаний, работающих в той же отрасли, что и оцениваемая компания. Поиск сопоставимых открытых компаний должен быть настолько широким, насколько позволяют рамки данного конкретного случая оценки. Цель проведения всеобъемлющего поиска сопоставимых компаний состоит в том, чтобы оценщик принял во внимание все компании, которые можно обоснованно считать сопоставимыми и выбрал бы для анализа самые подходящие.

Оценщик должен разработать набор объективных критериев отбора с тем, чтобы окончательный список не приводил к искажению результата оценки в ту или иную сторону. Чем длиннее перечень потенциальных объектов сравнения – компаний «кандидатов», тем более жесткими должны быть критерии отбора, чтобы в результате получился разумный по размерам список. В идеале все сопоставимые компании должны действовать только в той отрасли, что и оцениваемая компания.

Следующий этап предусматривает сбор информации по каждой из компаний «кандидатов» путем либо вступления с ней в прямой контакт и получения ее финансовой документации, либо знакомства с ее публикуемыми отчетами. Оценщик должен помнить, что данные, получаемые от компаний, служат двум целям:

1) узнать о компании достаточно много с тем, чтобы решить, можно ли ее использовать для сравнения;

2) получить финансовые данные для дальнейших расчетов по тем компаниям, которые определены как сопоставимые.

Если оценщик решил для оцениваемой компании использовать данные за 5 лет, то желательно иметь данные за 5 лет и для сопоставимых компаний.

После сбора и изучения всей информации оценщик должен решить, какие именно компании избрать для сравнения в данном конкретном случае. Такие решения не должны приниматься необдуманно, они должны основываться на объективных критериях.

Анализируя пригодность той или иной открытой компании для сравнения, оценщик должен рассмотреть ряд следующих важных факторов: структуру капитала, структуру управления, опыт персонала; характер конкуренции; зрелость бизнеса; кредитный статус. Кроме того, должны быть проанализированы на сопоставимость: продукция, рынки, прибыль, способность выплачивать дивиденды, размер валюты баланса, положение компании в отрасли.

Окончательная оценка указанных выше факторов проводится на основе анализа финансовых отчетов как оцениваемой, так и сопоставимых компаний с тем, чтобы выявить сходства и различия, которые следует учесть при оценке. В частности, при сравнении показателей анализируются финансовые коэффициенты, характеризующие ликвидность, соотношение между собственными и заемными средствами, рентабельность, а также ретроспективные тенденции изменений доходов, расходов и прибыли.

После отбора сопоставимой компании-аналога проводится приведение в сопоставимый вид финансовой отчетности. На этом этапе исследуется учетная политика оцениваемой компании и компании аналога в части таких факторов, определяющих показатели доходности компании, как: 1) формирование выручки от реализации товаров и услуг («по факту отгрузки» или «поступления денежных средств на расчетный счет»); 2) методом списания материальных затрат («ФИФО», «ЛИФО», «по средней стоимости приобретения»); 3) методы начисления амортизации («прямолинейный», «сумма лет», «ускоренное списание остатков»).

На основе данного анализа вносятся необходимые корректировки показателей Отчета о доходах либо компании аналога, либо оцениваемой компании, чем достигается сопоставимость показателей их деятельности.

После приведения в сопоставимый вид финансовой отчетности проводится расчет оценочных мультипликаторов, рассчитываемых путем деления рыночной стоимости собственного капитала (цены) компании-аналога, на соответствующие последние отчетные показатели Отчета о прибыли и убытках компании-аналога. Расчет рыночной стоимости капитала аналога проводится по биржевым данным о курсовой стоимости продаж его пакетов акций на организованном фондовом рынке. Пример расчета оценочных мультипликаторов приведен в табл. 4.1.

Следующим шагом является отбор соответствующего мультипликатора и определение рыночной стоимости оцениваемой компании путем умножения соответствующего отчетного показателя финансовой деятельности оцениваемой компании на соответствующий мультипликатор, например:

РСП = EBIT * MEBIT + НФА,

Где MEBIT – оценочный мультипликатор, рассчитанный по прибыли от продаж.

Правильность выбора оценочного мультипликатора во многом предопределяет точность оценки.

Расчет оценочных мультипликаторов

Отчет о доходах (прибылях и убытках) компании-аналога

Рыночная цена 100% пакета обыкновенных акций компании аналога

Расчет оценочных мультипликаторов

Выручка от реализации

Административные и коммерческие расходы

Прибыль от продаж (EBIT)

Прибыль до налогообложения (EBT)

При выборе мультипликатора учитывается характер деятельности компании. Так например, для консультационных фирм, различных частных практик (врачебной, юридической и т. п.), книгоиздательских компаний для оценки стоимости используется мультипликатор объема продаж P/S и данный метод называется методом отраслевой специфики.

Кроме того, учитываются сопоставимость финансовой структуры, наличие или отсутствие данных по налогообложению, методов начисления амортизации, списания затрат и т. д.

Обзор и основные характеристики оценочных мультипликаторов приведен в Таблице 4.2.

Наиболее часто используемым и широко публикуемым в печати и различных финансовых обзорах является мультипликатор, определяемый как отношение Рыночная цена компании/Чистая прибыль (Price/Earning ratio, P/E), который в точности соответствует своему названию, т. е. отношение цены к прибыли. Коэффициент может быть рассчитан как для компании в целом, так и на одну акцию. Последнее более предпочтительно. Следует отметить, что если количество акций в обращении меняется от года к году, то соотношение Р/Е, рассчитанное на агрегатной основе, будет отличаться от коэффициента для одной акции, взвешенного по числу акций в различные периоды времени.

Если для оцениваемой компании используются мультипликаторы «цена/прибыль», рассчитанные по сопоставимым компаниям, то данные о курсовой стоимости акций компаний аналогов должны браться на дату оценки или быть в максимально возможной степени приближены к ней.

МЕТОД КОМПАНИИ-АНАЛОГА.

ОБЗОР ОЦЕНОЧНЫХ МУЛЬТИПЛИКАТОРОВ

ОЦЕНОЧНЫЙ МУЛЬТИПЛИКАТОР

РАСЧЕТ

КОММЕНТАРИИ

РЫНОЧНАЯ ЦЕНА КОМПАНИИ + ПОСЛЕДНИЙ ГОДОВОЙ ЧИСТЫЙ ДОХОД

НАИБОЛЕЕ ПОПУЛЯРНЫЙ МУЛЬТИПЛИКАТОР. СИЛЬНО ЗАВИСИТ ОТ МЕТОДОВ БУХУЧЕТА. КЛЮЧЕВЫМИ ФАКТОРАМИ ЯВЛЯЮТСЯ ОЖИДАНМЫЕ ПРИБЫЛИ И РОСТ. ДАЕТ САМЫЙ ШИРОКИЙ РЫНОЧНЫЙ ДИАПАЗОН — ОТ НИЗШЕГО ДО ВЫСШЕГО

2. ЦЕНА/ПРИБЫЛЬ ДО ВЫЧЕТА НАЛОГОВ (Р/ЕВТ)

РЫНОЧНАЯ ЦЕНА КОМПАНИИ + ПРИБЫЛЬ ДО УПЛАТЫ НАЛОГОВ

МОЖЕТ ПРИМЕНЯТЬСЯ ДЛЯ УСТРАНЕНИЯ ВЛИЯНИЯ РАЗЛИЧИЙ В НАЛОГОВОЙ ПОЛИТИКЕ В РАЗНЫХ СТРАНАХ

3. ЦЕНА/ДЕНЕЖНЫЙ ПОТОК ( P / CF )

РЫНОЧНАЯ ЦЕНА КОМПАНИИ

ЧИСТЫЙ ДОХОД + ИЗНОС И АМОРТИЗАЦИЯ

ДАЕТ ПОКАЗАНИЕ СТОИМОСТИ НА ОСНОВЕ ДЕНЕЖНОГО ПОТОКА. ИСКЛЮЧАЕТ ВЛИЯНИЕ РАЗЛИЧИЙ В МЕТОДАХ НАЧИСЛЕНИЯ ИЗНОСА МЕЖДУ КОМПАНИЯМИ. ОБЫЧНО НА РЫНКЕ ДИАПАЗОН МЕЖДУ НИЗШИМ И ВЫСШИМ ЗНАЧЕНИЯМИ БЫВАЕТ УЗОК. ОБЫЧНО — СХОДНЫЙ ДИАПАЗОН СТОИМОСТЕЙ МЕЖДУ ОТРАСЛЯМИ (5-7 РАЗ)

4. ЦЕНА/ДЕНЕЖНЫЙ ПОТОК ДО НАЛОГОВ (P/PTCF)

РЫНОЧНАЯ СТОИМОСТЬ СОБСТВЕННОГО КАПИТАЛА

ДОХОД ДО НАЛОГОВ + ИЗНОС И АМОРТИЗАЦИЯ

ТО ЖЕ, ЧТО И МУЛЬТИПЛИКАТОР (P/CF), НО УСТРАНЯЕТ ВЛИЯНИЕ РАЗЛИЧИЙ В НАЛОГОВОЙ ПОЛИТИКЕ

5. ИНВЕСТИРОВАННЫЙ КАПИТАЛ/ПРИБЫЛЬ ДО ВЫПЛАТЫ ПРОЦЕНТОВ И НАЛОГОВ (IC/EBIT)

РЫНОЧНАЯ СТОИМОСТЬ СОБСТВЕННОГО КАПИТАЛА + ДОЛГОСРОЧНАЯ ЗАДОЛЖЕННОСТЬ

ПРИБЫЛЬ ДО ВЫПЛАТЫ ПРОЦЕНТОВ И НАЛОГОВ

МУЛЬТИПЛИКАТОР, ОСНОВАННЫЙ НА УСТРАНЕНИИ ВЛИЯНИЯ ЗАЕМНОГО ФИНАНСИРОВАНИЯ. ДЛЯ ПОЛУЧЕНИЯ СТОИМОСТИ СОБСТВЕННОГО КАПИТАЛА СЛЕДУЕТ ВЫЧЕСТЬ ВЕЛИЧИНУ ЗАДОЛЖЕННОСТИ

6. ИНВЕСТИРОВАННЫЙ КАПИТАЛ/ПРИБЫЛЬ ДО НАЧИСЛЕНИЯ ИЗНОСА, ВЫПЛАТЫ ПРОЦЕНТОВ И НАЛОГОВ ( IC / EBDIT )

РЫНОЧНАЯ ЦЕНА КОМПАНИИ + ДОЛГОСРОЧНАЯ ЗАДОЛЖЕННОСТЬ

ПРИБЫЛЬ + ИЗНОС + ПРОЦЕНТЫ + НАЛОГИ

МУЛЬТИПЛИКАТОР ДЕНЕЖНОГО ПОТОКА, КОТОРЫЙ УРАВНИВАЕТ КОМПАНИИ ПО НАЛОГОВЫМ И ДОЛГОВЫМ ПАРАМЕТРАМ. ДЛЯ ПОЛУЧЕНИЯ СТОИМОСТИ СОБСТВЕННОГО КАПИТАЛА СЛЕДУЕТ ВЫЧЕСТЬ ВЕЛИЧИНУ ЗАДОЛЖЕННОСТИ

7. ЦЕНА К БАЛАНСОВОЙ СТОИМОСТИ (P/BV)

РЫНОЧНАЯ СТОИМОСТЬ СОБСТВЕННОГО КАПИТАЛА

БАЛАНСОВАЯ СТОИМОСТЬ АКЦИОНЕРНОГО КАПИТАЛА

МУЛЬТИПЛИКАТОР, ОСНОВАННЫЙ НА СТОИМОСТИ ЧИСТЫХ АКТИВОВ, А НЕ НА ДОХОДЕ. ТЕСНАЯ УВЯЗКА С ДОХОДОМ НА АКТИВЫ И ДОХОДОМ НА СОБСТВЕННЫЙ КАПИТАЛ

РЫНОЧНАЯ СТОИМОСТЬ СОБСТВЕННОГО КАПИТАЛА — ЭТО ЦЕНА ОДНОЙ АКЦИИ, ПОМНОЖЕННАЯ НА ЧИСЛО ВЫПУЩЕННЫХ АКЦИЙ.

ОЦЕНОЧНЫЕ МУЛЬТИПЛИКАТОРЫ СЛЕДУЕТ ПРИМЕНЯТЬ К СКОРРЕКТИРОВАННЫМ ДАННЫМ ПО ТЕКУЩЕЙ ДЕЯТЕЛЬНОСТИ ОЦЕНИВАЕМОЙ КОМПАНИИ

В случае если оцениваемое предприятие оказывается настолько уникальным, что подбор компании-аналога становится невозможным, расчет цены может быть произведен на основе использования методов статистического анализа. Двумя наиболее важными критериями сопоставимости являются относительный уровень риска и ожидаемый темп роста потока доходов.

Следует отметить, что различные субъекты, действующие в одной отрасли, подвержены воздействию, по крайней мере, частично сходного набора факторов риска и факторов, влияющих на ожидаемый рост.

Например, имеются следующие данные по четырем компаниям, работающим в одной отрасли:

Необходимо определить стоимость оцениваемого предприятия, если коэффициент S/E для оцениваемого предприятия равен 8,0 и выручка от реализации продукции составляет 10 млрд. руб.

1. По имеющимся данным о соотношениях S/E и P/S с помощью метода наименьших квадратов строим на графике трендовую прямую Y=S*X, где Y=P/S; X=S/E:

Рис. 4. Построение трендовой прямой

2.Наносим на трендовой кривой значение соотношения S/E, получаем точку Д, по оси координат находим значение P/S = 0,28.

3. Цена — РСП = 0,28 * 10 млрд руб. = 2, 8 млрд руб.

1. На основе приведенной информации рассчитываем мультипликатор

2. Проводим ранжирование мультипликаторов P/E по минимуму абсолютной разницы между мультипликатором (S/Eоп) оцениваемого предприятия и соответствующими мультипликаторами предприятий отрасли.

3. По методу суммы чисел с учетом ранжирования рассчитываем значение мультипликатора P/Eотр по отрасли:

P/E отр. = 1,875 * 4/10 + 3,24*3/10 +1,8*2/10 +4,04*1/10 = 2,49.

4. Рассчитываем на основе исходных данных значение прибыли Е для оцениваемого предприятия как частное от деления:

Определяем стоимость предприятия как произведение прибыли Е на отраслевой мультипликатор P/Eотр.

Тогда цена – РСП = Е * P/E отр. = 1,25 млрд. руб. * 2,49 = 3,11

Подобная информация вызывает больше доверия, когда разброс коэффициентов Р/Е, рассчитанных для сопоставимых компаний, ограничен определенными разумными рамками.

Исключение составляют случаи, когда аналитик способен объяснить широкий разброс коэффициентов по сопоставимым предприятиям действием тех же фундаментальных факторов, что и факторы, определяющие Р/Е для оцениваемого предприятия.

Степень применимости к оцениваемому предприятию коэффициентов Р/Е, рассчитанных по сопоставимым предприятиям, будет значительно меняться от числа сопоставимых предприятий и от того, насколько последние действительно сравнимы с оцениваемым предприятием. Таким образом, в большинстве случаев коэффициент Р/Е, соответствующий оцениваемому предприятию, может быть выбран в диапазоне Р/Е, заданном сопоставимыми предприятиями.

Важной информацией при оценке методом компании-аналога являются данные о размере пакета, рыночная цена которого, явилась основой для определения стоимости 100% пакета акций компании-аналога и базой для расчета оценочных мультипликаторов.

В практике оценки исходяn из того, что:

Этот момент является крайне существенным при определении стоимости конкретных контрольных или неконтрольных пакетов акций оцениваемой компании. Как показывает практика, стоимость акций, продаваемых в составе контрольных пакетов выше стоимости акций миноритарного пакета, что требует учета специальных скидок и премий при определении окончательной стоимости оцениваемого пакета, что обуславливается отсутствием реальной возможности у владельцев мелких пакетов, как правило, существенно влиять на политику и деятельность компании.

4.2. Соотношение между коэффициентом цена/прибыль, коэффициентом капитализации и ставкой дисконта

Сопоставление ставки (коэффициента) дисконта и коэффициента капитализации:

Таким образом, ставка дисконта применяется к будущим денежным потокам и представляет собой требуемую инвестором ставку дохода, сопоставимую с риском получения этих доходов. Коэффициент капитализации используется применительно к некоторому отдельно взятому денежному потоку (например, денежному потоку за прошлый год) с целью определения стоимости.

Коэффициент капитализации может быть рассчитан на основе ставки дисконта (вычитанием из ставки дисконта ожидаемых среднегодовых темпов роста денежного потока). Таким образом, коэффициент капитализации не превышает или равен ставке дисконта.

где: К кап — коэффициент капитализации;

К диск — ставка дисконта;

g — долгосрочные темпы роста.

Коэффициент капитализации может быть также получен на основе рыночной информации отношения цены к прибыли компании — Р/Е.

В случаях, когда поток прибыли остается неизменным, т. е. прибыль поддерживается на более или менее стабильном уровне в течение неограниченного периода времени без заметного роста или снижения, коэффициент капитализации и соотношение Цена/Прибыль являются обратными по отношению друг к другу и коэффициент капитализации равен ставе дисконта.

Если же в коэффициент Цена/Прибыль закладывается ожидание будущего роста прибыли, то данное соотношение тем выше, чем величина, обратная ставке дисконта, и вышеприведенное уравнение некорректно.

Например, акции, продаваемые по цене в 20 раз превышающей прибыль, величина, обратная соотношению Р/Е, составляет 0,05 (1/20 = 0,05). Очевидно, что никто не заинтересован в инвестировании средств по ожидаемой 5%-ной ставке дохода на собственный капитал.

Точка зрения, что ставка дисконта, применяемая к собственному капиталу предприятия, или предполагаемая стоимость собственного капитала составит 5%, представляется абсурдной.

Логично, если мультипликатор валовых доходов, по которому может быть продана компания, рассчитывается как отношение прибыли предприятия, выраженной в проценте от ее продаж, к ставке, по которой следует капитализировать эту прибыль.

Например, если прибыль предприятия в среднем составляет 5% от его продаж и покупатели компаний в данной отрасли требуют 20%-го дохода на свои инвестиции, тогда покупатели будут готовы заплатить:

0,05/0,20= 0,25 или 25% от стоимости продаж.

Для того, чтобы перевести данный процент в денежное измерение, предположим, что компания с суммой продаж в 1 млн руб. получает прибыль 50 000 руб. (5% от продаж). Если коэффициент капитализации равен 20%, то компания стоит около 250 000 руб. (50 000 руб./0,20=250 000 руб.), таким образом, мультипликатор валового дохода равен 0,25.

Оценкa по мультипликатору валовых доходов особенно подвержены искажениям вследствие различий в структуре капитала между оцениваемой и сопоставимой компаниями. Поэтому данный подход, как правило, применяется при оценке рыночной стоимости всего капитала предприятия и последующего вычитания долгосрочных обязательств предприятия для определения стоимости собственного капитала.

4.3. Расчет стоимости предприятия методом накопления активов

Метод накопления активов или метод чистых активов, как правило используется в следующих случаях:

— оценивается контрольный пакет акций;

— у компании отсутствуют ретроспективные данные о прибылях, или нет возможности надежно оценить ее прибыли или денежные потоки;

— компания обладает значительными материальными активами;

— компания является холдинговой или инвестиционной;

— компания сильно зависит от контрактов (например, строительная компания) или у предприятия отсутствует постоянная предсказуемая клиентура;

— значительную часть активов компании составляют финансовые активы (денежные средства, дебиторская задолженность, ликвидные ценные бумаги и т. д.).

Определение стоимости компании на основе использования метода накопления активов включает следующие основные этапы:

Определение рыночной стоимости материальных активов проводится на основе переоценки финансовых и материальных ценностей, находящихся на балансе компании. Расчет начинается с переоценки оборотных средств компании, в ходе которой осуществляется:

Далее проводится последовательная рыночная переоценка внеоборотных активов компании с привлечением профессиональных оценщиков для оценки недвижимости: земли, зданий и сооружений, объектов незавершенных строительством, оценки машин и оборудования.

Корректировка обязательств предприятия проводится с учетом признания их компанией. В случае наличия обоснованных причин для отказа исполнения отдельных обязательств, они могут быть исключены из состава обязательств компании на момент оценки.

Рыночная стоимость чистых активов определяется как разница между рыночной стоимостью активов компании и скорректированными обязательствами.

Метод избыточных прибылей помогает оценить стоимость дополнительных доходов компании, превосходящих уровень среднеотраслевых доходов, которые приносятся ее нематериальными активами, не отраженными в балансе. К таким нематериальным активам относятся: искусство менеджмента, торговая марка компании, подобранный и обученный персонал, программное обеспечение, сформированная надежная клиентура, прогрессивная система маркетинга, наличие управленческих и информационных ноу-хау и т. д.

Определение стоимости нематериальных активов методом избыточных прибылей включает следующие этапы:

Стоимость 100% пакета акций компании по методу накопления активов определяется путем сложения рыночной стоимости чистых активов компании и стоимости нематериальных активов.

В результате проведенных расчетов оценки бизнеса методом накопления активов мы получаем рыночную стоимость собственного капитала предприятия на условиях 100% контроля. Расчет стоимости нематериальных активов методом избыточных прибылей тесно увязывается с понятием «Гудвилл».

Гудвилл возникает, когда предприятие получает стабильные, высокие прибыли, ее доход на активы – выше среднего, в результате чего стоимость бизнеса превосходит стоимость его чистых активов. Таким образом, Гудвил – это величина, на которую стоимость бизнеса превосходит стоимость его материальных активов. Данный показатель активно используется в практике бухгалтерского учета США, российская система ведения бухгалтерского учета не предполагает включение рассчитанных таким образом нематериальных активов в баланс предприятия, что связано прежде всего с отсутствием хорошей отраслевой статистики, позволяющей обоснованно рассчитывать среднеотраслевые показатели рентабельности и нормализованной прибыли как основы расчета избыточных прибылей предприятий.

Пример расчета рыночной стоимости предприятия

методом накопления активов