Сезонные акции на бирже

Инвестиции в лето: какие акции покупать, а какие не стоит

Летние месяцы обычно считаются не лучшими для инвестирования. За последние 50 лет по росту акций они отставали от прочих периодов. Наиболее осторожные инвесторы уходят с этого рынка еще в мае, чтобы зайти обратно ближе к концу сезона или на сентябрьской просадке. Но это общая картина по рынку, конкретнее — по индексу S&P 500. Однако существуют и контртенденции, подробнее о которых — далее.

В фокусе инвесторов счета за коммуналку

Летом лучше прочих в последние годы выглядит сектор коммунальных услуг, притом что во все другие времена года он ведет себя откровенно вяло. С июля по август за последние десять лет акции коммунальных сетей показывали рост более 3% против падения широкого рынка на 0,3%.

Российскому инвестору бумаги этого сегмента мало знакомы. Из торгуемых на Санкт-Петербургской бирже коммунальщиков можно упомянуть энергосбытовые сети NextEra Energy, Southern Company, Dominion Energy и Exelon Corporation. На эту четверку приходится более трети портфеля индексного фонда XLU, который является эталонным для инвестиций в коммунальное хозяйство США. По традиции некоторые из этих бумаг подошли к предстоящему жаркому сезону в хорошей просадке, что позволяет купить их недорого.

А вот куда не стоит заходить летом, так это в нефтегазовые акции. Сектор углеводородной энергетики, включающий таких гигантов, как Exxon, Chevron и ConocoPhillips, в июле — августе практически не растет. Из ключевых отраслей, входящих в S&P 500, за последние десять лет летом только нефтянка показала снижение (в среднем на 0,3%).

Круизы, отели? Компьютерные игры!

Первое, что приходит на ум в связи с инвестициями летом, — это акции компаний из сферы туризма. До 75% выручки туроператоров приходится на эти три месяца. До 20% ВВП целых стран вроде Греции или Таиланда формируется в тот же период в связи с ростом турпотока. Но такая сезонность всем очевидна и уже учтена в бумагах. По крайней мере, акции отельных сетей и авиаперевозчиков ничего выдающегося летом до пандемии не показывали, а сейчас — тем более.

Топовые компании гостиничного сегмента, чьи акции можно купить в России без статуса квалифицированного инвестора (Marriott, Hilton, Hyatt), сейчас находятся чуть выше своих справедливых значений либо на равновесном уровне. Входить в них в мае уже поздно, рынок заложил наиболее оптимистичный сценарий заранее.

Аналогичная картина наблюдается в сегменте круизных операторов. Так, самая крупная из торгуемых «фишек» Carnival за последнюю неделю прибавила 10%, отбив цель по росту на год раньше срока. У авиакомпаний потенциал роста сохраняется в пределах 10%, но у них основной скачок котировок произошел еще в марте, и вряд ли нечто подобное повторится до осени.

Из любопытных идей для инвестиций на лето можно назвать компьютерные игры. Жаркий сезон располагает не только к пляжному отдыху, но и к виртуальным зрелищам. Поколение миллениалов, находясь уже в солидном зрелом возрасте, довольно стабильно проводит отпуска в «запойных» прохождениях игр, на которые не было времени в рабочий сезон. Возможно, поэтому одна из лучших бумаг лета в последние годы — это Take-Two Interactive, разработчик и издатель таких бестселлеров, как Grand Theft Auto, Civilization и Max Payne.

В последние пять лет средний прирост этих акций за лето составил более 18%. Конечно, нет гарантии, что такая динамика сохранится и в этом году, но в любом случае бумага сейчас выглядит неплохо. На прошлой неделе компания отчиталась ростом выручки, несмотря на снятие локдаунов в США. Акции после отчета прибавили более 12% всего за две сессии. Если взять TTWO на ближайшей коррекции ближе к 170 долларов за штуку, то к осени можно получить прирост до 15%.

Надежные «фишки»

Если посмотреть, какие из наиболее ликвидных акций показывали себя лучше всего летом в последние годы, то в списке неожиданно окажутся Mastercard и Microsoft. В последние пять лет они демонстрируют рост от 6,2% до 6,9% в течение лета. Объяснить это наблюдение фундаментальными причинами сложно. Тем не менее обе компании отчитались этой весной лучше прогнозов и к началу лета сохраняют среднесрочный потенциал роста по своим бумагам от 15%.

Исследования, проводимые на базе искусственного интеллекта, периодически отмечают и другие интересные закономерности на рынке. Так, «умный» алгоритм Kensho еще год назад вычислил, что лучший сегмент для инвестиций летом в период с 1990 по 2020 год — это, как ни странно, самый обычный consumer staples (товары первой необходимости). Он же, кстати, обычно хорошо растет на предновогодних ралли.

Если довериться машинному анализу, то в свой летний портфель стоит добавить три-четыре бумаги из сегмента массового спроса. Наибольшую долю в индексе S&P 500 Consumer Staples занимают Walmart, P&G, Coca-Cola, PepsiCo, Philip Morris. Все они торгуются на петербургской бирже. Потенциал роста у перечисленных акций на ближайший год составляет от 5% до 15% при дивиденде до 5% годовых. А волатильность у каждой из акций в отдельности ниже, чем в целом у индекса S&P 500.

Мнение автора может не совпадать с мнением редакции

Исследование. В какие дни и месяцы лучше покупать акции, доллары и нефть

Цель данного исследования заключается в выявлении сезонных закономерностей, которые присутствуют на фондовом рынке. В этой статье мы разберем динамику котировок индекса МосБиржи, индекса S&P 500, нефти Brent и курса USD/RUB за всю их историю торговли, а также постараемся ответить на вопросы о том, в какие месяцы, дни и часы эти инструменты с большей вероятностью могут расти или падать.

Также с помощью статистического аппарата проверим, каким из полученных результатов можно доверять, а на что обращать внимания не стоит.

Предпосылки

При статистическом анализе необходимо учитывать общий тренд рынка. Так как мы смотрим данные в течение всей их истории, мы знаем, что рынок имеет общий восходящий тренд. Так, например, индекс S&P 500 поднялся с 17 пунктов в 1928 г. до 2800 пунктов в 2018 г., индекс МосБиржи вырос со 100 пунктов в 1997 г. до 2300. Курс USD/RUB во взятом нами периоде исследования вырос в 2 раза, а нефть выросла в 4,6 раза с 1988 г.

Таким образом, все доходности смещены вправо в положительную плоскость. Поэтому целесообразно будет анализировать значения относительно их среднего — тренда.

Для проверки на статистическую значимость и выявление закономерности воспользуемся регрессией с фиктивными переменными. Где объясняемая переменная — это доходность, а факторами являются месяцы/дни/часы. Таким образом, с помощью статистического аппарата, мы поймем, являются ли полученные результаты закономерными или же это некая случайность.

Значимость регрессии проверяется с помощью F-статистики, если расчетное значение больше теоретического (табличного), то мы можем сказать, что зависимость действительно существует с уверенностью в 95%.

Подойдем к нашему анализу сверху-вниз и начнем с месячной статистики:

S&P 500, месячные данные с 1928 г.

Самые лучшие месяцы в году для индекса S&P 500: январь (+1,17%), апрель (+1,29%), июль (+1,53%) и декабрь (1,40%). В эти месяцы, за исключением декабря, у компаний сезон отчетностей. Можно предположить, что за всю историю корпорации чаще выпускали позитивные отчеты чем негативные, что и приводило к росту рынка в эти месяцы выше среднего.

Худший период — это сентябрь (-1,06%). Также в минусе находится февраль и май. Существует несколько гипотез, которые пытаются объяснить падение в сентябре. Летние месяцы обычно предлагают небольшие объемы торгов на фондовом рынке, так как многие инвесторы берут отпуск и воздерживаются от распродажи своих портфелей. По возвращению осенью они закрывают убыточные позиции, что и давит на индекс.

Кроме того, многие паевые фонды заканчивают финансовый год в сентябре. Руководители фондов обычно распродают убыточные позиции до его окончания, и эта тенденция является еще одним возможным объяснением падением рынка в сентябре.

Тем не менее, регрессионный анализ показывает, что нет никакой статистической взаимосвязи между месяцем и доходностью индекса S&P 500. То есть полученные данные скорее случайность и нельзя ожидать повторения подобных результатов в будущем.

Подтверждением вышесказанного является то, что если рассчитать среднюю доходность с 2009 г., то все кардинальным образом изменится, некоторые положительные месяцы на всей истории станут отрицательными и наоборот.

Нельзя купить определенный актив только лишь в расчете на то, что в этот месяц рынок обычно растет. Для выявления более четких тенденций давайте посчитаем сколько раз каждый отдельный месяц закрывался в плюс, а сколько в минус. Переведем все это в проценты и получим эмпирическую вероятность, что месяц закроется в плюсе.

На графике ниже по левой оси представлены значения средней доходности, справа — эмпирическая вероятность роста. Среднее значение отмечено розовой пунктирной линией.

На графике прослеживается взаимосвязь между самыми доходными месяцами и вероятностью роста.

На основании этих данных можно сделать вывод, что самым «медвежьим» месяцем по-прежнему остается сентябрь. 50 из 90 лет (44%) этот период закрывался в минусе. Однако, февраль и май, несмотря на среднестатистический итоговый минус, чаще закрывались на положительной территории.

Самым растущим месяцем является декабрь, который закрывался в плюсе в 66 случаях за последние 90 лет (73%). В целом весь IV квартал показывает рост выше среднего.

Индекс МосБиржи, месячные данные с 1999 г.

Индекс ММВБ начал рассчитываться относительно недавно. Его история значительно меньше, чем у американского S&P 500. Дата начала расчета индекса ММВБ — 22 сентября 1997 г. То есть в этом году ему исполнится всего лишь 21 год.

В ходе исследования мы использовали данные с 1999 г., чтобы в выборке не было эффекта высокой инфляции начала 90-х и дефолта 1998 г.

Как мы видим, самые лучшие месяцы в году: январь (+4,84%), февраль (+4,49%), март (+4,72%), апрель (+2,89%) и декабрь (3,52%).

Рост рынка в I квартале можно объяснить с помощью следующих факторов:

1. Дополнительный приток средств на российский рынок, ранее обеспечивали НПФ, активность которых выпадала на этот период.

2. Реинвестирование полученных за год доходов со стороны крупных фондов.

3. Инвесторы заранее скупают активы перед дивидендным сезоном.

Худший период — это сентябрь (-1,25%) и июль (-0,62%). Также ниже среднего май и июнь.

Слабые май, июнь и июль можно объяснить дивидендными гэпами индекса. Падение мая и сентября также связано с традиционной слабостью этих месяцев на большей части фондовых рынков в целом.

Данные значения также не имеют статистическую значимость и могут изменяться со временем в любом направлении, что наблюдается, когда мы рассчитываем среднюю доходность с 2009 г.

Из графика видно, что самыми «бычьими» месяцами являются январь и февраль. Эти месяца закрывались в плюсе в течение 14 из 20 лет (70%). IV квартал также является растущим, вероятность закрыться в плюс составляет 68%.

Самым падающим месяцем является май, который закрывался в плюсе только в 7 случаях за последние 20 лет (35%).

USD/RUB, месячные данные с 1999 г.

Для начала отметим, что во времена «валютного коридора», который устанавливал ЦБ РФ, волатильность торгов была существенно меньше, чем сейчас. Лишь с 2014 г. рубль был полностью отпущен в свободное плавание. Для анализа мы берем период с 1999 г., чтобы в выборке не было эффекта высокой инфляции начала 90-х и дефолта 1998 г.

За исследуемый период рубль был особенно сильным с февраля по апрель. Котировки USD/RUB в среднем снижались на 1,08% в феврале, на 1,09% в марте и на 0,55% в апреле (то есть рубль укреплялся к доллару).

В остальные месяцы рубль в основном падал по отношению к USD. Наиболее сильное падение происходит в январе (+2,18%), декабре (+1,95%) и ноябре (+1,57%).

Результаты регрессионного тестирования также отрицают какую-либо статистическую взаимосвязь между месяцами и их доходностями.

Удачным периодом для покупки доллара является период после февраля-апреля, так как в 35 % случаев российская валюта чаще укреплялась, чем слабела. В какой-то мере такую динамику можно связать с сезонными колебаниями нефтяных котировок.

Brent, месячные данные с 1988 г.

В таблице ниже мы видим обратную динамику относительно USD/RUB. В феврале-апреле наблюдается уверенный рост нефти марки Brent.

Самые лучшие месяцы в году: апрель (+3,83%), март (+3,23%), август (+2,81%), сентябрь (+1,88%) и февраль (1,87%).

Худший период — октябрь-январь. В ноябре отмечается среднее снижение на (-2,39%), в октябре (-2,29%)

Здесь, как и в исследованиях выше, не были получены какие-либо статистические закономерности.

На графике видно, что самыми удачными месяцами для покупки являются февраль-апрель. Февраль и апрель закрывались в плюсе в течение 18 из 30 лет (60%), март в течение 19 из 30 лет (63%).

Более неудачным является май, он закрывался в плюсе лишь 13 из 30 раз (43%).

Перейдем к исследованию дневных данных.

S&P 500, дневные данные с 1928 г.

Анализ был проведен на 22430 днях, начиная с 1928 г. Мы получили более интересные результаты. Более того регрессия, построенная по дням, статистически значима. То есть доходность на американском рынке действительно зависит от дня недели.

Тем не менее, был также проведен тест на однородность коэффициентов (Тест Чоу). Мы получили результат, что выборка неоднородна и коэффициенты регрессии меняются со временем, но их пропорции между собой сохраняются.

Индекс S&P 500 с 1928 г. в среднем рос каждый день за исключением понедельника (-0,08%). Самый большой средний дневной рост выпадал на среду (+0,08%).

Если рассмотреть более новые периоды, то понедельник остается наиболее неудачным днем для покупки на американском фондовом рынке. А в фаворитах по-прежнему — среда.

Вероятность роста идет в след за средней доходностью. Из графика видно, что самыми «бычьими» днями на американском рынке являются среда и пятница. Эти дни закрываются в плюсе с 55% вероятностью в последние 90 лет.

Самым падающим днем по-прежнему остается понедельник, который закрывался на положительной территории только в 49% случаях.

Индекс МосБиржи, месячные данные с 1999 г.

История российского фондового рынка гораздо скромнее S&P 500. Также волатильность индекса МосБиржи в 2 раза превышает волатильность американского рынка, а доходность в 3 раза.

Регрессионный анализ показал, что на российском рынке, в отличие от американского, не наблюдается статистической взаимосвязи между доходностью и днем недели.

На российском рынке наблюдается противоположная динамика с индексом S&P 500. Максимальный рост приходится на понедельник (+0,19%). Четверг и пятница также выше среднего (+0,16%).

Худший день — среда (-0,04%). Также ниже среднего находится вторник.

Так как полученные значения статистически не значимы, мы видим сильное смещение доходностей при пересчете статистики за последние 5 лет. Фаворитом стала среда (+0,10%) против понедельника (+0,01%).

Из графика можно сделать вывод, что самым «медвежьим» днем на всей истории является среда, которая закрывается в плюсе лишь в 50% случаев, против средней в 53%.

Самым растущим днем оказался понедельник, который закрывался в плюсе в 56% случаях за последние 19 лет.

USD/RUB, дневные данные с 1999 г.

Пара USD/RUB в течение недели ведет себя схожим образом с индексом МосБиржи.

Максимальное укрепление рубля наблюдается в среду (-0,03%), а его ослабление — в понедельник (+0,08%).

При этом данная зависимость статистически значима, то есть мы можем рассчитывать на сохранение подобной тенденции в будущем.

Тем не менее, вероятность роста не совпадает со средней доходностью по дням. Так, например, чаще всего укрепление рубля встречается в четверг (47%). В то время как пара USD/RUB с большей вероятностью закрывается ростом в пятницу (51%).

Brent, дневные данные с 1988 г.

На дневных значениях, зависимость между парой USD/RUB менее наглядна. Однако, в понедельник и вторник она достаточно четко прослеживается.

Таким образом, самый лучший день для покупки нефти — это четверг (+0,16%), а самый худший — понедельник (-0,13%).

Зависимость между ценой нефти и днем недели значима. Это мы также можем наблюдать при изменении периода выборки. Пропорции между днями сохраняются, но имеют различные значения.

Вероятность закрыться в положительной зоне почти полностью дублирует среднедневную доходность.

Таким образом, самым растущим днем для нефти является пятница, которая закрывается в плюсе в 54% случаях. Самым «медвежьем» днем оказался понедельник, который остается в положительной плоскости лишь в 46% дней.

Индекс МосБиржи, почасовые данные с 1999 г.

Для российского рынка мы также рассчитали поведение индекса МосБиржи в течение дня, результаты представлены в таблице ниже.

Распределение доходностей в течение дня почти полностью повторяет внутридневное распределение объемов торгов на российском рынке. Большая часть оборота приходится на первый и последний час. Так как рынок на истории имеет позитивный тренд, то основные доходности выпали именно на эти часы.

При этом часовые показатели индекса МосБиржи статистически значимы, в отличие от дневных и месячных. Подобная таблица распределения по часам, особенно актуальна для внутридневных спекулянтов.

На графике видно, что вероятность закрыться в плюсе почти полностью дублирует среднюю доходность. Худшее время это 14:00 часов (49%), лучшее выпало на закрытие торгов (57%)

Заключение

Целиком и полностью ориентироваться на полученные в рамках исследования цифры не совсем правильно. Не стоит покупать определенный актив только лишь в расчете на то, что в этот месяц он обычно растет.

Не стоит забывать, что в расчетах приводятся сглаженные данные за всю историю торгов. Бывали такие периоды, когда торговля в соответствии с полученными результатами могла приносить весьма значительные убытки на протяжении нескольких периодов.

Тем не менее, расчеты дают некие представления о характере поведения рынка в разные месяца/дни/часы, которые можно использовать как дополнение к техническому или даже фундаментальному анализу.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Переговоры прошли, что дальше

Старт дня. Газпром и Сбербанк прибавляют полпроцента

Сбербанк. Отскок в боковике дает шанс на подъем к 330

Газпром. Рост с оглядкой на геополитику

Нефть продолжает восстановление

Путин и Байден завершили переговоры, которые были жесткими

Почему снижаются Visa и Mastercard

Во имя святого кремния, или почему растут акции Intel

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

«Ралли Санта-Клауса» на бирже: что это и как на нем заработать

В динамике фондовых рынков существует определенная сезонность. Например, в мае она во многом обусловлена началом отпускного сезона. Бывают и более сложные закономерности, о которых мы писали в статье «Сентябрь может быть опасен для ваших инвестиций», или попросту страхи, связанные с историческими событиями («октябрьское проклятье»). А для предновогоднего периода характерно «ралли Санта-Клауса».

Термин «Ралли Санта-Клауса» был придуман в начале 1970-х годов аналитиком фондового рынка Йелем Хиршем. Он заметил рыночный тренд, который заключался в том, что биржевые индексы демонстрировали хорошие результаты в последние пять торговых дней декабря и первые два дня января. Хотя результаты прошлого никогда не могут гарантировать результаты в будущем, данные подтверждают, что в этот период рост рынка происходит чаще, нежели падение.

Есть несколько версий, которые пытаются объяснить «ралли Санта-Клауса», в их числе оптимизм, подпитываемый праздничным настроением, и инвестирование новогодних премий, которые получают сотрудники в конце года. Другая теория заключается в том, что в это время года институциональные инвесторы уходят в отпуск, оставляя рынок розничным инвесторам, которые, как правило, настроены более оптимистично.

«Праздник к нам приходит» — что происходило на рынках перед Новым годом за последние 70 лет

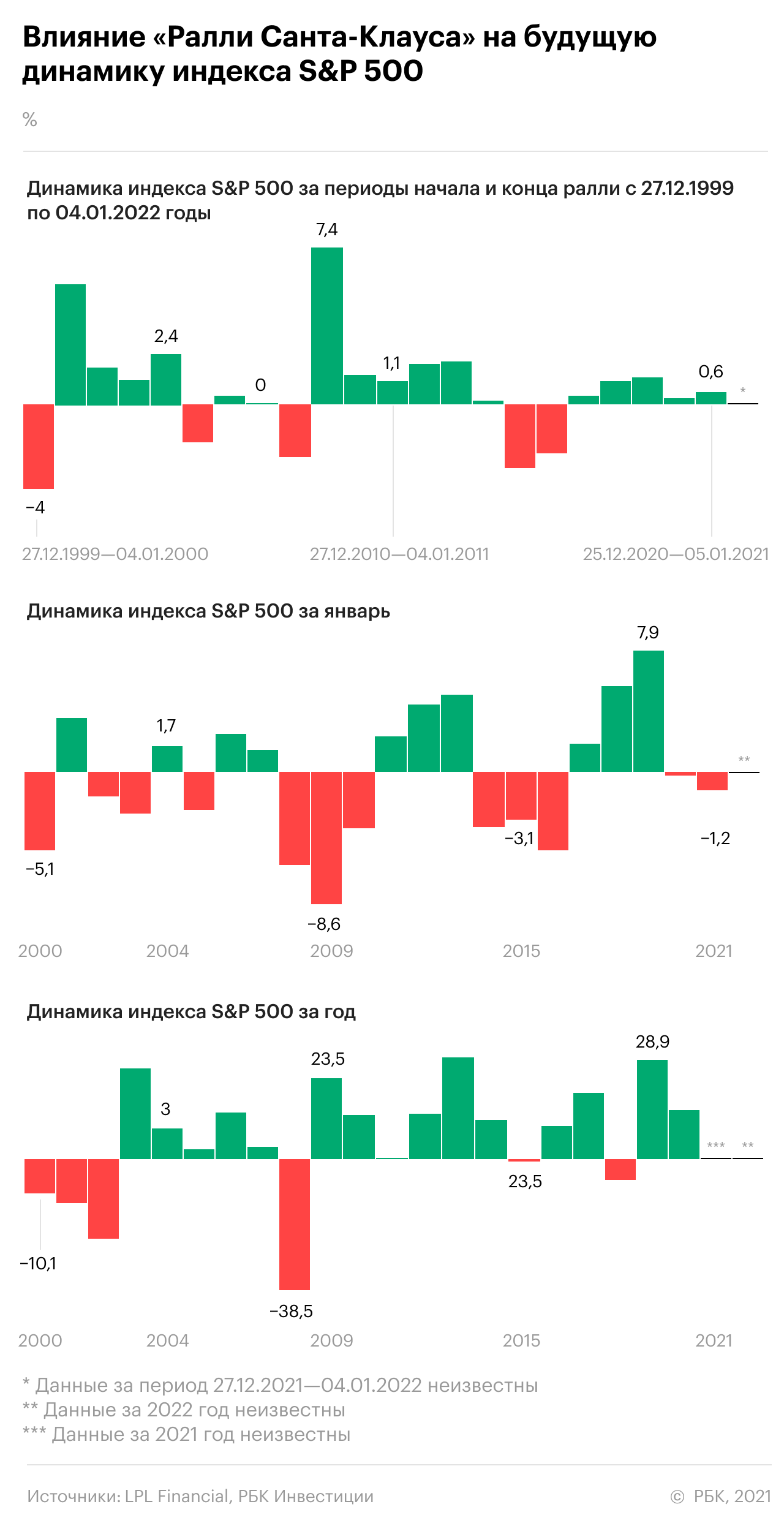

С начала XXI века период конца декабря — начала января только пять раз приносил убыток инвесторам, причем это со 100%-ной вероятностью предвещало снижение по итогам января. Динамика до конца года при этом оставалась смешанной. Также, если «ралли Санта-Клауса» приносило прибыль инвесторам, то январь был положительным почти в 60% случаев, а год в целом — в 81%. При этом средняя доходность S&P 500 по итогам года, когда «ралли Санта-Клауса» было положительным, составляет 10,2%, при отрицательном исходе — минус 7,4%.

«Ралли Санта-Клауса» — биржевая байка или 100%-ный факт?

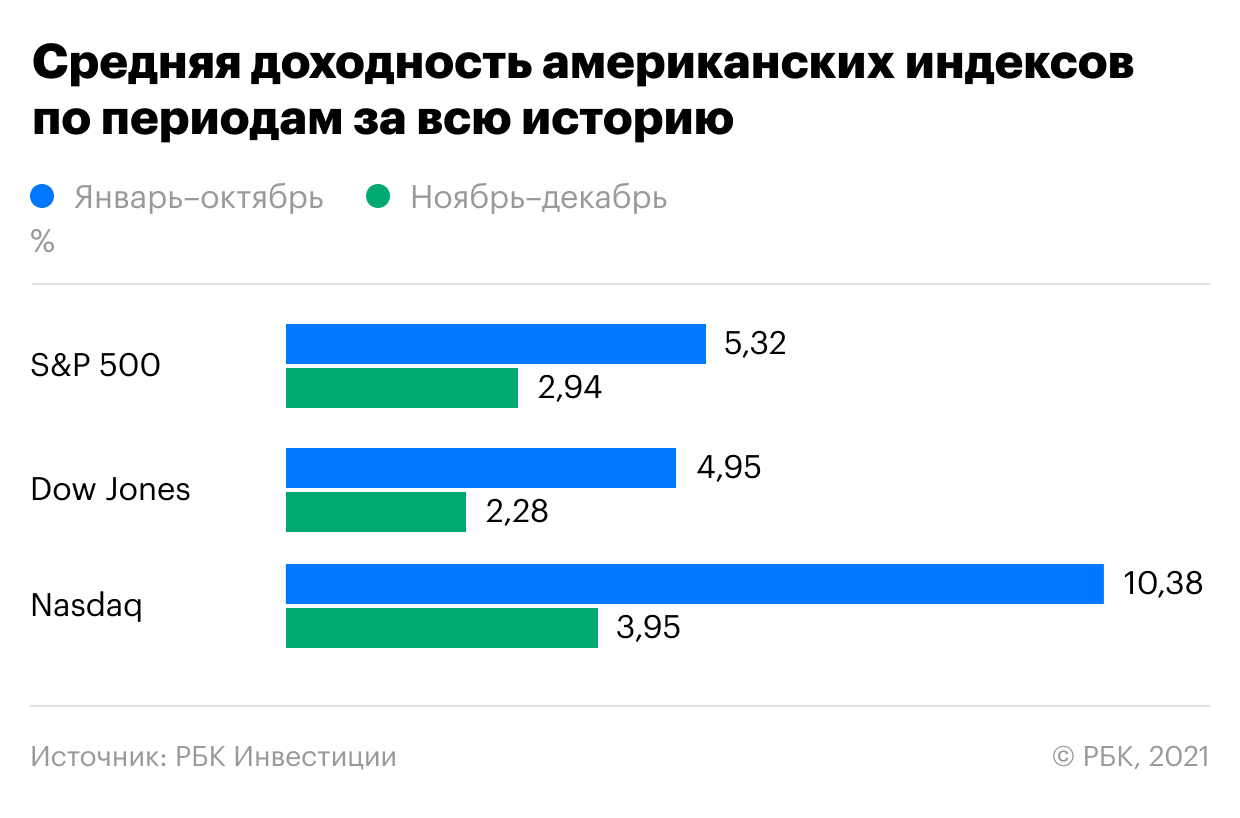

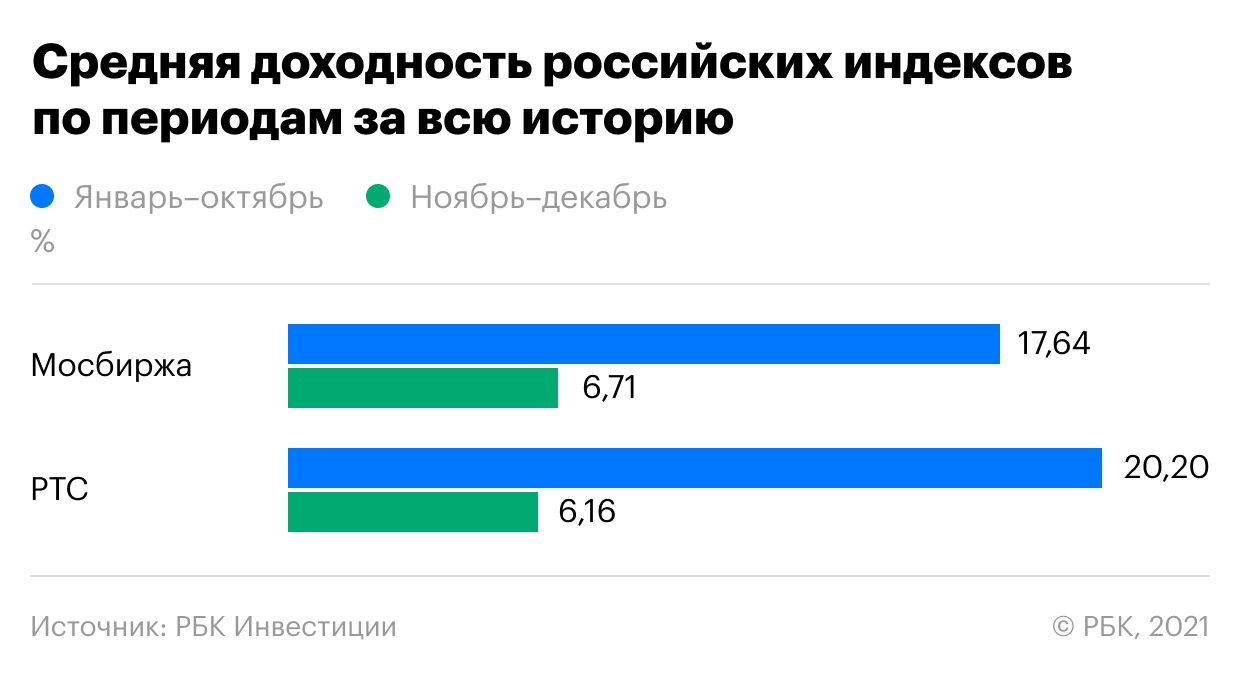

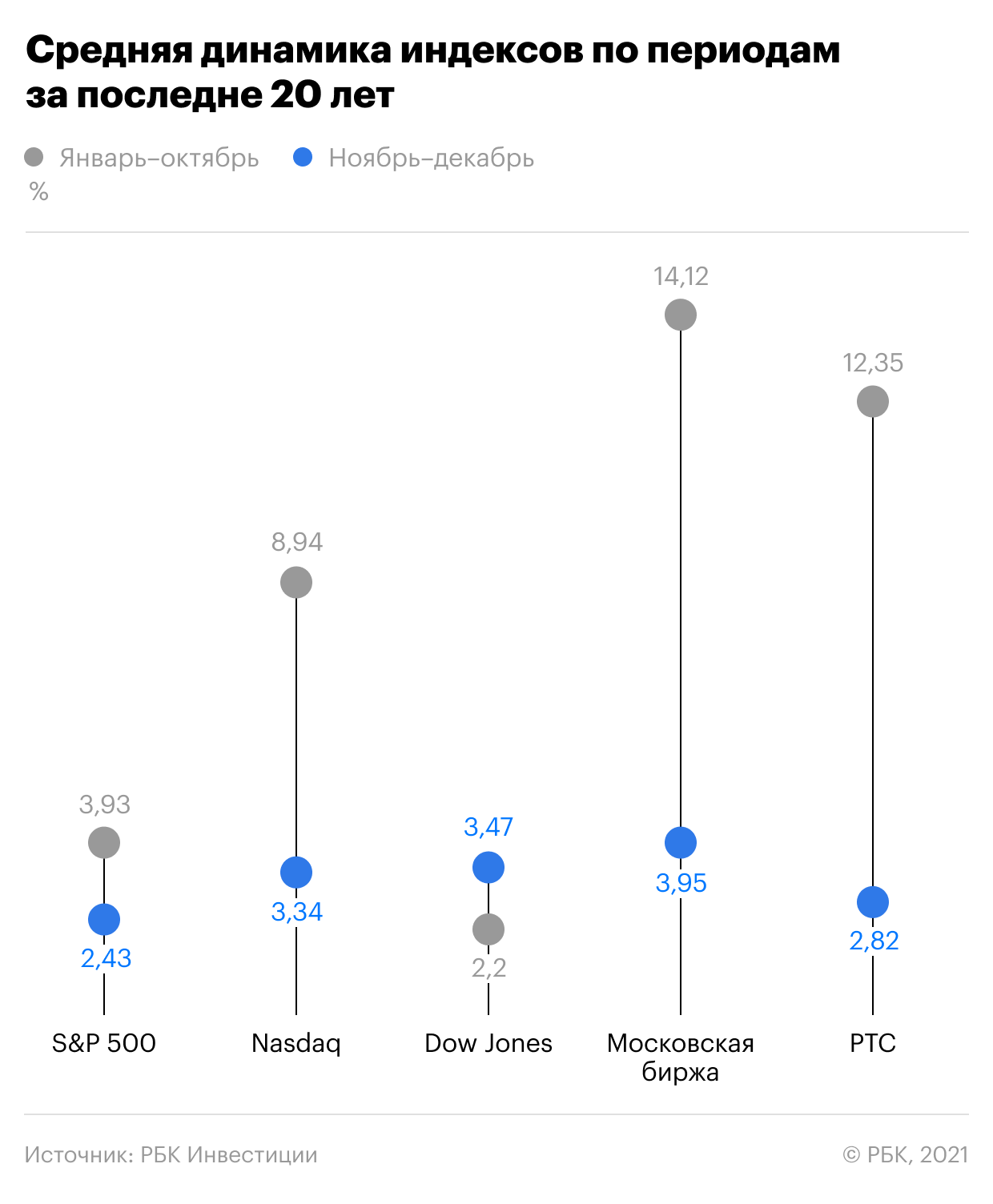

Однако до «ралли Санта-Клауса» инвесторов ожидает еще предновогоднее ралли, поскольку ноябрь и декабрь — это один из лучших сезонных периодов на рынке. Для наглядности и простоты понимания того, как соотносится изменение индексов за эти два месяца по сравнению с динамикой индикаторов за оставшуюся часть года, «РБК Инвестиции » рассчитали среднюю историческую доходность за два периода: январь — октябрь и ноябрь-декабрь. Мы оценили динамику американских и российских фондовых индексов за последние 20 лет и за всю историю их существования.

Данные за всю историю наблюдений свидетельствуют о том, что за январь — октябрь доходность индекса S&P 500 составляет 5,32%, тогда как доходность оставшихся двух месяцев равна 2,94%. Как видно, доходность за ноябрь-декабрь равна половине доходности за оставшиеся десять месяцев, что указывает на определенную силу этого периода. То же верно и для индекса Dow Jones: средняя доходность января — октября составляет 4,95%, ноября-декабря — 2,28%. У индекса NASDAQ Composite разрыв более заметный: доходность за январь — октябрь почти в 2,5 раза превышает динамику за оставшиеся два месяца — 10,38% против 3,95%.

У индекса Московской биржи ситуация аналогичная с NASDAQ — доходность первых десяти месяцев почти в 2,5 раза выше динамики за ноябрь — декабрь: 17,64% против 6,71%. У РТС разрыв еще более значительный — более чем в три раза: 20,20% с января по октябрь и 6,16% с ноября по декабрь.

Если рассматривать 20-летний отрезок, то у S&P 500 разница между двумя периодами заметно сократилась — доходность за январь — октябрь составляет 3,93%, тогда как доходность ноября-декабря равна 2,43%. У Dow Jones ситуация наиболее интересная: динамика двух месяцев (3,47%) опережает доходность января — октября (2,20%). У NASDAQ Composite разрыв по-прежнему остается более чем в 2,5 раза в пользу первых десяти месяцев — 8,94% против 3,34%.

Российские же индексы сильно отличаются от американских в 20-летней перспективе. В среднем индекс Московской биржи рос на 14,12% в январе — октябре, тогда как в ноябре-декабре всего на 3,95%. У РТС разрыв куда более значимее — 12,35% против 2,82%.

В конечном итоге о наличии «ралли» в два последних месяца года можно говорить только у американских индексов, где доходность за ноябрь-декабрь выглядит конкурентно по отношению к периоду января — октября. У российских индексов разрыв по доходности между двумя отрезками слишком большой, чтобы утверждать о какой-то аномальной динамике под конец года.

Что происходит, когда Санта уходит?

Если рассмотреть динамику за период ноябрь-декабрь за всю историю наблюдения индексов, то можно заметить, что эти два месяца чаще радовали, чем огорчали инвесторов. В 75% случаев индекс S&P 500 в этот период закрывался в положительной зоне. Индексы NASDAQ, Dow Jones и Московской биржи закрывали в плюсе примерно в 70% случаев. У РТС статистика чуть похуже, но более чем в 65% случаев индикатор по итогам двух месяцев приносил инвестором прибыль.

С января по октябрь S&P 500 вырос на 22,6%. За всю свою историю индекс рос больше 20% за первые десять месяцев всего десять раз. И когда это случалось, то в девяти из десяти случаев S&P 500 продолжал рост, а средняя доходность ноября-декабря составляла 6%.

Аналитик Bank of America Стивен Саттмайер также отмечает, что статистически в следующие месяцы индекс S&P 500 должен продолжить восходящий тренд. С августа по октябрь индекс широкого рынка вырос на 4,8%, в то время как средний рост этого индекса в указанные месяцы составляет 0,2%. Согласно историческим данным, если фондовый рынок показывает рост в эти месяцы, то тренд продолжается и далее, а рынок показывают доходность выше среднего.

«Когда в августе — октябре рынок показывает результаты выше среднего, то в 75% случаев в ноябре — апреле индекс S&P 500 растет при средней доходности в 4,08%», — отметил Саттмайер.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»