Сбербанк инвестиции в чем подвох бесплатных акций

Сбер вернет 3000 руб за инвестиции до 20 декабря 2021г. 20% кэшбэк ПИФ

Наверное многие боятся слова инвестиции, но вам надо побыть инвестором всего около 5 дней и опять забыть это страшное слово!

Суть: вы инвестируете в сбере 15000 руб, через примерно 5 дней, возвращаете на банковскую карту 18000 руб (с учетом налога 17610 руб). И можете забыть навсегда о инвестициях.

Возврат реально работает, мои близкие родственники и друзья уже получили кэшбэк! Но есть подводные камни, поэтому дочитайте до конца!

Возврат легко делается в мобильном приложение сбера или на сайте сбера онлайн. Брокерский счет открывать не надо, процедура займет около 5 рабочих дней.

Начну с того, что инвестициями я уже занимаюсь около 5 лет, кто-то скажет не много. Но я к тому, что с инвестициями в сбере я знаком, и эта акция не вызвала у меня никакого сомнения.

Акция проводится с 2 ноября по 20 декабря 2021 года. Акция может закончится при исчерпании подарочного фонда 180 млн руб. Но я думаю, что у очень большого количества людей страх перед инвестициями, и многие испугаются поучаствовать.

Суть акции: вы покупаете в сбере ПИФ (паевый инвестиционный фонд), сбер возвращает в виде кэшбэка 20% :

от 5 000 ₽ — возврат 1 000 ₽

Сбер возвращает только кэшбэк с первой покупки, т.е. если хотите получить кэшбэк 3000 руб, надо купить паев на 15000 руб. За вторую покупку ничего не начислят.

Обязательное условие: не иметь паев открытых ПИФ от «Сбер Управление Активами», но на брокерском счету можно иметь.

У сбера много ПИФов, но покупать нужно только Фонд Денежный. У него минимальный риск и нет комиссий при покупке и погашении ПИФа (у остальных 2%). Он вкладывает в депозиты и короткие надежные облигации. График практически прямая восходящая линяя, доходность близкая к депозитам в банках.

В апреле 2020 г, когда началась пандемия, все фондовые рынки мира рухнули, российский рынок и рубль обвалились примерно на 35 %, а Фонд Денежный всего на 1%.

Инструкция действий:

1. заходите в мобильное приложение сбера или сбер онлайн

2. жмете + инвестиции и пенсии

3. Напротив паевых фондов — см. все

5. Купить паи Фонда Денежного на 15000 руб

5. Далее уже разберетесь сами, там ничего особенного

6. Придут логин и пароль от «Сбер Управление Активами». Там будет отображаться история операций с паями и заявлений. Но туда заходить не обязательно, все операции лучше выполнять в сбере приложение или онлайн сбере.

7. Деньги спишут и на 2-3 рабочий день в разделе инвестиции появятся паи Фонда Денежного на 15000 руб.

8. Через 1-2 рабочих дней придет кэшбэк 3000 руб. Тогда на счету паев будет на 18000 руб. Жмете на них и выбираете погасить паи.

9. Через 2 рабочих дня придут на карту с учетом налога 15000+2610=17610 руб. Т.е. доход 3000*0.87= 2610 руб (налог 13%, у кого-то не берут, у моих всех друзей и родственников взяли).

10. Итого: примерно за 5 рабочих дней можно получить доход 2610 руб.

Зачем это Сберу? У «Сбер Управление Активами» под управлением более 1,35 трлн руб. Комиссии поражают: за покупку до 1%, за погашение до 2%, за управление до 3,2%. Даже 1% от активов под управлением — 13,5 млрд руб. Реклама за 180 млн руб очень дешевая при таких прибылях. Сомневаюсь, что Сбер из-за каких-то 180 млн руб, будет рисковать репутацией и терять десятки ежегодных мдрд прибыли. Ему нужны просто новые клиенты и их деньги под управлением. И мы знаем, что в США инвестирует каждый второй, есть куда рости.

«Информация, представленная в данном материале, не является индивидуальной инвестиционной рекомендацией. Автор не несет ответственности за возможные убытки в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данной статье, и не рекомендует использовать его в качестве единственного источника информации при принятии инвестиционного решения»

Можно ли заработать на инвестициях в Сбербанке? Мнение экспертов

Инвестированием в наши дни занимаются практически все. Например, образование и занятие спортом это тоже инвестирование, так как является вкладом в будущее. Получить благо в перспективе невозможно, если в настоящем ничего для этого не сделать. Инвестиции это интеллектуальные, денежные, материальные вложения, которые в будущем приведут к получению дохода или обеспечат заработок. В экономическом плане инвестирование – это вложение средств в различные материальные, а также нематериальные активы ради их преумножения.

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки), Валютном (доллары, евро), Срочном с рискованными инструментами (фьючерсы, опционы), Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже.

Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

| ИИС типа «А» | ИИС типа «Б» | |

|---|---|---|

| Если у вас есть официальный доход, который облагается по ставке 13%? | есть | нет |

| Вы собираетесь довольно рискованно инвестировать в иностранной валюте? | нет | да |

| Или вы хотите инвестировать более консервативно и со льготным налогообложением? | да | нет |

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

- Вносить можно только рубли. Нужно выбрать только один тип вычета, совместить оба нельзя. 1 инвестор – 1 ИИС. Максимальная сумма взноса в год 1мнл. рублей. Минимальный срок 3 года, можно больше. Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.д.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними. Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход. Порог входа в ETF достаточно комфортен для большинства инвесторов. В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т. п.

Рассмотрим ниже популярные виды вкладов Сбербанка:

| Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход» | Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить» | Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений» |

| Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 лет | Ставка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 лет | Ставка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года |

Стоит ли инвестировать в Сбербанке?

Чтобы ответить на этот вопрос, как заработать на инвестициях в Сбербанке и стоит ли это делать, нужно рассмотреть все плюсы и минусы выбора этого брокера.

- надежность, стабильность; возможность открытия ИИС; наличие мобильного приложения; низкие комиссии на тарифе «Самостоятельный»; купоны и дивиденды можно отправлять на обычный счет. Затем можно пополнять ИИС или тратить на собственные нужды.

- неудобное неинформативное приложение с ограниченным функционалом; необходимость ждать подтверждения по смс и терять время на покупку; приложение часто зависает; ограниченный выбор инвестиционных возможностей, нет выхода на Санкт-Петербургскую биржу для покупки акций американских компаний; сомнительные предложения: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни; неоперативная поддержка, отвечают долго или не отвечают вообще; отзыв многих пользователей негативный и они выбирают другого брокера.

Видеообзор

Как вас обманут на инвестиционном продукте (Сбербанк, Альфабанк )

Моя мама вложилась в смарт полисы Сбербанка в 2015 году. Обещали, что как минимум удвоится капитал. На практике дают ровно столько, сколько хотят. По другому я выразиться не могу. Смарт полисы, или страхования жизни – это инвестиционные продукты. При которых потери невозможны. Но есть инвестиционная доходность. Можно выбрать акции, фонды, облигации. И если вам очень повезет, вы все равно получите гораздо меньше. Чем вы думаете.

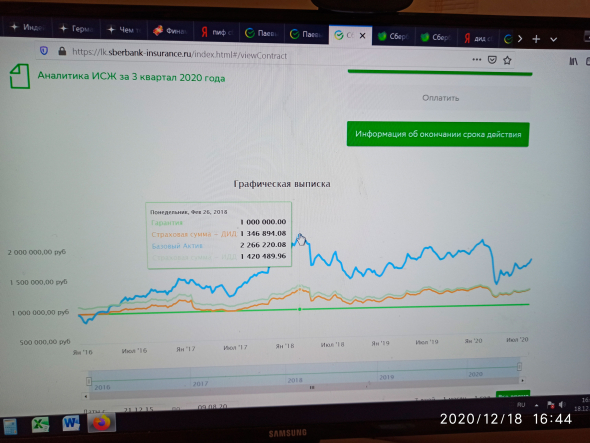

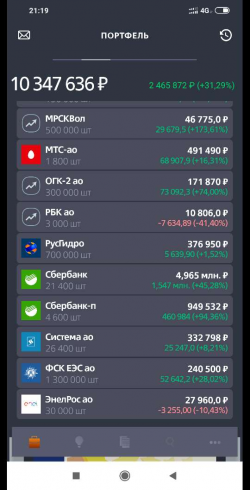

Полис — акции сбербанк, дата действия с 23.12.2015 по 22.12.2020 Я думаю, все знают, насколько вырос сбербанк за это время. В личном кабинете есть свои же графики. Хоть и написан – базовый актив. Но смотрите сами:

Кривая доходности похоже на акции сбербанка, смотрим цифры. Сбербанк на 28.12.2015 цена закрытие 100.2, БА=981 758, на 26.02.2018 закрытие 279.97, БА=2 266 220. Т.е акции выросли в 2.79 раз. А у них в 2.3 раза. Обманули не намного, да? Но это одна акция. Тут в принципе обмана не должно быть. Теперь посмотрите на ожидаемый доход – это ДИД, ИДД. Между ними не большая разница. Как вам сумма? Там есть какой то коэффициент участия, где то запрятан — скрытно. В договоре у мамы его нет. Там написано — цена актива. Смысл в том, что даже если что то вырастет в 3 раза. Вы все равно не удвоитесь. 50% — вот ваш доход. А как же обещания? На тот момент процентная ставка была высокая. Можно было свободно найти 2 года со ставкой 10, и три 8 процентов. Пускай 8% за 5 лет – получили бы 46%. И какой смысл в инвестиции? А если бы акции не росли, вы получили значительно меньше. Может, ничего за пять лет.

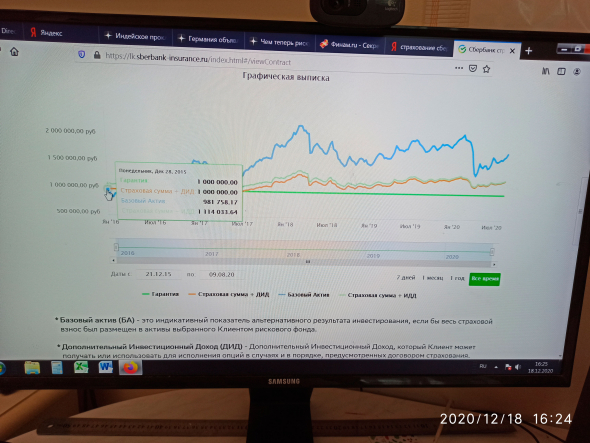

Второй полис – глобальные облигации. Договор с 30.09.2015 на пять лет. Сумма вложения была 500 000 Выплатили 77151 рубль. Т.е. 15.4%. Когда заключали договор, обещали. Фонд облигаций вырастит 30% в долларах, плюс помножится на коэффициент участия. Плюс рост доллара. Минимум удвоится. А выплатили почти столько. Насколько вырос доллар (доллар прикинул на 12%). И ладно – обещания на словах. Смотрите, есть брошюрка с новыми обещаниями:

ИДД за 5 лет = 40%. Нормально? Там даты практически мало отличаются, и не было резких движений на рынках облигаций (открытия – закрытия договора). Таких фондов облигаций наплодили несколько. Как только доллар вырастает – появляется новый фонд. А дальше его доходность живет своей жизнью. Чем новее фонд, тем доходнее (почему. ). Т.е. в прошлом, которого и не было, я думаю.

Мама написала заявления в банк. Она видела доходность в районе 250 тысяч. Прежде чем графики доходности исчезли. Как только полис прекращает свое действие –графиков больше нигде нет. Не публичная информация, индивидуальная. Порадовал ответ от банка на заявление –вы не подключили опцию дополнительного дохода. Вроде как — если видели, нужно было фиксировать. Но какой смысл фиксировать, если графики рисуют они. Ту доходность, которую вы видите отстают во времени. Посмотрите на сбербанк – там июль месяц. А фото в декабре. По существующему полису вижу отставание меньше. Но все равно – 22 дня. И даже если вы напишите заявление, вам скажут – закрытие будет не по сегодняшнему значению (которого и нет), через несколько рабочих дней – примерно через 10 дней. Т.е. минимум месяц у них есть, что бы перерисовать не в вашу пользу.

Они перекидывают обращения от менеджера к менеджеру. Каждый новый придумывает свое. Все говорят, что там очень сложные расчеты. В брошюрке ничего сложного нет. Пару цен и коэффициент участия. Но где это написано в договоре? Обещают совершенно другое, показываю второе, а выплачивают копейки.

Если вы думаете, что только в сбербанке так –нет. Подобный полис был навязан — от альфа. Выплатили ноль дохода. Зато заставили с бумагами покататься – в офис в Москве. Что бы вернули первоначальный взнос.

И понимаете, какая проблема – вас завлекают большим процентом по вкладу. А в этот момент втюхивают инвестиционный продукт. Моя мама открыла вклад в Локобанке. А повышенный доход должен был обеспечиваться Альфабанком. Но они, как выразились. Понесли убытки. Т.е. не смогли обеспечить заявленный доход.

Многие ща смотрят на фонды акций от наших банков. Чувствую, что с ними будет тоже самое. Они скоро открепятся по доходности от самих акций. Почему нет?

И не знаю, где на них жаловаться. Может, что подскажите. (плюсуйте пост)

Реальный инвестиционный кейс или как я зарабатываю на Сбербанке 30 000 рублей в месяц

Я инвестор. Инвестирую очень давно, еще с 1997-го года. Инвестиции позволяют мне наращивать капитал быстрее инфляции и дают мне пассивный источник дохода.

Читайте до конца, и вы узнаете, каким образом мне удается зарабатывать на Сбербанке 30000 рублей в месяц. Покажу все расчеты. Приведу доказательства.

Почему Сбербанк?

Все мы, конечно, знаем, что Сбербанк является основным выгодоприобретателем от развернувшейся кампании отзыва лицензий у банков, которая стартовала с приходом на пост председателя ЦБ Эльвиры Набиуллиной, потому что, зачастую именно Сбербанк выплачивал застрахованные АСВ денежные средства вкладчикам банков, чьи лицензии были отозваны. И во многих случаях эти деньги вместе с вкладчиками оседали в Сбербанке. Поэтому, на фоне частого отзыва лицензий у различных других банков, доверие к Сбербанку только крепло. И это отражалось на росте клиентской базы как физических, так и юридических лиц. Кстати, до сих пор подобный эффект от данной кампании по отзыву лицензий у банков не исчерпан.

Кроме того, Сбербанк в последние годы показывает рост эффективности бизнеса, прибыли и выручки. Это связано с почти монопольным положением на рынке и качественным управлением команды Германа Грефа.

Мне очевидно, что почти все услуги и продукты Сбербанка дороже, чем у конкурентов, а процентные ставки по вкладам одни из самых маленьких. Это возможно благодаря общему имиджу бренда и широчайшему охвату населения. Поэтому Сбербанк показывает отличные результаты по прибыли и эффективности банковского бизнеса.

Собственно, поэтому я владею акциями Сбербанка, но не пользуюсь его услугами.

Моя история со Сбербанком

Акции Сбербанка я начал накапливать еще в 2014 году. Потом, при снижении курса акций в 2015 году, я увеличил свой пакет акций довольно существенно. На уровнях 75-80 рублей за обыкновенную акцию. Это были хорошие уровни. Видно по графику. В последующие годы, на всех коррекциях и снижениях курса акций Сбербанка, я увеличивал количество этих бумаг в своем портфеле, если были свободные инвестиционные деньги. В последний раз я это сделал в 2018 году на новостях о санкция против российских госбанков.

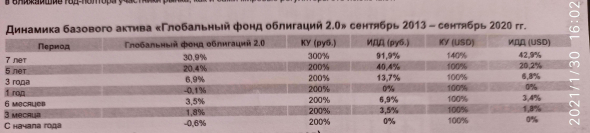

Сбербанк акции обыкновенные:

21400шт. по текущему курсу это = 4,9млн. руб.

Сбербанк акции привилегированные:

4600 шт. по текущему курсу это = 0,9 млн. руб.

Это скриншот моего инвестиционного портфеля в приложении ВТБ Мои инвестиции:

На моем канале вы можете посмотреть ролик, где я показываю дивидендную и общую доходность по моему портфелю акций на ИИС:

Так вот, как же мне удается зарабатывать ежемесячно по 30000руб на Сбербанке?

Летом 2019 года Сбербанк выплатил своим акционерам дивиденды за 2018год в размере 16 руб. на одну акцию. И на обыкновенную, и на привилегированную. Привилегированные акции дешевле. Но дивиденды по тем и другим платятся одинаковые.

Сбербанк акции обыкновенные:

21400шт. * 16 руб. = 342400 руб.

Сбербанк акции привилегированные:

4600 шт. * 16 руб. = 73600руб.

Всего: 416000 руб. – 13% = 361920руб.

13% налога автоматически вычел мой брокер ВТБ. И, таким образом, я получил чистыми на свой счет 362000руб.

Если разделить полученную сумму на 12 месяцев получится, что Сбербанк заплатил мне дополнительный доход, который можно считать пассивным в размере 30000руб в месяц. Вот так я зарабатываю на Сбербанке 30000 рублей в месяц. Что, кстати, сравнимо с получением дохода от аренды квартиры в Москве. При этом, вложенная сумма существенно меньше стоимости подобной квартиры. И никаких забот по поиску арендаторов.

Сейчас я предлагаю вам дочитать статью до конца, и вы узнаете:

Есть ли смысл в наше время покупать акции Сбербанка, чтобы получать пассивный дивидендный доход?

Очевидно, чтобы получать эти деньги, мне пришлось вложить немалую сумму денег. Но и совсем не ту сумму, которую мы с вами рассчитали по текущей стоимости акций. За время инвестиций акции Сбербанка росли в цене. И начальная сумма инвестиций была существенно меньше.

Кроме того, дивидендная доходность к текущей цене обыкновенных акций Сбербанка составляет почти 7% годовых. Сейчас не везде можно открыть вклад с такой процентной ставкой. А дивидендная доходность привилегированных акций – 7,7% годовых, что еще интереснее.

Прогноз по дивидендной выплате на одну акцию за 2019 год составляет 20-22рубля, вместо 16 рублей годом ранее. А это рост дивидендного дохода более, чем на 20%.

И не забываем, что бизнес Сбербанка растет и процветает, и вместе с ним росли и растут акции.

Конечно же, я просто обязан сказать и о рисках инвестиций в акции Сбербанка, а то как-то все слишком хорошо и гладко получается.

Минусы, риски, слабые стороны:

Таким образом, возможно, что лучшие времена для держателей этого актива уже прошли.

Вы также можете посмотреть обзор моего счета ИИС, в нем я расскажу об активах на моем ИИС.

Это моя история владения акциями Сбербанка и мое личное инвестиционное мнение относительно будущего бумаги. И конечно же, данная статья не является рекомендацией.

Если вам понравилось статья, то ставьте лайк.

Желаю вам удачных инвестиций.

И да пребудет с вами сила сложного процента!