С чего начать изучать инвестирование в акции

Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Фокус на моментум-фактор — MSCIPDF, 3,15 МБ

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

10 советов начинающим инвесторам. Личный опыт

Те, кто самостоятельно пробует разобраться в фондовом рынке, в самом начале совершают одни и те же ошибки. Чтобы этого избежать, мы спросили частного инвестора Сергея Кулева, что стоит делать тем, кто инвестирует совсем недавно или только собирается начать свой путь на фондовом рынке.

Раньше Сергей уже поделился своей собственной стратегией инвестирования, а теперь выделил десять основных советов для начинающих инвесторов. Вот они.

Тренируйте свои эмоции

Они — враг любого инвестора. На мой взгляд, умение не поддаваться импульсивным решениям — это как минимум 70% успеха. Старайтесь не смотреть на цену акций ежеминутно. Если ваша инвестиционная идея пошла не по плану и акции упали в цене, сначала спокойно взвесьте все за и против. Может, это еще не повод бросать все и бежать продавать бумаги с убытком. Цена потом может вернуться и продолжить расти, но уже без вас. Если вы долгосрочный инвестор, надо уметь выдерживать падение цен ваших бумаг на протяжении длительного времени.

Забудьте о баснословных доходах

Реклама в интернете, которая обещает вам сотни и тысячи процентов годовых, это ерунда. Очень часто мне приходилось слышать фразы вроде «эта бумага должна вырасти на 50% к Новому году» или «вложу 50 тыс. руб. и через год буду миллионером». Новички вкладывали деньги, толком не разобравшись, что покупают, и к тому же по завышенным ценам. Во всех случаях это заканчивалось печально — люди теряли деньги.

Будьте готовы к риску и убыткам

Особенно если вы все же намерены получить те самые сотни процентов доходности. Хотите много зарабатывать? Не вопрос, срочный рынок дает такие возможности. Но будьте готовы к тому, что и потенциальные убытки тоже будут высокие. Рисковать одним рублем и при этом зарабатывать сотни тысяч — утопия. Если вам однажды такое удастся — то это будет, скорее, удача, и вряд ли она превратится в закономерность.

Если не готовы к большим рискам, выбирайте более консервативные бумаги. У них не будет космического дохода, но и вероятность получить большой убыток или вовсе потерять деньги в разы ниже. Берите на себя тот уровень риска, который в состоянии выдержать. Нужно четко для себя решить, какой убыток вы готовы принять, и идти дальше, если все пошло не по плану.

Забудьте про роботов и аналитиков

Волшебной таблетки не существует. Как и универсальных методов торговли. Рынок не поддается точной статистике, за ним стоят живые люди. В каждой конкретной ситуации придется искать индивидуальное решение. Знаете, чем отличается опытный инвестор от аналитика? Первый может не только найти интересную сделку, но и готов взять на себя реальный риск потерять свои деньги. Аналитики и робоэдвайзеры никакой ответственности за свои советы не несут.

Не важно, какой путь вы выбрали — инвестора или трейдера, найдите свое место на рынке. Другими словами, не нужно инвестировать во все подряд. Все финансовые инструменты охватить нереально. Определите, какие у вас цели и что для этого нужно. Подумайте, в чем лучше разбираетесь, какими инструментами у вас получается торговать лучше всего — и занимайтесь только ими.

Разработайте собственную стратегию

Развивайте свое видение рынка. Каждый человек воспринимает рынок по-своему. Разные способы и подходы можно подсмотреть у более опытных инвесторов. Но полностью копировать чужую методику тоже не стоит. Никто свой опыт передать вам на 100% не сможет. У вас все равно, скорее всего, не получится «точно так же». Поэтому придется набивать собственные шишки.

Думайте своей головой

Придерживайтесь только своего мнения. Не надо идти за толпой. Если все вокруг твердят, что надо покупать или продавать, а у вас другое мнение, то проанализируйте ситуацию самостоятельно еще раз. Кто знает, может, именно вы правы? Но доверясь всеобщему мнению и последовав слепо за всеми, можете оказаться в ситуации, когда будете кусать локти и повторять: «Ну я же говорил, я же говорил. » А будет уже поздно.

Но в меру. Лучше не покупать одну или две бумаги на все деньги. Даже если вам кажется, что ваша инвестиционная идея точно будет успешной, вы все равно можете оказаться неправы. Фондовый рынок порой непредсказуем. Лучше купить пять — семь бумаг, в которых вы разбираетесь, чем 20 непонятно каких. Также не стоит инвестировать заемные средства — брать так называемые кредитные плечи. Есть хорошая пословица: берете чужие деньги — отдаете свои.

Будьте готовы к трудностям

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

«Рекомендую начать с «перепрошивки» мозга». Инвестиции в акции и работа с криптовалютой: личный опыт

Привет! Я — Евгений, работаю в области корпоративного управления, знаю кухню инвестирования изнутри. Инвестирование — мое хобби, не считаю себя профессиональным инвестором, статус квалифицированного тоже не получал. Так что поделюсь своим опытом инвестора обычного, то есть частного.

Первый из читателей Банки.ру, который согласился рассказать о личном опыте на фондовой бирже и не только. Ответы записала Инга Сангалова, автор статей на Banki.ru.

Целенаправленно становиться инвестором я не планировал, это, скорее, состояние души, как сейчас модно говорить. Да и понятие «инвестор» на самом деле намного шире. Инвестиция — это нечто такое, что улучшает процесс. Например, вложение сил, времени и энергии в получение новых знаний для трудоустройства на более оплачиваемую работу и повышения социального статуса. Можно ли такого человека назвать инвестором? Думаю, что да.

Фрагмент из детства

Я не старался стать инвестором, просто так получилось. Помню, когда был маленьким, со мной произошел интересный случай. С нами в песочнице играл мальчик постарше. Он спросил, как бы мы поступили, если бы каждому из нас дали по конфете, а на следующий день — еще по одной, но при условии, что первая конфета останется целой. Мне всегда нравилось что-то копить и собирать, поэтому я сказал, что просто оставил бы конфету и дождался следующей. Он объяснил, почему это правильное решение, и я запомнил эту идею.

Потом пришла осознанность потребления

Складывается ошибочное представление, что люди, выбравшие для себя осознанное потребление, отказывают себе в чем-то, питаются «дошираками» и носят носки с дырками. Но это совсем не так. Когда у вас зарплата 20 тыс. рублей в месяц, вы живете на эти деньги. Кто-то умудряется еще и откладывать. Если зарплату удвоить или утроить, среднестатистический человек через пару месяцев будет проедать почти полностью и эти деньги. Ведь появляется больше возможностей для удовлетворения желаний, которые когда-то были отложены на полку. Можно покупать одежду более статусных брендов, например. Это общепринятая психология — ведь человек должен «расти» и показывать всем свой статус. И это нормально. Я тоже этим болел. Но в определенный момент я взглянул на свою жизнь и понял, что умудрялся откладывать больше денег, получая 20 тыс. в месяц, чем получая уже в разы больше. И не всегда денег хватало, чтобы удовлетворить мои «хотелки», приходилось ждать следующей зарплаты. К слову, мои родители никогда не были богатыми, но денег всегда хватало — благодаря бережливости. И я сделал для себя очередной вывод. Я взял под контроль расходы кардинально. Уже больше шести лет я веду в мобильном приложении учет каждого рубля, который зарабатываю и который трачу. Я сократил расходы в разы за счет исключения всякого ненужного мусора из потребления.

В чем заключается осознанность потребления? Я не покупаю дорогие вещи, но это не означает, что покупаю некачественные вещи или вообще отказываю себе в чем-то. Дорогие джинсы Wrangler или Montana протираются точно так же, как и джинсы из того же Colin’s. Я часто покупаю вещи, продукты и технику исключительно по акциям. Для этого не нужно бегать по разным магазинам и сравнивать ценники — все уже сделано за нас специальными сервисами. Мне даже стала неприятна сама мысль купить что-то по белому ценнику. Если все же я совершаю такую покупку, то чувствую себя обманутым.

Другой пример — автомобиль. Для чего покупать более дорогой и крутой? Вы думаете, что на вас обратят внимание или оценят ваш статус? Такого не будет. Я периодически вижу людей, которые ездят на дорогих автомобилях типа BMW X5, при этом живут в хрущевках, где цена квартиры в разы ниже автомобиля (говорим не о Москве). Иначе, как показным успехом, это не назвать.

Проблема с излишним потреблением на самом деле лечится. Если вы задаетесь вопросом, нужна ли вам та или иная вещь, скорее всего, она не нужна. Важна дисциплина. Я откладываю ежемесячно больше 50% зарплаты — это комфортный для меня уровень. Можно, конечно, потратить и всю зарплату, но это точно не сделает меня самодостаточнее или счастливее.

Самой первой моей реальной инвестицией был банковский вклад с суммой около 100 тыс. рублей. Тогда мне было чуть больше 20 лет.

Опыт работы с криптовалютой

Больше трех лет назад на общем хайпе я умудрился туда залезть на кругленькую сумму с полным осознанием дела, диверсификацией, дей-трейдингом, участием в ICO, майнинге и т. д. Заходил на коррекции рынка. Все тогда в профильном сообществе говорили, что это низы, дно и нужно брать. В итоге 90% ICO прогорели, асики были украдены, больше половины монет обесценилось. Вот они уже ниже нуля, и три года мы все наблюдали только падение. Да и диверсификация «крипты» была очень глупой затеей, так как рынок в целом двигался однонаправленно. В итоге я на всех манипуляциях потерял примерно 80% инвестиций и смирился с этим.

Оставшиеся 20% просто болтались либо на биржах, либо на холодных кошельках. Решил не выводить остатки и просто забыть про них. А в этом году рынок пошел в рост и оставшиеся 20% выросли в десятки раз. Причем выросли именно те монеты, на которые я даже не думал. Это и вытянуло весь портфель. В разные промежутки времени я владел монетами, которые позже давали сотни иксов (то есть вырастали в сотни раз. — Прим. ред.), но к таким моментам у меня этих монет уже не оказывалось либо было очень мало, поскольку я фиксировал небольшую прибыль, ожидая очередных падений. Это к разговору о том, что кто-то ищет новую Tesla или Amazon. Случайно найти-то, может, и можно, но вот дождаться взрывного роста, не продав на первых иксах, крайне сложно.

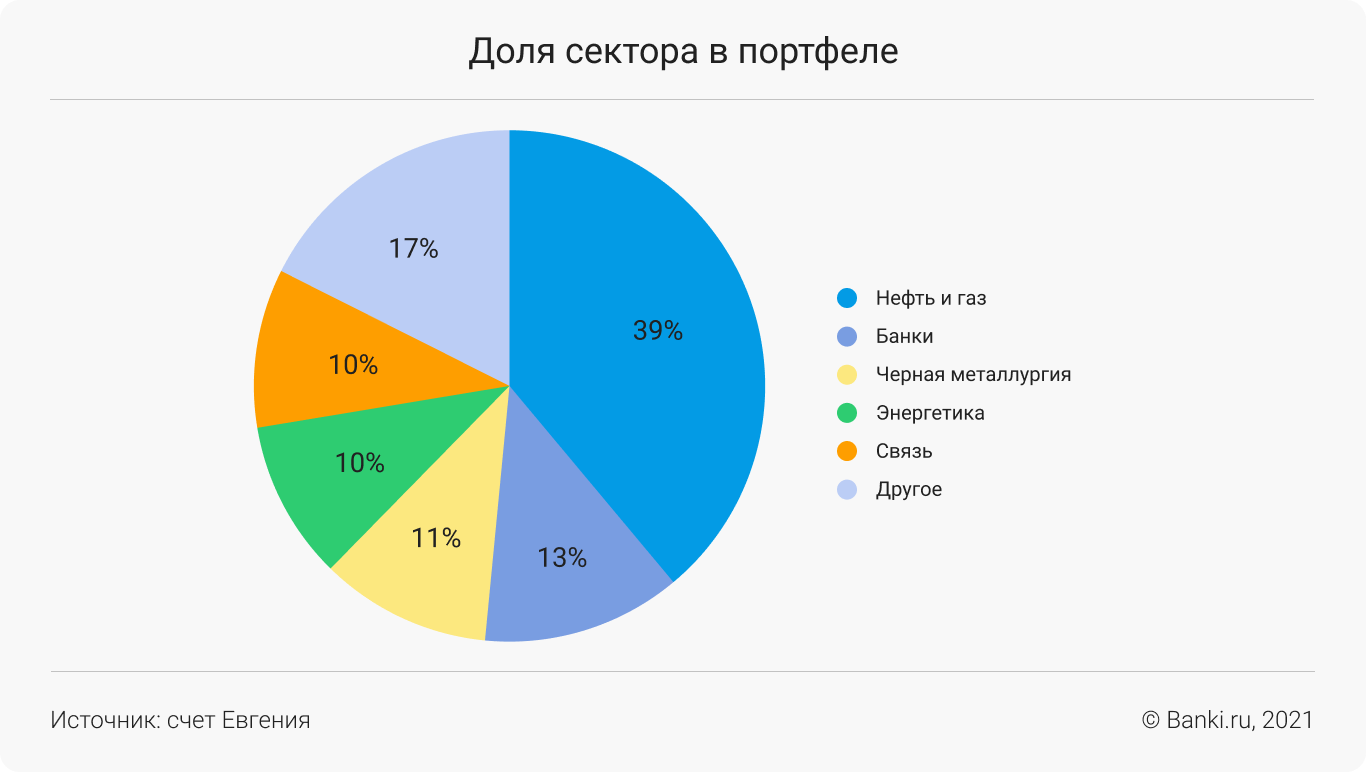

Сейчас инвестирую в российский фондовый рынок

Это мой ИИС, остальные счета показывать не буду. Совокупная бумажная доходность (рост акций без дивидендов) с учетом постоянного внесения денежных средств — примерно 15% годовых. Доходность портфеля ИИС за два года составила 37,34%.

| Акция | Доля актива в портфеле (%) | Результат (%) | Результат (руб.) |

| Газпром | 20,29% | 60,19% | 118 285 |

| Сбербанк-п | 11,98% | 36,26% | 49 468,8 |

| Новатэк | 9,31% | 60,14% | 52 243,6 |

| ЛУКОЙЛ | 6,87% | 23,01% | 19 942 |

| ТГК-1 | 6,65% | -1,52% | -1 590,3 |

| Северсталь | 6,43% | 65,21% | 39 374,4 |

| Московская биржа | 6,16% | 90,81% | 45 477,3 |

| Совкомфлот | 5,86% | -4,77% | -4 552,79 |

| АФК Система | 5,79% | 99,19% | 44 739,4 |

| НЛМК | 4,38% | 54,68% | 24 032 |

| МТС | 4,25% | 2,80% | 1 345 |

| Мосэнерго | 3,39% | 12,78% | 5 966,53 |

| Сургутнефтегаз — п | 2,45% | -0,37% | -141 |

| Русская аквакультура | 1,80% | 42,28% | 8 300 |

| Белуга Групп | 1,50% | 17,61% | 3 480 |

| Яндекс | 1,14% | 104,01% | 8 981 |

| Сегежа | 1,12% | 12,53% | 1 934,3 |

| Банк ВТБ | 0,63% | 35,58% | 2 574,69 |

Сейчас в моем портфеле ИИС около 20 бумаг из разных отраслей. Облигации я тоже покупал, но с ними как-то не сложилось. Найти качественные и доходные краткосрочные облигации, чтобы перебивали депозит, особенно сейчас, конечно, можно, но все же разница в доходности в 1—2 процентных пункта не стоит того, чтобы предпочесть облигации депозитам, которые проще закрыть. Уверен, моя позиция сильно непопулярна.

Я инвестирую на 3—5—7 лет. Пока есть стабильный доход, позиции постоянно увеличиваются. Увеличивается и дивидендный поток. Закрываю позиции редко. Например, когда все упало в марте 2020 года, я купил немного «Аэрофлота». Не знаю, чем он нравится инвесторам, я его взял только из-за того, что он сильно упал. Потом я его скинул, так как эта корова не дает молока. В моем портфеле, конечно, есть бумаги, которые также не доятся (например, «Яндекс»), но их доля пренебрежимо мала. Держу их только из-за интереса и хотя бы смутного потенциала.

Cпекуляциями занимаюсь редко и только в том случае, если уверен в положительном исходе. Например, просчитать, что в ближайшее время какая-то ценная бумага вырастет в цене, и купить ее с целью дальнейшей продажи. Доход — около 10—15% за пару-тройку месяцев ожидания. Рынок часто непредсказуем, поэтому лучше все же так не делать, если вы не глубокий аналитик в конкретной отрасли или компании. Именно поэтому я так почти не делаю.

Я не делю сделки на прибыльные или убыточные. Чтобы получить прибыль или убыток, нужно зафиксироваться. Я это делаю крайне редко: считаю, что в большей степени фиксация прибыли ведет к переливанию денег из одного актива в другой.

Как я отбираю бумаги для портфеля

Преимущественно я придерживаюсь дивидендной стратегии и покупаю те бумаги, которые либо дают стабильные дивиденды, либо планируют. Также держу бумаги развивающихся компаний, которые в обозримом будущем (пара-тройка лет) начнут давать дивиденды. Почему я их держу уже сейчас? Потому что потом будет слишком дорого их покупать. Я слежу за новостями, читаю аналитиков, но покупаю только то, что проанализировал сам. Для этого регулярно читаю годовые отчеты и бухгалтерскую отчетность. И если у компании есть потенциал, я ее беру. Для меня это как интересное хобби.

Принципа ребалансировки и диверсификации портфеля не придерживаюсь

В основе моей покупки той или иной бумаги лежит фундаментальный анализ, но в целом портфель диверсифицирован по отраслям. Как-то специально покупать какую-то бумагу для того, чтобы разбавить портфель, пока не доводилось. Диверсификация используется для работы с рисками. Но можно диверсифицировать до бесконечности: по странам, по классам активов, по отраслям, по валютам и т. д. Никаких денег не хватит. Поэтому моя диверсификация — следствие выбора бумаг, а не наоборот.

Ребалансировкой портфеля не занимаюсь. Многие твердят о ее важности и необходимости, но по большому счету это просто добавляет комиссии брокерам. Можно перетряхивать портфель каждое 31 декабря, но это не значит, что дата будет оптимальной. Так можно и в убытки залезть. Сейчас подумываю зафиксировать убытки по ряду бумаг, чтобы избежать уплаты налога при фиксировании прибыли.

Инвестирую в российский рынок, потому что он максимально прост

Российский рынок — это карбюраторный «жигуль». Здесь бенефициары как на ладони. И понятно, кому и что нужно от той или иной компании. Да и компаний у нас на рынке мало. И те в большинстве госкорпорации или их «дочки». Какая компания для чего нужна, какая получает прибыль, дает или не дает часть прибыли акционерам — все это понятно и легко анализируется. Плюс отчетность на русском языке. Английский я знаю, но не настолько хорошо, чтобы быстро шерстить отчеты.

Как научиться инвестировать правильно: 7 простых шагов

В начале августа Мосбиржа сообщила, что количество физических лиц, имеющих брокерские счета на бирже, превысило 13 млн. Однако, открыв счет, не все готовы приступать к сделкам: зачастую начинающим инвесторам сложно принимать решения о выборе ценных бумаг, эмитентов, моменте для покупки и продажи. При этом научиться инвестировать — не так сложно, как кажется, сейчас для этого есть большое количество возможностей.

Главный совет, который можно дать новичку в инвестициях, — относитесь к инвестированию серьезно с самого начала. Начинайте не из любопытства, не для того, чтобы попробовать, а для того, чтобы добиться реальных результатов.

1. Освойте финансовое планирование

Часто можно услышать фразу: «У меня не хватает денег на инвестиции ». На самом деле не обязательно начинать с миллиона долларов, ведь достаточную небольшую сумму можно накопить постепенно. Например, возьмите себе за правило ежемесячно откладывать проценты по депозиту, а после того, как соберете нужную сумму и инвестируете ее в ценные бумаги, прибыль по вкладу можно использовать уже для новых покупок на фондовом рынке. Также изучите возможности мобильного банковского приложения: наверняка там существуют программы для сбережения средств, с помощью которых каждый месяц можно откладывать определенную сумму на отдельный счет. Наконец, можно придумать свою систему накоплений — каждый вечер откладывайте столько денег, чтобы баланс карты оканчивался на три нуля: если у вас на карте ₽10.543, то отложить нужно ₽543.

2. Проходите обучение

Не ленитесь учиться, тем более что сейчас появляется все больше бесплатных ресурсов от надежных организаций. Ваш банк или брокер наверняка предлагает бесплатные обучающие ресурсы: статьи в мобильном приложении, Telegram-канал с аналитикой, e-mail рассылки и другие.

Большой курс для начинающих инвесторов недавно запустила Мосбиржа. Банк России публикует материалы по финансовой грамотности и инвестициям на своей образовательной площадке «Финансовая культура», а недавно запустил видеоблог, где рассказывает, как устроена экономика. Курсы по инвестированию от лучших российских и зарубежных университетов можно также найти на таких платформах, как Coursera или Openedu.

Поначалу материалы про экономику и фондовый рынок могут показаться сложными, но чем регулярнее вы будете заниматься, тем быстрее освоите азы, а затем обучение будет не трудной, а скорее увлекательной задачей. Ведь, познавая мир инвестиций, мы одновременно узнаем много нового о мире вокруг нас: о том, как устроена экономика в других странах, как работают компании в различных сферах, и даже о том, как ведут себя инвесторы в различных обстоятельствах.

Как вложить деньги в акции: советы экспертов фондового рынка

Просто и доступно о вложениях в акции: как формируется доход, на что обратить внимание при выборе и какой стратегии инвестирования придерживаться.

Принято считать, что акции являются инвестиционным инструментом с высокой доходностью. Однако нельзя забывать и о рисках, которые они несут. Стоимость акций зависит от множества факторов, а выбор подходящего момента для покупки или продажи зачастую оказывается нетривиальной задачей. В этой статье мы рассмотрим, в чём заключается суть акций, как инвестор может на них заработать, а также на что надо обращать внимание при отборе бумаг в портфель.

Зачем нужны акции?

Акции — это ценные бумаги, которые дают их владельцу право на долю в бизнесе. Соответственно, покупка акций равносильна приобретению небольшой части компании. В обмен на свои вложения инвестор получает возможность принять участие как в росте бизнеса, так и в распределении его прибыли. При этом, если сравнивать с облигациями, большинство акций не гарантируют фиксированного дохода, а их реальная цена может очень сильно отличаться от номинальной. Именно поэтому акции принято относить к рискованным инструментам инвестирования.

Трудно предугадать, каким будет курс акций в долгосрочной перспективе, успешно ли будет работать компания в текущем году и будет ли она направлять прибыль на выплату дивидендов.

Как можно заработать на акциях?

Есть два основных способа, как получить доход от вложений в акции:

Нельзя забывать, что акции являются рискованным инструментом и могут принести инвесторам не только существенных доход, но и серьезные потери, вплоть до полной утраты вложений.

Сколько можно заработать на акциях?

Теоретически, доход от акций ничем не ограничен, но и сопутствующие риски прямо пропорциональны возможной прибыли. Весь заработок может мгновенно испариться из-за неудачного годового отчета или простой волатильности. Во многом, стабильный доход от акций зависит от стратегии поведения на фондовом рынке и горизонта инвестирования.

Главное подходить к процессу инвестирования обдуманно. Для этого начинающим инвесторам необходимы минимальные знания и навыки. Кроме этого, мы рекомендуем заручиться поддержкой надежного брокера и начинать свой путь в мир инвестиций с вложений в акции стабильных компаний.

В какие акции вложиться?

Акции, как класс активов, можно разделить на обыкновенные и привилегированные. Обыкновенные акции дают инвестору возможность поучаствовать не только в финансовом успехе бизнеса, но и в управлении, так как обладают правом голоса на собраниях акционеров. А вот привилегированные, наоборот, специально созданы исключительно для получения дивидендов и даже обладают в этом вопросе приоритетом перед обыкновенными бумагами. Надо отметить, что у некоторых компаний на бирже обращаются сразу два типа акций.

При выборе акций ориентируйтесь на:

Перед покупкой лучше всего заблаговременно изучить фондовый рынок, прочесть экономические новости. Доходы от акций могут в разы превысить доходность ОФЗ и банковского вклада.

Важно! Если вы хотите вложиться стабильные бумаги с высокой ликвидностью, тогда приобретайте акции голубых фишек. Хотите получать более высокий доход? Вкладывайте деньги в молодые, но перспективные компании. Помните, в таком случае и риск потери вложенных средств будет крайне высоким.

Как выбрать брокера?

Покупка акций на бирже не может совершиться без брокеров. Как же выбрать брокера?

Обращайте внимание на следующие характеристики посредника:

Между инвестором и брокером заключается договор на обслуживание. Для совершения купли-продажи вы даете поручение брокеру провести ту или иную сделку.

Открываем ИИС

Индивидуальный инвестиционный счет — это счет, который дает возможность не только торговать на бирже, но и получать льготы. Вы можете приобретать валюту, акции, облигации, паевые фонды и другие инструменты, однако основное отличие ИИС от обычного брокерского счета заключается в том, что инвестор может воспользоваться специальными налоговыми вычетами от государства.

Вычеты бывают двух типов. Тип «А» предполагает налоговый вычет, который можно запросить у налоговой ежегодно. Тип «Б» не предполагает налоговых вычетов, но при выборе такого типа ИИС ваши операции на бирже будут освобождены от НДФЛ. Инвестор может сам выбрать подходящий ему тип счета, ведь все варианты вычетов имеют свои плюсы и минусы.

Как начать инвестировать?

Руководство к действию:

Как вложиться в акции: самые популярные стратегии

Существуют определенные методы поведения на фондовом рынке, которые в перспективе позволяют. Их называют стратегиями.

Варианты самых популярных стратегий:

Советы начинающим инвесторам

Универсальные рекомендации, которые помогут упростить инвестиционную жизнь: