Русал сколько акций выпущено

Структура акционерного капитала

РУСАЛ провел IPO в январе 2010 года и имеет следующие долевые финансовые инструменты:

Структура акционеров

| Акционеры | % акционерного капитала** |

|---|---|

| En+ | 56.88% |

| SUAL Partners* | 25.56% |

| Свободное обращение | 17.56% |

* Включая акции, принадлежащие компаниям, связанным с SUAL Partners

**Все процентные значения округлены, данные на 19.10.2021.

Акционерный капитал

Описание объявленного и выпущенного акционерного капитала компании:

| Обыкновенные акции*** | US$ | |

|---|---|---|

| Объявленный акционерный капитал | 20 000 000 000 | 200 000 000,00 |

| Выпущенный акционерный капитал до глобального предложения | 13 500 000 000 | 135 000 000,00 |

| Выпущенный акционерный капитал после конвертации варрантов, представляющих часть комиссионного вознаграждения | 13 526 070 806 | 135 260 708,06 |

| Выпуск акций в рамках глобального предложения | 1 610 292 840 | 16 102 928,40 |

| Выпущенный акционерный капитал после завершения глобального предложения | 15 136 363 646 | 151 363 636,46 |

| Совокупный выпущенный акционерный капитал после выпуска бонусных акций за проведение первичного размещения | 15 193 014 862 | 151 930 148,62 |

***Номинальной стоимостью US$0.01 каждая.

«Русал», 1 полугодие 2020 года: спасает доля в «Норникеле»

«Русал» — один из лидеров мировой алюминиевой отрасли. 13 августа компания опубликовала финансовый отчет за 1 полугодие 2020 года по международным стандартам финансовой отчетности (МСФО).

Акционеры

Основные акционеры компании — группа En+ (56,88% акций) и СУАЛ (26,5% акций). 16,62% акций — в свободном обращении. En+, основанная Олегом Дерипаской, объединяет производителей алюминия и электроэнергии. Напомним: в апреле 2018 года Олег Дерипаска и имеющие к нему отношение компании подпали под санкции США. Сейчас санкции сняли с отдельных активов, в том числе с «Русала» и En+. Второй крупный акционер «Русала» — SUAL Partners Леонида Блаватника и Виктора Вексельберга, последний также попал в санкционный список США.

На чем компания зарабатывает

Большая часть выручки «Русала» зависит от продажи алюминия. Остальное дает продажа глинозема — сырья для производства алюминия — и готовой алюминиевой продукции.

В 1 полугодии 2020 года выручка компании снизилась на 15% год к году — до 4,91 млрд долларов — из-за снижения мировых цен на алюминий. При этом падение выручки показали все сегменты компании.

«Русал» смог снизить себестоимость продукции на 10% — до 3,5 млрд долларов. Но из-за падения выручки валовая прибыль упала на 38%, до 0,5 млрд долларов. Компания смогла незначительно уменьшить операционные расходы, но они составили 0,6 млрд долларов. Из-за этого компания получила операционный убыток за первое полугодие — впервые за несколько лет.

Еще «Русал» получил убыток в 124 млн долларов от своей доли в ГМК «Норникель» в 1 полугодии 2020 года — сравните с 625 млн долларов прибыли за 1 полугодие 2019 года. Убыток компенсировали доходы от других ассоциированных компаний и совместных предприятий, но итоговый результат оказался хуже, чем за аналогичный период прошлого года.

Долговая нагрузка

В 1 полугодии 2020 года «Русал» снизил долг на 89 млн долларов за счет выкупа еврооблигаций и досрочного погашения кредита Сбербанка на 53 млн долларов. Компания также получила 2 млрд долларов дивидендов от своей доли в ГМК «Норильский никель». Благодаря этим событиям чистый долг снизился на 7,8% год к году — до 5,9 млрд долларов. Соотношение «чистый долг / EBITDA» составляет 28,3, показатель вырос из-за снижения EBITDA. В то же время соотношение, обеспеченное пакетом акций «Норникеля» — 3,1.

Дивиденды «Норникеля» обеспечивают финансовую стабильность «Русалу». Но в мае 2020 года на дочернем предприятии «Норникеля» произошла авария. Власти оценили экологический ущерб в 148 млрд рублей, которые должна выплатить компания. Из-за штрафа долговая нагрузка «Норникеля» может вырасти до 1,2. Но пока отношение чистого долга к EBITDA не превышает 1,8, компания способна продолжать направлять на дивиденды 60% EBITDA. Такие правила будут работать до 2023 года.

Дивиденды

В 2015 году «Русал» утвердил дивидендную политику: предполагалось направлять 15% EBITDA на дивиденды. По кредитным ковенантам «Русала», выплата дивидендов возможна после того, как соотношение чистого долга компании и EBITDA станет ниже 3,5. С 2018 года компания перестала платить дивиденды из-за санкций США и высокого значения мультипликатора «чистый долг / EBITDA».

«Русал» инвестирует в расширение производства и повышение обеспеченности собственным сырьем, чтобы снизить себестоимость производства алюминиевой продукции. Компания много тратит на инвестиции в бизнес, поэтому не стоит ожидать возобновления дивидендных выплат в среднесрочной перспективе.

Презентация «Русала», стр. 14—15 — обзор инвестиционной программы

Инвестиции — это не сложно

Рынок алюминия

В 1 полугодии 2020 года на рынке алюминия был избыток предложения. Аналитики Aluminium Insider посчитали, что более 50% мирового производства было убыточным в начале 2019 года. Но к середине 2019 года этот показатель упал до 20%. Часть неэффективных компаний не останавливает производство, что дополнительно мешает вырасти ценам на алюминий.

Также аналитики Aluminium Insider считают, что в ближайшие годы на рынке алюминия рост предложения опередит рост спроса. Из-за этого ценам на алюминий будет трудно вырасти. В 2020 году ожидается избыток в 2,7 млн тонн алюминия. Проблема связана с Китаем, на который приходится около 60% мирового производства и потребления алюминия. Несмотря на экологические инициативы, китайские производители по-прежнему наращивают производство.

Сравнение с конкурентами

Я оценю эффективность компании через темпы роста выручки и показатель return on equity, то есть рентабельность собственного капитала. Темп роста выручки покажет, есть ли спрос на продукты компании, а рентабельность собственного капитала покажет эффективность работы менеджеров компании.

По обоим показателям «Русал» уступает отечественным предприятиям из цветной металлургии, но демонстрирует результат лучше, чем зарубежные алюминиевые компании.

Оценка компании

Я взял финансовые результаты «Русала» и других компаний, чтобы оценить, насколько дорого или дешево торгуются акции относительно их финансовых показателей.

Я также вывел среднее значение для выборки, чтобы рассчитать потенциал роста или падения акций «Русала», если мультипликаторы компании сравняются со средним значение в выборке. Для этого я использовал четыре мультипликатора:

«Русал» торгуется дешевле своих основных отечественных коллег — на это указывают большинство мультипликаторов. По сравнению с западными аналогами мультипликаторы P / BV и EV / EBITDA указывают на переоценку, а P / E и P / S — на недооценку. Анализ мультипликаторов не помогает принять однозначное решение.

Акции «Русала» включили в состав индекса MSCI Russia

Индексный провайдер MSCI объявил результаты ноябрьской ребалансировки. По итогам пересмотра в индекс MSCI Russia были включены акции алюминиевого гиганта «Русал».

Ранее предполагалось, что в индекс также могут попасть бумаги ММК и девелопера ПИК, но на этот раз места в индексе они не получили.

Изменения в индексе вступят в силу после закрытия торгов 30 ноября.

«Включение акции в индекс означает, что пассивные фонды будут покупать эту бумагу для своих портфелей, — написали эксперты «БКС Экспресс» в обзоре. — Большое число фондов, институциональных и частных инвесторов по всему миру используют индикаторы MSCI в качестве бенчмарка (эталона для копирования) при формировании своих портфелей. Выбирать самые привлекательные российские компании для инвестиций им помогает индекс MSCI Russia».

Сейчас в MSCI Russia входят: «Газпром», Сбербанк, ЛУКОЙЛ, «Яндекс», НОВАТЭК, «Норникель», TCS Group, «Татнефть», «Роснефть», «Полиметалл», «Полюс», АЛРОСА, НЛМК, «Магнит», «Северсталь», МТС, X5 Group, Московская биржа, «Сургутнефтегаз», Ozon, «ФосАгро», Mail.ru, «Интер РАО» и ВТБ.

Наибольший вес в индексе на текущий момент у «Газпрома» (17,84%), Сбербанка (16,72%) и ЛУКОЙЛа (12,81%). Наименьший — у VK — бывш. Mail.ru (0,69%).

Эксперты «БКС Экспресс» также отметили, что включение акций «Русала» в стандартный индекс было ожидаемо, но не гарантировано. Поэтому новость о включении может позитивно отразиться на котировках на пятничной сессии, а также поддерживать покупки по бумаге до конца ноября.

Акции «Русала» на гонконгской бирже на 8:35 мск 12 ноября росли на 1,52%, до 8,02 гонконгского доллара, свидетельствуют данные площадки.

Бумаги компании в основном дорожали в последние несколько торговых сессий — с 8 по 11 ноября котировки «Русала» на Мосбирже выросли на 9,7%, до ₽74,45. Отчасти инвесторы покупали акции производителя в ожидании, что компания будет включена в MSCI Russia, отмечала аналитик ИК «Велес Капитал» Елена Кожухова. Вторая причина роста котировок — отскок на рынке алюминия после падения к минимальным уровням за много недель.

Вчера мы решили поискать компанию, которую следующей взять на обзор. Уже стабильно несколько недель компании, на которые мы бы хотели взглянуть, никак не публикуют свежие годовые отчеты. Россети — нет, ПИК — нет, Эталон — нет, ну и так далее. Как говорится, в условиях отсутствия нормальных кандидатов берем то, что имеется.

В итоге мы остановили свой взор на алюминиевой отрасли

❓ Что вообще все это значит? Как соотносятся эти компании? И с какой лучше начать?

Эти вопросы интересуют и нас, поэтому в данном посте мы вкратце объясняем, как устроен бизнес алюминиевой матрешки (Дерипашки), и постараемся решить, что будем разбирать.

🔶 РУСАЛ — акционерный капитал:

На бирже торгуется МКПАО «ОК РУСАЛ» (Международная компания публичное акционерное общество «Объединённая Компания «РУСАЛ»»). Это — холдинг, которому принадлежит 99,99999% АО «РУСАЛ» (Русал — это «РУССКИЙ АЛЮМИНИЙ»). В свою очередь, АО «РУСАЛ» владеет по 100% всех производственных мощностей группы. Очередная матрешка.

• 56,88% — EN+GROUP;

• 21,85% — SUAL Partners Limited — компания, конечными бенефициарами которой являются Виктор Вексельберг (с фигурой которого мы уже сталкивались в обзоре Химпрома) и Лен Блаватник;

• 4,00% — Zonoville Investments Limited — те же бенефициары, что и у SUAL Partners Limited;

• 17,27% — free-float (вроде, у Дерипаски из них 0,01%).

📌 Чем занимается Русал?

У МКПАО «ОК РУСАЛ» (далее — Русал)4 операционных сегмента, которые мы подробно рассмотрим в обзоре:

📎Алюминиевый — 9 алюминиевых заводов.

⛏Глиноземный сегмент — переработка бокситов (алюминиевая руда) в глинозем (основное исходное вещество, используемое в производстве чистого алюминия).

⚫️Энергетический сегмент — добыча и продажа каменного угля, а также производство энергии (не только из угля). Это ключевой «грязный» сегмент, который и хотят выделить из Русала.

⛏ Добывающий и металлургический сегмент — инвестиции в Норникель. Русал владеет 27,82% акций компании.

🔶 EN+ — акционерный капитал:

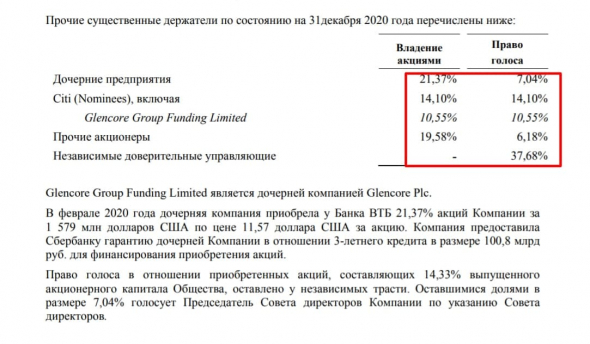

Здесь уже более веселая ситуация. Внизу прикрепим фото с объяснением необычный структуры голосов в компании из отчетности.

• 21,37% — какая-то дочерняя компания, которая «в феврале 2020 года приобрела у Банка ВТБ 21,37% акций EN+»;

• 10,55% — Glencore Group Funding Limited, дочерняя компания Glencore Plc. Вроде как, конечный бенефициар — Айван Глазенберг.

• 3,55% — Citi (Nominees);

• 19,58% — free-float;

• . — Независимые доверительные управляющие. Количество принадлежащих им акций не раскрывается, но они дают 37,68% голосов.

Также известно, что у Дерипаски контроль в отношении 35% акций, который не может превышать по соглашению прямо или косвенно 44,95%.

📌 Чем занимается EN+?

⛏ Металлургический сегмент — представлен инвестициями в РУСАЛ;

🏭Энергетический сегмент — копания производит и продает электро- (19,5 ГВт общая установочная мощность) и теплоэнергию (15,8 тыс. Гкал/ч установленная тепловая мощность). Ключевой факт в том, что 15 ГВт приходится на ГЭС. ГЭС не оставляют углеродного следа, а почти все алюминиевые заводы РУСАЛА запитаны на энергию ГЭС. В итоге у алюминия РУСАЛА один из самых низких углеродных следов в мире (в 6 раз ниже, чем в Китае).

Именно поэтомуРусал хочет разбить на 2 компании EN+ с Дерипаской как бенефициаром, так как в таком случае углеродный след компании станет еще меньше. Однако этогоне хочет SUAL Partners Limited и Zonoville Investments Limited в лице Вексельберга и Блаватник. Пока не знаем почему. Может быть, боятся, что Дерипаска их надурит в дележке компаний.

______________

Вот такая картина у нас получилась. Думаем, что логичнее всего рассмотреть сначала РУСАЛ, а потом уже EN+, так как РУСАЛ — это один из сегментов последней. А что вы думаете на этот счет?

Наш канал в Телеграмм, где уже завтра начнем подробной обзор РУСАЛА — Заяц с Мосбиржи

Акции «Русала» выросли на согласии акционеров разделить компанию

Два крупнейших акционера «Русала» — En+ и Sual Partners — объявили, что поддержат идею выделить высокоуглеродные активы алюминиевого гиганта в отдельную компанию. Об этом сообщила En+ в пресс-релизе.

По данным на октябрь 2021 года, контролирующему акционеру «Русала» En+ принадлежит 56,88% акций компании, а Sual Partners Виктора Вексельберга и Леонарда Блаватника владеет пакетом в 25,56%.

На этой новости котировки «Русала» выросли на 2,5%, на максимуме составив ₽74,3 за бумагу (по состоянию на 12:14 мск). По сравнению с уровнем закрытия пятницы акции выросли на 3,6%. Однако к 15:09 мск рост замедлился до 1,51%, свидетельствуют данные Мосбиржи.

«У выделенных активов компании будут разные траектории и стратегии декарбонизации их деятельности, но они будут направлены на одну цель, намеченную на 2050 год, — достижение углеродной нейтральности», — подчеркнул исполнительный председатель совета директоров En+ Group Грегори Баркер.

«После разделения направлений деятельности на две отдельные компании низкоуглеродный бизнес может вскоре достичь лидерства на мировом рынке низкоуглеродного алюминия, в то время как предприятия другого бизнеса сконцентрируются на инвестициях и инновациях, необходимых для обеспечения их успешного будущего в высококонкурентном мире углеродной нейтральности», — добавил Баркер.

«Русал» анонсировал выделение высокоуглеродных активов, которым требуется дорогостоящая модернизация для снижения выбросов, в отдельную группу еще в мае текущего года. После этого он планировал изменить название оставшегося низкоуглеродного бизнеса на AL+. Предполагалось, что AL+ продолжит экспортировать алюминий в страны с высокими требованиями к экологии (например, в Европу и США). Sual Partners в конце мая выступила против такого разделения бизнеса, а в конце июня заблокировала решение о переименовании компании на годовом собрании акционеров.