Рост курса акций тинькофф

ГДР TCS GROUP HOLDING ORD SHS TCSG

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

График депозитарной расписки TCSG

#TCSG #TCSGroup #Идея 🇷🇺Финансы, региональные банки. 🛠Рубрика #Идея: В текущей рубрике даем сигнал на покупку или продажу. Я очень хорошо отношусь к бумагам из финансового сектора, уже не раз отмечал перспективы роста в 22г., а также возможные сценарии разворота. Задумайтесь насчет покупки, особенно присмотритесь на среднесрочную перспективу, ценник сейчас.

#TCSG 🟡🏦 Тиньков Банк показал очень мощный рост, особенно если брать от падения на новостях о налоговых претензиях к Олегу Тинькову и его сразу появившаяся болезнь, почти 1000% за полтора года, впечатляет. 🧾 Выручка растёт линейно и стабильно, а вот прибыль уже затормаживает прирост и ожидаемая EPS в 4кв21 такая же, как и в 3кв21, без роста. ⚙️ТА: цена отрисовала.

🛠 Рубрика #ВидеоОбзор: В текущей рубрике мы рассмотрим интересные ситуации, которые сложились на рынке. 🎥Сегодня в видео: Индексы + Фьючерсы, Разбор Российского рынка. Когда разворот? ⚒Текущая ситуация рынка: на рынке мы видим попытки восстановления после сильнейшего падения за год. В разборе: #SP500 #ИндексММВБ #РТС #DowJones #Russell2000 #Nasdaq #ВТБ.

По Тиньку просматривается начало 5 волны. В её составе ((i)) получилась в форме зигзага, что намекает на возможный диагональник в 5. (ii) образовала зигзага и после неё сейчас формируется заходной импульс. Сегодня-завтра на откате буду покупать бумагу. 5я волна может протянуться к круглой отметке в 10 000.

Открываю идею по Тиньку. рост с целью до 7500. дальше посмотрим. бумага сильно перепродана и собран объем.

#TCSG #TCSGroup #Идея 🇷🇺Финансы, региональные банки. 🛠Рубрика #Идея: В текущей рубрике даем сигнал на покупку или продажу. Акции #TCSG на прекрасном отчёте продолжают рост, рынок начинает выравниваться, паника заканчивается. Кто успел ухватить вкусные цены? Коррекция по Российскому рынку составила более 12% по индексу, это внушительные цифры. На данном этапе.

📈 Тикер: MOEX:TCSG 🛒 Покупка выше = 7544.6 🎯 Цель 1 = 8403.4 🎯 Цель 2 = 9371.0 ⛔️ Стоп лосс = 7127.0 ❌ Отмена сделки = 7127.0

Если цена вернётся в зону, то больше шансов за то, что все это время наблюдалось распределение и бумагу ждёт серьёзная коррекция. Информация не является торговой рекомендацией.

Акция отыграла все новостные движения, тройная отработка вершины намекает на локальную коррекцию до 7500 для начала. далее по ситуации, все будет от настроения рынков и крупных игроков

Купил TCS Group по 7336,2 Ожидаю выход из желтого канала наверх с долгосрочными целями: Тейк-профит №1 (50%) = 9688 Тейк-профит №2 (25%) = 10788 Тейк-профит №3 (25%) = 13188 Стоп = 6188 Касание 8506 – перенос стопа в БУ

📈 Тикер: MOEX:TCSG 🛒 Покупка выше = 6944 🎯 Цель 1 = 7441 🎯 Цель 2 = 8221 🎯 Цель 3 = 9004 ⛔️ Стоп лосс = 6155 ❌ Отмена сделки = 6155

Больше чем уверен, что настал час разворота в стоимости акций TCSG. К началу 2022 года, акция пойдёт на 4 500 ₽. Агрессивный линейный рост акций банка (выделено прямоугольником) был связан с значительным увеличением числа клиентов инвестиционного направления, но бесконечно так продолжаться не может.

Как вариант, можем получить разволновку с целью 4-й волны на 3600-3900 и 5-й в район 9500-10000 Решение каждый принимает сам!

Почему Тинькофф переоценен?

Цена акций Тинькофф достигла 7000 руб. за акцию с локальным максимумом в 7499 руб., и мы считаем, что эти акции перегреты.

Тинькофф является крупным онлайн-банком, не имея офисов для обслуживания клиентов оффлайн. Такая модель выделяет его среди конкурентов и позволяет сократить часть офисных издержек. Бизнес банка Тинькофф нацелен на ритейл-сегмент кредитного рынка и прочно занимает 2-е место на рынке кредитных карт с долей в 14,3%.

Чистая прибыль банка в среднем росла на 50% в год (2016-2019 гг.) и в ковидный год добавила 22% к 2019 г. Эти факторы в совокупности с сильными прогнозами дают высокую оценку бизнесу, но мы считаем текущие цены акций переоцененными.

Цена Тинькофф как банковского бизнеса

В момент выхода банка на биржу инвесторы оценивали его как быстрорастущую компанию, и, учитывая высокую рентабельность, банк оценивался выше своей балансовой стоимости в несколько раз. Другие банки в России, торгующиеся на бирже, оценивались не выше 2x P/BV. На 2020 г. и LTM период мультипликатор P/BV для Тинькофф взлетели до 11x и 10,6x соответственно.

Основная доля прибыли Тинькофф приходится на стандартную банковскую бизнес-модель — заём средств за счет депозитов и выдача кредитов под ставку выше займа. Доля такой выручки до вычета операционных расходов составляет 61% LTM.

Поэтому первый метод, который мы используем для оценки, является методом дисконтированных дивидендов (DDM) с использованием мультипликатора терминальной стоимости P/E в 9,2x.

Ссылаясь на смелые предпосылки:

Мы приходим к оценке 4635 руб./акцию в сравнение с текущими 7000 руб./акцию.

В нашей платной подписке мы закладываем более консервативные прогнозы, поэтому наша целевая цена еще ниже.

Цена Тинькофф по сумме сегментов

Брокерский бизнес Тинькофф Инвестиции стремительно растет и уже занимает первое место по числу активных клиентов на Мосбирже.

Сегмент услуг для малого и среднего бизнеса (SME) также растет высокими темпами, и компания заявляла о своих планах стать вторым номером по объему платежей онлайн-эквайринга в РФ.

Статьи этих комиссионных доходов могут быть оценены как отдельные бизнесы, и публикуемая отчетность по сегментам позволяет нам разделить Тинькофф для применения метода SOTP. Мы разделили Тинькофф на следующие сегменты:

При выборе сопоставимых компаний наиболее значимым фактором будет являться прогнозируемый темп роста, который схож с сегментами Тинькофф. Для каждого сегмента мы подобрали следующих пиров:

Брокерский бизнес. Бразильская компания Xp Inc предлагает клиентам брокерское обслуживание различных финансовых продуктов. Обладает средним темпом роста 31% (2021-2023E) и торгуется по мультипликатору 43,4x P/E.

Мы также включили известного американского брокера Interactive Brokers с ростом прибыли 14,3% (2021-2023E) и P/E 19,8x. Наиболее подходящей по росту бизнеса и схожей по модели с площадкой Тинькофф является фирма Futu Holdings, оперирующая в Гонконге. Фирма, основанная в 2007, предлагает онлайн-брокеридж и обладает ростом прибыли в 73% (2021-2023E). По 2021 году торгуется с мультипликатором P/E 29,8x

Банковский бизнес. Чилийский банк Banco De Chile оперирует в развивающейся стране и имеет высокую долю рынка кредитных карт. Темпы роста банка по чистой прибыли составляют 21% (2021-2023E), мультипликатор P/E 10,2x.

Услуги малому и среднему бизнесу. PagSeguro является наиболее подходящим пиром для нашего сегмента платежей и эквайринга, имея схожую бизнес-модель и темпы роста, сопоставимые с Тинькофф. Мультипликатор бразильской фирмы достигает 59,3x, что явно свидетельствует о переоценке этого актива, но мы принимаем его в расчет без дисконта, чтобы убедиться в завышенной стоимости акций Тинькофф даже при самых храбрых предпосылках.

Просчитав мультипликаторы и применив SOTP, мы приходим к оценке в 6956 руб./акцию на 2021 год.

Цена Тинькофф по меркам прогнозов глобальных аналитиков

Если обратиться к Refinitiv, то мы увидим среднюю оценку аналитиков в 70,8$ или

5257 руб. за акцию от 23 августа. Даунсайд к средней оценке составляет 24,9%.

Самые высокие таргеты прогнозируют аналитики SBERBANK CIB (7574 руб./акцию) и VTB CAPITAL (7426 руб./акцию), апсайд к которым на горизонте года 7,1%.

Для быстрорастущих компаний используются самые хрупкие предпосылки, поэтому апсайд 7,1% на горизонте года является недостаточным для удержания текущего уровня цен.

Выводы

Тинькофф не только обладает быстрорастущим банковским бизнесом, но и также демонстрирует высокие темпы роста в своих не кредитных сегментах. Имея большую базу активных клиентов в брокерском бизнесе и активно развивая направление услуг для малого и среднего бизнеса, компания генерирует высокую рентабельность своим акционерам. Но, как мы убедились выше, текущие рыночные цены слишком высоки для Тинькофф. Используя даже самые оптимистичные предпосылки, банк был оценен с небольшим даунсайдом к своим текущим ценам.

Тинькофф — это компания роста с высоким потенциалом, но по текущим ценам он перегрет, поэтому при наличии доли в портфеле этой бумаги мы считаем разумным фиксировать позицию.

Статья написана в соавторстве с аналитиком Алекпером Мамедовым

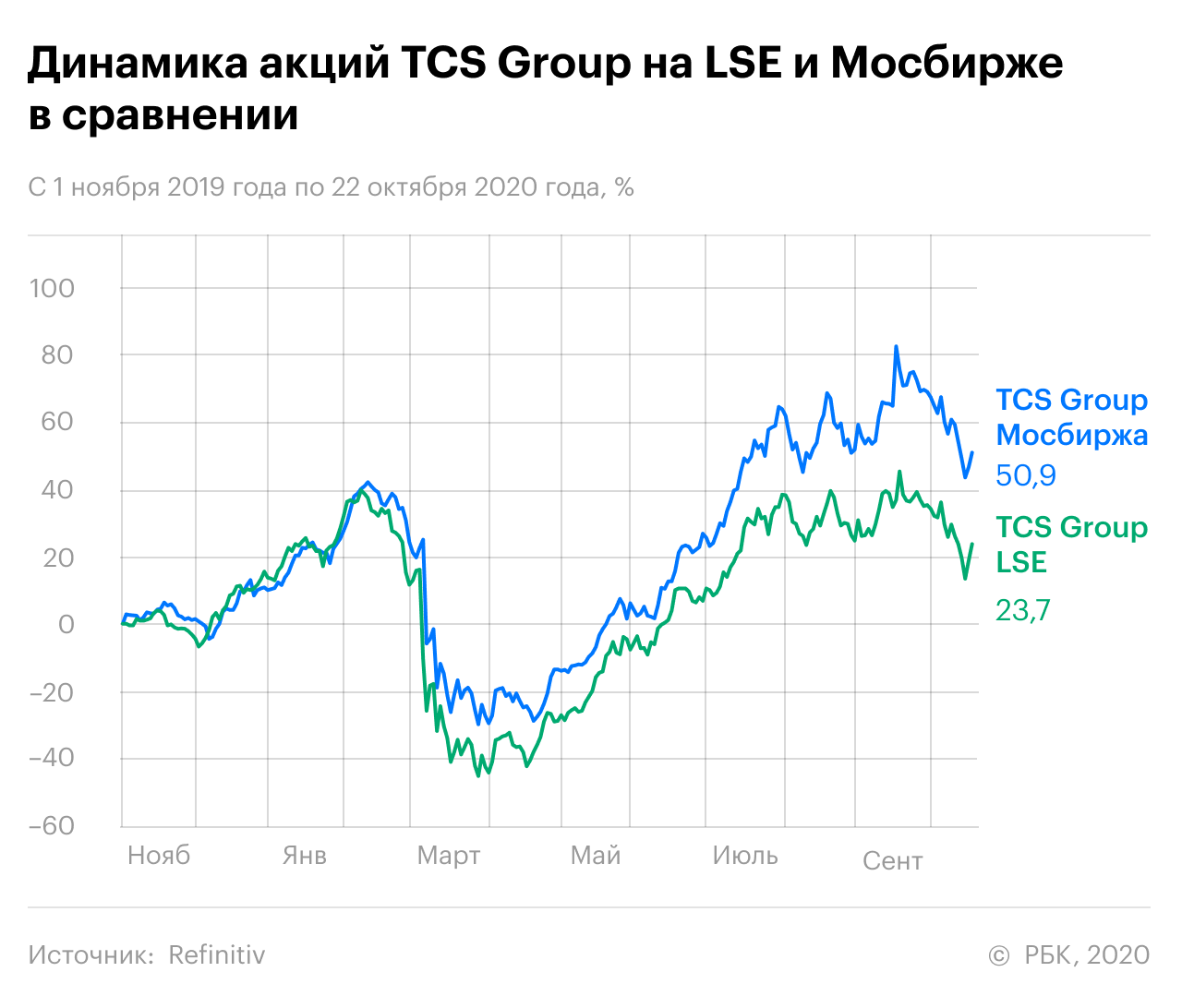

Взлетел на COVID и провалил сделку года. Как «Тинькофф» вырос на 44%

Стоимость бумаг 30 декабря 2019 года: ₽1311,2 за акцию

Стоимость 27 октября 2020 года: ₽1967 за акцию

Динамика: +50%

Причина роста: диверсификация бизнеса, агрессивная реклама, режим самоизоляции, инвестиционный бум

Перспективы: восстановление экономики, включение в индекс MSCI Russia

Риски: качество выданных кредитов

Основной бизнес TCS Group — банковские услуги онлайн. Его представляет Тинькофф Банк, который зарабатывает на кредитных и дебетовых картах, выдаче кредитов на разные цели, платежах, переводах и вкладах. Во втором квартале 2020 года выручка подразделения составила ₽31 млрд. Это 63% от общей выручки компании.

Второй по важности бизнес — брокерские услуги, за который отвечают «Тинькофф Инвестиции ». Сейчас это подразделение — крупнейшее среди российских брокеров по числу зарегистрированных клиентов. На конец второго квартала 2020 года у сервиса было 1,9 млн клиентов.

Компания также предоставляет услуги для малого бизнеса, сервисы по бронированию путешествий, эквайрингу, страхованию.

Основной акционер TCS Group — траст семьи Олега Тинькова с долей 40,4%. Менеджменту группы принадлежит 6,5% акций. Остальные бумаги находятся в свободном обращении на бирже.

Почему подорожали акции «Тинькоффа»

Среднегодовой рост некоторых показателей TCS за пять лет:

В прошлом году компания выпустила на рынок приложение, объединяющее в себе сразу несколько функций, сервисов и услуг — онлайн-банкинг и другие финансовые продукты, лайфстайл-сервисы, маркетплейс и другие. IT-специалисты регулярно выпускают обновления и дополнения к продукту. При этом компания отличается достаточно агрессивным маркетингом.

Что происходит сейчас

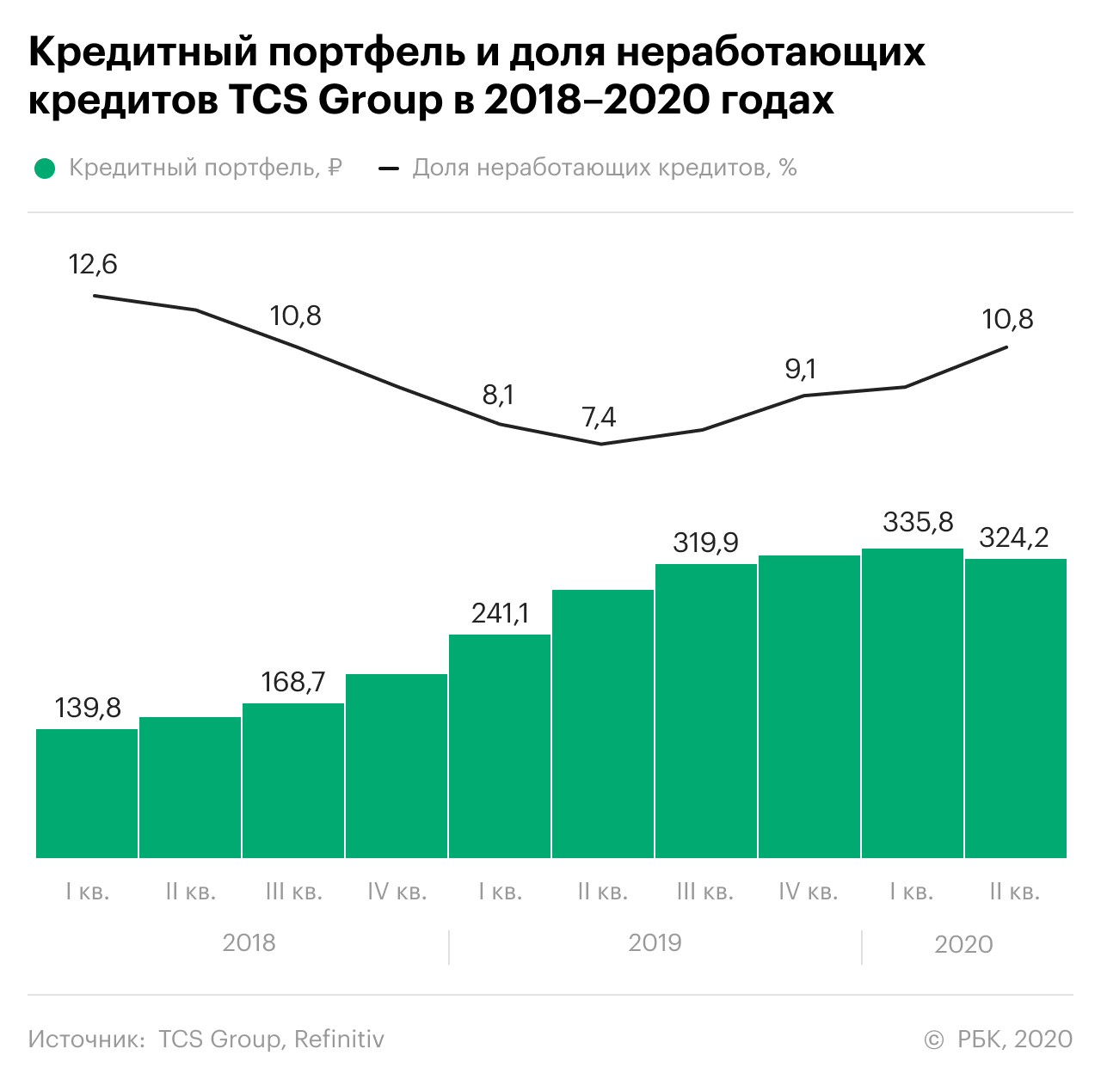

Текущий кризис в экономике плохо повлиял на весь банковский сектор. Спрос на кредиты упал из-за трудного положения, в который попал малый и средний бизнес. Большим минусом стало снижение доходов населения, так как риск невозврата кредитов усилился и банкам пришлось наращивать резервы.

Кредитный портфель TCS Group во втором квартале снизился на 3,5% по сравнению с первым кварталом, а доля неработающих кредитов возросла с 9,4%, до 10,8%. Годом ранее процент возможного невозврата кредитов составлял 7,4%.

Тем не менее на TCS Group макроэкономические трудности сказались меньше, чем на других российских банках. Хотя резервы TCS на потери по кредитам увеличились на 87,8% по сравнению со вторым кварталом 2019 года, «Тинькофф» увеличил прибыль на 25%, до ₽10,2 млрд.

Рентабельность капитала — один из самых важных показателей банковского бизнеса — обвалилась с 64,7% до 40%, но осталась лучшей в отрасли. Для сравнения, резервы «Сбера» в минувшем квартале взлетели на 1275%, прибыль обвалилась на 33,4%, а рентабельность капитала опустилась до 14,2% против 24,9% годом ранее.

Хорошими показателями «Тинькофф» отчасти обязан режиму самоизоляции. «TCS — как банк с концепцией обслуживания клиентов онлайн — только выиграл от COVID. Эта бизнес-модель стала очень актуальной для данного сегмента», — отметил исполнительный директор департамента рынка капиталов ИК «Универ Капитал» Артем Тузов.

Компании также помог приток клиентов в брокерский бизнес. За полгода в «Тинькофф Инвестициях» зарегистрировался 1 млн новых клиентов. Как и многие IT-компании, TCS выиграла от инвестиционного бума на фондовом рынке. После обвала февраля-марта инвесторы массово скупали акции, ожидая быстрого восстановления экономики. С мартовского минимума до пика 22 сентября 2020 года владельцы акций TCS Group заработали 160%.

Что поможет TCS Group

Включение в MSCI Russia. Эксперты ожидают, что еще в этом году расписки TCS Group будут включены в базу для расчета индекса MSCI Russia c коэффициентом 0,9. Благодаря этому акции могут получить мощный приток капитала со стороны пассивных фондов, которые ориентируются на MSCI при формировании портфелей. Соответственно, цена акций TCS Group вырастет.

Восстановление экономики. С точки зрения мультипликаторов «Тинькофф» сейчас стоит недорого — 9,5х по мультипликатору P/E. Поэтому, когда экономика станет восстанавливаться, инвесторы могут начать покупать акции TCS.

Что может сыграть против «Тинькоффа»

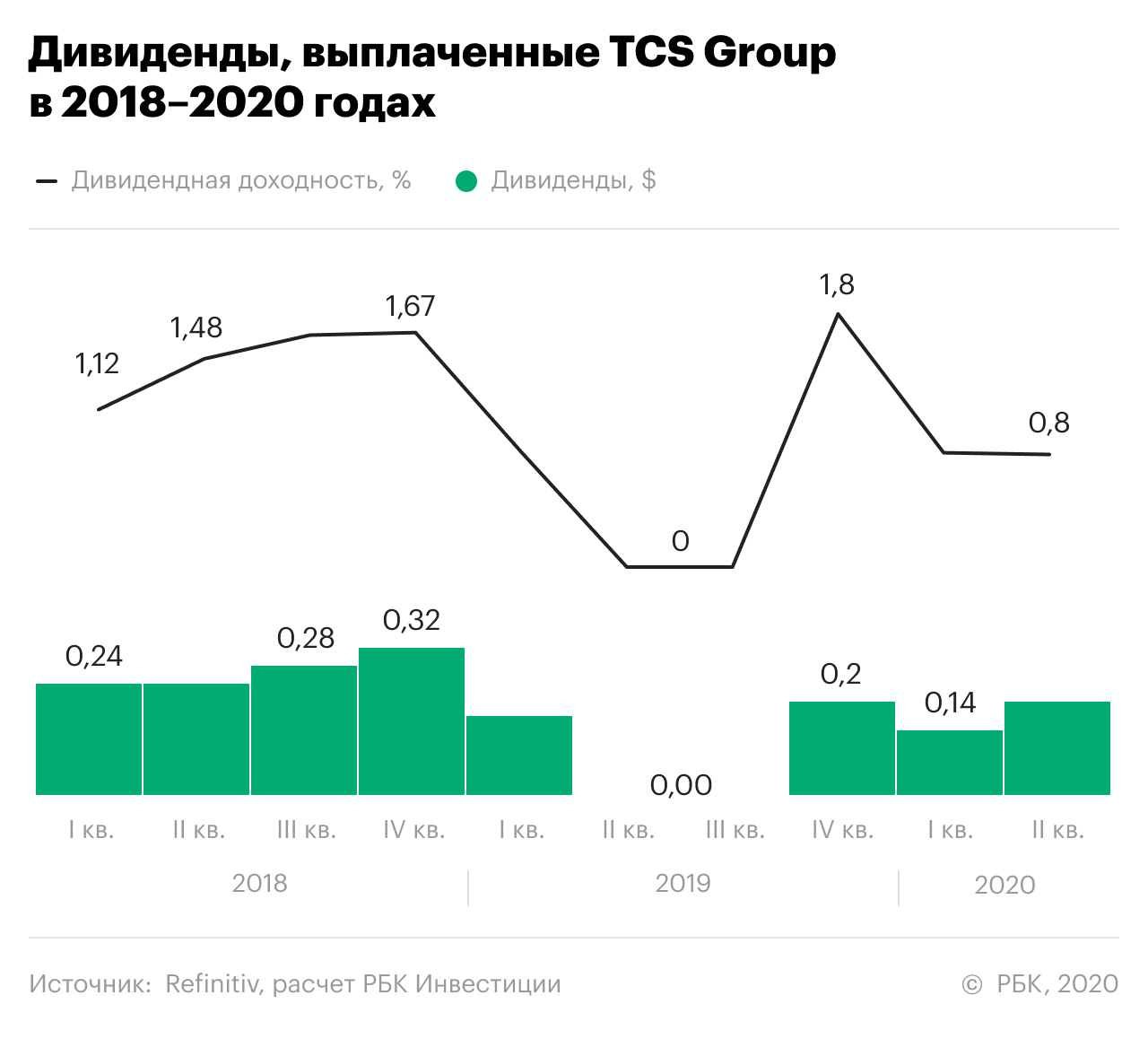

Высокие ставки по кредитам и качество заемщиков. 61% от всех выданных кредитов в кредитном бизнесе TCS Group приходится на кредитные карты. Ставки на покупки за счет кредитного лимита составляют 12,9–29,9% годовых.

«Клиенты банка — это преимущественно молодые люди, рисковый контингент в условиях непростой экономической ситуации. В случае затягивания кризиса в стране у банка будут нарастать трудности с его кредитным портфелем», — предупредил инвестиционный стратег «Алор Брокера» Павел Веревкин.

Личность Тинькова. Неоднозначная, но весьма харизматичная фигура самого Олега Тинькова вызывает большой интерес среди инвесторов. Поэтому его личные дела влияют на динамику акций и могут ухудшить дела компании. «ВТБ Капитал» указывает, что если главе TCS понадобятся деньги из-за претензий налогового управления США, это ухудшит конкурентные возможности TCS.

Что будет с акциями TCS Group

«Давать какой-либо прогноз по акциям в текущей ситуации особенно трудно. С одной стороны, акции будут заложниками новостного фона вокруг суда Олега Тинькова в США. С другой стороны, банк имеет шанс попасть в индекс MSCI Russia на ближайшей ребалансировке в ноябре, что обеспечит дополнительный приток пассивных инвестиций», — рассказал Павел Веревкин.

По мнению эксперта, долгосрочные инвестиции в Тинькофф Банк выглядят туманными в условиях высококонкурентного рынка и снижения реальных доходов населения. Если котировки опустятся ниже ₽1700 за акцию, то ситуация может измениться в пользу продавцов и акции продолжат снижаться, предупредил Веревкин.

Артем Тузов из «Универ Капитала» считает, что долгосрочные инвесторы продолжат инвестировать в TCS Group. Этому не помешает даже решение об отказе в сделке с «Яндексом», хотя новость и обрушила акции компании на 6%, уверен он. «Событие никак не отразится на устойчивости бизнеса «Тинькофф», — пояснил Тузов.

Фундаментально бизнес TCS Group остается сильным, пишут в обзоре эксперты ВТБ. По их оценке, до 2023 года прибыль на акцию компании будет расти в среднем на 11% в год, несмотря на трудности, связанные с пандемией COVID-19. Это значит, что рентабельность капитала в небанковском бизнесе составит 26–32% (в первую очередь благодаря брокерским услугам), что компенсирует слабость основного — банковского — бизнеса.

TCS Group. Укладываемся в рамки коррекции

Итоги торгов

На предыдущей торговой сессии акции TCS Group снизились на 0,36%, закрытие прошло на отметке 7395,6 руб. Бумага выглядела на уровне рынка, потерявшего 0,37%.

Среднесрочная картина

Прошедшую неделю акции TCS Group провели в коррекции после обновления исторических максимумов на 8500 руб. С вершин бумаги потеряли около 12%. На откате стохастик на дневном интервале ушел в зону перепроданности и сейчас дает сигнал на покупку, RSI нейтрален.

Среднесрочные ожидания умеренно позитивные. Растущий тренд остается в силе, очевидных сигналов к его слому не просматривается. Текущий откат бумаг укладывается в рамки коррекции. В последние дни падение затормозилось, что при поддержке стохастика может перерасти в очередную волну роста. На подъеме ближайшее сопротивление — 7900 руб., а еще выше 8500 руб.

Негативный сценарий с торможением роста, переходом в боковик или снижением станет актуален с пробоем зоны 7000–7200 руб. Там находятся две неплохие поддержки, а также линия растущего тренда с минимумов октября прошлого года. Пробой отметок не является базовым сценарием, однако в случае активизации медведей целями снижения могут выступить 6000–6200 руб.

Внешний фон

Сопротивления: 7500 / 7900 / 8500

Поддержки: 7200 / 7000 / 6200

Долгосрочная картина

Акции TCS Group движутся в выраженном растущем тренде с минимумов 2020 г. Волны роста чередуются с периодами боковой консолидации, отражая силу тренда и высокую активность покупателей.

С июля по октябрь 2021 г. бумаги торговались в очередном боковике в рамках растущего тренда. Выход из консолидации произошел вверх с пробоем 7000 руб. Бумаги вновь обновили исторический максимум, откуда на прошлой неделе стартовала коррекция. Хорошей поддержкой выступил уровень 7200 руб. Чуть ниже сейчас проходит наклонная линия растущего тренда от минимумов октября прошлого года. Пока отметки держатся, ожидания остаются позитивными.

Осцилляторы на откате последней недели разгрузились от перекупленности, позволяя возобновить подъем. Отмеченные ранее медвежьи дивергенции по RSI на недельном интервале не раскрываются, однако их наличие заставляет проявить повышенное внимание к зоне 7000–7200 руб. Если продавцы пробьют эту зону, сила растущего тренда ослабнет.

БКС Мир инвестиций

Рекомендованные новости

Итоги торгов. Геополитика отправила нас в аутсайдеры

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Прогнозы по TCSG

Подписаться на идеи по TCSG

Подписаться на идеи по TCSG

#TCSG #TCSGroup #Идея 🇷🇺Финансы, региональные банки. 🛠Рубрика #Идея: В текущей рубрике даем сигнал на покупку или продажу. Я очень хорошо отношусь к бумагам из финансового сектора, уже не раз отмечал перспективы роста в 22г., а также возможные сценарии разворота. Задумайтесь насчет покупки, особенно присмотритесь на среднесрочную перспективу, ценник сейчас.

#TCSG 🟡🏦 Тиньков Банк показал очень мощный рост, особенно если брать от падения на новостях о налоговых претензиях к Олегу Тинькову и его сразу появившаяся болезнь, почти 1000% за полтора года, впечатляет. 🧾 Выручка растёт линейно и стабильно, а вот прибыль уже затормаживает прирост и ожидаемая EPS в 4кв21 такая же, как и в 3кв21, без роста. ⚙️ТА: цена отрисовала.

🛠 Рубрика #ВидеоОбзор: В текущей рубрике мы рассмотрим интересные ситуации, которые сложились на рынке. 🎥Сегодня в видео: Индексы + Фьючерсы, Разбор Российского рынка. Когда разворот? ⚒Текущая ситуация рынка: на рынке мы видим попытки восстановления после сильнейшего падения за год. В разборе: #SP500 #ИндексММВБ #РТС #DowJones #Russell2000 #Nasdaq #ВТБ.

По Тиньку просматривается начало 5 волны. В её составе ((i)) получилась в форме зигзага, что намекает на возможный диагональник в 5. (ii) образовала зигзага и после неё сейчас формируется заходной импульс. Сегодня-завтра на откате буду покупать бумагу. 5я волна может протянуться к круглой отметке в 10 000.

Открываю идею по Тиньку. рост с целью до 7500. дальше посмотрим. бумага сильно перепродана и собран объем.

#TCSG #TCSGroup #Идея 🇷🇺Финансы, региональные банки. 🛠Рубрика #Идея: В текущей рубрике даем сигнал на покупку или продажу. Акции #TCSG на прекрасном отчёте продолжают рост, рынок начинает выравниваться, паника заканчивается. Кто успел ухватить вкусные цены? Коррекция по Российскому рынку составила более 12% по индексу, это внушительные цифры. На данном этапе.

📈 Тикер: MOEX:TCSG 🛒 Покупка выше = 7544.6 🎯 Цель 1 = 8403.4 🎯 Цель 2 = 9371.0 ⛔️ Стоп лосс = 7127.0 ❌ Отмена сделки = 7127.0

Если цена вернётся в зону, то больше шансов за то, что все это время наблюдалось распределение и бумагу ждёт серьёзная коррекция. Информация не является торговой рекомендацией.

Акция отыграла все новостные движения, тройная отработка вершины намекает на локальную коррекцию до 7500 для начала. далее по ситуации, все будет от настроения рынков и крупных игроков

Купил TCS Group по 7336,2 Ожидаю выход из желтого канала наверх с долгосрочными целями: Тейк-профит №1 (50%) = 9688 Тейк-профит №2 (25%) = 10788 Тейк-профит №3 (25%) = 13188 Стоп = 6188 Касание 8506 – перенос стопа в БУ

📈 Тикер: MOEX:TCSG 🛒 Покупка выше = 6944 🎯 Цель 1 = 7441 🎯 Цель 2 = 8221 🎯 Цель 3 = 9004 ⛔️ Стоп лосс = 6155 ❌ Отмена сделки = 6155

Больше чем уверен, что настал час разворота в стоимости акций TCSG. К началу 2022 года, акция пойдёт на 4 500 ₽. Агрессивный линейный рост акций банка (выделено прямоугольником) был связан с значительным увеличением числа клиентов инвестиционного направления, но бесконечно так продолжаться не может.

Как вариант, можем получить разволновку с целью 4-й волны на 3600-3900 и 5-й в район 9500-10000 Решение каждый принимает сам!