Рост акции мечел с чем связано

Иногда они возвращаются: «Мечел» из «компании-зомби» превращается в фаворита фондового рынка

История

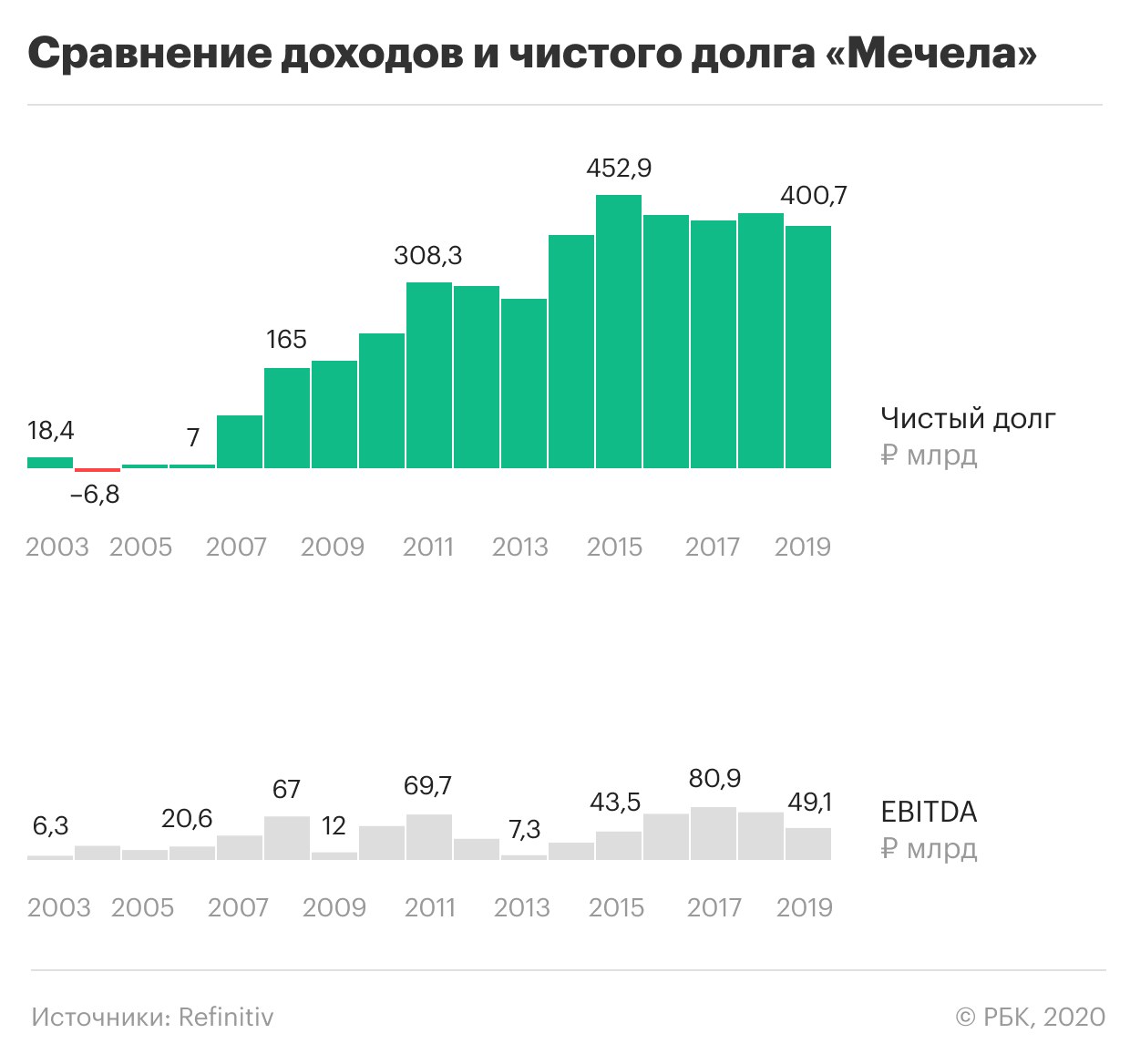

«Мечел» на протяжении ряда лет испытывал проблемы с обслуживанием долговых обязательств, его задолженность не раз реструктуризировалась, а основные кредиторы компании были вынуждены создавать под нее крупные резервы.

«Префы» «Мечела» в апреле 2011 года стоили больше 560 рублей, в сентябре 2014 года падали ниже 9 рублей за штуку, в феврале 2017 года поднимались выше 160 рублей, а на панических «пандемийных» распродажах в марте 2020 года падали ниже 50 рублей за штуку.

Тем временем, чистый долг группы «Мечел» без пеней и штрафов на конец июня 2021 года составил 305,2 млрд рублей, сократившись с начала года на 6%. Это изменение обусловлено чистым погашением задолженности и укреплением рубля по отношению к доллару и евро, пояснил «Мечел». Соотношение чистого долга к EBITDA на конец первого полугодия составило 4,3х против 7,9х на конец 2020 года.

В середине июля 2021 года «Мечел» расплатился со всеми долгами по облигациям (погасил последний выпуск облигаций 4-й серии).

Причины всплеска спроса

Как отмечает главный аналитик по российскому рынку акций компании «Открытие Брокер» Алексей Павлов, «Мечел», как и другие отечественные компании отрасли, продемонстрировал очень сильные финансовые результаты по итогам I полугодия на фоне крайне благоприятной конъюнктуры как на рынке металлургического угля, так и стального проката. В результате у инвесторов появилась надежда, что компания наконец-то сможет разрубить «гордиев узел» долговых проблем, пользуясь благоприятной ситуацией.

По оценке начальника управления информационно-аналитического контента «БКС Мир инвестиций» Василия Карпунина, интерес к акциям «Мечела» обусловлен сильной отчетностью, ростом цен на уголь и сталь. Это позволило компании несколько снизить долг. Помимо роста цен на сталь и уголь, позитивный эффект на выручку оказало значительное увеличение объемов реализации к I кварталу по большинству ключевых сегментов. Увеличение выручки при сдержанной динамике операционных издержек привело почти к двукратному росту EBITDA кв/кв. Дополнительный позитивный эффект на чистую прибыль «Мечела» обеспечили курсовые переоценки на усилении рубля в размере 5,1 млрд руб.

По словам главного исполнительного директора «ВТБ Капитал Инвестиции», старшего вице-президента ВТБ Владимира Потапова, ожидается, что на пике цикла цен на уголь «Мечел» будет и далее активно сокращать долг. Чем дольше будут сохраняться текущие цены, тем быстрее компания сможет восстановить свое финансовое благополучие. Это станет базой для восстановления котировок обыкновенных акций «Мечела», и дивиденды, которые инвесторы получат по этим бумагам, в данном случае не являются основным преимуществом.

Как отмечает инвестиционный стратег компании «Алор брокер» Павел Веревкин, благодаря положительной конъюнктуре на товарном рынке компания смогла продемонстрировать впечатляющие финансовые результаты за 6 месяцев 2021 года. Главным драйвером ралли в акциях «Мечела» стали ожидания высокой дивидендной доходности по итогам года. По уставу, обладатели привилегированных акций могут рассчитывать на 20% от чистой прибыли. Теоретически по результатам первого полугодия компания заработала 45,7 рубля дивидендов на привилегированную акцию. Даже по текущим ценам дивидендная доходность составляет почти 20%.

Как отмечает портфельный управляющий «Сбер Управление активами» Александра Фалкова, всплеск интереса к акциям «Мечела» обусловлен взрывным ростом цен на коксующийся уголь начиная с середины мая, что, в том числе, обусловило рост выручки компании во II квартале на 43% кв/кв и взлет чистой прибыли почти до 24 млрд руб. Рост чистой прибыли будет потенциально транслироваться в рост дивидендных выплат на «префы» по итогам года.

Фундаментальный взгляд

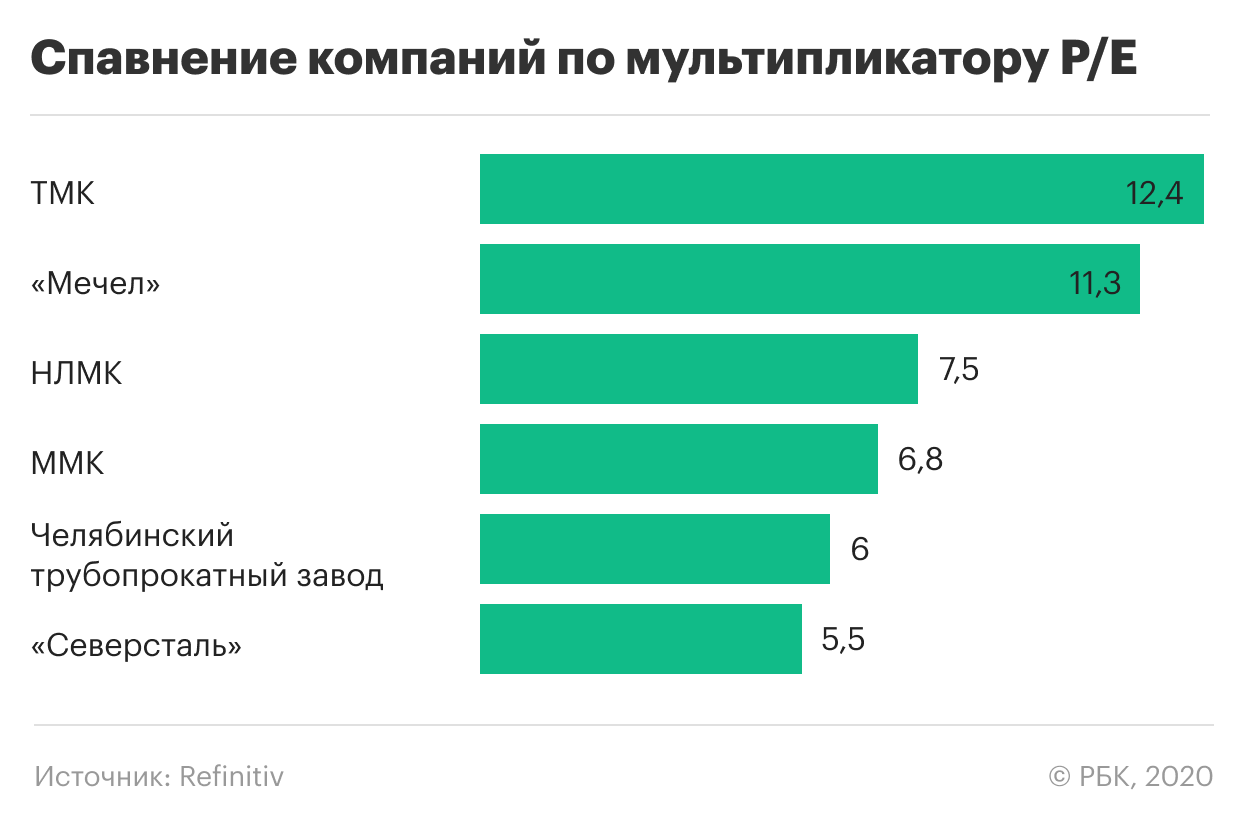

По мнению Карпунина из «БКС Мир инвестиций», акции «Мечела» вряд ли можно назвать объектом исключительно спекулятивных потоков. Все-таки сложно спорить с тем, что ценовая конъюнктура на рынке угля и стали является благоприятной. Долгосрочный взгляд по бумагам осторожный из-за потребности в инвестициях и все еще высокой долговой нагрузки. В случае существенного снижения цен на продукцию настроения инвесторов могут вновь ухудшиться.

Ценовые перспективы и дивидендные ожидания

Держатели привилегированных акций «Мечела» вполне могут рассчитывать на щедрые дивиденды по итогам 2021 года. Согласно уставу «Мечел» направляет на «префы» 20% от прибыли по МСФО за год, и компания еще ни разу не нарушала этот принцип. Если ориентироваться на опубликованные цифры, только за январь-июнь компания заработала 46 руб. дивидендов на одну привилегированную акцию, отмечает он.

Карпунин из «БКС Мир инвестиций» также полагает, что, исходя из представленных результатов за I полугодие, компания предварительно «заработала» в качестве потенциальных дивидендов на привилегированные бумаги 45,8 руб. на акцию, что при текущей цене «префов» порядка 240 руб. соответствует почти 20%-ной дивидендной доходности. Цены на уголь пока остаются высокими. Это позволяет рассчитывать, что и показатели III квартала будут сильными, хотя натуральные объемы реализации могут сократиться к высокой базе II квартала. Если не произойдет мощного девальвационного импульса в рубле, привилегированные акции «Мечела» могут стать одним из лидеров российского рынка по дивдоходности по итогам 2021 года, считает аналитик.

По словам Потапова из ВТБ, у «Мечела» по итогам первого полугодия 2021 года дивидендные выплаты на одну привилегированную акцию могут составить порядка 45 руб., что соответствует дивдоходности 18,5% после роста котировок акций на 70% за 10 дней. Ожидается, что в III квартале 2021 года конъюнктура рынка угля будет еще лучше, поэтому фундаментальная основа для роста котировок «префов» весьма существенная.

Калачев из «Финама» также отмечает, что, несмотря на некоторое снижение долговой нагрузки, она остается чрезвычайно высокой, что оставляет компанию потенциально очень уязвимой к изменению ценовой конъюнктуры на товарных рынках. Если на обыкновенные акции компания не платила дивиденды с 2012 года, то выплаты на «префы», хотя бы и символические, все эти годы «Мечел» исправно осуществлял, даже при отсутствии прибыли. Естественно, что теперь наличие прибыли сразу повышает их доходность и поднимает цену.

По оценке Фалковой из «Сбер Управление активами», если исходить из прописанной в уставе «Мечела» дивидендной политики и полугодовых результатов компании, то оценка дивидендной доходности по привилегированным акциям за 2021 год может составить порядка 35-40%. Однако данная оценка пока является предварительной, считает эксперт.

По оценке Веревкина из «Алор брокер», «префы» «Мечела» могут дорасти до уровня 300 рублей за штуку, однако это уже будет спекулятивный интерес со стороны инвесторов, который не всегда поддается прогнозам. Как показывает практика предыдущих лет, подобные «низколиквидные» бумаги «разгоняют» в завершающем цикле роста российского рынка. Как пример, можно использовать обыкновенные акции «Мечела»: за последние несколько лет подобные ралли в акциях были в январе-феврале 2015 г., осенью 2016 г., в январе-феврале 2020 г. После этого в течение буквально пары недель российский рынок уходил в коррекцию глубиной от 15% до 30%. Разумеется, выборка из этих трех прецедентов недостаточна, чтобы судить об устойчивой тенденции, но некоторая тревожная закономерность прослеживается, считает стратег.

Отечественные аналоги

По словам Веревкина из компании «Алор Брокер», разрыв между «префами» и «обычкой» «Мечела» будет сохраняться ввиду отсутствия общего фактора высокой дивидендной доходности. Впрочем, не стоит недооценивать «веру людей в чудо», сейчас именно вера и жадность поддерживают спрос в обыкновенных акциях «Мечела».

Почему «Мечел» подорожал более чем на 65%

Акции «Мечела» резко подорожали на Московской бирже в понедельник, 6 января, взлетев на 20%, до 75,7 руб. за бумагу. При этом объем торгов достигал 1,3 млрд руб., хотя обычно он не превышал 100 млн руб. В среду, 8 января (7 января — выходной день на Московской бирже), рост котировок продолжился, на пике стоимость акций поднималась до 104 руб. за штуку, что на 64,7% выше уровня закрытия финальных торгов 2019 года, однако к закрытию цена снизилась до 99,8 руб. (+58,06%). Объем торгов также был высоким — 5,7 млрд руб. В четверг акции компании снижались на 7,5%, до 92 руб., при объеме торгов в 2 млрд руб.

Аналитики и участники фондового рынка называют три версии взлета акций «Мечела». В компании ограничились заявлением, что корпоративных новостей, способных повлиять на стоимость акций, не было.

Первая версия — инсайд

20 января наступит дедлайн по преимущественному праву «Мечела» на выкуп 49% крупного Эльгинского проекта у Газпромбанка, который получил этот пакет в рамках предыдущей реструктуризации задолженности металлургической компании в 2016 году. Если компания Зюзина не успеет найти деньги, то «Мечел» лишится преимущественного права, банк сможет продать долю стороннему покупателю. Претендентом на пакет является «А-Проперти», принадлежащая сооснователю Yota Альберту Авдоляну. «А-Проперти» ждет решения кредиторов (основной — ВТБ) о реструктуризации долгов «Мечела»: в июне 2019 года компания направила банкам предложения по переносу начала выплат по долгу с 2020 на 2024–2026 годы. В ВТБ в четверг не сказали, принято ли решение по долгам «Мечела».

Аналитик «Финама» Алексей Калачев называет версию о скупке акций «Мечела» инсайдером правдоподобной. «Об этом говорит как непропорционально большой объем торговли, в десятки раз превышающий среднедневные обороты, так и то, что рост отмечается не только на Московской бирже, но и в Нью-Йорке», — говорит он. По его словам, скупка может быть связана с дедлайном по преимущественному праву выкупа заложенных под кредиты долей в Эльгинском месторождении, самом значимом активе компании. «Возможно, кто-то имеет информацию о том, что «Мечелу» удалось, несмотря на высокую долговую нагрузку, найти деньги для выкупа», — полагает аналитик. В компании и в «Газпромбанке» это не комментируют.

Вторая версия — ошибка инвестбанкиров

В пользу версии об ошибке говорит то, что рост котировок в Москве начался, глядя на торги в Нью-Йорке, говорит руководитель группы оценки рисков устойчивого развития АКРА Максим Худалов. По его мнению, высокий по сравнению с обычным объем торгов можно объяснить тем, что на Московской бирже сработали автоматические системы торгов.

Третья версия — пожары в Австралии

Пожары в Австралии (основном мировом поставщике коксующегося угля) приведут к дефициту угля на рынке, считает Кучин.

Лесные пожары начались в Австралии осенью 2019 года. Для борьбы с огнем власти решили мобилизовать около 3 тыс. военнослужащих. По последним данным, в результате пожаров погибли 24 человека.

Акции «Мечела» несут высокие риски для инвесторов

Новость

Комментарий

Сегодня акции «Мечела» демонстрируют повышенную волатильность на фоне выхода операционной и финансовой отчетности за III квартал и 9 месяцев 2021 г., подтверждая достаточно высокие риски для инвесторов и привлекательность для биржевых игроков.

Сразу после публикации результатов производственной деятельности обыкновенные акции «Мечела» провалились на 8%, что, по-видимому, было реакцией на серьезное падение добычи и продаж угля за 9 месяцев 2021 г. по сравнению с тем же периодом прошлого года, без учета объемов выбывшего из Группы Эльгинского угольного комплекса.

Однако рост цен реализации продукции с лихвой компенсировал сокращение объемов в годовом сопоставлении за 9 месяцев и в некоторой степени, хотя и не полностью, в квартальном сравнении.

После выхода финансового отчета обыкновенные акции «Мечела» отыграли падение и даже ненадолго вышли в плюс, однако по состоянию на 16:40 мск снова теряют около 6,5%.

Привилегированные акции «Мечела» в целом повторяют эту динамику, но с гораздо меньшей амплитудой. К этому времени они теряют около 3,7%. Их может поддержать надежда на хорошие дивиденды по итогам года. Согласно дивидендной политике «Мечела» на привилегированные акции распределяется 20% чистой прибыли компании по итогам года. А прибыль по итогам 2021 г. у «Мечела» будет. С учетом того, что у «Мечела» 138,76 млн привилегированных акций, дивиденды могут оказаться весьма солидными.

Относительно обыкновенных акций такой уверенности нет. По обыкновенным акциям «Мечел» не платил дивидендов с 2013 года в связи с огромной величиной долгов, которые приходится реструктурировать и которые обошлись «Мечелу» потерей такого перспективного актива как «Эльга-уголь». Хотя долговая нагрузка компании на отчетную дату снизилась до почти приемлемого уровня 3,2х, это произошло в основном за счет роста EBITDA. Как видно из баланса, сумма краткосрочных кредитов с начала года сократилась незначительно и составляла на отчетную дату 293,46 млрд руб.

В связи с высокой рискованностью инвестиций в акции «Мечела», мы пока не анализируем компанию более глубоко и не даем рекомендаций по этим ценным бумагам.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции «Мечела» год назад были на пике. Что с ними сейчас

Стоимость привилегированных акций 1 июля 2019 года: ₽127,4

Стоимость акций сейчас: ₽62,2

Причина падения: огромная долговая нагрузка

Перспективы: экономический кризис, снижение цен на уголь, падение спроса на сталь и электричество ухудшит положение компании. Поддержать «Мечел» может восстановление деловой активности в Китае, ослабление рубля и господдержка

Горно-металлургическая компания «Мечел» образовалась в 2003 году и на сегодняшний день работает в нескольких направлениях:

Производитель также владеет грузовыми морскими портами в России, на Японском и Азовском морях и грузовым речным портом на реке Кама. «Мечел» объединяет более 20 промышленных предприятий в России, Литве и на Украине.

Компанию контролирует российский бизнесмен Игорь Зюзин с семьей. Сейчас им в совокупности принадлежит 50,2% обыкновенных акций компании. Бумаги «Мечела» торгуются на Мосбирже и Нью-Йоркской фондовой бирже.

Почему подешевели акции?

Проблемы «Мечела» начались еще в 2013 году. До этого времени — в 2004–2012 годах — производитель агрессивно скупал различные компании. «Мечел» стремился построить вертикально-интегрированную компанию, чтобы создать полностью независимую производственную цепочку — от собственной сырьевой базы до собственной сбытовой сети.

Чтобы остаться на плаву, производителю пришлось сократить объемы капвложений, заложить основные активы для обеспечения при реструктуризации задолженности и подумать о продаже некоторых активов. В июне 2016 года «Мечел» продал 49% перспективного Эльгинского месторождения Газпромбанку за ₽34,3 млрд — правда, с возможностью выкупить долю до 20 января 2019 года.

Эльгинское месторождение находится в Якутии и славится огромными запасами коксующегося угля. «Мечел» получил лицензию на добычу полезных ископаемых на месторождении в 2011 году. Эльга стала самым амбициозным проектом Игоря Зюзина. Но сейчас у компании нет достаточных средств на дальнейшее развитие Эльгинского проекта.

В настоящий момент банки-кредиторы активно ищут покупателя на оставшиеся 51% месторождения. Предполагается, что его продажа поможет существенно снизить долги «Мечела».

Сейчас «Мечел» — одна из наиболее обремененных долгами компаний на российском рынке. Чистый долг производителя на конец 2019 года равнялся ₽400,65 млрд. При этом способность компании погашать долги невелика и продолжает ухудшаться.

Неутешительную динамику также показывает операционная прибыль. За год «Мечел» заработал от основной деятельности ₽31,5 млрд, в то время как в качестве процентов он выплатил ₽38,8 млрд. Это означает, что компания не сумела заработать даже на набежавшие проценты по кредитам.

Переживет ли «Мечел» с такими результатами текущий кризис? По мнению управляющего партнера инвестиционной компании Exante Алексея Кириенко, ответить на него сейчас точно не сможет никто.

«Основные трудности у компании только впереди, поскольку, учитывая огромную долговую нагрузку, «Мечел» очень чувствителен к ухудшению макроэкономической конъюнктуры», — предупредили эксперты «Атона».

Что повредит компании

Падение спроса на сталь. По прогнозу «Атона», только в России потребление стали в 2020 году снизится на 5–7% — в особенности со стороны нефтегазового сектора и производителей автомобилей. В целом в мире из-за пандемии коронавируса спрос обвалится на 3–7%, ожидает международное рейтинговое агентство Moody’s.

Снижение спроса на электроэнергию. Из-за коронавируса многие предприятия в России приостановили работу, что привело к сокращению спроса на электроэнергию. В «Мосэнерго» предположили, что при наиболее благоприятном развитии событий потребление электроэнергии в России в 2020 году упадет на 3,6%. Вследствие этого на 5% обвалится выручка электроэнергетиков.

Валютный курс. В сложившихся условиях большой минус для компании — долги в иностранной валюте. Их у «Мечела» примерно 35% от общего долга. Когда рубль слабеет к доллару и евро, курсовая переоценка отрицательна и Мечел фиксирует «бумажный» убыток. Скорее всего, в первом квартале 2020 года производитель потеряет значительную сумму на курсовых разницах.

За первый квартал курс рубля снизился против доллара на 17%. В паре с евро российская валюта потеряла 24,5%.

Что поможет компании

В пользу компании играют сейчас три фактора, рассказал Алексей Кириенко.

Во-первых, в Китае уверенно восстанавливается деловая активность, что может пойти на пользу спросу на продукцию «Мечела».

Второй фактор — ослабление рубля. После девальвации рубля в 2014 году многие российские экспортеры оказались в более выигрышном положении, хотя им и повредило снижение цен на энергию и металлы.

И наконец — обширная господдержка. Сейчас российское правительство уделяет повышенное внимание не только тому, чтобы снизить волну заболевших. Оно стремится предотвратить волну банкротств бизнеса.

«Однако не стоит полагаться на все три фактора в полной мере», — предупредил эксперт.

«Мечел» с 2012 года не платит дивидендов по обыкновенным акциям. Но владельцы привилегированных бумаг продолжают получать выплаты. Несмотря на высокие долги, компания придерживается устава, по которому выделяет на дивиденды 20% чистой прибыли по МСФО.

По итогам 2019 года чистая прибыль производителя обвалилась более чем в пять раз — с ₽12,6 млрд до ₽2,4 млрд. В РБК Quote подсчитали, что на одну привилегированную акцию придется ₽3,47, то есть доходность составит 5,12%. В прошлом году владельцы привилегированных акций получили ₽18,21 на каждую бумагу.

Именно из-за того что у «Мечела» хорошие дивиденды по привилегированным акциям, динамика этих бумаг более волатильна. Перед выплатами дивидендов префы сильно вырастают, а после — падают. Обыкновенные акции не так сильно упали за последний год, не в последнюю очередь благодаря новостям о реструктуризации долгов и ожидаемой продаже Эльгинского месторождения.

Может ли «Мечел» отказаться выплачивать дивиденды?

Может, уверен Алексей Кириенко. Компания ранее заявляла о трудностях с обслуживанием кредитов и сложных переговорах с кредиторами. Также в «Мечеле» планировали снизить долговую нагрузку за счет продажи Эльгинского месторождения.

Если этот вопрос так и не решился, то компания рискует оказаться в более тяжелом положении, чувствуя себя «хуже рынка». В этих условиях менеджменту, вероятно, придется рассматривать более радикальные шаги, пояснил свое мнение эксперт.

Динамика привилегированных акций выглядит весьма тревожно. Котировки бумаг падали быстрее рынка, потеряв за месяц по 23 марта 56%, до ₽50 за акцию, а в период отскока рынка поднялись к отметке ₽63 за бумагу, что также хуже рынка. «По всей видимости, «Мечел» не тот актив, который стоит покупать на спаде», — заключил Кириенко.

Судя по информации Refinitiv, абсолютное большинство аналитиков сейчас не дают прогнозных цен по акциям «Мечела». «У нас нет официального рейтинга по «Мечелу», — в частности, заявили в «Атоне».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Хорошее начало года для Мечела. Акции взлетели

Мечел опубликовал финансовые результаты по МСФО за I квартал 2021 г.

— Выручка: 76 млрд руб. (+13% г/г)

— EBITDA: 18,2 млрд руб. (+39% г/г)

— Чистая прибыль: 7,9 млрд руб. (-36,9 млрд руб. годом ранее)

— Чистый долг: 318,1 млрд руб. (-2,3% кв/кв)

— Чистый долг/EBITDA: 6,9х (7,9х в IV квартале)

Комментарий Пучкарёва Дмитрия, эксперта БКС Мир инвестиций:

Исходя из полученной за I квартал прибыли, держатели привилегированных акций заработали 11,4 руб. потенциальных дивидендов, дивидендная доходность — 12%. II квартал также обещает стать для компании сильным, так как цены на основную продукцию остаются высокими. Это предполагает, что дивиденды по «префам» за 2021 г. могут сильно вырасти. Однако здесь нужно учитывать, что итоговые выплаты будут сильно зависеть от валютного курса на конец года».

Генеральный директор Мечела Олег Коржов:

«Консолидированная выручка группы по итогам I квартала 2021 г. составила 76,0 млрд руб., увеличившись на 10% относительно предыдущего квартала. EBITDA составила 18,2 млрд руб., показав рост на 88% кв/кв. Рост показателей стал следствием увеличения цен практически на всю продукцию группы, как в добывающем, так и в металлургическом дивизионе.

В I квартале 2021 г. наблюдалась благоприятная конъюнктура рынка коксующегося угля. Несмотря на сохранение запрета импорта коксующегося угля из Австралии в Китай, индикативы на австралийский коксующийся уголь увеличились относительно предыдущего квартала. Пик спотовых цен на базисах FOB Австралия и CFR Китай пришелся на февраль. Основной причиной роста цен на базисе FOB Австралия являлся высокий спрос на австралийский коксующийся уголь на спотовом рынке со стороны Европы и Южной Америки.

Покупатели, которые обычно закупали коксующийся уголь из США, были вынуждены покупать австралийский уголь, поскольку имеющиеся в наличии объемы из США были проданы в Китай, и предложение было ограничено. Ухудшение погодных условий в Австралии и опасения, связанные с возможными перебоями в поставках коксующегося угля, также оказывали значительную поддержку котировкам. Из-за дефицита предложения коксующегося угля в США и Канаде на фоне высокого спроса со стороны Китая цены на базисе CFR Китай выросли. В январе цены на коксующийся уголь на внутреннем рынке РФ также повысились. Основная причина – выгодная экспортная альтернатива (преимущественно в Китай).

Росту показателей металлургического дивизиона также способствовало повышение цен на металлопродукцию, начавшееся еще в третьем квартале прошлого г. на фоне активного спроса на сталь в Китае, где для восстановления экономики страны правительство финансировало строительство крупных инфраструктурных объектов. Дополнительным фактором послужило удорожание железорудного сырья. Поддержку ценам на сталь также оказала Турция за счет внутреннего спроса, где из-за стимулирования государством строительной отрасли отмечался подъем спроса. Вместо ожидаемого сезонного спада к концу 2020 г. этот подъем еще больше ускорился.

Однако, снижение объемов производства и реализации продукции в I квартале 2021 г. ограничило возможности улучшения финансовых показателей в сложившихся благоприятных рыночных условиях. Надо отметить, что причины этого снижения сформировались не в течение отчетного квартала, а значительно раньше, в середине 2020 г. В процессе реструктуризации задолженности с нашими крупнейшими кредиторами во втором квартале прошлого года были сформированы определенные планы по обслуживанию и погашению задолженности, которые были увязаны с ожидаемыми поступлениями денежных средств и необходимыми расходами на финансирование текущей деятельности предприятий.

Эпидемия COVID-19, распространившись по миру ко второму кварталу прошлого года, отразилась на всех сферах бизнеса и существенно повлияла на состояние рынков сбыта нашей продукции. Резкое сокращение спроса на угольную и металлургическую продукцию на фоне коронавирусных ограничений и приостановки деятельности многих наших партнеров привели к снижению дохода от операционной деятельности. В этих условиях мы не допустили остановки деятельности наших предприятий и нарушений по реструктурированным финансовым обязательствам, но столкнулись с дефицитом средств на текущие ремонты, закупку сырья, оплату услуг подрядчиков и иных обязательных платежей. Процесс преодоления последствий этих негативных факторов был достаточно длительный, так как сокращение производства и реализации также усугубляло проблему финансирования. Улучшение рыночной конъюнктуры в конце прошлого и начале текущего года позволило нам даже на сниженных объемах восстановить плановые уровни операционной прибыли, вновь запустить программы текущих ремонтов, закупки техники, стабилизировать обеспечение предприятий сырьем и запчастями, начать гасить накопленную задолженность перед поставщиками и подрядчиками.

Деятельность металлургического дивизиона уже по результатам апреля показала значительное улучшение. Показатели добывающего дивизиона, за счет более длинного производственного цикла, продемонстрируют положительную динамику в следующих кварталах. Мы планируем в течение года компенсировать минусы I квартала. Этому способствует сохраняющаяся благоприятная ситуация на всех основных рынках сбыта нашей продукции, и мы пока не прогнозируем ее ухудшения с учетом ожидаемого сезонного роста спроса на продукцию строительного сортамента».

Заместитель генерального директора по экономике и финансам Мечела Нелли Галеева:

«Консолидированный показатель EBITDA за I квартал 2021 г. составил 18,2 млрд руб. Это на 39% выше показателя EBITDA за I квартал 2020 г. и на 88% превышает показатель предыдущего квартала.

Прибыль, приходящаяся на акционеров Мечела, составила 7,9 млрд руб., по сравнению с убытком в сумме 36,9 млрд руб., зафиксированным в I квартале 2020 г.

Значительное влияние на динамику данного показателя оказал рост положительных курсовых разниц по валютной задолженности на 34,5 млрд руб. в связи с тем, что в I квартале 2020 г. произошло существенное ослабление рубля по отношению к доллару США и евро. Также положительное влияние на финансовые показатели Группы оказал рост валовой прибыли на 5,4 млрд руб. или на 21% за счет повышения цен на мировом рынке и рынке РФ на продукцию добывающего и металлургического сегментов. Прибыль, приходящаяся на акционеров Мечела, за I квартал 2021 г. на 8,7 млрд руб. ниже аналогичного показателя за IV квартал 2020 г., главным образом по причине снижения положительных курсовых разниц по валютной задолженности на 5 млрд руб., а также снижением финансовых доходов на 2,6 млрд руб.

Операционный денежный поток от основной деятельности на фоне улучшения финансовых показателей в I квартале 2021 г. вырос до 13,1 млрд руб. по сравнению с 9 млрд руб. в IV квартале 2020 г.

Финансовые расходы Группы в I квартале 2021 г. составили 5,3 млрд руб., что на 0,2 млрд руб. или на 4% меньше в сравнении с IV кварталом 2020 г. и на 2,6 млрд руб. или на 33% ниже в сравнении с I кварталом 2020 г. Данный эффект обусловлен главным образом погашением части кредитов банков ГПБ и ВТБ за счет продажи компаний Эльгинского угольного комплекса в апреле 2020 г., а также в связи с более низкими значениями ключевой ставки Банка России, действующими в I квартале 2021 г. в сравнении с I квартала прошлого года.

По состоянию на текущую дату стоимость долгового портфеля Группы составляет 5,8% к начислению и к уплате.

Чистый долг Группы без пеней и штрафов на 31 марта 2021 г. сократился на 7,5 млрд руб. в сравнении с аналогичным показателем на конец 2020 г. и составил 318,1 млрд руб. Это изменение обусловлено в основном чистым погашением задолженности на 5,1 млрд руб., преимущественно в связи с постепенным гашением реструктурированных в 2020 г. кредитов банков ГПБ и ВТБ, погашением облигаций и овердрафтов.

Соотношение чистого долга к EBITDA на конец I квартала 2021 г. значительно улучшилось и составило 6,9, на конец 2020 г. — 7,9. Улучшение показателя связано с существенным ростом показателя EBITDA в I квартале 2021 г.

Структура кредитного портфеля практически не изменилась и на текущий момент составляет: 54% в рублях, оставшаяся часть — в иностранной валюте. Доля банков с государственным участием составляет 87%».