Роснефть брать акции или нет

Роснефть акции

Роснефть: «Роснефть» и крупнейшие индийские нефтегазовые компании договорились о сотрудничестве в сфере образования и обучения

ПАО «НК «Роснефть» и ONGC Videsh Ltd., действующая в качестве координатора компаний Oil India Limited, Indian Oil Corporation Limited, Bharat PetroResources Limited и Hindustan Petroleum Corporation Limited, заключили соглашение о развитии сотрудничества в области образования и обучения.

Авто-репост. Читать в блоге >>>

Роснефть: «Роснефть» подписала контракт с Indian Oil на поставку в Индию до 2 млн тонн нефти

ПАО «НК «Роснефть» и компания Indian Oil Corporation Limited (IOCL) подписали контракт на поставку в Индию через порт Новороссийск до 2 млн тонн нефти до конца 2022 года.

Подписание состоялось в ходе визита Президента Российской Федерации Владимира Путина в Индию, в рамках которого состоялась его встреча с премьер-министром Нарендрой Моди и проведены двусторонние переговоры в расширенном формате.

Авто-репост. Читать в блоге >>>

«НК «Роснефть» Проведение заседания совета директоров и его повестка дня

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ

«О ПРОВЕДЕНИИ ЗАСЕДАНИЯ СОВЕТА ДИРЕКТОРОВ ЭМИТЕНТА

И ЕГО ПОВЕСТКЕ ДНЯ»

1. Общие сведения

1.1. Полное фирменное наименование эмитента: Публичное акционерное общество «Нефтяная компания «Роснефть».

Авто-репост. Читать в блоге >>>

ИНТЕРФАКС — Ряд энергетических соглашений будет подписан между Москвой и Дели во время визита президента РФ Владимира Путина в Индию, сообщил журналистам помощник президента Юрий Ушаков.

«С учетом того, что в проработке находится целый ряд важных энергетических соглашений, договорились, что с нашей стороны к делегации подключится и Игорь Иванович Сечин (глава „Роснефти“ (MOEX: ROSN) — ИФ). Он тоже будет присутствовать на той части визита, в которой будут участвовать делегации», — сказал помощник главы государства.

Ранее сообщалось, что «Роснефть» обсуждает возможность участия индийских партнеров в своем новом арктическом проекте «Восток Ойл».

👉Похоже намечается продажа доли в «Восток Ойл» — позитив для Роснефти

По словам вице-премьера РФ Александра Новака, данное решение обусловлено тем, что, по мнению альянса, нефтяной рынок сбалансирован, а спрос восстанавливается. Недостаток данных о новом штамме коронавируса и его влиянии пока не позволяет принять решение о пересмотре параметров сделки. Следующее заседание участников ОПЕК+ запланировано на 4 января 2022.

Авто-репост. Читать в блоге >>>

📈 Дивергенция еще не отработана. Ожидаю приход к сильному уровню сопротивления 480, там же и ЕМА 200. Все это будет отработка 4 волны, поэтому перехай еще увидим.

⚒Пока «омикрон» присутствует на рынке, падение продолжится. Рост нефти= рост самой компании, а нефть пока под давлением. К тому же 31 декабря заканчивается buyback и рассматривать покупку на среденсрок не рентабельно, максимум спекулятивно, риски уже превышают возможную прибыль.

ТАК ЖЕ ДЕЛАЮ ОБЗОР АКЦИЙ И РЫНКА В ЦЕЛОМ ТУТ t.me/investgrooop

«НК «Роснефть» Решения совета директоров

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ

«ОБ ОТДЕЛЬНЫХ РЕШЕНИЯХ, ПРИНЯТЫХ СОВЕТОМ ДИРЕКТОРОВ ЭМИТЕНТА»

1. Общие сведения

1.1. Полное фирменное наименование эмитента: Публичное акционерное общество «Нефтяная компания «Роснефть».

Сокращенное фирменное наименование эмитента: ПАО «НК «Роснефть».

Авто-репост. Читать в блоге >>>

👉 Новый штамм коронавируса. Если омикрон окажется опасным, миру грозят еще более строгие ограничения, а значит, неизбежно уменьшится спрос на энергоносители. Вслед за негативными прогнозами Moderna, в Regeneron заявили, что их вакцины, как и схожие препараты, могут быть менее эффективны против нового штамма Covid

👉 Преддверие встречи ОПЕК 2 декабря

Авто-репост. Читать в блоге >>>

Александр, На этом падает или на нефти?

Голубые фишки Какие надежды связывают аналитики с акциями «Роснефти»

Фото: Сергей Карпухин / Reuters

Уходящий 2020 год стал переломным для глобальной экономики в целом и российской нефтегазовой отрасли в частности. Существенное снижение цен на черное золото и сокращение объемов добычи вследствие падения спроса из-за пандемии коронавируса и начала реализации нового Соглашения ОПЕК+ оказали беспрецедентное давление на операционные и финансовые показатели компаний отрасли. Почему крупнейшая российская нефтяная компания «Роснефть» выглядела лучше рынка — в материале «Ленты.ру».

С начала 2020 года акции «Лукойла», по данным Мосбиржи, потеряли 15 процентов по состоянию на 15 декабря. Ценные бумаги «Газпрома» и «Газпром нефти» с 1 января 2020 года просели более чем на 20 процентов, а падение акций «Татнефти» и «Сургутнефтегаза» превысило 30 процентов. При этом котировки «Роснефти» полностью восстановились до уровня начала 2020 года. Таким образом динамика акций «Роснефти» значительно опережает динамику российских конкурентов, а также индекс Мосбиржи «Нефть и газ», который снизился с начала года на 17 процентов. Более того, 15 декабря «Роснефть» обошла «Газпром» по уровню рыночной капитализации и вышла на второе место. По состоянию на 20:19 по московскому времени капитализация «Роснефти» составила 4,756 триллиона рублей (4,622 триллиона по состоянию на 29 декабря), а «Газпрома» — 4,738 триллиона рублей.

Лучше рынка

Анализируя ситуацию, нельзя обойти стороной тот факт, что еще в начале года «Роснефть» стала лидером в ежегодном рейтинге РБК 500, ранжирующем российские компании по выручке за 2019 год. При этом лидер сменился впервые за время публикации рейтинга с 2015 года. Раньше на первом месте была компания «Газпром», которая в этот раз опустилась на второе место с выручкой в 7,66 триллиона рублей. Чистая выручка «Роснефти» (валовая выручка за вычетом НДС, акцизов и таможенных пошлин), базовый показатель рейтинга, в прошлом году составила 7,783 триллиона рублей. В 2019 году «Роснефти» удалось нарастить чистую выручку почти на 10 процентов, тогда как у «Газпрома» она снизилась на 6,9 процента. Тройку лидеров замыкает «Лукойл» с выручкой в 7,415 триллиона рублей.

Фото: Александр Миридонов / «Коммерсантъ»

Продолжила расти выручка у «Роснефти» и в этом году. За третий квартал 2020 года, по международным стандартам финансовой отчетности, она составила 1,439 триллиона рублей. Как отмечает компания, по сравнению с показателем второго квартала выручка выросла на 38,5 процента. В третьем квартале 2019 года выручка составляла 2,24 триллиона рублей.

Сократили затраты

Благодаря росту выручки и контролю над расходами показатель EBITDA «Роснефти» в третьем квартале 2020 года составил 366 миллиардов рублей, превысив на 18 процентов значение докризисного первого квартала этого года, а также в 2,15 раза — показатель второго квартала 2020 года. Также EBITDA «Роснефти» в третьем квартале на 6,7 процента превысила ожидания рынка: согласно консенсус-прогнозу, подготовленному на основании данных 13 инвесткомпаний и банков, этот показатель должен был достичь 343 миллиардов рублей.

«EBITDA третьего квартала 2020 года не только более чем в два раза превысила уровень второго квартала, но и оказалась выше уровня первого, когда макроэкономическое окружение еще не находилось под влиянием коронавирусных ограничений», — говорил глава компании Игорь Сечин. Среди значимых достижений он также отметил снижение затрат на добычу углеводородов до уровня 2,8 доллара на баррель нефтяного эквивалента и сокращение процентных расходов год к году на 24 процента в долларовом выражении.

Ранее аналитики «Райффайзенбанка» назвали «Роснефть» наиболее предпочтительной для инвестирования среди нефтяных компаний. По мнению аналитиков, EBITDA компании в 2022 году приблизится к 25 миллиардам долларов (по сравнению с 15 миллиардами долларов в 2020 году), что должно оказать поддержку чистой прибыли «Роснефти».

В непростых условиях

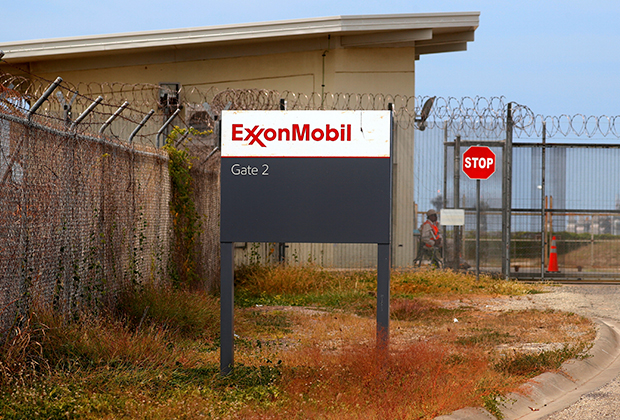

Несмотря на снижение цен на нефть, за 9 месяцев 2020 года «Роснефть» сгенерировала значительный свободный денежный поток, который достиг 352 миллиардов рублей, или примерно 5,4 миллиарда долларов. Это выше показателей многих российских и международных конкурентов. В абсолютном выражении свободный денежный поток «Роснефти» по итогам девяти месяцев превысил показатели ExxonMobil (-3 миллиарда долларов), Chevron (1,5 миллиарда долларов), BP (0,5 миллиарда долларов), Equinor (1,5 миллиарда долларов), PetroChina (0,3 миллиарда долларов).

Устойчивая генерация свободного денежного потока позволила «Роснефти» своевременно и в полном объеме обслуживать долговые обязательства. Так, с начала года сумма финансового долга и торговых обязательств компании сократилась на 5,7 миллиарда долларов. При этом продолжилось улучшение структуры долга с увеличением его долгосрочной части с 76 до 83 процентов. Как отметил глава «Роснефти» Игорь Сечин, за отчетный период компания продемонстрировала способность успешно работать в непростых условиях ограничений по добыче нефти и относительно низких цен на углеводороды.

Фото: David Gray / Reuters

Что говорят инвестбанкиры

Стабильность котировок акций «Роснефти» в самой компании объясняют влиянием еще нескольких факторов. Это высокое качество ресурсной базы, диверсификация рынков сбыта и высокая доля долгосрочных контрактов, что позволяет снизить уязвимость в периоды резкого сокращения спроса и цен. Также поддержку котировкам оказала покупка собственных акций на открытом рынке. Суммарно по состоянию на 15 декабря 2020 года уже выкуплено ценных бумаг примерно на 370 миллионов долларов, а срок действия этой программы недавно был продлен до конца 2021 года.

В этой связи аналитики ведущих инвестиционных банков с оптимизмом смотрят на перспективы развития «Роснефти», ожидая продолжения роста акций и в будущем. Так, Bank of America поставил акции «Роснефти» на первое место среди самых привлекательных объектов инвестирования на российском рынке. Банк повысил целевую цену ГДР «Роснефти» с 5,9 доллара до 6,8 доллара и сохранил рекомендацию «Покупать». Ключевыми факторами повышения цены стало включение в модель результатов 3 квартала 2020 года, оказавшихся выше ожиданий рынка, и улучшение прогнозов по курсу рубля на 2020-2022 годы.

Дополнительный потенциал роста акций также видит и Goldman Sachs, отмечая в своем отчете от 13 ноября эффективное распределение капитала «Роснефти», позволяющее компании выплачивать акционерам высокие дивиденды, снижать долг и развивать новые проекты. Банк подтверждает рекомендацию «Покупать», целевая цена — 7,1 доллара.

По мнению аналитиков банка J.P.Morgan, в 2021 году котировки «Роснефти» будут демонстрировать опережающую динамику, учитывая сильную корреляцию стоимости компании с улучшением макроэкономических параметров.

Фото: Министерство Российской Федерации по развитию Дальнего Востока и Арктики

Ставка на «Восток Ойл»

Надежды аналитиков на «Восток Ойл», объединяющий уже разрабатываемые месторождения Ванкорской группы и новые месторождения на севере Красноярского края, имеют под собой веские основания.

Во-первых, он должен стать основной базой для развития «Роснефти»: 6 миллиардов легкой малосернистой нефти, превосходящей по качественным характеристикам сорта Brent и ESPO, потенциал добычи — 115 миллионов тонн в год, что сопоставимо с крупнейшими проектами на Ближнем Востоке. По предварительным оценкам Bank of America, NPV проекта «Восток Ойл» может составить 70 миллиардов долларов. Аналитики Goldman Sachs оценивают NPV «Восток Ойл» на уровне 85 миллиардов долларов и считают, что он может привлечь более 100 миллиардов долларов инвестиций.

Во-вторых, проект имеет беспрецедентную поддержку государства и уже получил значительные инвестиционные стимулы. В частности, финансирование инфраструктуры новых месторождений будет осуществляться за счет сумм экономии на НДПИ действующих проектов Ванкорского кластера.

В-третьих, дополнительным конкурентным преимуществом «Восток Ойла» является близость к уникальному транспортному коридору — Северному морскому пути (СМП). Его использование открывает возможность поставок сырья с месторождений сразу в двух направлениях: на европейские и азиатские рынки. При этом прямой доступ к СМП позволит сохранить качество экспортируемой нефти: поставки танкерами позволят избежать смешения нефти проекта с нефтью более низкого качества в трубопроводной системе «Транснефти».

И в-четвертых, «Восток Ойл» уже привлек международных инвесторов: 16 ноября совет директоров «Роснефти» одобрил сделку по продаже 10 процентов уставного капитала проекта транснациональной трейдинговой компании Trafigura. Сумма сделки не раскрывается, однако источник «Ведомостей», знакомый с ее деталями, оценивает 10-процентную долю примерно в 7 миллиардов долларов.

Мы делаем ставку на долгосрочную программу развития «Роснефти», строящуюся вокруг масштабного проекта «Восток Ойл». Поддержка государства, участие в проекте международных инвесторов, огромные запасы и премиальное качество нефти позволят проекту успешно реализоваться, а акциям «Роснефти», по нашим прогнозам, очередной раз обновить исторические максимумы.

ROSN

Покупать

Капитализация, млрд руб.

Количество акций, млн

Мы подтверждаем рекомендацию «Покупать» по акциям «Роснефти» и повышаем целевую цену с 590,8 руб. до 735,4 руб., что предполагает апсайд 33,5%.

«Роснефть» имеет привлекательную дивидендную доходность для растущей компании. Текущая дивидендная политика предполагает выплату 50% чистой прибыли по МСФО в виде дивидендов. Прогнозная дивидендная доходность по итогам 2021 года составляет 8,5%, что меньше, чем в среднем по сектору, но привлекательно для растущей компании.

Сильной стороной «Роснефти» является крайне эффективный сегмент разведки и добычи. По параметру расходов на баррель добычи углеводородов «Роснефть» в 2020 году стала наиболее эффективной компанией среди международных нефтегазовых мейджоров.

*Текущая цена указана по состоянию на 03.08.2021

Финансовые показатели, млрд руб.

Показатель

2019

2020

2021П

Показатели рентабельности, %

Показатель

2019

2020

2021П

Мультипликаторы

Показатель

2021П

Главными рисками для «Роснефти» являются более низкие цены и спрос на нефть, что может уменьшить финансовые результаты компании. Кроме того, относительно низкий спрос на нефть может привести к продлению ограничений добычи в рамках сделки ОПЕК+ на неопределенный срок. Это может стать угрозой для реализации проекта «Восток Ойл», но маловероятно, что РФ согласится на такую сделку, учитывая значимость проекта. Также среди слабостей «Роснефти» можно отметить низкорентабельный сегмент нефтепереработки.

Описание эмитента

Порядка 92% выручки компания получает от продажи нефти и нефтепродуктов. Доля газа и нефтехимии в выручке пока что пренебрежимо мала. Ключевыми регионами продаж являются РФ, Азия (в основном Китай) и Европа. Внутри РФ «Роснефть» в основном продает нефтепродукты с собственных НПЗ, в то время как на азиатское направление идет больше сырой нефти. Последние годы доля Азии в выручке постепенно увеличивается и, вероятно, в будущем эта тенденция продолжится по мере снижения потребления нефти в Европе из-за экологической повестки.

Несмотря на высокую долю нефтепродуктов в выручке, нефтепереработка «Роснефти» является далеко не самой эффективной в России в контексте глубины переработки и выхода светлых нефтепродуктов.

Это в свою очередь приводит к тому, что, в отличие от лидеров по эффективности, сегмент «Переработка, коммерция и логистика» у «Роснефти» хронически имеет близкую к нулю EBITDA. Модернизация заводов могла бы исправить положение, но пока что даунстрим является для «Роснефти» скорее социальной нагрузкой, чем перспективной частью бизнеса. В ближайших планах стратегия нефтяника предполагает продолжение развитие апстрима, хотя в долгосрочной перспективе менеджмент может рассмотреть и повышение эффективности переработки.

Интересно напомнить, что в начале 2020 года «Роснефть» получила от правительства 9,6% собственных акций в обмен на опасные с санкционной точки зрения активы в Венесуэле. Пока что неизвестно, как будет использован данный пакет. Однако потенциальное погашение квазиказначейских акций или обмен их на перспективные активы мог бы дополнительно повысить инвестиционную привлекательность акций «Роснефти». В любом случае текущая цена акций «Роснефти», по мнению менеджмента, слишком низкая для реализации пакета.

Источник: данные компании

Источник: данные компании

Источник: данные компании

Источник: данные компании

Источник: «Роснефть», данные компаний

Стратегия компании

Источник: данные компании

В реализации проекта сейчас уже мало сомнений. Глава «Роснефти» Игорь Сечин анонсировал Владимиру Путину, что строительство «Восток Ойла» позволит добавить к росту ВВП РФ 2% в год, а также увеличить грузопоток по Северному морскому пути. Иначе говоря, «Восток Ойл» стал стратегическим для России проектом.

За счет этого «Восток Ойл» получил значительное количество налоговых льгот. В частности, льготу по НДПИ с действующих добычных месторождений Ванкорского кластера для финансирования строительства, нулевую ставку НДПИ на нефть до истечения 16 лет с года достижения выработанности 1% для новых месторождений проекта и пониженные ставки налогов на прибыль и имущество для действующих и новых активов проекта.

«Роснефть» планирует постепенно продавать доли в «Восток Ойле», вплоть до 50%, чтобы потратить вырученные средства на капитальные затраты. Уже сейчас российский нефтяник продал 10% нефтетрейдеру Trafigura и 5% консорциуму из компаний Vitol и Mercantile & Maritime. Первая сделка прошла по оценке 70 млрд евро. Для сравнения: текущая капитализация «Роснефти» составляет около 66,4 млрд евро. На данный момент проектом активно интересуются и инвесторы из Индии. Полагаем, что новые сделки могут быть позитивно восприняты инвесторами.

Отраслевые тенденции

На ключевом для «Роснефти» рынке нефти с момента изобретения вакцины непрерывно царит позитив. Цены продолжают консолидироваться выше доковидных уровней. Локальной причиной роста цен является прогресс в вакцинации и следующее из этого существенное восстановление спроса.

Из-за сделки ОПЕК+ и продажи низкорентабельных активов в обмен на месторождения для проекта «Восток Ойл» добыча «Роснефти» в первом квартале снизилась на 20,2% г/г. Отметим, что существенное продление сделки ОПЕК+ является риском для реализации «Восток Ойла», но маловероятно, что РФ согласится на такой шаг, учитывая значимость проекта.

Выплаты акционерам

Текущая дивидендная политика «Роснефти» предполагает выплату 50% чистой прибыли по МСФО в виде дивидендов. Это согласуется с указом государства о том, что государственные компании должны направлять не менее 50% чистой прибыли на дивиденды. При этом, в отличие от многих нефтяников, «Роснефть» не корректирует чистую прибыль на курсовые разницы или обесценения для расчета дивидендов. Учитывая, что значительная часть долга компании номинирована в валюте, это может снижать дивиденды в случае роста курса доллара (как это произошло в 2020 году) и увеличивать их в периоды укрепления рубля.

На фоне восстановления финансовых результатов компании в 2021 году мы ожидаем роста дивидендов «Роснефти» до 47,1 руб. на акцию, что соответствует 8,5% доходности.

Источник: данные компании

Финансовые результаты

В первом квартале «Роснефть» преимущественно улучшила финансовые результаты по сравнению с прошлым годом. Выручка нефтяника снизилась на 1,2%, до 1737 млрд руб., а скорр. EBITDA выросла на 44% г/г, до 445 млрд руб. Чистая прибыль акционеров, в отличие от результатов годовой давности, не пострадала от курсовых разниц, что позволило ей выйти в положительную область и достигнуть 149 млрд руб.

При этом свободный денежный поток снизился на 13,2% г/г. Это в первую очередь связано с ростом капитальных затрат, которые выросли из-за увеличения расходов на проект «Восток Ойл» более чем в два раза год к году. Вероятно, в ближайшие годы расходы на «Восток Ойл» будут только расти, но пока у «Роснефти» более чем достаточно операционного денежного потока, чтобы покрывать и дивиденды, и эти расходы.

При этом объем добычи ЖУВ существенно снизился как год к году, так и квартал к кварталу. Снижение по сравнению с прошлым кварталом связано с продажей ряда низкорентабельных активов в обмен на месторождения для проекта «Восток Ойл». В годовой динамике к этому фактору добавилась и сделка ОПЕК+. Сейчас страны ОПЕК+ ежемесячно смягчают ограничения добычи, в связи с чем уже со второго квартал «Роснефть» перешла к восстановлению добычи.

«Роснефть»: финансовые результаты за 1К 2021 (млрд руб.)

ДТС №1: Как заработать на дивидендах Полюса, Роснефти и Новатэка 07.10.2021

ДТС №1: Как заработать на дивидендах Полюса, Роснефти и Новатэка 07.10.2021

Введение

07.10.2021 последний день с дивидендами торгуются акции Полюса (PLZL), Роснефти (ROSN) и Новатэка (NVTK). Уже в пятницу 08.10.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендах в акциях Полюса, Роснефти и Новатэка по системе ДТС №1.

Описание ДТС №1

Ниже приведено подробное описание ДТС №1:

Комментарии к описанию ДТС №1:

Подробное описание алгоритма ДТС №1 для Полюса

Цена закрытия T-3: 12159,5 рублей

Размер дивидендов: 267,48 рубля

Среднедневная волатильность: 344 рубля

Итак, вот что я буду делать, чтобы попытаться заработать на акциях Полюса по системе ДТС №1.

Подробное описание алгоритма ДТС №1 для Роснефти

Цена закрытия T-3: 646 рублей

Размер дивидендов: 18,03 рубля

Среднедневная волатильность: 21 рубль

Итак, вот что я буду делать, чтобы попытаться заработать на акциях Роснефти по системе ДТС №1.

Подробное описание алгоритма ДТС №1 для Новатэка

Цена закрытия T-3: 1930,4 рублей

Размер дивидендов: 27,67 рубля

Среднедневная волатильность: 64 рубля

Итак, вот что я буду делать, чтобы попытаться заработать на акциях Новатэка по системе ДТС №1.

Заключение

По правилам системы ДТС №1 если акции не продается в течение дня по стоп-лоссу, то мы продаем ее сами в конце дня. Но в данном случае я не буду продавать акции Полюса, Роснефти и Новатэка, а сразу перейду в систему ДТС №2, которая подразумевает уход в дивиденды.

Каждая конкретная сделка может закрыться как по прибыли, так и по убытку, но данная система обладает положительным матожиданием прибыли, так что чем больше сделок вы совершите по системе ДТС №1, тем больше сможете заработать.

Берегите свои деньги! Торгуйте грамотно!