Рисковые акции на московской бирже

Торги акциями на Московской бирже теперь проводятся 17 часов в сутки

С 6 декабря 2021 года продолжительность торгового дня на рынке акций Московской биржи увеличилась на три часа за счет внедрения утренней торговой сессии. Теперь торги проводятся 17 часов в сутки – с 6:50 до 23:50 по московскому времени.

На первой утренней сессии объем торгов составил почти 3,5 млрд рублей. Сделки с 87 бумагами заключали 44 участника торгов и их 27 тыс. клиентов. В общем объеме торгов доля клиентов из Сибирского федерального округа составила 8,3%, Дальневосточного федерального округа – 6,4%. ТОП-10 банков и брокеров по объему торгового оборота на утренней сессии: Банк ВТБ, Тинькофф, БКС, Сбербанк, «Финам», Ай Ти Инвест, Открытие Брокер, Альфа-Банк, Ренессанс Брокер и АЛОР+.

В утренние часы инвесторы могут совершать сделки с акциями из Индекса МосБиржи (IMOEX), а также с наиболее ликвидными иностранными акциями и расписками. Полный перечень бумаг размещен на сайте биржи. В перспективе на утренних торгах станут доступны операции с биржевыми фондами.

С запуском утренней сессии клиенты Сибири и Дальнего Востока, а также Азиатского региона получили возможность участвовать в торгах на Московской бирже в более удобное для них время. Участники рынка могут быстрее реагировать на изменения мировой рыночной конъюнктуры и реализовывать дополнительные торговые и арбитражные возможности в утренние часы.

С запуском утренних торгов на рынке акций расчет Индекса МосБиржи теперь осуществляется с 7:00 до 23:50. В течение основной торговой сессии Индекс МосБиржи рассчитывается с 9:50 до 18:50 и публикуется с использованием тикера IMOEX. В течение всего торгового дня Индекс МосБиржи публикуется с использованием тикера IMOEX2. Официальным значением закрытия по-прежнему является значение индекса на 18.50.

Утренняя торговая сессия проводится с 6:50 до 9:50 по следующему регламенту.

Ликвидность по инструментам в утренние часы поддерживается маркетмейкерами.

Национальный Клиринговый Центр (входит в Группу «Московская Биржа»), выполняющий функции центрального контрагента, c 6 декабря увеличил срок для зачисления обеспечения участникам клиринга, которое теперь доступно с 6:50.

Подробная информация об утренней торговой сессии на рынке акций на сайте Московской биржи.

Покупки физлицами российских акций на Мосбирже в ноябре выросли до рекордного 91 миллиарда рублей

Бумаги российских компаний в основном дешевеют в Лондоне

«Частные инвесторы вложили в ноябре в российские акции на Московской бирже рекордные 91 миллиард рублей, в облигации — 100 миллиардов. Наибольшая доля вложений в долговые бумаги — 79,5% — приходилась на корпоративные облигации, 18,1% — на государственные облигации, 2,4% — на еврооблигации. Доля частных инвесторов в объеме торгов акциями в ноябре составила 37,5%, облигациями — 14,7%, на срочном рынке — 41,6%, на спот-рынке валюты — 11,9%», — говорится в сообщении.

Количество брокерских счетов частных инвесторов на Московской бирже в ноябре выросло на рекордные 1,6 миллиона — до 26,5 миллиона. Число физических лиц, имеющих доступ к биржевым рынкам, увеличилось в ноябре на 937,6 тысячи, до 16,2 миллиона человек. Это наибольший приток за все время наблюдений. В ноябре сделки совершали 2,6 миллиона человек — максимальная активность клиентов на Московской бирже за всю историю.

В ноябре объем торгов акциями иностранных компаний на Московской бирже впервые превысил отметку в 100 миллиардов рублей и достиг 107,7 миллиарда рублей. Это в 2,3 раза больше среднемесячного объема с момента начала торгов иностранными акциями в августе 2020 года и на 55% — объема торгов в предыдущем месяце, оценила торговая площадка.

Новые ценные бумаги на Мосбирже за ноябрь 2021

В ноябре на Московской бирже начали торговаться новые облигации российских регионов и компаний, акции Санкт-Петербургской биржи, глобальные депозитарные расписки на акции Softline и акции сразу 80 иностранных компаний. Также появились новые биржевые ПИФы и ETF.

Часть новых облигаций мы не упоминаем. Это бумаги для квалифицированных инвесторов, облигации с погашением более чем через 10 лет с даты публикации этого материала, очень короткие бумаги, например однодневные, облигации с привязкой доходности к каким-то активам и бумаги, у которых на момент подготовки дайджеста были явные проблемы с ликвидностью.

Учтите, что сейчас не все ценные бумаги и производные инструменты доступны всем желающим. Для доступа к ряду активов, например к облигациям с рейтингом ниже ААА, потребуется пройти тест. Это не нужно, если до 1 октября 2021 года у инвестора были сделки с такими активами либо если есть статус квалифицированного инвестора. Либо можно согласиться с уведомлением о рисках и купить активы, но максимум на 100 000 Р или один лот.

Мы пишем размер купона и доходность до налогов. Если вы резидент РФ и не применяете вычет типа Б на ИИС, размер купона для вас будет на 13% меньше, то есть 0,87 от указанного в дайджесте. Если вы нерезидент — на 30% меньше, или 0,7 от указанного. Соответственно, доходность будет ниже примерно на эту же величину.

Облигации отсортированы по типам: сначала облигации региона, потом корпоративные. Внутри типов — по дате погашения: от коротких к длинным. Акции и биржевые фонды — в конце материала.

Это обзор, а не инвестиционная рекомендация. Все решения вы принимаете самостоятельно.

А где эти бумаги в Тинькофф Инвестициях?

Читатели в комментариях спрашивают, почему многие новые бумаги нельзя купить в Тинькофф Инвестициях. Дело в том, что новые бумаги попадают туда не сразу: в первую очередь появляются те, по которым стабильная высокая ликвидность. Если бумага из обзора уже доступна в Тинькофф Инвестициях, мы поставим на поля ссылку на нее.

Но дайджест Тинькофф Журнала не привязан к Тинькофф Инвестициям: мы рассматриваем новости биржи в целом и не можем обходить стороной тех читателей, кто пользуется услугами других брокеров.

Эмитент — Министерство финансов Ульяновской области.

Погашение — 10 ноября 2026 года.

Амортизация. Облигация будет погашаться постепенно: в марте 2023 и 2024 годов вместе с очередным купоном выплатят по 25% номинала, в марте 2026 — 20%, а оставшиеся 30% выплатят в ноябре 2026. После амортизационных выплат размер купона в рублях будет уменьшаться.

1 декабря эта облигация в среднем торговалась за 100,34% номинала. Текущая доходность при такой цене равна 9,52%, простая доходность к погашению — 6,12%, эффективная доходность к погашению — 9,75% годовых.

Эмитент — Министерство финансов Нижегородской области.

Погашение — 26 мая 2027 года.

1 декабря эта облигация в среднем торговалась за 100,78% номинала. Текущая доходность при такой цене равна 9,18%, простая доходность к погашению — 8,1%, эффективная доходность к погашению — 9,37% годовых.

Эмитент — Министерство финансов и налоговой политики Новосибирской области.

Погашение — 14 ноября 2028 года.

Амортизация. Облигация будет погашаться постепенно: в июле и октябре 2025, 2026, 2027 годов вместе с очередным купоном будут выплачивать по 10% номинала, а в июле и ноябре 2028 года выплатят по 20%. После амортизационных выплат размер купона в рублях будет уменьшаться.

1 декабря эта облигация в среднем торговалась за 100,99% номинала. Текущая доходность при такой цене равна 8,94%, простая доходность к погашению — 7%, эффективная доходность к погашению — 9,09% годовых.

Эмитент — ПАО «Банк „ВТБ“».

Погашение — 31 октября 2022 года.

1 декабря эта облигация в среднем торговалась за 100,15% номинала. Текущая доходность при такой цене равна 7,99%, простая доходность к погашению — 7,75%, эффективная доходность к погашению — 8,03% годовых.

Погашение — 15 ноября 2022 года.

1 декабря эта облигация в среднем торговалась за 99,97% номинала. Текущая доходность при такой цене равна 8,6%, простая доходность к погашению — 8,58%, эффективная доходность к погашению — 8,78% годовых.

Эмитент — ПАО «Сбербанк».

Погашение — 10 ноября 2023 года.

1 декабря эта облигация в среднем торговалась за 100,97% номинала. Текущая доходность при такой цене равна 8,72%, простая доходность к погашению — 8,17%, эффективная доходность к погашению — 8,4% годовых.

Эмитент — ПАО «КамАЗ».

Погашение — 22 ноября 2023 года.

1 декабря эта облигация в среднем торговалась за 100,91% номинала. Текущая доходность при такой цене равна 9,66%, простая доходность к погашению — 9,17%, эффективная доходность к погашению — 9,55% годовых.

Эмитент — ООО «Аквилон-лизинг».

Погашение — 12 ноября 2024 года.

Амортизация. Облигация будет погашаться постепенно: с февраля 2024 года вместе с каждым купоном будут выплачивать по 25% номинала. После амортизационных выплат размер купона в рублях будет уменьшаться.

1 декабря эта облигация в среднем торговалась за 99,79% номинала. Текущая доходность при такой цене равна 13,28%, простая доходность к погашению — 11,59%, эффективная доходность к погашению — 14,01% годовых.

Эмитент — ООО «Охта-групп».

Погашение — 12 ноября 2024 года.

1 декабря эта облигация в среднем торговалась за 100,09% номинала. Текущая доходность при такой цене равна 12,49%, простая доходность к погашению — 12,38%, эффективная доходность к погашению — 13,04% годовых.

Эмитент — ООО «Талан-финанс».

Погашение — 19 мая 2025 года.

1 декабря эта облигация в среднем торговалась за 99,89% номинала. Текущая доходность при такой цене равна 13,01%, простая доходность к погашению — 11,22%, эффективная доходность к погашению — 13,68% годовых.

Погашение — 22 октября 2025 года.

Амортизация. Облигация будет погашаться постепенно: начиная с ноября 2024 года вместе с каждым купоном будут выплачивать по 8,3% номинала. Последние 8,7% погасят в октябре 2025 года. После каждой амортизационной выплаты размер купона в рублях будет уменьшаться.

1 декабря эта облигация в среднем торговалась за 99,97% номинала. Текущая доходность при такой цене равна 13,5%, простая доходность к погашению — 11,86%, эффективная доходность к погашению — 14,37% годовых.

Погашение — 25 ноября 2025 года.

Амортизация. Облигация будет погашаться постепенно: начиная с мая 2023 года вместе с каждым третьим купоном будут выплачивать по 15% номинала. Последние 25% погасят в ноябре 2025 года. После каждой амортизационной выплаты размер купона в рублях будет уменьшаться.

1 декабря эта облигация в среднем торговалась за 99,91% номинала. Текущая доходность при такой цене равна 14,51%, простая доходность к погашению — 10,43%, эффективная доходность к погашению — 15,33% годовых.

Эмитент — АО «СГ-транс».

Погашение — 26 октября 2026 года.

Оферта. Если новый купон не понравится, можно будет попросить эмитента досрочно погасить облигации, воспользовавшись офертой. Она назначена на 31 октября 2024 года, заявки на участие в ней надо подавать с 22 по 28 октября 2024 года. Участие в оферте может быть платным, поэтому стоит заранее уточнить тарифы вашего брокера.

1 декабря эта облигация в среднем торговалась за 100,25% номинала. Текущая доходность при такой цене равна 9,88%, простая доходность к оферте — 9,75%, эффективная доходность к оферте — 10,2% годовых. Доходность к погашению не посчитать, так как известен размер не всех купонов.

Эмитент — ООО «ИК „Фридом финанс“».

Погашение — 6 ноября 2026 года.

1 декабря эта облигация в среднем торговалась за 100,74% номинала. Текущая доходность при такой цене равна 5,46%, простая доходность к погашению — 5,29%, эффективная доходность к погашению — 5,43% годовых.

Погашение — 17 ноября 2026 года.

1 декабря эта облигация в среднем торговалась за 99,31% номинала. Текущая доходность при такой цене равна 9,62%, простая доходность к погашению — 9,73%, эффективная доходность к погашению — 9,96% годовых.

Погашение — 18 октября 2028 года.

Ставка купона зависит от ставки RUONIA: купонный доход рассчитывается как сумма доходов за каждый день купонного периода, при этом к ставке RUONIA прибавляют 1,55% годовых. Будет 28 купонных периодов, купоны выплачиваются раз в три месяца. Первый купон выплатят 26 января 2022 года.

1 декабря эта облигация в среднем торговалась за 99,96% номинала. Поскольку размер купонов неизвестен, рассчитать доходность облигации нельзя.

1 ноября на Московской бирже начали торговаться акции и депозитарные расписки 80 иностранных компаний. Вот их список:

На Московской бирже начали торговаться акции «СПб-биржи». На ней ее собственные акции тоже есть. Эта биржа в основном примечательна тем, что на ней торгуется большое количество акций американских компаний.

На Московской бирже появились глобальные депозитарные расписки на акции холдинга Softline. Эта компания поставляет программы, в том числе решения для облаков и информационной безопасности.

Этот ETF компании FinEx позволяет инвестировать в американские трасты недвижимости (REIT). Фонд отслеживает индекс Solactive GPR United States REIT ex Timber and Mortgage и имеет в составе 129 REIT. Дивиденды реинвестируются.

Общий уровень расходов FXRE — 0,6% в год от стоимости чистых активов фонда. Расходы постепенно списываются из активов фонда и тем самым учитываются в биржевой цене FXRE. Этот механизм работает и в других фондах.

Этот биржевой ПИФ от УК «Альфа-капитал» позволяет инвестировать в акции более 20 компаний, разрабатывающих и выпускающих игры или выпускающих оборудование для них. Это, например, Nintendo, Activision Blizzard, Electronic Arts, Tencent, Nvidia. Дивиденды реинвестируются.

Общий уровень расходов AKVG — до 1,45% в год от стоимости чистых активов фонда.

Общий уровень расходов AKEB — до 1,45% в год от стоимости чистых активов фонда.

Этот биржевой ПИФ от УК «БКС» инвестирует в примерно 50 акций, популярных среди американских хедж-фондов. Для этого используется фонд Goldman Sachs Hedge Industry VIP. Доход реинвестируется.

Общий уровень расходов BCSH — до 1,06% в год от стоимости чистых активов фонда. Использующийся в фонде американский ETF берет 0,45% в год.

Этот биржевой ПИФ поровну состоит из фонда американских высокодоходных облигаций iShares iBoxx USD High Yield Corporate Bond (HYG) и фонда высокодоходных облигаций развивающихся стран iShares J. P. Morgan EM High Yield Bond (EMHY). Доход реинвестируется.

Общий уровень расходов BCSY — до 1,16% в год от стоимости чистых активов фонда. Уровень расходов фонда HYG — 0,48% в год, а фонда EMHY — 0,5%.

Этот биржевой ПИФ от УК «Райффайзен-капитал» инвестирует в фонды американских акций и облигаций и использует инструменты хеджирования. Активы выбираются на основе алгоритмической стратегии. Доход реинвестируется.

Общий уровень расходов RQIU — до 0,89% в год от стоимости чистых активов фонда.

Этот биржевой ПИФ от УК «Сбер управление активами» основан на индексе Мосбиржи исламских инвестиций полной доходности. В его составе акции российских компаний, соответствующих нормам шариата. Дивиденды реинвестируются.

Общий уровень расходов SBHI — до 1% в год от стоимости чистых активов фонда.

Этот биржевой ПИФ от УК Тинькофф Капитал состоит из акций компаний США, наиболее активных в обратном выкупе акций. Используется индекс NASDAQ US Buyback Achievers. Доход реинвестируется.

Общий уровень расходов TBUY — до 0,69% в год от стоимости чистых активов фонда.

Этот БПИФ позволяет инвестировать в акции 50 крупнейших европейских компаний согласно индексу Tinkoff Eurostocks 50. Это, например, Total, Siemens, BMW. Доход реинвестируется.

Общий уровень расходов TEUS — до 0,69% в год от стоимости чистых активов фонда.

Этот БПИФ позволяет инвестировать в акции компаний, производящих полупроводники и полупроводниковое оборудование. Фонд основан на индексе PHLX Semiconductor Sector. Доход реинвестируется.

Общий уровень расходов TSOX — до 0,69% в год от стоимости чистых активов фонда.

Этот БПИФ позволяет инвестировать в акции крупнейших компаний Азиатско-Тихоокеанского региона. Это, кроме всего прочего, акции компаний из Китая, Сингапура, Тайваня, Гонконга, Индии, Индонезии, Японии, Филиппин и Южной Кореи. Используется индекс Tinkoff PanAsia. Дивиденды реинвестируются.

Общий уровень расходов TPAS — до 0,69% в год от стоимости чистых активов фонда.

Этот БПИФ позволяет инвестировать в государственные и корпоративные еврооблигации, номинированные в евро. В портфеле бумаги эмитентов из более чем 20 стран, от Великобритании и Нидерландов до США и Мексики. Фонд основан на индексе Tinkoff Aggregate Eurobond High Yield. Доход реинвестируется.

Общий уровень расходов TBEU — до 0,69% в год от стоимости чистых активов фонда.

Этот БПИФ состоит из акций компаний, занимающихся финансовыми технологиями. Это, кроме прочих, Intuit, PayPal и TCS Group, всего около 40 бумаг согласно индексу Tinkoff FinTech. Доход реинвестируется.

Общий уровень расходов TFNX — до 0,69% в год от стоимости чистых активов фонда.

Этот БПИФ отслеживает индекс Nasdaq CTA US AI & Robotics, куда включены акции компаний, занимающихся искусственным интеллектом и робототехникой. Это, например, Ambarella и Dynatrace. Доход реинвестируется.

Общий уровень расходов TRAI — до 0,69% в год от стоимости чистых активов фонда.

Котировки

В тренде

* Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа.

Процентное изменение по инструментам на Санкт-Петербургской бирже отображается исходя из отношения последней цены к цене закрытия предыдущей вечерней сессии.

Каждую неделю мы высылаем актуальную аналитику и самые свежие новости. Коротко, емко и по делу.

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Как выбрать и купить акции на Московской бирже. Инструкция для новичков

Снижение ставок по обычным банковским депозитам вынуждает многих начать поиски альтернативных способов сохранения и приумножения капитала.

Очень часто эти поиски приводят людей на биржу. В принципе, фондовый рынок при грамотном подходе вполне может справиться с данной задачей.

Вчерашнему вкладчику, привыкшему к гарантированной доходности и отсутствию риска, разумнее всего начинать с инвестирования в облигации. Этот вид ценных бумаг относится к наименее рискованным инструментам, доходность, правда, у них тоже невысокая. Хотя с учётом налоговых вычетов на ИИС в итоге получается вполне достойно.

Тем не менее, большое количество новичков в погоне за сверхдоходностью забывает о рисках и сразу покупает акции. Действительно, ну как тут не купить, когда депозит Сбербанка за год приносит 5-6% годовых, а обычные акции Сбербанка с 2015 года подорожали уже более чем в 4 раза:

Однако стоимость акций может и очень сильно обвалиться, например, акция «Газпрома» в мае 2008 года стоила 365,26 руб., а сейчас около 130 рублей:

Есть рекомендации, что доля акций в портфеле должна составлять величину, которая получится, если отнять ваш возраст от 100. Т.е. если вам сейчас 35 лет, то доля акций в портфеле должна быть 100-35=65%.

На мой взгляд, эти цифры несколько завышены. Попробуйте представить, что у вас есть 100 млн. руб., сколько бы вы согласились инвестировать в инструмент, цена которого может упасть в 2-3 раза? Не знаю, как вы, но я буду готов купить акции не больше чем на 20-25 млн. руб., т.е. на 20-25%.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Что такое акция. Коротко

Покупка облигаций означает, что вы дали в долг эмитенту облигации (государству, области, компании). Покупка акции означает, что вы купили долю бизнеса компании, т.е. долю в её капитале.

Очевидно, что чем лучше чувствует себя компания, тем лучше для вас, как для владельца её кусочка.

Акция – это эмиссионная ценная бумага, дающая право на получение части прибыли от деятельности предприятия в виде дивидендов. Акция также даёт право на часть имущества компании в случае её ликвидации (если, конечно, что-то останется после расчётов со всеми кредиторами).

Акции бывают обыкновенными и привилегированными (их ещё часто называют префы от англ. preference). Обыкновенные акции дают право на участие в управлении компанией (правда, это актуально только для владельцев крупных пакетов). Владельцы привилегированных акций принимают очень ограниченное участие в управлении компанией, зато, как правило, претендуют на большие дивиденды, по сравнению с держателями обыкновенных акций.

Выплата дивидендов – это не обязанность компании, а право. Собрание акционеров вполне может решить направить всю прибыль на развитие бизнеса. Компании, которые находятся в стадии роста, обычно так и поступают. В итоге бизнес увеличивается, цена акции растет, но акционеры при этом сидят без дивидендов.

Таким образом, при покупке акций развитых компаний, доход, в основном, получается за счёт дивидендов, при покупке акций развивающихся компаний основной доход будет от увеличения цены. Естественно, есть компании, которые часть прибыли направляют на дивиденды, а часть вкладывают в развитие бизнеса.

Зарабатывать можно и на падении стоимости акций, открывая так называемые короткие позиции. Суть заключается в том, что вы берете в долг ценные бумаги у брокера (под проценты, конечно), продаете их дорого, а потом покупаете дешевле после падения цены, после чего отдаете их обратно. Но начинающим инвесторам всё-таки лучше не шортить.

Что нужно знать про дивиденды

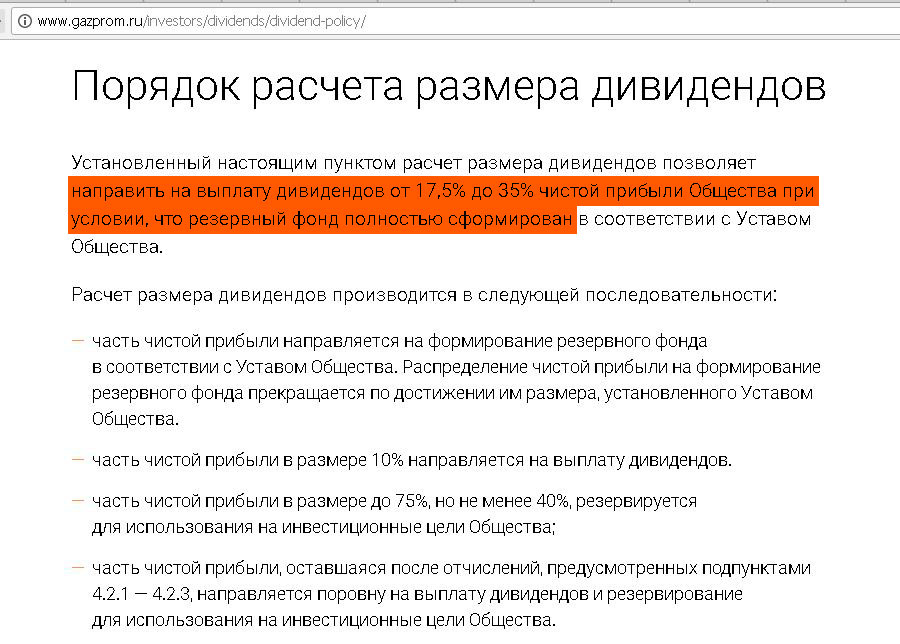

У каждой компании есть своя дивидендная политика (её можно найти на официальных сайтах компаний), на основе которой как раз и принимается решение о величине выплаты части прибыли акционерам. К примеру, «Газпром» направляет на выплату дивидендов от 17,5% до 35% чистой прибыли Общества при условии, что резервный фонд полностью сформирован в соответствии с Уставом Общества:

Размер дивидендов утверждает собрание акционеров, которому перед этим совет директоров рекомендует их величину. Для получения дивидендов нужно владеть акцией на определенную дату (на дату закрытия реестра под дивиденды, дивидендную отсечку). Дивиденды обычно выплачиваются раз в год, но некоторые компании выплачивают их чаще.

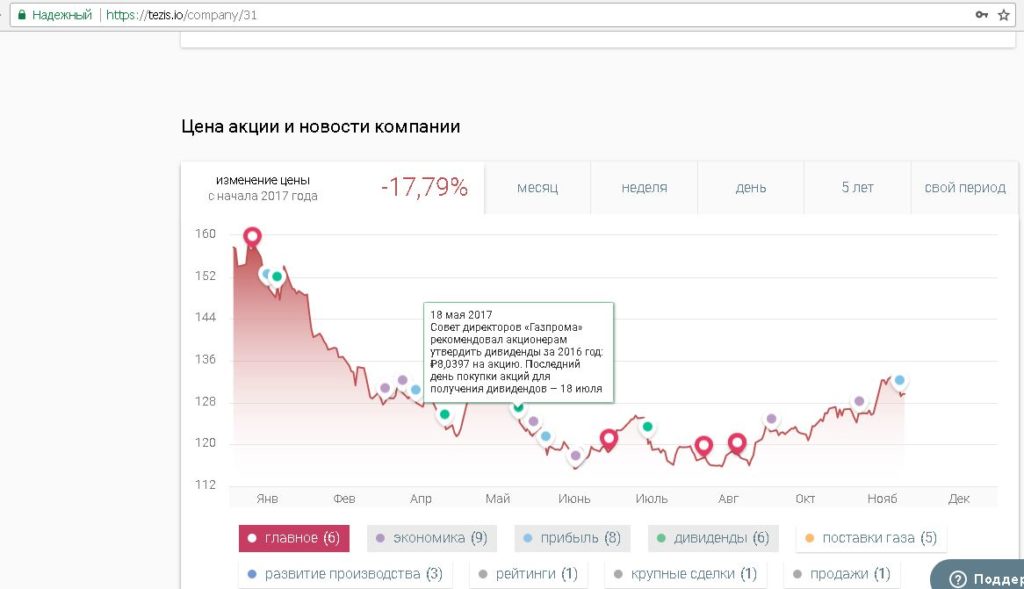

Например, 18 мая 2016г. совет директоров «Газпрома» рекомендовал собранию акционеров утвердить дивиденды в размере 8,0397 руб. за акцию (на сайте tezis.io удобно смотреть, как те или иные новости влияли на стоимость акций компании. Регистрация на ресурсе бесплатна):

30 июня акционеры утвердили предложенный размер дивидендов. 18 июля был последний день покупки акций для получения дивидендов за 2016 год, поскольку датой закрытия реестра было 20 июля (акции торгуются в режиме Т+2, т.е. фактически поставляются нам через день после покупки).

После этой даты цена акции обычно падает на величину выплаченных дивидендов (образуется так называемый дивидендный скачок цены), дивидендный гэп в стоимости акции «Газпрома» хорошо виден:

С полученных дивидендов автоматически будет удержан налог в 13%, т.е. на брокерский счет деньги уже придут очищенными от налога.

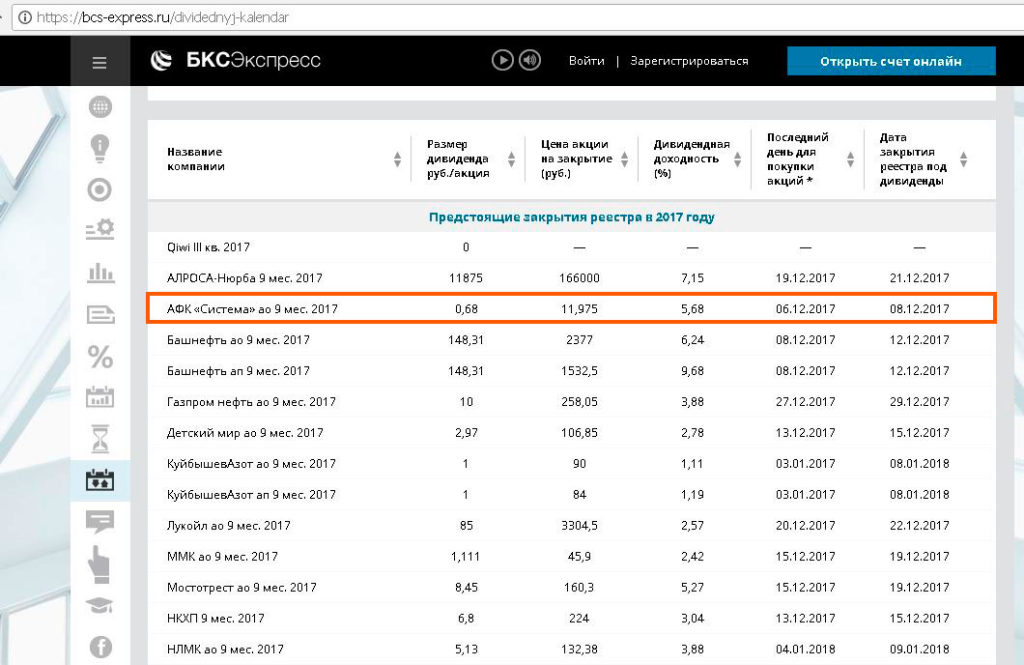

Даты закрытия реестра под дивиденды, а также размер дивидендов, причитающихся на одну акцию компании, можно посмотреть на сайте bcs-express.ru в разделе «Дивидендный календарь». Например, последний день покупки акции «АФК Система» для получения дивидендов в этом году будет 06.12.2017., дата закрытия реестра под дивиденды – 08.12.2017. Размер дивидендов составит 0,68 руб. на одну акцию (цена акции 11,975 руб.):

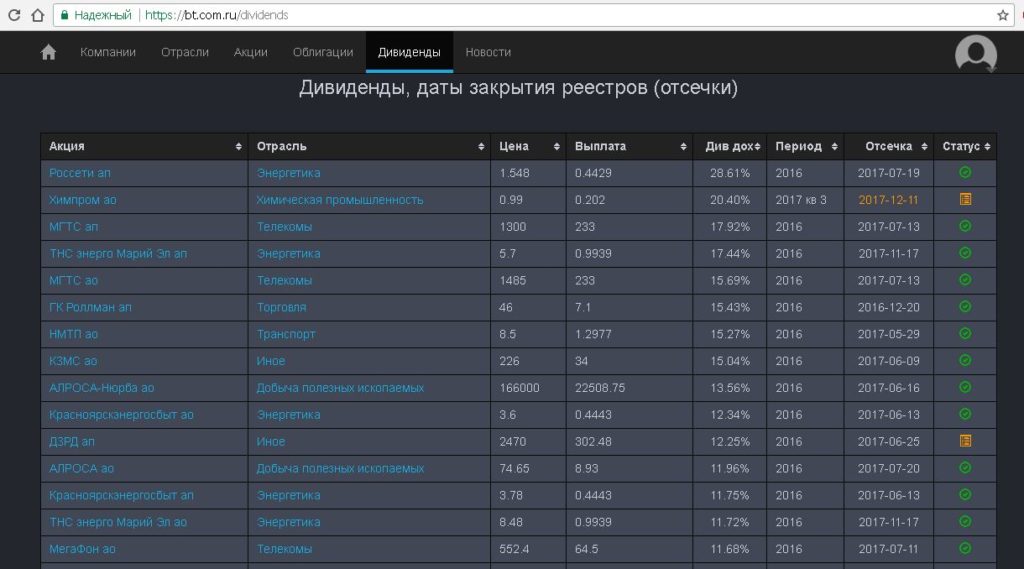

Информацию о выплаченных и планируемых дивидендах также удобно смотреть на сайте BlackTerminal (потребуется бесплатная регистрация):

Как купить акции на бирже

Акции компаний торгуются на бирже, поэтому для их покупки нужно открыть брокерский счет. Подойдёт любой брокер, который предоставляет доступ к Московской бирже.

Школа инвестирования “Красный Циркуль” – здесь можно найти много бесплатных или недорогих вебинаров и курсов от опытных инвесторов.

Храни Деньги! рекомендует:

На что нужно обращать внимание при выборе брокера и как пошагово открыть брокерский счет, а потом его пополнить, можно почитать в статье “Как открыть ИИС и купить ОФЗ. Считаем доходность облигаций”. Механизм открытия брокерского счета также можно посмотреть здесь: “Покупка и продажа валюты на бирже через Открытие Брокер: Ликбез” и “Покупка валюты на бирже через Альфа-Директ: взлёт-посадка”.

Чисто технически покупка (или продажа) любой ценной бумаги, в том числе акции, совершается в несколько кликов в терминале. Т.е. чтобы стать акционером, скажем, «Газпрома», достаточно всего несколько раз щелкнуть мышкой.

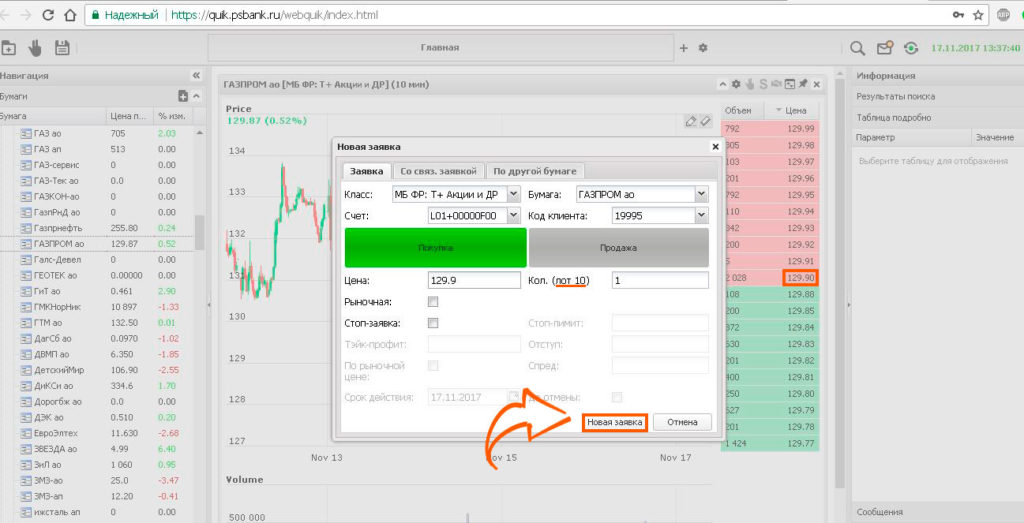

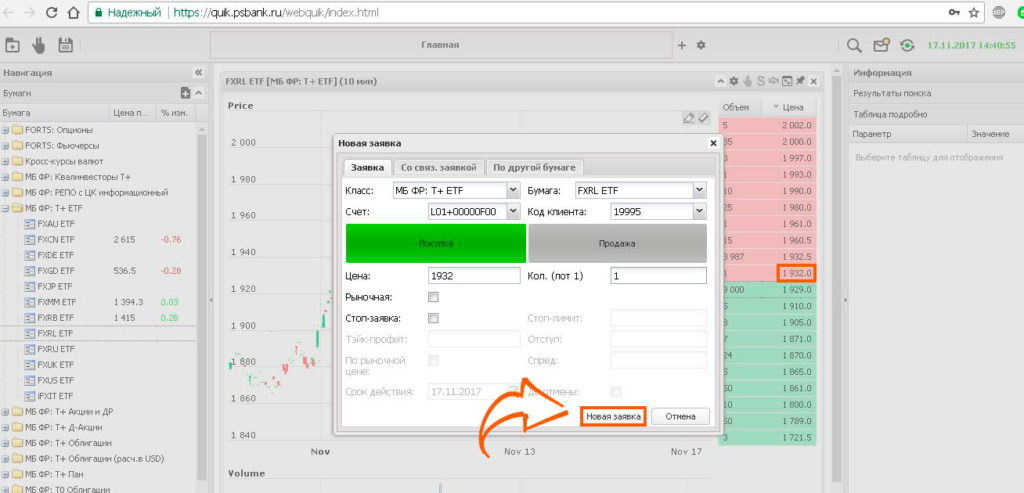

Для примера я буду использовать терминал WEBQuik (в данном случае от брокера «Промсвязьбанк», но такой же есть у «ВТБ 24», «Открытие Брокер» и др.). У него несколько ограниченный функционал, по сравнению с обычным Quik, зато им можно пользоваться прямо в интернет-браузере, не устанавливая терминал на свой ПК. Если нет желания разбираться в Quik, то можно купить акции через «Тинькофф Инвестиции», комиссии там заметно выше, но интерфейс довольно дружелюбный и интуитивно понятный.

В качестве примера будем покупать акции «Газпрома». Итак, заходим в WEBQuik, при закрытии всех вкладок рабочее пространство выглядит следующем образом:

Нажимаем на папке «МБ ФР: Т+Акции и ДР». Именно в этом разделе нужно искать интересующую нас акцию:

Поскольку мы решили стать акционерами «Газпрома», то находим «Газпром ао» (акция обыкновенная) и щёлкаем на ней. Открывается график торгов акциями «Газпрома». Нажимаем на значок «Показать стакан котировок», потом на стакан, открывается окно заявок.

Текущая цена одной акции «Газпрома» 129.9 руб. Купить можно только полный лот из 10 акций. Т.е. на покупку 1 лота акций «Газпрома» нам нужно потратить 1299 руб. (если мы укажем более выгодную цену, то наша заявка исполнится, когда рыночная цена дойдёт до её значения). Далее нажимаем на значок «Новая заявка»:

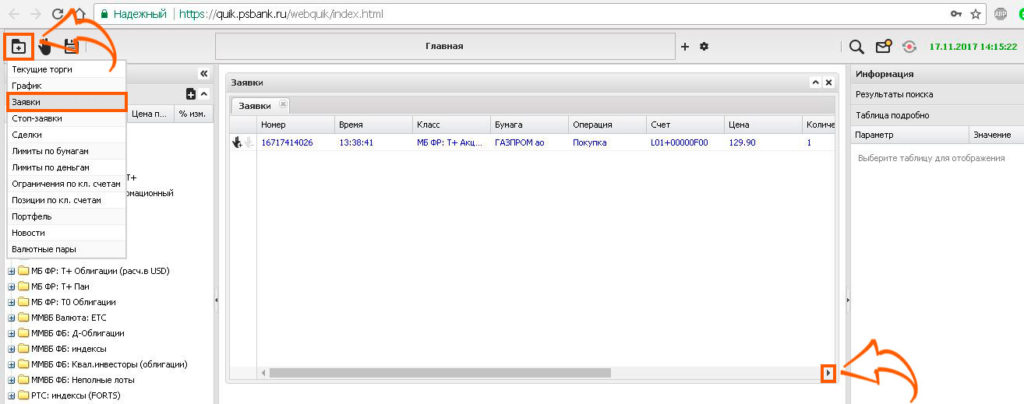

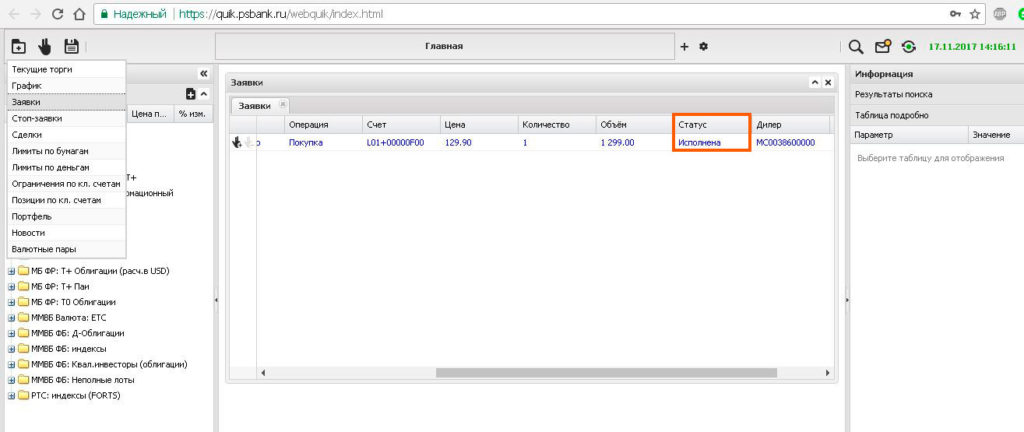

Собственно, всё, мы стали акционерами «Национального достояния», купив 10 акций компании «Газпром» за 1299 руб. Открываем вкладку «Заявки» и видим, что наша заявка исполнена (акции торгуются в режиме T+2, т.е. фактически обладать акциями мы будем через день):

Комиссия за сделку по тарифам «Промсвязьбанка» составила 0,05% (64 копейки комиссии брокера)+ 0,01% (12 копеек комиссии биржи).

Как выбирать акции для покупки

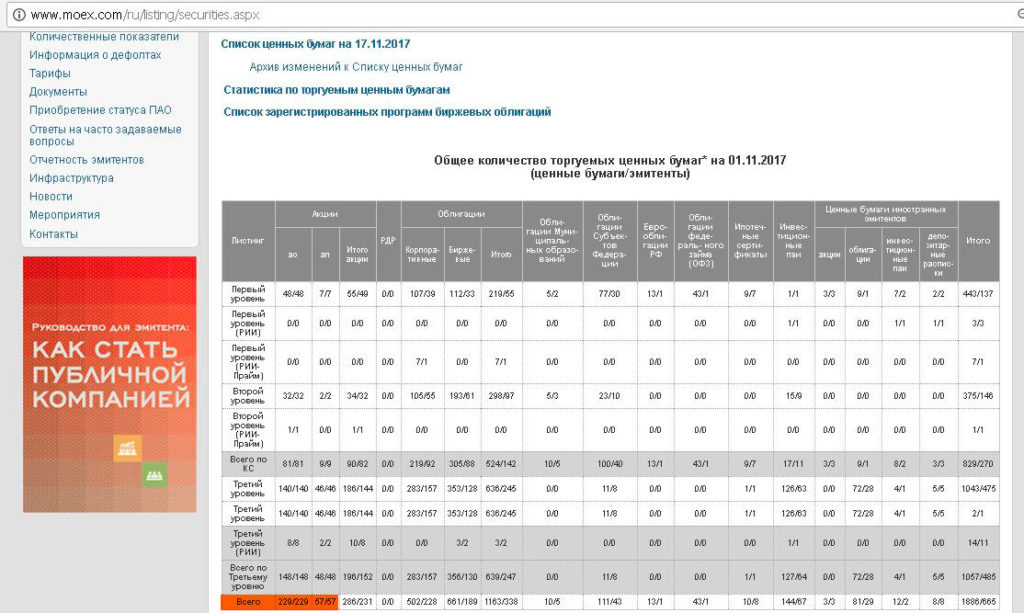

На Московской бирже на данный момент торгуются акции 229 эмитентов (у некоторых эмитентов есть ещё привилегированные акции – 57 шт.):

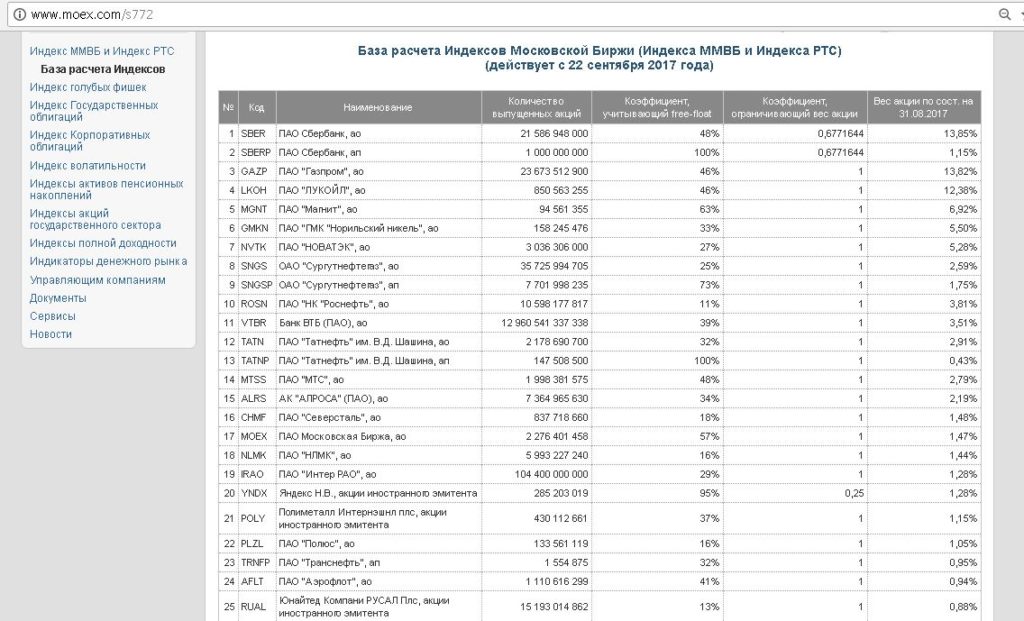

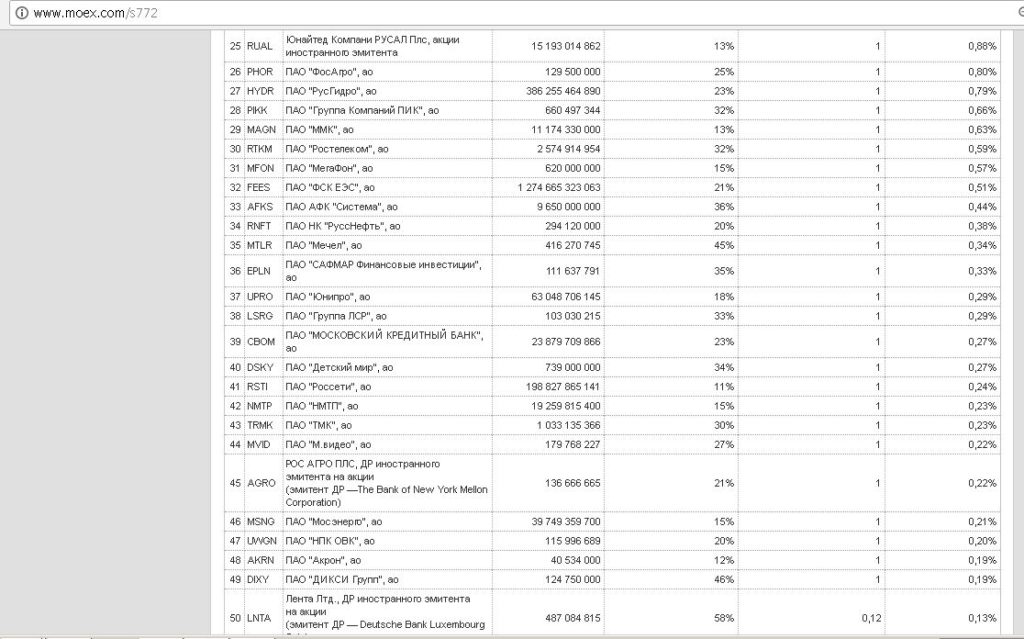

Однако далеко не все акции являются ликвидными. В индекс ММВБ (недавно переименован в индекс МосБиржи), который отражает изменение суммарной стоимости цен акций крупнейших российских эмитентов с учетом дивидендных выплат, входят только 50 акций, наибольшая доля приходится на акции Сбербанка, «Газпрома» и «Лукойла» (вес той или иной акции в индексе указан в крайнем правом столбце):

Тем не менее, даже у этих 50 акций не хватает ликвидности. ETF-фонд FXRL, основной задачей которого является повторение динамики индекса Московской биржи (для повторения динамики индекса фонд физически покупает акции в пропорциях, указанных в индексе), при покупке вынужден ограничиться только 30-ю акциями наиболее ликвидных компаний из 50, немного увеличив долю крупных компаний, по сравнению со следуемым индексом. У остальных слишком маленькие объемы торгов и нет возможности купить или продать нужное количество акций, не влияя на цену.

Конечно же, это не значит, что нельзя покупать акции более маленьких или непопулярных компаний, просто это несет повышенный риск.

Если вы верите в рост российских компаний, то проще всего инвестировать в акции РФ с помощью ETF-фонда FXRL. Купив одну акцию этого фонда, вы получаете кусочек портфеля, состоящего из акций 30-ти наиболее крупных российских компаний (подробно про ETF можно почитать здесь: “Что нужно знать про ETF от FinEx на Московской Бирже”). Доходность акции будет почти такой же, как и динамика индекса ММВБ, что на самом деле совсем неплохо. Только 10-15% профессиональных трейдеров (кто-то говорит, что их даже меньше 10%) на горизонте 3-5 лет обыгрывают индекс.

Покупка/продажа FXRL технически ничем не отличается от покупки/продажи обычных акций или облигаций. Для покупки открываем папку «МБ ФР: T+ETF» и щёлкаем на «FXRL». Открывается график торгов FXRL, нажимаем на стакан котировок:

Текущая цена одной акции FXRL составляет 1932 руб., её и указываем, делаем активной кнопку «Покупка», потом нажимаем на кнопку «Новая заявка»:

В итоге за 1932 рубля мы получили максимально диверсифицированный портфель акций крупнейших российских компаний. Для самостоятельной покупки всех акций, входящих в индекс в требуемых пропорциях, потребовалась бы гораздо большая сумма, к тому же для этого надо было бы совершить очень много сделок.

Всем, конечно, хочется обогнать индекс и получить большую доходность. Для реализации этих планов были придуманы различные методики и показатели для отбора акций, которые должны выявлять потенциально самые высокодоходные бумаги.

Многие трейдеры для оценки рынка акций используют так называемый технический анализ. Смотря на графики, они видят всевозможные фигуры, которые предрекают рост или падение акций, рисуют линии поддержки, формируют каналы движения цены. Другими словами, им не важно, что фактически происходит с компанией, по их мнению, для принятия решения о покупке или продаже акции ничего, кроме графика, не нужно.

Я отношусь к техническому анализу весьма скептически, хотя все-таки не будет лишним иногда посматривать на графики.

Мне ближе фундаментальный анализ компаний и поиск недооцененного рынком бизнеса с большим потенциалом роста (так называемый стоимостной анализ акций) или с возможностью получения хороших дивидендов. Фундаментальный метод подбора ценных бумаг основывается на анализе отчетности компании.

Для оценки инвестиционной привлекательности компании учитываются в различном сочетании такие показатели, как прибыль компании, капитал, долги, выручка, прибыль до вычета налогов и амортизации, капитализация и т.д. Данные критерии называются мультипликаторами.

Мультипликаторы

Самым популярным мультипликатором для оценки бизнеса компании является показатель P(Price)/E (Earnings), отношение капитализации компании к чистой прибыли за год. Рыночная капитализация – это количество всех акций, умноженное на стоимость одной акции.

P/E условно показывает, за какой срок окупятся наши затраты на покупку акций компании, чем он меньше, тем лучше. Обратный показатель Е/Р показывает доходность наших вложений в процентах годовых. Считается, что если Е/P выше, чем проценты по вкладам в банках, то акции такой компании имеет смысл покупать.

Как я уже написал выше, основные показатели бизнеса можно найти в отчётности компании (нужно смотреть отчётность по МФСО, а не по РСБУ) и считать самостоятельно. А можно воспользоваться сайтами, где уже всё посчитано. Удобно смотреть значения P/E и E/P, а также динамику основных показателей компаний на сайте tezis.io.

Например, потенциальная доходность наших акций «Газпрома» (показатель E/P) по состоянию на 17 ноября 2017 составляет 32,48% (что заметно выше средних ставок по депозитам, значит, акции этой компании вполне можно прикупить). Прибыль «Газпрома» за 2016 год составила 1 трл. руб. Общее число акций – 23,67 млрд, цена акции 17 ноября была 129,65.