Разновидности обыкновенных акций в международной практике

Акция

Ценная бумага, которая позволяет стать совладельцем компании и получать часть ее прибыли

Акция — это ценная бумага, которая позволяет получить часть прибыли компании или долю при разделе ее имущества.

Акции выпускают эмитенты — банки и компании, которым нужно привлечь деньги для развития бизнеса. Выпуск акций на рынок называется эмиссией. Когда акцию покупает физическое или юридическое лицо, оно становится акционером, то есть совладельцем бизнеса.

Рассказываем, какие бывают акции и как на них зарабатывать.

Какие бывают акции

Существует несколько типов акций. Решение о том, какие акции выпустить, компании принимают сами — это зависит от потребностей бизнеса.

Акции различаются по разным критериям — дальше расскажем о каждом подробнее.

По объему прав. Бывают обычные и привилегированные акции: оба вида позволяют получать прибыль, но дают разные права.

Обычная акция дает держателю право участвовать в управлении компанией. От того, каким процентом от количества всех акций он владеет, зависят его возможности:

Доходность по обычным акциям ниже, чем по привилегированным. А в некоторых случаях компания может вообще не выплачивать дивиденды — например, если она сейчас в убытке.

Привилегированная акция дает держателю ограниченное право голоса. При этом неважно, сколько у него таких бумаг. Например, держатель может голосовать при заключении крупной сделки, слиянии или поглощении. У привилегированных акций всегда есть фиксированный дивиденд — его размер устанавливают при выпуске акции и он остается неизменным.

Если компания обанкротится, то выплатит дивиденды сначала держателям привилегированных акций, а потом тем, у кого обычные.

Привилегированные акции делятся на два вида — кумулятивные и конвертируемые. Если компания временно не выплачивает дивиденды, держатели привилегированных акций могут получить дополнительные права в зависимости от их вида:

Обычные акции дают больше прав на управление деятельностью компании, а привилегированные — более высокий приоритет в получении денег.

По стадии выпуска. Размещенные акции — это бумаги, которые уже купили. Их общая стоимость равна уставному капиталу компании. Организация может выпустить дополнительные акции, если это прописано в учредительных документах. Их называют объявленными.

Как зарабатывать на акциях

Есть два способа зарабатывать на акциях:

Получать дивиденды. Когда инвесторы покупают акции, они обращают внимание на ее дивидендную доходность — это отношение дохода к цене акции.

Дивидендную доходность считают : иногда считают отношение дивидендов к текущей цене акции, а иногда к уплаченной. Если учитывать текущую цену, доходность считают так:

Если дивиденды по акции к концу года составили 15 ₽, а ее текущая цена — 200 ₽, дивидендная доходность составляет: 15 / 200 × 100 = 7,5%.

Компания сама решает, когда она будет выплачивать дивиденды. Обычно выплаты назначают ежеквартально, раз в полгода или раз в год. В России чаще выплачивают дивиденды по итогам года, а большинство компаний Европы — раз в квартал.

Доход с дивидендов небольшой, а прибыль не гарантирована. Если компания в отчетном периоде останется в убытке или возникнет риск банкротства, она не будет выплачивать дивиденды.

Зарабатывать на курсовой разнице акций на фондовой бирже. Цены на акции постоянно меняются. Инвесторы покупают акции и ждут, когда они будут стоить дороже, чем в момент покупки. Или наоборот: продают акции дешевле, чем покупали, если есть предположения, что цена снизится еще сильнее.

Чтобы участвовать в торгах, пользуются услугами фондовых брокеров: обычных граждан к торгам на бирже не допустят. Акционер, который хочет заработать на курсовой разнице, становится трейдером. Трейдеры могут полностью доверить брокерам управление своими акциями или решать самостоятельно, какие сделки заключить.

Все сделки по акциям совершает брокер, но от лица трейдера. За это он берет процент от сделки. Размер комиссии определяют индивидуально, но обычно сумма не превышает 1%.

Что такое акции?

Акции компаний — один из видов инвестиций на бирже, который больше всего подходит для частных инвесторов. И хотя они несут в себе по определению более высокий уровень риска, чем вклады в банк или приобретение долговых ценных бумаг, тем не менее, на них стоит обратить самое пристальное внимание тем, кто хотел бы получить прибыль на свои деньги.

Что такое акция

Акция — это ценная бумага, представляющая собой долевой инструмент. Инвестор, покупающий акции, становится совладельцем предприятия, в которое он вкладывает свои деньги.

Акции бывают двух видов: обыкновенные и привилегированные, в зависимости от объема прав, которые они дают своим владельцам.

Обыкновенные акции

Обыкновенные акции обеспечивают инвестора долей в доходе, а кроме того, предоставляют возможность участвовать в управлении компанией через голосование на собираемом раз в год общем собрании акционеров.

К сожалению, в ряде стран актуальна поговорка: владелец 50 процентов плюс одна акция имеет все, а остальные — ничего. Но все же это крайний случай. Который, к тому же, не предусмотрен законодательно. Как правило, несмотря на то, что одна акция — это один голос на общем собрании, тем не менее, права владельцев небольших пакетов в той или иной степени защищены.

Привилегированные акции

В отличие от обыкновенных, привилегированные акции право голосования на собрании акционеров по умолчанию не предоставляют. Зато у инвестора есть преимущественная возможность — получить дивиденды раньше и зачастую в большем объеме, чем по акциям обыкновенным.

В ряде случаев, если компания на протяжении нескольких лет не делится своими доходами с инвесторами, владельцы привилегированных акций могут получить право участия в общем собрании собственников.

Законодательством может быть предусмотрена обязательная выплата дивидендов по привилегированным акциям, что на самом деле, противоречит их экономической сущности.

Соотношение цен обыкновенных и привилегированных акций

Сложно сказать, кому это впервые пришло в голову, но будем считать, что на сегодня это традиция или сложившаяся практика. Профессиональные участники рынка ценных бумаг чаще всего предполагают, что справедливая цена привилегированных акций примерно равна половине стоимости обыкновенных.

Конечно, такое распределение весьма условно. Привилегированные акции могут выпускаться на совершенно разных условиях, что в обязательном порядке оговаривается в проспекте эмиссии.

Что такое обыкновенные акции

Обыкновенная акция — это эмиссионная ценная бумага, которая выпускается (эмитируется) акционерным обществом для привлечения инвестиций. Эмиссия — процесс выпуска. Акционер имеет право получать часть прибыли АО в виде дивидендов. Решение о выплате принимают собрание акционеров или совет директоров. При ликвидации компании акционер имеет право получить часть её имущества в денежном эквиваленте пропорционально стоимости бумаг.

Виды обыкновенных акций

Когда становится понятно, что такое обыкновенные акции, нужно изучить их виды. Они отличаются соотношением прибыли и инвестиционных рисков, ростом стоимости, ликвидностью, размерами дивидендов, локацией и надёжностью эмитентов, другими показателями.По отношению к капиталу акционерного общества различают размещённые, объявленные и дополнительные акции.

Голубые фишки

Это ценные бумаги надёжных, популярных у инвесторов компаний, которые давно на рынке и имеют высокую стоимость активов. Отличаются стабильными, но небольшими дивидендными доходностями. Как правило, чем надёжнее эмитент, тем ниже доходность активов. Включать бумаги с невысокими доходностями в портфель стоит для того, чтобы повысить степень защищённости в период кризиса.

Акции роста

К этому типу относятся обыкновенные акции, ценность которых в ближайшее время будет расти. Часто это недооцененные акции молодых, быстро развивающихся компаний. Держатели такихактивов не всегда получают дивиденды: в период роста руководство может направлять основную часть прибыли на развитие.

Другие виды акций

Остальные виды акций, менее интересные для инвесторов, приведены в таблице.

Вид акций

Кто выпускает

Особенности

Молодые компании, осваивающие новые рынки

Доходность выше, чем у голубых фишек, а цена ниже. При высоких оборотах и стабильной прибыли дивиденды могут увеличиваться

В эту категорию могут попасть акции любой компании. Причины: падение продаж в предыдущем отчётном периоде, скандал, другие факторы, которые сложно спрогнозировать

Низкий показатель P/E

(отношение стоимости к годовой прибыли).

Стоят дешевле аналогов на рынке. Риск: цена может надолго остаться заниженной

Производители автомобилей, строительные фирмы, другие предприятия, которые выпускают товары длительного пользования (дискреционные)

Цена зависит от состояния экономики и может резко изменяться. В период экономического роста дорожают, в кризисы и периоды спада — дешевеют.

Пищевые, фармацевтические компании, другие производители ТПН

Не реагируют на изменения в экономике. Подходят для диверсификации

Молодые компании в стадии становления

Высокорисковые активы с высоким потенциалом роста котировок

Спекулятивный актив с низкой стоимостью.

Зарубежные компании, привлекательные для инвесторов из России

Высокая ликвидность. Стоит держать в портфелях для диверсификации

Классы

Класс эмитируемых ЦБ компания определяет самостоятельно. Классы простых акций:

Оценка стоимости простых акций — номинальная и рыночная цена

Номинальная стоимость — это доля уставного капитала АО, которая приходится на одну акцию. Она указывается на акции и используется при расчёте дивидендов. Рыночные цены — это текущие котировки на фондовой бирже, то, за сколько продают и покупают этот актив. Рыночная стоимость и номинальная стоимость обыкновенных акций часто не совпадают.

Права и плюсы владельца обыкновенных акций

Акционер, которые купил обыкновенные ЦБ («обычку»), имеет такие права:

Держатель обыкновенных акций имеет право голосовать на собрании акционеров, когда принимаются ключевые решения, в том числе о распределении прибыли. Ещё один плюс — право на выкуп бумаг в случае дополнительных эмиссий до размещения на биржевых площадках.

Минусы

Держатели небольшого пакета обыкновенных акцийпочти не оказывают влияния на принятие решений. Дивиденды выплачиваются не всегда, а только если выполнены два условия: компания получила прибыль, собрание акционеров приняло решение направить её часть на выплаты.

В случае ликвидации АО держатель ЦБ получает свою долю в последнюю очередь после кредиторов и владельцев привилегированных бумаг, если что-то достанется.

Как торгуют простыми акциями — принцип и порядок купли-продажи

Простые акции обращаются на фондовой бирже и вне её. На бирже торгуютсяактивы только надёжных эмитентов, прошедшие процедуру листинга. Бумаги, не допущенные в биржевую продажу, покупают и продают на внебиржевом рынке, который делится на организованный и неорганизованный.

Организованный

Неорганизованный

Есть правила и процедура листинга — менее жёсткая, чем на биржевом рынке.

Торговля обыкновенными акциями — через дилеров.

Нет правил и листинга. Риски несёт покупатель. Стороны договариваются о купле-продаже без посредников.

Порядок торговли на фондовой бирже по шагам:

Прибыль на обыкновенную акцию

Прибыль на акцию рассчитывается так: чистая прибыль эмитента в отчётном периоде, которую можно направить на дивиденды, делится на количество бумаг, эмитированных за год. Чем выше показатель, тем привлекательнее АО для инвестора.

Владелец обыкновенных акций может заработать двумя способами: получение дивидендов и продажа бумаги дороже. Дивидендный доход не гарантирован: компания может сработать в убыток или собрание акционеров решит направить прибыль на развитие. Прибыль от продажи можно получить, если купить недооцененные бумаги и дождаться роста котировок, после чего продать дороже. Расходы: оплата услуг брокера и регистратора или депозитария, уплата налога на полученный доход.

Выплаты дивидендов по акциям — порядок и этапы

Сначала выплачивается процент держателям привилегированных акций, затем — простых. Форма выплат:

Этапы выплаты дивидентов по простым акциям:

В каждой стране могут быть ограничения, касающиеся дивидендных выплат. В России их запрещено выплачивать, если в отчёте о прибылях и убытках не отражена чистая прибыль или если есть судебное решение (в т. ч. международного суда).

Прочие причины, по которым не начисляются дивиденды держателям простых акций: решение совета директоров, появление финансовые проблем, необходимость направить средства на другие цели.

Дивиденды при ликвидации АО

После завершения ликвидации акционерного общества имущество распределяется в таком порядке: расчёты с налоговыми органами и контрагентами, начисление компенсации обладателям привилегированных акций, начисления по «обычке». Преимуществом пользуются кредиторы и привилегированные инвесторы.

Где купить

Покупать можно на фондовых биржах или за их пределами. Плюсы первого варианта:

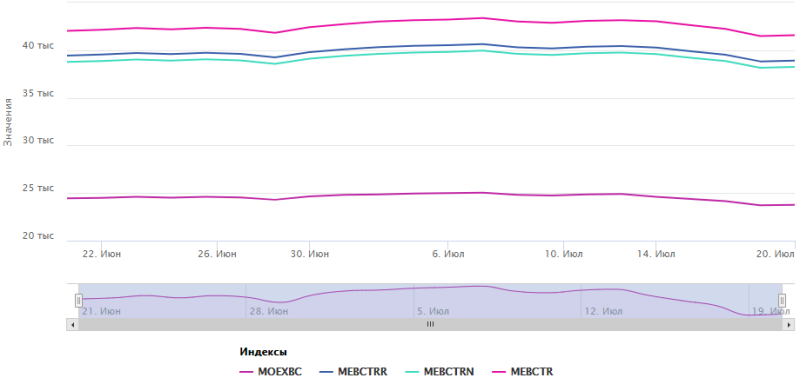

Индексы доходности голубых фишек за месяц по данным Мосбиржи

В случае покупок вне бирж инвестор подвергается риску переплатить и приобрести активы сомнительной компании.

Пакеты акций

Пакет — это акции, которые находятся у одного владельца. Виды пакетов и количество бумаг:

Отличия простых акций от облигаций

Это разные инструменты. Держатели акций могут получить доход выше ожидаемого или потерпеть убытки. Владельцы облигаций получают фиксированный доход, размер которого известен заранее.

Вид ценной бумаги/критерий

Акция

Облигация

Зависит от многих факторов

Фиксированный, известен перед покупкой облигаций

Срок обращения и выплаты процентов

От 1 года до нескольких лет

Компаниями (например, «Сбербанком»), регионами и целыми странами

Продажа по ценам ниже номинальных

Падение стоимости ниже эмиссионной

Порядок и очерёдность выплат

Акционеры не имеют приоритета перед держателями облигаций

Облигации позволяют держателям получать доход независимо от фин. результатов

Держатель бумаг по отношению к эмитенту

Право на участие в управлении

При выпуске облигаций к управлению не допускаются третьи лица

Риск утраты капитала

Зависит от надёжности эмитента

В чем разница между привилегированными и обычными акциями?

Основное, чем отличаются привилегированные акции от обычных, — права. Привилегированные («префы», от англ. preferred) не дают права голосовать на собраниях, но гарантируют дивидендные выплаты. У обычных акционеров есть право голоса, но не имеет приоритета в дивидендных выплатах.

Если у АО недостаточно средств на выплату собственникам «префов», они получают право голоса наряду с держателями «обычки». В большинстве случаев право голоса прекращается в момент полной выплаты, но в уставе АО могут быть зафиксированы другие варианты.

Разновидности простых акций используемых в международной практике. Понятие видов акций: простых и привилегированных, какие выбрать? Общая характеристика акции

Каждый вид ценных бумаг в свою очередь делится далее на составные части, поэтому особенно важно учитывать разные виды акций при анализе фондового рынка. Естественно, что знать деление полностью совсем не обязательно, если, конечно вы не студент экономического факультета.

Основные виды акций

Как и многие другие активы, долевые ценные бумаги разделяют первоначально на две большие группы, а именно:

Владельцы префов определенного типа с установленным в уставе предприятия размером получаемых выплат получают право голоса при невыплате дивидендов по итогам годового собрания акционеров. Но в данном случае право голоса прекращается как только очередное годовое собрание примет решение о полных выплатах дивидендов по данным ценным бумагам.

Кумулятивные акции также предоставляют право голоса при невыплате премиальных по итогам финансового года, но в данном случае из года в год увеличивается (суммируется с выплатами за предыдущие периоды).

Таким образом, можно произвести деление привилегированных акций на:

Другие типы

В некоторых странах распространены так называемые учредительские акции – вид акций, распространенный среди учредителей АО и дающий им определенные преимущества, в частности:

Данное деление ценных бумаг на виды обусловлено анонимностью или известностью их владельцев. Так, именные акции фиксируют имя своего акционера (физического или юридического лица) в реестре акционеров – таких ценных бумаг в России большинство. ЦБ на предъявителя – это ценные бумаги без фиксирования имени их обладателя, такие акции свободно обращаются на вторичном рынке и таких акций значительно больше в зарубежных странах.

Иногда стоит говорить о отсроченных ЦБ, дивиденды по которым выплачиваются только после превышения компанией определенного уровня прибыли или же после выплат по префам и «обычкам» более старшего порядка.

Участвующие ценные бумаги – обыкновенные ЦБ с возможностью получения дополнительных выплат при превышении определенного порога прибыли по итогам финансового года.

Таким образом, получились следующие виды акций в зависимости от выплаченных дивидендов:

От автора

В зависимости от порядка владения (способа легитимации) акции могут быть именными и на предъявителя. Согласно все акции общества являются именными. Это предполагает, что владелец акции должен быть внесен в реестр акционерного общества.

В связи с тем, что акционерные общества могут быть открытыми и закрытыми, следует различать выпускаемые ими акции. Их различие состоит в том, что акции открытых акционерных обществ могут продаваться их владельцами без согласия других акционеров этого общества. При реализации акций закрытого акционерного общества необходимо учитывать, что его акционеры имеют преимущественное право на их приобретение. При этом срок реализации этого права не может быть менее 30 дней, но и не более 60 дней.

Акции закрытых акционерных обществ могут выпускаться только в форме закрытой эмиссии и не могут быть предложены для приобретения неограниченному кругу лиц.

Открытое же акционерное общество может проводить как открытую, так и закрытую эмиссии.

Акции акционерного общества можно разделить на размещенные и объявленные. Размещенными считаются акции, уже приобретенные акционерами. Объявленными являются акции, которые акционерное общество может выпустить дополнительно к размещенным акциям. Поэтому акционерное общество может принять решение о дополнительном выпуске акций только при наличии в уставе сведений об объявленных акциях. Причем объем выпускаемых дополнительных акций не может быть больше объявленных.

В зависимости от объема прав акции принято делить на обыкновенные и привилегированные (преференциальные). Согласно Гражданскому кодексу (статья 102) и Федеральному закону «Об акционерных обществах» (статья 25, пункт 2) номинальная стоимость размещенных привилегированных акций не должна превышать 25% уставного капитала общества.

Привилегированная акция не дает права голоса на общем собрании акционеров, а привилегии владельца такой акции заключаются в том, что в уставе должны быть определены размер дивиденда и стоимость, выплачиваемая при ликвидации общества (ликвидационная стоимость), которые определяются в твердой денежной сумме, в процентах к номинальной стоимости привилегированных акций или устанавливается порядок их расчета.

Право голоса владелец привилегированных акций получает и в том случае, если на годовом собрании акционеров принимается решение о невыплате или неполной выплате установленных по привилегированным акциям дивидендов (за исключением владельцев кумулятивных привилегированных акций).

В зарубежной практике используются разновидности как обыкновенных, так и привилегированных акций.

Федеральным законом «Об акционерных обществах» предусматривается выпуск одного или нескольких типов привилегированных акций. При этом описаны два типа привилегированных акций: кумулятивные и конвертируемые.

Кумулятивными считаются такие акции, по которым невыплаченный или не полностью выплаченный дивиденд, размер которого определен в уставе, накапливается и выплачивается впоследствии.

Конвертируемые акции подразумевают возможность конвертации (обмена):

В другие ценные бумаги;

Акций с большей номинальной стоимостью в акции с меньшей номинальной стоимостью и наоборот;

Акций с большим объемом прав в акции с меньшим объемом прав и наоборот;

Акции в акции при консолидации и расщеплении.

Отзывные, или возвратные, привилегированные акции. Суть их заключается в том, что они могут быть погашены в отличие от обычных, которые не могут гаситься до тех пор, пока существует акционерное общество, их выпустившее.

Акционерное общество может выпустить привилегированные акции с долей участия. Такие акции дают право ее владельцу не только на фиксированный дивиденд, установленный при ее выпуске, но и на дополнительный дивиденд, если дивиденд по обыкновенным акциям по итогам года его превысит.

Гарантированные привилегированные акции могут быть выпущены дочерними предприятиями. В этом случае дивиденд по привилегированным акциям гарантируется репутацией вышестоящей организации. Это должно привлечь инвесторов к покупке акций дочернего предприятия.

Разновидности обыкновенных акций

Обыкновенные акции различаются в зависимости от следующих признаков:

По режиму выплаты дивидендов.

Подчиненные обыкновенные акции (дают меньшее количество голосов, чем акции такие же по номиналу, но другого типа);

В зарубежной практике наиболее распространенными являются следующие системы голосования:

1. Мажоритарная (majority voting system) или обычная;

2. Кумулятивная (cumulative voting system).

Мажоритарная система предполагает голосование путем простого большинства. Например, при выборе совета директоров акционер за каждого кандидата может отдать не больше голосов, чем количество его акций. Это означает, что при наличии трех выборных должностей акционер с 400 акциями обладает 1200 голосами, но за каждого кандидата он может отдать не более 400 голосов.

В зависимости от режима выплаты дивидендов могут существовать следующие виды обыкновенных акций:

Обыкновенные акции с нефиксированным дивидендом;

Акции, по которым выплачивается регулярный фиксированный дивиденд и экстарадивиденд по итогам работы акционерного общества за год;

Обыкновенные акции с отсроченными платежами (дивиденды выплачиваются после определенной даты или по достижении определенного объема прибыли акционерного общества).

Законом «Об акционерных обществах» предусматривается выпуск одного или нескольких видов привилегированных акций. Закон выделяет два типа привилегированных акций: кумулятивные и конвертируемые.

Кумулятивные привилегированные акции. Дивиденды могут по решению общего собрания акционеров не выплачиваться в обычные периоды, если нет источника (чистая прибыль отсутствует или направлена на цели развития предприятия). Обязательство по выплате дивидендов сохраняется. Дивиденды накапливаются и выплачиваются впоследствии, после стабилизации финансового положения и появления источника для погашения общей задолженности. Владелец кумулятивной акции получает право голоса на тот период, в течение которого он не получает дивиденд, и теряет это право с момента выплаты всех накопленных по указанной акции дивидендов в полном размере.

Конвертируемые привилегированные акции дают право держателю в течение определенного периода совершить обмен на обыкновенные акции или другие типы привилегированных акций того же эмитента. При выпуске таких акций определяются период, пропорциональность и курс обмена.

В зарубежной практике период обмена, как правило, составляет не менее трех лет. Курс конвертации устанавливается в момент выпуска таких акций и он обычно не намного выше текущего рыночного курса акций в тот период. Владелец совершает конвертацию, если в установленный период обмена текущий рыночный курс обыкновенной акции превысит курс конвертации.

Если срок обмена закончен, а владелец конвертируемой привилегированной акции не обменял ее, то она признается прямой (простой) привилегированной акцией.

В зарубежной и отечественной практике получили распространение другие разновидности привилегированных акций.

Отзывные или погашаемые привилегированные акции могут быть погашены акционерным обществом через определенный период (или после специально установленной отзывной даты). Выпуск отзывных ценных бумаг является для эмитента способом понижения так называемого процентного риска.

Формы отзыва таких акций:

Выкуп с премией, при котором погашение происходит по цене, устанавливаемой выше номинала с учетом невыплаченных дивидендов. Премия является для инвестора своеобразной компенсацией за то, что он теряет принадлежащий ему источник дохода;

Выкуп через выкупной фонд, формирование которого дает возможность ежегодно выкупать через вторичный рынок определенную часть привилегированных отзывных акций и тем самым способствовать стабилизации рынка своих акций;

Обеспечение гарантий досрочного выкупа по инициативе держателя за счет выпуска так называемых ретрективных привилегированных акций. К их выпуску прибегают тогда, когда у эмитента нет абсолютных гарантий отзыва привилегированных акций путем погашения с помощью выкупа. При выпуске такого типа акций инвестор сам устанавливает срок погашения, уведомляя при этом эмитента.

Участвующие привилегированные акции дают право не только на фиксированный дивиденд, но и на дополнительный дивиденд, если дивиденд по обыкновенным акциям по итогам года его превысит.

Обмениваемые привилегированные акции, по решению эмитента, могут обмениваться на облигации.

Привилегированные акции с регулируемым дивидендом. Ставка дивиденда устанавливается в пропорции от рыночных процентных ставок.

В ходе приватизации российскими предприятиями выпускались специфические привилегированные акции типа А и В. Дивиденд по ним фиксируется в процентах к чистой прибыли акционерного общества.

Акции типа А являются именными, распространяются среди работников предприятия бесплатно. Держатели имеют право свободной продажи. По акциям выплачивается фиксированный дивиденд, рассчитываемый следующим образом.

Акции типа В выпускались в счет доли уставного капитала, держателем которой является фонд имущества (государственная собственность). Акции передаются фонду бесплатно с правом свободной продажи, при которой автоматически конвертируются в обыкновенные акции. По ним платится фиксированный дивиденд (2.2).

Тема 1. Основные понятия рынка ценных бумаг

Понятие ценной бумаги. История появления ценных бумаг. Эмиссионные ценные бумаги. Понятие и виды финансовых рисков, связанных с ценными бумагами. Фундаментальные свойства ценных бумаг. Виды ценных бумаг в российской практике. Классификация ценных бумаг по инвестиционным качествам и иным качественным характеристикам в российской и международной практике. Деривативы. Суррогаты.

Виды рынков ценных бумаг. Международный, национальный и региональный. Рынок евробумаг (еврооблигации, евроакции, краткосрочные евробумаги). Развитые и формирующиеся рынки. Мировая классификация фондовых рынков.

Первичный и вторичный рынки ценных бумаг в российской и международной практике. Фундаментальные свойства первичного и вторичного рынков.

Биржевой и внебиржевой рынки ценных бумаг. Переходные формы (прибиржевые, «вторые» и «третьи рынки», автоматизированные системы внебиржевой торговли и т. д.).

Классификация рынков по видам применяемых технологий.

Тема 2. Эмиссия долевых ценных бумаг

Акции: понятие и развернутая характеристика. Виды стоимостиакций: номинальная, эмиссионная, курсовая, ликвидационная. Разновидности простых и привилегированных акций, используемые в российской и международной практике. Конвертируемые акции.

Классификация эмитентов. Типы финансово-хозяйственных потребностей и интересов, вызывающих необходимость эмиссии. Взаимосвязь качественных и количественных параметров эмиссии и характера финансовых потребностей и интересов эмитента. Сравнительная характеристика эмитентов на российском рынке и в международной практике.

Понятие эмиссии. Причины эмиссии ценных бумаг: учреждение акционерного общества: увеличение уставного капитала и др. Формы осуществления первичной эмиссии. Публичное размещение и его характеристика. Этапы процедуры эмиссии с регистрацией и без регистрации проспекта эмиссии. Подготовка и учреждение проспекта эмиссии. Размещение ценных бумаг. Регистрация выпуска ценных бумаг. Регистраторы выпусков и их характеристика. Причины отказа в регистрации.

Проспект эмиссии. Состав сведений, включаемых в проспект эмиссии.

Учёт акций у эмитента как учёт уставного капитала в акционерном обществе. Правовые основы и учёт формирования уставного капитала создаваемого предприятия. Виды вкладов в уставный капитал предприятия, и их учёт. Организационные расходы предприятия в период его образования.

Учёт изменений уставного капитала. Бухгалтерские проводки, используемые при эмиссии дополнительных акций. Учёт увеличения уставного капитала путем увеличения номинальной стоимости ранее размещенных акций. Учёт уменьшения уставного капитала при конвертации акций в акции меньшей номинальной стоимости, при сокращении общего количества размещенных акций. Минимальный размер уставного капитала. Изменение структуры уставного капитала: консолидация и дробление акций.

Порядок начисления и учёт дивидендов по простым и привилегированным акциям. Налогообложение дивидендов. Учёт выплаты дивидендов деньгами и имуществом.

Нормативная база, регламентирующая выкуп собственных акций у акционеров. Принципы оценки и учёт собственных акций, выкупленных у акционеров. Учёт аннулирования или продажи таких акций.

Учёт уставного капитала при ликвидации акционерного общества.

Экономические показатели, применяемые при анализе операций с акциями: доход на акцию, базовая разводненная прибыль на акцию, стоимость чистых активов.

Тема 3. Инвестирование в долевые ценные бумаги

Классификация инвесторов в ценные бумаги. Типы финансово-хозяйственных потребностей, обуславливающих инвестирование средств в ценные бумаги- объекты инвестиций, соответствующие этим потребностям.

Инвестиционные операции с акциями. Формирование инвестиционных портфелей.

Условия принятия к учёту финансовых вложений. Формирование первоначальной стоимости финансовых вложений в бухгалтерском учёте. Бухгалтерский учёт и налогообложение операций приобретения акций путем купли-продажи на первичном и вторичном рынке, в качестве вклада в уставный капитал, безвозмездно.

Последующая оценка финансовых вложений в акции. Корректировка учётной стоимости ценных бумаг, имеющих рыночную стоимость. Условия обесценения и учёт резерва под обесценение финансовых вложений. Учёт хранения акций.

Отражение в бухгалтерском и налоговом учёте полученных дивидендов.

Учёт продажи и прочего выбытия акций. Определение стоимости продаваемых ценных бумаг. Порядок определения финансового результата по операциям реализации ценных бумаг, его бухгалтерский учёт и налогообложение.

Тема 4. Эмиссионные и инвестиционные операции с облигациями

Развернутая характеристика облигации как ценной бумаги. Разновидности облигаций по методу выплаты дохода. Разновидности облигаций по способу обеспечения обязательств (обеспеченные и необеспеченные залогом имущества). Конвертируемые облигации. Проблемы и тенденции развития в практике эмиссии и обращения облигаций.

Государственный внутренний и внешний долг и виды долговых обязательств государства. Федеральные государственные ценные бумаги РФ. Государственные ценные бумаги субъектов РФ. Муниципальные ценные бумаги. Внешние облигационные займы государства. Сравнительная характеристика функционирования рынка государственных ценных бумаг в международной и российской практике. Проблемы и тенденции развития российского рынка государственных ценных бумаг.

Учёт облигаций у эмитента. ПБУ 15/01 «Учёт займов и кредитов и затрат по их обслуживанию» — нормативная база по учёту эмиссии долговых ценных бумаг.

Учёт эмиссии дисконтных и процентных облигации, учёт эмиссионного дохода по облигациям

Порядок начисления и выплаты процентов по облигациям. Налоговый учёт процентов по облигациям у эмитента.

Учёт погашения облигаций. Отражение в отчётности облигаций, не имеющих рыночной стоимости и облигаций, обращающихся на организованном рынке ценных бумаг.

Учёт финансовых инвестиций в облигации.

Особенности учёта и налогообложения государственных ценных бумаг.

Учёт приобретения облигаций на первичном и вторичном рынке. Понятие накопленного купонного дохода. Порядок определения и учёта накопленного купонного дохода полученного и уплаченного.

Учёт выбытия финансовых вложений в облигации.

Тема 5. Учёт операций с векселями

Развернутая характеристика векселя в качестве ценной бумаги. Классификация векселей Простой и переводной вексель.Понятия, связанные с вексельным обращением. Цели и практика использования векселей в российской и зарубежной практике. Проблемы и перспективы развития вексельных операций.

Использование векселя в расчетах за отгруженные товары. Понятие товарных векселей. Учёт операции с векселями у векселедателя и векселедержателя. Особенности учёта переводных векселей. Частичное погашение векселя. Авалирование векселей. Передача векселей в залог. Учёт претензий по векселям. Налогообложение операций с векселями.

Условия учёта векселей в качестве финансовых вложений. Учёт приобретения финансовых векселей. Учёт и налогообложение операций по реализации и погашению финансовых векселей. Отражение в учёте передачи векселей в обеспечение кредита.

Тема 6. Банковские и коммерческие ценные бумаги

Банковские ценные бумаги. Депозитный и сберегательный сертификаты: цели эмиссии, содержание, назначение, обращение, Правовые нормы, определяющие их функционирование. Банковская сберегательная книжка на предъявителя.

Чек как ценная бумага и особенности его обращения на отечественном и зарубежных рынках. Товарораспорядительные ценные бумаги. Коносаменты. Складские свидетельства. Закладные.

Учёт банковских и коммерческих ценных бумаг.

Тема 7. Инвестиционные паи

Инвестиционный фонд и его деятельность на рынке ценных бумаг. Паевые инвестиционные фонды и их взаимоотношения с управляющими компаниями. Статус. Типы фондов, специфика выполняемых операций, оборота средств, структура доходов и расходов, основные ограничения, связанные с деятельностью инвестиционных и паевых фондов. Проблемы и тенденции их развития в России.

Инвестиционные паи и их характеристика. Определение стоимости акций (паев) инвестиционных фондов.

Инвестиционная и эмиссионная деятельность инвестиционных фондов, её учёт.

Тема 8. Деривативы

Деривативы и их характеристика. Фьючерсы. Опционы. Свопы. Основы спекулятивной игры на повышение/понижение с использованием производных ценных бумаг. Хеджирование с использованием деривативов. Сравнительная характеристика функционирования рынка производных ценных бумаг в международной и российской практике.

Бухгалтерский и налоговый учёт деривативов.

Лектор:

Асписов А.А. — зам. начальника Управления методологии и контроля операций на финансовых рынках ЦБ России

ТЕМА 1. ФУНДАМЕНТАЛЬНЫЕ ПОНЯТИЯ РЫНКА ЦЕННЫХ БУМАГ 5

1. Схема организации ценных бумаг. История рынка ценных бумаг и необходимость его создания. Анализ рынка ценных бумаг в России: количественные и качественные характеристики. Ключевые проблемы его развития. Глобализация финансовых рынков. Секьюритизация долгов 5

2. Понятие ценной бумаги. История появления ценной бумаги. Эмиссионные ценные бумаги. Понятие и виды финансовых рисков, связанных с ценными бумагами. Фундаментальные свойства ценных бумаг. Виды ценных бумаг в российской практике. Классификация ценных бумаг по инвестиционным качествам и иным характеристикам в российской и международной практике. Суррогаты ценных бумаг 7

4. Виды рынков ценных бумаг. Международный. Национальный и региональный рынки ценных бумаг. Рынок евробумаг. Мировая классификация фондовых рынков 12

5. Первичный и вторичный рынки ценных бумаг в российской и международной практике. Фундаментальные свойства первичного и вторичного рынков 14

6. Биржевой и внебиржевый рынки ценных бумаг в российской и международной практике. Переходные формы 16

7. Классификация рынков по видам применяемых технологий. Прочие классификации рынков ценных бумаг 18

Классификация рынков ценных бумаг по видам применяемых технологий торговли 18

ТЕМА 2. ВИДЫ ЦЕННЫХ БУМАГ 20

8. Акции: понятие и развернутая характеристика. Виды стоимости акций: номинальная, эмиссионная. Курсовая, балансовая, ликвидационная. Разновидности простых акций, используемые в международной практике. Разновидности привилегированных акций, используемые в российской и международной практике. Конвертируемые акции. Проблемы и тенденции развития российского рынка ценных бумаг 20

9. Облигации: развернутая характеристика. Разновидности облигаций по способу обеспечения обязательств (обеспеченные и необеспеченные залогом имущества). Разновидности облигаций по методу выплаты дохода. Конвертируемые облигации. Проблемы и тенденции развития российского рынка облигаций частных эмитентов 22

10. Государственный внутренний и внешний долг и виды долговых обязательств государства. Федеральные государственные ценные бумаги РФ. Государственные ценные бумаги субъектов РФ. Муниципальные ценные бумаги. Внешние облигационные займы государства. Проблемы и тенденции развития российского рынка государственных ценных бумаг 24

11. Векселя. Классификация векселей. Простой и переводной вексель. Развернутая характеристика векселя в качестве ценной бумаги. Коммерческие бумаги. Проблемы и тенденции развития вексельного рынка в России 26

12. Банковские ценные бумаги. Депозитные и сберегательные сертификаты. Банковская сберегательная книжка на предъявителя 28

13. Чеки. Товарораспределительные ценные бумаги. Коносаменты. Ск ладские свидетельства. Закладные 30

14. Инвестиционные паи 32

15. Производные финансовые инструменты. Фьючерсы. Опционы. Свопы. Основы спекулятивной игры на повышение-понижение с использованием производных ценных бумаг 34

16. Специфика рынка ценных бумаг: виды участников и их взаимодействие. Понятие и виды профессиональной деятельности. Требования, предъявляемые к участникам рынка ценных бумаг, их организационно-правовые формы, учредители 36

17. Специфика выполняемых операций, оборота средств, структуры доходов и расходов. Лицензирование, ограничения на деятельность, развитие сети в российской и международной практике по отдельным видам профессиональной деятельности на рынке ценных бумаг 38

18. Сравнительная характеристика видов профессиональной деятельности на рынке ценных бумаг, правила совмещения видов деятельности и соответствующих лицензий. Нелицензируемые виды деятельности брокерско-дилерсих компаний на рынке ценных бумаг 40

19. Брокерско-диллерские компании: статус, операции, структура оборота средств, доходов и расходов, основные ограничения 41

20. Коммерческие банки и другие кредитные организации на рынке ценных бумаг: статус, операции, основные ограничения, сферы конкуренции с брокерско-дилерскими компаниями и другими непрофессиональными участниками рынка ценных бумаг 42

Коммерческие банки на рынке ценных бумаг могут выступать в качестве эмитентов собственных акций, облигаций, могут выпускать векселя, депозитные и сберегательные сертификаты и другие ценные бумаги; в роли инвесторов, приобретая ценные бумаги за свой счет и в роли профессиональных участников рынка ценных бумаг, осуществляя брокерскую, дилерскую, депозитарную и доверительную деятельность. 42

СПИСОК ЛИТЕРАТУРЫ 43

ТЕМА 1. ФУНДАМЕНТАЛЬНЫЕ ПОНЯТИЯ РЫНКА ЦЕННЫХ БУМАГ

1. Схема организации ценных бумаг. История рынка ценных бумаг и необходимость его создания. Анализ рынка ценных бумаг в России: количественные и качественные характеристики. Ключевые проблемы его развития. Глобализация финансовых рынков. Секьюритизация долгов

Формирование и развитие финансового рынка России осуществляется в сложных условиях и сталкивается с множеством проблем объективного и субъективного характера. Рынок, который начинал свое функционирование «с чистого листа», в отсутствии знаний, практических навыков, деловых традиций и обычаев, вынужден был приспосабливаться к развитому механизму финансового посредничества, функционирующему как в национальных, так и в международных рамках.

Глобализация финансовых рынков, являющаяся одной из ключевых тенденций конца 20 века, означает необходимость для России соответствовать принятым в мире стандартам и «правилам игры», однако достигнуть этого в короткий исторический отрезок не так-то просто.

2. Понятие ценной бумаги. История появления ценной бумаги. Эмиссионные ценные бумаги. Понятие и виды финансовых рисков, связанных с ценными бумагами. Фундаментальные свойства ценных бумаг. Виды ценных бумаг в российской практике. Классификация ценных бумаг по инвестиционным качествам и иным характеристикам в российской и международной практике. Суррогаты ценных бумаг

Прямые финансовые потери (например, ценная бумага, купленная по высокой цене, не может быть реализована без убытков в случае падения ее курсовой стоимости).

Упущенная выгода (например, инвестор вместо того, чтобы купить акцию, которая продемонстрировала в будущем высокий рост курсовой стоимости, оставил денежные средства на расчетном счете в банке)

Снижение доходности (например, в случае приобретения облигации с «плавающим» купонным доходом в ситуации, когда происходит понижение рыночных процентных ставок).

Макроэкономические риски возникают в результате факторов, действующих на уровне экономики в целом, однако разные ценные бумаги по-разному восприимчивы к действию этих факторов.

Регионы за пределами национальных государств (например, страны Юго-Восточной Азии, страны Карибского бассейна, Латинская Америка и т. д.).

К ценным бумагам статья 143 Гражданского Кодекса РФ относит:

Депозитные и сберегательные сертификаты

Банковские сберегательные книжки на предъявителя

Приватизационные ценные бумаги

Другие документы, которые законодательством о ценных бумагах или в установленном им порядке отнесены к числу ценных бумаг.

Рынок ценных бумаг как важнейшая (и сложнейшая) составная часть рыночного хозяйства есть не что иное, как совокупность сделок, совершаемых участниками имущественного оборота по поводу ценных бумаг. Он предполагает не только четкое регулирование и оформление взаимосвязей участников (субъектов), но и, прежде всего ясное понимание и закрепление самого понятия ценных бумаг и их разновидностей.

Развитие рыночных отношений в обществе привело к появлению целого ряда новых экономических объектов учета и анализа. К ним, прежде всего, следует отнести ценные бумаги, приобретающие массовый и стандартизированный характер, которые обуславливают определенные финансовые права и обязанности.

Рынок ценных бумаг, как и другие рынки, представляет собой сложную организационную и экономическую систему с высоким уровнем целостности и законченности технологических циклов. Рынок ценных бумаг является неотъемлемой частью рыночных отношений.

Ключевой задачей, которую должен выполнять рынок ценных бумаг является прежде всего обеспечение условий для привлечения инвестиций на предприятия, доступ этих предприятий к более дешевому, по сравнению с банковскими кредитами капиталу.

К основным функциям рынка ценных бумаг относятся: 1) учетная; 2) контрольная; 3) сбалансирования спроса и предложения; 4) стимулирующая; 5) перераспределительная; 6) регулирующая.

Важнейшими структурами рынка ценных бумаг как финансовой категории являются участники рынка ценных бумаг, осуществляющие свою профессиональную деятельность и фондовые биржи

Формирование фондового рынка в России повлекло за собой возникновение, связанных с этим процессом, многочисленных проблем, преодоление которых необходимо для дальнейшего успешного развития и функционирования рынке ценных бумаг.

Конкуренцию же здесь можно рассматривать в двух аспектах: внутреннем и внешнем. В качестве внутреннего аспекта здесь выступает конкуренция между ценными бумагами. Здесь на конкуренцию влияют такие факторы: количество и разнообразие эмитентов, количество аналогичных ценных бумаг, знание цен конкурентов. Во внешнем аспекте конкуренция рассматривается как конкуренция между различными видами рынков, для привлечения инвестиций, например, конкуренция между бюджетом, кредитным рынком и рынком ценных бумаг: при увеличении бюджетных ресурсов увеличиваются налоги, уменьшается масса денег и соответственно инвестиции.

4. Виды рынков ценных бумаг. Международный. Национальный и региональный рынки ценных бумаг. Рынок евробумаг. Мировая классификация фондовых рынков

Классификации рынков ценных бумаг имеют много сходства с классификациями самих ценных бумаг. Так различают:

Международные и национальные рынки ценных бумаг;

Региональные рынки ценных бумаг;

Рынки конкретных видов ценных бумаг (акций, облигаций и т. п.);

Рынки государственных и корпоративных (негосударственных) ценных бумаг;

Рынки первичных и производных ценных бумаг.

Смысл той или иной классификации рынка ценных бумаг определяется ее практической значимостью.

В той части, в какой рынок ценных бумаг основывается на деньгах как на капитале, он называется фондовым рынком. Фондовый рынок образует большую часть рынка ценных бумаг. Оставшаяся часть рынка ценных бумаг в силу своих небольших размеров не получила специального названия, и поэтому часто понятия рынка ценных бумаг и фондового рынка считаются синонимами.

Важной частью рынка ценных бумаг является денежный рынок, на котором обращаются краткосрочные долговые обязательства, главным образом, казначейские векселя (билеты). Денежный рынок обеспечивает гибкую подачу наличности в казну государства и дает возможность корпорациям и отдельным лицам получать доход на их временно свободные денежные средства.

Как и любой другой рынок, РЦБ складывается из спроса, предложения и уравновешивающей их цены. Спрос создается компаниями и государством, которым не хватает собственных доходов для финансирования инвестиций. Бизнес и правительства выступают на РЦБ чистыми заемщиками (больше занимают, чем одалживают), а чистым кредитором является население, у которого доход по разным причинам превышает расходы на текущее потребление и инвестиции в материальные активы (например, в недвижимость).

Рынок евробумаг является одним из самых объемных рынков международных ценных бумаг. Именно на него приходится более 75% от общего объема всего рынка ценных бумаг.

Необходимо отличать еврооблигации и облигации, которые выпускаются на национальных рынках капитала (внутренние выпуски). Это разные вещи. Внутренний выпуск облигаций осуществляет инвестор, который является резидентом страны выпуска. Такой выпуск облигаций проводится в валюте этой страны и размещается в стране выпуска. Он может быть, и размещен в иностранном государстве, но в валюте страны эмитента, кроме того, большая часть будет размещена все же в стране эмитента.

Еврооблигации выпускают в валюте, которая отличается от валюты страны эмитента. Облигации также будут размещать среди международных инвесторов. Группа по размещению этих ценных бумаг будет состоять из представителей международных инвестиционных банков.

Виды фондовых рынков

Первичный рынок объединяет фазу конструирования нового выпуска ценных бумаг и их первичное размещение. В частности, первичный рынок является внебиржевым в развитых обществах.

Кроме того, фондовые рынки можно классифицировать по другим критериям: по территориальному принципу (международные, национальные и региональные рынки), по видам ценных бумаг (рынок акций и т. п.), по видам сделок (кассовый рынок, форвардный рынок и т. д.), по эмитентам (рынок ценных бумаг предприятий, рынок государственных ценных бумаг и т. п.), по срокам (рынок кратко-, средне-, долгосрочных и бессрочных ценных бумаг), по отраслевому и другим критериям.

5. Первичный и вторичный рынки ценных бумаг в российской и международной практике. Фундаментальные свойства первичного и вторичного рынков

Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Вся деятельность на первичном рынке служит для раскрытия информации и заключается в следующем:

Подготовка проспекта эмиссии, его регистрация и контроль государственными органами с позиций полноты представленных данных;

Публикация проспекта и итогов подписки и т. д.

Фундаментальный анализ предполагает, что существует истинная (внутренняя) стоимость акции, кот. зависит от стоимости самой компании. Поэтому фундаментальный анализ представляет собой выявление всех объективных факторов, кот, влияют на динамику цены акции,

Основные положения теории фундаментального анализа следующие:

1. На развитом рынке цена акции очень чувствительна к фундаментальным факторам, влияющим на предприятие.

Именно эти факторы определяют главный тренд цены акции.

Доступность для гражданского оборота;

Стандартность и серийность;

Регулируемость и признание государством;

6. Биржевой и внебиржевый рынки ценных бумаг в российской и международной практике. Переходные формы

Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу, т. е. «непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами» Закон «О рынке ценных бумаг» (ст. 9).. По закону фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на рынке ценных бумаг. «Временное положение о лицензировании видов деятельности по организации торговли на рынке ценных бумаг», Постановление (ст.3.)

Поэтому ее задачи и функции определяются тем положением, которое фондовая биржа занимает на рынке ценных бумаг как ее участник. Следует подчеркнуть, что фондовые отделы других (товарных и валютных) бирж приравнены к фондовым биржам, поэтому в своей деятельности (за исключением вопросов создания) не отличаются от последних. Являясь организатором рынка ценных бумаг, фондовая биржа первоначально занимается исключительно созданием необходимых условий для ведения эффективной торговли, но по мере развития рынка ее задачей становится не столько организация торговли, сколько ее обслуживание. Изначально фондовая биржа создавалась для того, чтобы поощрять и поддерживать торговлю ценными бумагами, обеспечивающую соблюдение интересов ее участников. Поэтому биржа рассматривалась как надлежащим образом организованное место для торговли.

Хотя в странах с развитой рыночной экономикой фондовые биржи все еще играют достаточно большую роль в организации обращения ценных бумаг, тем не менее, значение биржи и биржевых механизмов купли-продажи фондовых ценностей постоянно снижается. По сути дела, биржа при наличии высокоэффективных средств связи не столь уж необходима, и на Западе биржа как место, где ведется торговля финансовыми активами, постепенно утрачивает свои позиции. Основными ее конкурентами выступают коммерческие и инвестиционные банки, все более превращающиеся в расчетные центры и центры торговли фондовыми ценностями. Все более решительно заявляют о себе новые формы организации внебиржевого оборота с использованием компьютерной техники и каналов связи.

Центральную роль в структуре организации внебиржевого рынка играет система правил торговли, контроля за их выполнением и меры дисциплинарного воздействия, осуществляемые организатором внебиржевой торговли.

Изначальное преобладание в России внебиржевого рынка ценных бумаг над биржевым связано с тем, что первичное размещение ценных бумаг осуществляется преимущественно на внебиржевом рынке, что соответствует и мировой практике.

Закономерностью развития организационных форм фондового рынка является постепенное стирание различий между биржевой и внебиржевой формами организации торговли ценными бумагами, появление различных переходных форм. Примером могут служить так называемые «вторые», «третьи», «параллельные» рынки, создаваемые фондовыми биржами и находящиеся под их регулирующим воздействием. Такого рода рынки функционируют с 80-х годов в важнейших европейских центрах торговли ценными бумагами. Их возникновение было обусловлено стремлением участников фондового рынка расширить границы рынка, желанием создать упорядоченный регулируемый рынок ценных бумаг для финансирования небольших и средних компаний, являющихся носителями наиболее современных технологий.

Поэтому эти рынки имеют в сравнении с биржевым более низкие требования к качеству ценных бумаг, включают в себя акции малых и средних компаний, но при этом поддерживают регулярность торговли, котировки, единство правил и т. д.

В то же время из внебиржевого оборота возникают системы торговли ценными бумагами, основывающиеся на современных средствах коммуникации и компьютерных технологиях. Эти системы представляют собой подобие территориально распределенной электронной биржи. Они имеют свои правила организации торговли, допуска ценных бумаг на рынок (листинг), отбора участников и т. д.

7. Классификация рынков по видам применяемых технологий. Прочие классификации рынков ценных бумаг

Классификация рынков ценных бумаг по видам применяемых технологий торговли

Простой аукционный рынок (характерен для неразвитых биржевых и внебиржевых фондовых рынков). Перед торгами происходит предварительный сбор заявок на продажу, составляется сводный котировочный лист. Аукцион происходит путем последовательного публичного оглашения списка предложений, по каждому из которых происходит гласное состязание (по определенной схеме) покупателей путем назначения новых цен. За стартовую принимается цена продавца.

Голландский аукцион. Происходит предварительное накопление заявок покупателей определенных ценных бумаг (сейчас так торгуют ГКО). Эмитент, или его посредники путем анализа устанавливают единую официальную цену, так называемую цену отсечения, которая равна самой нижней цене в заявках на покупку, позволяющей продать весь выпуск (то есть сумма заявок по этой цене и всем ценам выше ее покрывает весь выпуск). Все заявки на покупку, представленные по ценам выше официальных, удовлетворяются по официальной цене. (Возможно также удовлетворение всех заявок по средневзвешенной цене отсечения).

Двойные аукционные рынки.

Онкольные рынки. До начала торгов происходит накопление заявок о покупке и предложений на продажу, которые затем ранжируются по ценовым предложениям, последовательности поступления и количеству. В этой очередности они и удовлетворяются. По определенным правилам устанавливается официальный курс, по которому можно удовлетворить наибольшее число заявок и предложений. Оставшиеся позиции формируют список нереализованных заявок и предложений (так работают фондовые биржи).

Непрерывные аукционные рынки. Отсутствует фиксированная дата начала торгов. Поток заявок на покупку и предложений на продажу непрерывно регистрируют специалисты биржи. Поступающие заявки сравнивают с поступившими ранее и при совпадении их позиций удовлетворяются в порядке поступления и по наибольшей сумме поручения. Если поручение выполнить невозможно, то заявитель либо изменяет условия, либо ставится в очередь неисполненных поручений. Непрерывный аукционный рынок возможен лишь при значительных объемах ежедневного предложения ценных бумаг (более 10000 лотов ежедневно).

Дилерские рынки. Продавцы публично объявляют о ценах предложения и порядке доступа к местам покупки ценных бумаг. Покупатели, согласные с ценовыми предложениями, заявляют о своих намерениях и приобретают ценные бумаги.

Рынок ценных бумаг, отличаясь от рынка денег (валют, банковских ссуд и депозитов) своим объектом, очень сходен с ним способом образования, и значимости процесса обращения. Близость этих рынков так велика, что в ряде случаев ценные бумаги могут выполнять функции платёжно-расчётных средств (например, векселя, чеки), а сами современные бумажные деньги исторически произошли от такой ценной бумаги, как банковский вексель.

Классификации видов рынков ценных бумаг имеют много сходства с классификациями самих видов ценных бумаг. Так различают:

Международные и национальные рынки ценных бумаг;

Национальные и региональные (территориальные) рынки;

Рынки конкретных видов ценных бумаг (акций, облигаций и т. п.);

Рынки государственных и корпоративных (негосударственных) ценных бумаг;

Рынки ценных бумаг и производственных инструментов и т. п.

Смысл той или иной классификации рынка ценных бумаг определяется её практической значимостью.

Вместе с денежным и валютным рынок ценных бумаг входит в понятие финансового рынка.

В литературе, посвященной рынку ценных бумаг, последний часто называется фондовым рынком. Устоявшегося различия между этими понятиями в нашей стране пока нет. Кроме того, что понятие фондового рынка используется как синоним понятия рынка ценных бумаг, существуют и более узкие трактовки его содержания. В частности, фондовый рынок охватывает только ценные бумаги корпораций, или он является рынком ценных бумаг, которые принято относить к фондовым (капитальным) ценностям.

ТЕМА 2. ВИДЫ ЦЕННЫХ БУМАГ

8. Акции: понятие и развернутая характеристика. Виды стоимости акций: номинальная, эмиссионная. Курсовая, балансовая, ликвидационная. Разновидности простых акций, используемые в международной практике. Разновидности привилегированных акций, используемые в российской и международной практике. Конвертируемые акции. Проблемы и тенденции развития российского рынка ценных бумаг

При оценке ценных бумаг учитывают следующие показатели.

Балансовая стоимость акций, которая определяется по данным баланса делением собственных источников имущества на количество выпущенных акций.

Обыкновенные (простые) акции предоставляют своему владельцу все права, предусмотренные акционерным правом, т. е. право голоса на общем собрании акционеров по всем вопросам, право получить дивиденд, если у общества есть чистая прибыль, право получить ликвидационную стоимость акции, если у общества в момент ликвидации осталось имущества после расчетов с кредиторами. Все простые акции одного акционерного общества имеют один номинал. Каждая обыкновенная акция дает один голос при решении вопросов на общем собрании акционеров.

Привилегированные акции в общем случае не дают права голоса на общем собрании акционеров, но гарантируют фиксированный дивиденд и определенный размер ликвидационной стоимости акции. Разные выпуски привилегированных акций одного акционерного общества могут предоставлять своим владельцам разные права и привилегии и иметь разные номиналы.

Характеризуя современный фондовый рынок, нельзя не сказать о трех ключевых тенденциях его развития во второй половине 20 века. Эти тенденции следующие:

Дезинтермедиация (устранение посредника). Эта тенденция проявляется в стремлении участников финансового рынка устранить коммерческие банки как финансовых посредников.

Таким образом, можно сделать вывод о том, что развитие фондового рынка идет вслед за развитием сферы производства, потребностей производства и экономики в целом. Интернационализация и усложнение хозяйственной жизни привела и к интернационализации и к усложнению фондового рынка.

9. Облигации: развернутая характеристика. Разновидности облигаций по способу обеспечения обязательств (обеспеченные и необеспеченные залогом имущества). Разновидности облигаций по методу выплаты дохода. Конвертируемые облигации. Проблемы и тенденции развития российского рынка облигаций частных эмитентов

Облигация есть обязательство эмитента выплатить в определенные сроки владельцу этой ценной бумаги некоторые суммы денежных средств (купонные платежи и номинальную стоимость при погашении). Благодаря своему долговому характеру облигации более надежные вложения, чем акции; будучи аналогом кредита, они являются «старшими» бумагами по отношению к акциям, то есть дают преимущественное право при выплате дохода или возвращении вложенных средств в случае банкротства или ликвидации эмитента.

1. Более высокая надежность облигаций обеспечивает им популярность среди инвесторов, и именно на облигации приходится более 2/3 оборота большинства крупнейших фондовых рынков мира. Можно выделить 6 основных признаков, по которым классифицируются облигации:

Статус эмитента. Облигации могут быть выпущены как государственными органами (федеральными или местными), так и частными компаниями. По статусу эмитента в отдельную категорию иногда выделяют иностранных эмитентов облигаций, которые также подразделяются на частные компании и государственные органы.

2. Цель выпуска облигаций. Облигации выпускают для финансирования инвестиционных проектов и для рефинансирования задолженности эмитента. К последней цели прибегают государственные органы. Такой способ обслуживания государственного долга очень популярен во многих странах, в том числе и в России.

3. Срок обращения облигаций. Корпоративные облигации могут выпускаться сроком на 1 год и более. Принято различать краткосрочные (от 1 до 3 лет), среднесрочные (от 3 до 10 лет), долгосрочные (от 10 до 30 лет) и сверхдолгосрочные (более 30 лет и без ограничения срока) облигации.

Классификация по срокам обращения государственных облигаций в целом совпадает с классификацией корпоративных бумаг с одной поправкой: госорганы вправе эмитировать краткосрочные облигации со сроком обращения менее года.

4. Способ выплаты дохода. Обычно доход по облигации выплачивается в виде процентов к ее номинальной стоимости, причем частота выплат может колебаться от 1 до 4 раз в год. Доход выплачивается после предъявления эмитенту-заемщику купона, вырезаемого из специального листа, представляющего либо одно целое с бланком облигации, либо прилагающееся к ней.

5.Способ обеспечения займа. Облигации могут быть обеспечены имущественным залогом, залогом в форме будущих поступлений от хозяйственной деятельности или определенными гарантийными обязательствами.

6.Способ погашения облигаций. Обычно облигации погашаются в определенный срок по заранее оговоренной цене. Однако часто, чтобы повысить инвестиционную привлекательность этих ценных бумаг, эмитент идет на различные специальные мероприятия. Облигация, как и акция, имеет несколько цен: номинальную цену, цену продажи, цену выкупа (погашения) и курсовую цену.

Конвертируемую облигацию можно рассматривать как обычную облигацию с возможностью ее бесплатной замены на заранее определенное количество акций. Обычно (в мировой практике) инициатором конвертации не может быть компания-эмитент. В зависимости от того, в какой ситуации владельцу облигации предоставляется право на конвертацию, можно выделить два вида конвертируемых облигаций.

К первому виду конвертируемых облигаций следует отнести те, которые предоставляют инвестору право на конвертацию безусловно, в том числе и в ситуации, когда эмитент добросовестно исполняет свои обязательства по облигациям (нормальная ситуация). Конвертируемые облигации второго вида предоставляют инвестору право на конвертацию лишь в случае, когда эмитент не способен погасить долг по облигациям (негативная ситуация).

На сегодняшний день основной объективной причиной, тормозящей развитие рынка корпоративных облигаций, является действующее российское законодательство. Здесь следует отметить вопросы, связанные с подготовкой документов для размещения облигаций, само размещение, организацию вторичных торгов и налоговое законодательство. Для повышения ликвидности корпоративных облигаций требуется реализовывать достаточно широкий комплекс мероприятий.

Прежде всего, представляется необходимым скорректировать систему налогообложения операций с ценными бумагами. Речь идет о налоге, выплачиваемом при регистрации проспекта эмиссии. Так, в соответствии с законом РФ № 2023-1 от 12 декабря 2004 г. «О налоге на операции с ценными бумагами» (с учётом изменений и дополнений) при эмиссии ценных бумаг юридические лица являются плательщиками налога на операции с ценными бумагами. При этом объектом налогообложения является номинальная сумма выпуска ценных бумаг, заявленных эмитентом. Налог на операции с ценными бумагами взимается в размере 0,8% от номинальной стоимости суммы выпуска.

10. Государственный внутренний и внешний долг и виды долговых обязательств государства. Федеральные государственные ценные бумаги РФ. Государственные ценные бумаги субъектов РФ. Муниципальные ценные бумаги. Внешние облигационные займы государства. Проблемы и тенденции развития российского рынка государственных ценных бумаг

В соответствии с этим законом можно выделить:

Федеральные государственные ценные бумаги;

Государственные ценные бумаги субъектов федерации;

Муниципальные ценные бумаги.

Государственные и муниципальные ценные бумаги могут выпускаться в форме облигаций или иных эмиссионных ценных бумаг, именными и на предъявителя. Государственные ценные бумаги могут составлять как внутренний, так и внешний долг и быть номинированы как в рублях, так и в иностранной валюте.

Муниципальные ценные бумаги внешний долг составлять не могут и выпускаются только с рублевым номиналом. В настоящий момент в обращении находятся и краткосрочные, и среднесрочные, и долгосрочные государственные ценные бумаги, выпущенные как от имени Российской Федерации, так и отдельных субъектов Российской Федерации. В обращении находятся российские государственные ценные бумаги, номинированные как в российской валюте, так и в валютах других государств. В настоящее время в обращении находятся следующие виды государственных ценных бумаг, выпущенные от имени Российской Федерации:

Государственные краткосрочные обязательства (ГКО);

Облигации федеральных займов (ОФЗ);

Облигации государственного внутреннего валютного займа (так называемые «вэбовки»);

Облигации государственного сберегательного займа;

Важную роль в экономическом развитии страны сыграли коммуникативные функции фондового рынка. Векселя и казначейские обязательства активно использовались в сфере обращения, они позволили в значительной степени смягчить проблему неплатежей и нормализации отношении предприятии и бюджета. Причем активность ценных бумаг в сфере денежного обращения, их обслуживание реального сектора экономики возрастали в кризисные периоды.

Таким образом, мы можем говорить об активной интеграции фондового рынка страны в денежно-кредитную сферу, ценные бумаги стали играть стабилизирующую роль, постепенно вытесняя традиционные инструменты кредита. Наиболее яркое проявление данной общемировой тенденции в России было обусловлено слабостью национальной финансово-кредитной сферы.

Коммуникативные функции фондового рынка проявили себя и в процессе интеграции экономики России в международную финансово-экономическую систему. Российские ценные бумаги привлекли миллиарды долларов иностранных инвестиций, но в тоже время сделали экономику более зависимой от состояния зарубежных рынков. Усиление вовлеченности страны в общемировые процессы стратегически выгодно для национальной экономики, и с этой точки зрения можно позитивно оценивать роль российского фонового рынка.

Но следует иметь в виду, что негативные явления в экономической сфере страны могут в кризисные периоды обостряться под напором неблагоприятных факторов международной конъюнктуры, и фондовый рынок, будучи одним из «проводников» национальной экономики в общемировую систему, неизбежно передаст пришедшие извне неблагоприятные воздействия на смежные сегменты российской экономики. Поэтому было бы неправильно оценивать итоги развития российского фондового рынка исключительно в позитивном или негативном тоне.

11. Векселя. Классификация векселей. Простой и переводной вексель. Развернутая характеристика векселя в качестве ценной бумаги. Коммерческие бумаги. Проблемы и тенденции развития вексельного рынка в России

Одним из видов ценных бумаг, наиболее часто используемых в российской практике в последнее время, является вексель.

Вексель дает его владельцу право требовать от должника, или акцептанта, (третьего лица, обязавшегося уплатить по векселю) выплатить указанную в векселе сумму при наступлении срока платежа. Поэтому вексель выступает сложным расчетно-кредитным инструментом, способным выполнять функции, как ценной бумаги, так и кредитных денег и средства платежа. В частности, как ценная бумага вексель сам может быть объектом различных сделок. Выпуск и обращение векселей регулируется действующими Основами гражданского законодательства и Федеральным Законом РФ «О Переводном и Простом векселе», принятым Государственной Думой 21 февраля 1997 г.

В зависимости от критериев классификации различают следующие виды векселей.

В простом векселе участвуют два лица, из которых плательщиком является векселедатель. Последний, выписывая такой вексель, обязуется в нем уплатить непосредственно своему кредитору (векселедержателю) определенную сумму в определенном месте и в определенный срок.

Если рассматривать практику вексельного обращения в Российской Федерации, то можно сказать, что здесь четко прослеживаются две тенденции. Во-первых, желание российских предприятий и банков увеличить долю своих векселей в обращении. Во-вторых, банки нашли новый сектор приложения капитала.

При всем многообразии видов ценных бумаг разрешенных к выпуску и обращению (акции, облигации, векселя, варранты, фьючерсы, опционы) существует возможность конструирования ценных бумаг, а это в свою очередь подразумевает включение свойств нескольких ценных бумаг в одну, то есть в ту, что конструируем.

Но при всем этом рынок ценных бумаг имеет много проблем. В первую очередь это проблема защиты инвесторов от финансовых преступников и мошенников. Для этого надо укрепить законодательную базу. Второй острой проблемой является слабая инфраструктура рынка.

Решение этих двух проблем должно повысить доверие к российскому рынку и увеличить приток капитала в Россию.

Чтобы выйти на мировой уровень, наши профессиональные участники рынка ценных бумаг должны значительно повысить качество своей работы. Решить эту проблему следует