Размыть акции что значит

Что такое дополнительная эмиссия акций

В чем суть дополнительной эмиссии акций?

Процедура происходит в несколько этапов. Порядок проведения регламентируется законодательством. Суть сводится к следующим мероприятиям:

Цель проведения допэмиссий

Справка. Дополнительная эмиссия запускает последовательную цепочку событий. Увеличивается количество акций, затем снижается прибыль на акцию, следом уменьшается дивиденд, и впоследствии компания теряет привлекательность для инвесторов, снижается капитализация (акции падают).

«Бесплатные» деньги нужны АО для расширения деятельности, модернизации производства и других целей. Финансовые учреждения не в каждом случае могут или хотят предоставлять кредиты. Иногда банки соглашаются выдать займы, но условия более чем невыгодные. Поэтому ничего не остается, кроме выпуска новых ценных бумаг.

Что такое обратный выкуп?

Справка. Обратный выкуп запускает последовательную цепочку событий. Уменьшается количество акций, затем повышается прибыль на акцию, следом увеличивается дивиденд, и впоследствии компания повышает свою привлекательность для инвесторов, растет капитализация (акции растут).

Выгодополучателями становятся акционеры. Указанная выше цепочка событий вероятна, но не гарантирована. На фондовом рынке не всегда ценные бумаги дорожают после такой процедуры. Если АО не выплачивает дивиденды, то акционеры никакого эффекта от увеличения собственных долей не ощутят.

Несмотря на выгоду обратного выкупа (Buyback), не все могут провести процедуру, и не в каждом случае результатом будет выгода. Требуются свободные деньги, а также уверенность в инвестиционной привлекательности сделки.

Рассмотрим целесообразность обратного выкупа на реальных примерах:

Обратный выкуп позволяет избавиться от излишков денежных средств на счетах в качестве профилактики инфляции, резких перепадов курса. Увеличивая свои доли, организации упрочняют контроль над собственным бизнесом.

Как допэмиссия влияет на стоимость акций?

Результативность процесса зависит от ряда факторов. Для моделирования реалистичной ситуации возьмем некую компанию с уставным капиталом в 100 тыс. акций и стоимостью имущества 10 млн рублей. Условно-справедливой ценой 1 акции будет 1 тыс. рублей (100 млн руб. разделить на 100 тыс. акций). Далее возможны 3 варианта развития ситуации:

Перечисленные выше варианты работают в теории, но на практике результат может быть иным. Когда увеличивается количество акций, пропорционально меняется доля акционеров. Если у кого-то было 2 % компании, то после эмиссии с увеличением количества акций в 1,5 раза доля снизится до 1,333 % (если акционер не воспользовался своим правом приобрести акции из допэмиссии). Поэтому акционеры не любят обладать акциями АО, доля в которых постоянно снижается. Такие акции продают. В итоге допэмиссия негативно сказывается на курсе акций.

Когда компании инициируют проведение дополнительных эмиссий?

Негативные последствия

Наибольший вред допэмиссия приносит владельцам небольших долей АО. Простые акционеры не могут предотвратить процесс, поскольку решение принимается большинством мажоритарных держателей активов. Последние чаще преследуют собственные интересы.

Чтобы оценить последствия, приведем живой пример. Некто владеет 10 акциями по 1500 руб. каждая. Если общее количество акций составляет 100 тыс. штук, то доля в компании составит 0,01 % с полагающимися дивидендами. После выпуска новых 20 тыс. акций произойдут события:

Простому акционеру процедура не принесет выгоду. Поэтому российское законодательство регламентирует все процессы для защиты прав миноритарных акционеров.

Регулирование допэмиссий в законе об акционерных обществах

Согласно российскому закону об акционерных обществах (ст. 28):

В статье 40 указано, что акционеры обладают преимуществом в приобретении новых ценных бумаг пропорционально собственной доле в компании. Такой закон позволяет миноритарному акционеру сохранить изначальную долю в компании.

Пример последствий от проведения дополнительной эмиссии

Ярким примером для оценки возможных последствий допэмиссии стала компания «Магнит». О нем уже было написано выше.

Дополнительная эмиссия, по сути, представляет собой добровольное уменьшение собственной доли в компании для спасения либо развития бизнеса. Почти во всех случаях допэмиссия негативно сказывается на миноритарных акционерах и стоимости акций.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Допэмиссия акций: что это такое и что с этим делать?

Бывало ли у вас такое, что вы тщательно отобрали компанию, проанализировали все её показатели, купили акции, а они через некоторое время начинают падать? Вы начинаете искать в чем причина и не находите ничего, кроме новостей о допэмиссии. Что еще за допэмиссия? Почему из-за нее падают акции хорошей компании? Что в этом случае делать простому инвестору? Давайте попробуем разобраться и ответить на все эти вопросы.

Что такое допэмиссия?

При этом, теоретически, результат допэмиссии во многом зависит от цены размещения акций.

Например, возьмем компанию со стоимостью имущества в 100 млн руб. и количеством выпущенных акций в 100 тыс. Условная цена акции в таком случае равна 1000 рублей и считается по формуле 100 млн руб разделить на 100 тыс.

Но это в теории. По факту все может быть иначе и многое зависит от причин допэмиссии. В любом случае, при допэмиссии, если раньше у вас в собственности было условно 10% акций компании, то при увеличении количества акций в 2 раза, ваша доля снизится до 5%.

Допэмиссия также влияет на дивдоходность и прибыль на акцию.

Зачем компании проводят допэмиссию?

Среди причин допэмиссии выделяют следующие:

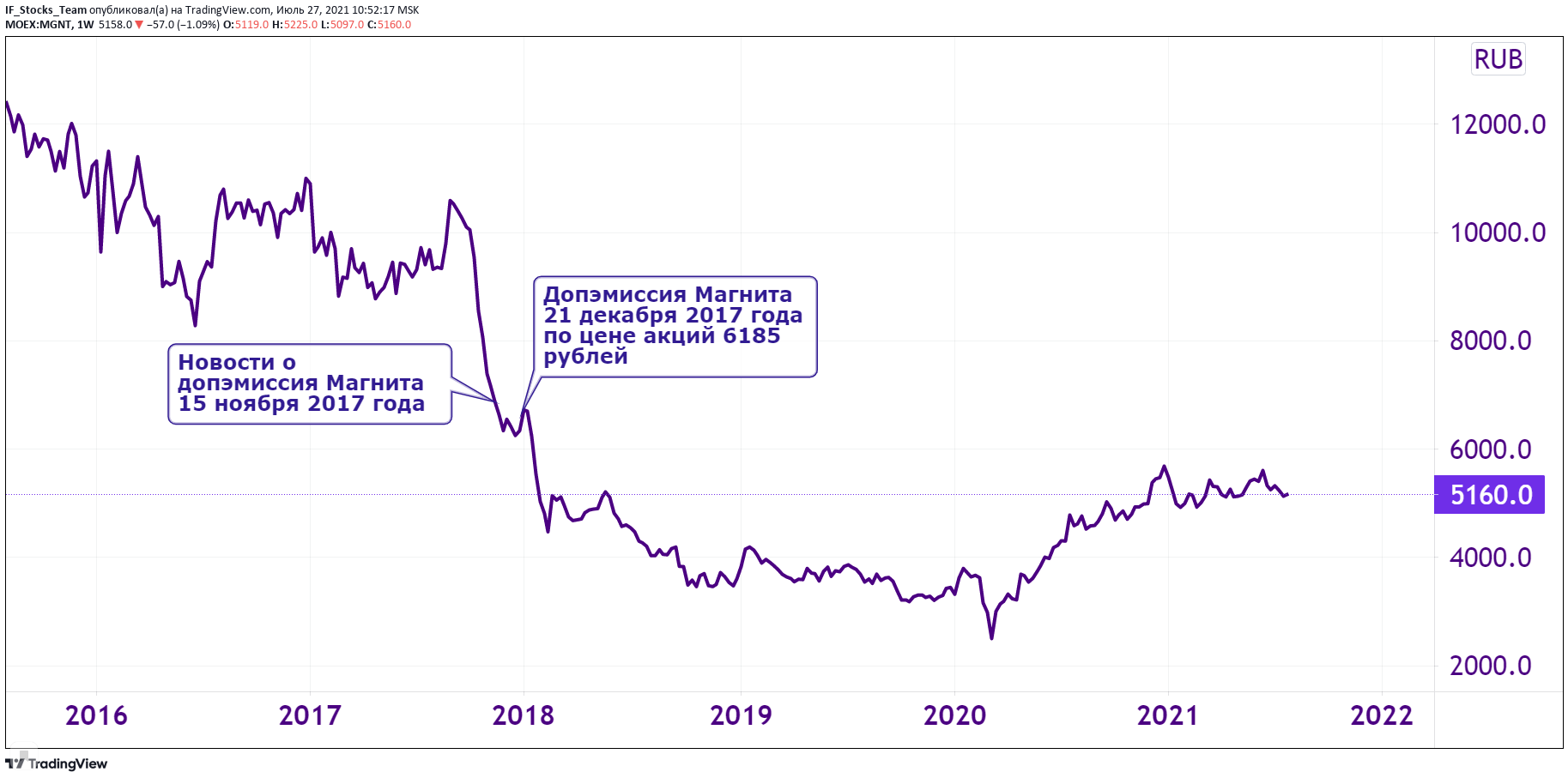

Так, к примеру, модернизация магазинов и оборудования стала одной из причин допэмиссии Магнита в 2017 году. На конец года доходы ритейлера сократились, прибыли упали. Руководство приняло решение о допэмиссии, для инвестирования в производство и ремонт магазинов, планируя в дальнейшем увеличить прибыль. Допэмиссия составила 7,35 млн акций по цене 6185 рублей за акцию, в то время как акции на бирже стоили по 6900 руб. (Рис. 1):

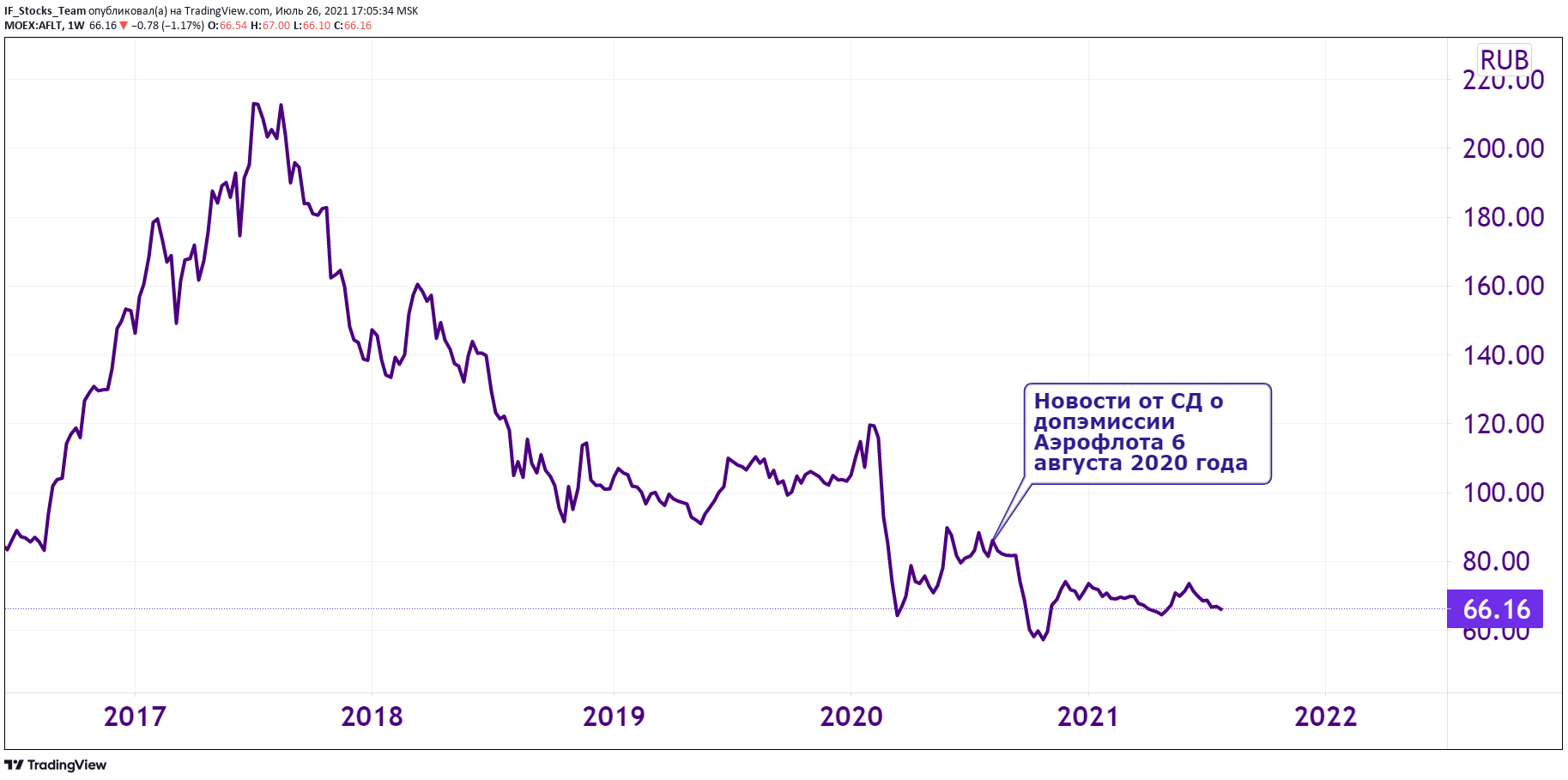

Например, допэмиссия Аэрофлота в 2020 году. Компания сильно пострадала от последствий пандемии. Авиапарк практически простаивал и чтобы поддержать авиаперевозчика, основные мажоритарии — правительство РФ и РФПИ — приняли решение о допэмиссии. Фактически произошло субсидирование Аэрофлота. Доля акционеров компании размылась и одни только слухи о допэмиссии привели к падению акций на 10% (рис. 2):

Новости подтвердились и 6 августа 2020 года совет диеркторов рекомендовал увеличить количество акций на 1,7 млрд шт или в 2,54 раза. Это привело к сильной переоценке акций по мультипликаторам и к снижению котировок. После допэмиссии акции авиаперевозчика все еще остаются под давлением.

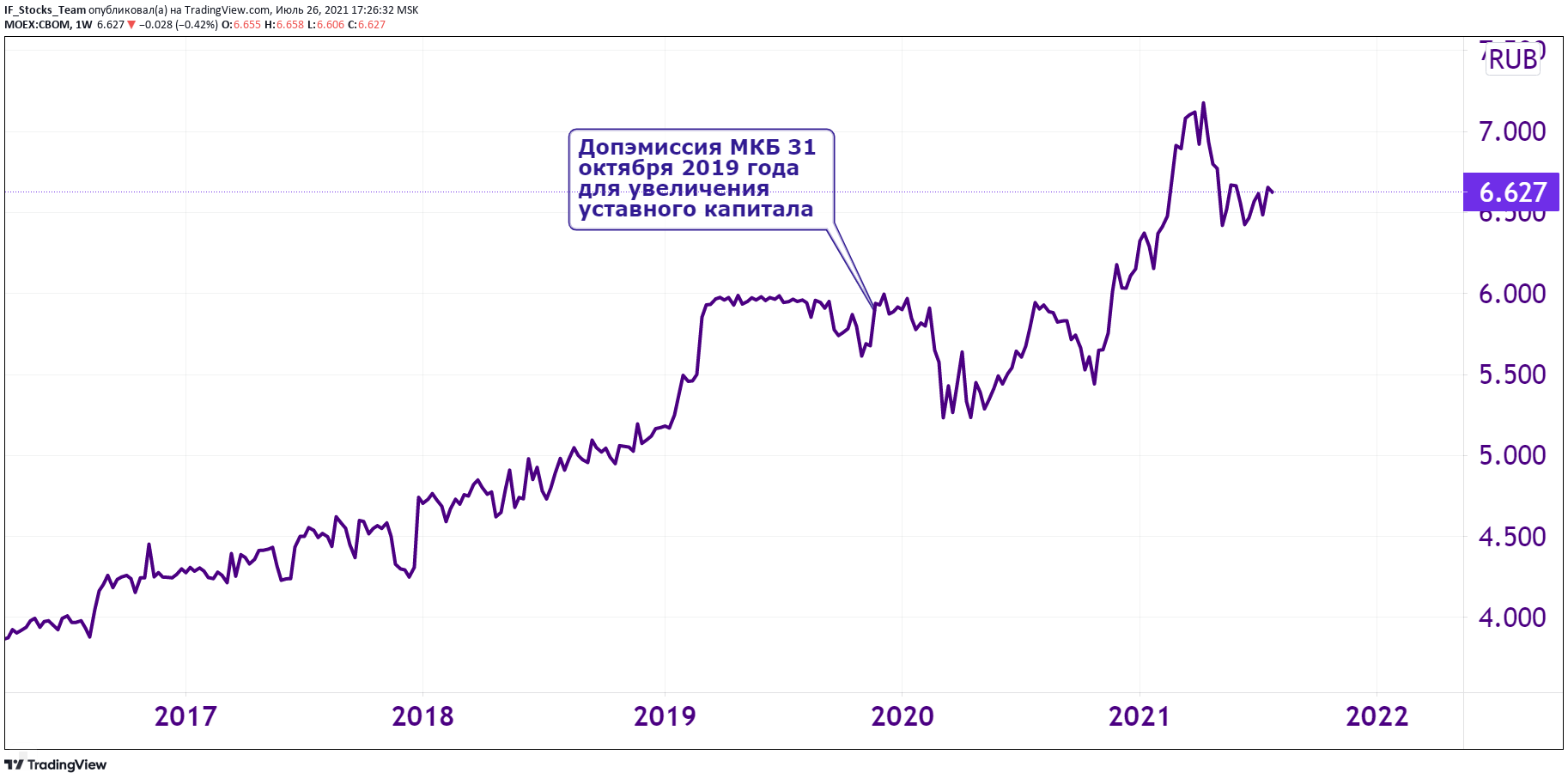

Так случилось с Московским кредитным банком в 2019 году. Тогда он был добавлен в список системно значимых и для увеличения достаточности капитала проводил допэмиссию (рис. 3):

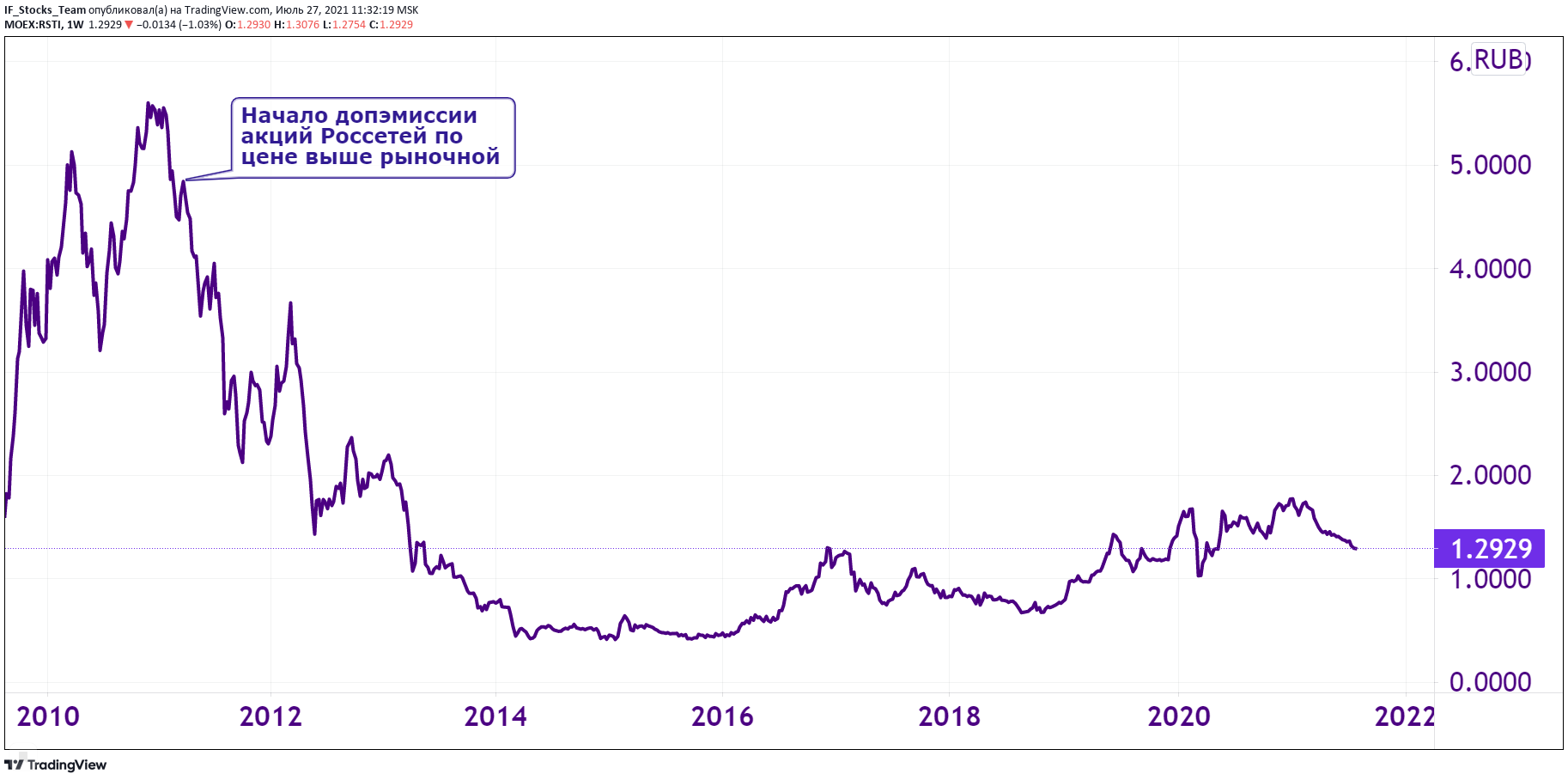

Кстати, обратите внимание, что во всех примерах цена размещения дополнительных акций была ниже их рыночной стоимости, что негативно влияет на динамику котировок. Однако даже размещение акций по цене выше рыночной не спасает котировки от падения. Например, по Россетям допэмиссия по цене в несколько раз выше рыночной проводилась неоднократно с 2011 по 2014 гг, но, несмотря на это, котировки все равно упали более чем в 10 раз (рис. 4).

Какие виды допэмиссии бывают?

Нет сильных различий допэмиссии по видам. Обычно ее проводят через дополнительное размещение акций. Но есть и допэмиссии через конвертируемые облигации.

Конвертируемые облигации отличаются от обыкновенных тем, что их можно конвертировать в определенное количество акций эмитента. Также купонные выплаты по ним ниже, чем у обыкновенных облигаций. В зависимости от условий договора, облигации можно конвертировать в акции как до даты погашения, так и после нее.

Всегда ли допэмиссия негативно влияет на акции?

Допэмиссия увеличивает количество акций. В результате снижается прибыль на акцию, уменьшаются дивидендные выплаты, и впоследствии компания теряет привлекательность для инвесторов.

Хоть допэмиссия чаще негативно сказывается на котировка, бояться её не стоит. Возьмем к примеру акции Ростелекома. Правительство часто поддерживает компанию допэмиссиями акций, но котировки от этого за последние 5 лет меняются слабо и скорее даже немного растут (рис. 5):

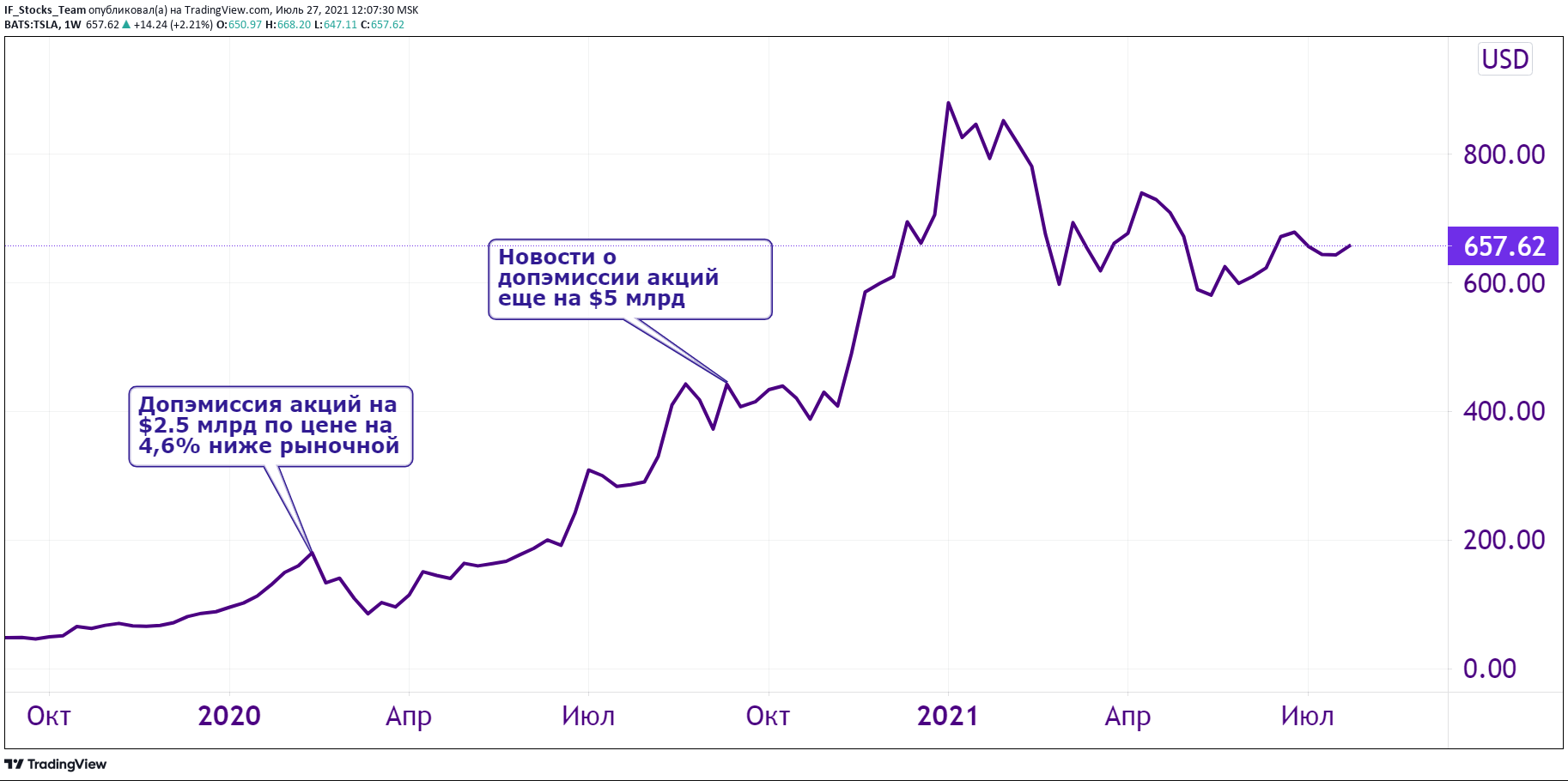

Американские компании также проводят допэмиссии. Но инвесторы активней пользуются возможностью для покупок подешевевших акций. Например, допэмиссия Tesla в феврале 2020 года перед пандемией и в сентябре 2020 года в разгар пандемии, привела к снижению котировок, но в дальнейшем акции быстро наверстали упущенное. (рис. 6)

То есть на американском рынке влияние допэмиссии на котировки во многом зависит от инвестиционной привлекательности компании.

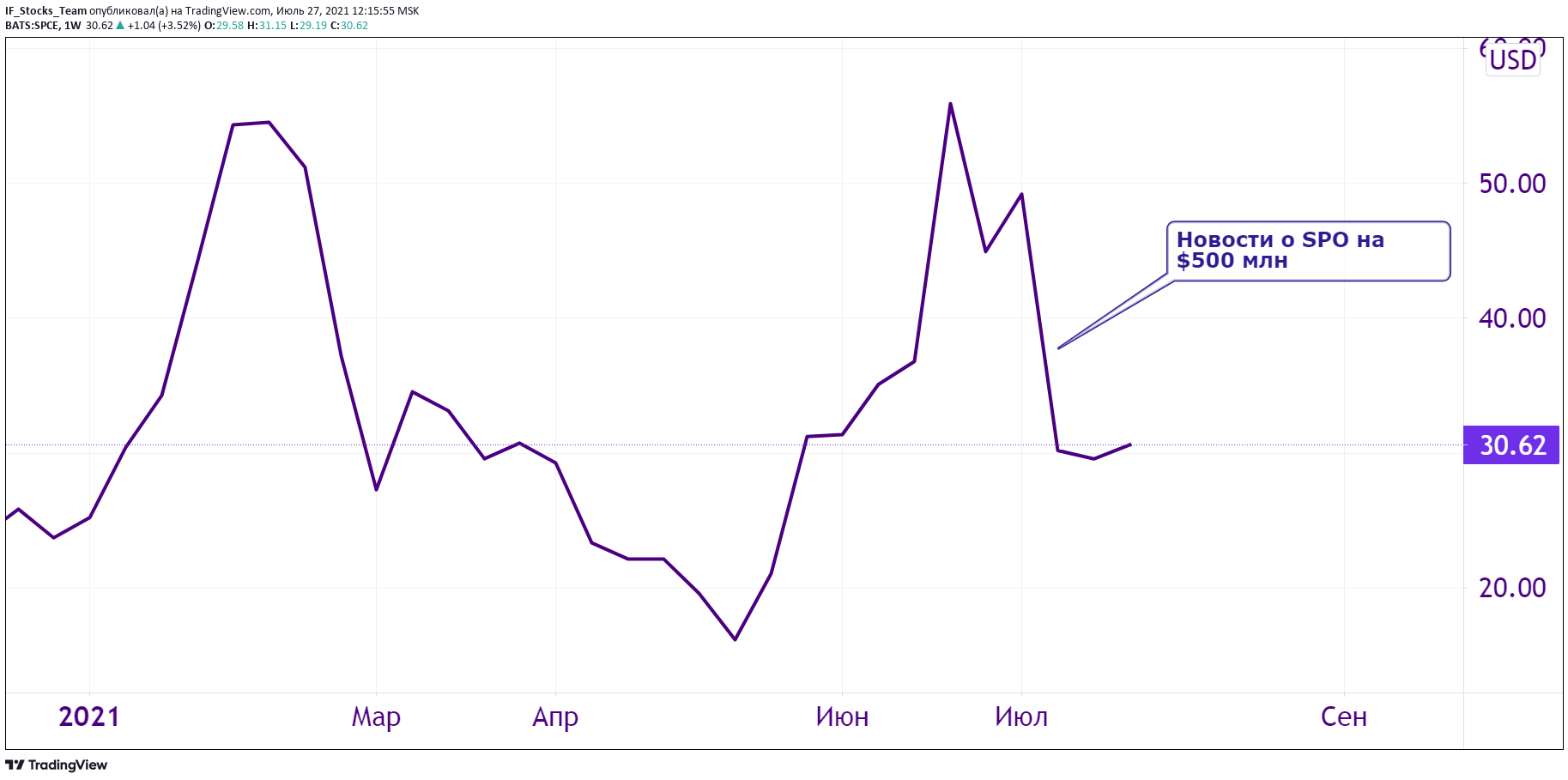

Отличие FPO от IPO и SPO

Из-за своей сокращенной английской аббревиатуры FPO допэмиссию часто путают с IPO и SPO. Нужно запомнить, что IPO это первичное размещение акций. После IPO компания становится публично, ее акции начинают торговаться в свободном обращении. Допэмиссия или FPO актуальна для компаний, которые уже зарегистрированы на бирже. Допэмиссия это вторичное, дополнительное размещение акций и в этом основное различие между IPO и FPO.

Что после допэмиссий?

При buyback количество акций в свободном обращении снижается, повышается прибыль на акцию и увеличиваются дивиденды. Капитализация растет и акции растут вместе с ней.

В целом, выкупая акции назад, компании начинают больше контролировать свой бизнес, при этом страхуя себя от поглощений конкурентами.

Вывод

И конечно нужно помнить о фундаментальном анализе компаний, проводящих допразмещение. Если у компании есть драйверы для роста в будущем, то допэмиссия не окажет сильного влияния на котировки, поскольку инвесторы будут закладывать в акции будущие ожидания.

Как работает дополнительная эмиссия акций и обратный выкуп?

Есть вопрос, который давно не дает мне покоя. Уже много написано про рынки акций, облигаций и т. д., но я никак не могу разобраться с допэмиссией акций и обратным выкупом акций компанией.

Ну и напоследок про обратный выкуп — байбэк. Компания же просто выкупает с рынка свободно обращающиеся акции, тем самым увеличивая свою долю, но акций остается столько же. Почему тогда говорят, что акций становится меньше, а доли частных инвесторов увеличиваются?

Никита, при дополнительной эмиссии акций доля каждого акционера в компании действительно уменьшается, а при обратном выкупе может вырасти. Вообще, темы допэмиссии и байбэка очень интересны и заслуживают отдельной большой статьи. Сегодня расскажу о самом важном.

Дополнительная эмиссия акций

Начнем с причин, по которым компания может выпускать дополнительные акции. Как правило, это связано с желанием компании получить новые и бесплатные деньги. Бесплатные потому, что их не нужно никому возвращать и платить проценты за пользование, как это было бы с кредитом или облигациями.

Компания может принимать многие решения, не спрашивая акционеров, в том числе размыть долю акций. Но компания действует не так, как ей захочется, а как прописано в ее уставе и согласно закону.

Если компания захочет разместить дополнительные обыкновенные акции — более 25% от ранее размещенных обыкновенных акций, — потребуется решение общего собрания акционеров. Для этого необходимо согласие хотя бы трех четвертей акционеров — владельцев голосующих акций, участвующих в общем собрании.

В вашем примере компания выпускает еще 100 акций, или 100% от ранее размещенного количества. Вы, как акционер, будете участвовать в голосовании по данному вопросу. Даже если вы будете против, решение все равно может быть принято большинством в три четверти голосов акционеров.

Однако ситуация, когда компания размещает дополнительно 100% акций, — редкость. Намного чаще дополнительная эмиссия происходит с долей акций менее 25%. В этом случае собирать общее собрание акционеров уже не требуется. Такое решение может принять совет директоров без вашего ведома и участия.

После выпуска новых акций доля инвесторов в компании уменьшится и на каждую акцию будет приходиться меньше прибыли и дивидендов. Цена акций при этом почти наверняка снизится, чтобы капитализация компании осталась на прежнем уровне.

Как у акционера, у вас есть преимущественное право на покупку новых акций пропорционально вашей текущей доле.

Обратный выкуп акций

Обратный выкуп акций (байбэк) — операция, обратная дополнительной эмиссии. Эффект от нее тоже обратный — позитивный.

Байбэк происходит, когда у компании достаточно свободных денег и их вложение в собственные акции — это привлекательная инвестиция. Для обратного выкупа требуется решение общего собрания акционеров, совета директоров или наблюдательного совета.

Если компания приобрела собственные акции, она не получает по ним право голоса. Эти акции не учитываются при подсчете голосов, по ним не начисляются дивиденды. Компания должна реализовать эти акции — продать, обменять или распределить — не позднее года с даты приобретения. Если она этого не сделает, общее собрание акционеров должно принять решение об уменьшении уставного капитала. Тогда акции будут погашены. Если компания изначально приобретает акции с целью погашения, они должны быть погашены сразу.

Если компания погасит акции, их станет меньше и увеличится доля каждого акционера в компании. Если же компания вернет акции обратно в рынок, например отдаст сотрудникам в виде бонусов или обменяет на какие-то активы, число акций и доля акционера не изменятся.

Сама компания не имеет и не может иметь доли. Доли могут быть только у акционеров компании, в том числе ее учредителей и руководителей. Когда акционерное общество покупает собственные акции, его доля не увеличивается. Такие акции, так называемые казначейские, могут только храниться на балансе, пока не будут погашены или возвращены в рынок.

Кратко

Чтобы привлечь дополнительные бесплатные деньги, компания может выпустить дополнительные акции. В таком случае число акций в обращении увеличится, а доля каждого инвестора в компании уменьшится.

Компания может выкупить свои акции у акционеров. Выкупленные акции не дают права голоса или дивидендов: они просто хранятся на балансе компании либо погашаются при покупке. Если компания погасит акции, акций станет меньше и доля инвесторов компании увеличится. Если компания не реализует акции в течение года, она должна будет их погасить.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Как-то слишком лаконично.

Когда компания проводит доп. эмиссию, это не происходит с целью «просто проесть эти деньги» за наш счет (за счет снижения цен наших акций). Как-правило, у компании есть цель по расширению, по новым продуктам или крупным проектам (насколько я помню, это даже указывается в проспекте эмиссии).

Если компания научилась делать бизнес с доходностью, например, 10%, подразумевается, что деньгами доп. эмиссии она также вложится в прибыльный проект с доходностью не ниже 10%, а значит акционеры доп. эмиссии будут претендовать на будущую долю этого нового проекта, а не делить со старыми акционерами их единственный пирог (стоимость компании сейчас). Поэтому с точки зрения теории в доп. эмиссиях нет особых причин для досады.

Что такое капитализация и размытие доли

Прекрасно помню, как, когда я только пришел в Луксиму и вообще индустрию стартапов, я старался как можно больше впитывать разных статей, профильных изданий, чтобы быстро «догнать тему». Говорят, что для того, чтобы стать экспертом в любой нише, нужно 5 лет и 500 книг по теме — так что я еще в самом-самом начале пути ))

Тем не менее, я некоторое время не знал, к своему стыду, что, например, понимается под капитализацией проекта и размытием доли. Теперь сам попробую в двух словах, без сложных схем, не по-научному объяснить, чтобы оставить это другим таким же начинающим, как я.

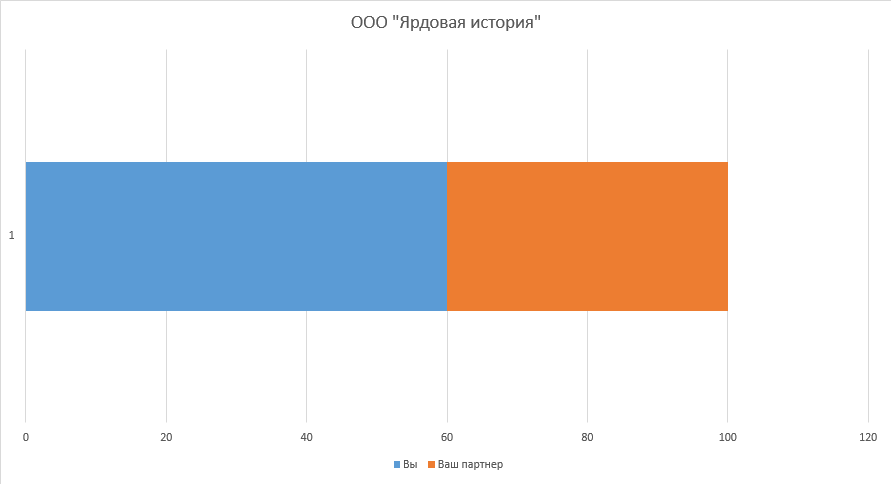

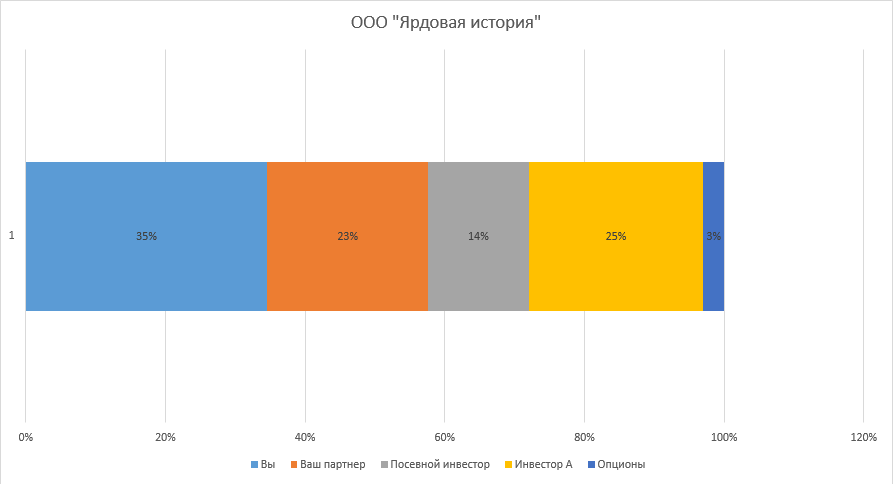

Итак, допустим, вы с партнером создали проект. За вами, при этом, числится 60%, а за партнером 40% компании.

Доли в компании на старте

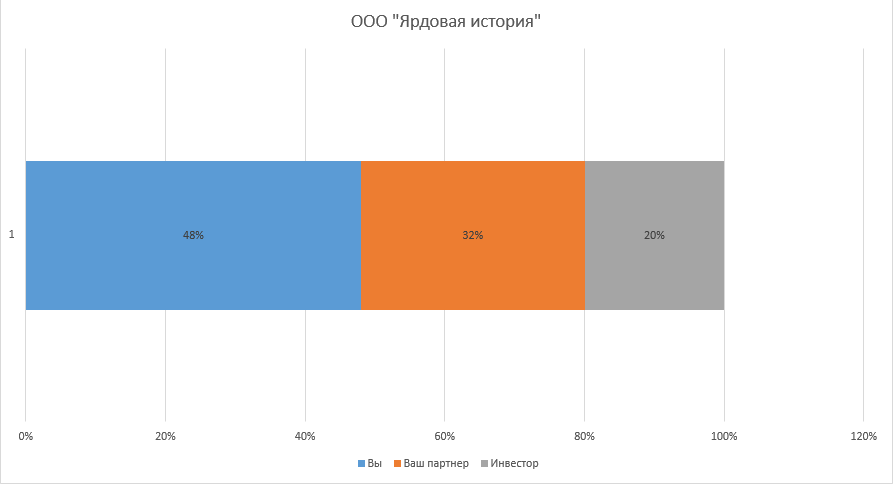

Доли после посевного раунда

Мы видим, что ваши 60% и 40% вашего партнера уменьшились каждая на 20% и они стали равны соответственно 48% и 32%.

Размытие долей после раунда А

Так может продолжаться до бесконечности (или до «экзита» — продажи вами своих акций). Каждый раз при продаже новой доли все остальные будут пропорционально уменьшаться или, как принято говорить, «размываться».

Вот так, ничего сложного =)

Если вы здесь впервые

Меня зовут Кирилл, мне 31 год. За почти 10 лет в сфере создания цифровых продуктов я успел поработать в Сбербанке, Альфа-Банке и МТС, провалить пару собственных стартапов и сделать небольшой экзит из еще одного, а также поучаствовать в выводе на рынок РФ абсолютно новой категории услуг — автомобилей по подписке. Днем я — корпорат и руковожу цифровыми каналами в банке, а в остальное время езжу на мотоцикле, играю в сквош и футбол, катаюсь на сноуборде и вейксерфе, читаю книги. В этом блоге пишу на разные темы. Чуть подробнее на главной.

Размытие доли в стартапах: понятие, схема и последствия

Термин «размытие доли» зачастую пугает начинающих фаундеров. Для развития стартапа требуются инвестиции, но с каждым новым финансированием часть основателя уменьшается. Пока компания выставляется на раундах и привлекает средства, этот процесс неизбежен.

Однако не следует рассматривать размытие как транзакционное событие, всегда имеющее негативные последствия. Лучше владеть меньшей долей в крупном и процветающем стартапе, чем большей в малодоходном бизнесе.

Понятие размытия доли в стартапе

Размытие (Dilution) представляет собой уменьшение процента акций, которыми владеет акционер, от общего числа ценных бумаг. Привлекая средства в стартап, основатели запускают этот процесс, с каждым новым раундом финансирования доли сокращаются все сильнее. При этом чем больше кофаундеров, тем выраженнее размытие.

Может показаться, что процесс всегда грозит негативными последствиями для основателей, однако это не так. Уменьшение доли ощутимо в том случае, если за несколько лет бизнес не вырос или развитие его незначительно. Если стартап процветает и его ценность увеличивается, стоимость даже размытой инвестициями части останется солидной.

То есть рациональное размытие уменьшает долю, но не сокращает стоимость пакета акций. Следует повышать ценность стартапа настолько, чтобы владеть меньшим процентом, но в более крупном бизнесе.

Доли участия в стартапе и акции

Чтобы вникнуть в сложный процесс размытия, важно понимать, что представляют собой доли и акции в стартапе и как они соотносятся между собой. Акция — единица участия в компании, их количеством определяется доля каждого предпринимателя. Ценные бумаги выпускаются и перевыпускаются по решению фаундеров, они могут продаваться физическим и юридическим лицам.

Обыкновенные акции позволяют голосовать на собрании акционеров, принимать решения, касающиеся деятельности стартапа. Привилегированные обычно не участвуют в управлении, но имеют преимущество перед стандартными ценными бумагами при выплате дивидендов и прибыли, выдвижении требований на активы при банкротстве.

Факт владения акциями подтверждается сертификатами, которые преимущественно хранятся в электронном виде. На начальном этапе развития стартапы обычно обходятся только договорами о покупке ценных бумаг.

Как происходит размытие доли: примеры и расчеты

Степень потери фаундерами части владения бизнесом зависит от многих факторов: числа партнеров, количества раундов финансирования, требований инвесторов и так далее. Вложения в стартап регламентируются Term Sheet — документом, содержащим условия сделки, кредитования, развития проекта. Его положения также могут влиять на размытие — например, многие стартапы не могут реализовать потенциал из-за высоких долей, отданных ранним инвесторам. По этой причине основателям рекомендуется на стадии заключения договорных отношений заручиться юридической поддержкой.

Общая схема

Допустим, стартап основали 2 человека, доли которых в компании общим решением распределены как 40 % и 60 %.

Размытие продолжается, пока компания привлекает средства и выставляется на раундах. В результате в выигрыше остается тот инвестор, который входит последним за большую долю акций. Фаундерам не следует обращаться к сторонним средствам беспорядочно: если компания может справиться самостоятельно и срочно не нуждается в финансировании извне, для сохранения части бизнеса выгоднее использовать собственные ресурсы.

Размытие в таблице капитализации

Рассмотрим пример базовой ситуации размытия долей и ее учет в Cap Table. В компании «Старт» 2 основателя: Смелов и Смирнов. Доли владения распределены 60 % и 40 % соответственно. Стартап при открытии выпустил 1000 акций.

Таблица 1. Cap Table для компании «Старт»

Таблица 2. Cap Table при получении инвестиций от Rebel

Таблица 3. Cap Table при получении инвестиций от фонда Capital

Таблица 4. Cap Table при продаже стартапа Invincible.

Приведенный пример размытия идеален для участников. Основателям стартапа Смелову и Смирнову такой сценарий позволяет сформировать первый капитал, инвесторам обеспечивает быстрый экзит с хорошими показателями: для Rebel это увеличение суммы вложений в 47 раз за год, для фонда Capital — в 9 раз за полгода.

Однако на практике такой сценарий часто осложняется:

Подобные условия забирают у фаундеров часть их доли и потенциальной прибыли. Случается, что в ходе сделок поглощения на миллионы долларов основатели не получают ничего, кроме ценного опыта.

Опционы для сотрудников компании

Опционные планы для работников (ESOP) распространены в стартапах, поскольку выступают инструментом мотивации в условиях ограниченного финансирования. Они дают право сотруднику приобрести долю, акции компании по фиксированной цене при определенных обстоятельствах. То есть опцион выступает фактором, напрямую воздействующим на размытие. Обязательно оговариваются условия опциона:

На опционы для работников обычно выделяется 10–20 % стартапа — компанией выпускается и резервируется установленное количество акций.

В таблице капитализации ESOP следует отображать отдельной строкой, даже если ценные бумаги еще не распределены. При раундах финансирования ESOP также размывается, но в некоторых случаях компания инициирует довыпуск акций для сохранения доли работников.

На примере из предыдущей главы предположим, что компания «Старт» привлекла 2 раунда финансирования и решила выделить 12 % на опционы для сотрудников.

Таблица 5. Cap Table при выделении 12 % на опцион для сотрудников

В результате доли участников несколько размылись, стоимость пакета акций также снизилась. Компания приняла решение распределить доли между лучшими сотрудниками — Петровым и Ивановой на условиях годового клифф-периода и вестинга 4 года. Работники по истечении года решили реализовывать свои опционы. Поскольку 4-летний период еще не окончен, они могут претендовать только на 25 %.

Таблица 6. Cap Table после распределения долей между двумя сотрудниками.

Таблица 7. Cap Table с опционами при продаже стартапа Invincible

То есть размытие долей основателей и инвесторов из-за опционов для сотрудников сократило их доход на выходе, в сравнении с примером из предыдущей главы (таблица 4). Однако такая мотивация работников вполне могла стать причиной успешности стартапа и его стремительного роста.

Разделяй и властвуй: нужно ли бороться с размытием

Изначально правильное распределение долей и рациональное управление ими значительно сокращает риск потери бизнеса. Например, чем больше основателей у стартапа, тем выраженнее будет размытие. Поэтому формировать команду фаундеров следует с четким пониманием роли и степени участия каждого в бизнесе.

При обсуждении с инвесторами условий финансовых вливаний важно внимательно изучать Term Sheet. Положения документа влияют как на дальнейшую деятельность организации, так и на ее структуру, долевую собственность и могут стать причиной значительных потерь.

Приведенные в предыдущих главах примеры наглядно демонстрируют, что финансирование стартапа, прежде всего, следует рассматривать как рост его стоимости, а не размытие долей. Несмотря на потерю основателями Смирновым и Смеловым части процента акций в ходе двух раундов, опционов для сотрудников, оценка компании значительно возросла. В результате каждый акционер получил определенную долю новых денежных средств, которые до финансирования не были частью стоимости стартапа.

Настоящее размытие, имеющее негативные последствия, грозит тем компаниям, у которых темп расходования денежных средств (затраты) превышает рост стоимости. В этом случае стартап постоянно нуждается в новом финансировании для покрытия собственных нужд. Причиной размытия в данном случае выступают не выдвигаемые условия инвестирования, а нерациональная трата полученных средств — например, на наращивание неэффективных продаж продукта из-за боязни замедлить рост стартапа. Каждое новое финансирование должно анализироваться основателями — действительно ли оно оправдано на данной стадии развития.

То есть рациональность потери доли напрямую зависит от динамики растрачивания капитала по сравнению с его наращиванием. Если рост стоимости выше затрат, это говорит об эффективной деятельности стартапа, и волноваться о размытии долей участникам не нужно.

Итоги

Еще на этапе формирования стартапа важно рационально распределить степень участия в нем — больше всего доля размывается количеством основателей. Выгоднее создавать стартап единолично (по возможности), в дальнейшем привлекать кофаундеров уже за меньшие доли.

Для эффективной деятельности компании ее участникам (основателям, сотрудникам, инвесторам) крайне нежелательно рассматривать новые раунды финансирования как транзакционное размытие долей. Важно понимать, что при правильном подходе инвестирование ведет к росту стоимости стартапа (за исключением вариантов, когда влечет чрезмерные издержки).

Необходимо пристально отслеживать затраты, темп расходования капитала. Следует учитывать, что быстрое растрачивание средств в стартапах вполне допустимо, если каждый вложенный доллар приносит рост стоимости.