Проспект эмиссии облигации что это

Проспект эмиссии облигации что это

(в ред. Федерального закона от 29.12.2012 N 282-ФЗ)

(см. текст в предыдущей редакции)

1. Регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг, размещаемых путем подписки, должна сопровождаться составлением и регистрацией проспекта ценных бумаг, за исключением случаев, если соблюдается хотя бы одно из следующих условий:

1) в соответствии с условиями размещения эмиссионных ценных бумаг они предлагаются только квалифицированным инвесторам и лицам, имеющим преимущественное право приобретения размещаемых акций и (или) эмиссионных ценных бумаг, конвертируемых в акции;

3) в соответствии с условиями размещения эмиссионных ценных бумаг они предлагаются заранее определенному кругу лиц, число которых не превышает 150, без учета квалифицированных инвесторов и лиц, имеющих преимущественное право приобретения соответствующих ценных бумаг;

4) сумма денежных средств, привлекаемых эмитентом путем размещения эмиссионных ценных бумаг одного или нескольких выпусков (дополнительных выпусков) в течение одного календарного года, не превышает один миллиард рублей;

5) сумма привлекаемых эмитентом, являющимся кредитной организацией, денежных средств путем размещения облигаций одного или нескольких выпусков (дополнительных выпусков) в течение одного календарного года не превышает четыре миллиарда рублей;

6) в соответствии с условиями размещения эмиссионных ценных бумаг сумма денежных средств, вносимая в их оплату каждым из потенциальных приобретателей, за исключением лиц, осуществляющих преимущественное право приобретения соответствующих ценных бумаг, составляет не менее одного миллиона четырехсот тысяч рублей;

7) облигации размещаются в рамках программы облигаций и с даты регистрации проспекта облигаций, зарегистрированного в отношении программы облигаций, не истек один год.

(в ред. Федерального закона от 31.07.2020 N 306-ФЗ)

(см. текст в предыдущей редакции)

(п. 1 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

2. В случаях, предусмотренных нормативными актами Банка России, эмитентом может быть представлено уведомление о составлении проспекта ценных бумаг. При представлении указанного уведомления регистрация проспекта ценных бумаг не требуется. Получение Банком России или биржей указанного уведомления влечет за собой такие же правовые последствия, как и регистрация проспекта ценных бумаг. Форма (формат) такого уведомления и требования к его содержанию устанавливаются Банком России.

(п. 2 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

3. Если иное не установлено настоящим Федеральным законом, проспект ценных бумаг содержит:

1) введение (резюме проспекта ценных бумаг), в котором кратко излагается информация, позволяющая составить общее представление об эмитенте и эмиссионных ценных бумагах, основных рисках, связанных с эмитентом и приобретением его эмиссионных ценных бумаг, а в случае размещения акций и эмиссионных ценных бумаг, конвертируемых в акции, также об основных условиях их размещения;

2) информацию об эмитенте и о его финансово-хозяйственной деятельности;

3) бухгалтерскую (финансовую) отчетность эмитента и иную финансовую информацию, в том числе:

годовую бухгалтерскую (финансовую) отчетность эмитента за три последних завершенных отчетных года или за каждый завершенный отчетный год (если эмитент осуществляет свою деятельность менее трех лет) вместе с аудиторским заключением в отношении указанной отчетности;

промежуточную бухгалтерскую (финансовую) отчетность эмитента за последний завершенный отчетный период, состоящий из трех, шести или девяти месяцев, вместе с аудиторским заключением, если в отношении указанной отчетности проведен аудит;

годовую консолидированную финансовую отчетность эмитента, а если эмитент вместе с другими организациями в соответствии с международными стандартами финансовой отчетности не создает группу, годовую финансовую отчетность эмитента за три последних завершенных отчетных года или за каждый завершенный отчетный год (если эмитент осуществляет свою деятельность менее трех лет) вместе с аудиторским заключением в отношении соответствующей отчетности. Правила настоящего абзаца не применяются к специализированным обществам и ипотечным агентам, а также к субъектам малого или среднего предпринимательства при условии, что размещаемые (предлагаемые) эмиссионные ценные бумаги субъектов малого или среднего предпринимательства не включаются в котировальный список;

промежуточную консолидированную финансовую отчетность эмитента, а если эмитент вместе с другими организациями в соответствии с международными стандартами финансовой отчетности не создает группу, промежуточную финансовую отчетность эмитента за последний завершенный отчетный период, состоящий из шести месяцев, вместе с аудиторским заключением или иным документом, составляемым по результатам проверки соответствующей отчетности, если в отношении этой отчетности проведены аудит или иная проверка, вид и порядок проведения которой установлены стандартами аудиторской деятельности. Правила настоящего абзаца не применяются к специализированным обществам и ипотечным агентам, а также к субъектам малого или среднего предпринимательства при условии, что размещаемые (предлагаемые) эмиссионные ценные бумаги субъектов малого или среднего предпринимательства не включаются в котировальный список;

4) сведения о лице, предоставляющем обеспечение по облигациям эмитента, а также об условиях такого обеспечения;

5) условия размещения акций и ценных бумаг, конвертируемых в акции;

6) иные сведения, предусмотренные настоящим Федеральным законом или иными федеральными законами.

(п. 3 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

4. Информация, содержащаяся в проспекте ценных бумаг, должна отражать все обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении эмиссионных ценных бумаг. Ответственность за полноту и достоверность указанной информации несет эмитент. Введение (резюме проспекта ценных бумаг) должно быть изложено языком, понятным для лиц, не являющихся квалифицированными инвесторами.

(п. 4 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

5. Проспект ценных бумаг может быть зарегистрирован в отношении ценных бумаг одного или нескольких выпусков (дополнительных выпусков), а если такими ценными бумагами являются облигации, в отношении одной или нескольких программ облигаций.

(п. 5 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

6. Формы (форматы) проспекта ценных бумаг и требования к его содержанию устанавливаются Банком России в зависимости от вида, категории (типа) ценных бумаг, количества размещенных эмитентом в течение календарного года выпусков (дополнительных выпусков) ценных бумаг, вида основной деятельности эмитента, а также в зависимости от того, является ли эмитент субъектом малого или среднего предпринимательства, осуществляет ли эмитент раскрытие информации в соответствии с пунктом 4 статьи 30 настоящего Федерального закона.

(п. 6 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

7. Если эмитент обязан осуществлять раскрытие информации в соответствии с пунктом 4 статьи 30 настоящего Федерального закона, он вместо информации, которая должна содержаться в проспекте ценных бумаг, вправе включить в проспект ценных бумаг ссылку на раскрытую им информацию.

(п. 7 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

Регистрация дополнительной части проспекта ценных бумаг допускается одновременно с регистрацией выпуска (дополнительного выпуска) эмиссионных ценных бумаг и не позднее одного года с даты регистрации основной части проспекта ценных бумаг. При этом проспект ценных бумаг может состоять из одной основной части и нескольких дополнительных частей.

В случае, если после регистрации основной части проспекта ценных бумаг эмитентом составлена бухгалтерская (финансовая) отчетность за соответствующий отчетный период и (или) возникли обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении соответствующих эмиссионных ценных бумаг, и если во введении (резюме проспекта ценных бумаг) отсутствовала информация о размещаемых эмиссионных ценных бумагах и об основных условиях их размещения, одновременно с регистрацией дополнительной части проспекта ценных бумаг должны быть зарегистрированы изменения в основную часть проспекта ценных бумаг.

(п. 8 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

9. К утверждению и подписанию основной части проспекта ценных бумаг и дополнительной части проспекта ценных бумаг применяются требования, установленные для утверждения и подписания проспекта ценных бумаг.

(п. 9 в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

10. Регистрация Банком России проспекта ценных бумаг, его основной части осуществляется в сроки, установленные настоящим Федеральным законом для государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, сопровождающейся составлением и регистрацией проспекта ценных бумаг.

Регистрация Банком России дополнительной части проспекта ценных бумаг осуществляется в сроки, установленные настоящим Федеральным законом для государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, не сопровождающейся составлением и регистрацией проспекта ценных бумаг.

(п. 10 введен Федеральным законом от 27.12.2018 N 514-ФЗ)

11. Основаниями для отказа в регистрации проспекта ценных бумаг, его основной части или дополнительной части являются основания, предусмотренные настоящим Федеральным законом для отказа в регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг.

(п. 11 введен Федеральным законом от 27.12.2018 N 514-ФЗ)

Размещение ценных бумаг, проспект в отношении которых зарегистрирован до 01.01.2020, и биржевых облигаций, которые до 01.01.2020 допущены к организованным торгам с представлением бирже проспекта биржевых облигаций, допускается до 01.01.2022 (ФЗ от 27.12.2018 N 514-ФЗ).

12. Размещение ценных бумаг, в отношении которых зарегистрирован проспект ценных бумаг, допускается в течение одного года с даты его регистрации. По истечении указанного срока размещение ценных бумаг допускается при условии регистрации нового проспекта ценных бумаг.

(п. 12 введен Федеральным законом от 27.12.2018 N 514-ФЗ)

Проспект ценных бумаг – понятие, содержание, утверждение, ответственность

Проспектом эмиссии ценных бумаг называется официальный документ, регистрируемый в государственных органах и содержащий исчерпывающие сведения об эмитенте (включая информацию о ценных бумагах, размещаемых им, и его финансовом состоянии). Данный документ необходим при реализации выпускаемых ценных бумаг. Главной его целью является предоставление полной и достоверной информации, руководствуясь которой инвесторы могут разумно и объективно определить возможные для них риски и принять обоснованное и взвешенное инвестиционное решение.

В каких случаях требуется оформление проспекта эмиссии

Как известно, эмиссия ценных бумаг может быть осуществлена в следующих формах:

Таким образом, если выпуск ценных бумаг проводится в форме публичного размещения, то дополнительными этапами регистрации выпуска будут являться:

Более подробно о тех случаях, когда необходимо регистрировать проспект ценных бумаг, смотрите в статье «Процедурные особенности регистрации проспекта ценных бумаг».

Какую информацию должен содержать проспект эмиссии ценных бумаг

Требования к проспекту эмиссии, касающиеся его формы и содержания, устанавливает Банк России. Так, в соответствии с действующим законодательством, проспект должен включать в себя следующие данные:

Утверждение и подписание проспекта ценных бумаг

Как было ранее замечено, на основании информации, представленной в проспекте, потенциальные инвесторы принимают свои решения относительно той или иной компании. В связи с этим особая роль отведена механизмам, обеспечивающим достоверность и полноту информации, содержащейся в проспекте ценных бумаг. К данным механизмам относятся утверждение проспекта эмиссии ценных бумаг уполномоченным органом управления эмитента и его подписание должностными лицами эмитента (или третьими лицами).

Проспект эмиссии ценных бумаг акционерного общества может быть утвержден наблюдательным советом (советом директоров) либо органом, который осуществляет в этом обществе функции совета директоров. По усмотрению эмитента данный документ может подписываться финансовым консультантом на рынке ценных бумаг, который тем самым подтверждает полноту и достоверность информации, содержащейся в нем (кроме части, удостоверяемой аудитором или оценщиком). Заметим, что аффилированное лицо эмитента не может являться финансовым консультантом.

При выпуске облигаций с обеспечением лицо, которое предоставляет это обеспечение, должно заверить подписью проспект ценных бумаг для подтверждения достоверности сведений об обеспечении.

Ответственность за недостоверность данных

Стоит иметь в виду, что все перечисленные выше лица – утвердившие данный документ, проголосовавшие за его утверждение, подписавшие его, а также аудиторская компания, подготовившая аудиторское заключение в отношении отчетности эмитента, и лица, предоставляющие обеспечение по облигациям эмитента – несут солидарно субсидиарную ответственность за все возможные убытки, причиненные владельцу ценных бумаг эмитентом (по причине содержания в проспекте эмиссии неполной, недостоверной информации или информации, которую можно неоднозначно истолковать).

Срок давности для подачи искового заявления о возмещении полученных убытков по вышеозначенным причинам начинается со дня размещения ценных бумаг, а если проспект ценных бумаг был зарегистрирован – со дня раскрытия информации, содержащейся в документе.

Проспект

Опубликовано 16.06.2021 · Обновлено 16.06.2021

Что такое Проспект?

Как работает проспект эмиссии

Компании, которые хотят предложить облигации или акции для продажи общественности, должны подать проспект эмиссии в Комиссию по ценным бумагам и биржам как часть процесса регистрации. Компании должны подавать предварительный и окончательный проспекты эмиссии, и у SEC есть конкретные рекомендации относительно того, что указано в проспектах для различных ценных бумаг.

Ключевые моменты

Проспект эмиссии включает в себя следующую информацию:

Примеры проспектов

От 1% до 2%

Как правило, в фондах с высокими затратами комиссионные сборы превышают 1,5%, в фонды с низкими издержками – 1% или меньше.

В качестве примера проспекта размещения, PNC Financial ( простой вексель с выплатой определенного дохода к сроку погашения.

Для обзора, старшие векселя – это долговые ценные бумаги или облигации, которые имеют приоритет над другими необеспеченными векселями в случае банкротства. Старшие векселя должны быть оплачены в первую очередь, если активы будут доступны в случае ликвидации компании. По старшим облигациям выплачивается более низкая купонная ставка процента по сравнению с младшими необеспеченными облигациями, поскольку по старшим долгам обеспечивается более высокий уровень безопасности и снижается риск дефолта.

Ниже приводится часть проспекта из содержания, в котором представлена основная информация о предложении. Мы видим в списке следующую информацию:

Особые соображения

Другой причиной выпуска финансовые показатели компании, чтобы убедиться, что компания достаточно финансово жизнеспособна для выполнения своих обязательств.

ПРОЦЕСС ПОДГОТОВКИ

ЭМИССИИ ОБЛИГАЦИЙ

«Форма выпуска облигаций имеет свои особенности в части необходимых этапов подготовки и предоставляемых документов. Программа облигаций позволяет использовать гибкий подход к привлечению финансирования путем размещения облигаций.»

ГЛАВА 1. КОРПОРАТИВНЫЕ И БИРЖЕВЫЕ ОБЛИГАЦИИ. ПРОГРАММЫ БИРЖЕВЫХ ОБЛИГАЦИЙ

1. Базовые требования, участники процесса и направления работ

ПРОЦЕСС ПОДГОТОВКИ ЭМИССИИ ОБЛИГАЦИЙ

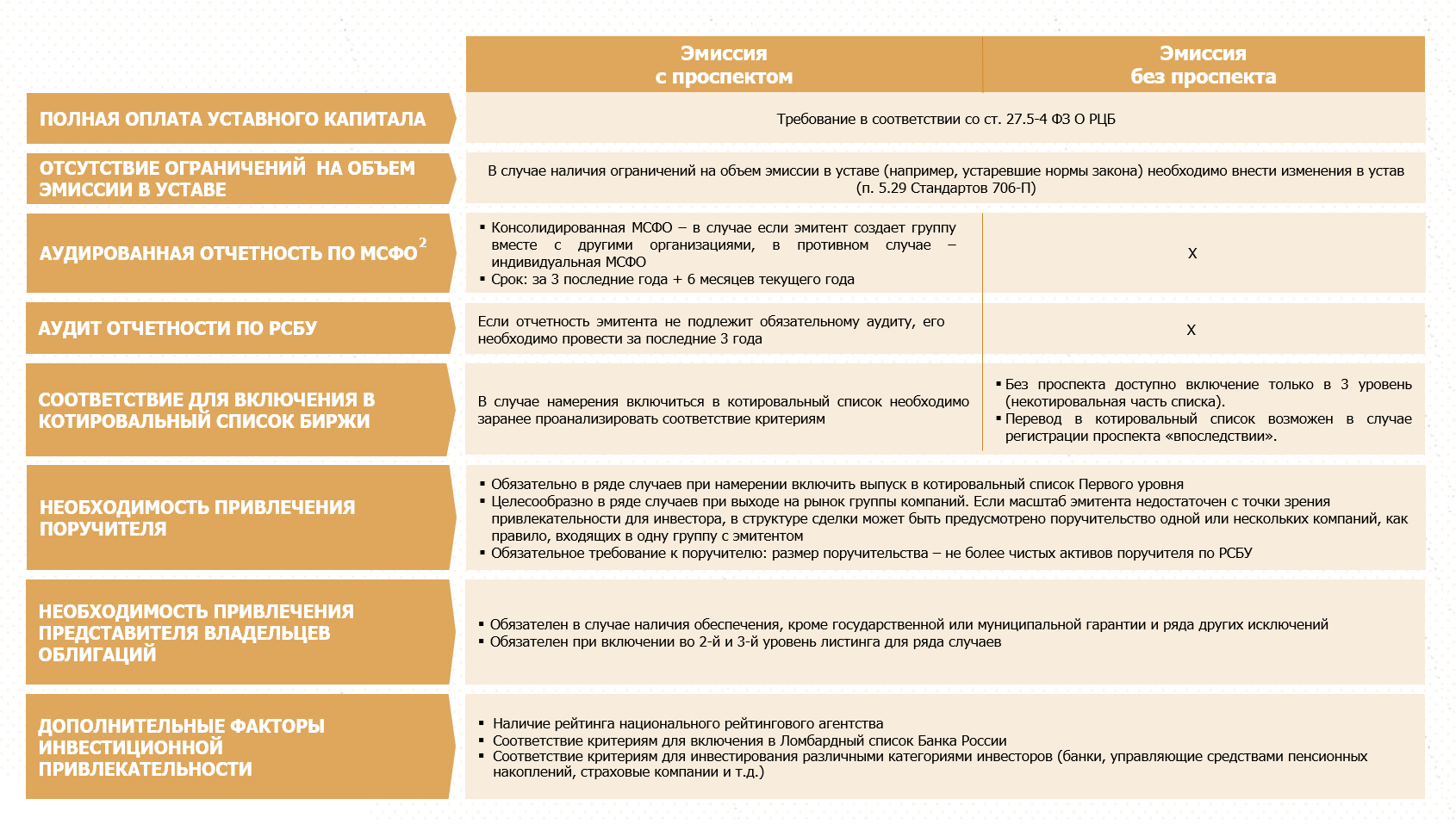

Первыми шагами в подготовительной работе являются проверка соответствия эмитента и будущего инструмента базовым требованиям нормативного регулирования (схема 1), анализ факторов инвестиционной привлекательности инструмента и выработка возможных мер по ее повышению. Закон позволяет размещать облигации без регистрации проспекта, базовые требования в этом случае имеют особенности[1].

Схема 1. Базовые требования для допуска облигаций к размещению

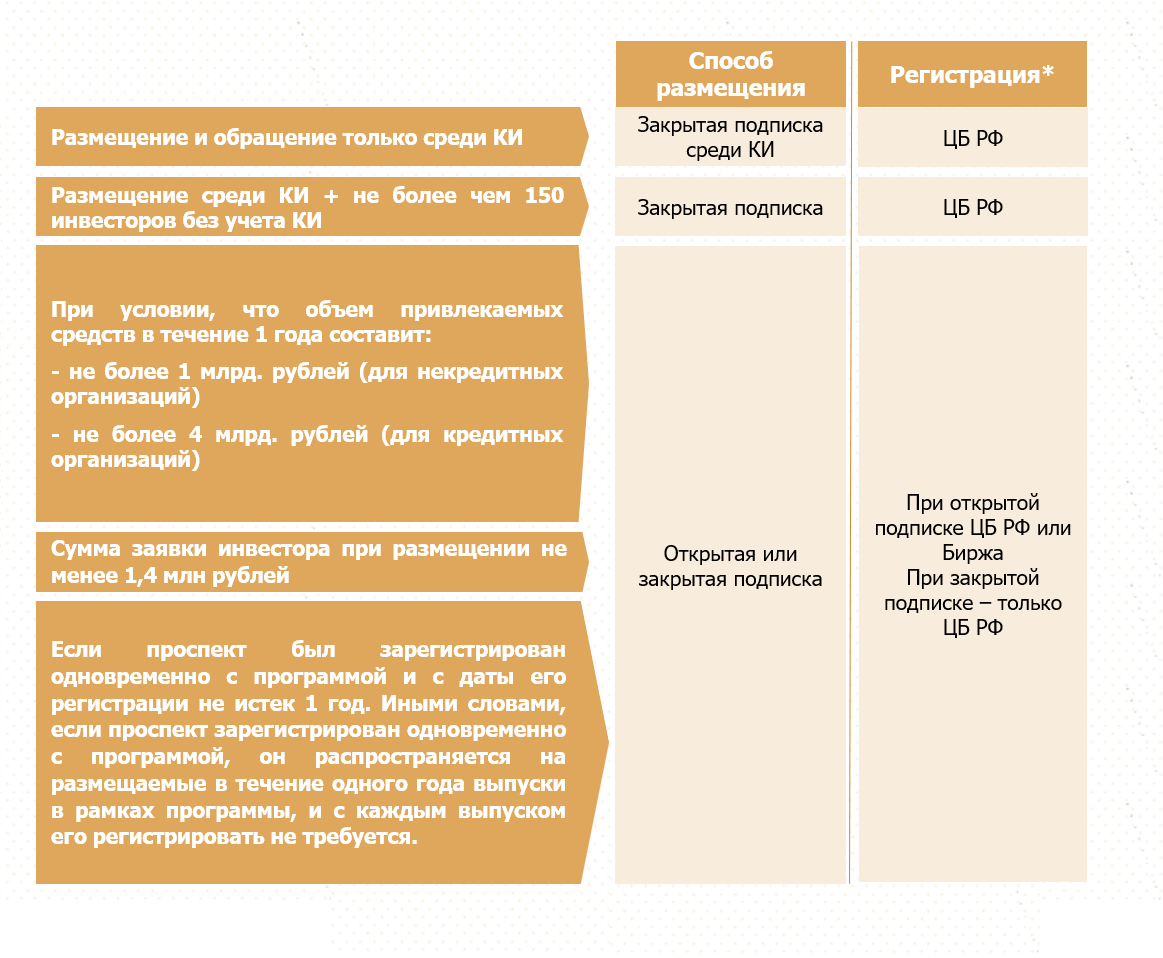

Схема 2. Проспект не требуется:

* в данном материале рассматриваются только выпуски с обращением на организованных торгах биржи, выпуски коммерческих облигаций с регистрацией в НРД и внебиржевым обращением не рассматриваются.

Последний вариант означает, что проспект регистрируется одновременно с Программой. Таким образом, он распространяется на все выпуски, размещаемые в рамках программы в течение года, и регистрировать с каждым выпуском его не надо.

Законодательство позволяет, условно говоря «опытным» эмитентам, вместо проспекта предоставлять на регистрацию уведомление о составлении проспекта. Это означает, что эмитент, тем не менее, составляет проспект, утверждает его уполномоченным органом и публично раскрывает, при этом на регистрацию программы/выпуска проспект не предоставляется. Получение Биржей или ЦБ РФ уведомления о составлении проспекта влечет за собой те же правовые последствия, что и регистрация проспекта[4]. Такая возможность есть при одновременном соблюдении условий:

Это относится к эмитентам, уже имеющим опыт размещения облигаций, поэтому далее в данном материале этот случай подробно не рассматривается.

Биржевые VS корпоративные облигации

Выпуск в рамках Программы или без нее?

Единичные выпуски в настоящее время осуществляются при размещении в основном инструментов с особенностями (структурных, субординированных и т.д.), либо в каких-то частных случаях. Подавляющее большинство стандартных сделок на рынке осуществляется в рамках Программ облигаций.

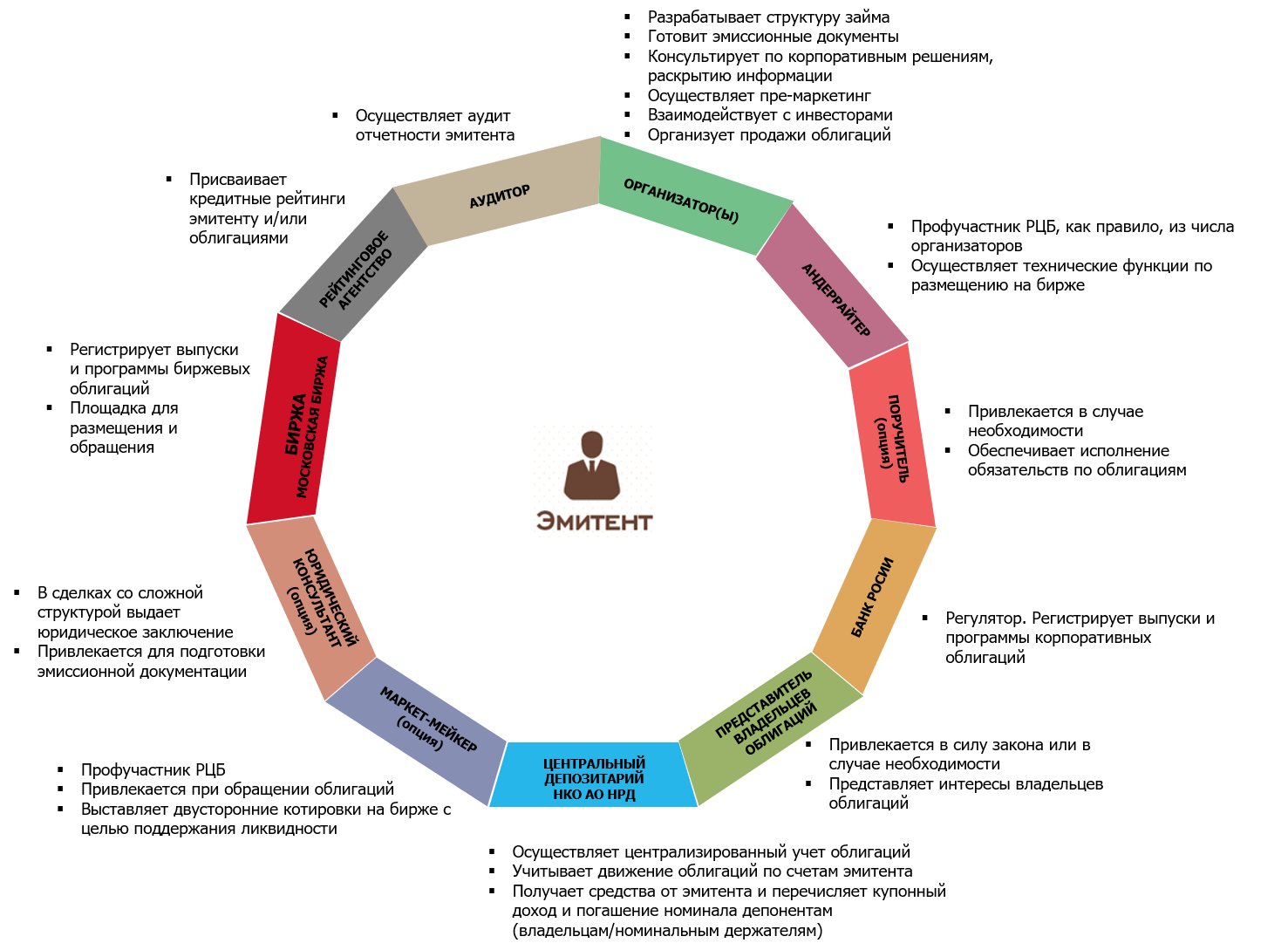

Вывод:

Таким образом, если эмитент предполагает активное длительное присутствие на публичном долговом рынке, оптимальным вариантом для него является регистрация Программы биржевых облигаций с проспектом и размещение выпусков в рамках нее. На схеме 3 представлены участники процесса подготовки и размещения облигаций, а также их основные функции.

Схема 3. Участники процесса и направления работ при подготовке выпуска облигаций

2. Эмиссионные документы для облигаций

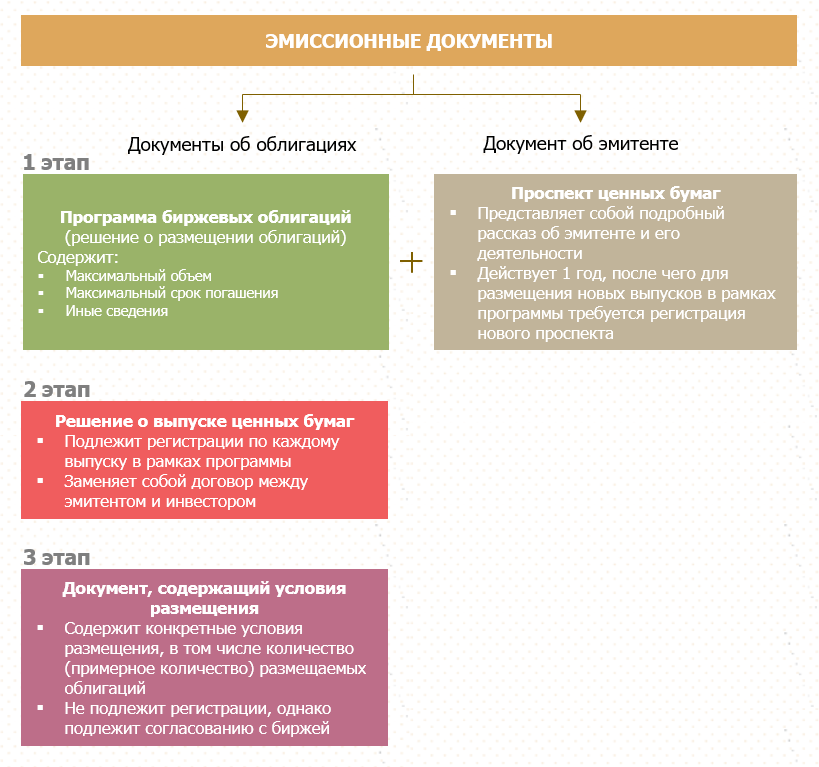

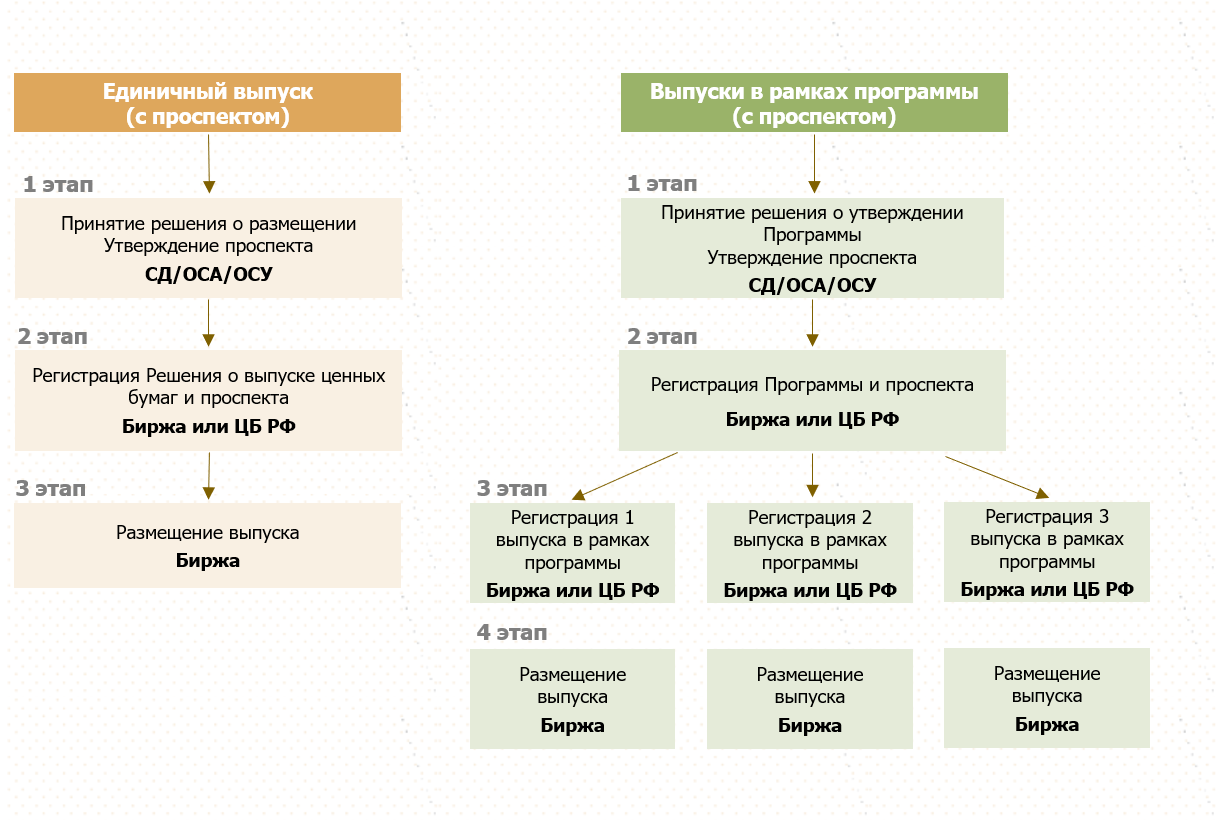

Действующее законодательство предусматривает различные конфигурации эмиссионной документации в зависимости от того, сопровождается ли эмиссия регистрацией Проспекта и на каком этапе, осуществляется ли эмиссия в рамках Программы или нет.

Схема 4. Конфигурации эмиссионной документации

Наиболее удобным и распространенным вариантом на рынке является первая конфигурация. Появление такого инструмента, как Программа облигаций, в свое время было прорывом на рынке долгового капитала. Программа позволяет использовать более гибкий подход к привлечению финансирования путем размещения облигаций. Инструмент заработал в 2015 году и сразу приобрел широкую популярность среди эмитентов.

Программа представляет собой зарегистрированный пул облигаций крупного объема, в рамках которого эмитент имеет возможность «конструировать» отдельные выпуски с нужными параметрами, соответствующими текущим потребностям эмитента и запросам инвесторов. По мере размещения отдельных выпусков общий объем Программы уменьшается. Размещение выпусков в рамках Программы можно осуществлять в течение срока ее действия, который, как правило, не ограничен. Таким образом, потратив усилия на регистрацию Программы один раз, далее эмитент имеет возможность оперативно привлекать финансирование путем регистрации и размещения отдельных выпусков в рамках Программы с удобными параметрами в текущий период времени. Данная конфигурация предполагает регистрацию Проспекта ценных бумаг одновременно с Программой. В этом случае Проспект распространяется на все выпуски в рамках Программы, размещаемые в течение одного года. Для размещения выпусков в рамках Программы по прошествии одного года действующее законодательство предусматривает регистрацию нового Проспекта.

Базовая конфигурация эмиссионной документации представлена на схеме 5.

Сведения, которые указываются по усмотрению эмитента, и могут быть отнесены на решение о выпуске:

Сведения, содержащиеся в Проспекте ценных бумаг, должны отражать все обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении облигаций. Ответственность за их полноту и достоверность несет эмитент.

3. Краткое описание процесса эмиссии облигаций

Этапы эмиссии в соответствии с законом[9]

I Принятие решения о размещении. Решение о размещении может предусматривать размещение нескольких выпусков в рамках программы (решение об утверждении программы)

II Регистрация выпуска

Схема 6. Этапы эмиссии на практике

Процесс сделки по размещению биржевых облигаций в рамках программы

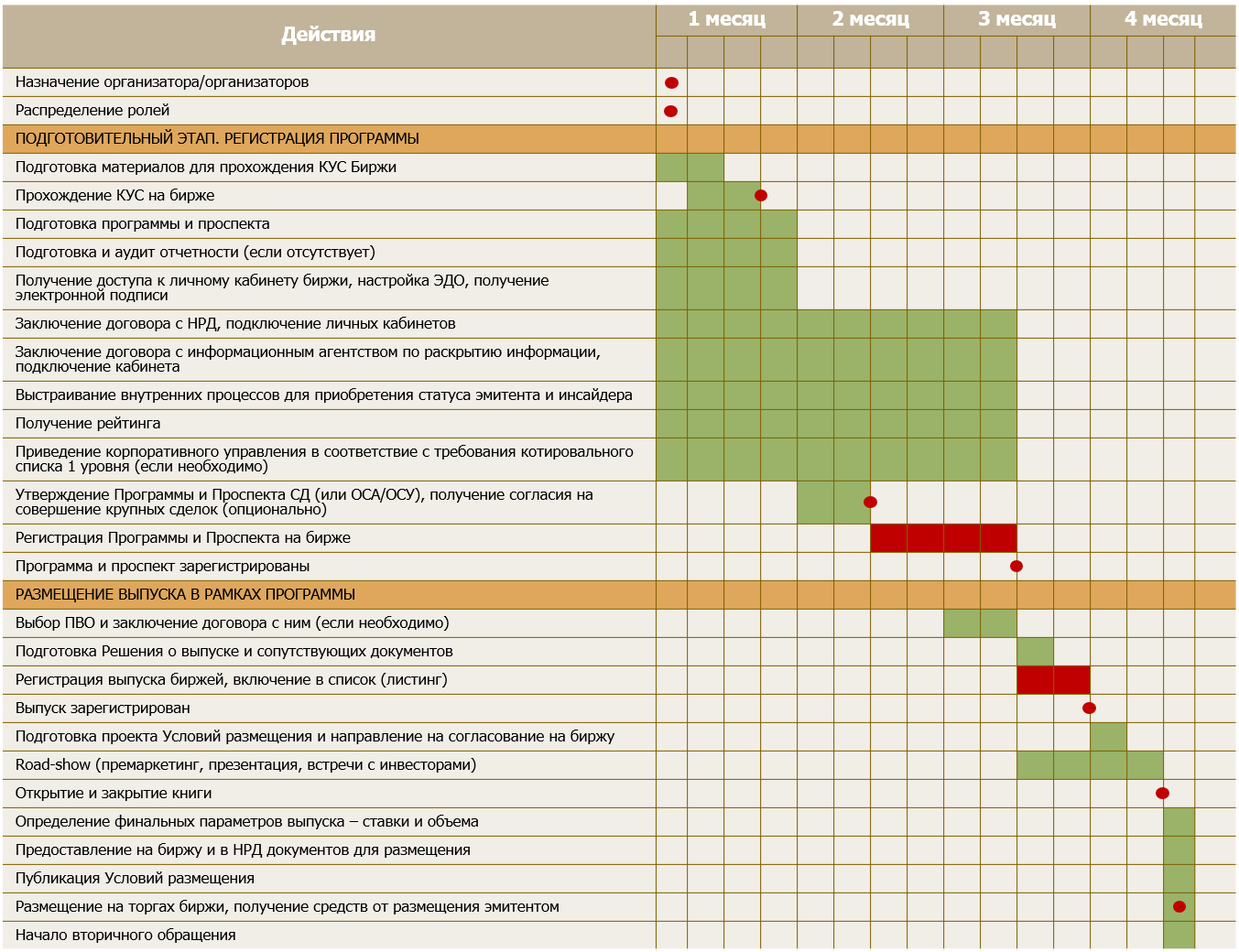

Ниже рассмотрены основные фазы сделки в случае применения базового варианта – регистрации программы биржевых облигаций одновременно с проспектом и последующем размещении выпусков в рамках программы.

1. Подготовительная фаза

Для дебютного эмитента это самый трудоемкий и длительный этап.

Зачастую на подготовительном этапе эмитенту помогает один организатор, а синдикат организаторов формируется после регистрации программы на этапе подготовки отдельного выпуска.

Для допуска на Биржу эмитенту предстоит пройти процедуру KYC с представлением презентации, а также других документов по требованию биржи и проведением интервью.

Параллельно с этим начинается подготовка программы и проспекта. Основные усилия здесь требуются для сбора информации внутри компании для формирования документов.

На данном этапе осуществляется подготовка аудированной МСФО за 3 года + 6 месяцев (в случае ее отсутствия) для включения ее в проспект, а также аудит РСБУ за 3 года (в случае отсутствия).

Параллельно с этим осуществляются следующие процессы:

— подключение необходимых личных кабинетов и настройка ЭДО ;

— приведение корпоративного управления в соответствие с требованиями для котировального списка 1 уровня, в случае намерения включить облигации в него;

— подготовка к приобретению статуса инсайдера (подготовка соответствующих положений, настройка внутренних процессов);

— получение рейтинга (в случае его отсутствия).

На данной стадии целесообразно также получить согласие на совершение крупных сделок СД / ОСА / ОСУ по размещению облигаций (если требуется). Закон позволяет также принимать решение о последующим одобрении (после совершения крупных сделок).

Программа и проспект подписываются ЕИО или уполномоченным должностным лицом (по доверенности).

Подготовительный этап может занимать от полутора-двух до нескольких месяцев в зависимости от стартовых условий.

2. Активная фаза сделки

Совместно с организаторами определяются предварительные параметры выпуска и запускается road-show (премаркетинг, презентация, встречи с инвесторами), которое для дебютного размещения требует примерно 3-4 недели.

Регистрация отдельного выпуска в рамках программы БО в зависимости от обстоятельств может осуществляться заранее, до начала road-show, или параллельно с ним. Нормативный срок регистрации – 7 рабочих дней. Одновременно с регистрацией осуществляется листинг. При этом эмитенту не обязательно знать точный объем выпуска на данном этапе. Действующее законодательство позволяет определиться с объемом позднее.

По окончании road-show назначается дата книги. В дату книги инвесторы заявляют намерения об участии в размещении по приемлемой для них ставке купона и объему. В этот момент достигаются договоренности между рынком и эмитентом, денежные расчеты еще не происходят. По итогам закрытия книги в зависимости от спроса и потребностей эмитента определяется ставка купона, а также финализируется объем выпуска.

После закрытия книги завершаются технические процедуры по допуску к размещению и через 1-2 дня осуществляется собственно «размещение» – расчеты на Бирже и отчуждение облигаций первым владельцам. Инвесторы получают облигации, а эмитент – денежные средства. Как правило, в этот же день начинается вторичное обращение облигаций.

Корпоративные решения во время активной фазы:

Решение о выпуске и ДСУР не требуют утверждения, подписываются ЕИО или уполномоченным должностным лицом.

Решения о формате размещения, дате книги, дате размещения, ставке купона и др. принимаются ЕИО или уполномоченным должностным лицом.

Таким образом, пройдя длительную подготовительную фазу, эмитент после регистрации программы получает:

Таблица 1. Примерный временной график подготовки и размещения биржевых облигаций в рамках программы