Проспект эмиссии акций пао

Когда ПАО обязано публиковать финансовую отчетность по МСФО?

Вопрос:

Когда публичное акционерное общество (ПАО) обязано составлять и публиковать финансовую отчетность по МСФО.

Ответ:

Получение статуса ПАО в общем случае связано с публичным размещением (обращением) его акций или конвертируемых в акции ценных бумаг. В свою очередь, публичное размещение (обращение) акций ПАО и ценных бумаг ПАО, конвертируемых в акции, возможно только при наличии проспекта эмиссии.

При допуске к организованным торгам акций, в отношении которых осуществлена регистрация проспекта эмиссии, ПАО обязаны:

Если акции не допущены к организованным торгам, то ПАО раскрывать отчетность не обязаны.

Если у ПАО (за исключением субъектов МСП) зарегистрирован проспект эмиссии ценных бумаг, конвертируемых в акции, то ПАО обязано публиковать консолидированную отчетность по МСФО вне зависимости от допуска этих ценных бумаг к организованным торгам.

Если у ПАО (за исключением субъектов МСП) зарегистрирован проспект эмиссии ценных бумаг, конвертируемых в акции, то ПАО обязано публиковать консолидированную отчетность по МСФО вне зависимости от допуска этих ценных бумаг к организованным торгам.

Далее подробное обоснование.

Что такое публичное размещение (обращение) ценных бумаг

Размещение эмиссионных ценных бумаг – это отчуждение эмиссионных ценных бумаг эмитентом первым владельцам путем заключения гражданско-правовых сделок, а обращение ценных бумаг – это заключение последующих гражданско-правовых сделок с этими бумагами, в результате которых происходит переход права собственности на них (пп. 14, 16 п. 1 ст. 1 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»).

Публичным размещением ценных бумаг путем открытой подписки (публичным обращением ценных бумаг) считается размещение (обращение) ценных бумаг путем их предложения неограниченному кругу лиц, в частности (пп. 15, 17 п. 1 ст. 1 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»):

Не является публичным размещение (обращение):

Как получить статус ПАО

*Если на 01.07.2015 устав и наименование созданного до 01.09.2014 АО указывает, что оно ПАО при отсутствии признаков публичности, такое АО до 01.01.2021 должно зарегистрировать проспект эмиссии акций и заключить с организатором торговли договор о листинге акций или изменить устав, исключив из наименования публичный статус (п. 7 ст. 27 Федерального закона от 29.06.2015 N 210-ФЗ, п. 5 Письма Банка России от 25.11.2015 N 06-52/10054).

Пунктом 1 ст. 7.1 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах» предусмотрена специальная процедура получения статуса ПАО, которая предполагает, что такой статус получает уже существующее акционерное общество.

Для получения публичного статуса акционерное общество (п. 6 ст. 19 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»):

Публичное размещение (в том числе на организованных торгах) и обращение акций ПАО и ценных бумаг ПАО, конвертируемых в акции, возможно только после регистрации проспекта эмиссии (п. 1.1 ст. 14, п. п. 2, 2.1 ст. 27.6 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»). Акционерное общество приобретает право публично размещать (путем открытой подписки) акции и ценные бумаги, конвертируемые в его акции, со дня внесения в ЕГРЮЛ сведений о фирменном наименовании общества с указанием на то, что такое общество является публичным (п. 1 ст. 97 ГК РФ).

Процедура эмиссии по общему правилу должна сопровождаться (а в некоторых случаях – может сопровождаться) составлением и регистрацией (в редких случаях – представлением уведомления о составлении) проспекта эмиссии ценных бумаг. Если проспект эмиссии не был составлен и зарегистрирован при эмиссии, то его можно составить и зарегистрировать впоследствии (п. 5 ст. 19, п. п. 1, 2 ст. 22 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»).

Таким образом, статус публичности акционерные общества приобретают, если одновременно (Определение Верховного Суда РФ от 09.01.2019 N 309-КГ18-10040):

В каких случаях возникает обязанность по раскрытию финансовой отчетности по МСФО

В случае регистрации проспекта ценных бумаг эмитент, который вместе с другими организациями создает группу, обязан составлять и раскрывать консолидированную финансовую отчетность по правилам МСФО (пп. 2 п. 4, п. п. 4.1, 12 ст. 30, пп. 2 п. 2 ст. 27.6 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг», ч. 2 ст. 2, ч. 1 ст. 3 Федерального закона от 27.07.2010 N 208-ФЗ «О консолидированной финансовой отчетности»):

Из общего правила есть исключения (пп. 2 п. 4 ст. 30 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг»):

То есть, получается, что если акции субъекта МСП включены в котировальный список, то он обязан составлять и публиковать отчетность по МСФО, даже если он не входит в группу.

А если ценные бумаги исключены из котировального списка, то у эмитента:

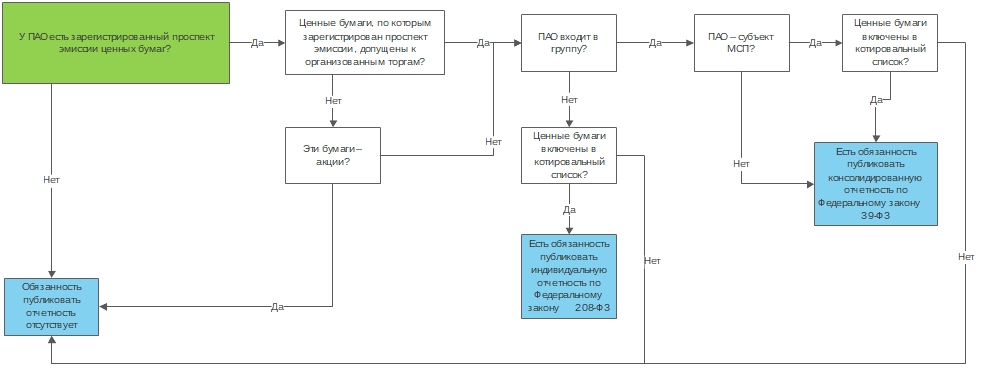

В общем случае процедуру принятия решения о составлении и публикации отчетности ПАО можно представить в виде схемы:

Как ПАО раскрыть финансовую отчетность

Обязанность раскрывать финансовую отчетность эмитента (как консолидированную, так и индивидуальную) распространяется (п. 12 ст. 30 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг», ч. 1 ст. 7, ч. 3 ст. 5 Федерального закона от 27.07.2010 N 208-ФЗ «О консолидированной финансовой отчетности», п. 67.3 Положения Банка России от 30.12.2014 N 454-П):

Порядок и сроки раскрытия финансовой отчетности зависят от того, в соответствии с какими законами ПАО должен публиковать отчетность.

Обратите внимание, что в 2020 г. эмитенты обязаны раскрывать финансовую отчетность практически в одни и те же сроки вне зависимости от того, по какому федеральному закону у них возникает эта обязанность:

Что будет, если не раскрыть финансовую отчетность по МСФО

Несоблюдение сроков публикации, а также иные нарушения порядка раскрытия информации (например, размещение недостоверной информации) могут повлечь ответственность (ч. 2 ст. 15.19 КоАП РФ):

Однако в течение 20 дней со дня вынесения постановления о его наложении штраф может быть уплачен в половинном размере (ч. 1.3-1 ст. 32.2 КоАП РФ).

Может ли ПАО освободиться от обязанности по раскрытию отчетности по решению Банка России

Нет, не может. Для получения освобождения по решению Банка России ПАО, как минимум, должно будет сменить статус на непубличный.

Что изменится в раскрытии информации с отчетности за 2021 год

С отчетности за 2021 год появится обязанность раскрывать индивидуальную финансовую отчетность у ПАО, которое вместе с другими организациями не образует группу (пп. 2 п. 4 ст. 30 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг», ч. 9 ст. 24 Федерального закона от 27.12.2018 N 514-ФЗ, п. 52.4 Положения Банка России от 27.03.2020 N 714-П).

Это значит, что даже если ценные бумаги будут исключены из котировального списка, но при этом эмитент не входит в группу, он продолжит раскрывать индивидуальную отчетность по МСФО в соответствии с законодательством о ценных бумагах.

Ранее обязанность прекратилась бы, поскольку по законодательству о финансовой отчетности надо раскрывать отчетность вне зависимости от создания группы, но при условии включения бумаг в котировальный список. А по закону о ценных бумагах включение/невключение в котировальный список в общем случае роли не играло, зато было только требование о раскрытии консолидированной отчетности.

Что такое эмиссия ценных бумаг и зачем ее проводить

Причиной эмиссии может быть изменение уставного капитала, деноминация, индексация основных средств. Подробнее о сути эмиссии, порядке проведения читайте в статье.

Что такое эмиссия акций?

Эмиссией акций (облигаций и других активов) называют выпуск их в обращение в соответствии с ФЗ «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ и ФЗ «Об акционерных обществах» от 26.12.1995 N 208-ФЗ. После процедуры эмитент запускает акции в листинг на бирже (добавление в список финансовых инструментов) для начала торговли.

Эмитент вправе провести выпуск сразу на нескольких биржах: Швейцарской, Московской, Лондонской, Санкт-Петербургской, NASDAQ, NYSE и др. Единственным сдерживающим фактором от выпуска ценных бумаг сразу на всех фондовых биржах является необходимость вступительного взноса и ежегодная абонентская плата. Поэтому даже такие крупные компании, как Сбербанк, «Газпром» или «Лукойл» размещают активы на нескольких, но не на всех площадках. Иначе высокая плата за услуги фондовых рынков сведет на нет прибыль, которую планируется получить с продажи ЦБ.

Цель проведения эмиссии акций

Чем регулируется процедура проведения эмиссии акций?

В России процедура эмиссии регламентируется законодательством. Стандарты представляют собой документы, описывающие все этапы и правила их проведения. Сроки эмиссии зависят от разных факторов:

Срок регистрации акций в РФ:

Согласно законодательству РФ, от момента принятия решения до регистрации ЦБ должно пройти не больше:

Типы эмиссий

Процедура эмиссии

Стандартная процедура состоит из нескольких этапов:

При нарушении последовательности этапов контролирующие органы процедуру могут признать недобросовестной, а в эмиссии откажут.

Принятие решения об эмиссии

Решение о выпуске ценных бумаг принимает совет директоров или исполнительный орган компании (собрание акционеров), результат документируется. В документ включают сведения:

Составление проспекта ценных бумаг

Документ составляется по стандартной форме. В проект включаются сведения о финансовом состоянии эмитента, прошлых выпусках, если таковые были. Проспект в обязательном порядке составляется, если планируется реализовать активы более чем 500 желающим.

Справка: проспект представляет собой аналог паспорта эмитента. Содержит сведения о компании, готовящихся к выпуску ценных бумагах. Необходим регистраторам и инвесторам для максимально полного представления об эмитенте.

Проспект включает сведения:

Государственная регистрация

Эмиссия любых активов должна сопровождаться государственной регистрацией. Утверждается решение и проспект. По закону срок регистрации с момента принятия решения длится 1–3 месяца. Причины отказа в регистрации:

Регистрация проводится Банком России.

Раскрытие информации

После госрегистрации эмитент размещает информацию из проспекта в открытых источниках, чтобы инвесторы ознакомились с планируемым мероприятием. Отсутствие информирования и утаивание информации чревато расследованием со стороны регулятора, снижением доверия потенциальных инвесторов вплоть до падения котировок на фондовом рынке. Информация раскрывается персональным уведомлением акционеров, публикацией в СМИ, на официальном сайте эмитента.

Размещение ценных бумаг

Публичное

Активы после размещения может купить любой желающий. Публичное размещение классифицируется с применением английских терминов:

При публичной (открытой) продаже эмитент обязан зарегистрировать проспект, раскрыть информацию. Применяется, когда объем выпуска ЦБ свыше 50 тыс. МРОТ, а число инвесторов более 500 физических и юридических лиц.

Закрытое

При таком варианте размещения бумаги доступны лишь узкому кругу лиц. Еще одно название – Private placement, такое размещение сопровождается регистрацией, но не требует публичного анонса, подготовки проспекта и раскрытия информации. Применяется, если объем выпуска до 50 тыс. МРОТ, а количество акционеров до 500.

Распределение

Бумаги выпускаются для определенного круга лиц. Вторичный выпуск с распределением акций эмитент проводит за собственный счет компании или акционеров. Деньги могут быть:

Конвертация

В этом случае ценные бумаги не подлежат продаже, только обмену (конвертации). Метод подходит и для акций, и для облигаций. Под конвертацией подразумевают замену одного типа либо категории ценных бумаг другим. Варианты:

Конвертация предполагает, что источником средств становятся акции прошлых выпусков. Во время процедуры они конвертируются в облигации либо в акции нового выпуска.

Эмиссия является важным процессом для компаний, нуждающихся в привлечении крупных сумм. Инвесторам процедура дает возможность узнать максимум точных сведений об эмитенте. Достоверная и прозрачная информация из открытых источников позволяет принять обдуманное решение до момента инвестирования средств в те или иные ценные бумаги.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Проспект эмиссии акций пао

Акционерные общества подчиняются примерно одним и тем же законам во всем мире: у АО почти никогда нет одного владельца, его хозяином является каждый держатель хотя бы одной акции или даже её части. Соответственно, единолично владеть компанией может только держатель стопроцентного пакета акций, что встречается крайне редко. Как правило, акционерным обществом управляет огромное количество его собственников, которых может быть как несколько, так и тысячи.

Акционеры бывают мажоритарными и миноритарными. Первые обладают большими пакетами акций, например, контрольным (50%+1 акция) или блокирующим (25%+1 акция). Контрольный пакет позволяет почти единолично управлять работой компании: все остальные не смогут проголосовать за решение, отличное от хозяина большей части компании. Однако блокпакет позволяет наложить вето на решение совета директоров и заставить его пересмотреть. Остальные акционеры — миноритарии: те, у кого пакеты акций незначительны и не позволяют управлять компанией. Как правило, это либо инвесторы, которые держат акции ради дивидендов, либо спекулянты, которые стремятся заработать на разнице цен.

Зачем компании выпускают акции и дают зарабатывать посторонним людям? Ответ на поверхности — для развития бизнеса. Эмиссия бумаг, то есть их выпуск, является самым эффективным способом привлечь большие суммы в капитал. Важно понимать: не заработать, а именно привлечь инвестиции с помощью продажи бумаг на бирже.

Кроме того, на IPO регулярно выходят технологические стартапы. Это команда, которая, разработала ноу-хау, например, инновационную нейросеть. Если она сможет быстро получить крупные инвестиции, идея может принести грандиозную прибыль, а компания стать новым Goggle или Apple. Если не успеет, идею уведут конкуренты.

Чтобы ценные бумаги попали на финансовый рынок, компания должна запустить IPO — первичное предложение акций. Процесс довольно сложный и длительный.

Законодательство (закон N 208-ФЗ «Об акционерных обществах») в сфере ценных бумаг, банкинга и еще нескольких крупных сфер влияет на акционерные общества. Поэтому в первую очередь для организации IPO требуется штат юристов, которые помогут провести процесс гладко.

Далее компании нужно решить, сколько будут стоить ее акции на первом этапе. Для этого капитал предприятия оценивают эксперты, а владельцы устанавливают количество бумаг, которые предприятие планирует выпустить. Исходя из количества акций и стоимости активов и формируется их номинальная стоимость, ведь акции — это именно доли компании.

Например, при выпуске 1000 акций компания стоимостью в 1 000 000 рублей установит номинал бумаги в 1000 рублей. За эту сумму будут проданы первые акции. В дальнейшем номинальная стоимость теряет всякий экономический смысл, поскольку рынок сформирует свою цену для бумаг.

К примеру, номинальная стоимость акции Газпрома равна 5 рублям. Их рыночная стоимость выше в 47 раз — 237 рублей за акцию*. Если компания объявит дополнительный выпуск ценных бумаг, они не будут продаваться по 5 рублей даже при размещении, а только по рыночной стоимости.

Далее компания выбирает андеррайтера. Это юридическое лицо, которое непосредственно занимается распределением и продажей ценных бумаг: агент, который найдет покупателя на первые акции. Андеррайтер обязательно должен иметь лицензию Центробанка на такую деятельность. Когда компания идет на IPO, первичная продажа бумаг может быть довольно сложной. Далеко не всегда выстраивается очередь из желающих стать совладельцами неизвестной компании, на акции попросту можно не найти покупателя. Эти риски на себя берет андеррайтер.

Договор с ним, как правило, заключается в двух вариантах: «Твёрдое обязательство» (англ. Firm commitment) или «Максимальные усилия» (англ. Best efforts). В первом случае андеррайтер полностью гарантирует продажу ценных бумаг, фактически выкупает их сам и перепродает на биржу. Второй механизм мягче: посредник продает столько бумаг, сколько получится. Разумеется, вознаграждение андеррайтера в первом случае намного выше, а размещение бумаг для акционерного общества — затратнее.

При этом обычно андеррайтингом занимается не одна компания, а синдикат, состоящий, например, из инвестиционных банков, которые располагают большими ресурсами для распространения бумаг.

Определив андеррайтера, акционерное общество выпускает проспект эмиссии ценных бумаг. Это информационный документ: небольшая брошюра или электронный документ, где отражены все детали выпуска. Форму и содержание этого документа регламентирует Центробанк.

Потенциальный инвестор должен узнать из проспекта эмиссии финансовые показатели будущего акционерного общества: получить доступ к бухгалтерской отчетности за три года или за все время работы организации, если она моложе трех лет. Если эмитент входит в группу компаний, то информация нужна по всей группе. Также в проспекте должны быть отражены параметры выпуска ценных бумаг: объём, срок, условия и порядок размещения.

Федеральный закон N 39-ФЗ «О рынке ценных бумаг» требует отражать «все обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении эмиссионных ценных бумаг». Поэтому рассматривать его как рекламный буклет — ошибочно.

Интересно, что Комиссия по ценным бумагам и биржам США, например, требует при каждой эмиссии ценных бумаг указывать еще и цель их размещения. Например, расширение бизнеса, слияние и поглощение компании. После завершения процесса достоверность этих сведений проверяют чиновники. В России подобных требований нет, но цель привлечения капитала отражаются в инвестиционном меморандуме, без которого не обходится ни одна эмиссия ценных бумаг. Этот документ не так формализован, как проспект эмиссии, его цель — убедить инвестора в выгоде покупки акций компании. Он содержит сведения, которые считает нужным опубликовать предприятие. Как правило, это общие данные о проекте, описание бизнес-модели, анализ риска.

Когда все документы готовы, компания начинает привлекать инвесторов. Это делается в ходе так называемых road-show, которые по сути являются рекламной кампанией эмитента. Эта процедура ограничена только фантазией и бюджетом: потенциальным покупателям бумаг показывают презентации, проводят встречи, рассказывают о преимуществах эмитента. Возможна организация экскурсии на производство, выступления на бизнес-форумах, даже прямая реклама в СМИ.

И только по завершении этого процесса наступает само размещение бумаг. Сперва компания выбирает биржу: это может быть как Московская биржа, так и Лондонская или Гонконгская. На крупных биржах больше шансов найти покупателя на ценные бумаги быстро, но размещение там дороже. Кроме того, эмитент учитывает рынок своей продукции: например, размещать в Китае акции европейской компании не всегда удачная идея, так как она может не найти отклик у инвесторов.

Далее анедррайтер собирает от потенциальных инвесторов заявки на покупку, принимает деньги и выдаёт ценные бумаги.

На этапе сбора заявок цена акций может быть скорректирована, если они продаются плохо. Как правило, для размещения андеррайтер стремится найти якорного инвестора, который выкупит большую часть эмиссии и тем самым «легитимизирует» цену.

После этого акции поступают в свободное обращение на биржу, где их может купить любой участник торгов. Для самой компании наступает новое качество существования: если частное предприятие, кроме бухгалтерской отчётности в налоговую, ничего о себе не рассказывает, то с ПАО всё иначе. Общество должно в предусмотренном законом порядке публиковать большой объём сведений о себе: полный список аффилированных лиц, финансовые показатели, существенные факты (под этим словосочетанием законодательство подразумевает любые события, в ходе которых заметно меняются активы, пассивы или финансовые показатели компании). Теперь оно принадлежит не одному или нескольким собственникам, а неограниченному кругу лиц, перед которыми обязано отчитываться о своей деятельности.

Существует и особенный вид ценных бумаг. Так называемая «золотая акция», в английском языке — golden share. Это явление появилось в Великобритании в 1980-х годах, когда правительство Маргарет Тэтчер занималось приватизацией госкомпаний. В Российский обиход они вошли при схожих обстоятельствах.

Суть «золотой акции» в том, что она предлагает особенные права своему держателю. Какие именно — обычно не раскрывается широкой публике, но в первую очередь они касаются возможности наложить вето на решения любых акционеров, влиять на формирование совета директоров и в целом политику организации.

В России понятие «золотой акции» урегулировано Федеральным законом № 178-ФЗ от 21 декабря 2001 года «О приватизации государственного и муниципального имущества». Закон допускает использование «золотой акции» при приватизации более 75% акций предприятия.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Регистрация проспекта эмиссии акций ПАО

После учреждения непубличного акционерного общества и полной оплаты его уставного капитала, акционерное общество при определенных условиях вправе приобрести публичный статус, т.е. разместить свои акции путем открытой подписки среди неограниченного круга лиц.

В этих целях акционерное общество вправе осуществить дополнительный выпуск акций. При этом должен быть зарегистрирован проспект эмиссии. Регистрация проспекта эмиссии акций при приобретении обществом публичного статуса может осуществляться одновременно с государственной регистрацией их выпуска (дополнительного выпуска).

Регистрация дополнительного выпуска акций и проспекта их эмиссии регулируется ГК РФ, законом «Об акционерных обществах», законом «О рынке ценных бумаг».

Условия для регистрации проспекта эмиссии

Для того, чтобы проспект эмиссии был зарегистрирован необходимо:

Порядок оформления и содержание проспекта эмиссии акций

Проспект акций при приобретении акционерным обществом публичного статуса утверждается советом директоров после принятия общим собранием акционеров решения о внесении в устав общества изменений, содержащих указание на то, что общество является публичным. При этом в проспекте ценных бумаг фирменное наименование общества указывается с учетом вносимых в него изменений, отражающих публичный статус общества. Проспект должен быть подписан единоличным исполнительным органом общества и его главным бухгалтером.

В соответствии со ст.22 закона «О рынке ценных бумаг», проспект эмиссии акций должен содержать:

Требования по форме и порядку оформления проспекта эмиссии устанавливаются Центральным банком РФ.

Порядок регистрации проспекта эмиссии акций

Регистрация проспекта эмиссии акций осуществляется Центробанком по заявлению эмитента. Заявление должно быть предоставлено не позднее одного месяца с момента утверждения проспекта.

Банк России обязан осуществить государственную регистрацию выпуска (дополнительного выпуска) акций и проспекта его эмиссии в течение 30 дней с момента заявления.

Регистрация проспекта эмиссии происходит на основании «Положении о стандартах эмиссии ценных бумаг, порядке государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, государственной регистрации отчетов об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспектов ценных бумаг» от 11.08.2014 N 428-П.

Для государственной регистрации дополнительного выпуска акций с проспектом эмиссии в регистрирующий орган представляются:

Размер госпошлины

Отказ в государственной регистрации дополнительного выпуска и проспекта акций

В случае если на государственную регистрацию дополнительного выпуска и проспекта эмиссии были представлены не все документы либо они были оформлены не в соответствии с действующим законодательством, выносится решение об отказе в государственной регистрации дополнительного выпуска акций.

Также такое решение об отказе выносится в случае:

Компания «Консалт-групп» предоставляет юридические услуги по регистрации дополнительного выпуска и проспекта эмиссии акций, в том числе в целях приобретения непубличным акционерным обществом публичного статуса. Наши специалисты: