Программа расчет доходности акций

Инвестиционный калькулятор сложного процента с пополнением

Инвестиционный калькулятор – это инструмент, который поможет вам спрогнозировать доходность ваших инвестиций, а также рассчитать срок, процентную ставку, стартовый капитал, и необходимость пополнений. Калькулятор использует формулу сложного процента при вычислениях с реинвестированием. При вычислениях без реинвестирования используются простые проценты.

Реинвестирование

Благодаря реинвестированию доходность инвестиций значительно возрастает. Убедитесь в этом сами, используя данный калькулятор. Сравните два одинаковых расчета, включив и выключив опцию реинвестирования. Для расчетов с реинвестированием используется так называемые сложные проценты. Для расчетов без реинвестирования используются простые проценты.

Сложный процент

Сложный процент появляется, когда полученные от инвестирования средства вновь инвестируются, и тогда в дальнейшем проценты начисляются уже на большую сумму. С каждым периодом сумма на счете увеличивается, соотвественно увеличивая и доход инвестора.

Фрмула сложных процентов имеет вид:

Если же проценты не реинвестируются, тогда результат инвестиций можно посчитать по следующей формуле:

Олег вложил 500 000 рублей на 7 лет под 10% годовых. Используя формулы, посчитаем его капитал через 7 лет:

A = P × (1 + t × r) = 500 000 × (1 + 7 × 0,1) = 850 000 руб.

С реинвестированием 1 раз в месяц:

A = P × (1 + r n ) nt = 500 000 × (1 + 0,1 12 ) 12 × 7 = 1 004 000 руб.

Топ-8 веб-калькуляторов для трейдеров и инвесторов

Веб-технологии активно внедряются в жизнь индивидуальных (частных) трейдеров и инвесторов. Зачастую в торговле теми или иными инструментами требуется автоматизация относительно несложных операций. Существенную помощь в этом оказывают веб-сервисы, предоставляемые различными сайтами в рунете.

Справочник облигаций позволяет изучить потенциальные вложения в тот или иной выпуск облигаций исходя из ее текущей цены. Инвестор легко получит расчет первоначального взноса.

Валютный калькулятор от одного из брокеров позволяет оценить расходы инвестора на конверсионные операции, проведенные через биржу. Доступны 5 валют: доллар США, евро, китайский юань, британский фунт и гонконгский доллар.

Калькулятор cheapest-to-deliver позволяет определить облигацию, наиболее выгодную к поставке и справедливую цену фьючерса, а также рассчитать прибыль в стратегиях carry trade и игре на наклоне кривой.

«Калькулятор для частного инвестора» позволяет рассчитать финансовый результат по фьючерсам ОФЗ при заданных сценариях процентой ставки, а также подобрать оптимальный размер денежных средств, чтобы избежать маржин-колла.

Калькулятор хеджирования позволяет завести портфель облигаций, рассчитать его профиль риска, рассчитать P&L при различных движениях ставки и изменениях формы кривой доходности, а так же подобрать оптимальный хедж.

Cервис «Калькулятор индексного портфеля» строит модель портфеля ценных бумаг. За основу взят индекс РТС. Трейдер получит данные о количестве бумаг каждого инструмента, необходимого для формирования портфеля.

Как рассчитать доходность сделок по акциям, калькулятор расчета

Большинству людей такие понятия, как акции, облигации, дивиденды, биржевые торги, кажутся слишком сложными и запутанными, хотя на самом деле это не совсем так. Ценные бумаги, в том числе акции, это хороший способ получения дополнительного дохода. И воспользоваться им не так трудно, как кажется на первый взгляд. Рассчитать доходность сделок по акциям поможет наш онлайн калькулятор.

В результате вы получите

Что такое акции и как они работают

Акции — это одна из разновидностей ценных бумаг, выпускаемых предприятиями с конкретной организационно-правовой формой — акционерное общество. Их называют эмитентами. Тот, кто приобретает акции (это может быть как физическое, так и юридическое лицо), становится совладельцем предприятия. Он получает возможность участвовать в управлении организацией-эмитентом и делить ее прибыль.

Компании выпускают акции для того, чтобы получить от инвесторов деньги на развитие. Таким образом, сделки по ценным бумагам выгодны обеим сторонам. Они могут быть стандартными, либо привилегированными.

Причем выплаты по таким акциям производят в первую очередь. Если происходит ликвидация фирмы, акционер вправе претендовать на часть ее имущества. Граждане, покупающие акции, редко стремятся к участию в управлении делами эмитента. Для них важна доходность. Они вкладывают свои финансы в предприятия для получения пассивного дохода.

Заработать на акциях можно одним из следующих способов:

Обратите внимание, что это всего лишь право эмитента, а не его обязанность. Если прибыли нет, либо собрание акционеров решило не выплачивать дивиденды, инвесторы не получат ничего.

Однако такой способ получения дохода, как правило, сопряжен с дополнительными затратами. В них входят расходы на услуги брокера, НДФЛ и др.

Может случиться, что цена на акции упадет. Тогда и вовсе можно уйти в минус.На рынке ценных бумаг риск для инвестора существует всегда. Тем не менее, акции выступают весьма удобным финансовым инструментом.

Почему стоит инвестировать в акции

На первый взгляд, гораздо проще открыть банковский вклад и по истечении оговоренного срока получить фиксированный процент, нежели отслеживать разные биржевые показатели. С одной стороны, так и есть. Однако операции по акциям обладают рядом преимуществ по сравнению с вкладами:

Вклады, по которым банки выплачивают более-менее хороший процент, всегда являются срочными. То есть, получить назад свои средства до срока, указанного в договоре, не получится. А вот акции можно купить и продать в любое время.

Деньги вкладчиков в банках застрахованы, но только до определенной величины — 1,4 млн. руб. Эта сумма предусмотрена на законодательном уровне.

Все, что превышает этот лимит, при банкротстве финансовой организации или утрате лицензии не подлежит возмещению.

То есть вкладчик просто теряет свои средства. Акции даже в случае снижения стоимости можно продать и компенсировать потраченное. Это говорит об их высокой рентабельности.

По прибыльности акции намного выгоднее вклада, даже несмотря на то, что с полученных дивидендов закон обязывает платить НДФЛ в размере 13%.

Их владельцы имеют больше инструментов для увеличения своей прибыли. Ведь она складывается не только из суммы полученных дивидендов, но из колебания курсов ценных бумаг на бирже.

Доходность сделок по акциям

Прибыль — основной показатель в любом инвестировании, поскольку помогает определить выгоду целевого вложения денежных средств. Доходность представляет собой относительную величину. Она выражается в процентах, что отличает ее от дохода — величины абсолютной.

Самая общая формула расчета доходности выглядит следующим образом:

Однако данный показатель бывает нескольких видов, и каждый имеет собственный расчет. Вот основные из них:

Так, продавая по 200 руб. акцию, купленную за 160, можно получить значение данного показателя в 20%.Ни одна, ни другая формула не имеют привязки ко времени, а между тем срок, в течение которого приобретались акции, обязательно нужно учитывать. Именно по такому алгоритму рассчитывает доходность сделок по акциям наш калькулятор. Инвестировать можно не один раз, а также вкладывать в это различные суммы. С учетом временного показателя формула для расчета выглядит так:

С прибылью все понятно: это либо полученные дивиденды, либо средства от продажи ценных бумаг. А вот о таком показателе, как сумма вложений, следует поговорить отдельно.

Прежде всего, сюда включается подоходный налог. Он установлен законодательством нашей страны и составляет 13% для граждан РФ и 30% — для иностранцев. Выплачивается физическими лицами как с дивидендов, так и с суммы, полученной от продажи бумаг.

Затраты при инвестировании в акции складываются не только из налогов. Сюда входят расходы на брокерские услуги. Их размер может быть разным, это зависит от выбранного тарифа, но составляющие, как правило, одни и те же:

В настоящее время инвесторам нет необходимости заниматься сложными математическими вычислениями. В интернете без труда можно найти удобный калькулятор расчета и, подставив в него необходимые значения, сразу же получить результат.

Где купить акции, ТОП 3 популярных способа

Чтобы вложить средства в ценные бумаги, используют различные способы. Основных и наиболее удобных следует выделить три:

Важно помнить, что для приобретения акций на бирже, требуется иметь определенные знания и опыт. В противном случае финансовые вложения не принесут ожидаемой прибыли или вы их потеряете.

Тем, кто приобретает ценные бумаги впервые, рекомендуется остановиться на первом способе. Попытка сэкономить на оплате комиссий брокера может сыграть плохую службу без соответствующих знаний и навыков можно просто потерять деньги. А вот приобретать акции у частных лиц и вовсе не следует. В первую очередь — это нарушение закона. Кроме того, бумаги могут оказаться поддельными либо выпущенными несуществующими эмитентами.

Какие российские компании обеспечат в 2020 году высокую дивидендную доходность вы узнаете из видео.

Калькулятор автокредита: рассчитать процент переплаты

Особенности ипотечного кредита: что нужно знать перед оформлением

Калькулятор неустойки по ДДУ, взыскание с застройщика, как рассчитать сумму претензии

Калькулятор расхода топлива, как рассчитать стоимость поездки

Калькулятор потребительского кредита, особенности получения и погашения

Как рассчитать расход краски для стен и потолка?

Инвестиционный калькулятор сложного процента с пополнением

Как работает калькулятор

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

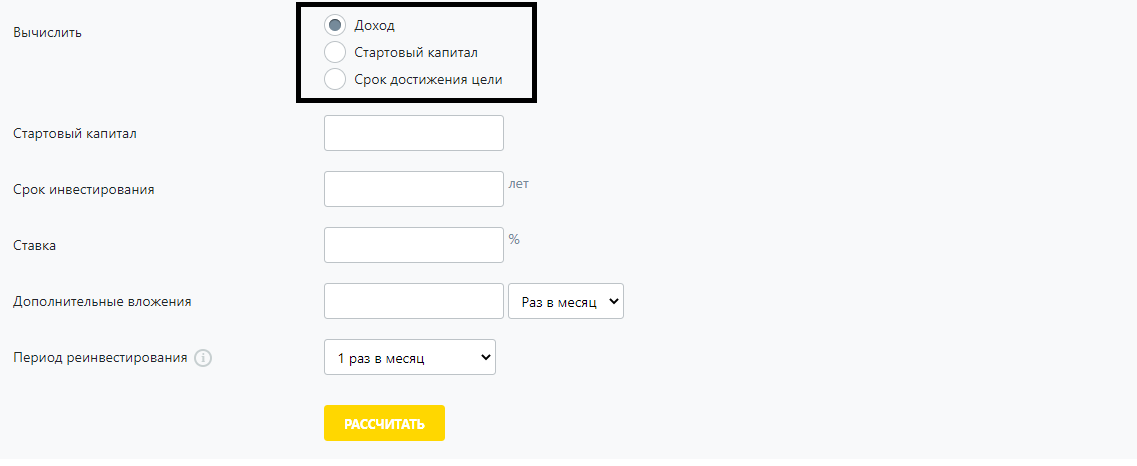

Инвестиционный калькулятор

Видео-инструкция по работе с калькулятором

Инвестиционный калькулятор

Он помогает определить вашу стратегию инвестирования. Что важно — вводить данные можно в любой валюте.

У калькулятора есть 3 функции подсчёта: доход от инвестирования, стартовый капитал и срок достижения цели. Перед работой нужно выбрать одну из них:

Далее о том, в чём суть каждой из функций.

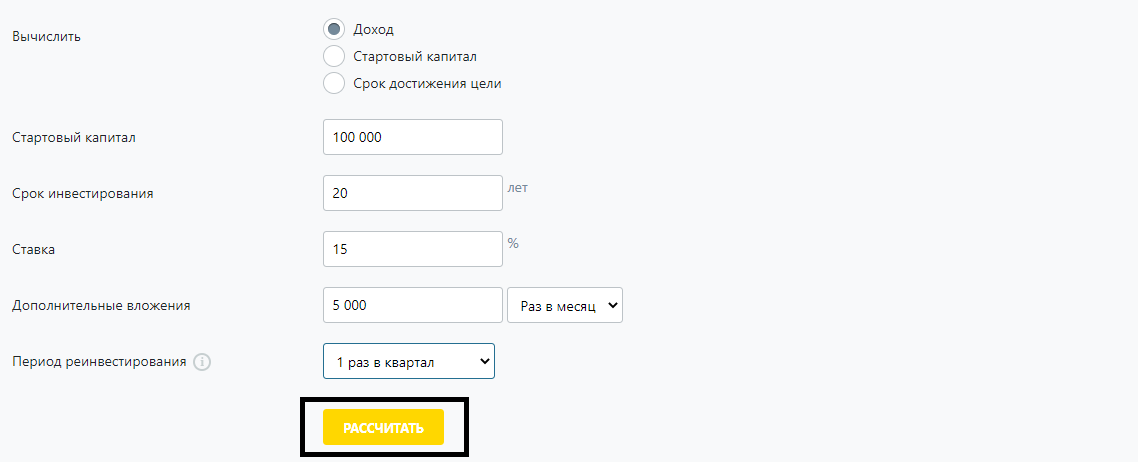

Расчёт дохода от инвестиций

На выходе получаем сумму, которую бы вы получили по прошествию определенного времени. Вот пошаговый алгоритм действий:

Отдельно расскажу про поле «период реинвестирование» — это когда доход от инвестиций вы вкладываете в рынок. Условно говоря: получили ₽100 дивидендов или купонов по облигациям — купили на них ещё акций.

Так вот в калькуляторе можно выбрать, как регулярно мы будем реинвестировать прибыль. Выберем «раз в полгода»

В конце нажмите на кнопку «рассчитать»:

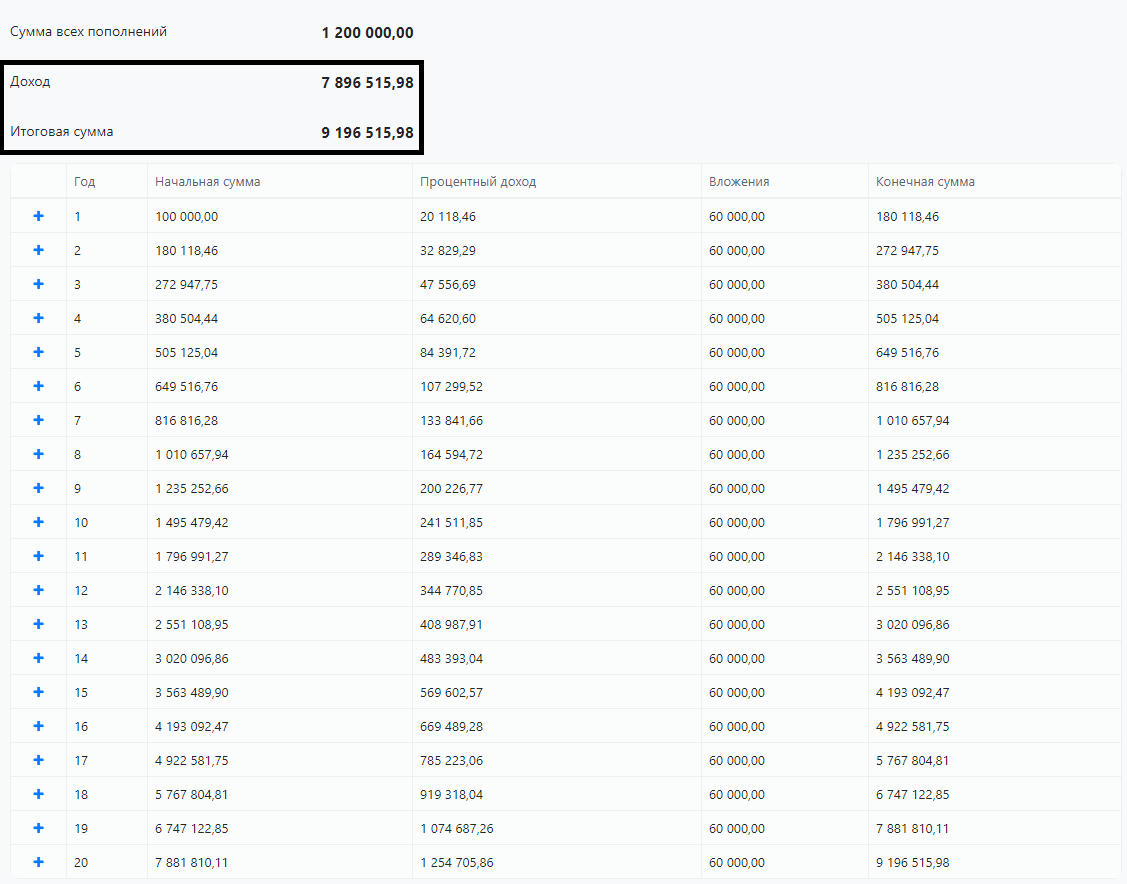

Далее калькулятор всё сам подсчитает, а данные представит в удобной табличке с разбивкой по годам и месяцам:

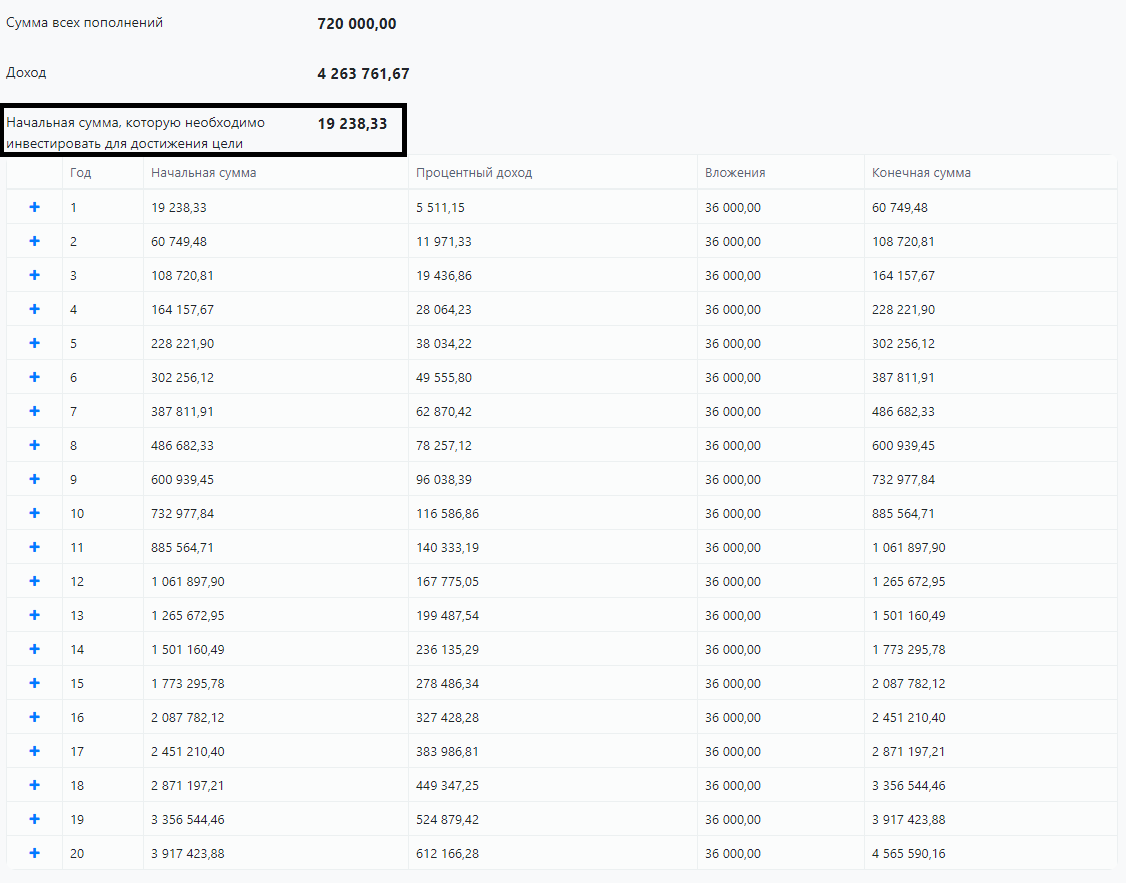

Расчёт стартового капитала

Это сумма, необходимая для достижения цели. Снова возьмём условные цифры:

На выходе — такая же наглядная табличка, как и в предыдущий раз:

Расчёт срока достижения цели

Сколько времени потребуется для достижения желаемого дохода. Допустим, у нас:

В ходе расчётов получаем, что достижение цели займёт 26 лет и 1 месяц: