Пришло сообщение о списании с банковской карты что делать

Пытались списать деньги с карты Сбербанка — как узнать за что?

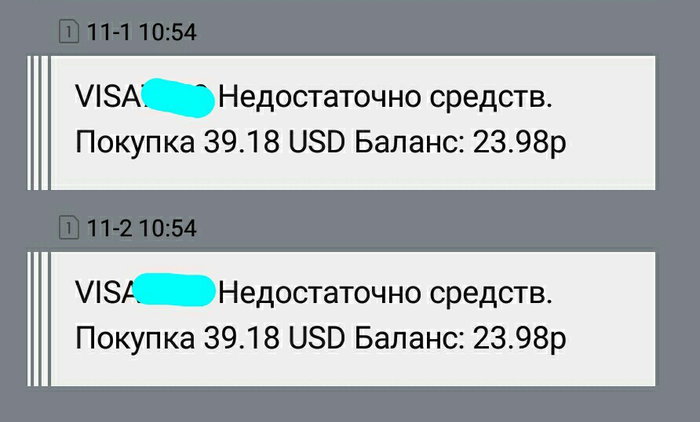

Мошенничество с пластиковыми картами широко распространено с тех пор, как только они появились. Это есть в любой стране мира, и работает на доверии и невнимании людей даже при самых современных банковских системах безопасности. Поэтому, когда приходят какие-то уведомления, касательно ваших счетов, которых вы не ждали, следует насторожиться и разобраться не пытались ли списать деньги с вашей карты Сбербанка.

В этой статье рассмотрим, что делать, если приходит уведомление от Сбербанка о том, что была не удавшаяся попытка списать деньги с карты. Нужно ли вам что-то предпринимать в связи с этим сообщением, за что эти деньги должны были списаться, и в безопасности ли ваш счёт.

Почему приходят уведомления о попытке списания денег

Если пришедшее уведомление о неудавшемся платеже действительно честное, то прийти оно может только в том случае, если есть причина, о которой вы, как владелец карточки, знаете.

Причин может быть три:

Итак, вывод таков. Если вы понимаете за что это списание, то пополните счёт карты и совершите его, если вам это необходимо. Если же уведомление пришло неожиданно, и не вы его причина, то не надо пополнять счёт карты, а следует разобраться, почему пришло сообщение.

Как понять, за что пытались списать деньги с карты Сбербанка?

Если вам не понятно, за что могло прийти это уведомление о попытке списания денег в Сбербанке, то следует разобраться, в чём дело. Если это нужное вам списание, то вовремя не пополнив счёт карты и не оплатив его, вы можете лишиться чего-то важного, например, той же связи по телефону, за которую нужно платить. А если это действия мошенников, то при ближайшем пополнении баланса карточки вы можете потерять всю сумму.

Есть несколько способов разобраться:

Если не удаётся достоверно разобраться в источнике уведомления о попытках списания денег, то не стоит спешить пополнять счёт. Если это мошенники, то вы рискуете потерять деньги. Если есть какие-то сомнения, то лучше перевыпустить карту, изменив её реквизиты.

Как перевыпустить карту Сбербанка

Если мошенники каким-то образом завладели реквизитами вашей карты и пытаются снять с баланса деньги, которых там в данный момент нет, то вы будете получать уведомления о попытках списания. В этом случае, чтобы далее продолжать безопасно пользоваться своим счётом, вам нужно перевыпустить карту досрочно. В ином случае ближайшее пополнение счёта карты может привести к потере этих денег.

Перевыпустить карту можно прямо в приложении Сбербанка:

Карточка будет изготовлена в срок от двух до десяти дней в зависимости от её типа и региона. Затем вы можете забрать её в одном из отделений банка либо заказать доставку курьером.

При отправке заявки на перевыпуск, ваша карта сразу окажется заблокированной, таким образом перечислить на неё что-то уже не получится. Этого и нужно добиться в данном случае для защиты от мошенников, если это они пытались снять деньги.

Досрочный перевыпуск карты является платной услугой и стоит она от 30 рублей и выше — зависит от типа карты. Подробнее о вопросах, касающихся перевыпуска, вы можете узнать на странице Сбербанка, а также в видео ниже.

С карты снялись деньги без ведома клиента: что делать?

Некоторые клиенты банков, имеющие на руках банковские карты, сталкивались с незаконными транзакциями – деньги списывались с карт без их ведома. Клиент обычно узнает о списании из уведомления от банка (а если они отключены – то может узнать вообще не скоро). Скорее всего, это результат работы мошенников, и с ними вполне можно бороться. Мы расскажем, какие бывают виды мошенничества с картами и как спасти свои деньги от злоумышленников.

Какие бывают виды мошенничества с картами

Важно понимать, что не каждая операция по списанию денег с карты, которую клиент не совершал – незаконная. Возможно, на имя клиента был выписан судебный приказ, есть исполнительный лист или у клиента просто налоговые долги. Во всех этих случаях банк списывает деньги в счет погашения долга без ведома клиента.

Однако долги есть не у всех, а вот от мошенничества не застрахован никто. Оно бывает разных видов, среди них такие:

С каждым годом количество схем только увеличивается, поэтому банки призывают клиентов соблюдать правила безопасности. Незаконные транзакции в большинстве случаев происходят по вине ее держателя, который практически сам добровольно отдает данные карты преступникам.

Что делать, если пришло сообщение о неизвестном списании?

Важно быстро отреагировать на незаконную транзакцию и обратиться в банк. Не стоит игнорировать или переносить решение вопроса на потом, даже если счет пустой. Клиент может забыть о попытке украсть деньги, а мошенники – нет. При первом же поступлении денег на счет они могут опять списать их без ведома клиента.

Лучше всего использовать стандартный алгоритм:

Написать заявление можно в любом офисе банка, необязательно обращаться в центральный офис. По итогам обращения следует получить заверенную копию заявления.

Изучив статистику обращений, ставится ясно, что банк возвращает деньги в единичных случаях. Как правило, отказ приходит из-за того, что операция по списанию была подтверждена секретным кодом, который поступает на привязанный мобильный телефон.

По договору клиент не должен озвучивать данные карты и коды из сообщений третьим лицам. В редких случаях банк возвращает часть денег по решению суда.

Какие советы можно дать держателям карт

Каждый гражданин может обезопасить себя от незаконных транзакций, если будет соблюдать несколько простых советов. Предлагаем с ними ознакомиться, в них нет ничего сложного:

Придерживаясь простых правил, любой клиент может защитить себя от незаконных транзакций. В противном случае придется обращаться в банк или суд, для защиты своих прав. К сожалению, получить деньги обратно могут далеко не все желающие.

Открыл сообщение — списали деньги: разбираем мифы о мошенничествах с картами

Мошенники стали более изобретательными: регулярно появляются новости о новых методах краж денег с банковских карт. Покупки в интернете людям уже не кажутся такими безопасными, а некоторые и вовсе не отвечают на звонки незнакомцев, опасаясь краж с карт.

Какими байками пугают пользователей и реально ли подобными методами похитить деньги, корреспонденту A 42. RU рассказал специалист в области голосовых сервисов Дмитрий Филимонов.

Ситуация № 1: ответил на звонок — сняли деньги с карты

Что происходит: человек отвечает на звонок, но в ответ слышит молчание. Через пару секунд собеседник кладёт трубку, а вы обнаруживаете, что с карты списались деньги.

На самом деле: снять деньги с карты таким образом невозможно. Любой телефонный разговор — это голос. Пока нет программ, которые были бы заточены на подобные мошенничества, утверждает Дмитрий Филимонов. Ведь для кражи денег потребуется знать данные карты, в том числе и CVV2 / CVC2. Если клиент банка не назвал все необходимые данные, то и кражи произойти не может.

Другое дело, когда вам звонит якобы сотрудник банка и выманивает нужную ему информацию. Это называется социальный инжиниринг — людей «программируют», они сами называют пин-коды, номера банковских карт. По сути, своими же действиями переводят мошеннику деньги.

Как защититься: не передавать посторонним конфиденциальную информацию ни под каким предлогом.

Ситуация № 2: открыл смс — и деньги пропали

Что происходит: пользователь смартфона получает смс от незнакомого абонента. В мошеннических сообщениях обычно прикрепляют ссылки, после перехода по которым происходит списание. Но есть слух, что даже простое открытие смс, без перехода по ссылке, способно лишить обладателя карты денег.

На самом деле: это вполне реальная ситуация. Человек скачал приложение в AppStore или Play Market, пользовался им, предоставив доступ к контактам, фото и другой личной информации. Мошенническое приложение может долгое время никак не проявляться, вы даже не будете знать, что оно заражено. А в нём может быть кардер — программа для кражи средств. При совершении покупки через интернет или в магазине вводишь нужные данные, в том числе и пин-код, а приложение крадёт их. Активатором может выступить любое смс, открытое на телефоне. В сообщении обычно содержится код, который даже не потребуется никуда вводить.

Как защититься: не открывать сообщения от незнакомых абонентов и скачивать в магазинах только проверенные приложения.

Ситуация № 3: NFC способствует краже денег

Что происходит: чтобы воспользоваться функцией NFC, потребуется вбить все данные банковской карты. Метод платежа многим до сих пор кажется ненадёжным, так как считается, что с карты сами собой могут пропасть деньги.

На самом деле: сама функция NFC не может похитить ваши деньги. Если они неожиданно пропали с карты, то речь, вероятно, идёт о краже с помощью стороннего приложения. В 2018 году ситуация, когда приложение маскировалось под фонарик и присваивало деньги, была очень распространена.

Красть с бесконтактных карт вполне реально, но немного иным способом. Особенно это развито в общественном транспорте. Мошенник проходит, скажем, по салону маршрутки с POS-терминалом, который сканирует карты. Действует по типу покупки в магазине — когда вы прикладываете карточку для расчёта. Используется это для покупки товаров до 1 000 рублей, чтобы не надо было вводить пин-код, либо переводят на собственные счета.

Как защититься: купить специальный металлический хранитель для карт, который не допустит сканирования карты. Если у вас карта вбита в платёжное приложение, то функцию NFC нужно отключать сразу после использования.

Ситуация № 4: ответил лжесотруднику банка «да» — списали деньги

Что происходит: мошенник под видом сотрудника банка звонит вам и просит подтвердить личность. Вопрос построен таким образом, что вы будете отвечать «да» или «нет». Короткое «да» якобы способно активировать запуск кражи денег с карточки.

На самом деле: при обычном телефонном звонке такого произойти не должно. Сейчас пока нет управления голосом при выполнении банковских услуг. Да, голоса в банках уже начали записывать. Но это делается для того, чтобы проводить двойную идентификацию — изображение и голос — в банкоматах. То есть в будущем карта может быть не нужна, чтобы получить доступ к своим счетам, говорит Филимонов.

Любой звонок — это аморфное состояние. Вы не знаете, кто на том конце провода. Очень часто люди сами дают доступ к своим картам.

Как защититься: От простого «да» в телефонном разговоре деньги с карты не спишутся. А вот предоставлять свои данные сомнительным лицам, которые вам звонят, точно не стоит. Это и есть лучшая защита.

Пришло смс-сообщение о якобы списании денег с Вашей банковской карты – не звоните по указанному в нем номеру

Сотрудники полиции напоминают гражданам о правилах, следование которым поможет не стать жертвами телефонных мошенников.

Распространенная схема, которой пользуются злоумышленники – рассылка смс-сообщений с информацией, что банковская карта человека заблокирована, или что с нее произошло списание за какую-либо покупку. Далее в сообщении указывается номер телефона, по которому можно уточнить информацию. На днях в Урицком районе в ОМВД обратилась 55-летняя жительница поселка Нарышкино, которая стала жертвой телефонных мошенников. Когда женщина увидела сообщение, что с ее карты списаны 3 тысячи рублей, то сразу перезвонила по указанному номеру. Ей ответила девушка с приветливым голосом. Лжеработница банка попросила потерпевшую продиктовать данные ее банковской карты, чтобы проверить наличие денег. После этого, на телефон владелицы пришло очередное смс-сообщение о списании 10 тысяч рублей. Женщина поняла, что ее обманули и обратилась в полицию.

Если Вам на мобильный телефон пришли смс-сообщения о блокировке или списании суммы с Вашей карты (но Вы не совершали никаких покупок, и не обращались в банк, чтобы заблокировать карту) не перезванивайте по указанному номеру телефона. Это мошенники. Если Вы все же сомневаетесь, все ли в порядке с вашей картой, то проверить достоверность информации Вы можете следующим образом – позвонив ТОЛЬКО по номеру телефона, указанному на ВАШЕЙ банковской карте, придя в банк лично, или проверив баланс через банкомат, или с помощью онлайн-банка.

Не предпринимайте поспешных решений. Посоветуйтесь сначала с родственниками, знакомыми, которым доверяете, или с сотрудниками полиции по круглосуточным номерам Дежурной части – «02» или «102» и телефона доверия УМВД – 41-38-56.

Пресс-служба УМВД России по Орловской области

Списали деньги с карты, что делать? Как мошенники, и не только, снимают деньги с банковской карты и что сделать, чтобы их вернуть

Мошенники сняли деньги с карты, что делать? Как воруют деньги с карты? Списали деньги с зарплатной карты, кто и какое имеет на это право? Что делать, если с карты сняли деньги без моего ведома? Как отключить списание денег с карты по автоплатежу? Как отменить или отказаться от платной подписки? Рассмотрим подробно все эти вопросы.

Кража денег с банковской карты – один из самых распространённых современных типов мошенничества. Несмотря на все усилия банков обезопасить своих клиентов от несанкционированных списаний, а себя от ответственности за потерянные деньги, преступники все равно находят способы обойти ограничения, изобретая новые схемы электронных краж. Только за первые 6 месяцев 2018 года с банковских карт россиян похитили порядка 1,2 миллиарда рублей. Это в два раза больше, чем за первые полгода 2017-го. Бывает, что деньги с карты списывают не мошенники, а представители закона. Например, сотрудники Федеральной службы судебных приставов (ФССП). Но и они действуют не всегда обоснованно. А еще деньги с карты могут списать сотрудники микрофинансовых организаций, онлайн-кинотеатры, службы знакомств и т.п. Разберемся в основных видах списания денег с банковской карты и рассмотрим возможности их вернуть.

Как мошенники списывают деньги с банковской карты

Банковские карты вытесняют наличные деньги из оборота. А украсть деньги с банковской карты сегодня гораздо проще, чем кошелек из сумочки в переполненном автобусе или метро. Поэтому мошенники постоянно придумывают разные способы хищения хранящихся на карте средств. Рассмотрим эти способы подробнее.

Вишинг

Вишинг – это часто применяемая схема кражи реквизитов банковской карты для последующего снятия средств с нее. Основные инструменты здесь – телефон и артистические способности злоумышленников.

Многим знаком такой ход мошенников как рассылка смс-сообщений, якобы от лица банковской организации. В сообщении человеку предлагают позвонить по указанному номеру для срочного решения каких-то архи важных вопросов. Далее в телефонном разговоре якобы банковский сотрудник, под благовидным предлогом проверки данных карты, попросит назвать её реквизиты. А дальше уже дело скорости мошенников. Получив все необходимые данные, они или просто снимают их с карты, переводя на какие-то подставные счета, или оплачивают ею покупки в интернет-магазинах.

Выуживать сведения о банковских картах мошенники могут и под другой личиной. Например, вы разместили сообщение о продаже чего-нибудь ненужного на каком-нибудь популярном сайте объявлений (Авито, Юла и т.д.), и вам звонит потенциальный покупатель. Будьте бдительны. Возможно, он ничего не хочет у вас приобретать, но очень хочет получить доступ к деньгам на вашей карте.

Опишу случай из жизни моей знакомой. Она продавала холодильник по цене значительно ниже рыночной, как раз на одном из таких сайтов, и чуть не потеряла все свои деньги. Мужчина, позвонившей ей по оставленному в объявлении номеру, объяснил, что ее холодильник ему очень подходит. Он готов купить его прямо сейчас, не глядя, а забрать вечером, когда найдет грузоперевозчиков. Для перевода денег, естественно, попросил номер банковской карты. А затем и трехзначный код с её обратной стороны (СVC/CVV).

Опомнилась девушка только, когда мужчина попросил продиктовать ему код, который должен был прийти смс-сообщением. Вместо этого кода, который действительно упал на ее номер, она сообщила собеседнику, что уже позвонила в полицию и им как раз сейчас занимаются. Покупатель тут же исчез. Вишинг в чистом виде.

Фишинг

Фишинг – тоже часто применяемая схема кражи данных и снятия денег с чужой банковской карты без ведома ее владельца. В отличие от предыдущего метода здесь используются более сложные технологии – поддельные «зеркальные» сайты.

Схема приблизительно такая: в смс-сообщениях или в электронном письме от лица банка, вас просят перейти по прикрепленной ссылке для изменения параметров безопасности, пин-кода или чего-то другого очень важного. Упор мошенников делается на невнимательности и неопытности пользователя. Подвох в том, что интерфейс этого сайта будет идентичен или очень похож на настоящий банковский. И даже адрес будет практически такой же. Обычно хакеры создают сайты, которые одной буквой отличаются от настоящего или же в имени присутствуют какие-то символы

Вот как выглядит настоящий сайт Сбербанка:

Мошенники могут создать такие сайты:

- www.cberbank.ru www.sber-bank.ru www.sberbank-online.ru www.sbbank.ru www.sberbank1.ru www.sberbanki.ru

А вот еще одна уловка, когда мошенники пользуются незнанием пользователей в области доменных имен. Доменное имя, или домен — это и есть название сайта, которое указывается в верхней строке браузера:

Далее идет второй уровень, само слово sberbank. Оно может быть в единственном числе, но при этом может меняться домен первого уровня:

- www.sberbank.ru www.sberbank.com www.sberbank.net

Есть еще домен третьего уровня, чем пользуются мошенники. Для начала придумывается домен второго уровня, это может быть любой доступный набор символов, например, sbrnk.ru

Потом на его базе создается домен третьего уровня:

Пользователь видит в письме слово sberbank и бдительность притупляется. Он переходит на фишинговый сайт, где его будет ждать и благовидный предлог, и подробная инструкция по вводу реквизитов банковской карты в специальные окошечки. Естественно, введя эти данные, пользователь отдает в руки мошенников все нужные данные для хищения денег.

В таких случаях главное помнить одну простую, но важную вещь: Банки так не делают! Рассылка электронных писем происходит с корпоративного e-mail, снабженного фирменным логотипом. Рассылка смс-сообщений, как правило, производится с корпоративного и узнаваемого клиентами номера. И никогда с разных неопознанных номеров. Хотя в январе 2019 года Сбербанк столкнулся с новым типом мошенничества: злоумышленники обзванивали клиентов с корпоративных номеров банка (как утверждается, поддельных) с целью выведать информацию о доступах к банковским счетам. Поэтому Сбербанк и другие кредитные организации официально заявляют: банк никогда НЕ просит клиентов – держателей карт и владельцев счетов сообщить их конфиденциальные идентификационные данные. И уж тем более не звонит клиентам с этой целью.

Скимминг

Скимминг – это мошенничество уровнем повыше. Им пользуются технически подкованные преступники. Речь идет о специальных электронных приспособлениях – скиммерах – считывающих данные карты (номер, пин-код и т.п.). Специальные накладки, фиксирующие данные карты, устанавливаются прямо на банкомат, а процесс считывания активируется в момент использования карточки человеком. Банкоматы для этих целей выбираются, как правило, уличные, в безлюдных и слабоосвещенных местах. Помимо скиммера к ним еще крепят мини-видеокамеру, чтобы «подсмотреть» пин-код.

Шимминг

Шимминг – это разновидность скимминга. Отличается непосредственно считывающим устройством. Здесь используется уже не накладка, а тонкая гибкая электронная плата, которая вставляется прямо в картоприёмник банкомата, которая практически незаметна глазу несведущего человека. В этих видах мошенничества преступники изготавливают поддельные карточки и снимают по ним деньги со счета владельца.

Это, конечно, не все уловки мошенников. Существует еще много способов украсть данные карты с помощью вирусов для смартфонов и мобильных приложений банков. И прямо сейчас, наверняка, изобретается еще какая-нибудь разновидность фишинга или скимминга.

Правила безопасности

Чтобы не попасться на удочку мошенников, нужно соблюсти хотя бы основные меры предосторожности:

В противном случае и при малейшем подозрении на то, что вы сами передали мошенникам реквизиты своей карты, или были недостаточно осмотрительны в сохранении информации о своих платежных инструментах, вся ответственность за исчезновение ваших денег будет лежать на вас.

Ответственность банков

Допустим, вы предприняли все меры безопасности, но деньги с вашей карты все равно пропали. Теоретически, если списание произошло без вашего согласия, то возместить потери вам должен банк. Но это только теоретически. На практике для этого придется попотеть, доказывая, что виноваты не вы.

Банки не спешат признавать свою вину и брать на себя ответственность за исчезнувшие с карт финансовые средства своих клиентов. В большинстве подобных случаев, после собственного расследования, на которое по закону предусмотрено 30-45 дней, кредитные организации дают заключение, что владелец карты сам сообщил ее пин-код третьим лицам или иным способом обеспечил им доступ к своим деньгам. И на этом основании отказывают клиентам в возмещении средств. Проще всего вернуть деньги, если на банк была совершена хакерская атака или от действий мошенников пострадало большое количество клиентов банка.

В случае отказа в возмещении со стороны банковской организации, можно идти в суд и добиваться правды там. Сразу оговорюсь, что до суда доходит небольшой процент всех случаев незаконного списания средств. Зачастую, при соотнесении пропавших с карточки денег с суммами судебных издержек в случае проигрыша, жертвы неправомерных списаний приходят к выводу, что игра не стоит свеч. Кроме того, клиентам банка довольно сложно доказать в суде, что они добросовестно оберегали свои пластиковые карты и данные о них.

По рассмотренным в судах делам практика наработана разная, но, как говорят юристы, в целом адекватная и справедливая.

Ответственность банковских организаций за несанкционированное списание средств с карты зафиксирована в Федеральном законе «О национальной платежной системе» (№ 161-ФЗ, ст. 9).

Согласно этому закону, банк обязан возместить клиенту списанную сумму:

Во всех остальных случаях банк возмещать похищенные средства не обязан. За исключением, разве что, доказанных фактов скимминга, шимминга, фишинга и тому подобных действий преступников. Тут суды встают на сторону физических лиц, считая, что это банк не смог обеспечить должную защиту своих клиентов. Если мошенников поймают, то ответственность за возмещение может быть переложена на них. Если нет, то компенсировать потери клиентов обяжут банк.

А вот если клиент потерял карту или она была похищена, но он не уведомил об этом банковскую организацию и не заблокировал ее, то виноват он сам, а значит возмещения потерь не заслуживает. Или когда сообщил об утрате не сразу, а по прошествии длительного времени.

Обязанность клиента о незамедлительном уведомлении банка об утрате карты или несанкционированном списании средств с нее тоже прописана в 161-ФЗ. По закону, клиент банка должен уведомлять об утрате карты или обнаружении неправомерного снятия денег не позже, чем на следующий день после обнаружения самого факта (ч.11, ст. 9).

В судебной практике эта норма, к слову, трактуется по-разному. Например, был случай, когда человек утративший свою бесконтактную карту в полдень, сообщил об этом банку только в 13.30. При этом за те полтора часа другой человек, нашедший эту карту, пришел в ювелирный магазин и купил украшений на ту сумму, которой хватило. Владелец карты, собственно, и сообщил банку о своей потере, только когда получил уведомление о списании за покупку украшений. Суд встал на сторону банка, так как владелец карты не смог доказать, что не сам тратил деньги в ювелирным магазине.

При этом в другом случае, суд встал на сторону владельца карты, у которого деньги со счета исчезли во время его авиаперелёта, и обнаружил пропажу он гораздо позже. Человек доказал, что не имел доступа к платежным сервисам в это время, соответственно не мог снимать деньги сам, и не имел возможность сразу уведомить о несанкционированном списании банк.

Порядок действий, если с банковской карты незаконно списали деньги

В любом случае, как бы не было сложно, пытаться отстоять свои права можно и нужно. А потому, как только вы обнаружили списание денег с банковской карты, природа которого вам неизвестна, или пропажу её самой, необходимо:

1 Незамедлительно оповестить об этом банк. Можно, по-старинке звонком в службу клиентской поддержки банка, и просить заблокировать карту оператора. А можно через мобильное приложение и блокировать карту самостоятельно.

2 Как можно раньше, но не позднее следующего за этим печальным событием дня, идите в банк и пишите заявление в двух экземплярах о несогласии с проведенной транзакцией. Один экземпляр отдаете банку, второй – с отметкой о присвоении входящего номера – оставляете себе. Дата подачи заявления считается точкой отсчёта, нормируемого для решения вопроса времени. Не верьте сотрудникам банка, что нет бланков и не поддавайтесь на «приходите завтра». Завтра будет уже поздно. Просите письменное уведомление, что бланков нет, и предупреждайте, что передадите эту бумагу в прокуратуру.

3 После этого идите в полицию и пишите заявление о хищении денег с вашей банковской карты. Возьмите талончик о приеме заявления и отправьте в банк, пусть там знают, что полиция тоже ведет проверку. Ответ от полиции о возбуждении уголовного дела о мошенничестве или об отказе в оном, должен поступить в течение 10 дней.

4 Если банк откажется вернуть деньги, по итогам собственного расследования, то можно обратиться в суд. Но перед тем как спорить с банком, сравните сумму, которую хотите вернуть, с суммой судебных издержек, которые придется понести, если проиграете дело. Оцените, сможете ли собрать доказательства своей правоты. Несмотря на то, что бремя доказывания вашей вины и недобросовестности будет лежать на ответчике, в соответствии с законом о защите прав потребителей, вам придется защищаться. Еще раз убедитесь, что не ваши личные действия стали причиной неправомерного списания. И помните, что в суде шансы на выигрыш на практике не очень велики.

Приставы списали деньги с карты

Деньги могут быть списаны с вашей банковской карты и судебными приставами в счет погашения каких-либо задолженностей, которые суд назначил ко взысканию. Например, по штрафам или налогам. Как правило, такие списания обоснованы и законны, даже если не санкционированы владельцем банковской карты. Но зачастую, люди просто не помнят или не знают, что задолжали государству, поэтому получая уведомления о списаниях, теряются и не знают как поступить.

Чтобы списание денег с банковской карты за долги перед государством не застало врасплох сотрудники ФССП рекомендуют подключиться к банку данных исполнительных производств. Есть специальное бесплатное приложение для смартфона, которое позволяет в режиме онлайн следить за тем, что происходит с вашими финансами. Система позволяет отслеживать задолженности по налогам, штрафам ГИБДД и т.п. С той же целью можно использовать приложение Госуслуги.

Как приставы списывают деньги с банковских карт

Для поиска банковских счетов должников ФССП России пользуется собственной автоматизированной информационной системой. Её частью является и база данных исполнительных производств. Информационная система охватывает всю территорию Российской Федерации и буквально каждое рабочее место пристава. Каждое исполнительное производство существует и в электронном виде. Когда пристав возбуждает исполнительное производство, оно регистрируется в канцелярии и в течение суток автоматически попадает в общую базу.

Информация о возбуждении производства в отношении конкретного человека сразу попадает к нему в личный кабинет, при условии, что он подключен к системе. С этого момента есть две недели на то, чтобы погасить задолженность или оспорить ее в суде. Бывают случаи, когда люди в суде доказывают, что предъявление исполнительного листа в ФССП было незаконно. Тогда судья приостанавливает исполнительное производство.

При отсутствии реакции со стороны должника (допустим вы не подключены к системе и не знаете, что происходит), система начинает выяснять его материальное положение и проверять его банковские счета. Потом на счету блокируется сумма долга на пять дней. За это время можно самому оплатить долг и не платить исполнительский сбор. Если этого не происходит, то сумма долга вместе с суммой исполнительского сбора списывается автоматически. Если средств на счетах недостаточно, при каждом их пополнении сумма задолженности будет списываться.

По данным ФССП, около 50% всех документов исполняются электронным способом.

Приставы списали долг повторно. Что делать?

Но приставы тоже ошибаются и списывают те деньги, которые списывать не должны.

Был случай в моей жизни, когда сотрудники Федеральной службы судебных приставов (ФССП) сняли с моей карты сумму налога на недвижимость, несмотря на то, что этот налог уже был уплачен. Их удалось вернуть, правда, потратив пару месяцев на общение с приставами.

а) В смс-уведомлении об аресте банковского счета и снятии денег для уплаты задолженности, как правило, указывается фамилия инспектора, наложившего арест на ваши средства, и номер его телефона. Дозваниваетесь (в моем случае удалось в буквальном смысле с 214-й попытки), выясняете, в чем дело и какие документы нужны для доказательства, что долг давно погашен, а повторное списание денег неправомерно.

Если в смс-уведомлении от банка данных по приставу нет, то первое, что нужно сделать — обратиться в банк и взять справку-выписку об операциях с вашим счетом. Если банк подтвердит, что списание произведено согласно постановления судебного пристава-исполнителя, требуйте копию этого постановления. В ней будут указаны имя и фамилия судебного пристава, а также территориальное подразделение службы.

б) Теперь нужно дозвониться инспектору и поставить его в известность о том, что деньги списаны зря. Есть несколько дней до того, как они отправятся в казначейство и будут зачислены в государственную казну. Оттуда вернуть их можно будет только через суд как излишне уплаченные.

в) Чтобы избежать лишних хлопот с судами, встретиться с инспектором и принести ему все подтверждающие неправомерность списания документы вместе с заявлением на возврат денег и отмену постановления о взыскании, нужно тоже как можно быстрее.

Параллельно можно отправить заявление на возврат и отмену постановления о взыскании в главное управление ФССП, а в прокуратуру – обращение с просьбой провести проверку действий пристава. В некоторых случаях это помогало ускорить возврат неправомерно списанных денег.

г) После этого останется дождаться поступления своих денег на карту. Обычно на удовлетворение такого требования уходит три дня. Но в отдельных случая, как например, в моем, ждать пришлось два месяца. Их «информационная система» якобы сбоила и мои деньги мне никак не отправлялись.

Приставы списали детские пособия. Как вернуть?

Бывает, что в счет погашения долгов по штрафам, налогам, алиментам, пошлинам и т.д. приставы арестовывают деньги, имеющие неприкосновенность. Например детские пособия и другие социальные выплаты, указанные в ст. 101 229-ФЗ «Об исполнительном производстве» как не подлежащие взысканию.

Дело не в том, что пристав намеренно игнорирует требование законодательства. Когда он делает запрос по банкам о наличии у них счетов должника, ему неизвестно состояние счетов и какие именно деньги на этих счетах расположены – детские пособия, зарплата, сбережения и т.д.

Поэтому, если так случилось, что под арест и списание в счет реальных долгов перед государством списаны неприкосновенные деньги, то нужно сообщить об этом приставам:

Судебная практика по оспариванию действий приставов

Суды, как показывает практика, чаще встают на сторону приставов в спорах о правомерности или неправомерности списаний денег с карт россиян. Даже если выясняется, что были списаны детские пособия или иные социальные выплаты.

Объясняют свое решение судьи тем, что у приставов-исполнителей изначально нет информации о природе и назначении денег на счету должника. Получить эту информацию пристав. по мнению суда, может только от самого должника. И когда возбуждается исполнительное производство, то на должника автоматически накладывается обязанность сообщить приставу об имеющемся у него имуществе и банковских счетах. Если должник такой информации не предоставляет, то он сам, дескать, и виноват. А пристав действовал в рамках своих полномочий и законов не нарушал.

Суду при этом все равно, что должник мог узнать о своей задолженности уже после того, как средства оказываются списанными. И что физически не имел возможности предупредить пристава о неприкосновенности конкретного денежного счета.

Согласно статистике за первое полугодие 2018 года из 47487 исков об оспаривании действий судебных приставов в целом по России суды удовлетворили только 2431 заявление.

При этом из 933 исков об оспаривании электронного списания денег с банковских счетов должников, удовлетворено всего 78 заявлений.

Что-то купил, не понял как

Порой бывает, что мы совершенно случайно, сами того не ведая, разрешаем некоторым организациям на законных основаниях пользоваться нашими деньгами, периодически списывая их с нашей банковской карты. Правда, чувствуем себя при этом обманутыми. Почему так происходит? Рассмотрим несколько случаев из жизни.

Платная подписка или автоплатеж

Тут все просто. Даже если вы всего один раз на каком-нибудь сайте, будь то онлайн-кинотеатр, сайт знакомств, электронная библиотека, игровой ресурс для геймеров и т.п, что-нибудь приобрели – товар, услугу, доступ к закрытому разделу – вы можете оказаться постоянным подписчиком платного сервиса.

Часто бывает, что люди грешат на мошенников, а сами просто забывают, что год назад приобрели подписку на лицензионный антивирус для своего ПК и очень удивляются за что списали деньги.

Здесь стоит отметить, что такие компании как Adobe, Касперский, Avast, различные компьютерные игры — списывают свои деньги через компанию-провайдера Digital River Ireland. Естественно, у любого человека возникает паника, когда он видит в списке транзакций эту непонятную компанию. Беспокоится не нужно. Попытайтесь вспомнить что из софта вы покупали год назад. Если память подводит, то попробуйте сделать выписку в личном кабинете своего банка за аналогичный период прошлого года.

Вот еще одна типичная история: «Купил пробную подписку через мобильное приложение Tekka Digital SA (сайт знакомств) на один день, стоимостью 29 рублей. Прочитал, что если не оставить заявки на отмену, сразу подключится подписка на месяц. Заявку оставил. Но подписка все равно продлилась. С карты списали 1000 рублей. Как вернуть деньги?»

Или другая история: «Решил посмотреть кино. На Ютубе нужного фильма не было, гугл привел меня на один известный онлайн-кинотеатр IVI. Купил, посмотрели. Через месяц приходит письмо, что с карты списаны 399 рублей за продление ежемесячной подписки на иви. Полез на сайт и выяснил, что они сохранили мою карту, хотя нигде подобной галочки не было. А кроме того, оформили мне платную подписку, хотя, опять же, нигде этих галочек не было. Вот так, купив один фильм, попал на бабки».

Аналогичные случаи описываются на многих форумах о сайтах со встроенными покупками. Как правило, галочки «согласия» пользователя расставлены в формах оформления подписки по умолчанию. Места для них выбираются неприметные. Поэтому пользователь подписывается на совершение регулярных автоматических платежей абсолютно того не подозревая.

Как исправить?

Обычно, такие сайты и сервисы возвращают деньги пользователям добровольно, как только те обратились с претензией в службу поддержки. Судя по отзывам обиженных клиентов, попавшихся на эту уловку, связываться с правоохранителями владельцы таких ресурсов не хотят и идут навстречу. В большинстве своем, используя нечистоплотные способы выуживания мелких сумм из карманов своих клиентов, такие компании рассчитывают на тех, кто не заметит или не решится возмущаться. Юристы, тем не менее, советуют блокировать карту через банк при первом списании и отзывать транзакцию, настаивая, что она прошла без вашего согласия.

Микрофинансовая организация

Похожими уловками пользуются микрофинансовые организации, выдающие мелкие кредиты под космические проценты. Но здесь уже расчет не на простачка, который не заметит и не попросит назад свои деньги. В таких компаниях действует куда более серьезная и грамотно организованная схема списаний денег с банковских карт своих клиентов.

Стоит отметить, что в той конкретной ситуации МФО не считало себя неправой. Из объяснений ее сотрудников, следует, что при оформлении первого займа в микрофинансовой организации средства оформляются или на банковский счет или на банковскую карту. Еще займ можно получить на Яндекс Кошелек, хотя и тут в обязательном порядке, согласно условиям договора, к счету привязывается банковская карта. Таким образом данные о банковской карте клиент МФО оставляет добровольно. При этом дальше в договоре о займе есть пункт, в котором клиент разрешает компании производить списания в счет погашения задолженности с любой карты, которая указана в личном кабинете. Кроме того, есть условие, что компания не обязана сообщать заёмщику о таких списаниях: «Подписание договора займа является акцептом (согласием) на совершение вышеуказанных действий».

Как исправить?

Уже никак. Большинство юристов советуют расплатиться с МФО, сменить карту и больше никогда не связываться с микрофинансовыми организациями и быстрыми займами.

Подведем итоги

Что делать, если с карты сняли деньги без моего ведома? Первым делом попробуйте установить, кто и за что их списал. От этого будут зависеть дальнейшие шаги.

1 Если деньги списали мошенники, то первым делом блокируйте карту, пишите заявление в банк о возврате денег и в полицию о краже. Если банк откажется возвращать деньги, обращайтесь в суд.

2 Если деньги списали приставы, то проверяйте на каких основаниях. Если за долги, которые вы уже оплатили, пишите заявление о возврате в территориальное подразделение ФССП, прикладывайте документы, подтверждающие платеж. Параллельно можно обратиться с заявлением в головное управление службы и в прокуратуру для проверки действий приставов.

3 Если деньги списаны по платной подписке, которая вам не нужна, то отменяйте подписку и пробуйте договориться с компанией о возврате средств. Если договориться не удается, блокируйте карту и действуйте как в случае с мошенническими списаниями.

4 Если деньги списаны микрофинансовой организацией, то скорее всего вы сами ей это разрешили. Блокируйте карту, выпускайте новую и обходите МФО стороной.

Надеемся, наши советы помогут вам не потерять деньги. Ну а если у вас есть подобные истории, то будем признательны, если поделитесь ими в комментариях.