При делистинге акций что происходит с акциями

Инвестор, играющий на бирже, сталкивается со многими неожиданностями. Но одно дело – снижение котировок, и совсем другое – изъятие акций из обращения, или делистинг. Насколько это серьезно?

Что такое делистинг акций

Это исключение ценных бумаг из котировального списка фондовой биржи. Такое происходит по ряду причин: из-за банкротства, слияния, реорганизации, несоответствия требованиям биржи или просто по желанию эмитента.

Справка. В отличие, например, от США, где делистинг означает полное прекращение торговли акциями на бирже и превращение публичной компании в частную, в России ценные бумаги могут продолжать обращение, даже будучи исключенными из котировального списка.

Как правило, компании стремятся избежать делистинга, так как он всегда означает создание негативного информационного фона, понижение международного рейтинга, сужение кредитных возможностей и уменьшение количества инвесторов.

Делистинг бывает принудительный (по инициативе биржи) или добровольный, то есть по желанию эмитента.

Основания для принудительного делистинга

На бирже существуют несколько уровней листинга, каждый из которых соответствует определенному статусу ценных бумаг. Мы уже писали о листинге облигаций. Чем выше уровень, тем надежнее бумаги.

Каждый уровень листинга означает определенные требования, предъявляемые к эмитенту: прозрачность корпоративного управления, предоставление отчетности, количество находящихся в свободном обращении акций, стаж нахождения эмитента на рынке.

Если компания больше не отвечает этим требованиям, испытывает серьезные финансовые проблемы или обанкротилась, ее ценные бумаги перемещаются на более низкий уровень или исключаются из котировального списка. На Московской бирже существуют три уровня листинга: первый и второй котировальные, третий – нет.

Бывает, что биржа временно останавливает торговлю акциями компании и без делистинга. Такое случается, если возникают подозрения в нарушении правил корпоративного управления эмитента или на время его санации, как, например, происходило с некоторыми российскими банками.

Делистинг по инициативе эмитента

Чаще всего такое бывает в случае принятия новой стратегии привлечения инвестиций или же консолидации основного пакета акций в руках одного или нескольких главных акционеров. В этом случае экономический смысл торговли акциями исчезает, а уход с биржи приносит ряд ощутимых выгод, среди которых:

Именно нежелание раскрывать информацию является одной из наиболее частых причин ухода с биржи в России. На втором месте – финансовые проблемы и стремление избавиться от расходов на публичность, которые часто неоправданны.

Причинами отзыва акций также могут быть реструктуризация или смена юрисдикции. При слиянии делистинг запрашивает каждый из эмитентов, которые затем выходят на рынок под одним флагом. Но такая практика больше характерна для рынка США.

Этапы делистинга

В России процесс исключения ценных бумаг из списка допущенных к торгам регулируется законами «О рынке ценных бумаг» и «Об акционерных обществах». Существуют также нормы, предусмотренные правилами листинга биржи.

Делистинг проходит в несколько этапов:

Возможные действия инвестора

Прежде всего, делистинг не самое страшное, что может случиться, поэтому крайне важно сохранять спокойствие и не делать импульсивных шагов. Итак, какие есть варианты?

Как воспользоваться офертой

За 35 дней до завершения процедуры делистинга по инициативе эмитента объявляется оферта, предлагающая всем держателям ценных бумаг компании продать их не дешевле средневзвешенной цены, по которой они торговались в течение последних 6 месяцев.

Отзыв акций по причине слияния или поглощения – хороший вариант для инвестора. Например, покупая акции компании, которая может быть поглощена, можно рассчитывать на выгодную оферту от покупателей.

Делистинг по причине консолидации компании – оптимальный вариант для миноритарного акционера. Мажоритарные держатели ценных бумаг стремятся получить 95 % акций, поэтому они могут предложить цену намного выше рыночной на момент продажи.

Бывает, что оферта объявляется при реорганизации компании-эмитента и подразумевает обмен старых акций на новые, выпущенные уже новой структурой. В этом случае говорить о привлекательности оферты можно, только исходя из каждого конкретного случая.

Продажа акций

Продажа акций до изъятия их с биржи – это тот вариант, который выбирают большинство частных инвесторов, узнавших о предстоящем делистинге. С одной стороны, они избавляются от проблемного актива, но с другой – обвальные распродажи ценных бумаг приводят к падению их стоимости и, соответственно, финансовым потерям.

Оптимально для инвестора – это держать руку на пульсе, а именно: изучать информационный фон вокруг эмитента, знать причину отзыва акций и иметь представление о будущей дивидендной политике компании. Бывает, что акции отзывают с биржи в связи с предстоящей реорганизацией, в том числе сменой юридического статуса структуры. Компании с хорошей дивидендной историей обычно продолжают выплачивать дивиденды и после ухода с биржи, а ценные бумаги могут попасть на внебиржевой рынок и успешно торговаться там.

Важно! К тому же, как уже говорилось, в России уход с биржи может быть связан не с финансовыми проблемами, а, наоборот, с нежеланием раскрывать информацию – в том числе и о возможных перспективах компании.

Что делать с делистингованными акциями

Инвестор, имеющий в портфеле делистингованную ценную бумагу, которую он в свое время не продал или купил на максимальном падении стоимости, имеет все шансы хорошо заработать на ее росте в будущем.

Правда, иметь дело с такими акциями сложнее. Они торгуются на внебиржевом рынке, например на площадке RTS Board, на котором намного меньше участников, и может потребоваться значительно больше времени на то, чтобы дождаться приемлемой цены.

Вместо заключения

Как видим, делистинг – это не смертельно, хотя чаще всего довольно неприятно. Свести к минимуму его негативные последствия можно с помощью всем известного набора рекомендаций. А именно: покупать по возможности бумаги первого и второго уровней котировального списка и обязательно диверсифицировать портфель.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Делистинг акций КНР — это не риск, а возможность заработать. И вот почему

Инвестиции в фонды

Если у вас в портфеле сейчас нет китайских акций и вы верите, что они недооценены, с моей точки зрения, инвестировать в них можно, но не в конкретные акции, а в фонды. Для неквалифицированных инвесторов эффективным и простым выбором будет инвестиционный фонд Finex FXCN на широкий китайский рынок. Квалифицированным инвесторам доступен более дешевый в обслуживании MCHI и KWEB на ИТ-компании Китая.

Акции не на американских площадках

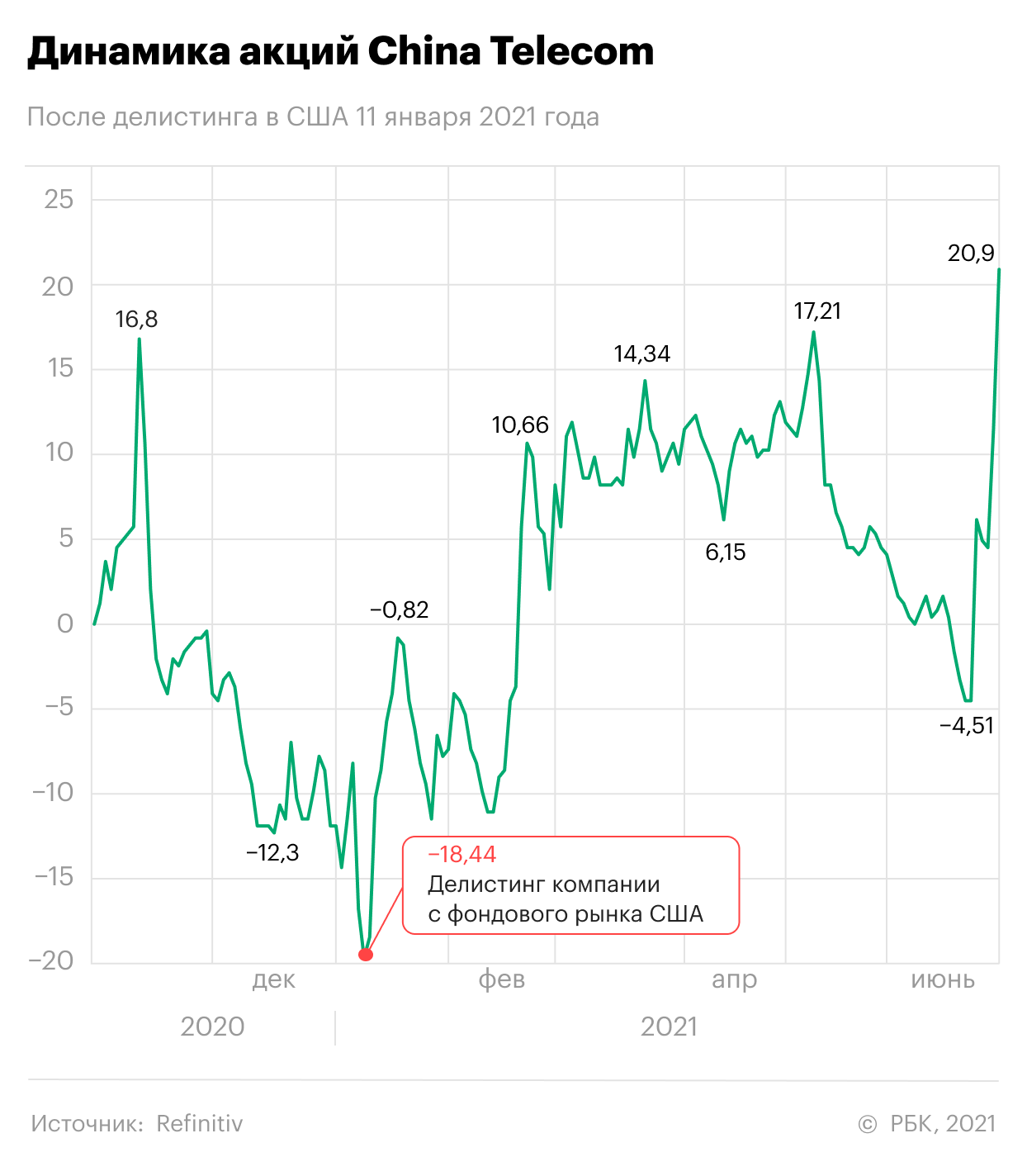

Если акции у вас уже есть и куплены они на Шанхайской или Гонконгской бирже, то в этом случае переживать не стоит. Делистинг с США никак не повлияет на ваш портфель, а если и повлияет — в позитивную строну. Например, подобное произошло с акциями China Telecom после делистинга 11 января 2021 года.

Если купили китайские акции на NYSE, NASDAQ или СПБ Бирже

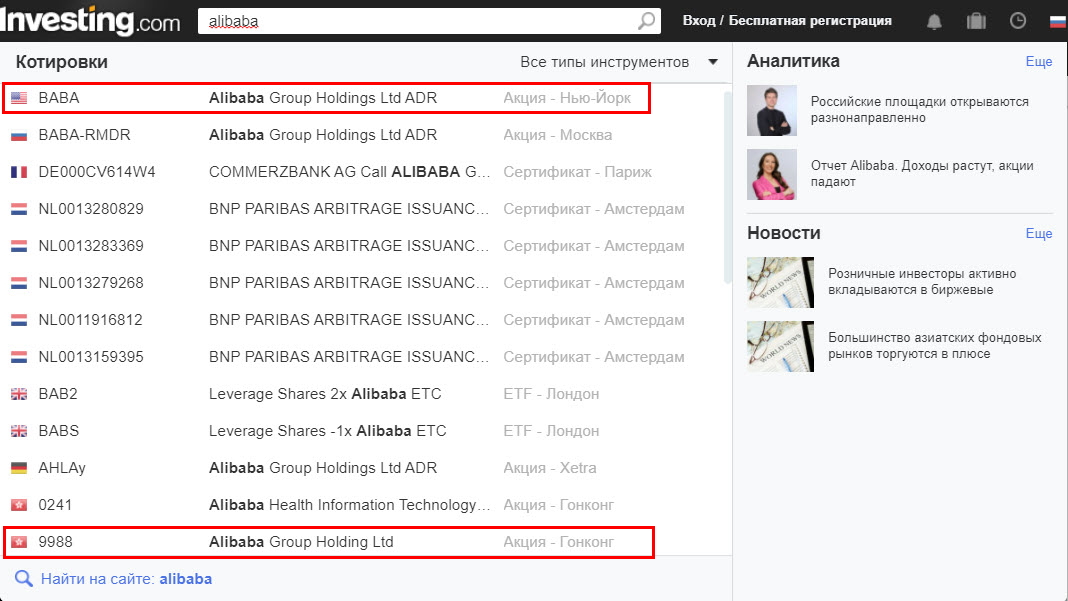

В этом случае для каждой акции необходим конкретный подход. Первым делом определяем, торгуется ли эта акция на китайской или гонконгской бирже. Например, акции Alibaba торгуются не только в Нью-Йорке, но и в Гонконге.

Для квалифицированного инвестора данная ситуация представляется наилучшим выходом из ситуации. В случае делистинга акции перестают торговаться как на американских фондовых рынках, так и на СПБ Бирже. Однако в приложении у вас акция останется, просто ее не получится продать. И тут следует набраться терпения.

Делистинг — угроза или способ заработать?

Никогда такого не было, и вот снова инвесторы вспомнили про такое неприятное явление как делистинг. В начале года с NYSE ушли китайские телекомы, но то были меры со стороны США. Сейчас уже правительство Китая оказывает давление на собственные компании, и делистингу могут подвергнуться куда больше акций. Как в данной ситуации поступить инвестору, чтобы сберечь свои инвестиции?

Пойдем от простого к сложному.

1. Если у вас в портфеле сейчас нет китайских акций, и вы верите, что акции на дне, с моей точки зрения, подбирать понемногу можно, но не акции точечно, а инвестировать в фонды. Для неквалифицированных инвесторов самое простое — это финексовский FXCN на широкий китайский рынок. Для квалов — более дешевый в обслуживании MCHI плюс KWEB на ИТ-компании Китая.

2. Если акции у вас уже есть, и куплены они на Шанхайской или Гонконгской бирже, то в этом случае переживать не стоит. Делистинг с США никак не повлияет на ваш портфель. Точнее, повлияет, но в позитивную строну. Вот как выглядела динамика акций China Telecom (HK: 0728 ) после делистинга 11 января 2021 года:

Акция сначала упала, а потом буквально за неделю инвесторы все выкупили. Причина заключается в фондах на китайские акции. Те фонды, в которые входили депозитарные расписки China Telecom на Америке, были проданы и куплены акции China Telecom на Гонконгской бирже. Это создало дополнительный спрос, и акции выросли в цене.

Точно так же поступят фонды при делистинге любой другой китайской компании, именно поэтому:

a. инвестируя в фонды, не стоит переживать за делистинг компаний, входящих в него;

b. покупая акции на китайской или гонконгской биржах, в случае делистинга можно даже заработать.

3. Если у вас есть китайские акции, которые куплены на американской бирже или на санкт-петербуржской. В этом случае для каждой акции будет своя стратегия. Первым делом определяем, торгуется ли эта акция на китайской или гонконгской бирже. Для этого удобно использовать сайт investing.com. В поле поиска вводим название компании (не тикер, т.к. тикеры на разных биржах у одной и той же компании могут различаться).

Для Alibaba Group кроме Нью-Йорка (NYSE: BABA ), видим акцию на Гонконге (HK: 9988 ).

Эта ситуация — наилучшая из двух зол. Но только для случая, если вы квалинвестор. Если квала нет, то она ничем не лучше ситуации, описанной ниже, когда акция торгуется только на Америке.

Если у вас есть статус квала, и акция у вас куплена на Америке или СПб, в случае делистинга она перестает торговаться и в Америке, и на СПб. Но в приложении у вас акция останется, просто ее не получится продать. И тут следует набраться терпения.

Дело в том, что биржа СПб обещает квалинвесторам дать доступ на биржу Гонконга. Сроки пока не названы, но СПб работает над этим. А в свете того, что они собрались на IPO, расширение функционала биржи — это дело времени. В итоге, как только СПб откроет доступ на Гонконг, ваш брокер сможет перевести акции в депозитарий Гонконга, и вы снова получите доступ к покупке и продаже «замороженных» акций.

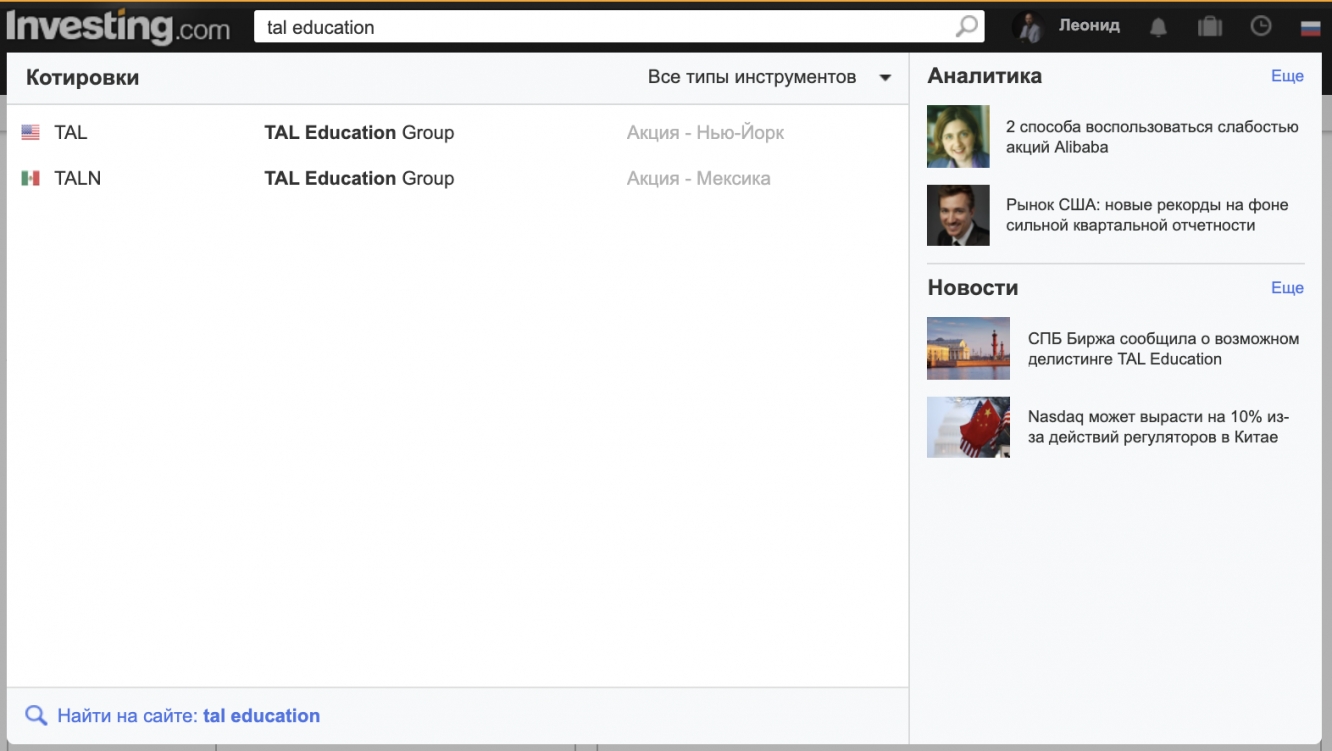

А вот для акций, которые не торгуются в Китае или Гонконге, ситуация печальнее. Например, акции TAL Education Group кроме Америки (NYSE: TAL ) и Мексики (MX: TALN ) нигде не торгуются.

В этом случае делистинг фактически переводит компанию из публичной в частную. Именно такие акции в случае делистинга несут для инвестора наибольшие риски. Для них стратегия будет заключаться в фиксации убытков при первой же возможности.

Правда еще есть вариант — дождаться от компании выкупа акций по оферте. В этом случае выкуп делается из расчета средневзвешенной стоимости акций за последние 6 месяцев. Но тут есть нюанс. После появления разговоров о делистинге акции, скорее всего, сильно упадут и могут находиться в таком состоянии длительное время, пока сам факт делистинга не будет подтвержден биржей. В этой ситуации время работает против инвестора, т.к. каждый день будет снижать среднюю стоимость выкупа акций.

Тут важно сделать отступление. Я надеюсь, что все, кто читает эти строки, взвешенно подходят к инвестированию, и ваши портфели диверсифицированы. Другими словами, если ваша позиция, например, в TAL Education не более 4-5%, то фиксация убытка не нанесет существенный урон портфелю. Если же вы допустили 30-40-50% одной акции в портфеле, то тут щадящих стратегий быть не может. Останется только зафиксировать существенный убыток и сделать из этого выводы на будущее.

4. Есть еще одна ситуация, с которой может столкнуться частный инвестор при делистинге. Это когда делистингуется компания, платящая хорошие дивиденды. Если вы покупали такую компанию не ради роста стоимости акции, а ради стабильного дивидендного потока, то даже в случае делистинга для вас ничего не поменяется. Компания может стать полностью частной, но вы останетесь ее акционером и будете иметь полное право на получение дивидендов.

Подводя итог, можно сказать, что делистинг — это далеко не самое страшное, что может случиться с компанией (сравните, например, с банкротством или недружественным поглощением). В случае делистинга инвестор, который четко понимает правила игры, может даже заработать на ситуации.

Уйти красиво: что делать инвестору в случае делистинга

Помимо делистинга, биржа может временно прекратить торги бумагами. Чаще всего такое происходит в связи с корпоративными событиями либо по требованию регулятора — в случае подозрений на нарушение правил торгов или корпоративного управления. В России также применялась практика прекращения торгов акциями банков, отправляемых на санацию.

Как отмечает начальник управления торговых операций на российском фондовом рынке компании «Фридом Финанс» Георгий Ващенко, в отличие от делистинга, при прекращении торгов есть шансы на то, что они будут возобновлены в обозримом будущем. Но прекращение торгов может произойти внезапно — бывали случаи, когда заранее об этом не уведомлялось, и тогда у инвестора не было возможности закрыть позицию, напоминает эксперт.

Делистинг по желанию эмитента

Иногда компания-эмитент сама инициирует процедуру делистинга. У компании для отзыва бумаг с биржевых торгов может быть несколько причин. Например, компания захотела прекратить обращение на бирже своих бумаг при консолидации основного пакета акций в руках одного или нескольких ключевых акционеров компании. В этом случае торговые объемы становятся небольшими и теряют смысл.

Компания может отказаться от биржевых торгов также в случае, если ее приобретает частная акционерная компания и затем реорганизует. Еще компании могут объединиться. Тогда каждый эмитент добровольно запрашивают делистинг с тем, чтобы в дальнейшем выходить на биржу уже как новая компания. Эта причина самая распространенная в США.

В России же чаще всего компании уходят с биржи из-за нежелания раскрывать информацию (для защиты от санкций, к примеру) или по причине малого числа акционеров и неоправданных расходов на публичность, добавляет Ващенко. «Нередко консультант может порекомендовать компании выкупить свои акции в случае, если акция долгое время стагнирует или, напротив, имеет хорошие шансы на рост».

Что же делать, если по вашим акциям планируется делистинг

Все зависит от причины, по которой акции компании покидают торги. Самый плачевный вариант, если компания становится банкротом. Тогда владельцы акций получают причитающиеся им средства в последнюю очередь — после того, как компания расплатится по всем долгам. В таких случаях инвесторы могут потерять значительную часть вложенных средства — после оплаты долгов у компании часто почти не остается имущества для расчетов с акционерами.

В большинстве случаев лучше всего продать акции до исключения их из биржевых торгов — как только станет известно о готовящемся делистинге. Чем раньше продать такие бумаги на бирже, тем больше можно за них выручить. Новость о делистинге спровоцирует распродажи бумаг, и их стоимость будет падать. Так что с продажей этих акций стоит поспешить и вложиться в другие бумаги.

С другой стороны, надо помнить специфику делистинга в России. Если после делистинга на Нью-Йоркской фондовой бирже (NYSE) обращение акций компании полностью прекращается и компания из публичной превращается в частную, то в России делистинг не означает прекращение хождения акций — компания остается публичной, а ее акции можно купить и продать на внебиржевом рынке. Поэтому даже после делистинга, особенно по инициативе эмитента, у акционеров сохраняются неплохие возможности.

Одна из таких возможностей — дождаться оферты. Когда компания добровольно покидает биржу, делистингу предшествует оферта, по которой желающие смогут продать свои акции по цене не ниже средневзвешенной цены торгов бумагами за последние шесть месяцев.

«Если 95% акций консолидировано в руках одного акционера, то он имеет право принудительно выкупить бумаги остальных акционеров и обязан удовлетворить право миноритариев продать ему акции. У миноритариев есть время подумать», — объясняет Георгий Ващенко.

Аналогичным правом в свое время воспользовались компании «АвтоВАЗ» и «Уралкалий», рассказывает портфельный управляющий QBF Денис Иконников.

Наилучший вариант для акционеров — делистинг при слиянии и поглощении, считает Георгий Ващенко. «Есть стратегия покупать акции компаний, которые могут быть поглощены, чтобы получить хорошую оферту от покупателей компании».

Есть еще и третий вариант: сохранить акции. Это имеет смысл, если компания стабильно выплачивает дивиденды. Несмотря на то что акции перестают торговаться на бирже, вы по-прежнему остаетесь их владельцами и сохраняете все права по ним, включая право на дивидендные выплаты.

Так что если у компании хорошая дивидендная история или хорошие перспективы в этом направлении, то вариант оставить акции при себе может оказаться очень даже выгодным.

Однако при таком варианте надо помнить о том, что бумаги, которые не торгуются на бирже, трудно продать. Сделать это можно через вашего брокера по телефону или самостоятельно на внебиржевом рынке. Это все равно, что продать товар по объявлению: публикуете объявление на сайте и ждете своего покупателя. Но на продажу может уйти много времени либо покупатель может не появиться вовсе.

Делистинг — не такая уж редкая процедура. За шесть последних лет Мосбиржу покинули свыше 40 акций, в результате их стало менее 300, отмечает Георгий Ващенко из «Фридом Финанса». Компания может вернуться на биржу — как в случае с «Полиметаллом», к примеру. Так что делистинг не всегда билет в один конец. Редко, но бывает, что компания спустя время проводит новый листинг.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Исключение ценных бумаг из списка ценных бумаг, допущенных к торгам (котировального списка биржи) по инициативе компании-эмитента или в связи с дефолтом эмитента. После делистинга ценные бумаги этого эмитента могут торговаться только на внебиржевом рынке, а капитализация компании не может быть рассчитана. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Делистинг: убыток 100%?

Еще год назад вы могли купить акции сотового оператора Мегафон на Московской бирже. Сегодня — нет.

Что это значит, как не потерять все свои средства и можно ли на этом заработать — читайте в нашей статье!

«Делистинг» = «Исключение»

Исключение откуда? Исключение из торгов. Торговалась бумага на бирже, были по ней котировки и все… с одного «прекрасного» момента тишина.

Делистинг тесно связан с таким понятием, как уровни листинга. Листинг — это процесс отбора надёжных компаний руководством биржи. Проще говоря, чем лучше эмитент, тем выше уровень листинга его акций. На Московской бирже таких уровней три. Подробнее об этом читайте здесь.

Почему так случается? Основных причины две:

1. Желание самого эмитента

2. Принудительный делистинг биржой

штаб-квартира Мегафон в Москве

Желание самого эмитента

Самые распространённые причины добровольного делистинга:

Принудительный делистинг биржой

Пример: делистинг акций казахстанской компании ENRC на Лондонской бирже в 2013 году. Процессу делистинга предшествовало падение котировок акций и ряд публичных скандалов.

Самые распространённые причины принудительного делистинга:

Делистинг и законы РФ:

Сейчас в России делистинг регламентируется законами 39-ФЗ «О рынке ценных бумаг» и 208-ФЗ «Об акционерных обществах».

Стандартное развитие событий при делистинге выглядит примерно так: эмитент или биржа отправляет заявку в Департамент листинга —> заявку рассматривают в течение месяца и дают экспертное заключение —> если решение принято в пользу делистинга, мажоритарные акционеры оповещают об этом остальных инвесторов и публикуют оферту о выкупе акций. Иногда выкуп акций может начаться раньше публичного сообщения о делистинге.

Миноритарные акционеры (мы с вами) защищены следующими правилами:

Что делать инвестору в случае делистинга?

1. Понять реальную ситуацию в компании (все ужасно или делистинг добровольный и нет опасений держать акции дальше?)

2. Помнить, что можно реализовывать акции и другие инструменты на внебиржевом рынке!

3. Узнать будет ли перевыпуск акций? (Пример: реорганизация РАО ЕЭС в 2008 году на такие акции как Интер РАО, ФСК ЕЭС и пр.)

4. В большинстве случаев — лучше воспользоваться офертой и реализовать акции по средней цене за последнее время (см. выше).

В большинстве ситуаций (по крайней мере на российском рынке) делистинг — это плохо. Скорее всего: вы купили шлак! И нужно бросить все силы здесь и сейчас на то, чтобы посчитать всю математику для себя и понять: можно ли еще хоть что-то из этих акций получить? (поучаствовать в оферте или слить их на внебирже, например). А лучше всего, не допускать большую долю в портфеле акций на гране делистинга. Что такое «большая доля» и как понять, где та самая «грань» — уже другая история.

Пишите ваши комментарии: была ли у вас история делистинга? Смогли ли вы извлечь из этого выгоду?