Предмет финансовая грамотность что это

Уроки финансовой грамотности в школе: для чего нужны и что дадут?

О чем конкретно будут рассказывать ребятам на уроках финансовой грамотности и для чего они вообще нужны? Об этом вы узнаете в рамках данной статьи.

Программы обучения действующей сегодня системы российского образования охватывают практически все сферы жизнедеятельности современного человека, что обеспечивает качественную подготовку школьников к взрослой жизни. Исключением до недавнего времени являлась только практическая подготовка учеников к нынешним экономическим условиям, то есть финансовая грамотность детей. И это несмотря на то, что Россия входит в список стран с высоким уровнем развития экономики.

2016 году этот пробел образовательной программы школьников устранен – в российских школах ввели уроки финансовой грамотности, в ходе которых детей не только научат бережно обращаться с деньгами, но и расскажут, как можно и нужно отстаивать свои права в случае необходимости. О чем конкретно будут рассказывать ребятам на уроках финансовой грамотности и для чего они вообще нужны? Об этом вы узнаете в рамках данной статьи.

Зачем нужны уроки финансовой грамотности?

В сентябре 2016 года во многих российских школах был введен новый предмет по развитию финансовой грамотности среди школьников в рамках такого предмета, как обществознание. В дальнейшем аспекты из курса по финансовой грамотности планируется внедрить в такие предметы как математика, ОБЖ, география и история.

Специалисты уверены, чтобы российское общество научилось оперативно реагировать на изменения в экономической ситуации, что положительно скажется на всеобщем благосостоянии, ребенок должен знакомиться с темами денежных валют и операций с ними, накопления и ведения семейного бюджета, обретения финансовой независимости и т.д. уже на школьной скамье. Тем более что мировая практика показала неплохой результат развития государств за счет внедрения программ обучения в сфере денежных взаимоотношений.

Необходимость внедрения уроков финансовой грамотности в школах обусловлена еще и тем, что современные дети достаточно активно самостоятельно покупают товары, пользуются пластиковыми картами и мобильными приложениями. То есть, они с раннего возраста оперируют денежными знаками и являются активными участниками торгово-финансовых взаимоотношений, что требует от них определенного уровня финансовой грамотности.

Главной задачей введения обучения финансовой грамотности, конечно же, является стремление остановить развитие безответственного отношения к денежным операциям в целом. Ведь большая часть взрослого населения нашей страны, к сожалению, до сих пор финансово безграмотна и ничем не защищена в случае непредвиденных обстоятельств или потери работы. Во многих семьях не ведутся учеты расхода и дохода. И это печально сказывается на развитии экономики в сфере потребления.

Реализация проекта

В процессе внедрения уроков финансовой грамотности в школах в первую очередь было решено два основных вопроса:

На сегодняшний день уже успешно решена проблема подготовки качественных учебных материалов. В их создании принимали участие самые разные специалисты: банковские работники, преподаватели, финансисты, сотрудники кафедр менеджмента и экономики, работники органов образования и другие.

А вот решение второго вопроса потребовало гораздо больших усилий, поскольку необходимо было организовать подготовку преподавательских кадров. Учителям пришлось пройти обучение на спецкурсах, где они познакомились с основами финансово-экономических отношений и такими понятиями, как:

Ожидается, что до конца 2017 года в специально созданных федеральных и региональных методических центрах пройдут обучение больше 15 тысяч преподавателей, которые затем будут вести в школах уроки финансовой грамотности.

Зачем такие сложности и дополнительная нагрузка?

Сложно отрицать тот факт, что для социальной адаптации детей в современном обществе школьникам необходимо знать обо всех механизмах взаимоотношений и связей. И одной из составляющих частей выступают денежные операции. Имея практические знания в этой области, ребенок получит больше шансов не растеряться при возникновении проблем в ходе проведения денежной операции и справиться с реальной жизненной ситуацией.

Школьный курс финансовой грамотности охватывает следующие понятия и темы:

Отметим, что при разработке учебных материалов, направленных на раскрытие каждой темы, были учтены возрастные особенности отдельных групп школьников. Например, для самых маленьких информация преподносится в игровой форме, а школьники старших классов разбирают конкретные ситуации и решают их. Такой подход позволил сделать обучение финансовой грамотности максимально доступным для понимания, что дает возможность ребят избежать совершения ошибок во взрослой жизни и правильно распоряжаться деньгами уже сейчас.

Ожидаемые результаты

Естественно, для получения полной картины результатов должен пройти не один год работы с новой программой. Однако уже сейчас ясно, что добиться поставленной цели (то есть, ликвидации финансовой безграмотности среди населения) можно только в том случае, если вместе со школьниками курс финансовой грамотности будут проходить и родители. Хотя бы только потому, что некоторые темы в учебнике незнакомы даже взрослым и изучение школьной программы финансовой грамотности позволит родителям восполнить пробелы в своих знаниях.

Специалисты также отмечают, что родительская помощь неоценима в решении таких вопросов: как потратить карманные деньги, как скопить на желанный подарок, где приобрести качественную и недорогую вещь, как получить денежное вознаграждение за знания (но не за отметки в дневнике) или поощрение за инициативу в помощи по разным делам. Кроме того, совместное образование учителей, школьников и родителей поможет существенно уменьшить напряжение в потребительской сфере.

Финансовая грамотность: как не потратить всю зарплату и заработать больше

Что такое финансовая грамотность

Это набор навыков и знаний, которые помогают не тратить лишнего и приумножать накопления. К ним относятся планирование бюджета, знание кредитных и страховых продуктов, умение распоряжаться деньгами, правильно оплачивать счета, инвестировать и откладывать.

Среди стран G20 население России не добирает до средних показателей по уровню финансовой грамотности. Но чтобы повысить ее, достаточно освоить теоретические азы и прикладные приемы. Это позволит не переживать по поводу долгов и непредвиденных ситуаций, быть спокойным за свое долгосрочное будущее и достойно жить в настоящем.

Финансовая грамотность похожа на школьный предмет. Вы начинаете с базовых принципов и со временем осваиваете все больше полезных инструментов.

Фирма по финансовому консультированию Ramsey Solutions вывела три основных подхода, которыми пользуются люди, умеющие обращаться с деньгами.

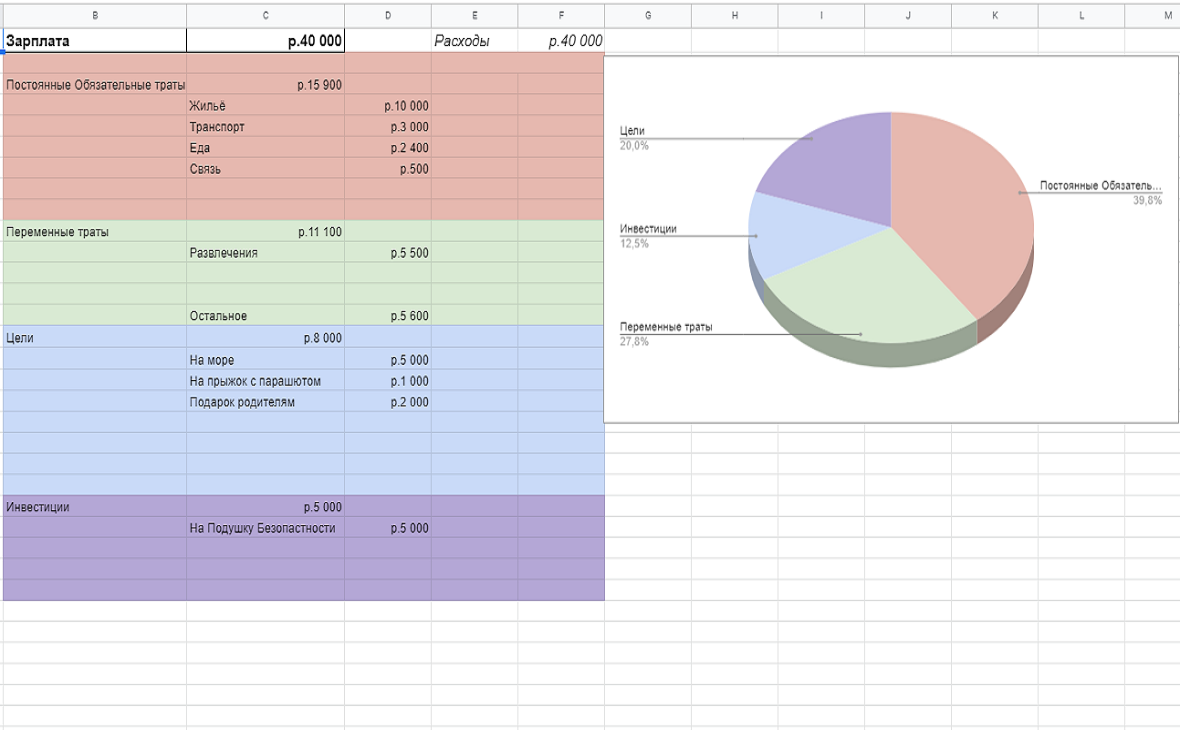

Вести ежемесячный бюджет. Чтобы научиться тратить меньше, чем вы получаете, следует вести бюджет. Нужно учитывать доходы: зарплату, инвестиции, налоговые вычеты; фиксированные расходы: арендные, коммунальные и кредитные платежи; переменные издержки: питание, покупки, поездки и развлечения; сбережения.

Формировать «подушку безопасности». Она спасет в чрезвычайной ситуации вроде потери работы или серьезной поломки машины. Минимальный размер резервов — доходы за 3-6 месяцев, оптимальный — за 12 месяцев. Например, с зарплатой в ₽50 тыс. минимальная подушка безопасности будет ₽150-300 тыс., а оптимальная— ₽600 тыс. Если у вас есть дети, резервы нужно увеличить.

Инвестировать в будущее. Нельзя брать новые кредиты, пока не выплатили текущие, а также тратить кредитные деньги на развлечения и одежду. Стоит задуматься о пенсионных отчислениях и страховании, вкладывать в обучение и покупать только ту технику, которая нужна для работы. Например, если вы дизайнер, хорошим приобретением будет мощный компьютер, который потянет сложные программы по 3D-моделированию и поможет больше зарабатывать.

Как оценить свою финансовую грамотность

Чтобы оценить свои навыки управления деньгами, честно ответьте на десять вопросов. За каждое «да» ставьте себе один балл. Чем больше баллов, тем выше финансовая грамотность.

Как повысить финансовую грамотность

Правильное отношение к деньгам — основа жизненной философии финансово грамотного человека. Для этого нужно развить финансовое мышление и поддерживать дисциплину.

Планируйте бюджет

Заведите таблицу в Excel, тетрадь или воспользуйтесь специальными приложениями вроде «Домашней бухгалтерии». Сначала просто записывайте все свои траты и сегментируйте их. Фиксированные расходы — это плата за аренду, ипотеку, кредиты и коммунальные услуги, переменные — все остальное. Они могут включать деньги на еду, одежду, развлечения, отдых, товары для дома и уход за собой. Также складывайте все свои доходы.

Через три месяца проанализируйте, сколько потратили и получили, и подумайте, от чего можно отказаться в будущем. Это будут трудные решения, но они помогут сократить издержки. Планируйте бюджет так, чтобы откладывать определенную часть денег. Будьте честными и реалистичными. Нужно вычесть из доходов сбережения и фиксированные расходы. В разницу придется уложить все переменные траты. Можно воспользоваться удобным шаблоном «Т—Ж».

Одна из рабочих схем планирования бюджета — правило 50-30-20. Если следовать ему, 50% денег должны уходить на необходимые фиксированные расходы, 30% — на необязательные переменные и 20% — на сбережения и инвестиции.

Делайте сбережения

Откройте сберегательный счет и настройте автоматическое пополнение с каждой зарплаты. Размер отчислений определите исходя из запланированного бюджета. Для начала это может быть сумма в несколько тысяч рублей. Деньги в банке будут расти также за счет процентов. Эксперты советуют хранить их в нескольких валютах.

Например, доцент кафедры экономической теории РЭУ им. Плеханова Татьяна Скрыль считает, что лучше держать часть средств в рублях, а часть — в долларах. А аналитик ГК «ФИНАМ» Андрей Маслов советует делать ставку на евро и защитные валюты.

«Все же, что касается валютных вложений, наиболее консервативным способом именно сбережения средств и их постепенного приумножения будут вложения в защитные валюты, такие как швейцарский франк или японская иена. Тот же евро чувствовал себя в 2020 году заметно лучше американского доллара, потому и держать средства в этой валюте было гораздо безопаснее и выгоднее», — объясняет Маслов.

Сберегательный счет — это дополнительные накопления к пенсии и резерв на серьезные нужды, такие как внеплановые медицинские расходы и непредвиденные обстоятельства. Не снимайте деньги на покупки ради удовольствия, а потраченное старайтесь как можно быстрее восполнить.

Измените отношение к покупкам

Мышление устроено так, что иногда нам трудно воздержаться от импульсивных приобретений даже с распланированным до мелочей бюджетом. На это влияют реклама, маркетинг, окружение, обстановка и внутреннее состояние, когда мы принимаем решения. Но существуют несколько приемов, которые помогут не попасться на уловки брендов и собственного мозга.

Сделайте паузу, если не понимаете, действительно ли вам нужна понравившаяся вещь. Отложите покупку как минимум на 24 часа, а лучше — на несколько дней. По прошествии этого времени будет проще разобраться, стоит ли тратить деньги.

Используйте тест незнакомца, чтобы определить для себя ценность покупки. Представьте, что вам предлагают бесплатно получить то, что хотите, или эквивалентную сумму денег. Если выбрали второе, вещь вам ни к чему.

Не делайте шопинг поощрением. Найдите другие источники удовольствия. Вместо прогулок по торговому центру лучше отправиться в парк или музей, заняться спортом, принять ванну, перечитать любимую книгу или посмотреть интересный фильм.

Будьте осторожны с кредитами

Берите займы только в случае крайней необходимости или на действительно нужные вещи, которые станут хорошей инвестицией. Такими могут быть покупка жилья или средств для работы и производства, а также оплата лечения. Не совмещайте несколько кредитов и берите новый, только когда погасите предыдущий.

Если собираетесь завести кредитную карту, придется продумать, как извлечь из этого наибольшую выгоду. Сравните предложения банков, изучите ограничения, системы штрафов и вознаграждений. Будьте осторожны — не тратьте больше денег, чем сможете вернуть в течение беспроцентного периода, не выходите за лимиты и не допускайте просрочек. Вам нужно обозначить ситуации, когда и как вы пользуетесь кредиткой, и с ответственностью следовать этому плану.

Лучшие условия в банках получают люди с хорошим персональным кредитным рейтингом (ПКР). Это оценка платежеспособности и надежности, основанная на кредитной истории. По шкале НБКИ она может лежать в пределах от 300 до 850 баллов. Заявления заемщиков с ПКР 800-850 баллов одобряются в 71% случаев, а до 600 — только в 24%. Узнать свой рейтинг можно на сайте НБКИ.

Эксперт рассказал, нужны ли уроки финансовой грамотности

_t_100x67.jpg)

Должна ли финансовая грамотность стать обязательным школьным предметом? И не будет ли он в таком случае вызывать отторжение? Обсудим тему с кандидатом педагогических наук, научным руководителем Института проблем образовательной политики Александром Адамским.

«Катафалк не резиновый»

Вместо того, чтобы учиться рационально распоряжаться карманными деньгами, наши дети слушают сказки, герои которых не зарабатывают деньги, а чудесным образом их находят. «Муха по полю пошла, Муха денежку нашла». Имущество и еда в сказках, как правило, появляются сами по себе, в силу волшебных причин. Можно согласиться с тем, что до определенного возраста школьникам не обязательно знать, откуда дети берутся, но знать, откуда берутся деньги, им надо или нет?

Вы считаете, преподавание финансовой грамотности школьникам в качестве обязательного предмета натолкнется на сопротивление с их стороны?

Александр Адамский: Да.

Почему вы так думаете?

Мои внуки играют в «Монополию»

Значит, это вопрос методики?

Почему Лопахину выгодно купить «Вишневый сад»

Александр Адамский: Категорически против.

Почему?

Не контрольная работа по финансовой грамотности, а какой-то финансовый проект

Какой вывод мы сделаем из нашей беседы?

Член рабочей группы «Образование» Госсовета РФ, член Объединенного экспертного совета Фонда президентских грантов (направление «Наука и просвещение»), член Координационного органа инновационной инфраструктуры Минпросвещения России. Входит в экспертную группу «Инициатива ФГОС4.0», ведущий клуба «Норма и деятельность».

Российских школьников в обязательном порядке начнут учить финграмотности

С 1 сентября 2022 года учащимся первых и пятых классов российских школ в обязательном порядке начнут преподавать «элементы финансовой грамотности»; по согласованию с родителями это может произойти уже в нынешнем году, говорится в сообщении Банка России.

В ЦБ пояснили, что обязательное преподавание финансовой грамотности с 1-го по 9-й класс закреплено в разработанных при участии регулятора новых федеральных государственных стандартах начального и основного общего образования.

При этом речь идет об изучении «элементов финансовой грамотности» на уроках математики, географии и обществознания.

«Часть математических заданий будет посвящена расчету цен товаров, стоимости покупок и услуг, налогов, а уроки географии дадут определения качества жизни человека, семьи и финансового благополучия», — говорится в сообщении ЦБ.

В Банке России пояснили, что детям с первого класса будут прививать навыки безопасного совершения финансовых операций через интернет, а также учить анализировать доходы и расходы семьи, составлять личный финансовый план. Школьникам постарше расскажут, как оценивать риски предпринимательской деятельности и избегать разных видов финансового мошенничества. Кроме того, их научат самостоятельно составлять и заполнять некоторые документы — заявления, обращения, декларации, доверенности.

«Правильные навыки обращения с финансами должны закладываться с самого детства, со школы. Введение новых образовательных стандартов позволит каждому школьнику в нашей стране гарантированно получить необходимый для жизни запас знаний о финансах, чтобы понимать, как распорядиться своими доходами, приумножить сбережения и защитить их от финансовых мошенников. Следующее поколение уже сможет более разумно решать финансовые проблемы, а значит повышать уровень благополучия своей семьи и населения в целом», — сказал первый зампред Банка России Сергей Швецов.

По словам первого замглавы Центробанка, благодаря сотрудничеству Минпросвещения с ЦБ и Минфином азы финансовой грамотности уже сейчас проходят в 86% российских школ. В 2019 году Минпросвещения сообщало, что уроки финансовой грамотности входят в программу около 30 тыс. российских школ (более 70% от общего числа), а в 35% учебных заведений элементы финансовой грамотности присутствуют уже в программах начальных классов.

Каким должен быть курс основ финансовой грамотности в школе

Основы финансовой грамотности в школе

Курс финансовой грамотности, представленный корпорацией «Российский учебник», универсален. Его можно внедрять как отдельным предметом, так и в других организационных формах. Материалы курса подходят для внеурочной деятельности (например, «Клуб знатоков финансовой грамотности»), для уроков по обществознанию и прочих занятий. Некоторые элементы курса целесообразно использовать в 6-7 классах, в 8 классе модули особенно актуальны при изучении экономической системы. Подробно просвещать детей в сфере финансовой грамотности лучше в 9-11 классах, когда ученики становятся активными участниками товарно-денежных отношений и могут применить полученные знания сразу после уроков.

Новые пособия «Сборники специальных модулей по финансовой грамотности» содержат методические рекомендации, программы для интеграции в традиционные курсы и во внеурочную деятельность, сценарии уроков-практикумов, задания на знание финансовых структур и на грамотность в других сферах. Используя эти материалы, педагог формирует необходимые в современной жизни компетенции, что соответствует новым образовательным стандартам.

Финансовая грамотность как элемент новой грамотности

Создание курса финансовой грамотности имело серьезные предпосылки, такие как переход к компетентностному подходу в обучении, введение личностных и метапредметных результатов, формирование представлений о новой грамотности.

В наше время смысл знаменитого выражения философа Фрэнсиса Бэкона «Знание — это сила» видоизменяется: знание становится средством достижения целей, способом саморазвития. Конечно, традиционный набор знаний остается ядром образовательного процесса, однако передача информации перестает быть главной задачей педагогов. В век высоких технологий, когда человек может получить любую информацию из цифровых источников, школа обретает новую роль в жизни общества. Главной целью обучения становится подготовка ученика к взрослению: воспитание думающего, мыслящего человека, в своем поведении ориентирующегося на определенные ценностные установки. Снова в моду вошло понятие «грамотность», но значение его расширилось.

Базовая грамотность. Когнитивная (использование знаковых систем как инструментов коммуникации) и некогнитивная (понимание себя: управление эмоциями, управление телом).

Отраслевая грамотность. Знание важных сфер повседневности, привязка к предмету или определенной области: например, финансы, здоровье, экология.

На занятиях по финансовой грамотности сокращается разрыв между системой образования и требованиями реальной жизни, реализуется модель: «Школа, которая готовит к завтрашнему дню». Полностью спрогнозировать будущее невозможно, однако современные методисты активно работают над тем, чтобы дети получили навыки, которые им точно пригодятся.

Что нужно объяснить детям о мошенничестве

Одна из актуальнейших тем, включенных в курс финансовой грамотности — мошенничество. С развитием цифровых ресурсов оно получило широчайшее распространение и дети могут столкнуться с ним повсеместно. Авторы пособий представляют информацию, которую необходимо донести ученикам, чтобы те могли противостоять киберпреступности и не стали жертвами финансовых махинаций.

Законодательная база (Статья 159 УК РФ).

Виды кибермошенничества (скимминг, фишинг, вишинг, смишинг, фарминг, «нигерийские письма», кликфрод, кликджекинг).

Виды нецифрового финансового мошенничества (брачные аферы, махинации с арендой и покупкой недвижимости или автомобилей, раздолжнители, использование чужих паспортов для сомнительных сделок, нелегальные азартные игры).

Негативные поведенческие стереотипы (нарушение регламента пользования финансовыми инструментами, нежелание погружаться в детали сделки, потеря бдительности при взаимодействии с незнакомыми или малознакомыми контрагентами, высокая готовность к риску и др.)

Способы социального манипулирования.

Обсуждение таких тем как финансовые махинации раскрывает перед учеником разные грани жизни современного общества, дает ценные умения для обеспечения собственной безопасности. Подростки сразу начинают проявлять свою финансовую грамотность на практике.

Приглашаем вас пройти бесплатный онлайн-курс повышения квалификации «Финансовая грамотность».

|

| ||

_d_850.jpg)

.jpg)