Правила предложения акций второго приоритета

Как я анализирую акции перед покупкой

Личный опыт одного инвестора

Когда я впервые пришел на фондовую биржу, то подбирал бумаги в портфель практически наугад, полагаясь на советы в интернете.

Со временем я стал ответственней подходить к инвестированию. Ведь фактически я покупаю часть бизнеса — становлюсь миноритарным совладельцем компании, ее активов и долгов. Если смотреть под таким углом, становится понятно, почему важно полноценно изучать акции перед покупкой.

При оценке инвестиционной привлекательности эмитента я полагаюсь на комплексный подход, состоящий из следующих методик:

В этой статье мы подробно рассмотрим первые два пункта — этого обычно достаточно, чтобы оценить здоровье предприятия, справедливость цены и отсеять рискованные варианты.

Повторюсь: перечисленные методики должны рассматриваться в комплексе, а по отдельности могут сформировать ложное представление о бумаге.

Прежде чем перейти к дальнейшему разбору, хотел бы перечислить общие принципы, которыми я руководствуюсь при формировании портфеля.

Общие принципы моего портфеля

Макроанализ

Сначала нужно определить характер деятельности компании, то есть к какой экономической отрасли и сектору она относится. Благодаря этому можно составить представление о цикличности бизнеса, его технологичности, чувствительности к инфляции и изменениям процентных ставок. Это позволяет оценить стратегические перспективы.

Цикличность бизнеса означает его положительную корреляцию с фазами делового цикла: выручка компании следует за ростом и за спадом в экономике. Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики.

Например, мы знаем, что компания производит мебель, это циклический товар длительного пользования. Когда экономика замедляется, можно предвидеть, что операционные показатели компании будут ухудшаться. Как правило, ожидания заранее закладываются инвесторами и отражаются на котировках бумаги. Таким образом, отталкиваясь от макроэкономической конъюнктуры, инвестор может планировать портфель.

О текущем положении дел в экономике мы можем судить по основным макроэкономическим маркерам той или иной страны:

Эти показатели помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем.

Привилегированные акции: типы акций и права владельцев

Также в некоторых случаях держатель таких акций может влиять и на стратегию развития компании. В чем заключаются отличительные особенности привилегированных активов соотносительно с облигациями и ценными бумагами, относимыми к обычным? Какие преимущества есть у владельца данного рода акций? Каковы возможные ограничения в его правах применительно к участию в управлении компанией?

Определение

Особенности привилегированных акций

Привилегированные акции могут иметь ряд преимуществ для инвестора, если сравнивать их с обычными ценными бумагами. О каких возможных преференциях для держателя может идти речь?

Во-первых, практически всегда владельцу привилегированных акций гарантируется некий доход.

Во-вторых, денежные средства на выплату дивидендов выделяются держателям таких ценных бумаг в первоочередном порядке (это особенно важно в тех случаях, когда, например, компания ликвидируется, а обязательства остаются).

Права держателей

Изучим аспект, отражающий права владельцев привилегированных акций. Ценные бумаги, о которых идет речь, относятся к долевым. То есть имеют признаки схожести с обычными акциями. Держатели привилегированного типа ценных бумаг, наравне с основными акционерами, получают долю в уставном капитале фирмы, и, как мы уже сказали выше, имеют право присутствовать на общих собраниях.

Вместе с тем могут иметь место дополнительные условия взаимоотношений между эмитентом акций и их приобретателями. Это, как правило, оговаривается в контракте. Вполне допустимо, к слову, что фирма все же допустит держателя привилегированных ценных бумаг к голосованию. Правда, во многих случаях это на практике означает, что «вес» голоса будет, скорее, номинальным.

К слову, в законах ряда стран, включая Россию, прямо указано, что привилегированные акции могут выпускаться как с правом голоса, так и без него. В некоторых европейских государствах при этом предусмотрены механизмы, в рамках которых владелец ценной бумаги данного типа может при ряде обстоятельств получить даже двойное право голоса (например, если акция именная и находится во владении в течение долгого срока).

Допуск к голосованию

Вместе с тем в общем случае права держателей привилегированных акций не допускают их голосование. Исключением могут быть случаи, когда принимаемые на соответствующих переговорах решения затрагивают личные интересы владельцев ценных бумаг.

В частности, в российских правовых актах, регулирующих эмиссию привилегированных акций, сказано, что в том случае, если на повестке дня собрания стоят особо важные вопросы, держатели привилегированных активов могут голосовать. Какие именно? Это могут быть вопросы, отражающие процедуру возможной реорганизации компании или ликвидации фирмы, те, что связаны с внесением корректировок в Устав, что имеют отношение к правам держателей привилегированных акций или, например, к выплате дивидендов. Многие эксперты относят к особо важным вопросам те, что связаны с величиной ликвидационной стоимости, новыми эмиссиями.

Акции обыкновенные и привилегированные в аспекте прав их владельцев имеют одно важнейшее отличие. Речь о том, что обязательства по ценным бумагам второго типа выполняются эмитентом в преимущественном порядке.

Дивиденды сначала платятся владельцам именно привилегированных акций, и только если имущества и иных активов компании хватит, происходит расчет с держателями обычных ценных бумаг.

Классификация акций

Есть, в свою очередь, некумулятивные ценные бумаги. Их специфика в том, что дивиденды, которые не выплачены, не накапливаются.

Есть участвующие привилегированные акции. Их держатель имеет право на получение повышенных дивидендов в том случае, если величина обыкновенного типа ценных бумаг превышает некоторый уровень.

Существуют отзывные активы (называемые также погашаемыми). Для них характерно наличие обязательства компании перед держателем в виде обязательного погашения в определенный срок.

В случае если обязательства по выплатам в адрес держателей акций осуществляет юридически не эмитент, а другая фирма, то данный вид активов относится к типу гарантированных.

Эмиссия

Как правило, акционерные общества наделены правом эмиссии сразу нескольких разновидностей привилегированных ценных бумаг. При этом каждый из типов акций может отличаться как номинальной стоимостью, так и величиной дивидендов, сроками их выплат и т.д.

Однако в том случае, если фирма собирается эмитировать несколько типов привилегированных ценных бумаг, то в ее учредительных документах должны отражаться сведения об очередности выплат по дивидендам касательно каждого вида активов. Также в данного рода источниках должны оговариваться права держателей привилегированных акций. В частности те, что отражают право голоса.

Выше мы отметили: несмотря на то что владельцы данного типа ценных бумаг, как правило, не могут голосовать, подобного рода преференция в ряде случаев все же допускается эмитентом. При этом это далеко не всегда связано с основной целью эмиссии, а именно привлечением дополнительного капитала.

Отличие от облигаций

Выше мы сказали, что акции привилегированного типа отражают собой промежуточное положение между обычными ценными бумагами и облигациями.

Обязательство компании выплачивать владельцу привилегированных акций относительно условное. То есть если, скажем, компания обанкротится, а оставшихся активов не хватит на то, чтобы расплатиться с держателями ценных бумаг, взыскать положенное через суд держатель акции не сможет. В свою очередь, владелец облигаций имеет полное право востребовать свой долг в судебном порядке.

Законодательный аспект

Каковы особенности правового регулирования эмиссии привилегированных акций в России? Можно отметить, к примеру, что законодательство РФ содержит ряд ограничительных норм. В частности, доля привилегированных акций в российских предприятиях, исходя из их номинальной стоимости, может составлять не боле 25% от общего уставного капитала компании.

Число единиц ценных бумаг при этом практического значения не имеет. Вполне может получиться так, что номинальная стоимость акций привилегированного типа будет больше, чем аналогичный показатель для обычных активов. И потому доля таких ценных бумаг, исчисляемая в реальных суммах, будет превышать процент, выражаемый в количестве единиц акций.

Дивиденды

В некоторых случаях возможен вариант, при котором ценные бумаги будут иметь корректируемую величину дивиденда, исходя из соразмерности с доходностью акций, эмитированных государством. Например, если соответствующие выплаты предполагают квартальную периодичность, то их размер привязывается к соответствующей волатильности по гособлигациям. Данный механизм используется компаниями, главным образом, с целью снижения рисков.

Есть типы привилегированных акций, в которых ставка дивидента определяется по аукционному принципу. На практике этот механизм выглядит так. Компания-брокер (или банк), которая осуществляет размещение акций, проводит с заданной периодичностью аукционы по купле-продаже ценных бумаг соответствующего типа. Те, кто желает купить активы, подают заявки, в которых указывают необходимое количество единиц акций, а также ожидаемый размер дивидендов.

Собрав все заявки, брокер вычисляет оптимальную величину доходности ценных бумаг. Добро на продажу акций дается только тем заявителям, которые установили ставки дивидендов ниже, чем определено брокером. При этом все победители аукциона получают акции с одним и тем же уровнем доходности.

В то же время в России также популярен вариант эмиссий, при которых выплата дивидендов по привилегированным акциям осуществляется по плавающим ставкам, как правило, привязанным к чистой прибыли компании.

Где купить

Как стать владельцем привилегированных акций? Большинство крупных компаний, в принципе, заинтересованы в том, чтобы продать свои активы как можно большему числу покупателей. И потому сейчас нет никаких проблем с тем, чтобы, например, приобрести привилегированные акции Сбербанка или Газпрома у многочисленных брокеров.

Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Акции: брать или не брать?

Акции 一 хороший способ увеличить капитал, но никто не может поручиться, что покупка бумаг принесет прибыль. Ответ на вопрос, стоит ли инвестировать в акции, зависит от сроков инвестирования, инвестиционных целей и склонности к риску.

Акции 一 это довольно рисковый финансовый инструмент: фондовые рынки нестабильны, а колебания цен бывают довольно часто. И это означает, что акции могут сильно потерять в стоимости за очень короткое время. И тогда вы не только не заработаете, но и уйдете в минус. Гарантий, что вкладываясь в ту или иную акцию, вы заработаете четко оговоренную сумму, нет и быть не может.

Но не все так печально: акциями легко и недорого торговать. Это самый простой финансовый инструмент для понимания. Разберемся, как он работает.

Акции как кусок пирога

Цены на акции у каждой компании разные, потому что на них влияют спрос и предложение. Чем больше людей хотят купить бумаги, тем выше будут цены. И наоборот: чем меньше желающих их приобрести, тем ниже стоимость акций. Что же такое акции?

Пример

Как определить, какой частью компании вы будете владеть, купив ее акции? Представим большой пирог. Пусть это будет собственность некой компании X. А акция 一 его маленький кусочек. Если сравнивать этот пирог с предприятием, которое выпустило всего 100 бумаг, то одна акция 一 это 1% его капитала. Вы купили 10 акций и стали владельцем 10% компании. А если компания выпустила 10 000 бумаг, а вы купили 1000 штук, то вам принадлежит 10% активов компании.

Для чего компании продают акции?

Предприятия выпускают бумаги, чтобы собрать деньги для своего развития. На привлеченный капитал они приобретают материалы, создают новые продукты, строят фабрики или платят зарплату сотрудникам. У крупных компаний могут быть миллиарды акций. Люди их покупают и становятся акционерами (партнерами бизнеса).

Что такое первичное размещение акций

Когда эмитенты выполняют определённые условия и выпускают фиксированное количество акций для обращения на открытом рынке, то этот процесс называется первичным публичным размещением (IPO).

Пример

Допустим, компания проводит IPO, выходя на биржу с 10 миллионами акций по цене 10 рублей за штуку. В ходе размещения бумаг бизнес привлекает 100 миллионов рублей. Эти деньги предприятие использует по своему назначению, например, для капитальных вложений, инфраструктуры, строительства заводов или стратегических инвестиций и так далее. Однако став публичной, компания обязана отчитываться перед акционерами и предоставлять им квартальные и годовые отчеты о прибылях и убытках. Таким образом акционеры могут отслеживать положение дел компании и строить прогнозы по доходности акций.

Как компании увеличивают число акций?

Есть несколько методов, с помощью которых компании регулируют стоимость акций. Например, они могут уменьшить или увеличить количество бумаг через их дробление. Когда менеджмент решает, что цена бумаги слишком высока, то проводит сплит акций, в результате снижая ее стоимость. Но если цена акции очень низкая, то руководство предприятия инициирует обратный сплит, увеличивая ее.

В чем смысл сплита акций? Так как ценные бумаги акционерного общества выросли в цене и стали дороже, чем у конкурентов, то желающих их купить стало меньше. И чтобы привлечь новых инвесторов, цену акций дробят. В результате количество акций в обращении увеличивается, а стоимость бумаг 一 уменьшается. При этом капитализация компании (количество акций в обращении, умноженное на рыночную цену бумаг) остается прежней.

Пример

Компания, которая проводит сплит акции 2:1, увеличит количество доступных бумаг в два раза, в результате чего цена акции снизится вдвое.

Например, у Microsoft в обращении 1 000 000 акций. Вчера они торговались по цене 50 долларов США. Сегодня компания провела дробление 2:1, в результате чего количество бумаг увеличилось до 2 000 000, а их цена стала вполовину меньше и стала равна 25 долларам США.

Итак, эмитенты выпускают акции, чтобы привлечь капитал. Взамен этого они развивают бизнес. В результате ценные бумаги компаний дорожают, а инвесторы, которые держат акции, 一 получают прибыль.

Стоимость бумаг 一 а, соответственно, и доход с каждой акции 一 все время изменяется, потому что меняется соотношение спроса и предложения, экономическая ситуация в стране и мире.

Поэтому цена на ваши активы может как расти, так и снижаться. В первом случае вы будете получать по инвестициям прибыль, а во втором 一 убытки. Но если покупать бумаги на долгий срок, то есть шанс отыграть потерянные позиции: бизнес компании продолжает развиваться, прибыль растет, и акции тоже начинают расти в цене.

Что такое обыкновенные акции

Бывает только два типа акций: обыкновенные и привилегированные.

Когда компания регистрирует свой бизнес, чтобы продавать товары или услуги и получать прибыль, корпоративный устав устанавливает различные классы акций. Первая группа из них 一 это всегда обыкновенные акции. Если другие классы бумаг не созданы, то у компании есть только акции первой группы. Правила предприятия могут включать дополнительные классы бумаг — например, привилегированные акции, но это не обязательно.

Характеристики обыкновенных акций

Для того, чтобы решить, какие акции покупать 一 обыкновенные и привилегированные, надо сначала понять отличия.

Обыкновенные акции можно купить и продать на фондовой бирже. Цены на них всегда известны, так как акции торгуются на публичном рынке (то есть на рынке, доступном для всех). Поэтому инструмент считается ликвидным.

Это значит, что для торговли доступно большее количество бумаг; поэтому их легче купить и продать по стабильным ценам без потери стоимости. Также такие бумаги имеют небольшие спреды, то есть у них меньшая разница между рыночными ценами на покупку и продажу. Чем уже спред, тем акция ликвиднее.

Самый большой риск владения обыкновенными акциями заключается в том, что инвестор может потерять все деньги или большую их часть, если компания обанкротится.

В отличие от тех же вкладов, инвестиционные инструменты не страхуются. Такие бумаги часто бывают волатильными (их цена может сильно изменяться непредсказуемым образом).

Что такое привилегированные акции

Привилегированные акции встречаются реже, чем обыкновенные.

Они также торгуются на фондовом рынке, но имеют другой тикер. Например, обычные акции Сбербанка имеют обозначение SBER, а привилегированные 一 SBERP.

Как и в случае с обыкновенными акциями, при покупке привилегированных 一 инвестор приобретает небольшую часть компании. Стоимость «префов», как и «обычки», повышается и понижается в зависимости от спроса. Но их цена не уходит слишком далеко от номинальной стоимости (первоначальной цены размещения).

Привилегированные акции не очень волатильные. Обыкновенные акции имеют большие колебания цен и поэтому часто более прибыльные, но также несут больший риск потерь. Другими словами, волатильность 一 это мера риска.

Держатели привилегированных акций имеют больше прав на капитал компании, но вероятность получения прибыли по ним меньше, чем по обыкновенным.

Преимущества привилегированных акций

Выберите свой стиль торговли

Ежедневно на фондовой бирже проходят торги большим количеством акций, поэтому выбрать правильные из них может быть непросто. Для исследования бумаг участники рынка обычно используют два разных подхода: технический и фундаментальный анализы.

Что дает технический анализ инвесторам

Технические трейдеры, работающие на коротких временных интервалах, ищут на графиках модели, по которым делают прогнозы дальнейших изменений цен. Сторонники подхода придерживаются строгих правил управления капиталом, чтобы защитить его от потерь: ведь как мы помним, колебания рынка способны свести доход к нулю.

Многие люди думают, что технический анализ 一 это использование графиков для того, чтобы рассчитать, когда входить в рынок или когда выходить из него. Это заблуждение.

Технические специалисты изучает не деятельность компании, а то, как рынок реагирует на эти действия. Их главная цель 一 выявить дисбаланс спроса и предложения. Основные инструменты для анализа 一 это цена и объем.

Например, популярные графические фигуры 一 «флагшток» (бычий флаг) и «вымпел», приведенные выше:

В первом случае мы видим, что цена на акцию сильно растет, а затем, прежде чем отскочить назад и продолжить движение вверх, происходит небольшой откат на более низком объеме.

Во втором случае «вымпел» формируются на более низких максимумах и высоких минимумах цен в срок от одной до пяти недель. Линии, которые проходят через вершины и впадины, 一 сходятся. И после этого узор завершается разрывом за пределами линий.

Пример

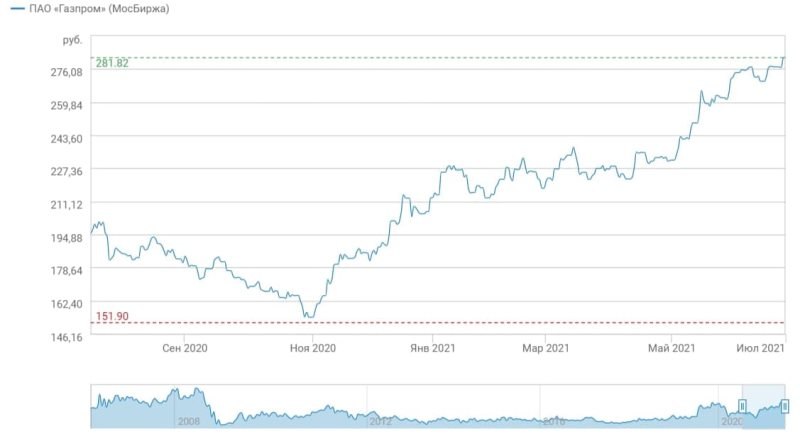

На дневном графике акций Газпрома на 05.02.2020 一 сформирован флагшток. Цены из него вышли вверх, поэтому в приоритете 一 покупка бумаг.

Что исследует фундаментальный анализ

Распространенная тактика долгосрочных инвесторов 一 находить недооцененные компании. Для этого эксперты используют фундаментальный анализ.

Чтобы узнать, как исследуемый бизнес работает по сравнению с конкурентами, они смотрят на баланс предприятия и отчет о прибылях и убытках.

Фундаменталисты интересуются тем, насколько грамотный менеджмент на предприятии, как растут продажи, какую прибыль компания получает от каждой сделки и так далее.

Известный инвестор Уоррен Баффет заработал миллиарды, инвестируя таким образом. Он находил перспективные бизнесы и покупал их до того, как большинство трейдеров и инвесторов понимали, что компании стоят намного дороже. Это сложнее, чем кажется, и для принятия решений нужны знания.

Голубые фишки vs акции второго или третьего эшелонов?

Голубые фишки

Примеры таких бумаг на рынке США 一 это Coca-Cola, Disney, Intel и IBM. На Московской бирже рассчитывают индекс голубых фишек MOEXBC, в который входят бумаги 15 компаний, среди них, например, Газпром, ЛУКОЙЛ и Сбербанк.

Когда вы не знаете, какие акции выбрать, лучше купить бумаги из списка голубых фишек. Хорошее время для их покупки 一 после разочаровывающих отчетов о прибылях и убытках или какой-нибудь ошибки компании, о которой пишут в СМИ. Тогда акции упадут. И это повысит вероятность того, что вы купите их дешево, а сможете продать дорого.

Пример

Это предсказание сейчас кажется безрассудным, так как стоимость Газпрома резко упала. Но на 26 июня 2020 года, по сообщению INTERFAX.RU, рыночная капитализация «Газпрома» достигла 4,63 трлн рублей, в результате чего компания поднялась на первое место в России.

Акции второго эшелона

Акции второго эшелона отличаются от голубых фишек меньшими ликвидностью и капитализацией, а также средними объёмами торгов. Иначе говоря, таки бумаги будет сложнее продать, нежели голубые фишки. Дивиденды по ним бывают больше, но менее стабильны. Поэтому риск потери денег при владении такими ценными бумагами выше.

Так как акций в обращении меньше, то у них более широкий спред и высокая волатильность. Примеры акций второго эшелона 一«Иркутскэнерго», «КамАЗ» и «Мечел».

Акции третьего эшелона

Акции третьего уровня 一 это ценные бумаги с высоким уровнем риска. Они имеют низкие ликвидность и внутридневные объемы торгов. Обычно инвесторы относят к этому типу компании:

Такие акции, как правило, дешевы, но, несмотря на низкую цену, они пользуются популярностью у инвесторов. Бывает, что покупка этих активов приносит хороший доход в минимальные сроки. То есть, риск инвестирования в компании третьего уровня может быть вознагражден высокой доходностью.

Не класть все яйца в одну корзину 一 мудрость на все времена

Как только решите, что вам комфортно принимать риски, связанные с инвестированием в акции, то следующим шагом будет создание собственного портфеля. Для покупки бумаг вам необходимо открыть брокерский счет. Как выбирать брокера и не остаться без денег, можете прочесть здесь.

Если вы хотите самостоятельно покупать акции, всегда тщательно их анализируйте. Диверсифицируйте свой портфель, чтобы не потерять капитал. Инвестируя в несколько разных акций одновременно, вы ограничите риск и уменьшите волатильность портфеля.

Для диверсификации помимо нескольких акций из разных отраслей промышленности можно купить долю одного или нескольких биржевых фондов акций. ETF торгуются на фондовых биржах точно так же, как обыкновенные акции.

Вы можете инвестировать в комбинацию акций и фондов. Это просто сделать через онлайн-платформу брокера. В сервисе удобно отслеживать портфель инвестиций, его стоимость и эффективность вложений.

Торговля акциями не требует больших средств. С приложениями брокерских компаний для мобильной торговли можно начать инвестировать даже с одной, двух или трех тысяч рублей. Но, при вложениях в акции есть вероятность как получить высокую прибыль, так и риск потерять деньги. Поэтому проводите тщательный анализ активов, диверсифицируйте портфель и постепенно наращивайте инвестиции.