Постоянно растущие акции сша

Быстрорастущие и сверхприбыльные акции, которые смогут выдержать высокие процентные ставки в 2022 году.

Быстрорастущие и сверхприбыльные акции, которые смогут выдержать высокие процентные ставки в 2022 году.

Когда дело доходит до фондового рынка, история — это несовершенное руководство для будущего.

Главный стратег по акциям Goldman Sachs в США Дэвид Костин недавно сообщил клиентам, что, когда индекс S&P 500 вырастет более чем на 20% за 12 месяцев, то в течение следующих 12 месяцев рынок будет работать немного лучше, чем долгосрочный средний показатель этого индекса в 10%.

Но по состоянию на конец пятницы базовый индекс вырос на 26% в этом году, и аналитик сказал, что доходность в следующем году будет немного ниже, чем в долгосрочном среднем. Он прогнозирует ежегодный прирост в размере 9%, или 10%, включая дивиденды, основываясь на своем прогнозе, что индекс S&P 500 достигнет 4700 в конце этого года и 5100 в 2022 году.

Но это вряд ли можно назвать мрачным исходом.

«Замедление экономического роста, ужесточение ФРС и рост реальной доходности предполагают, что инвесторам следует ожидать доходности ниже средней в следующем году»,-сказал он. «Бычий рынок акций будет продолжаться».

Костин рекомендует инвесторам направить свои портфели к циклическому и экономическому возобновлению акций, в том числе тех, которые в последнее время испытывали трудности из-за высоких производственных затрат, чтобы сделать ставку на более сильный экономический рост и улучшение проблем в цепочке поставок. Он также предлагает сосредоточиться на компаниях с более низкими затратами на рабочую силу и на прибыльных акциях роста, которые входят в число крупнейших акций сша.

Он объясняет, что компании с быстрым ростом, которые теряют деньги или имеют неустойчивую прибыль, более уязвимы к внезапным потрясениям и более высоким процентным ставкам, которые замедлят рост, на который рассчитывают инвесторы, — и очень вероятно, что процентные ставки вырастут в 2022 году. И на этом фоне скорректируются именно эти компании.

«Многие высококачественные фирмы имеют сильные долгосрочные показатели роста, что, следовательно, делает цены на их акции особенно чувствительными к изменениям процентных ставок»,-сказал он. «Оценки прибыльных растущих акций должны быть менее уязвимы к росту ставок, чем оценки их низкомаржинальных аналогов».

Акции, перечисленные ниже, особенно хорошо соответствуют этому профилю. По прогнозам, все они будут демонстрировать значительный ежегодный рост продаж до 2023 года, а также высокую маржу прибыли. В то время как Костин ожидает, что средняя прибыль небанковских акций по индексу Russell 3000 составит около 12% в 2023 году, ожидается, что эти компании будут как минимум вдвое прибыльнее.

Следующие акции роста ранжированы от самого низкого до самого высокого уровня на основе консенсус-прогнозов относительно их прибыли в 2023 году по состоянию на 15 ноября.

29. StoneCo Ltd (STNE)

Сектор: Информационные технологии

Консенсус-показатель роста продаж за 3 года: 45%

Консенсус-прогноз по марже прибыли на 2023год: 24%

Источник: Goldman Sachs

28. Match Group (MTCH)

Сектор: Услуги связи

Консенсус 3-летние темпы роста продаж: 19%

Консенсус 2023 норма прибыли: 24%

Источник: Goldman Sachs

27. Avid Bioservices Inc (CDMO)

Сектор: Здравоохранение

Консенсус-показатель роста продаж за 3 года: 32%

Консенсус-прогноз по марже прибыли на 2023год: 24%

Источник: Goldman Sachs

26. Air Lease Corp. (AL)

Сектор: Промышленность

Ожидаемый трехлетний темп роста продаж: 20%

Рентабельность по прогнозам на 2023 год: 24%

Источник: Goldman Sachs

25. Alphabet (GOOGL)

Сектор: Услуги связи

Консенсус-прогноз по темпам роста продаж за 3 года: 16%

Консенсус-прогноз на 2023 год маржа прибыли: 25%

Источник: Goldman Sachs

24. Paycom Soft (PAYC)

Сектор: Информационные технологии

Консенсус-прогноз по темпам роста продаж за 3 года: 24%

Консенсус-прогноз по прибыли на 2023 год: 26%

Источник: Goldman Sachs

23. Palantir Technologies Inc (PLTR)

Сектор: Информационные технологии

Ожидаемый трехлетний темп роста продаж: 29%

Рентабельность по прогнозам на 2023 год: 26%

Источник: Goldman Sachs

22. Booking Holdings (BKNG)

Сектор: Потребительский

Консенсус-показатель роста продаж за 3 года: 31%

Консенсус-прогноз по марже прибыли на 2023год: 27%

Источник: Goldman Sachs

21. Vicor Corporation (VICR)

Сектор: Промышленность

Консенсус-показатель роста продаж за 3 года: 27%

Консенсус-прогноз по марже прибыли на 2023 год: 27%

Источник: Goldman Sachs

20. Incyte Corporation (INCY)

Сектор: Здравоохранение

Прогнозируемые темпы роста продаж за 3 года: 16%

Консенсус-прогноз по прибыли на 2023 год: 27%

Источник: Goldman Sachs

19. Chegg (CHGG)

Сектор: Потребительский

Консенсус-прогноз по темпам роста продаж за 3 года: 13%

Консенсус 2023 маржа прибыли: 28%

Источник: Goldman Sachs

18. Neurocrine Biosciences Inc (NBIX)

Сектор: Здравоохранение

Консенсус-прогноз по темпам роста продаж за 3 года: 21%

Консенсус-прогноз по марже прибыли на 2023 год: 28%

Источник: Goldman Sachs

17. Meta Platforms Inc (FB)

Сектор: Услуги связи

Прогнозируемые темпы роста продаж за 3 года: 18%

Рентабельность по прогнозам на 2023 год: 29%

Источник: Goldman Sachs

16. Pacira Biosciences (PCRX)

Сектор: Здравоохранение

Прогнозируемые темпы роста продаж за 3 года: 23%

Консенсус-прогноз по марже прибыли на 2023 год: 30%

Источник: Goldman Sachs

15. Veeva Systems Inc Class A (VEEV)

Сектор: Здравоохранение

Консенсус 3-летние темпы роста продаж: 19%

Консенсус-прогноз по марже прибыли на 2023 год: 30%

Источник: Goldman Sachs

14. Zoom Video Communications Inc (ZM)

Сектор: Информационные технологии

Прогнозируемые темпы роста продаж за 3 года: 19%

Рентабельность по прогнозам на 2023 год: 31%

13. Monolithic Power Systems (MPWR)

Сектор: Информационные технологии

Прогнозируемые темпы роста продаж за 3 года: 19%

Рентабельность по прогнозам на 2023 год: 31%

Источник: Goldman Sachs

12. Autodesk (ADSK)

Сектор: Информационные технологии

Прогнозируемые темпы роста продаж за 3 года: 17%

Рентабельность по прогнозам на 2023 год: 33%

Источник: Goldman Sachs

11. Lattice Semiconductor (LSCC)

Сектор: Информационные технологии

Консенсус-прогноз по темпам роста продаж за 3 года: 14%

Консенсус-прогноз по прибыли на 2023 год: 34%

Источник: Goldman Sachs

10. Marvell Technology Group Ltd (MRVL)

Сектор: Информационные технологии

Консенсус-прогноз по темпам роста продаж за 3 года: 20%

Консенсус-прогноз на 2023 год маржа прибыли: 35%

Источник: Goldman Sachs

9. Harmony Biosciences Holdings (HRMY)

Сектор: Здравоохранение

Ожидаемый трехлетний темп роста продаж: 52%

Консенсус-прогноз по прибыли на 2023 год: 37%

Источник: Goldman Sachs

8. Universal Display OLED

Сектор: Информационные технологии

Ожидаемый трехлетний темп роста продаж: 20%

Консенсус-прогноз по прибыли на 2023 год: 38%

Источник: Goldman Sachs

7. Aspen Technology (AZPN)

Сектор: Информационные технологии

Ожидаемый трехлетний темп роста продаж: 13%

Консенсус-прогноз по прибыли на 2023 год: 41%

6. United Therapeutics (UTHR)

Сектор: Здравоохранение

Ожидаемый трехлетний темп роста продаж: 13%

Рентабельность по прогнозам на 2023 год: 42%

Источник: Goldman Sachs

5. MP Materials (MP)

Сектор: Материалы

Прогнозируемые темпы роста продаж за 3 года: 50%

Рентабельность по прогнозам на 2023 год: 45%

Источник: Goldman Sachs

4. Riot Blockchain (RIOT)

Сектор: Информационные технологии

Консенсус-прогноз по темпам роста продаж за 3 года: 69%

Консенсус-прогноз по прибыли на 2023год: 46%

Источник: Goldman Sachs

3. Mastercard (MA)

Сектор: Информационные технологии

Консенсус 3-летние темпы роста продаж: 18%

Консенсус-прогноз по прибыли на 2023год: 47%

Источник: Goldman Sachs

2. Marathon Digital Holdings Inc (MARA)

Сектор: Информационные технологии

Прогнозируемый темп роста продаж за 3 года: 105%

Консенсус-прогноз по прибыли на 2023 год: 51%

Источник: Goldman Sachs

1. HALOZYME THERAPEUTICS INC. (HALO)

Сектор: Здравоохранение

Консенсус-показатель роста продаж за 3 года: 30%

Консенсус-прогноз на 2023 год рентабельность: 63%

Источник: Goldman Sachs

Приведенная информация не является индивидуальной инвестиционной рекомендацией.

Всем успешных инвестиций!

Топ американских акций с перспективой роста

Главное Hide

Даже на фоне экономического кризиса американские акции роста не теряют своих позиций. Крупные игроки своевременно реагируют на изменения обстановки и подстраиваются под новые реалии, а тренд на диверсификацию помогает смягчить углы и найти альтернативные направления для развития.

В 2021 году у инвесторов еще есть время на то, чтобы приобрести быстрорастущие акции: по мнению аналитиков, ожидать пика раскрытия потенциала текущих лидеров стоит в 2022—25 годах, вместе с восстановлением экономики после мировой пандемии.

Amazon.com (AMZN)

Один из явных лидеров роста в США в 2021 году, Amazon продолжает развиваться и искать новые способы реализации клиентского потенциала, накопленного за время существования универсального интернет-магазина. Компания не только тестирует популярные методы монетизации и запускает собственные премиум-подписки, но и предлагает принципиально новые услуги, такие как Amazon Care.

Виртуальный сервис доступных медицинских консультаций пока что находится на стадии бета-тестирования, однако уже сейчас ему предсказывают взрывную популярность. Успех обеспечит уникальная ситуация с медицинскими сервисами в США: поскольку консультации у специалиста лицом к лицу стоят неоправданно дорого, пациенты откладывают визит до последнего. У аналитиков есть все основания предполагать, что после запуска сервиса многомиллионная база «колеблющихся» клиентов клиник перейдет к Amazon, что приведет к очередному резкому скачку доходности.

Activision Blizzard, Inc. (ATVI)

Capital One Financial (COF)

Крупнейший американский банковый холдинг рос в цене на протяжении всего 2021 года, не в последнюю очередь благодаря умелому разделению бизнеса. Одно подразделение Capital сфокусировано на коммерческих и частных займах, а другое работает как классическая банковская организация. Главный источник дохода на сегодня — кредитный сегмент, который приносит более 60 % от общей прибыли ежегодно.

Кроме того, Capital One пользуется доверием американского потребителя и генерирует здоровую прибыль через ведение банковских карт и сервисы онлайн-банкинга. В первом квартале 2021 года 92 % чистого дохода, поступившего на кредитные карты Capital, поступило с дебетовых карт этого же банка — редкая ситуация для крупного заимодавца в США и демонстрация сбалансированного подхода к бизнесу.

Повышение веры американцев в восстановлении экономики — одна из основных причин, по которым аналитики прогнозируют Capital One дальнейший рост в 2022 году. Потребитель, восстанавливающийся после экономических неудач, более склонен брать долгосрочные займы. Еще один фактор — стабильный рост показателей EPS: только в последние три года прибыль на акцию росла в среднем на 32 % в год. Эта тенденция уже подтверждается и опережается показателями конца 2021 года: с начала года EPS вырос почти в 2 раза. Это сильный, стремительно развивающийся сток, который еще не достиг вершины потенциала и который лучше покупать раньше, чем позже, вне зависимости от стиля инвестирования.

Discover Financial Services (DFS)

В ближайшие годы лидеры роста акций США неизбежно будут включать крупные банки, и Discover — очередное тому подтверждение. Этот банк работает в двух направлениях: банковское обслуживание и платежные сервисы. Компания выпускает кредитные и дебетовые карты, а также предлагает другие банковские продукты, включая долгосрочные студенческие и частные займы. Акции компании пережили краткосрочный обвал на ранних сроках пандемии, однако предприятие вышло из кризиса сильнее, чем раньше. Впервые за 5 лет стоки Discover пошли вверх и меньше чем за год с легкостью пробили исторические максимумы.

Еще одна причина вложиться именно в этот банк — личная платежная сеть Discover, Pulse and Diners. Собственное платежное средство от Discover занимает четвертое место по Америке, а Pulse регулярно попадает то в тройку, то в двойку самых распространенных банкоматов.

Несмотря на кризисную экономическую ситуацию, Discover демонстрирует стабильный рост продаж в 4.5—5 % за последние 5 лет. В конце 2021 года акции банка получили дополнительный толчок за счет стабилизации экономики и роста потребительских тенденций — фактор, который специалисты считают определяющим для первой половины 2022 года.

EOG Resources (EOG)

Независимый добытчик нефти и природного газа, EOG Resources — одна из крупнейших негосударственных компаний по исследованию и разработке природных недр в США. В отличие от конкурентов, компания EOG практически все силы вкладывает в «домашние» ресурсы. Успехи предприятия в этой области заставили инвесторов понять, что потенциал американских сланцевых месторождений до сих пор был сильно недооценен. Как результат только с начала 2021 года акции выросли почти вдвое.

EOG анонсировала планы по смене стратегии — с «премиальной», гарантировавшей до 30 % рентабельности, до «двойной премиальной», которая увеличит этот показатель как минимум вдвое. Это станет возможным благодаря строительству новых колодцев, которые одновременно позволят увеличить выработку нефти и сократить расходы на ее добычу.

Nucor (NUE)

Корпорация Nucor — самая безопасная, продуктивная и прибыльная в мире компания по производству стали и продуктов из нее. По крайней мере, так считают руководители Nucor. И в 2021 году с этим заявлением сложно спорить, особенно на волне подъема цен на сталь в США.

Впервые после пандемии цены достигли рекордных значений, и Nucor — главная американская компания, которой удалось извлечь прибыль из этих колебаний. Когда другие добытчики столкнулись с недостатком товара для удовлетворения спроса и стоимость сырья на рынке взлетела, Nucor удалось выступить вперед и обеспечить своим инвесторам устойчивую прибыль.

Великолепные показатели выработки и продажи «чистой» стали — не единственное достоинство Nucor. Компания делает ставку на дальнейшее развитие автомобильного рынка и рынка нежилого строительства. Если нежилое строительство позволяет покрыть часть текущих расходов и влияет на увеличение немедленного дохода, то у автомобильного рынка другая задача: это главная статья долгосрочного роста, на которую многомиллионная корпорация возлагает большие надежды.

McDonald’s (MCD)

«Макдональдс» — одна из самых узнаваемых мировых франшиз и крупнейшая в мире компания ресторанного бизнеса с почти 40 тысячами заведений в 119 странах. Главный «революционер» ресторанной индустрии, первым предложивший недорогое и быстрое в приготовлении в меню массовому потребителю, казалось бы, уже реализовал себя в полной мере, но и аналитики, и статистика подтверждает: компания все еще имеет огромный потенциал роста.

После повышения требований к изоляции «Макдональдс» сместил фокус на сервисы «МакАвто» и доставку, что немедленно нашло отклик у потребителя. В данный момент компания разрабатывает новую программу лояльности, которая будет поощрять покупать еду именно в McDonalds, за счет чего трафик вырастет еще сильнее.

Развиваются и другие аспекты ресторана: так, на фоне популярности куриных продуктов (не в последнюю очередь за счет позиций из KFC и других конкурирующих заведений) «Макдональдс» расширяет линейку меню, запуская еще больше фирменных блюд из курицы. Среди преимуществ куриного мяса — дешевое производство, что неизбежно скажется на квартальной прибыли.

Рост влияния на международном рынке — еще одна причина обратить внимание на «Макдональдс» именно сейчас. Управление компании считает, что присутствие бренда в разных странах обеспечивает потенциал, который не был реализован до сих пор, но в будущем году ситуация изменится. Если вспомнить, что за последние 5 лет акции «Макдональдса» выросли более чем вдвое, станет очевидно, что такое заявление нельзя игнорировать.

15 самых прибыльных и лучших акций США за 2020 год

В марте 2020 года фондовые рынки всего мира сильно просели. Индекс S&P500, который отображает общую динамику 505 самых крупных американских компаний упал на 30%. Но из-за усилий ФРС США, ожиданий от вакцинации и восстановления экономики американские индексы не только отыграли падение, но и обновили исторические максимумы.

Самый сильный рост показал IT-сектор. Из-за COVID-19 вырос спрос на онлайн-услуги, а это помогло технологическим корпорациям увеличить прибыль и привлечь новую аудиторию. Правда, многие аналитики думают, что IT-сектор «перегрет», а некоторые компании сильно переоценены.

1. Tesla Inc

Эта американская компания производит беспилотные электромобили и экологически чистые решения для хранения электроэнергии: солнечные панели, солнечную черепицу, резервные домашние аккумуляторы.

2. Zoom Video Communications Inc

Zoom – программное обеспечение для дистанционной видеосвязи. Пользователи могут проводить онлайн-конференции, совещания, школьные занятия, организовывать совместную работу удалённо.

3. Square Inc

IT-компания, которая разрабатывает решения для обработки электронных платежей. Главный продукт Square – терминал Square Register. Он помогает предпринимателям получать оплату с дебетовых карт через смартфон или планшет, не используя кассовое оборудование.

Ещё у компании есть приложение Cash App, где пользователи могут переводить друг другу деньги, покупать криптовалюту и ценные бумаги.

4. Snap Inc

Компания, которая владеет мессенджером Snapchat, где можно обмениваться сообщениями с прикреплёнными фото или видео. Особенность приложения в том, что сообщения доступны другому пользователю только некоторое время.

Кроме этого, у Snap Inc есть и другие продукты: умные очки Spectacles, приложения Bitmoji и Zenly.

5. Nvidia Corp

Корпорация, которая делает графические процессоры. Продукцию Nvidia используют в индустрии видеоигр, дизайне, науке, автомобильной промышленности.

6. PayPal

Одна из крупнейших электронных платёжных систем, через которую можно оплачивать счёта, отправлять и принимать деньги. Работает в 202 странах, обслуживая 325 миллионов пользователей.

7. AMD

AMD – американский производитель продуктов для компьютерных вычислений и визуализации. Делает микросхемы, графические процессоры, материнские платы, адаптеры, чипсеты. Под маркой Radeon выпускает накопители и оперативную память.

AMD сотрудничает с HP, Dell, Acer, IBM, Nokia, AT&T, Ericsson, Siemens, Sony. Главные конкуренты – Intel и Nvidia.

8. Uber Inc

Uber владеет мобильным приложением для вызова такси и доставки еды. Приложение помогает найти машину с водителем, отслеживая её путь до нужного адреса.

9. Apple Inc

Американская корпорация, производитель смартфонов, компьютеров, планшетов и программного обеспечения для них. Apple одной из первых в мире начала разрабатывать графические интерфейсы для управления многозадачными операционными системами.

10. Qualcomm Inc

11. Amazon.com Inc

Крупнейшая компания в мире на рынке электронной коммерции. На сайте Amazon.com покупают книги, электронику, игрушки, продукты, одежду, хозяйственные и спортивные товары, зоотовары, инструменты, а ещё фильмы и сериалы для просмотра онлайн.

12. Lam Research

Эта американская корпорация делает оборудование, которое используется при изготовлении микросхем. Благодаря Lam Research производители полупроводников проектируют микропроцессоры и другие интегральные схемы.

13. FedEx

Логистическая компания из США, доставляющая почтовые отправления и грузы по всему миру. У FedEx один из крупнейших флотов грузовых самолётов.

14. Deere&Co

Машиностроительная компания, которая делает тяжёлую технику для сельскохозяйственной, строительной и лесозаготовительной отрасли. Deere&Co выпускает тракторы, комбайны, садово-парковое оборудование, снегоуборочную технику и двигатели марки John Deere.

15. Netflix Inc

Американский поставщик потокового видеоконтента. С 2013 года Netflix снимает собственные фильмы, сериалы и телепрограммы. Платформа компании насчитывает больше 180 млн подписчиков.

Как купить акции США

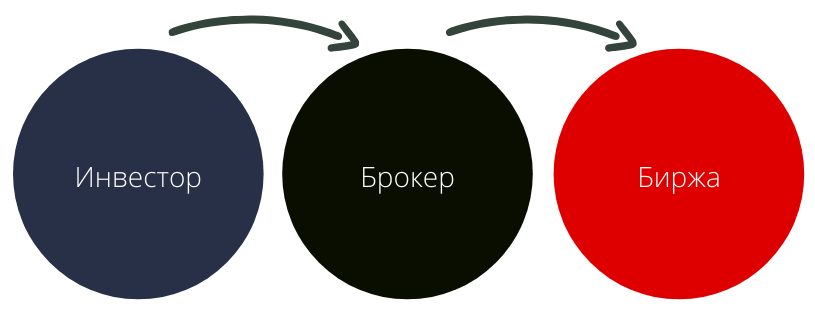

Купить выгодные акции США можно на Московской или Санкт-Петербургской биржах – площадках, которые организовывают торги ценными бумагами.

Но покупать акции напрямую на бирже физическому лицу нельзя. Это можно сделать только через брокерскую компанию, которая предоставляет инвестору доступ к фондовым рынкам, а ещё выполняет его поручения по сделкам с бумагами.

Брокер регистрирует инвестора на бирже и помогает вкладывать деньги. Чтобы начать работу с брокером, необходимо открыть у него брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через брокера «Тинькофф Инвестиции».