Портфель акций пример инвестора

Как построить прибыльный инвестиционный портфель: 4 практических шага

Умение подбирать активы для инвестиций – ключевой навык для извлечения прибыли на бирже. Для решения этой задачи инвесторам необходимо анализировать собственный психологический портрет, ставить реалистичные цели инвестирования и научиться правильно распределять активы разных типов внутри портфеля.

Издание Investopedia опубликовало образовательный материал, в котором рассказывается о том, как построить и поддерживать качественный инвестпортфель. Мы подготовили адаптированную версию этой полезной статьи.

Шаг #1: определение подходящих пропорций разных активов

Первоочередная задача для решения при составлении инвестиционного портфеля заключается в выборе активов, которые соответствуют как текущей финансовой ситуации инвестора, так и желаемым целям его деятельности. Кроме того, на этом шаге необходимо оценить такие факторы как количество времени, которое инвестор сможет уделять своему портфелю, потенциальные будущие затраты, которые могут потребовать продажи части активов и т.п.

К примеру, молодому выпускнику института 22-23 лет без семьи подойдет иная стратегия, чем 55-летнему женатому профессионалу, который планирует оплату образования младшему ребенку и задумывается о выходе на пенсию.

Необходимо и учитывать собственный психологический профиль и толерантность к риску. Инвестор должен задать себе вопрос, готов ли он терпеть временные убытки, если уверен в том, что в будущем стратегия принесет серьезную прибыль? Или ему будет комфортнее зарабатывать меньше, но и избегать сильных просадок по счету? Всем хочется в конце года подводить успешные итоги, но если в процессе достижения результата вы не сможете спать ночами при краткосрочных падениях, то сможете ли продолжать следовать выбранной стратегии?

Также крайне важно четко понимать собственное финансовое положение – какие свободные деньги есть сейчас, что с текущими обязательствами, есть ли вероятность возникновения внезапных затрат в будущем? Ответы на все эти вопросы находят свое отражение в окончательном инвестиционном портфеле. Желание больше заработать всегда идет в комплекте с большим риском, а более надежные инструменты, вроде модельных портфелей или облигаций федерального займа (особенно купленных с помощью счетов ИИС), приносят меньше. Совсем от риска избавиться нельзя, но если у вас семья, которую нужно кормить, и не так много свободных денег, рисковать хочется меньше, чем когда вам двадцать лет, и нет особенно никаких обязательств.

Шаг #2: построение портфеля

Как только инвестор определится с составом своего портфеля, настает пора его фактического построения. Ему понадобится открыть брокерский счет онлайн, установить торговый софт, и заняться проведением сделок.

На первый взгляд здесь нет ничего сложного – акции, облигации, валюта – понятные инструменты, в приобретении которых нет никакой отдельной науки. Однако классы активов можно дробить на подклассы – и каждый из них также будет иметь собственные параметры риска и потенциальную доходность.

К примеру, инвестор может разделить часть портфеля, которая приходится на акции, между акциями компаний из разных отраслей или секторов экономики, рассмотреть компании с разным уровнем капитализации, локальными или иностранными эмитентами. Облигации могут быть краткосрочными или долгосрочными, государственными и корпоративными и т.п.

Существует несколько способов выбора активов и акций для исполнения инвестиционной стратегии:

Выбор акций

Ценные бумаги должны соответствовать уровню риска, который готов взять на себя инвестор. Здесь нужно анализировать такие факторы как сектор экономики, рыночная капитализация и доля рынка, тип акции и т.п. Это достаточно трудоемкий процесс, который занимает немало времени. При этом в общем случае крупные компании с долгой историей, лидирующие на своем рынке, подвержены меньшим рискам.

Выбор облигаций

Когда инвестор выбирает облигации, то ему нужно будет изучить купонный доход, тип облигации, кредитный рейтинг эмитента, а также проанализировать общую ситуацию со ставками на рынке.

Покупка ETF

ETF (Exchange-Traded Funds) – отличная альтернатива вложениям в биржевые индексы для инвестором с ограниченным капиталом. Этот финансовый инструмент торгуется на бирже так же, как и акции. По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

ETF покрывают большое количество различных классов активов, так что их стоит рассмотреть как инструмент «усреднения» портфеля с адекватным риском.

Шаг #3: переоценка распределения активов внутри портфеля

После того, как вы составили портфель, необходимо постоянно его анализировать и проводить ребалансировку. Это нужно потому, что изначально удачно подобранные параметры по распределению различных активов, со временем начинают работать хуже. Ситуация на рынке меняется, возникают и проходят кризисы, они могут затрагивать как конкретную отрасль, так и всю экономику в целом.

Меняться может и финансовое положение самого инвестора, его будущие потребности в деньгах, даже отношение к риску. При возникновении таких изменений, нужно вносить корректировки в портфель. Если вы чувствуете, что вам все труднее переживать просадки портфеля в угоду выбранной стратегии, это знак о том, что поменять нужно именно ее. Или у вас увеличились запасы денег, и теперь вы готовы действовать на бирже более агрессивно – такое тоже бывает.

Для ребалансировки нужно определить «перегруженные» и «недогруженные» сегменты портфеля. К примеру, допустим у инвестора 30% портфеля — это акции небольших компаний, а изначальная стратегия инвестирования предполагала, что акций такого типа в портфеле будет не более 15%. В таком случае нужно провести ребалансировку.

Шаг #4: стратегическая ребалансировка

После того, как инвестор определился с тем, объем каких активов в портфеле нужно уменьшить, а каких – увеличить, и на сколько, нужно вернуться к шагу два и выбрать активы, которые нужно докупить. Также возможно придется и продать часть активов, которых по результатам анализа оказалось слишком много.

Важнейший момент при совершении всех этих операций – налоговые последствия продажи активов в конкретный момент времени. Если получится так, что вы продаете условные акции, и они выросли в цене с момента покупки, то с точки зрения законодательства – это фиксация прибыли, а с прибыли нужно платить налоги. С этой точки зрения, выгоднее может быть просто перестать покупать активы такого типа, а нарастить объемы других сегментов инвестпортфеля. Так вы сможете снизить вес какого-либо актива в портфеле без финансовых потерь.

При этом, если вы считаете, что есть все основания для падения цены активов, возможно их стоит продать вне зависимости от дальнейших налоговых последствий. Если цена акции обвалится на десятки процентов, это в любом случае хуже чем уплата налога на прибыль.

Заключение

Хорошо диверсифицированный инвестиционный портфель – залог долгосрочной прибыли от работы на бирже. Чтобы его построить, сначала нужно выбрать подходящее именно для вас и вашей ситуации распределение активов разных типов. Затем, нужно разбить их на подтипы для лучшего контроля рисков.

После создания портфеля необходимо периодически проводить переоценку распределения активов внутри него и соответственно ребалансировать портфель. При этом анализировать нужно множество факторов, в том числе и возможные налоговые выплаты по итогам совершения операций. О том, какие затраты ждут биржевых инвесторов, мы писали в этом материале.

Портфель: золотая середина между риском и доходностью

Почему портфель лучше ставки на один актив?

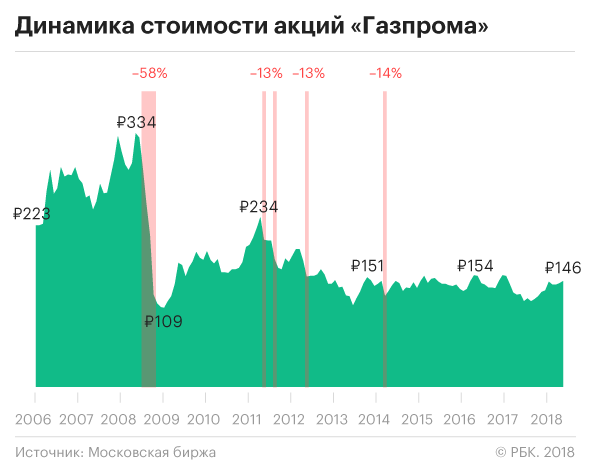

Чудес не бывает: чем более высокую доходность показывает актив в настоящий момент, тем выше риски, что заработок обернется убытками. Такие сверхизменчивые в цене инструменты как биткойн способны создавать и уничтожать целые состояния на очень коротком промежутке времени. Но и в истории «Газпрома» можно увидеть достаточно периодов, когда котировки стремительно падали, принося убытки инвесторам.

Поиск инвестиционной идеи усложняется, если учитывать при этом возможные убытки от вложений. Недостаточно просто найти актив, который может «выстрелить» — важно при этом оценить вероятность того, что «выстрел» будет направлен именно вверх. В идеале задача инвестора — получить приемлемую (например, вдвое выше банковского вклада) доходность при минимально возможных рисках.

Расчет рискованности конкретного инструмента — задача сложная. На первом этапе проще всего определять риск по следующей шкале:

Самый понятный способ контроля за рисками — распределить деньги между несколькими группами активов, иначе говоря — сформировать портфель. Еще в 1952 году Гарри Марковиц, аспирант Чикагского университета, доказал, что даже рискованные акции можно скомпоновать таким образом, что общий риск портфеля будет ниже риска входящих в него акций — за что и получил в 1990 году Нобелевскую премию.

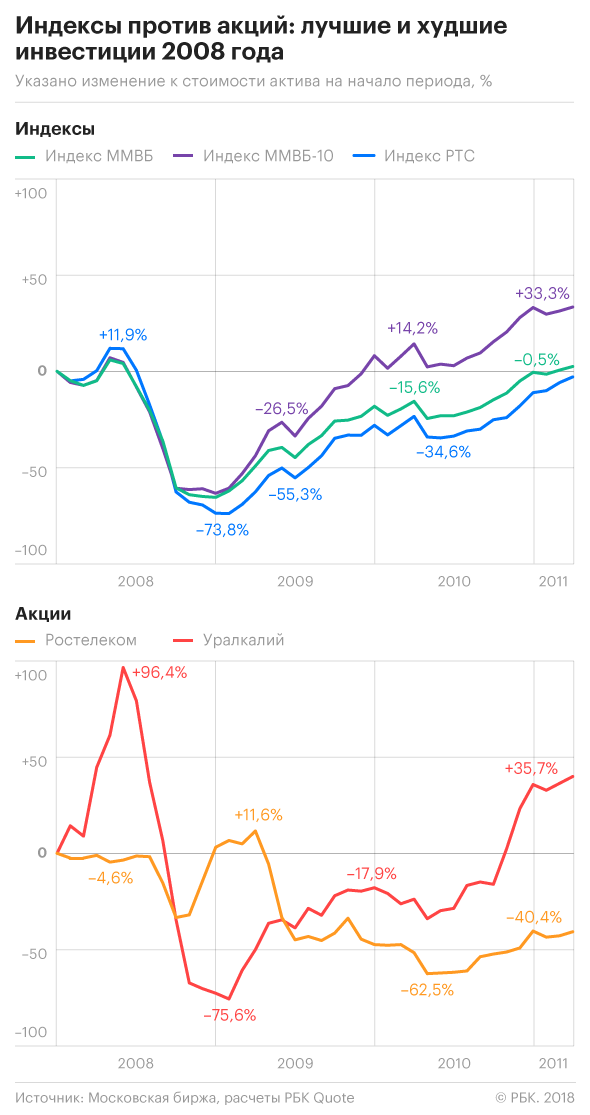

Поставим эксперимент на примере российского рынка. В его истории был достаточно короткий период, за который он пережил поочередно катастрофическое падение (январь—декабрь 2008) и волшебное, пусть и чуть более длительное, восстановление (январь 2009-апрель 2011). Возьмем для примера 13 акций («Уралкалий», ВТБ, «Сургутнефтегаз», «Северсталь», «Сбербанк», «Ростелеком», МТС, ОГК-5 (ныне «Энел»), ЛУКОЙЛ, «Норникель», «Аэрофлот», «АвтоВАЗ», «Газпром») и сравним их поведение с динамикой трех индексов — ММВБ, ММВБ-10 и РТС (индексы по сути являются портфелями, т.к. при их расчете учитываются котировки сразу многих акций).

Ставка на одну акцию

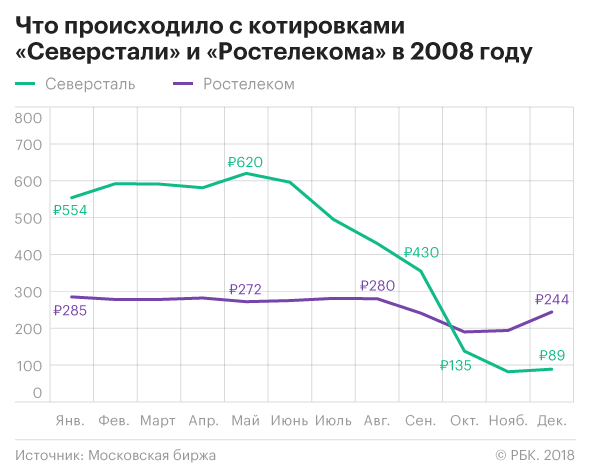

Если бы игрок хотел купить только одну акцию из всех 13 для инвестирования в 2008 году, выбором суперинвестора должны были быть акции «Ростелекома», они в том ужасном году потеряли лишь 15% своей стоимости.

Но предугадать такой исход в конце 2007 мог только гениальный игрок. В 2008 почти половину стоимости потерял ЛУКОЙЛ, около 4/5 — «Сбербанк», на 75% подешевели «АвтоВАЗ» и «Северсталь».

Игра на одной акции сродни рулетке. Кроме счастливого случая, объяснений таким удачам не существует. Если взять весь период и считать, что в указанные промежутки времени инвестор владел бы одной и той же акцией, то в восьми случаях из 13 он так и не смог бы вернуть инвестированных в начале денег.

Как повели себя индексы

Как составить портфель самостоятельно?

Самый хороший вариант для старта: собрать портфель с минимальным риском. Для этого нужно разделить деньги между покупкой акций « голубых фишек » и гособлигаций. Какова пропорция? Тут можно применить простое эмпирическое правило, которое учитывает растущее стремление избегать рисков с течением времени: доля облигаций в портфеле должна соответствовать возрасту инвестора.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Как взвесить портфель акций по капитализации и секторам

Обзор разных подходов к диверсификации

Пассивный инвестор может столкнуться с трудностями при формировании портфеля.

Портфель должен быть надежным, соответствовать стратегическим целям и не уступать индексу. В случае с американским рынком обычно сравнивают с S&P 500, с российским — с индексом ММВБ.

Если мы на дистанции проигрываем широкому рынку, то составление индивидуального портфеля из акций может вовсе потерять смысл: проще вложиться в сам индекс через соответствующий инвестиционный фонд. Да, появятся незначительные потери в связи с комиссиями за управление, зато вложения будут расти вместе с рынком и не придется тратить на них время. Другой неплохой вариант — просто скопировать индекс, повторив перечень бумаг в схожих пропорциях.

Но даже в этих случаях возникает дилемма: есть два варианта индекса S&P 500, взвешенных по разному принципу. На какой ориентироваться? На этот вопрос ответим чуть позже.

Когда я организовывал свой портфель, столкнулся с рядом вопросов:

По всем этим пунктам я постараюсь дать подробный ответ в статье — или как минимум покажу направление мысли, которое может пригодиться инвестору.

Способы взвесить индекс

В первом случае доля компании соответствует ее капитализации: чем дороже компания, тем больше ее доля в портфеле. Во втором случае все активы размещаются в примерно равных долях.

Популярная версия S&P 500 как раз взвешена по капитализации, 10 крупнейших компаний занимают 25% индекса. Соответственно, они в значительной степени определяют его поведение. А если заглянуть в конец списка S&P 500, то там компаниям отведены лишь сотые доли процента.

Еще есть равновесная версия индекса — S&P 500 Equal Weight. В нем каждая бумага занимает равную долю — от 0,1 до 0,3%. Ни одна компания не превалирует над другой, не становится флагманом портфеля. Такой подход к составлению портфеля довольно сильно отражается на его динамике.

В 2003 году компания Invesco запустила ETF Invesco S&P 500 Equal Weight (RSP), который следует за равновесным индексом. В управлении этого фонда примерно 15 млрд долларов, комиссия за управление составляет 0,2%. Еще Invesco предлагает равновесные ETF для каждого из 11 секторов — их мы рассмотрим позже, — а также фонды на индексы компаний средней и малой капитализации:

Напомню, что компании классифицируются по капитализации:

Благодаря ETF от Invesco мы можем оценить, как показывает себя равновесная методика на исторической дистанции в 17 лет.

На протяжении всего этого времени равновесный индекс обгонял обычный. Однако мартовский обвал в связи с пандемией коронавируса в моменте практически нивелировал эту разницу. Похожая техническая картина наблюдалась и во время кризиса 2008 года.

Можно констатировать, что равновесный индекс более волатилен. Это связано с его секторальной структурой, а также с фокусом на компаниях средней капитализации: их акции сильнее падают в период турбулентности, но дают лучший результат на растущем рынке.

При этом, если рассматривать период менее 10 лет, обычный S&P 500 обгоняет равновесный, особенно в последние пять лет. Это связано с бурным ростом технологических гигантов, чья доля в индексе очень большая, а также с периодом активных байбэков — обратным выкупом крупными компаниями своих акций.

Если же заглянуть в более глубокое прошлое, можно увидеть, что больший промежуток времени увеличивает преимущество равновесной стратегии. Данные Wilshire позволяют отследить поведение обоих индексов с 1978 года. Они показывают, что с учетом реинвестирования дивидендов равновесный S&P рос в среднегодовом исчислении на 12,5%, а обычный — на 11,4%. Если экстраполировать эти данные на 42 года, получим подавляющую разницу:

То есть равновесная методика опередила обычный индекс почти в два раза. Это заставляет отнестись к ней серьезно и, возможно, попытаться внедрить на практике. Правда, с оглядкой на ее минусы, которые сейчас рассмотрим.

Плюсы и минусы равновесного портфеля

Еще одно важное наблюдение: равновесный подход не работает с индексами средней и малой капитализации. При сравнении вышеупомянутых EWMC и EWSC с конкурентами, взвешенными по капитализации, первые проигрывают. Это объясняется более венчурным характером акций средней и малой капитализации: лидеры списка выстреливают чаще и сильнее, поэтому в таких портфелях нужно делать более крупную ставку на фаворитов, а это предполагает взвешивание по капитализации.

Еще 6 стратегий для пассивных инвесторов

Сравниваем «ленивые» портфели

Ленивый портфель — это набор активов, который практически не требует участия инвестора.

Такие портфели легко собирать и ребалансировать, потому что они обычно состоят из нескольких биржевых фондов — ETF. При этом они диверсифицированы и всепогодны — то есть неплохо проявляют себя в любой рыночной ситуации. Это делает их идеальным вариантом для долгосрочных инвесторов, которые инвестируют по принципу «купил и держи».

Мы уже рассказывали в другой статье о 4 ленивых портфелях — в этой статье рассмотрим еще 6 классических стратегий для пассивного инвестирования. Но сначала немного о диверсификации.

Какой бывает диверсификация

Диверсификация — это стратегия управления рисками. Простыми словами, ее смысл в том, чтобы не класть все яйца в одну корзину. Если один из ваших активов прогорит, должны быть другие, которые в это время будут расти и компенсируют убытки.

Посмотрим, какие бывают виды диверсификации.

По классам активов. Акции, облигации, золото, наличные — это разные по своей природе инструменты. У них разный уровень риска, они по-разному себя ведут — и это позволяет снизить общий риск портфеля.

Среди акций обычно выделяют еще три класса активов:

Внутри одного класса активов. Например, если мы инвестируем в акции, то делаем ставку сразу на широкий набор эмитентов. Скажем, риски портфеля из 10 компаний вдвое ниже, чем у портфеля с одним эмитентом. Поэтому при инвестициях в акции рекомендуется держать минимум 20—30 бумаг. В случае с ленивыми портфелями эта проблема решается за счет использования биржевых фондов: они содержат десятки и сотни компаний.

По секторам. У каждого сектора экономики своя специфика. Есть защитные и циклические секторы, в каких-то преобладают акции роста, а в других — дивидендные. Это дает дополнительную возможность для диверсификации.

По странам. Можно вложить в компании США, Китая, Германии или России — все это разные рынки со своей макроэкономической конъюнктурой и политическими рисками. Диверсификация по странам позволяет снизить специфические риски, присущие конкретной стране, а также зачастую позволяет диверсифицировать капитал по валютам. В периоды стабильности ставка на развивающиеся рынки может принести высокую доходность, а в преддверии кризиса, наоборот, сырьевые экономики страдают в первую очередь.

По валютам. Экономики имеют разный темп роста, торговый баланс и добавочную стоимость продукции. В результате курс валют может меняться: деньги девальвируются по отношению друг к другу, а также испытывают разный уровень инфляции.

В этой статье речь преимущественно будет идти про распределение по классам активов, по секторам и по странам. Сначала мы рассмотрим долларовые ленивые портфели, собранные из зарубежных фондов ETF. Затем я приведу аналоги, доступные рядовым инвесторам на Московской бирже.

Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Фокус на моментум-фактор — MSCIPDF, 3,15 МБ

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.