Популярные акции для спекуляции

Как определить лучшие акции для дневной торговли?

Давайте обсудим на что нужно обращать внимание при внутридневной торговле и выберем для этого несколько подходящих акций. Хотелось бы сразу уточнить, что статья будет интересна тем, кто только начинает торговать на фондовом рынке.

Что делает акцию идеальной для внутридневной торговли?

Цель дневных трейдеров — открыть позицию которая может принести прибыль за один торговый день. Таким образом, внутридневные трейдеры должны идентифицировать высоко торгуемые акции, которые могут испытывать большие колебания цен в течение коротких периодов времени. Это предполагает открытие позиции по акциям и получение прибыли в течение нескольких минут или часов, но не более одного торгового дня.

Большинство акций компаний со средней и большой капитализацией обычно перемещаются на несколько процентных пунктов каждый день. Поэтому дневные трейдеры пытаются определить наиболее волатильные акции и обычно используют кредитное плечо для максимизации своей потенциальной прибыли (но также и своих убытков). Некоторые дневные трейдеры предпочитают торговать одной или двумя акциями в течение нескольких недель, в то время как другие торгуют разными акциями каждый день в зависимости от ситуации: новости, отчеты о доходах, экономические или политические события.

В любом случае, дневные трейдеры торгуют акциями с одинаковыми характеристиками: объемом, волатильностью, ликвидностью и диапазоном.

Объем и ликвидность

Объем и ликвидность важны для внутридневных трейдеров, но эти понятия часто путают. Если объем акций большой, это означает, что у дневного трейдера больше шансов войти в позицию и выйти из нее, поскольку покупателей и продавцов больше. Если акция ликвидна, это означает, что было размещено много заказов (но еще не выполнено) по разным ценам на акцию, что означает, что спрос на акцию все равно будет, даже если ее цена сильно изменится в течение короткого периода времени. Вот почему эти два элемента имеют решающее значение.

Низкие объемы торгов в сочетании с высокой ликвидностью указывают на то, что спрос на акции при их текущей цене невелик, но многие инвесторы ждут, когда цена изменится на покупку или продажу. Большие объемы в сочетании с низкой ликвидностью указывают на то, что акции пользуются большим спросом по текущей цене, но есть несколько заказов ниже или выше.

Большинство акций компаний со средней и большой капитализацией обладают достаточной ликвидностью и объемом для привлечения внимания внутридневных трейдеров. Однако, чтобы иметь больше шансов получить прибыль, им все равно нужно найти наиболее торгуемые и ликвидные акции. Лучший способ найти акции с достаточным объемом и ликвидностью — использовать инструменты анализа акций, которые определяют наиболее «торгуемые» каждый день.

Волатильность и диапазон

Волатильность и торговый диапазон также являются ключевыми элементами для внутридневных трейдеров, поскольку они определяют величину прибыли или убытка, которую может достичь дневной трейдер. Чтобы получить прибыль за счет входа и выхода из позиции в течение нескольких минут или часов, акция должна быть волатильной, при этом некоторые из них имеют тенденцию двигаться больше, чем другие в течение дня.

Например, изменения в цене акций, выплачивающих дивиденды, как правило довольно незначительны, в то время как цены акций нефтяных или горнодобывающих компаний гораздо более подвижны из-за внешних факторов, таких как цены на металлы или топливо. Однако следует отметить, что, хотя прибыль может быть увеличена, когда акции более волатильны, убытки тоже могут быть существенными. Поэтому трейдеры должны найти правильный баланс, соответствующий их склонности к риску.

Большинство акций компаний со средней и большой капитализацией обычно торгуются на высоких и низких уровнях в течение длительных периодов времени, причем высокий уровень указывает на сопротивление, а низкий — на поддержку. Диапазон используется для определения акций, которые могут быть на грани преодоления этих уровней, или используется для расчета риска, связанного с каждой акцией.

Мой список акций компаний часто меняется, поэтому поделюсь некоторыми из них: General Electric, Bank of America, Apple, Cisco.

Позволю себе поделиться некоторыми рекомендациями для внутридневной торговли.

Быть в курсе

В то время как долгосрочные инвесторы, как правило, тщательно изучают компанию, прежде чем вкладывать средства, дневные трейдеры тратят больше времени на понимание того, как движется цена акций и какие факторы лежат в основе этих движений. На цены акций влияет множество внешних факторов. Например, если какие-либо опубликованные данные указывают на внезапные проблемы с добычей нефти, можно быть уверенными в том, что это отразится на ценах акций нефтяных компаний. Более конкретный пример, если ОПЕК объявляет о снижении добычи, это приведет к росту цен на нефть, а следовательно и цен на акции производителей нефти. Читайте каждый день новости, чтобы быть в курсе важных событий на предстоящей неделе, которые могут повлиять на рынки, включая отчеты о доходах и объявления компаний.

Это означает, что внутридневным трейдерам необходимо обладать обширными знаниями и понимать влияние всех факторов — от процентных ставок до торговых войн. Кроме того, дневные трейдеры проводят сделки в течение очень коротких периодов времени, поэтому чрезвычайно важно мониторить новости об акциях которыми они торгуют, настолько часто, насколько возможно, следить за финансовыми календарями, чтобы быть во всеоружии.

Управляйте своим временем и капиталом

Дейтрейдерам также необходимо хорошо управлять своим капиталом и понимать свой бюджет. Каждый трейдер должен устанавливать лимиты. Какое кредитное плечо готовы использовать? Каким капиталом готовы рискнуть? Более важно осознавать убытки, чем прибыль. Трейдеры должны придерживаться своего бюджета и склонности к риску.

Выбирайте с умом

После определения своего бюджета и времени, дневные трейдеры начинают проводить исследование и выбирают акции, которыми они будут торговать. Новичкам можно начать торговать только одной или двумя акциями, которые они хорошо знают.

Инструменты анализа могут использоваться для выявления акций, которые имеют характеристики, подходящие для дневной торговли, активно торгуются на ликвидных рынках и достаточно волатильны, чтобы приносить прибыль. Поэтому выбор часто ограничивается акциями популярных компаний с большой и средней капитализацией. Акции компаний с малой капитализацией, имеют подходящую для внeтридневного трейдинга волатильность, но им не хватает объема и ликвидности.

Используйте все инструменты, которые есть в вашем распоряжении

В современном цифровом мире трейдеры должны использовать все имеющиеся в их распоряжении ресурсы и инструменты, чтобы добиться успеха. Хотя инструменты анализа акций, экономические календари и информационные ресурсы помогают дневным трейдерам выбирать и отслеживать свои сделки, для управления рисками также следует использовать другие более важные инструменты. Это включает в себя решение о размещении ордеров по требованию или на фондовой бирже: по требованию означает, что ваш ордер будет немедленно исполнен по необеспеченной цене, в то время как фондовая биржа гарантирует цену, но не исполнение.

Придерживайтесь своей стратегии и управляйте рисками

Для дневного трейдера важна быстрота реакции и следование своей стратегии. Велик соблазн погнаться за прибылью. Если акция достигает установленного вами уровня для получения достаточной прибыли, выйдите из позиции, как планировалось, и не пытайтесь удерживать позицию в надежде получить большую прибыль. Аналогичным образом, если вы достигли своего максимального убытка, закройте свой ордер, чтобы ограничить свои убытки, и не пытайтесь открыть другую позицию для того, чтобы компенсировать затраты. Дневные трейдеры также должны придерживаться своих текущих позиций и закрывать их до конца дня, если они хотят избежать неприятных сюрпризов на следующий день. Каким бы ни был ваш план, придерживайтесь его.

Подходит ли вам дневная торговля?

Дневная торговля не для всех. В то время как долгосрочные инвесторы отдают предпочтение стабильным акциям, которые могут приносить долгосрочную прибыль, дневные трейдеры стремятся к очень краткосрочным и постоянно ищут волатильность, на которой можно заработать. Доходность может быть выше, но и риск тоже.

Дневные трейдеры часто имеют большой опыт и знают рынки, их динамику и принципы работы. Если вы только начинаете и хотите протестировать стратегию и проверить свои силы, есть смысл начать с демо-счета.

Лучшие акции для спекуляции на бирже на 2021 год

В этой статье мы поговорим про торговлю акциями, а точнее про те компании, которые лучше всего подойдут для спекуляций.

Мы никого не призываем заниматься спекуляциями на бирже, но работа трейдера заключается в том, что зарабатывать на разнице между ценой покупки и продажи.

1. Как выбрать лучшие акции для спекуляции

Трейдеру для заработка на спекуляциях необходимо, чтобы акция обладала:

Российский фондовых рынок не такой большой по сравнению с западными аналогами. Ликвидных ценных бумаг не так много.

Какие акции обладают самой большой ликвидностью на российской бирже:

Эти компании имеют самый крупный оборот торговли на бирже. Можно выделить вторую группу, которая также имеет хорошую ликвидность, но всё же уступает по оборотам:

Помимо российских акций, на Московской и Санкт-Петербургской бирже есть зарубежные компании. По многим из них также высокая ликвидность.

Какими акциями лучше торговать трейдеру: иностранными или российскими сказать сложно. Это дело вкуса каждого. В Америке очень много компаний. В этом есть свои плюсы и минусы. Также это крайне волатильный рынок, по многим компаниям случаются супер мощные движения, как вниз, так и вверх.

2. Какими акциями лучше торговать для спекуляции

Лучше всего для спекуляции акциями подходят самые ликвидные компании. Так же не забываем, что на эти акции есть фьючерсы, которые также вполне ликвидные для совершения торговых операций.

Есть такое понятие как коэффициент бета. Она отражает насколько акция коррелирует с динамикой фондового индекса. Для трейдеров будет хорошо, если бета будет больше 1, тогда акция обладает хорошей волатильностью.

Не забываем, что из-за сильных колебаний возрастают риски. Если неудачно зайти в компанию, то потери будут больше, чем в среднем по рынку.

Например, в 2021 г. хорошой динамикой обладали зарубежные компании TESLA, NVIDEA, AMD, Alphabet, Facebook, Apple. Ими можно было торговать как на Московской бирже (торгуются в рублях), так и на СПБ бирже (торгуются в долларах).

3. Стратегии для спекуляции акциями

Торговые стратегии делятся на два больших класса:

У каждого из них есть свои плюсы и минусы, кому-то подойдут больше одни, кому-то другие. Также не бывает прибыльных стратегий для всех видов рынка. То есть в любом случае будут какие-то убыточные сделки.

3.1. Трендовые

По названию понятно, что заработок идёт на общем движении рынка в какую-то сторону. Здесь самыми эффективными являются:

Например, я люблю больше пробойные торговые стратегии для спекуляции на акциях, поскольку они позволяют быстро заработать деньги, а не ждать много времени. Если после пробоя цена развернулась обратно, то позицию стоит закрыть.

Контртрендовые стратегии фактически можно назвать тоже трендовыми, поскольку точка входа ищется на самых пиках. Здесь важно не зафиксировать прибыль раньше времени, ведь движение может только начинаться.

Более подробно про трендовые стратегии можно прочитать в статьях:

3.2. Внутри диапазона

Этот вид стратегий потребует больше времени от трейдера, поскольку он заключается в ловле небольших движений. Акции больше склонны к трендовым движениям, поэтому спекуляции обычно делаются на более менее большом движении.

Поскольку совершается большое число сделок, то ликвидность акции должна быть максимальна, чтобы исключить риски больших затрат на спреды.

Также стоит подобрать тариф у брокера такой, чтобы комиссия была минимальна. Сделки совершаются обычно внутри дня, поэтому размер платы за кредитное плечо не важен (внутри дня маржинальная торговля бесплатна).

Лучшие фондовые брокеры для спекуляции на акциях:

Они обладают удобными мобильными терминалами для трейдинга, а также минимальными комиссиями за оборот.

Выбор акция для спекуляции очень важен. Для некоторых трейдеров подойдут идеально какие-то отдельные акции. Далеко не все стратегии подойдут хорошо для всех компаний. У каждой может быть своя особенность.

Пока не попробуешь торговлю на всех акциях, то сложно сделать выбор. В любом случае самые ликвидные и волитальные акции пользуются большим спросом среди трейдеров.

Выбираем лучшие акции для спекулятивной торговли

Инвесторы по-разному воспринимают изменчивость стоимости активов. Чувствительность участников торгов к волатильности характеризует выбор инструментов финансового рынка.

Для лиц, не склонных к риску, предпочтительными инструментами служат долговые обязательства государств и крупных корпораций. Инвесторы с нейтральным отношением к риску будут выбирать оптимальное соотношение риска и доходности долевых и долговым активов. Для тех, кто толерантно относится к риску, интерес представляют инструменты с повышенной волатильностью цены.

«Рискофилов» в первую очередь интересует амплитуда колебаний цены финансового актива. Монотонность курсовой стоимости их прельщает в меньшей степени, а рост волатильности инструмента рассматривается в качестве возможности для дополнительного заработка на рынке.

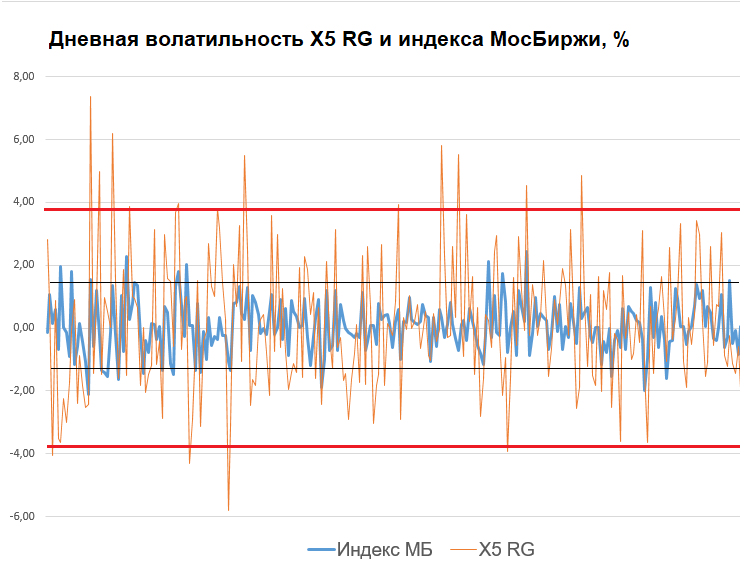

Например, за последний год дневная волатильность акций крупнейшего российского ритейлера X5 Retail Group в 2,5 раза превышала значения широкого индекса акций МосБиржи.

Для удовлетворения инвестиционных предпочтений различных типов инвесторов нами поставлена задача в нахождении самых волатильных акций российского фондового рынка из индекса МосБиржи.

В наши планы не входит сама оценка эффективности деятельности любителей риска, как говорится: «на вкус и цвет – товарищей нет». Для активных участников торгов данное исследование будет подспорьем в выборе акций для спекулятивной работы на фондовом рынке, а для инвесторов, избегающих повышенные риски, предупреждением о существенно больших опасностях в изменении стоимости тех или иных акций.

В качестве критерия оценки риска используем максимизацию сигма коэффициента (σ) акций, входящих в индекс МосБиржи. Данный показатель отражает волатильность инструмента относительно средних значений его доходности за выбранный период времени. Коэффициент сигма или стандартное отклонение (среднеквадратическое) характеризует статистически возможную величину изменения в стоимости актива в процентах за определенный период времени.

Для спекулятивно настроенных инвесторов высокое значение данного коэффициента будет характеризовать возможность в получении высокой доходности путем совершения высокорисковых сделок.

После вычленения самых волатильных акций российского фондового рынка из индекса МосБиржи мы проведем анализ их коэффициентов монотонности, что позволит повысить достоверность полученных результатов оценки риска.

Динамическая устойчивость проверялась в разрезе 5-и лет с сентября 2014 г. по сентябрь 2019 г. (долгосрочный характер), 3-х лет (среднесрочный) и 1-но летнего (краткосрочного) интервалов времени.

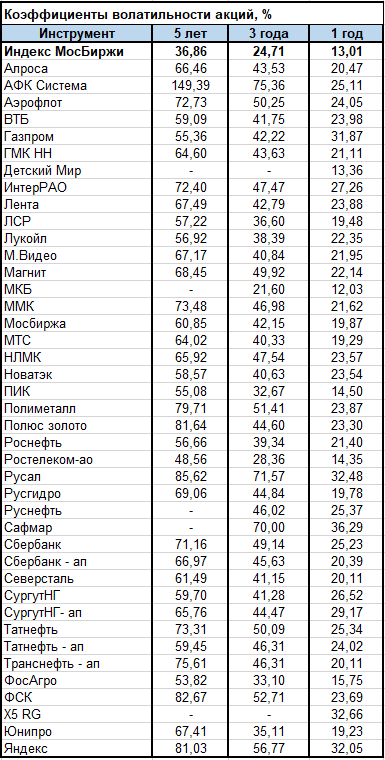

Итак, в индекс МосБиржи входит 41 акций из различных отраслей экономики. Нас интересует величина разброса цен относительно средних значений доходности акции. Результаты расчетов приведены в таблице.

На 5-и летнем горизонте амплитуда колебаний цены акций по сравнению со значениями волатильности индекса МосБиржи (принимаемое за 1) находится в диапазоне 0,77-4,2. Это означает, что ряд акций характеризовался высокой монотонностью своей курсовой стоимости (при значениях меньше 1), и существенной большей волатильностью вплоть до 4 кратного размера от фондового индекса.

С долгосрочной точки зрения наибольшую изменчивость цен (близкие по параметру 2хσ) демонстрировали акции АФК Системы, Аэрофлота, Интер РАО, Магнита, ММК, Полиметалла, Полюс золота, Русала, Сбербанка-ао, Татнефти-ао, Транснефти-ап, ФСК и Яндекса.

Существенный вклад в рост волатильности отдельных бумаг внесли факторы корпоративного и/или политического характера. Например, это касается ситуаций с АФК Системой, Магнитом, Русалом. Форс-мажорные события влияют на статистические показатели риска, однако они не могут быть применимы для системной работы на фондовом рынке. Другими словами, отдельно взятое событие не приводит к принятию инвестиционного решения о включении в спекулятивный портфель тех или иных ценных бумаг.

С целью нивелирования влияния фактора таких событий посмотрим, как вели себя данные акции с течением времени. На среднесрочном и краткосрочном инвестиционном горизонте волатильность данных акций относительно широкого рынка не снижается (25% по Системе и 32% по Русалу против 13% по индексу МосБиржи на годовом интервале), а тенденции по снижению монотонности курсовой стоимости усиливаются. Таким образом, данные акции на текущий момент времени однозначно попадают в «рейтинг» самых волатильных акций российского рынка.

Акции Детского Мира, МБК, Руснефти, Сафмара и X5 Retail Group не имели столь обширной истории торгов, чтобы отразить долгосрочных характер их волатильности.

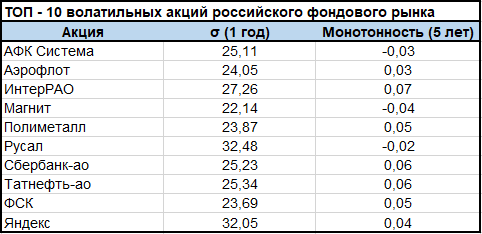

По результатам анализа тенденций за различные периоды времени нами сформирована группа акций, характеризующаяся повышенной амплитудой изменения стоимости на основе среднедневного отклонения цен (таблица 2).

Анализ коэффициентов монотонности показал, что данные акции обладают низкими значениями устойчивости курсовой стоимости (значения близкие к 0). Таким образом, аномальных отклонений от значений их высокого риска не наблюдается и можно судить о достоверности наших оценок.

Отдельно стоит отметить «скачок» волатильности за последний год в акциях Газпрома и обоих типах акций Сургутyтнефтегаза. Для Газпрмоа причиной послужило улучшение дивидендных перспектив, а в Сургутнефтегазе наблюдалось мощное беспричинное ралли. При этом, по анализу монотонности эти акции являлись наиболее устойчивыми бумагами последнего времени. Таким образом, для отнесения их в «рейтинг» необходимо более длинная история нахождения данных инструментов в области высокой волатильности.

Акции X5 Retail Group в краткосрочном интервале стали самыми волатильными акциями российского рынка акций (32% против 13% по индексу). Возможно с течением времени данные бумаги подтвердят свою тенденциозность к высокой волатильности и будут интересны спекулятивно настроенным инвесторам.

1. По результатам исследования мы получили список наиболее волатильных акций российского фондового рынка. Он может быть интересен как лицам, склонным к риску, для повышения эффективности своей спекулятивной работы на фондовом рынке, так и для консервативных инвесторов с целью учета фактора частой смены краткосрочных тенденций в движении тех или иных акций.

2. Краткосрочные трейдеры могут самостоятельно выбрать наиболее привлекательные акции, используя таблицы с расчетами волатильности, которые будут удовлетворять характеристикам риска и доходности, а также стилю торговли.

3. С течением времени параметры риска по отдельным акциям могут изменяться. Для учета данного фактора необходима динамическая оценка финансовых инструментов.

ТОП-5 российских акций для спекулянтов

В прошлом году проводилось исследование акций из индекса МосБиржи на предмет наибольшей изменчивости цен. С учетом экстраординарного падения рынков в марте 2020 г. и столь же стремительного взлета котировок в последующие месяцы, возникла необходимость актуализировать список самых волатильных инструментов российского рынка.

Базой оценки выступает индекс акций МосБиржи, включающий сейчас 38 бумаг. Временной период оценки — 1 год, с конца июля 2019 г. по 7 августа 2020 г. В качестве критерия риска используем «сигма» коэффициент (σ) или стандартное отклонение доходности инструмента, нормированное на количество периодов наблюдения, а для достоверности оценки применим показатель монотонности.

Использование монотонности позволит определить, был ли рост волатильности в самых рисковых акциях последнего года случайной величиной либо мы имеем устойчивую тенденцию к частой изменчивости цен инструментов.

На первом этапе оценки рассчитаем среднеквадратичное отклонение ежедневных доходностей российских акций. Результаты представлены в таблице, отсортированной по волатильности.

Наибольшую изменчивость на заданном временном интервале показали обыкновенные акции Сургутнефтегаза, кредитной организации TCS Group, оба типа акций Татнефти и Лукойл. Волатильность этих акций для спекулянтов почти в 2 раза превосходит показатели риска индекса МосБиржи: 43,4–49,8% у ТОП-5 против 24,94% у индекса. Также, по сравнению с оценками прошлого года, у лидеров по волатильности наблюдается почти двукратный рост «сигма» параметра. Данный факт можно объяснить взрывом волатильности рынка энергоносителей весной 2020 г. Расписки TCS Group не имеют продолжительной истории торгов на МосБирже, ранее они обращались только на LSE в долларах.

Сразу можно выделить и наиболее устойчивые акции российского рынка. ТОП-5 по минимальной волатильности: Северсталь, МТС, Юнипро, ФосАгро, МКБ. Причем большинство из списка показывают и минимальный относительно бенчмарка скачок волатильности за последний год.

Так, если по объективным причинам волатильность российского рынка выросла по сравнению с 2019–2018 гг. почти в 2 раза (с 13% до 25% по индексу МосБиржи), то ТОП-5 самых «стабильных» бумаг продемонстрировали средний всплеск волатильности — менее чем в 1,3 раза. Безусловным лидером, с учетом положительной доходности за последние 12 месяцев, стали акции МТС. К слову их можно также отнести к «дивидендным аристократам» российского фондового рынка.

Лидером снижения показателя волатильности стал Газпром. Риск акции снизился на 2,5 п.п. Если в прошлом году скачок показателя был обусловлен резкой переоценкой стоимости бумаг на основе изменения дивидендной политики, то в текущем году бумаги демонстрируют относительно низкую изменчивость при отрицательной динамике инструмента. Не исключено, что в ближайшее время могут появиться предпосылки для роста волатильности бумаги.

На втором этапе оценки проводится исследование устойчивости высокой волатильности акций. Для этого применим коэффициент монотонности. Акции, с коэффициентами близкими к нулевым значениям, отличаются низкой курсовой устойчивостью, что нам и требуется для определения наиболее рисковых инструментов рынка.

Видим, что значение коэффициентов монотонности действительно находятся в области нулевых значений. Это значит, что акции Сургутнефтегаза-ао и TCS Group характеризуются высокой изменчивостью цен, но имеют положительную направленность. При работе с бумагами преимущество отдавалось стратегии «от покупки». Напротив, акции Татнефти и Лукойла в заданный период в большей степени позволяли реализовывать спекулятивную стратегию «от продаж».

При этом необходимо учесть, что с течением времени акции могут изменить направленность главенствующего в прошлый период движения, однако, скорее всего, показатели волатильности останутся на высоком уровне. Таким образом, случайного попадания акций в список самых волатильных бумаг не наблюдается. ТОП-5 сформирован корректно.

Из рейтинга самых волатильных акций для спекулянтов прошлого года выбыли бумаги X5 Retail Group, Яндекса и Сафмар. И если для первых двух бумаг волатильность все же остается на повышенном уровне, почти на 15 п.п. превышая показатели риска индекса МосБиржи, то бумаги финансовой корпорации попросту выбыли из базы расчета индекса.

Амплитуда ежедневных колебаний цен акций лидера волатильности с конца июля прошлого года, Сургутнефтегаза-ао, представлена на рисунке. Размах ежедневной доходности акции существенно превышает показатели волатильности индекса МосБиржи.

Выводы

В результате оценки сформированы списки наиболее волатильных и относительно устойчивых акций из индекса МосБиржи. Перечень инструментов может быть интересен спекулятивно настроенным участникам рынка. Наибольшую устойчивость показателя высокой волатильности за последние 6 лет продемонстрировали обыкновенные акции Татнефти и Сургутнефтегаза.

Исследование может быть полезно и инвесторам, не склонным к повышенному риску. Таких участников может заинтересовать набор бумаг с пониженными значениями коэффициента волатильности, разумеется, учитывая и фактор ликвидности инструмента.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.