Пок в трейдинге что это

ТОЧКА КОНТРОЛЯ (POC): КАК ВОЛКИ ФЬЮЧЕРСНОГО РЫНКА ОПРЕДЕЛЯЮТ МЕСТО ДЛЯ ОХОТЫ

Где-то далеко за Полярным кругом сквозь деревья просматривается черный силуэт. Вглядываясь в очертания, вы понимаете, что это одинокий волк, крадущийся в чаще леса. Воющий ветер и морозная погода ему нипочем. Складывается впечатление, что он обитал в этом сказочным дремучем лесу целую вечность. И вот этот зверь уже бежит по глубокому снегу вдоль горного склона, преследуя свою жертву. Взъерошенная, торчащая космами шерсть и леденящие сердце горящие глаза. Эхом прокатился мощный рык. Осталось беспощадному хищнику сделать молниеносный прыжок и в считанные секунды жертва будет растерзана в клочья!

Так выглядит инстинктивное поведение хищного животного, нападающего на свою добычу. Это та смертоносная, но естественная для волков череда действий, которая помогает им выжить в дикой природе. То же самое каждый день происходит и на рынке. Вот только волками здесь выступают институциональные игроки. И если вы недостаточно хорошо подготовились к торговле, то, скорее всего, ваши деньги могут очень быстро оказаться в лапах этих безжалостных хищников.

Чтобы стать хищником на рынке, важно научиться правильно идентифицировать места для открытия позиций. Точки контроля (POC) предшествующего дня могут вам в этом помочь. Правильно интерпретируя информацию, полученную с помощью индикатора Market Profiles торговой платформы ATAS, вы сможете стабильно увеличивать торговый счет и навсегда избавиться от роли жертвы в трейдинге.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Ценовые уровни, которые «съедают» деньги большинства ритейл трейдеров

Если волки охотятся на крупную добычу, то они зачастую преследуют ее стаей. Интересно, что стая волков может преследовать стадо в течение нескольких дней, прежде чем напасть на него. Лоси, олени или другая крупная добыча, часто даже не подозревают, что волки их уже выбрали в качестве потенциальной жертвы. Когда же они замечают этих хищников, то порой бывает слишком поздно.

Если вы, как ритейл трейдер, входите в рынок от тех зон, которые не подтверждены крупным объемом, тогда вы совершенно не защищены. В такой ситуации вы похожи на отбившуюся от стада овечку. Трейдеры часто не обращают внимания на те уровни цен, которые были отмечены высоким объемом. В особенности это касается тех случаев, когда рынки достигают рекордных максимумов или минимумов, и нет достаточного количества исторических данных, на которые можно было бы опереться.

В результате ритейл трейдеры становятся жертвами крупных участников рынка. Только тогда, когда добыча уже захвачена и крепко сжата мощными челюстями разворотного движения, она полностью осознает всю тяжесть ситуации, в которой оказалась.

К счастью, есть эффективный способ, как избежать такой ситуации и в сегодняшней статье мы его рассмотрим

Необходимые условия для нападения на жертву

Волки постоянно наблюдают за стадом, выжидая момент, когда какое-нибудь животное начнет проявлять признаки слабости. Также они осматривают ландшафт для оптимальных условий атаки.

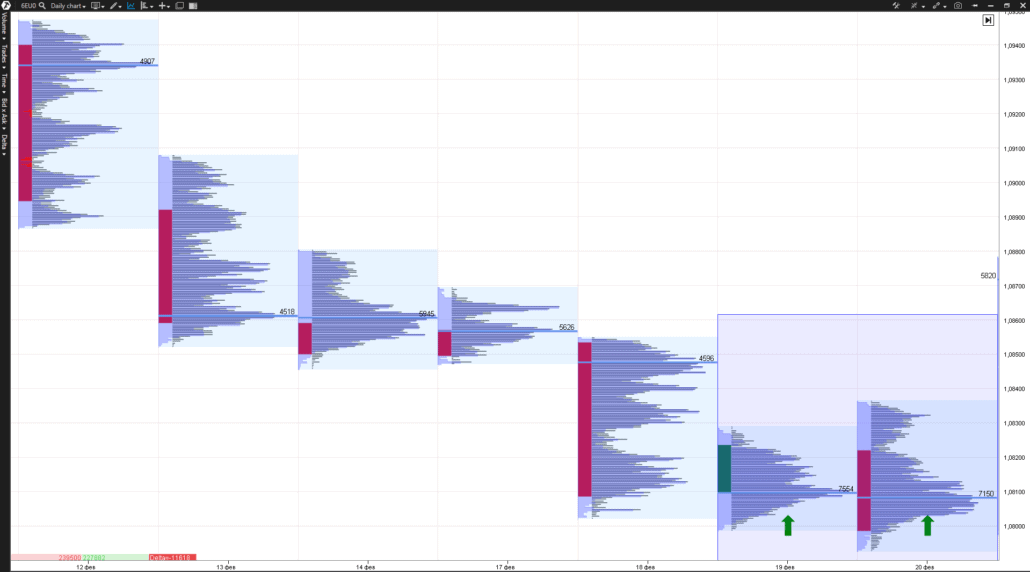

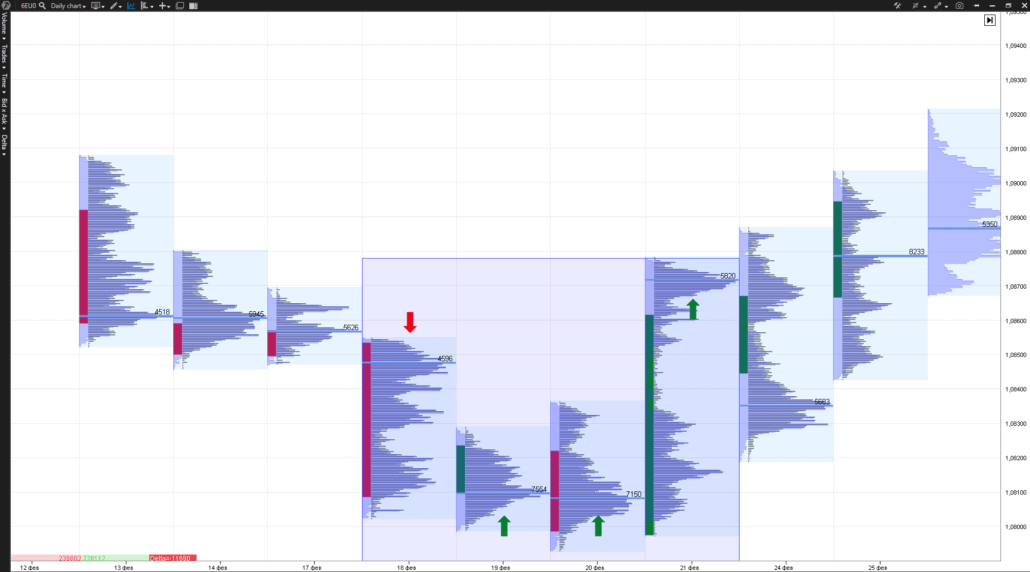

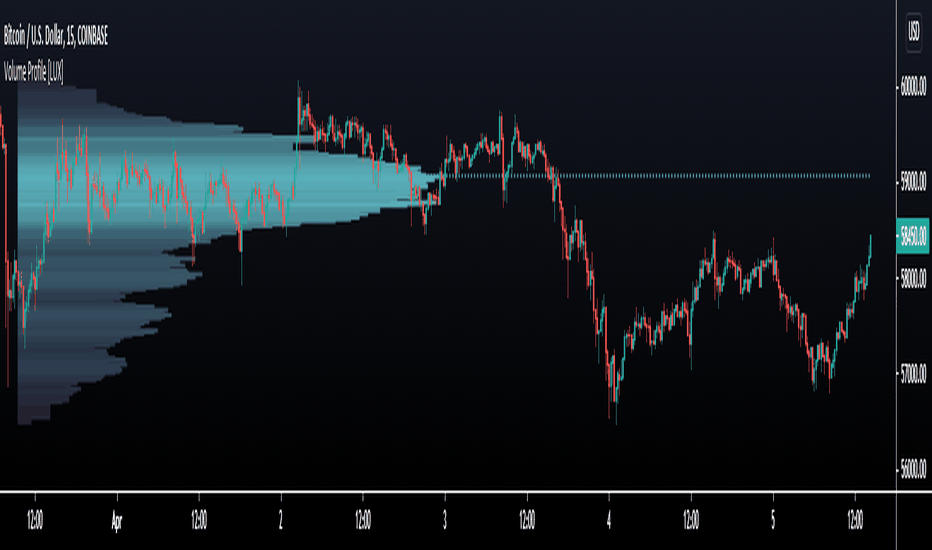

Анализируя рынок, опытные трейдеры стараются найти самые благоприятные условия для входа в сделку. Для этих целей они часто используют точку контроля (POC) предыдущего дня. Это тот ценовой уровень, на котором было проторговано максимальное количество контрактов накануне. Он может рассматриваться в качестве потенциальной поддержки или сопротивления.

Большинство трейдеров совершенно не обращают внимания на точки контроля. А ведь на рынке эти уровни всегда присутствуют, независимо от того, какой период вы рассматриваете — час, день, месяц или год. В процессе анализа графиков с установленным индикатором Market Profiles, вы обязательно придете к выводу, что цена достаточно часто реагирует на уровни POC.

Институциональный волк, который привык каждый день хорошо питаться, никогда не будет рассматривать уровни, не подтвержденные объемом.

Как «хищники» используют точку контроля (POC) и слияние уровней

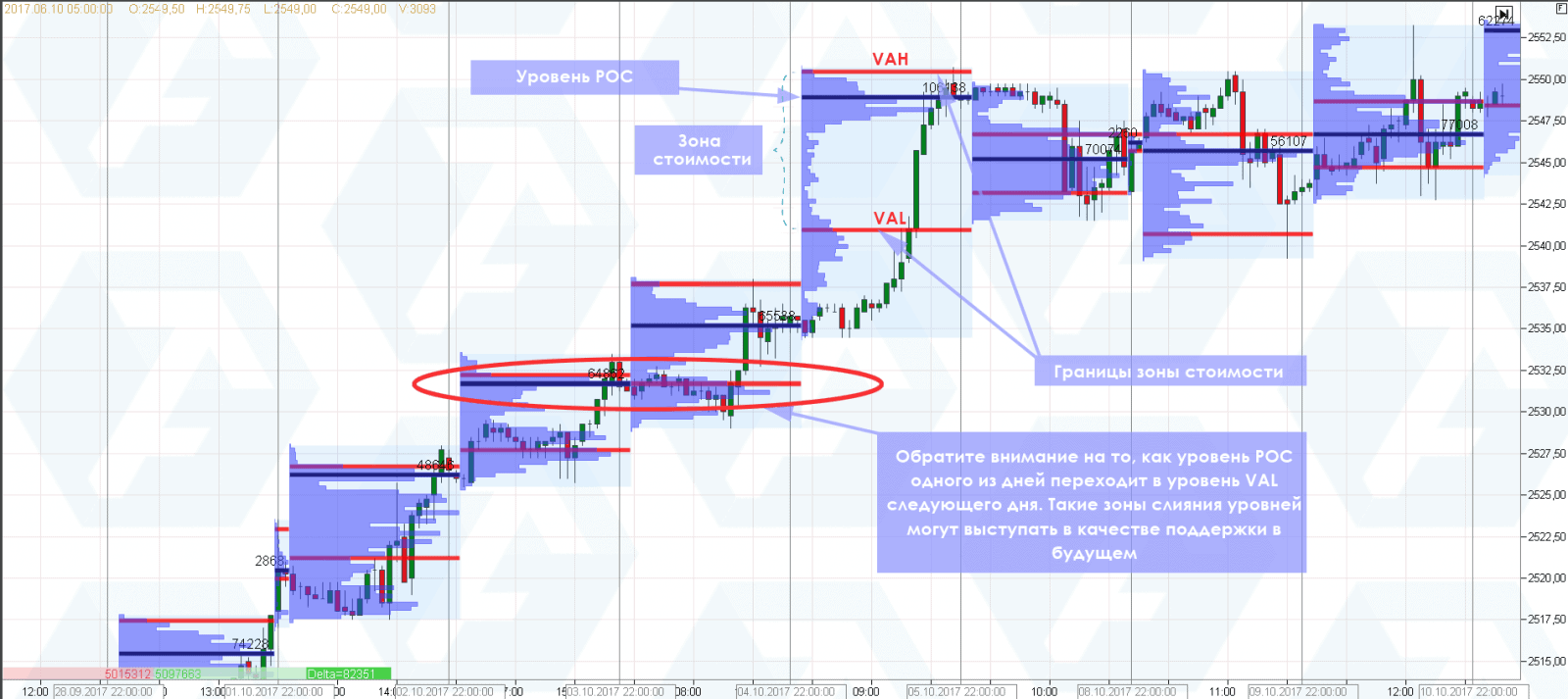

Становитесь волками на рынке и не уподобляйтесь лосям. Добавьте индикатор объемного профиля на график и оцените картину на рынке за последние 15 дней. Посмотрите, как на зоны стоимости, так и на уровни POC, и проанализируйте, как цена реагировала на них.

Особенно важными являются зоны слияния уровней перекупленности (VAL) или уровней перепроданности (VAH) с уровнями POC. Если такие зоны кроме прочего совпадают с уровнями макроторговли (например, с институциональными уровнями), то их значение трудно переоценить.

Если уровень точки контроля POC предыдущего дня влияет на цену и зону стоимости следующего дня, то он становится более значимым.

Используйте слияние уровней, чтобы ваш торговый счет никогда не оставался «голодным»

Используя POC предыдущих дней, волки фьючерсного рынка эффективно преследуют и потребляют прибыль.

Подключите к графику индикатор Market Profiles, настройте выделение зон стоимости, постройте уровни по ключевым ценам POC, VAL и VAH. После чего найдите зоны с высокой концентрацией этих уровней. Обратите особое внимание на предшествующие VAL или VAH, которые находятся на одном уровне с новыми точками контроля (POC) или наоборот.

Точка контроля (или POC) является очень эффективным инструментом, который указывает трейдерам место для торговли. Чтобы разобраться в том, когда именно торговать, изучите материалы из нашей статьи об анализе потока ордеров «Учимся читать футпринт: что нужно знать каждому новичку». Рекомендуем использовать метод определения уровней, описанный в сегодняшней статье, как дополнение к вашей торговой системе.

Друзья, становитесь волками фьючерсного рынка! Удачи вам и профитов!

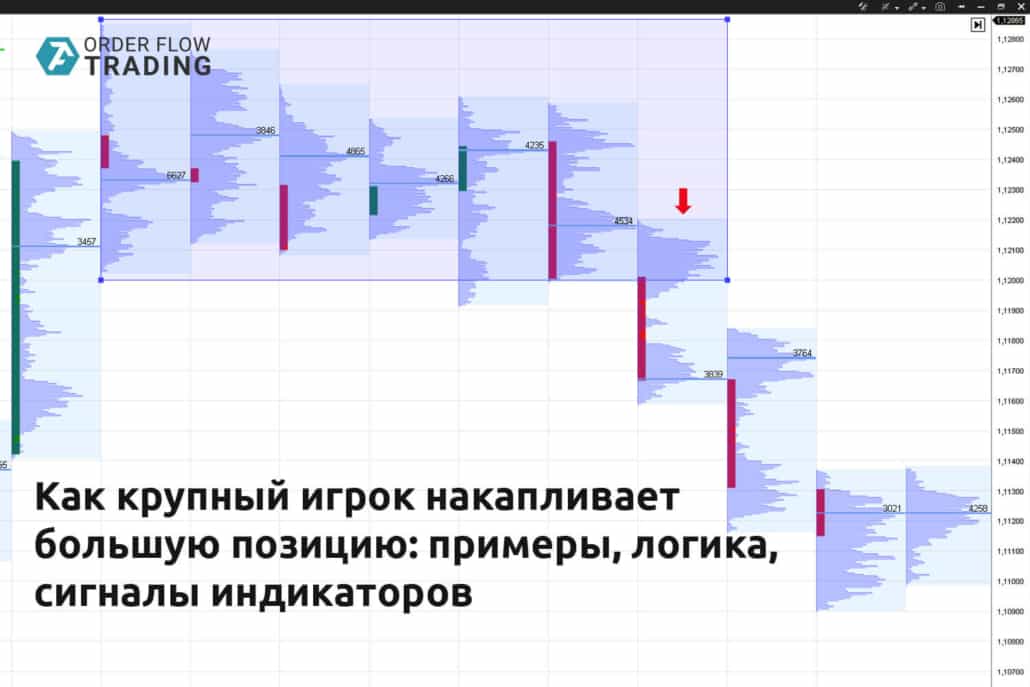

Как крупный игрок накапливает большую позицию: примеры, логика, сигналы индикаторов

Чтобы поймать крупного игрока, нужно мыслить как крупный игрок.

В этой статье мы постараемся поставить себя на место управляющего крупным капиталом, чтобы будучи рядовым трейдером, лучше читать график.

Заметить всплеск объема на графике несложно. А вот понять, что он означает – это уже нетривиальная задача. О ее решении мы и поговорим.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Логика работы крупных участников рынка

Какие сложности возникают при торговле большими объемами:

Как же крупным участникам рынка накапливать большие позиции по наиболее выгодным ценам, при этом оставаясь мало заметным, и иметь достаточную ликвидность?

Для этого необходимо несколько факторов:

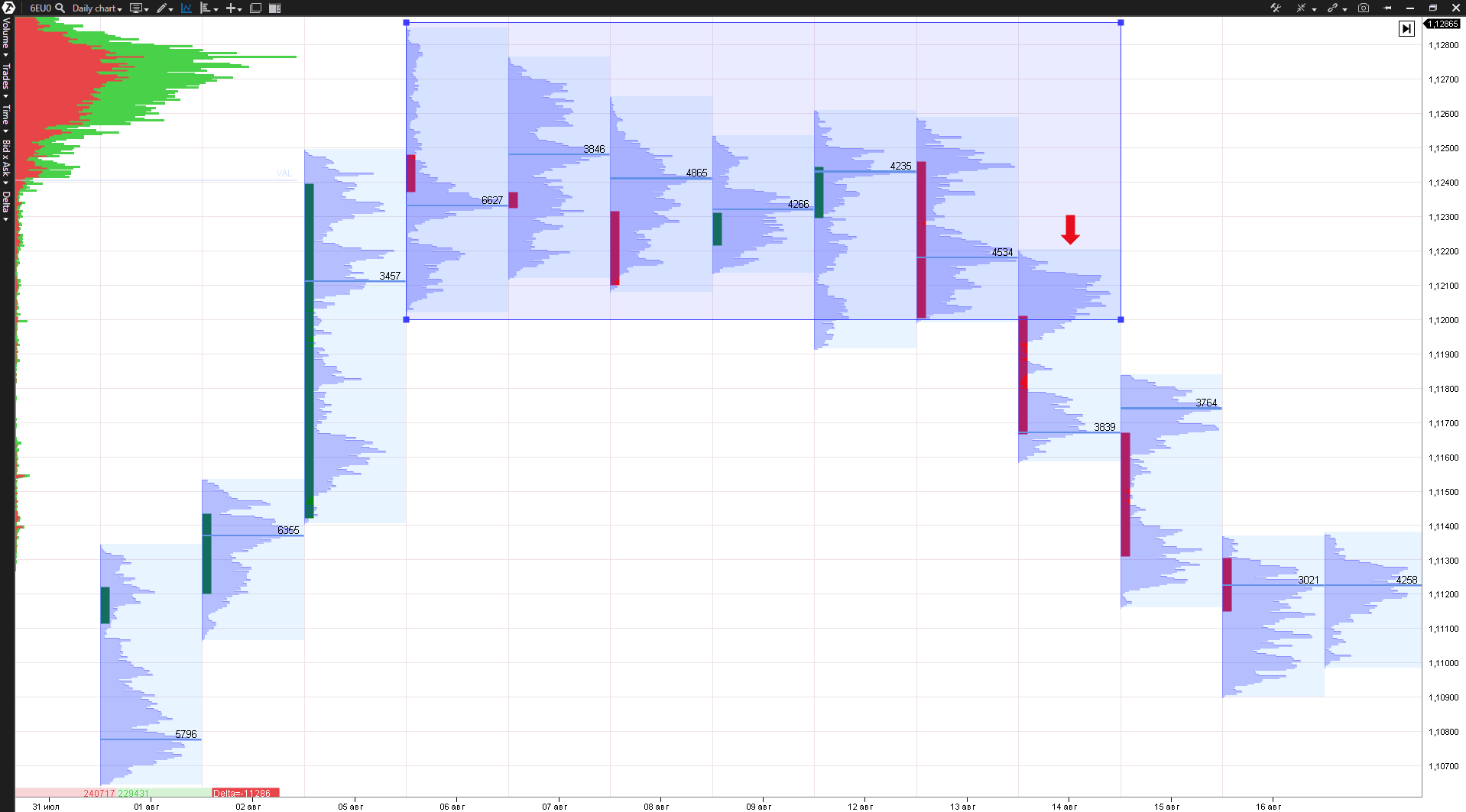

Если вы наблюдаете на рынке коридор с четкими границами, который устойчив долгое время, в узком диапазоне цен – есть весомая вероятность, что происходит накопление позиции перед сильным трендом.

Как заканчивается тренд?

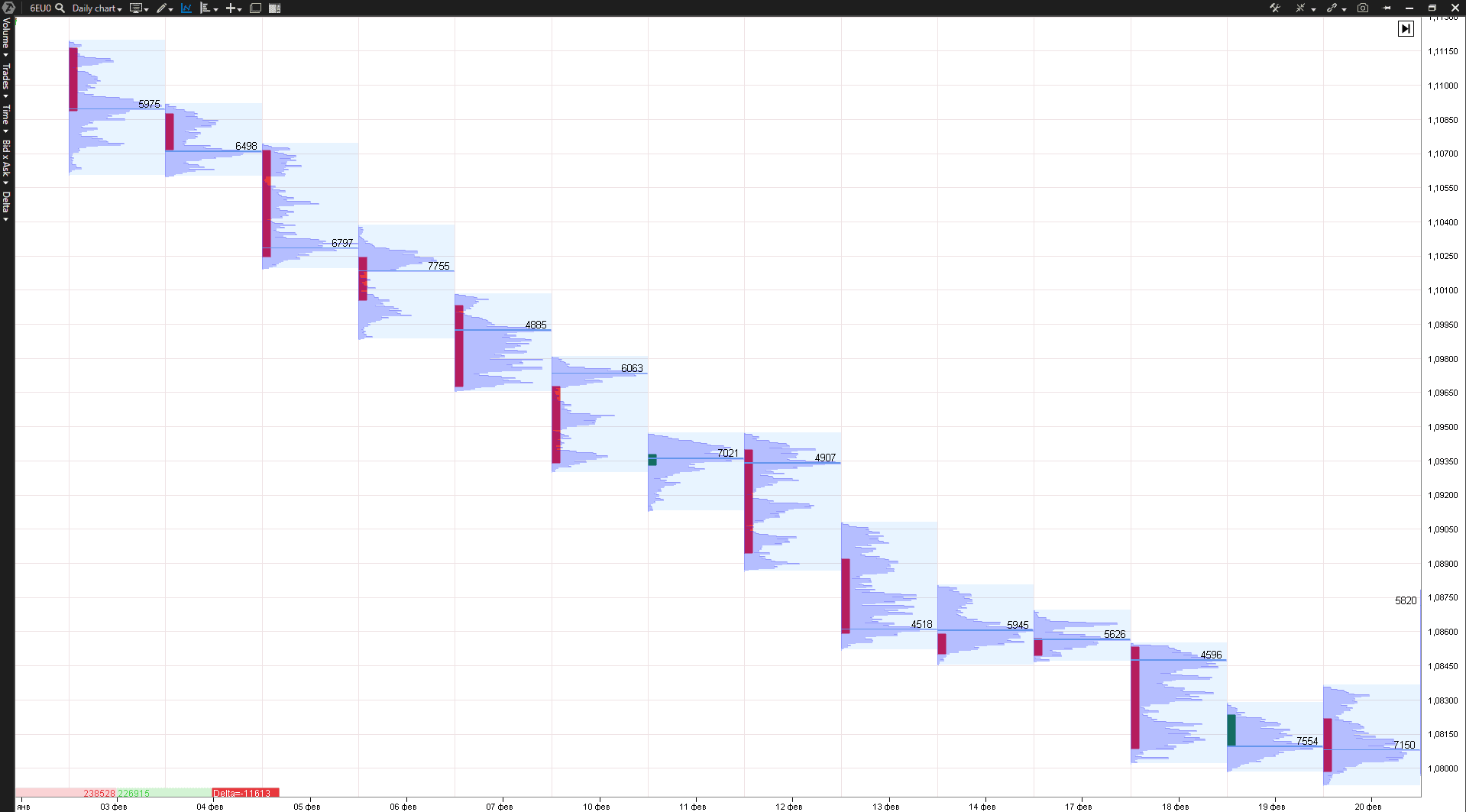

Для анализа будем использовать торговую платформу ATAS. С помощью его инструментов мы проанализируем:

Какие характеристики устойчивого нисходящего тренда:

Что может быть предвестником окончания тренда:

Все эти признаки говорят нам о том, что, возможно, крупный участник рынка заканчивает выходить из текущего тренда и начинает набирать позицию для обратного движения.

Каждая такая остановка в тренде может быть для нас поводом проявить бóльшую осторожность, так как возрастает вероятность разворота. В таких случаях часто лучшим решением будет передвинуть стоп-лосс для защиты прибыли и не открывать новые сделки по тренду.

Как же происходит разворот рынка?

Разворот на вершине рынка происходит аналогичным образом.

Далее может начать сразу развиваться новый тренд, или цена может уйти в боковое движение для продолжения процесса набора позиции.

Как накапливается позиция на вершине(дне) рынка?

Перед большими движениями должны происходить большие накопления позиции.

Но также важно понимать, что когда мы говорим о рынке, мы всегда говорим о вероятностных событиях. В 60% случаев события могут развиваться одним образом, но в 40% случаев может быть абсолютно другой сценарий.

Но если вы понимаете движение рынка, и у вас получается его прогнозировать с вероятностью 60%, то, добавив к этому правильный риск-менеджмент и управление капиталом, вы сможете стабильно зарабатывать.

Итак, как же накапливается позиция на вершине рынка?

Когда происходит накопление позиции на вершине, мы можем видеть на графике:

Дневные трендовые стратегии в период накопления будут работать плохо, так как больших движений на рынке нет, и возможны ложные пробои. Поэтому в такие периоды по дневным стратегиям лучше не торговать.

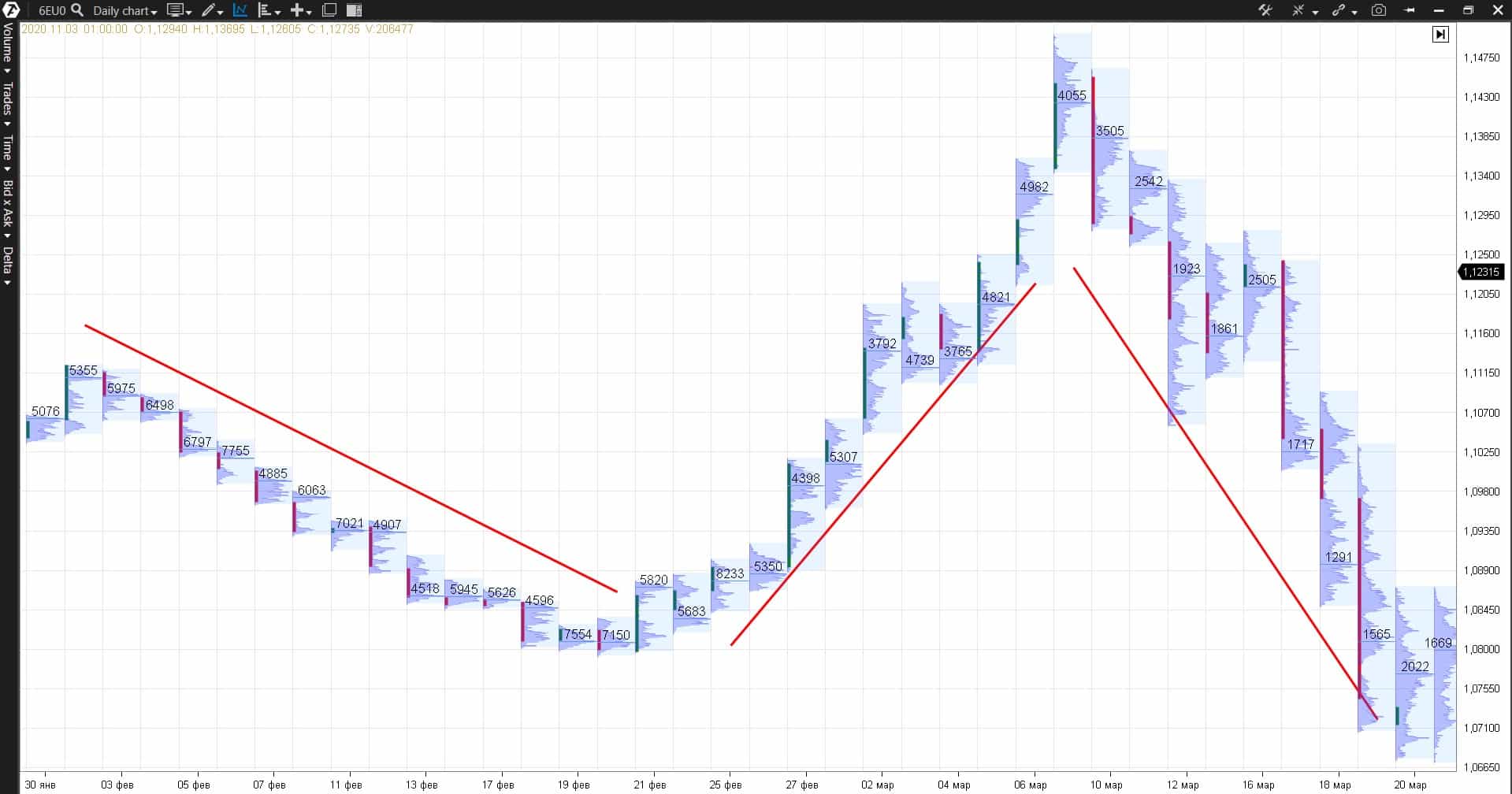

Как начинается новый тренд?

После того как достаточная позиция накоплена, происходит выход из “коридорного движения”, и начинается новый тренд.

Как происходит начало нового тренда:

После того как произошел уверенный пробой накопления позиции, можно начинать искать новые точки входа в рынок в направлении пробоя и нового тренда.

Часто после пробоя большого накопления можно увидеть сильное движение цены по тренду, несколько дней подряд цена может двигаться уверенно в одном направлении. В такие периоды трендовые системы могут брать основную прибыль.

Если вы хотите максимизировать свой результат от нахождения в тренде, то не стоит ограничивать прибыль установкой тейк-профита. Так как заранее определить размер нового тренда крайне сложно, лучше сопровождать сделку за экстремумами дня, пытаясь взять максимальную прибыль в новом тренде.

Нередко на волатильном рынке случаются довольно сильные и устойчивые тренды, и удержание сделки на протяжении всего тренда может приносить существенную прибыль. Поэтому хорошо, если в вашем портфеле торговых стратегий будут дневные торговые стратегии, которые следуют за трендом.

Выводы

Для того чтобы стабильно успешно заниматься трейдингом, нужно:

Когда на рынке происходит накопление позиции – тогда лучше воздержаться от торговли по тренду на основании дневных графиков и торговать внутри дня по разворотным стратегиям.

Если на рынке начался новый тренд, тогда нужно торговать только в направлении тренда, стараясь удерживать позицию максимально долго.

Руководство по позиционной торговле

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

При выборе актива/валютной пары для открытия сделок следует учитывать следующие факторы:

Волатильность

Рекомендуем выбирать высоко активный торговый инструмент, чтобы ежедневный SWAP не съедал вашу прибыль. Выбирайте актив, на который влияют как политические, так и экономические события. Здесь подойдут основные мажорные пары, также можно задействовать золото, нефть и ряд основных индексов.

Маржа

Позиционный трейдинг отличается от большинства стратегий тем, что для успешной торговли лучше будет использовать небольшое кредитное плечо. Вот переменные, на которых должен быть основан выбор маржи:

Учитывайте при торговле и манименеджмент: риски не должны превышать 5-10% от вашего депо.

Существуют такие виды трендов, которые просто продолжаются без «остановки», в то время как другие трейдеры находятся за бортом в ожидании отката, горя желанием тоже войти в этот рынок.

Если вы хотите узнать больше, тогда добро пожаловать в позиционную торговлю.

Если это нечто новое для вас – не переживайте.

Потому что из сегодняшнего поста вы узнаете следующее:

· Что такое позиционная торговля и как она работает;

· Где найти лучшие возможности для позиционной торговли;

· Как определить лучшее время для входа в рынок в рамках позиционной торговли;

· Как правильно установить стоп-лосс в позиционной торговле;

Что такое позиционная торговля и как она работает

Позиционная торговля – это торговая методология, целью которой является поймать тренд на рынке.

Идея состоит в том, чтобы поймать «само движение» и выйти из рынка только тогда, когда тренд продемонстрирует признаки разворота.

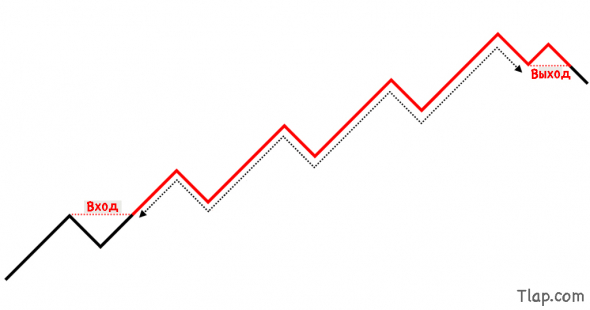

Вот что я имею в виду:

Преимущества и недостатки позиционной торговли.

· Требуется менее 30 минут в день;

· Эта техника подходит для тех, кто работает полный рабочий день;

· Меньше стресса по сравнению с внутридневной торговлей.

· Вы будете наблюдать, как ваши прибыльные позиции часто превращаются в убыточные;

· У вас будет низкая частота прибыльных позиций (около 30-40%).

По моему опыту, лучшее время для входа в рынок на «ранних стадиях» тренда.

1. Области поддержки и сопротивления;

2. Пробой долгосрочного диапазона;

3. Первый откат является лучшим откатом.

1. Области поддержки и сопротивления дадут вам возможность «покупать на минимумах и продавать на максимумах»

Область поддержки – это область на вашем графике, где потенциальное давление покупателей может подтолкнуть цену выше.

Область сопротивления – это область на вашем графике, где потенциальное давление продавцов может подтолкнуть цену ниже.

Восходящий тренд развивается только после пробоя уровня максимумов диапазона снизу вверх.

Таким образом, если вы хотите войти в рынок ДО ТОГО, как цена совершит пробой, вы должны сделать это, когда рынок еще находится в диапазоне.

И где находится лучшее место для открытия длинной позиции на рынке, который торгуется в диапазоне?

В области поддержки.

2. Пробой долгосрочного диапазона приносит стресс в вашу торговлю

Рынок постоянно меняется.

Он переходит от состояния диапазона к тренду и обратно к диапазону.

И согласно моему опыту, чем дольше рынок торгуется в диапазоне, тем сложнее он пробивает границы этого диапазона.

Когда рынок находится в диапазоне, трейдеры будут открывать длинные позиции на уровне поддержки и короткие позиции на уровне сопротивления.

И где они будут размещать свои ордера стоп-лосс?

Вероятно, ниже уровня поддержки и выше уровня сопротивления.

Со временем этот кластер ордеров стоп-лосс будет увеличиваться по мере того, как всё больше трейдеров будут торговать вблизи максимумов и минимумов диапазона.

Но рынок в конце концов должен пробиться.

Теперь допустим, что рынок пробивается вверх.

Есть трейдеры, которые торгуют на импульсе, позиционные трейдеры и трейдеры, торгующие в направлении тренда, которые открывают длинные позиции на пробое.

Еще есть трейдеры, которые открыли короткие позиции и у которых вблизи уровня сопротивления сработали защитные стопы, что еще больше подпитывает дальнейшее давление покупателей.

Всё это приводит к сильному пробою и возможному началу нового тренда.

Суть заключается в следующем.

Чем дольше цена торгуется в диапазоне, тем сложнее он пробивается.

3. Первый откат является лучшим откатом, и вот почему.

Откат – это когда цена временно движется против тренда и предлагает вам возможность для входа в рынок.

Согласно моему опыту, лучшим откатом является первый откат после пробоя.

Когда рынок торгуется в диапазоне, он должен в конце концов пробить его.

И как вам уже известно, чем дольше длится диапазон, тем труднее он пробивается.

Таким образом, когда рынок наконец пробивает границу диапазона, трейдеры, пропустившие данное движение, с нетерпением ждут входа в рынок на первом же откате.

Эти откаты обычно имеют неглубокую коррекцию, так как немногие трейдеры хотят торговать против сильного импульса.

Следовательно, вы можете купить на пробое максимума колебания и «запрыгнуть» в тренд.

Как определить лучшее время для входа в рынок в рамках позиционной торговли

Для позиционной торговли вы можете использовать 2 метода входа в рынок.

Ложный пробой

Этот метод входа дает преимущества для трейдеров, торгующих на пробое, которые «попали в ловушку», и он подходит для торговли в области поддержки и сопротивления.

Это работает следующим образом.

Трейдеры, торгующие на пробое, как правило, открывают длинные позиции на пробое уровней максимумов.

Но что происходит, когда рынок совершил пробой снизу вверх, а затем развернулся и пошел ниже?

Что ж, трейдеры, торгующие на пробое, оказываются «в ловушке», поскольку их длинные позиции находятся в красной зоне.

И если рынок продолжит снижение, у них сработают стоп-лоссы, что еще больше поспособствует дальнейшему снижению цены.

Давайте рассмотрим, как ложный пробой может служить триггером для входа в рынок.

Вот пример: ложный пробой уровней максимумов

Тем не менее, ложный пробой не является точным паттерном, поскольку у него есть разновидности.

Например, он может проявляться в виде разворотных свечных паттернов (молот, падающая звезда и т. д.).

Если вы хотите получить больше информации об этом, прочтите «Руководство по свечным паттернам».

Сокращение волатильности

Эта техника входа предлагает входить в рыночную среду с низкой волатильностью.

Поэтому, когда волатильность повышается в вашу пользу, вы можете многократно увеличить свой коэффициент прибыли R в своей сделке путем увеличения размера позиции (при наличии жесткого стоп-лосса).

По всей видимости, вы задаетесь вопросом:

«Как же тогда выглядит сокращение волатильности?».

Ну, это плотная консолидация с маленькими свечами.

И вы можете открыть длинную позицию в тот момент, когда рынок выходит из зоны низкой волатильности.

Как правильно устанавливать стоп-лосс, чтобы он не срабатывал «слишком рано»

Одна из самых больших ошибок, которую вы можете совершить – это разместить очень ЖЕСТКИЙ стоп-лосс.

Потому что чаще всего он будет срабатывать слишком рано, прежде чем рынок начнет двигаться в вашу пользу.

Это означает, что ваш анализ может быть правильным, но вы в конечном итоге всё равно потеряете деньги из-за очень плотно размещенного стоп-лосса.

Увеличьте размер вашего стоп-лосса, чтобы вы могли противостоять рыночному «шуму».

Устанавливайте ваш стоп-лосс на таком уровне, на котором ваши торговые сетапы потеряют свою актуальность.

Это означает, что если вы открываете короткую позицию на паттерне «голова и плечи», то ваш стоп-лосс должен быть установлен на уровне, при достижении которого данный графический паттерн будет считаться несработавшим.

А если вы открываете длинную позицию на уровне поддержки, то ваш стоп-лосс должен располагаться ниже уровня поддержки, поскольку если рынок достигнет его, то уровень поддержки, скорее всего, будет пробит.

Но я не советую размещать ваши стопы чуть ниже уровня поддержки или чуть выше уровня сопротивления, потому что у вас будут высокие шансы на то, что он легко сработает.

Вместо этого дайте цене некоторую «буферную зону», чтобы у нее было больше места для дыхания и отработки вашей позиции.

Как видите, в позиционной торговле нет ничего сложного.

Сложность заключается не в стратегии, а в ее исполнении – в готовности проехаться по тренду, удерживая свои прибыльные позиции.

И если вы хотите продвинуться еще на шаг вперед, то можете немного усовершенствовать данную технику..

Заключение

· Позиционная торговля – это методология, цель которой заключается в торговле на долгосрочных трендах;

· Лучшими торговыми возможностями являются области поддержки и сопротивления, пробой долгосрочного диапазона и первый откат;

· Для определения времени входа в рынок вы можете использовать ложный пробой и сокращение волатильности;

Пок в трейдинге что это

Volume Profile Free Pro by RagingRocketBull 2019 Version 1.0 All available Volume Profile Free Pro versions are listed below (They are very similar and I don’t want to publish them as separate indicators): ver 1.0: style columns implementation ver 2.0: style histogram implementation ver 3.0: style line implementation This indicator calculates Volume Profile.

VOLUME PROFILE INDICATOR v0.5 beta Volume Profile is suitable for day and swing trading on stock and futures markets, is a volume based indicator that gives you 6 key values for each session: POC, VAH, VAL, profile HIGH, LOW and MID levels. This project was born on the idea of plotting the RTH sessions Value Areas for /ES in an automated way, but you can select.

Volume Profile Free MAX SLI by RagingRocketBull 2019 Version 1.0 All available Volume Profile Free MAX SLI versions are listed below (They are very similar and I don’t want to publish them as separate indicators): ver 1.0: style columns implementation ver 2.0: style histogram implementation ver 3.0: style line implementation This indicator calculates Volume.

This indicator is a Market Profiling tool used to analyse the Point of Control (POC) and Value Area (VAH/VAL) on the daily, weekly and monthly timeframes. It also optionally displays historical Value Areas to help find confluence with past data. The Value Area is a range of prices where the majority of trading volume took place on the prior trading day. In.

Thank you for sparing you time to read my indicator. This indicator has been created as a suite of 3. This was to ensure that those with only the Free Trading View account could benefit (with their restriction to 3 indicators). Please ensure you install each indicator and read each indicator write up to fully understand what has tried to achieved. Chart.

Because the big Bitcoin crash I have been looking a lot at high timeframe metrics. I never spent much time learning POC so I decided to create a little script for determining these on higher timeframes. Currently included: Monthly, 3 months and 6 months. /* DEFINITION */ Point Of Control (= POC) is a price level at which the heaviest volumes were traded. Value.

I have recently made a High Timeframe POC script (HFT POC) which is pretty popular. Thanks for this! There are many requests to include lower timeframes in this script, that is why I created this script. I could have incorporated all the timeframe POC’s into one indicator but I went this route to keep things more organized between all the different timeframes.

Volume Profile Free Ultra SLI by RagingRocketBull 2019 Version 1.0 This indicator calculates Volume Profile for a given range and shows it as a histogram consisting of 100 horizontal bars. This is basically the MAX SLI version with +50 more Pinescript v4 line objects added as levels. It can also show Point of Control (POC), Developing POC, Value Area/VWAP StdDev.

Displays the estimate of a volume profile, with the option to show a rolling POC (point of control). Users can change the lookback, row size, and various visual aspects of the volume profile. Settings Basic: Lookback: Number of most recent bars to use for the calculation of the volume profile Row Size: Determines the number of rows used for the.