Подсчет средней в акциях

Стратегия усреднения стоимости М. Эдлсона

Большинство инвесторов знакомы со стратегией усреднения цены: ежемесячные покупки на равные суммы денег. Она позволяет получить более низкую среднюю цену покупок на волатильном активе, чем при единоразовой покупке на всю сумму. Иначе говоря, при использовании стратегии усреднения на ту же сумму денег можно купить больше акций.

Пример.

Предположим, что в первый месяц цена акции составила 50 рублей и вы купили 2 шт. Стоимость портфеля — 100 руб.

Во второй месяц цена акции возросла до 100 руб., и с учетом этого фактическая стоимость вашего портфеля выросла до 200 руб. (2*100 = 200 руб.). Поскольку целевая стоимость портфеля на второй месяц равна фактической, покупать новые акции не нужно.

В третьем месяце цена акции упала до 50 рублей, а стоимость вашего портфеля до 100 руб. (2*50=100 руб.). Поскольку в третьем месяце целевая стоимость портфеля должна составлять 300 рублей, нам нужно купить акции на разницу между целевым значением стоимости портфеля и фактическим (300 — 100 = 200 рублей). Мы купим 4 акции (200/50=4). Итого у нас будет 6 акций. И так далее.

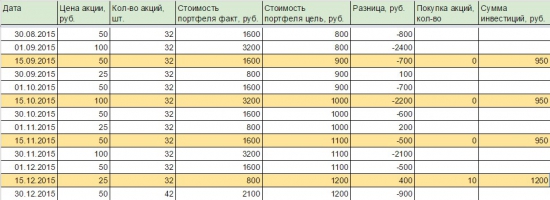

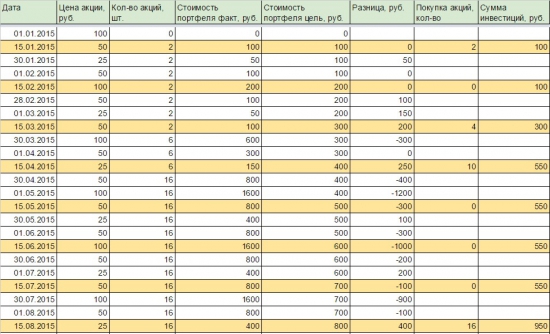

Таблицу по покупкам см. ниже.

В итоге, мы купили 42 акции, средняя цена составила 28,57 руб. за шт. На 30.12.2015 при цене акции 50 руб., наш портфель оценивается в 2100 руб., прибыль 75%.

Для сравнения: если бы мы инвестировали традиционным способом усреднения цены (по 100 руб. каждый месяц), то мы бы купили 27 акций по средней цене 44,44 руб. Наш портфель на конец года составил бы 1350 руб., прибыль 12,5%.

А если бы мы купили в начале года (15.01.2015) акции на всю сумму 1200 рублей (24 акции по 50 руб.), то в конце года получили бы 0.

На графике ниже видно, что по стратегии усреднения стоимости М.Эдлсона мы покупали акции на самом дне, чего хотят достигнуть многие. Данная стратегия позволяет это сделать, так как она механическая, т.е. на момент покупки не влияет усмотрение и настроение инвестора, а лишь математический расчет. Наиболее подходит эта стратегия для бокового рынка.

Выводы:

1. Стратегия усреднения стоимости М. Эдлсона более эффективна, чем обычная стратегия усреднения цены. Первая позволяет получить более низкие средние цены акций и купить их в большем количестве, чем вторая.

2. Рассмотренная стратегия усреднения является механической, что позволяет покупать наибольшее количество акций по наиболее низкой цене.

3. Стратегия усреднения М. Эдлсона хорошо работает на боковом рынке.

Что значит усредняться в акциях

Стратегия усреднения акций широко используется опытными инвесторами и известна многим начинающим трейдерам. Тем не менее ее эффективность часто вызывает споры. Чтобы разобраться, когда и как следует применять эту методику, сначала необходимо понять, в чем заключается ее суть и преимущества и с какими рисками она связана.

Стратегия усреднения

Стратегия усреднения заключается в приобретении или продаже ценных бумаг. При этом не следует обращать внимания на уровень цен. Это позволит улучшить среднюю стоимость акций и получить прибыль при длительном инвестировании. На коротких промежутках времени с помощью усреднения можно получить небольшой доход или избежать убытков.

Внимание! Важно понимать, что под усреднением акций при инвестировании подразумевается применение данной стратегии с учетом падения и роста рынка.

Усреднение на падающем и растущем рынке

Чаще всего стратегия усреднения применяется на падающем рынке. Таким образом инвестору удается достичь следующих результатов:

Внимание! Данная стратегия работает не во всех случаях. Ее применение в период роста рынка не снизит, а повысит среднюю стоимость актива. В результате этого упадет показатель доходности акций.

Как работает – примеры

Допустим, инвестор владеет 10 акциями Apple, цена которых на 9 апреля 2021 года, по данным биржи NASDAQ, установлена на уровне 130 долларов за одну штуку. Предположим, что в дальнейшем стоимость актива упадет до 100 долларов. Если инвестор, применяя стратегию усреднения, примет решение приобрести еще 10 таких же акций, он станет владельцем 20 ценных бумаг. Стоимость каждого актива составит уже не 130, а 115 долларов:

(130 × 10) + (100 × 10) / 20 = 115 (долл.)

Даже если стоимость акций после падения восстановится наполовину, а именно, на 11,5 % (всего цена упала на 23 %), инвестору уже на данном этапе удастся достичь точки безубыточности. Не применяя стратегию усреднения, он понесет убыток. Если цене актива через некоторое время удастся достичь своих прежних показателей, владелец получит прибыль.

Допустим, другой инвестор приобретет данные акции уже после их падения, в период, когда их стоимость составит 100 долларов за штуку. Предположим, что в дальнейшем произойдет рост цены актива: 100 → 110 → 120 → 130 долларов. Регулярно приобретая акции по указанным ценам, инвестор станет владельцем ценных бумаг со средней стоимостью 114 долларов.

Когда цена достигнет 140 долларов за акцию, доходность вложений будет равна 23 %. Если бы инвестор приобрел все акции по 100 долларов, доходность активов достигла бы 40 %.

Кто применяет стратегию усреднения

Стратегия усреднения может применяться начинающими инвесторам, которые не имеют достаточного опыта, чтобы правильно выбрать момент покупки акций. Данный метод подходит также трейдерам, которые не владеют своими эмоциями и часто при совершении операций с активами руководствуются ими, а не трезвым расчетом.

Если начинающий инвестор не имеет достаточного капитала для формирования портфеля и откладывает для этой цели определенную сумму из своей зарплаты, усреднение произойдет естественным образом. Несмотря на то, что это не целенаправленное применение стратегии, а просто регулярное инвестирование, эффект будет аналогичен усреднению. Стоит учитывать, что при долгосрочных вложениях в период роста рынка данный метод приведет к увеличению средней цены активов. В период снижения рынка целесообразно регулярно покупать акции, усредняя их стоимость.

Если начинающий инвестор имеет достаточный капитал для вложений, лучше приобрести пакет ценных бумаг сразу. Для регулярных инвестиций в дальнейшем можно использовать суммы получаемых дивидендов или купона. Данные выплаты имеют определенную периодичность, поэтому с помощью их вложения в акции также удастся достичь эффекта усреднения.

Внимание! Если инвестор опасается вкладывать все свои сбережения, чтобы избежать неблагоприятных последствий при падении рынка, рекомендуется разбить весь капитал на равные части и инвестировать постепенно.

Какие риски несет метод усреднения

Метод усреднения сопряжен со следующими рисками:

Стратегия усреднения вызывает много споров. Тем не менее она часто бывает полезной, особенно для начинающих инвесторов. Но рано или поздно возникает необходимость выбора между усреднением уже имеющихся активов и приобретением новых привлекательных позиций. В этом случае рекомендуется ориентироваться на степень диверсификации вложений. Если портфель не покрывает ключевые отрасли и секторы экономики, лучше принять решение в пользу его расширения. Если вложения уже надежно диверсифицированы, можно выбрать стратегию усреднения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Равномерное усредненное инвестирование, или как покупать акции, не тратя нервы

Сегодня на реальном примере расскажем об одном из самых древних и рабочих способов заработка на фондовом рынке, поговорим про метод равномерного усредненного инвестирования.

Это будет полезно если вы

не знаете основ фундаментального и технического анализа,

хотели бы купить, но не знаете когда и сколько,

совсем не располагаете свободным временем для торговли.

Читатель, здравствуй! Потратив на эту публикацию пять-семь минут, ты навсегда оставишь с собой знание, которое сделает из тебя самого настоящего инвестора. Метод который мы покажем стар, как мир, и работает всегда и везде. Создание метода приписывают Бенжамину Грему учителю Уоррена Баффета. Баффет данный метод полностью поддерживает.

В чем он заключается? Как и все гениальное, метод до смешного прост. Через равные промежутки времени, на одинаковые суммы вы покупаете один и тот же ассортимент акций. Это все. Об одной акции речь, конечно, не идет, как правило это некий набор. Лучше всего брать значимые сектора экономики.

Метод рассчитан на долгосрочную перспективу и чем больше срок, тем большую доходность можно ожидать. Чем примечателен такой подход? Именно своим усреднением и равномерностью. Рынок всегда в движении. Пилообразное хождение цены известно любому, кто хоть раз видел график.

В определенную дату вы покупаете разное количество бумаг. Если стоимость акций выше, чем в предыдущий период, на равную сумму вы купите меньше. Рассмотрим на примере одной акции. Пусть вы решили совершать покупку раз в месяц, пятнадцатого числа, на тысячу рублей. Сегодня акция стоит сто, значит у вас – десять акций. Отлично!

Прошел месяц. Бумага выросла до двухсот. Это кстати вам на руку – вы удвоили свою тысячу, поздравляю! Время покупать. У вас ваша тысяча. При покупке к вам попадает уже не десять акций, а пять.

Это – равномерность, а вот что такое усреднение. С прошлого месяца у вас десять акций, в этом пять. Итог пятнадцать акций. Какие-то вы покупали по одной цене, какие-то по другой, теперь все смешалось.

Главное, что сумма, которую вы затратили – две тысячи рублей. Берем их и делим на количество акций в портфеле. 2000 рублей / 15 акций = 133,33 рубля. Это и есть усреднение, то есть средняя цена купленной вами бумаги.

Для общего развития, есть еще такое понятие как «оценка портфеля». Рассчитывается как произведение текущей рыночной стоимости актива на его количество. Текущая стоимость акции двести рублей. Помножим на пятнадцать и получим, что они дают три тысячи. Оценка вашего портфеля – три тысячи рублей. Довольно простая арифметика, как видите.

Чтобы проверить теорию на практике мы решили взять одну бумагу из первого эшелона – обыкновенную акцию Сбербанка. Решили, что будем покупать акцию в середине каждого месяца.

Традиционно десятого числа зарплата, пару-тройку дней на подбивку личных финансов, планирование расходов, и вот сумма для инвестиций готова к старту. В общем пятнадцатого числа каждого месяца на сумму в десять тысяч рублей мы покупаем обыкновенные акции Сбербанка. Начинаем с января 2014 года, а итоги подводим 15 декабря 2018 года. Пять лет – это минимальный интервал для такого способа инвестирования.

В итоге за пять лет мы инвестировали 600 тысяч рублей. Оценка портфеля 1041653,56 рубля, или один миллион сорок одна тысяча шестьсот пятьдесят три рубля и пятьдесят шесть копеек. У нас 5311 акции. Наши деньги заработали для нас 441653,56 рубля, четыреста сорок одну тысячу шестьсот пятьдесят три рубля и пятьдесят шесть копеек. В процентном выражении это будет 73,61%

Если эти проценты поделить на пять лет, то есть срок в течении которого происходило инвестирование, мы получим 14,72% не так много, как можно увидеть в популярной рекламе. Вместе с тем, это больше, чем вклад в банке. На сегодняшний день, в среднем, в два раза. И потом, срок в пять лет для такой системы инвестиций взят только в качестве примера! В реальности срок от десяти лет и более!

В расчетах участвовали суммы начисленных дивидендов. Выплачивались они каждый год в июне месяце. За основу для расчета брали количество акций в портфеле после майской покупки. Комиссии брокера, биржи и депозитария – не учитывались. Ограничение убытков, стоп-лосс, методом не предусматривается.

Как видите, преимущество данного подхода на лицо. Какие тут еще плюсы? Ваши нервы в порядке! Вам не нужно ежесекундно смотреть стоимость бумаг. На вопрос «вы инвестор» ответ будет положительным.

– Сколько стоят акции из вашего портфеля?

– Без понятия! – Этот ответ, как правило, приводит в шок заложников рынка!

– Как?! Вы не знаете, сколько стоят ваши акции?! Тогда мы вам расскажем – они падают.

– Что ж, отлично, – ответите вы. – Значит, в следующий раз куплю больше акций!

Метод усреднения на фондовом рынке

Прелесть этой методики в том, что она предельно проста, но в тоже время максимально эффективна. В ее основе лежит правило, основанное на многолетних исследованиях рынка и его игроков, начиная от частных трейдеров и заканчивая крупнейшими инвестиционными компаниями, которое гласит:

никто точно не знает когда нужно входить в рынок и выходить из него

На ограниченном участке времени, многие угадывают моменты входа, покупая активы, которые показывают просто колоссальный рост. Но и такие инвесторы со временем ошибаются в своих прогнозах, когда после входа в рынок, цена разворачивается в обратную сторону и они начинают терять деньги. Иногда огромные деньги.

Именно для нивелирования таких ситуаций и была придумана техника усреднения позиции

Что такое усреднение убыточной позиции

Использование стратегии, в случае ошибочных сделок, не дает портфелю сильно дешеветь. А в идеале позволяет в дальнейшем получать еще большую прибыль.

Торговля с усреднением основана на математической статистике и простой математике, а именно средним арифметическим.

В ее основе два принципа:

Если цена акции в портфеле подешевела, вы докупаете их еще. Далее, если цена продолжает идти вниз, повторяете цикл. Таким образом средняя цена акции в вашем портфеле постоянно снижается и когда произойдет рост, вы сможете получить гораздо большую прибыль, чем при единичной первой сделки, в расчете на одну акцию.

Как это происходит на практике?

Допустим вы купили акций по 100 рублей за штуку. После покупки котировки снизились на 10 рублей и акции стали стоить 90 рублей. Ваша убыток 10 рублей с акции или 10%.

Постоянство взносов при инвестирование

Основное правило инвестирования гласит «покупай дешево, продавай дорого!». И хотя выглядит оно на первый взгляд довольно просто, не все инвесторы способны его придерживаться.

Для того чтобы удачно инвестировать деньги, нужны всего две вещи: выбрать удачное время входа и правильно подобрать нужные акции для покупки. Проблема в том, что на долгосрочном интервале времени это не удается практически никому.

Стратегия усредненной стоимости помогает решить все эти проблемы и получать прибыль именно в долгосрочной перспективе. Не нужно постоянно искать моменты входа в рынок, бояться, что цены упадут еще больше или же текущая цена слишком высокая для покупки. Все что от вас требуется, покупать активы через равные промежутки времени на определенную сумму.

Для кого подойдет больше

Описанная выше стратегия инвестирования наиболее эффективна в долгосрочном периоде на фондовом рынке. Но также ее широко применяют и в трейдинге. И если при инвестировании положительный эффект накапливается годами, то при краткосрочной торговле можно буквально за день (или даже за несколько минут) вывести убыточную позицию в прибыль. Но здесь есть некоторые нюансы, о существовании которых нужно знать заранее во избежания проблем.

Усреднение позиции рассчитано в первую очередь на торговлю на свои личные деньги, когда можно «бесплатно пересидеть» негативный убыточный период, то тех пор когда цена не развернется в нашу сторону.

Если вы торгуете с плечом, особенно на Форексе, где оно может достигать 1:100, 1:200, а у некоторых даже 1:500, то к методу нужно относиться очень осторожно, так как любое длительное движение цены против вас способно поглотить все ваши деньги. И даже если ваше плечо всего 1:2 или 1:4, как у фондовых брокеров, то следует помнить, что за каждый день использования заемных средств с ваш ежедневно списывается определенная сумма. И если вы, допустим, продержите позицию несколько месяцев, да еще постоянно усредняя ее, за использования заемных средств может набежать немаленькая сумма, которая способна съесть всю вашу потенциальную прибыль.

Тоже самое касается коротких позиций, использование которых также не бесплатное.

Для того, чтобы успешно применять усреднение в трейдинге, нужно помнить, что у вас должны быть на счету дополнительные деньги, которыми вы будете усредняться в случае неблагоприятного исхода. То есть на первоначальную сделку не надо ставить сразу всю сумму, а только ее часть. Далее, если цена пойдет против вас, добавляемся постепенно.

В этом случае, цене надо пройти в обратную сторону намного меньше, чтобы вывести сделку в ноль.

Если в рассмотренном выше примере цене нужно было пройти 5 рублей до точки безубыточности до 95 рублей, то используя мартингейл мы получим следующий расклад.

Итого: 3 акции по средней цене (100 + 90 + 90) : 3 = 93,3 рубля за штуку.

Проблема метода мартингейла заключается в геометрической прогрессии, когда каждая последующая сумма сделка удваивается. Т.е. для того, чтобы денег хватило на 5-ю сделку, то размер первоначальной сделки должен составлять всего 3% от всего депозита.

Алгоритм усреднение на примерах

Давайте рассмотрим какую прибыль способны извлечь инвесторы от использования метода усреднения на примере акций Сбербанка.

1 вариант

Допустим в начале 2011 года вы купили акций Сбербанка по цене 105 рублей. Момент входа оказался неудачным и после этого котировки пошли вниз. По прошествии 6 лет на начало 2016 года их стоимость составляла 102 рубля.

За 6 лет вы ничего не заработали, а даже оказались в убытке. В среднем вы потеряли 3 рубля с акции или около 3% убытка.

На данный момент их стоимость выросла до 145 рублей. В итоге прибыль с одной купленной в 2011 году акции составила бы 40 рублей. Это соответствует 38% доходности.

А теперь посмотрим, чтобы бы получили используя технику усреднения.

2 вариант

Начиная с 2011 году, ровно через каждый год нужно было покупать одинаковое количество акций, тем самым средняя стоимость одной купленной акции постоянно будет меняться.

| год покупки | цена акции | |

| 2011 | 105 | 105 |

| 2012 | 90 | 97,5 |

| 2013 | 110 | 101,7 |

| 2014 | 100 | 101,25 |

| 2015 | 62 | 93,4 |

| 2016 | 100 | 94,5 |

Таким образом, покупая в течение нескольких лет акции равными долями, мы снизили среднюю стоимость акций в нашем портфеле до 94,5 рублей против 105 рублей при единовременной покупке.

В итоге при текущем уровне цен в 145 рублей была бы получена прибыль в 50,5 рублей с акции.

Получаем итоговую доходность в 53%. А это почти на 40% больше прибыли, чем в первом случае.

3 вариант

Можно еще больше увеличить потенциальную доходность, если постоянно покупать не равное количество акций, а на одинаковую сумму. Положительный эффект достигается за счет того, что при росте котировок на эту сумму вы можете купить меньше акций. Если же котировки упадут допустим в 2 раза, то вам станет доступным для покупки в 2 раза больше акций.

В начале 2011 году на сумму в 600 тысяч по текущих котировках в 105 рублей за акцию можно было приобрести 5 714 акций.

Если разделить эту сумму на 6 частей и покупать акций каждый год на 100 000 рублей получаем следующую картину:

| год покупки | цена на дату покупки | кол-во купленных акций | всего акций в портфеле |

| 2011 | 105 | 952 | 952 |

| 2012 | 90 | 1111 | 2063 |

| 2013 | 110 | 909 | 2973 |

| 2014 | 100 | 1000 | 3973 |

| 2015 | 62 | 1613 | 5585 |

| 2016 | 100 | 1000 | 6585 |

В итоге в результате нехитрых манипуляций в нашем портфеле будет 6585 акций, что на 871 акцию больше.

При текущих котировках в 145 рублей стоимость портфеля составит 955 тысяч рублей при вложенных изначально 600 000.

Результат: чистая прибыль в размере 355 тысяч или 60% доходности.

В заключение

Стратегия усреднения не сделает вас гуру торговли. Она в первую очередь дает возможность инвесторам не ловить колебания рынка, постоянно отслеживая позиции и котировки, а с помощью простого алгоритма покупки, совершать постоянные сделки, тем самым сокращая риски получения убытков, сведя к минимуму человеческий фактор. Независимо от настроений и текущих котировок на рынке, постоянно идет добавления к позиции.

Всё про усреднение на бирже

В этой статье я расскажу, что такое усреднение, как торговать с помощью усреднения, используя его как отдельную стратегию, как ограничить свои убытки с помощью усреднения. Вы узнаете всё про усреднение на бирже.

Суть усреднения

Итак, предположим, у нас есть график цены. Цена идёт на повышение, в определённый момент вы принимаете стратегическое решение на продолжение тенденции. Однако в силу определённой причины, цена начинает идти вниз, а не вверх. Вместо того, чтобы выставить убыток (стоп-приказ) вы открываете такую же сделку на уровень ниже на покупку, затем ещё одну ещё ниже и т.д.

То есть, вы проводите усреднение в рамках вашей текущей позиции. Об этом будет отдельный видео урок.

Здесь, на мой взгляд, можно выделить два вида усреднения:

В целом, любое усреднение, выходящее за рамки вашей текущей позиции, всегда является рискованным. Вследствие этого вероятность потери ваших денег крайне велика.

Об увеличении объёма

Многие люди с каждой новой позицией усреднения добавляют объём. То есть на первой сделки у вас было 0,01 лота, далее 0,02, 0,04, 0,08 и т.д.

Догадаться в таких условиях легко, что слив будет неминуемый, когда он случится, известно одному богу. Но если вы будете использовать одинаковое количество объёма, допустим, 0,01 лота на всех позициях, вероятность слива уменьшится.

Как большинство трейдеров теряет деньги

Есть определенная цена. Она увеличивается или уменьшается с шагом 10. С каждым шагом трейдер выставляет ордер на покупку.

Существует даже такое понятие, как «Сетка усреднения». С помощью сетки в определенном месте сверху и снизу выставляются ордера на продажу и покупку. Вследствие этого можно неплохо заработать. Однако вероятность потерять все деньги в этом случае предельно высока, поскольку этот метод торговли относится к очень рискованным.

Чем больше цена будет двигаться вниз при открытых ордерах на покупку, тем больше будет у вас объёма, таким образом, в случае разворота цены, вы окажетесь в выгодном положении с огромным объёмом. И так вы заработаете очень много денег. Но не забывайте, что главное условие – разворот цены для такого развития событий. Поэтому, чаще всего не выдерживает депозит.

Вследствие всего этого происходит постоянная борьба между рынком и вашим депозит. Тут одному Богу известно, когда вы потеряете депозит, и вообще, потеряете ли.

Это что-то вроде казино. Пан Или пропал. По практике могу сказать, что большинство трейдеров всё-таки сливают депозит, нежели зарабатываю.

2 “формулы усреднения”

Чем больше у вас объём, тем вероятнее слив на торговом счете.

Чем меньше расстояние до ближайшего ордера, тем больше вероятность слива.

Это то что, я вам рассказывал. Предположим, идёт как-то цена и через каждые два пункта вы выставляете ордер на покупку. Только Богу известно, когда вы сольёте депозит, но ясно одно: когда-нибудь это произойдёт и, скорее всего, очень быстро.

На рынке бывают ситуации, когда вы не можете выставить стоп-приказ или не можете зафиксировать убытки. Например, вы жульничаете с инвестором или не хотите инвестору показать, что вы трейдер – неудачник, либо вам хочется поделать стэйтмент, а потом разводить этих лохов.

Разные ситуации и что в них делать?

Ситуации, как вы понимаете, бывают разные и неординарные. Что в этом случае делать? Во-первых, ни в коем случае не выставлять ордера с точки зрения математики и количества каких-то пунктов. Нужно привязываться к логике и механике рынка. Я не изобретатель данного метода, меня так же ему в своё время научили, и, в общем-то, так он и работает.

Многие биржевые спекулянты и воротилы работают подобным образом. Правда кризис в 2008 году показал, что работает оно не всегда и всё-таки банкиры прыгали с окон.

Предположим, вы так же, как в предыдущем примере в верхней точке движения цены открываете сделку на покупку. По тем или иным причинам вы не захотели крыть убыток. Что делать дальше? Вам необходимо найти какой-нибудь очень мощный и яркий уровень. Этот уровень должен быть не с пятиминутки, а ХОТЯ БЫ с четырёх часов. О неделях я не говорю, потому что там вы его вряд ли найдёте, его придётся ждать очень долго.

Используйте “железные” уровни для усреднения.

То есть, вам нужен уровень, от которого 100% будет какой-нибудь разворот. Нужен, что называется, железный уровень. О том, как находить такие уровни у меня есть отдельное видео и даже бесплатная лекция.

Предположим, вы нашли такой уровень. Вы должны открыть позицию с аналогичным объёмом, как открывали её в первый раз в ту же самую сторону – вверх.

Как вы понимаете, с большой вероятностью после этого рынок может пойти наверх. Таким образом Где-то в показанном выше районе с учетом свопов и спредов вы выйдете в нуль.

Таким образом, вы даже ничего не потеряли, хотя, используя стоп-приказы, потерь бы вы не избежали. В моём примере вы вышли в ноль, поделали стэйтмент, и можете с этим стейтом ходить и искать лохов на ваше инвестирование. Извините за грубость, просто я не понимаю людей, которые не кроют убытки. То есть, я не понимаю ситуаций, когда невозможно закрыть убыток.

ВСЕГДА кройте убытки, усреднение – не выход!

Для чего это нужно? Только для мошенничества, на мой взгляд. Если ты торгуешь для себя, то могу сказать, что я не видел ни одного трейдера, который не кроет убытки. Когда требуется разогнать и раскачать депозит, применяется усреднение через определённое равное количество пунктов. Тогда вы, действительно, можете раскачать депозит на невероятное количество процентов.

В особенности, не применяете никакие сеточники вне зависимости от того, на чём они конкретно основаны. То есть вы можете ставить множители, использовать Мартингейл. Вы можете постоянно экспериментировать с каким-то количеством пунктов. Но как бы вы не использовали данный метод усреднения, он не будет у вас работать, если вы не привяжите к логике рынка.

Логика рынка это железная штука. Она работает на любом рынке, на любом активе и работала еще при царе горохе. Прямо сейчас вы можете открыть свой торговый терминал и убедиться что логика рынка работает по сей день.

А вот когда вы открываете позиции в зависимости от количество пройденных ценой пунктов, это может давать какой-то кратковременный результат. Если вы занимались тестированием различных советников, базирующихся на усреднение, вы, скорее всего сталкивались с этим. По статистике на несколько лет вы можете наблюдать рост, а потом, спустя несколько лет, вы видите резкое падение.

Многие над этим не задумываются, и считают, что повезёт именно им. Однако нужно понимать, что волатильность рынков сжимается и расширяется в зависимости от времени, сезона, года, экономического положения дел и так далее.

Рынок постоянно меняется!

Например, объемы на Российской бирже были иными до того как произошла ситуация с ДНР, ЛЕР, Крымом, санкциями и прочим. Сейчас объемы очень отличаются. Волатильность свечей совершенно другая.

Существует понятие среднего хода для цены внутри дня. Средний ход цены внутри дня сейчас также отличается от того, что был три года или даже год назад.

Более того, я даже не могу сказать, в следующий год он будет такой же или нет. Для меня эта неизвестность, и я этого не знаю. Именно поэтому, основываясь на какой-то математике, на каком-то количестве пунктов, вы, скорее всего, потеряете деньги.

Основывайтесь только на уровнях. Уровень – это железная штука, которая работала, работает и будет работать. Рынок без этого, в принципе, существовать не может, потому что за уровнями кроется механика, кроется некая оптовая база, где крупные игроки, трейдеры и другие участники рынка принимают решения. В последствие этих решений цена актива идет в ту или иную сторону.

Если рынок пошёл не вверх

Ну что же делать, если рынок пошёл вниз они вверх как в моём примере? Здесь можно смириться, что вы что-то потеряли, либо думать над тем, как увеличить лот, но это уже будет мартингейл. Всё зависит от того, где будет следующий ближайший крупный уровень. Если он будет где-то поблизости, то вы можете открыть еще одну позицию. Примерно, таким образом, как показано на рисунке ниже.

Если же ближайший крупный уровень будет далеко, вам необходимо менять множитель лота. Поскольку по первой позиции вы получаете прибыль и убыток в размере 2,5, по второй позиции уже 7,5. То есть, как вы понимаете, чем больше будут колебания цены, тем больше петля на вашей шее будет затягиваться. Поэтому в таком случае придется применять множитель лота. А это приведет вас к убыткам.

В связи с этим, не применяйте усреднение, если нет какой-то ситуации, которая просто требует этого. Если у вас уже сложилась ситуация когда всё плохо, пожалуйста, применяйте, но ориентируйтесь по уровням.

Как всё на практике

Чтобы наглядно вам это продемонстрировать, я покажу вам это на реальном рынке в плеере TigerTrade. Как вы видите, рынок у меня открылся внизу, и я предполагаю, что он у меня пойдёт наверх.

Я открыл ордер на покупку. Мы видим, что цена продолжает идти вниз. Разумеется, у меня растёт убыток на торговом счёте.

Предположим, здесь я выставляю некий уровень по каким-то своим соображениям, по анализу дневных графиков и т.д.

Я предполагаю, что от этого уровня у меня последует отскок цены, после чего она двинется вверх. Теперь, как вы можете видеть, у меня есть две позиции на покупку, одна из которых находится выше другой.

Теперь рынок ушёл вверх, и мы находимся в той же точке, где открывали позицию изначально или, может быть, чуть ниже неё.

При этом, обратите внимание: мы находимся в плюсе. Это только благодаря тому, что мы открыли сделку в данных точках.

Пример, это, конечно, очень утрированный на плеере. Однако бывают и другие ситуации. Я открываю ещё одну сделку на покупку, и мы видим, что цена подошла к выставленному мной уровню.

Такое бывает. Здесь я тоже совершу сделку на покупку. Теперь у меня два открытых ордера. Зелёной линией обозначено примерное положение цены для того, чтобы мы вышли в ноль.

Однако, как вы понимаете, рынок идёт ещё ниже и при этом убыток на моём счёте растёт с невероятной быстротой. Безусловно, находясь в точке, указанной на рисунке,

Вам необходимо продумывать свои действия, поскольку, если сейчас мы откроем ордер на покупку, цена должна пройти огромное расстояние, чтобы вывести вас в ноль. Путь цены должен составить больше 50% и вряд ли она столько пройдёт.

Можно подключать множитель лота. Только в этом случае это будет мартингейл, и вы понесёте огромные убытки.

Что делать, если цена далеко от ваших ордеров?

Что делать конкретно в вашем случае, я не знаю, поскольку всё будет зависеть от уровня, находящегося рядом с точкой открытия ваших сделок и от цены, которая у вас является текущей по вашему активу.

Скажу по факту, что, находясь в продемонстрированной мной ситуации, выбраться из такого усреднения очень трудно. Лучше не допускать на своём торговом счёте подобного, иначе слив будет гарантирован. Я вас предупредил.

С вами был Артём и канал «Умный инвестор». Подписывайтесь на канал. Все полезные ссылки найдёте в описании. Зарабатывайте! Как заработаете, не забудьте поделиться со стариной Звёздиным. Удачи!